锦标赛激励与公司债务融资成本*

张少辉,唐龙海,黄春忠,梅 春

(1.广东金融学院,广东 广州 510521;2.广州农村商业银行博士后科研工作站,广东 广州 510700;3.华南理工大学工商管理学院博士后科研流动站,广东 广州 510645)

一、引言

中国作为新兴市场国家,股票市场尚不发达,债务融资是企业进行外部融资的最主要方式。据中国人民银行发布的《2020 年金融统计数据报告》,2020 年我国社会融资规模增量为34.86 万亿元。其中,对实体经济发放的各类债务融资新增20.03 万亿元,占比57.5%,而非金融企业境内股票融资增量仅为8923 亿元,占比2.6%。债务融资对中国企业具有不可替代的作用,然而“融资难、融资贵”问题也掣肘着中国实体经济的发展。2016 年,国务院发布了《降低实体经济企业成本工作方案》,明确提出要有效降低企业的融资成本。

近年来,公司债务融资成本问题成为了社会关注的热点,引起了学界、业界和监管部门越来越多的重视。有学者研究了公司外部因素对公司债务融资成本的影响,发现金融生态环境(Qian 和Strahan,2007)、货币政策(李志军和王善平,2011)和媒体报道(Gao 等,2020)等因素能够影响公司债务融资成本。也有学者研究了治理机制(Bhojraj 和Sengupta,2003)、会计信息质量(Spiceland 等,2015)、环境绩效(Eichholtz 等,2019)等公司内部因素与公司债务融资成本的关系。薪酬激励作为重要的公司治理机制,能够趋同高管与股东的利益,减轻股权代理问题,但是也可能会提高高管与债权人之间的利益冲突,提升公司的债务融资成本。比如,高管持有的股票期权价值与股票价格波动正相关,高管为了增加股票期权价值会倾向于进行高风险的投资(Jensen 和Smith,2000),这会导致更高的债务风险溢价(Jensen 和Meckling,1976;Kabir 等,2013;邱杨茜和叶展,2019),增加公司债务融资成本。

高管不仅会受奖金、股票期权等显性薪酬的激励,还会受职位晋升锦标赛等隐性薪酬激励(Hass 等,2015;Kale 等,2009;梅春等,2022)。赢得锦标赛的高管获得职位晋升机会,获取更高的地位、权力和薪酬(Kales 等,2009 ;Kini 和Williams,2012),高管之间的薪酬差距越大,高管受到的锦标赛激励越强。以往有大量文献研究期权激励与公司债务融资成本的关系(Kabir 等,2013 ;邱杨茜和叶展,2019 ;Shaw,2012 ;Beladi 和Quijano,2013),但鲜有文献研究锦标赛激励对公司债务融资成本的影响。本文认为锦标赛激励和期权激励对高管行为的影响既存在共性,也存在差异性。对于期权激励而言,当股价达到行权条件时,高管可以特定的较低价格买入股票,以达到获利目标。对于锦标赛激励而言,当高管赢取锦标赛时,高管未来有可能得到职位的晋升,进而获取更高的薪酬(Rosen,1986),因而期权激励和锦标赛激励都具有凸型的收益结构。期权激励和锦标赛激励的差异性表现为,锦标赛激励主要是通过对高管的职位晋升激励实现的(Kale 等,2009 ;Kini 和Williams,2011;梅春等,2019),而期权激励是高管在同一职位获得的薪酬激励(Hass 等,2015),相比高管持续在同一职位工作获取的薪酬增值,高管职位晋升后获取的薪酬增值更大、激励效应更强(Kale 等,2009)。

鉴于此,本文以中国上市公司数据为研究样本,使用公司CEO 与非CEO 高管间薪酬差距衡量锦标赛激励,考察锦标赛激励与公司债务融资成本的关系。本文的边际贡献主要有以下两点:第一,本文为高管薪酬激励影响公司债务融资成本的研究做出了增量贡献。相关文献多关注显性薪酬激励对公司债务成本的影响(Kabir 等,2013;邱杨茜和叶展,2019;Shaw,2012;Beladi 和Quijano,2013),鲜有文献研究高管锦标赛激励等隐性薪酬激励如何影响公司债务融资成本。本文首次研究了高管锦标赛激励与公司债务融资成本的关系,拓展了公司债务融资成本影响因素的研究。第二,本文拓展了锦标赛激励经济后果的研究。大量文献研究了锦标赛激励对高管行为及公司活动的影响(Kale 等,2009 ;Kini 和Williams,2011 ;梅春等,2021),本文发现锦标赛激励提升了公司债务融资成本,这表明锦标赛激励虽然能减轻股东与高管间的代理问题(Kale 等,2009;梅春等,2021),但也会增加高管与债权人间的利益冲突,提升公司债务融资成本。

二、文献回顾与理论分析

(一)文献回顾

1.锦标赛激励经济后果的研究

高管赢取公司职位晋升锦标赛会获得职位晋升和更高的薪酬,因而不同级别高管之间的薪酬差距越高,低级别高管受到职位晋升激励越强,薪酬差距会对高管产生锦标赛激励(Kales等,2009)。大量文献研究了锦标赛激励对公司行为和结果的影响,相关研究可以分为两大类:第一类研究认为锦标赛激励能够对公司产生有利影响。锦标赛激励能够减轻高管与股东之间的利益冲突,提升高管工作努力程度和高管风险规避倾向(Kales 等,2009;Kini 和Williams,2012)。Kales 等(2009)认为CEO 与非CEO 高管之间的薪酬差距会对非CEO 高管产生职位晋升的锦标赛激励,锦标赛激励能够提升非CEO 高管的工作努力程度,锦标赛激励与公司绩效和价值正相关。Kini 和Williams(2012)认为锦标赛激励能够提升非CEO 高管的风险规避倾向,锦标赛激励与公司风险水平正相关,具体表现为锦标赛激励越强,公司的研发支出、财务杠杆和股价波动性越高。还有学者发现锦标赛激励能够提升公司现金持有水平和现金价值(Phan 等,2017),促进公司创新(Shen 和Zhang,2018;梅春等,2021),降低公司信用风险(Du 等,2019),提升机构投资者持股(Cheong 等,2021),提高公司盈余预测质量(Cheng 等,2021)等。第二类研究发现锦标赛激励能够对公司产生不利影响。锦标赛激励可能会诱使高管的不端行为,对公司产生不利影响(Kubick 和Masli,2016)。Haß等(2015)认为锦标赛激励会导致高管操控绩效等高风险行为,锦标赛激励越高,公司发生欺诈风险的倾向越大。Jia(2017)认为锦标赛激励会导致高管更高的风险承担和财务不当倾向,锦标赛激励提升了公司审计费用。还有学者发现锦标赛激励提升了公司盈余管理程度(杨志强和王华,2014),提高了公司税收激进程度(Kubick 和Masli,2016)和公司股价崩盘风险(Jia,2018),增加了公司财务违规行为(Zhong 等,2021),降低了公司社会责任绩效(Zhao 等,2021)。

2.公司债务融资成本影响因素的研究

有关公司债务融资成本影响因素的文献可以分为两个研究方向。第一个研究方向是公司外部因素与债务融资成本的关系。Qian 和Strahan(2007)发现在金融生态环境较好地区的企业更容易获得低利率的银行贷款。刘慧等(2016)发现,相比不存在未决诉讼的上市公司,存在未决诉讼的上市公司的债务融资成本更高。还有学者分别研究了信息不对称(Wittenberg-Moerman,2009)、货币政策(李志军和王善平,2011)、分析师预测特征(Mansi等,2011)、行业竞争(Valta,2012)、股东诉讼权利(Ni 和Yin,2018)、利率市场化改革(张伟华等,2018)、担保物权制度改革(钱雪松等,2019)、政治关联(Arifin 等,2020)、媒体报道(Gao 等,2020)、主权财富基金(Ghouma 和Ouni,2022)等因素对公司债务融资成本的影响。

第二个研究方向是关注公司内部因素与债务融资成本的关系。Bhojraj 和Sengupta(2003)认为公司治理机制可以通过降低代理成本、监测高管绩效和降低公司和贷款人之间的信息不对称来降低违约风险,他们发现机构持股较高和董事会外部控制权较高公司的新发行债券的收益率较低,债券的信用评级较高。狄灵瑜和步丹璐(2022)利用中国上市公司样本,发现引入非国有大股东可以显著降低国有企业债务融资成本。还有学者分别研究了会计信息质量(Spiceland 等,2015)、高管学术经历(周楷唐等,2017)、跨所有制并购(潘爱玲等,2019)、公司环境绩效(Eichholtz 等,2019)、控股股东股权质押(吴先聪等,2020;周盈盈和花冯涛,2021)、“营改增”(曹越等,2021)、外资持股(蔡春和梁子慧,2022)、高管主动离职(黄容等,2022)、CEO 任期(Owusu 等,2022)等因素对公司债务融资成本的影响。同时,也有学者关注高管薪酬激励对公司债务融资成本的影响。Shaw(2012)发现,当高管薪酬对于股票回报率变动的敏感度越高,高管投资高风险项目的倾向越大,这会提升债权人的监督成本和公司债务融资成本。Beladi 和Quijano(2013)、Kabir 等(2013)、邱杨茜和叶展(2019)也发现高管股权激励会提升公司债务融资成本。

本文认为相关研究的不足之处有以下两点:一是既有研究多关注显性薪酬激励,比如股权激励与公司债务融资成本的关系,但鲜有文献研究锦标赛激励等隐性薪酬激励如何影响公司债务融资成本。二是相关研究多直接检验股权激励与公司债务融资成本的关系,而缺乏作用机理的研究。本文利用中国上市公司数据作为研究样本,考察锦标赛激励与公司债务融资成本的关系,并进一步探究锦标赛激励对公司债务融资成本的作用机理。

(二)锦标赛激励影响公司债务融资成本的理论分析

非CEO 高管晋升为CEO 后通常会获得更高的薪酬,CEO 与非CEO 高管间的薪酬差距可以看作是锦标赛奖金,薪酬差距越大,锦标赛奖金越多,非CEO 高管受到的晋升激励越强(Kale 等,2009)。与股票期权激励类似,锦标赛激励具有凸型的收益结构。公司董事会和高管间存在着信息不对称,董事会无法完全了解高管的工作努力程度和能力,只能根据高管的业绩水平对其进行评价(Cichello 等,2009),决定高管是否获得未来职位晋升的机会,锦标赛激励的凸型收益结构会使得高管有强烈提升自身业绩的动机。

高管为了提高自身业绩和职位晋升概率,可能会提高风险承担水平(Kini 和Williams,2011),还可能会操控公司盈余(杨志强和王华,2014;Park,2017)。而高管提高风险承担水平和操控公司盈余均会提高公司债务融资成本,原因有以下两点:第一,债权人会对公司高风险行为要求更高的风险溢价。锦标赛激励越强,高管风险承担水平越高,公司风险越大(Kini 和Williams,2011)。公司债权人面临着收益和风险的不对称(Kabir 等,2013;邱杨茜和叶展,2019),即当公司高风险投资项目获得成功时,债权人也只能获得固定的收益,而当高风险投资项目失败时,债权人则承担着公司无法偿还债务的风险(Shaw,2012)。因而对于高锦标赛激励公司,债权人会预期公司的风险水平较高,会要求更高的风险溢价,以弥补其可能面临的投资风险,公司债务融资成本较高。第二,较高的信息不对称程度会导致债权人的逆向选择行为,进而提高贷款利率。锦标赛激励越强,受晋升激励的非CEO 高管越可能会选择操控公司盈余(杨志强和王华,2014;Park,2017),公司财务报告质量越低。而当公司财务报告质量较低时,债权人与高管间的信息不对称程度会更加严重,这会导致逆向选择问题,即债权人需要提高贷款利率来弥补其面临的贷款风险,此时公司的债务融资成本较高。

综上,随着锦标赛激励的增强,非CEO 高管提升风险承担的倾向越高,债权人越可能会要求更高的风险溢价;同时,非CEO 高管操控公司盈余的可能性越大,信息不对称程度越高,债权人越可能会提高贷款利率。因而,锦标赛激励越强,公司债务融资成本将越高。

三、研究设计

(一)样本选择

本文以2005—2020 年中国A 股上市公司数据作为研究样本,依据惯例剔除了以下样本:①处于ST、*ST 等异常交易状态的上市公司样本;②金融类上市公司样本;③期末资不抵债的上市公司样本;④数据缺失的上市公司样本,最终共得到25479 个公司年度样本。为了降低极端值可能带来的潜在影响,本文对所有的连续变量在1%和99%分位进行缩尾处理。本文按照证监会2012 年的行业分类标准对上市公司进行分类,制造业采用两位行业代码,其他行业采用一位行业代码。本文使用的数据均来自CSMAR 数据库。

(二)变量定义与说明

1.公司债务融资成本

参考陈汉文和周中胜(2014)及周楷唐等(2017),本文使用利息总支出除以长期借款和短期借款之和的平均值作为公司债务融资成本(DEBTCOST)。

2.锦标赛激励

借鉴Kale 等(2009)及Kini 和Williams(2011),本文使用公司CEO 薪酬与非CEO 高管薪酬中位数差值的自然对数作为锦标赛激励(VERPAYGAP)。对于高管职位的认定,当某高管的职位名称是总经理、CEO 和总裁时,认定该高管是公司CEO;而当某高管的职位名称是副总经理、执行副总经理、高级副总经理、常务副总经理、副总裁、执行副总裁、高级副总裁、常务副总裁、董事会秘书、财务总监和CFO 时,认定该高管是公司非CEO 高管。

3.控制变量

借鉴Beladi 和Quijano(2013)、Kabir 等(2013)及邱杨茜和叶展(2019),控制变量包括:CEO 持股比例(CEOOWN)、CEO 任期(CEOTENURE)、CEO 年龄(CEOAGE)、公司成长性(TobinQ)、公司经营性现金流(CF)、公司杠杆(LEVERAGE)、公司绩效(ROA)、公司规模(ASSETS)、机构持股比例(INSTOWN)、审计质量(AUDIT)、产权性质(STATE)。另外,本文还控制了年度和行业固定效应。变量定义具体见表1。

表1 变量定义

TobinQ 公司成长性 Tobin’s Q值CF 公司经营性现金流 经营性现金流/总资产LEVERAGE 公司杠杆 总负债除以总资产ROA 公司绩效 总资产收益率ASSETS 公司规模 总资产的自然对数INSTOWN 机构持股比例 机构投资者持有股份占总股本的比例AUDIT 审计质量 当审计单位为国际四大事务所赋值为1,否则赋值为0 STATE 产权性质 公司最终控制人属于国有企业时赋值为1,否则赋值为0

(三)模型设定

本文设定模型(1),以检验锦标赛激励与公司债务融资成本的关系。为了减轻模型的内生性问题,被解释变量DEBTCOST不仅取第t 期值,还取第t+1 期的数值。

(四)描述性统计

主要变量的描述性统计结果如表2 所示。DEBTCOST的均值和中位数分别为0.081 和0.063;VERPAYGAP的均值和标准差分别为12.754 和0.143,表明上市公司锦标赛激励较低,差异性也较小;CEOOWN的均值为0.039,表明上市公司CEO持股比例较低;ROA的均值和标准差分别为0.039 和0.061,表明上市公司绩效水平差异较大。

表2 描述性统计

四、实证分析

(一)基准回归分析

5%显著性水平下显著,表明锦标赛激励显著地提升了公司债务融资成本。

对于控制变量的回归结果,CEOOWN、TobinQ、ASSETS和STATE的回归系数均显著为负,表明CEO持股比例较高、成长性较好、规模较大和国有股权的公司债务融资成本较低;而CEOTENURE和LEVERAGE的回归系数均显著为正,表明CEO任期较长、杠杆较高公司的债务融资成本较高。这些结果都符合本文的预期,也与之前文献研究结果一致。

(二)内生性问题

前文的检验结果表明锦标赛激励与公司债务融资成本正相关,然而当一些不可观测的因素同时与锦标赛激励和公司债务融资成本相关时,此时锦标赛激励的回归系数是有偏误的。比如过度自信CEO可能会获得更高的薪酬,薪酬差距较大,锦标赛激励较强,而自信CEO通常会倾向于进行高风险的项目投资,公司风险水平较高,此时债权人会要求更高的风险溢价,公司债务融资成本较高。为了减轻内生性问题,本文在回归模型中控制了公司固定效应,以减轻非时变不可观测公司特征导致的内生性问题。同时,为了减轻时变不可观测因素导致的内生性问题,本文还采用了工具变量法进行估计。

1.公司固定效应模型

公司固定效应模型的估计结果如表3 第(4)(5)列所示。可以看出,VERPAYGAP的回归系数均为正,且在10%显著性水平下显著,表明在控制了不可观测非时变公司特征的情况下,锦标赛激励与公司融资成本依然显著正相关。

表3 基准回归结果

2.工具变量法

参考Kale 等(2009)、Kini 和Williams(2011),本文使用公司非CEO 高管个数作为锦标赛激励的第一个工具变量。Kale 等(2009)、Kini 和Williams(2011)发现CEO 与非CEO高管间的薪酬差距与非CEO 高管个数正相关,非CEO 高管个数较多的公司为了提升高管的晋升激励,会倾向于实施更大薪酬差距的薪酬制度。本文使用同行业公司锦标赛激励的中位数作为锦标赛激励的第二个工具变量。Murphy(1999)认为某个公司高管的薪酬水平和薪酬结构会与同行业其他公司相关,因而薪酬差距也应该与同行业的整体水平相关。同时,这两个工具变量只会通过锦标赛激励间接地影响公司债务融资成本,而不会直接影响公司债务融资成本。

本文使用两阶段最小二乘(2SLS)对模型进行估计,表4 是回归结果。第(1)列是第一阶段的回归结果,VPNUMBER和INDMEDVER的回归系数均显著为正,工具变量相关性的F 检验统计量大于经验值10,且高度显著,拒绝了内生变量锦标赛激励和工具变量不相关的原假设,这两个工具变量并不是弱工具变量。同时,Hansen J 的统计量在10%显著性水平下均不显著,因而工具变量不存在过度识别问题,工具变量是有效的。从第(2)列和第(3)列可以看出,VERPAYGAP的回归系数均在1%显著性水平下显著为正,表明锦标赛激励与公司债务融资成本明显正相关。

表4 工具变量回归结果

LEVERAGEt-1 0.3983***(12.208)ROAt-1 0.0024(0.286)0.4016***(11.475)0.0078(0.040)ASSETSt-1 2.8117***(15.540)-0.0799(-0.423)-0.0184*(-1.679)INSTOWNt-1 0.2088***(19.769)-0.0148(-1.394)0.0339(1.373)AUDITt-1 0.2333***(4.891)0.0326(1.420)0.0167(0.591)STATEt-1 0.1168***(2.718)0.0089(0.314)-0.0409**常数项 -1.2129***(-2.427)-0.4103***(-19.010)-0.0349*(-1.836)0.7386***(3.034)年度FE 控制 控制 控制行业FE 控制 控制 控制Adj R2 0.1568 0.070 0.071弱工具变量检验F统计量 36.732***Hansen J 1.149 1.358 0.6721***(2.791)

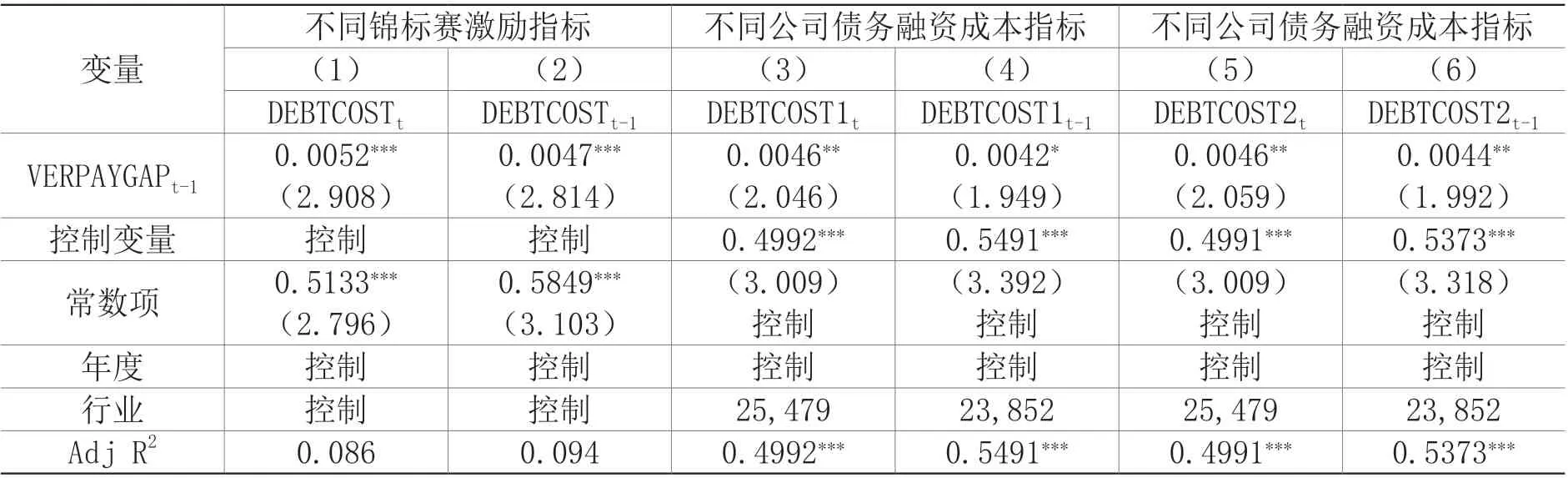

(三)稳健性检验

本文使用不同的衡量指标来反映锦标赛激励和公司债务融资成本,以此进行稳健性检验。

1.使用不同的锦标赛激励指标

本文使用CEO 薪酬与非CEO 高管薪酬均值差值的自然对数作为锦标赛激励指标,从表5 第(1)(2)列的回归结果可以看出,VERPAYGAP的回归系数均在1% 显著性水平下显著为正,表明在使用不同的锦标赛激励指标的情况下,锦标赛激励与公司债务融资成本依然显著正相关。

表5 稳健性回归结果

2.使用不同的公司债务融资成本指标

本文使用另外两种公司债务融资成本指标进行检验,即:①DEBTCOST1=利息总支出/((短期借款+长期债务)/2);②DEBTCOST2=财务费用/((短期借款+长期借款)/2)。其中,长期债务包括一年内到期的非流动负债、长期借款、应付债券、长期应付款、其他非流动负债。从表7 第(3)-(7)列的回归结果可以发现,VERPAYGAP的估计均显著为正,表明在使用不同的公司债务融资成本指标的情况下,锦标赛激励与公司债务融资成本依然显著正相关。

五、进一步研究

(一)异质性分析

本文考察上市公司产权性质和行业同质性对锦标赛激励与公司债务融资成本关系的调节效应。首先,非国有公司高管的任命由董事会决定,董事会根据高管的能力和业绩水平来决定高管是否得到晋升机会(陈信元,2009),因而CEO 与非CEO 高管间的薪酬差距对非CEO高管产生的锦标赛激励效应较强。而国有公司高管任命通常由上级政府部门控制(刘小玄,2001;陈信元等,2009),非CEO 高管竞争CEO 职位的锦标赛并不完全取决于高管的能力和业绩水平,非CEO 高管参与锦标赛竞争的意愿相对较弱,薪酬差距对非CEO 高管的激励效应较小。因而相比非国有公司,锦标赛激励对国有公司债务融资成本的正向影响应较小。其次,同质性较高行业的公司在产品生产、市场销售等方面的差异较小,高管对行业其他公司的了解程度较高(Parrino,1997),公司从行业劳动力市场招聘公司CEO 的可能性更大(梅春等,2019),此时公司非CEO 高管未来晋升为CEO 的概率较小,薪酬差距对非CEO 高管的激励效应较弱,锦标赛激励对公司债务融资成本的正向影响也应较小。因而相比同质性较低行业的公司,锦标赛激励对同质性较高行业公司的债务融资成本的正向影响应更小。

为了对上述理论分析进行实证检验,在回归模型(1)中分别添加锦标赛激励VERPAYGAP与产权性质STATE和行业同质性INDHOMO的交乘项。参考Parrino(1997),使用公司和行业股票月回报率的偏相关系数衡量行业的同质性程度,当该指标大于年度中位数时,行业同质性INDHOMO取1,否则取0。估计结果如表6 所示,VERPAYGAP×STATE的回归系数显著为负,表明相比非国有公司,锦标赛激励对国有公司债务融资成本的正向影响应较小。VERPAYGAP×INDHOMO的回归系数也显著为负,表明相比同质性较高公司,锦标赛激励对同质性较低公司的债务融资成本的正向影响应更大。以上结果意味着当非CEO 高管晋升概率较高时,锦标赛激励对非CEO 高管的激励效应较强,锦标赛激励对公司债务融资成本的正向影响较大,进一步证实了本文对于锦标赛激励提升公司债务融资成本的理论观点。

表6 异质性分析回归结果

年度 控制 控制 控制 控制行业 控制 控制 控制 控制Adj R2 0.042 0.047 0.055 0.046

(二)作用机制检验

前文的检验结果表明锦标赛激励会提升公司债务融资成本,那么其中的作用机制是什么呢?本文具体从锦标赛激励影响公司风险水平和财务报告质量的角度进行分析。

1.提高公司风险水平

非CEO 高管受到的锦标赛激励越强,其越可能会投资高风险项目,公司风险水平越高(Kini 和Williams,2011)。而债权人不能分享高风险投资项目成功带来的高收益,债权人会要求更高的风险溢价,以弥补其可能面临的投资风险,公司债务融资成本较高。因而,本文预期锦标赛激励应能够提升公司风险水平。

为了检验锦标赛激励与公司风险水平的关系,借鉴余明桂等(2013),本文采用过去五年公司股票月回报率的标准差来度量公司风险(RISK),并将模型(1)中被解释变量换成RISK进行最小二乘估计。从表7 第(1)(2)列的回归结果可以看出,RISK 的回归系数在1%显著性水平下均显著为正,表明锦标赛激励提升了公司风险水平。

2.降低财务报告质量

锦标赛激励越强,非CEO 高管越有可能会选择操控公司盈余(Park,2017),公司财务报告质量会越低,债权人与高管间的信息不对称程度越高,债权人需要提高贷款利率的方式来弥补其面临的贷款风险,此时公司的债务融资成本越高。因而,本文预期锦标赛激励应能够降低公司的财务报告质量。

为了检验锦标赛激励与公司财务报告质量的关系,将模型(1)中被解释变量换成REPORT进行最小二乘估计。REPORT是公司财务报告质量变量,使用公司盈余管理程度进行衡量。变量REPORT的构造方法参考Dou 等(2016)及Lo 等(2017),本文采用截面修正Jones 模型进行计算。从表7 第(3)(4)列回归结果可知,VERPAYGAP的回归系数显著为正,表明锦标赛激励与公司盈余管理程度显著正相关,意味着锦标赛激励提高了公司盈余管理程度,降低了财务报告质量,增加了高管和股东间的信息不对称。

表7 作用机制检验结果

六、结论与启示

本文以2005—2020 年中国A 股上市公司为研究对象,研究锦标赛激励与公司债务融资成本的关系,研究发现:第一,锦标赛激励与公司债务融资成本显著正相关,即锦标赛激励将导致公司债务融资成本显著上升。第二,锦标赛激励对非国有公司债务融资成本的影响显著大于国有公司,且对同质性较低行业公司债务融资成本的影响显著大于同质性较高行业公司,表明当非CEO 高管晋升为CEO 的概率较高时,锦标赛激励效应较强,锦标赛激励对公司债务融资成本的影响较大。第三,锦标赛激励与公司风险水平显著正相关,与公司财务报告质量显著负相关,表明锦标赛激励主要通过提高公司风险水平和降低公司财务报告质量的途径提高公司债务融资成本。

基于研究结果,本文得到如下启示:第一,锦标赛激励作为有效的公司治理,可以减轻高管与股东之间的代理冲突,但是也可能会加剧高管与债权人之间的代理问题。在职位晋升的激励下,高管为了增加职位晋升概率,会倾向于选择提高风险承担水平、操控公司盈余,这均会增加公司债务的违约风险,进而提高公司债务融资成本。因而上市公司在制定薪酬制度时,应该权衡薪酬差距对高管的锦标赛激励与优化公司治理机制和提升公司债务融资成本的关系。第二,上市公司应考虑不同情境下锦标赛激励的实施强度。本文发现当高管晋升概率较高时,薪酬差距对高管的锦标赛激励更强,对公司债务融资成本的提升作用更大。因而上市公司应以具体的经营目标为导向,以所处行业同质性为参考因素,有针对性地增加或减弱锦标赛激励的实施强度。