地方政府专项债:问题与对策

冯俏彬 宋恒

近年来,专项债已成为地方政府进行项目建设的重要资源来源,其规模迭创新高,从2015年的907亿元增长至2022年的3.65万亿元。在今年经济下行压力较大的背景下,专项债已成为促投资、稳增长、护经济大盘的关键力量。但是,近年来在我国地方政府专项债的使用管理中,始终存在一些突出问题,如好项目少、项目收益不及预期等,今年以来还增加了转化为实物工作量的时滞较长、资本金不足、融资配套难等新问题,不仅制约了政府投资对经济增长的拉动作用,而且也在一定程度上加大了债务风险,需要引起充分重视。

一、今年以来我国地方政府专项债的基本情况

新增专项债规模处于历史高位。根据年初预算安排,今年全年新增专项债规模为3.65万亿元,与去年同处于有地方政府专项债发行以来的年度最高水平。

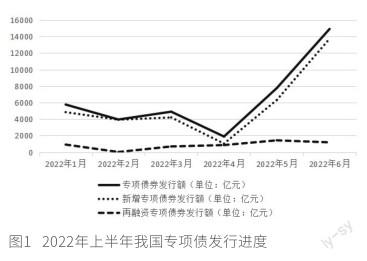

发行进度前所未有。截至6月底,全国已发行新增专项债券3.41万亿元,占全年计划发行总额的93.3%,已基本发行完毕,发行速度前所未有(图1)。

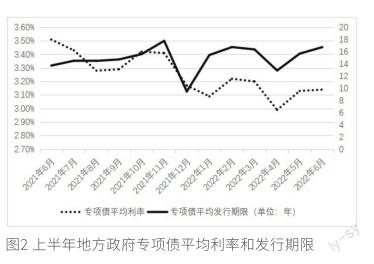

期限、利率处于较优水平。总体看,今年地方政府专项债延续了近年来的改革成效,发行期限长、利率低,与基础设施建设项目的长期性内在相符。1-6月,地方政府专项债券平均发行期限为16.11年,比2021年同期增加3.43年;平均利率3.14%,比2021年同期下降11个基点(图2)。

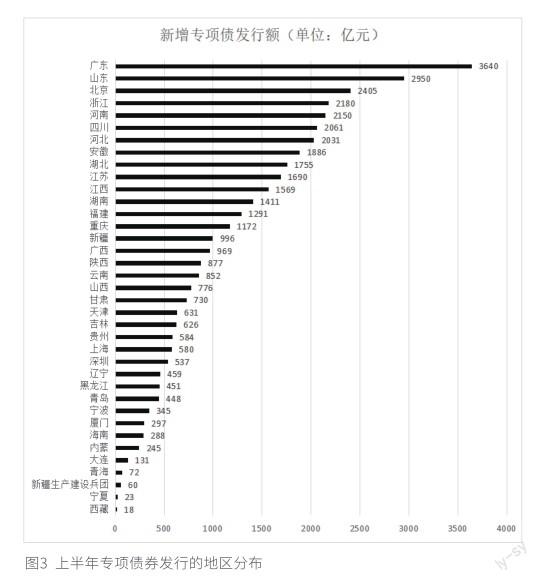

地区分布与使用总体合理。从全国范围内看,上半年,专项债发行居于前六位的分别是广东、山东、北京、浙江、河南、四川等经济大省,其中六成用于基础设施建设,总体看与经济发展水平、财政能力相关度较高,体现了效率与安全的双重考虑(图3)。

资金大部分投向基础设施建设。1-6月,地方政府已发行的专项债券中,支持市政建设和产业园区基础设施11691亿元、交通基础设施5777亿元、社会事业6389亿元、保障性安居工程5296亿、农林水利2832亿元、生态环保1276亿元以及能源、城乡冷链物流基础设施等802亿元(见图4),对稳定宏观经济起到了重要作用。

二、当前地方政府专项债使用管理中存在的主要问题

好项目少、项目前期准备不够充分。“好项目少”、“专项债不好用”,是近年专项债管理使用中最常听到的抱怨。所谓好项目,是指那些未来收益能覆盖债务本息的项目,这也是专项债制度的设计初衷和不计入赤字率的根本原因。但经过多年的投资,我国传统意义上的基础设施总体上已臻于完善,因此近年来符合上述条件的项目越来越少。经过不断扩大使用范围,目前专项债除可用于交通、能源、农林、生态环保之外,还可用于国家重大战略项目、保障性安居工程、社会事业等领域。后续扩围部分大多基础性、公益性比较强,长远收益高于短期收益,社会效益高于经济效益,理论上讲不完全适用专项债。这种项目与资金之间性质上的不匹配是所谓“专项债不好用”的基本原因。另外,今年以来,各地出于稳增长的需要,前后两批累计申报项目达7.1万个,由于时间紧、任务重,一些项目前期申报准备不足、成本收益测算不实或粗疏,加之一些未及预料到的变化,导致了近期各地不断出现项目调整、资金闲置等“后遗症”。

部分项目编制收益不及预期。为了符合项目必须能够自求平衡的要求,一些地方在编制项目時夸大收入预测,常见的操作如夸大与项目有关的停车位、广告等收入。以某市大学城项目为例,虽然大学城位于该市郊区、人流量和车流量较少,但是在项目收入测算时停车位日均占用率为60%,广告宣传出租率为80%,工业和居民用水满负荷,还要假设后期所有的土地都要出售完毕,这些都不符合实际情况。同时,一些项目在测算融资成本时,也没有充分考虑经济环境和价格水平的变化,项目当期成本偏小。这都使得专项债项目自求平衡的能力偏弱,在一定程度上加大了后期地方财政的还本付息压力。

转化为实物工作量的时滞较长。从专项债发行到形成实物工作量,再到形成固定资产投资,需要经过发行、拨付、使用等几个环节。目前看,这几个环节之间的协同性不够。一是发行进度快于拨付进度。如上所述,截至6月底,今年新增专项债已基本发行完毕,但拨付进度大约在80%左右。二是拨付进度快于实际支出进度。即使资金到达项目单位的账上,后者还要根据项目建设进度陆续进行支付,由于种种原因,目前这一进度不太理想。以西部某省为例,截至7月27日,该省共发行新增专项债764亿元并全部下达各市,发行进度达到100%,实际拨付563.5亿元、拨付进度73.8%,项目单位完成支出355.4亿元、支出进度46.5%。专项债上下环节之间的不协调,除了不能及时转化为实物工作量,快速发挥促投资、稳增长的作用之外,还造成已发行的债务资金闲置,徒增资金利息,增加成本。

资本金到位难、配套资金不足。目前,地方政府可用于项目资本金的来源主要有:财政预算内投资、土地出让金、上级转移支付、部分专项债资金等。新冠疫情以来,各地财政支出大幅度上升,与此同时土地出让金大幅度下降,仅今年上半年,全国土地出让金下降31.4%。在短收严重且支出不减的情况下,地方政府可用于项目资本金的来源急剧萎缩。据财政部发布的《2022年上半年财政政策执行情况报告》显示,上半年全国地方政府专项债中用于项目资本金的仅2400亿元。另外,除了专项债,项目建设大多还需要进行部分商业融资,受城投债收缩的影响,这部分资金到位比较困难。

地方政府还本付息“压力山大”。由于连年发行巨额的专项债,地方政府需要承担的还本付息支出随之水涨船高。今年上半年,我国专项债还本付息额共计6191亿元,其中还本3532亿元,付息2659亿元,巨大的还本付息支出已成为新形势下的“刚性支出”。为了保证地方政府专项债的顺利发行,地方政府必须保证以前年度专项债正常的还本付息,在项目收益难以还本付息时,地方政府可能挪用部分一般公共预算资金还本付息,在一定程度上加大了地方政府完成“三保”、维持一般公共预算正常运行的压力。

三、优化专项债的使用管理,充分释放专项债稳投资的效能

当前国际局势风云变幻,我国经济运行的外部环境异常复杂严峻。从国内看,三年疫情已对我国经济发展造成巨大影响,不仅预期转弱,而且供需两侧都受到冲击。经过多方努力,三季度以来我国经济已处于企稳回升阶段,但经济复苏的速度与强度不及预期,经济运行的压力仍然较大。综合考虑各方面的情况,当前必须紧紧抓住投资这个关键环节,一手抓项目,一手抓资金,优化专项债的使用管理,充分释放专项债稳投资的效能,努力保持经济运行在合理区间,争取实现最好结果。

用好结存的地方政府专项债务限额。上半年,受长三角地区疫情影响,宏观经济大盘不稳,经济运行一度滑出正常运行轨道。为了及时稳住宏观经济大盘,各部门靠前发力,提前实施全年工作计划,有力对冲了经济下行压力。以专项债而言,原计划在全年内发行的3.65万亿专项债现已基本发行完毕,这就使得今年四季度出现了专项债的“空窗期”,迫切需要填补。对此,国常会决定前所未有地动用5000亿结存的专项债限额。从某种意义上讲,动用结存的专项债限额空间,相当于动用多年苦心积攒下来的宝贵家底,因此一定要“好钢用到刀刃上”,保证用到促投资、稳增长的关键领域。可以“十四五规划”确定的102项重大项目为基础,将原定明后年实施的一些项目提前到今年进行。结合当前世界新的能源形势,重点支持一批优质煤电项目和清洁能源项目上马,大力支持电动汽车充电桩等项目的推进。北京、上海、江苏、福建、广东、河南、河北、四川经济大省,一方面经济体量大,基础设施建设方面可拓展的空间大,另一方面也是专项债限额结存的大省,应当加快做好项目准备,加快完成动用结存专项债的限额手续,积极筹划资本金和配套资金,尽早转化为实物工作量。有必要指出的是,即使在当前保投资、稳增长的巨大压力下,专项债还是要保持初心,重点支持有收益的基础设施和公共服务项目,要始终坚持对项目进行严格甄选,将符合成本收益要求、管理严格的项目纳入支持范围,用于无明确收益的项目要严格控制,以防止留下严重的后遗症。

加快专项债资金的使用进度,尽早形成实物工作量。制约专项债资金使用进度的主要原因是项目准备不足,以及一些地方始终存在的“重资金争取,轻项目推进”现象。对此,要进一步做好项目前期准备工作,各地要深入领会国家重大战略发展意图,在此基础上做好项目设计。要进一步加快项目审批进度,科学合理解决好用地、用能、用水、用海等重难点问题,为项目落地创造条件。要坚持“资金跟着项目走”,防止资金闲置,减少“钱等项目”。相关部门要加强对专项债券项目建设的调度和指导督促,推动各地方加快资金使用进度。要进一步实施好支出进度通报和预警制度,对进度慢的省份实施预警和督促,逐步建立健全下一年度专项债分配额度与实际支出进度挂钩的制度。

多措并举,解决好专项债项目的资本金和融资问题。随着我国房地产市场的阶段性变化,土地出让金对地方建设的支撑作用有所下降。综合而言,要考虑开辟新的项目建设资本金来源。一是要将部分专项债资金可用于资本金的政策用足用好,如果使用范围实在不能扩大,就要考虑提前上一些能符合条件的项目。二是用好政策性、开发性金融工具,目前,国务院先后两次批准下达6000亿元的政策性、开发性金融资金,其中部分可用于补充重大项目资本金或为專项债项目资本金搭桥。三是未来可考虑加大预算内投资、地方政府一般债用于项目资本金的力度。四进一步加强财政政策和货币政策的协调配合。专项债的发行和资金配套,离不开货币政策的协调配合。结合当前国内外金融市场的情况研判,下半年我国货币政策有望继续保持一个低利率、流动性充裕的金融环境,这对发行地方政府专项债是有益的,宜继续保持。

在专项债与地方政府一般公共预算之间建立“防火墙”。随着近年来财政收支运行一再收紧,地方财政管理中已出现两种倾向,一是将专项债资金变相用于支付一些本应由一般公共预算保障的项目,二是反过来用一般公共预算收入填补专项债漏洞。这两种资金用途不同、性质不同、管理方式不同,相互之间的混用将极大地破坏财经纪律,尤其是第二种情况将加剧地方财政风险,造成地方政府“三保”乏力,甚至酿成影响社会稳定的恶性事件。要加快出台防止两种资金混用的管理制度,通过技术手段加强监控。审计部门也可提前介入,坚决预防此类状况的发生。

持续深化我国投融资体制改革。适度超前投资基础设施,是进一步建设好全国统一大市场、拉动总需求的关键一招。随着我国经济发展进入新阶段,现有投融资体制已逐步显露出一些不相适应的方面,需要要持续深化我国投融资体制改革。具体而言,要牢牢抓住当前投融资中项目与资金的性质不够匹配这条主线,通盘考虑各类资金和项目之间的搭配,以多样化的资金来源匹配多样化的项目,切忌将压力过多集中于专项债一极之上。大体而言,对于那些关系我国经济中长期发展,但基础性、公益性比较强的项目,可主要通过财政预算内投资、发行国债的方式匹配资金。对于地方政府权责范围内的公益与社会事业建设,要考虑主要以一般债进行支持。至于专项债,要坚定不移地选择那些未来有收益、能自求平衡的项目进行支持。只有这样,才能在超前进行基础设施建设的同时,有效防止资金侧问题累积所带来的隐患。