我国个人所得税的收入差距平抑功能解析

胡华,李冬妍,罗俊宇

1.南开大学 经济学院,天津 300071;2.中国特色社会主义经济建设协同创新中心,天津 300071;3.南开大学 经济行为与政策模拟实验室,天津 300071;4.复旦大学 经济学院,上海 200433

我国税制中,个人所得税(以下简称个税)是为数不多的采用累进税率表纳税的税种,提高个税的收入差距平抑功能精准性势在必行。近两年,我国密集出台了《个人所得税法》第七次修正案、《个人所得税专项附加扣除暂行办法》、《关于办理2019年度个人所得税综合所得汇算清缴事项的公告》等多项法律和政策文本。“一把钥匙开一把锁”,个税、居民税前收入分布函数就好像是钥匙和锁,只有相互匹配,个税才能有效发挥收入差距平抑功能。新法规使得个税成为“新钥匙”;2020年至今新冠肺炎疫情肆虐,减缓了我国居民收入增速,使居民税前收入分布函数成为“新锁”。这两者之间是否相互匹配?尚不明确。因此,准确评价新冠肺炎疫情下个税的收入差距平抑功能是一个值得研究的课题。

一、文献回顾

目前,世界上很多国家已开征个税,多采用超额累进税制以缩小收入差距,故个税的收入差距平抑功能一直是研究热点。其中,MT指数模型化研究逐渐成为主流,相关文献被引率明显高于其他文献。MT指数=税前收入基尼系数-税后收入基尼系数,该指数依据Musgrave和Thin(1948)[1]的研究而来,其可分解为以下子指数。

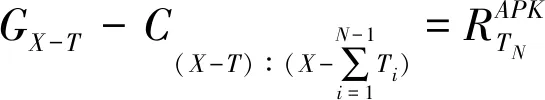

其一,纵向公平效应与横向公平效应。该分解法由A.B.Atkinson[2-4]等(简称APK)提出,岳希明等[5-10]开展了后续研究。

其二,纵向公平效应、横向公平效应与排序效应。J.R.Aronson等[11](简称AJL)提出将MT指数分解为上述三效应,但AJL纵、横向公平效应不同于APK;后续研究包括Z.Hai等[12-13]。I.Urban等[14](简称UL)修正了AJL分解式,仍将MT指数分为纵向公平效应、横向公平效应和排序效应,但上述效应定义不同于AJL;王震等[15-16]开展了后续研究。

其三,税额累退效应、平均税率累退效应和过度调节效应。该分解法由N.C.Kakwani等[17](简称KL)提出,后续研究包括S.Pellegrino[18-19](简称PV)、胡华[20]。

已有研究呈现以下发展趋势:其一,指数分解细化。MT指数被分解为若干子指数,子指数依据税制要素的不同进行二次分解。其二,评价方法逐渐优化。APK方法不能将横向、纵向公平效应完美分拆,两者相互杂糅;AJL方法试图纠正这种缺陷,但产生两个新缺陷——混淆APK排序效应与AJL排序效应、横向公平效应与组内调节效应;UL方法弥补了AJL方法的第一个缺陷,继承了第二个缺陷;KL方法有效弥补了上述三者的缺陷;这四种方法的优化顺序为:KL法>UL法>AJL法>APK法。

尽管如此,KL方法仍存在三点不足:其一,累退效应多种多样,但仅新增了平均税率累退效应;其二,平均税率累退效应取决于按照税前收入、个税平均税率的非降序排列的差异,其衡量指标是总平均税率累退效应,而非KL方法认为的净平均税率累退效应;其三,三类不公平效应缺乏指向性,只是说明哪类不公平效应更大一些,但不能阐明其来源是哪一级边际税率,或是哪一种税前扣除。

针对第一点不足,已有研究没有提出弥补方法。针对第二点不足,PV使用总平均税率累退效应代替净平均税率累退效应。针对第三点不足,胡华[20]则将税额累退效应、平均税率累退效应、过度调节效应都分解为各边际税率、各税前扣除的分效应。总之,已有研究没有意识到第一点不足,基本克服了第二、第三点不足。

因此,本文接受了PV的改进意见,使用总平均税率累退效应代替净平均税率累退效应;接受了胡华的[20]分解法,将三类不公平效应分解为各税制要素分效应。针对第一点不足,本文将作出如下改进:一是假设经济面临外部冲击导致税前收入按照一定比例变动,计算边际税率累退效应,探讨不同税前收入变动率下边际税率累退效应的变化,据此估计外部冲击对个税收入差距平抑功能的影响;二是将胡华[20]分解法扩展至边际税率累退效应的分解,以增强政策建议指向性。

二、边际税率累退效应的构造与四类不公平效应的分解

本部分首先回顾KL方法中三类不公平效应的设计原理,并构造边际税率累退效应;参照胡华[20]的方法将边际税率累退效应拆分为各税前扣除、各边际税率的分效应。

1.KL方法

基于PV修正后的KL分解法(以下简称KL-PV法),MT指数分解式如式①所示。

①

RAPK是过度调节效应,即低收入者税后收入大于高收入者;RAPK=GX-T-C(X-T)X,X代表税前收入,T代表个税额,(X-T)代表税后收入,GX-T表示税后收入基尼系数,C(X-T)X表示以税前收入非降序排列的税后收入集中度。GX-T与C(X-T)X的计算步骤如下:首先,计算每个家庭的税后收入;其次,按照人均税后收入或人均税前收入对样本家庭进行非降序排列;再次,依据直接计算法、曲线回归法等计算GX-T和C(X-T)X。其他情况以此类推。

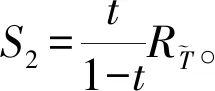

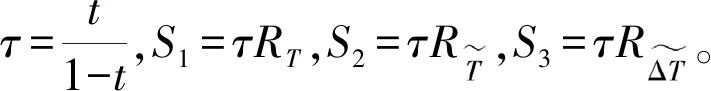

S1、S2、RAPK的评价标准类似,数值越大,表示三类不公平效应越大,对收入差距平抑功能的负面作用越强;不存在S1、S2、RAPK小于零的情形。在其他研究中,平均税率累退效应被称为税率累退效应,本文研究了两种税率累退效应——平均税率累退效应和边际税率累退效应,后者的含义将在后文讨论。

2.边际税率累退效应

KL提出了税额累退效应、平均税率累退效应和过度调节效应,只能评价经济处于静态条件下个税的收入差距平抑功能,但无法评价新冠肺炎疫情等外部冲击对个税收入差距平抑功能的影响,为此构造了边际税率累退效应。税收的公平原则要求:增加相同比例的税前收入时,高收入者新增税负占新增收入的比重要高于低收入者相应值。假设是个税边际税率,是1至n的自然数。令其中,R=G-C,G表示个税边际税率基尼系数,C表示以税前收入非降序排列的个税边际税率集中度,R用于衡量个税的边际税率()与税前收入(X)的非降序排列是否一致,当R=0时排列一致,否则不一致。若S3等于零,则不存在边际税率累退效应,外部冲击对个税收入差距平抑功能无影响;当S3>0时,存在边际税率累退效应,外部冲击削弱了个税收入差距平抑功能;不存在S3<0的情况。增加了边际税率累退效应后,KL-PV法下的MT指数分解式变为式②。

②

3.四类不公平效应的分解

③

同理可得,以变量L非降序排列的变量F集中度的分解式,如式④所示。

④

⑤

⑥

G

⑦

⑧

⑨

⑩

式②中,税额累退效应、平均税率累退效应和过度调节效应的表达式分别是S1=τRT=τ(GT-CTX),S2=τR=τ(G-C),S3=τR=τ(G-C),可得,

令S1Ti=τ·γi·(CTiT-CTiX),S2Ti=τ·εi·(C-C),S3Ti=τ·θi·(C-C),可得

即可依据不同边际税率,将上述三效应都分解为各边际税率的分效应。RAPK的分解方法不同于上述三类不公平效应,其分解过程如下。

RAPK=GX-T-C(X-T)X=

[C(X-T)(X-T1-T2-T3)-C(X-T)(X-T1-T2)]+

[C(X-T)(X-T1-T2)-C(X-T)(X-T1)]+

[C(X-T)(X-T1)-C(X-T)X]

令

可得

即

三、四类不公平效应的计算

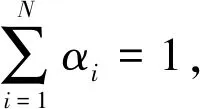

所采用数据源自CGSS(2015),即中国综合社会调查数据(2015)。该数据库共有2014 年的10 968 个家庭样本,将其数据作如下加工。第一,“总收入”“职业或劳动收入”均作为缴过个人所得税的税后收入。第二,当样本是个体工商户时,将其职业或劳动收入设定为个体工商户所得;当样本是非农户口且不是个体工商户时,将其职业或劳动收入设定为工薪所得;当样本是农业户口且不是个体工商户时,将其职业或劳动收入视为农业所得,免缴个税。第三,其他收入=总收入-职业或劳动收入;若样本为“老板”,其他收入=利息股息红利所得;若样本不是“老板”,其他收入=劳务报酬所得。基于上述变量,采用反事实法,运用2018年新个税制对CGSS(2015)的样本模拟征税,计算各样本的综合所得个税、经营所得个税、其他所得个税等,并据此计算各变量的基尼系数(集中度),计算式如下:

其中,G为基尼系数(集中度),Pi是第i组样本数占总样本数的比重,Ii是第i组样本某指标占该指标总和的比重,n、i、k都是自然数。

1.新冠肺炎疫情下税前收入变动率的估计

新冠肺炎疫情对个税收入差距平抑功能影响的测算步骤如下。第一,估计税前收入在新冠肺炎疫情暴发前后的增长率。2021年我国居民可支配收入增速为9%,可将其作为新冠肺炎疫情暴发前税前收入增长率。2022年3月,李克强总理在《政府工作报告》中指出,我国国内生产总值预期增长目标设定在5.5%左右[22]。我国居民可支配收入增速一般略高于GDP增速,故将新冠肺炎疫情暴发后税前收入增长率设定为6%。第二,分别计算各税前收入增长率下四类不公平效应及各个税要素的分效应。第三,比较各效应的变动,以评价新冠肺炎疫情对个税收入差距平抑功能的影响。

2.四类不公平效应整体结果

中国现行个税制下的四类不公平效应见表1。由表1可知,在税前收入增长9%的情况下,税额累退效应、平均税率累退效应、过度调节效应依次为0.000 315 7、0.002 669 1、0.000 028 8,其中,平均税率累退效应明显较高;在税前收入增长6%的情况下,研究结论类似。税前收入增长率分别为9%、6%时,边际税率累退效应值分别是0.001 149 3、0.001 116 1,增长率越高,边际税率累退效应越强。边际税率累退效应仅次于平均税率累退效应,远大于税额累退效应、过度调节效应;税前收入增长率分别为9%、6%时,边际税率累退效应占MT指数的比重分别为7.12%、6.92%。税前收入增长率为9%、6%时,四类不公平效应之和分别是0.004 162 9、0.004 125 4,占MT指数的比重分别是25.81%、25.57%。因此,新冠肺炎疫情会压低边际税率累退效应、四类不公平效应之和,但压低幅度很小,即新冠肺炎疫情对个税的收入差距平抑功能无显著影响。

3.四类不公平效应分解结果

我国个税制包括24个税制要素,分别是免征额、4项专项扣除(养老保险扣除、医疗保险扣除、失业保险扣除、住房公积金扣除)、6项专项附加扣除(子女教育附加扣除、赡养附加扣除、医疗附加扣除、住房贷款利息附加扣除、继续教育附加扣除、住房租金附加扣除)、13级边际税率(7级综合所得边际税率、5级经营所得边际税率、利息股息与红利所得等的比例税率)。下文将四类不公平效应(税额累退效应、平均税率累退效应、边际税率累退效应、过度调节效应),分别分解为上述24个税制要素的分效应。

(1)无新冠肺炎疫情时个税收入差距平抑效应的分解。如前所述,将新冠肺炎疫情暴发前税前收入增长率设定为9%。在此情形下,四类不公平效应的分解结果见表1。税额累退效应中,8项扣除分效应高于各级边际税率分效应,只有医疗扣除分效应低于各类边际税率分效应,其中,住房公积金扣除、免征额、养老保险扣除的分效应位列前三位,分别是0.018 607 3、0.002 801 8、0.000 652 0;平均税率累退效应中,有9项扣除分效应明显高于各级边际税率分效应,其中,住房公积金扣除、免征额、住房租金附加扣除的分效应位列前三,分别是 0.053 650 2、0.012 321 4、0.001 982 5;边际税率累退效应中,8项扣除分效应明显高于各类边际税率分效应,住房公积金扣除、免征额、养老保险扣除的分效应位列前三,分别是 0.048 725 2、0.009 255 4、0.003 508 6;过度调节效应中,只有住房公积金扣除分效应超过了各边际税率分效应,住房公积金扣除、综合所得第7级税率、综合所得第3级税率的分效应位列前三,分别是0.113 146 0、0.008 004 4、0.001 442 1;在四类不公平效应之和方面,8项扣除分效应明显高于各类边际税率分效应,住房公积金扣除、免征额、综合所得第7级税率的分效应位列前三,分别是0.234 128 7、0.024 870 7、0.008 083 5。通过上述分析可发现如下问题。

表1 中国现行个税制下的四类不公平效应

其一,住房公积金扣除成为个税平抑收入差距最大的“绊脚石”,住房公积金扣除分效应远超其他各要素分效应之和。其原因在于:住房公积金扣除占个人收入的比重较大,一般情况下该比重约为12%,而我国个税平均税率(平均税率=个税额÷税前收入×100%)只有6%。

其二,免征额是个税平抑收入差距的重要障碍,新个税法中,免征额被称为“费用”,理论上应依据纳税人的实际生活成本计算,但“一城一策”必导致不必要的户籍迁移,为方便起见,每位纳税人的免征额都规定为相同数额,现为每年6万元。此值约为2018年我国居民可支配收入(29 293.98元)的2倍,这导致一些高收入者被免征额庇护免于纳税,削弱了个税的收入差距平抑功能。

其三,综合所得第7级税率也限制了个税收入差距平抑功能的发挥。此边际税率适用的年应税所得下限值是96万,能获得如此高收入的群体固然不多,但45%税率以上再无边际税率,限制了个税的收入差距平抑功能。

(2)存在新冠肺炎疫情时个税收入差距平抑效应的分解。如前所述,将新冠肺炎疫情暴发后税前收入增长率设定为6%,此情况下四类不公平效应的分解结果与无新冠肺炎疫情时存在如下异同。

不同点:其一,四类不公平效应之和的总值有所提高。四类不公平效应之和的总值是24项个税要素分效应之和,居民收入增长率为9%、6%时,四类不公平效应之和的总值分别是0.29、0.33。这表明,居民收入增长率的降低不利于个税发挥收入差距平抑功能,因此促进居民收入增长,特别是促进中低收入者增收,是缩小收入差距的重中之重。其二,各要素的四类不公平效应之和涨跌互现。相对于税前收入增长率为9%的情形,税前收入增长率为6%时,住房公积金扣除、免征额、子女教育附加扣除、赡养附加扣除、经营所得第1级税率、综合所得第1级税率、综合所得第6级税率、经营所得第3级税率、经营所得第5级税率的分效应有所提高,其他要素的分效应有所降低,其中,住房公积金的四类不公平效应之和从0.234 128 7升至0.282 146 7。

相同点:其一,依据从高到低排序后,各要素分效应排位基本相同。其二,扣除类要素的不公平效应明显高于边际税率类分效应。其三,住房公积金扣除、免征额、综合所得第7级税率是阻碍个税收入差距平抑功能的三大因素,其中,尤以住房公积金扣除为甚。其四,能缩小居民收入差距的因素较少,只有综合所得第1级税率、医疗附加扣除。新冠肺炎疫情影响我国居民税前收入增速、税前收入分布函数,进而影响个税的收入差距平抑功能。但是,预计新冠肺炎疫情对我国居民税前收入增长率的影响较小,仅使其从9%降至6%,前文分析显示个税的收入差距平抑功能没有实质性变化,即新冠肺炎疫情对个税收入差距平抑功能的影响可忽略不计。

四、结论与政策启示

1.结论

基于MT指数化方法,构造了边际税率累退效应,结合中国综合社会调查CGSS(2015)家庭数据与Stata 15.0软件编程法,分析了新冠肺炎疫情对个税收入差距平抑功能的影响,测算了四类不公平效应各边际税率、各税前扣除的分效应。

(1)构造与测算边际税率累退效应指数。基于中国微观家庭数据进行测算,当税前收入增长率为9%时,边际税率累退效应是0.001 149 3,仅次于平均税率累退效应(0.002 669 1),远高于税额累退效应(0.000 315 7)和过度调节效应(0.000 028 8)。若能完全消除边际税率累退效应,个税的收入差距平抑效应(MT指数)将提升7%;若能完全消除四类不公平效应,个税的收入差距平抑效应(MT指数)将提升26%。

(2)分析新冠肺炎疫情对个税收入差距平抑功能的影响。新冠肺炎疫情影响纳税人收入增速,进而影响居民收入分布函数;个税与居民收入分布函数相适应时,个税才能有效发挥收入差距平抑功能。为分析新冠肺炎疫情对个税收入差距平抑功能的影响,预测了新冠肺炎疫情对居民收入增速的影响,预计将使此增速从9%降至6%。分别计算税前收入增速在9%与6%的情况下个税的四类不公平效应,发现:新冠肺炎疫情使边际税率累退效应减少了3%,使税额累退效应、平均税率累退效应、过度调节效应的减少幅度都小于0.7%;但整体上看,新冠肺炎疫情使得四类不公平效应之和的减少幅度是0.9%。由于减幅较小,笔者倾向于认为,新冠肺炎疫情对个税收入差距平抑功能没有显著性影响。

(3)将四类不公平效应都分解为各边际税率、各税前扣除的分效应,以增强指向性。本文推导将整体税率表分效应分解为各边际税率分效应的计算公式,在已有研究基础上进一步将四效应都各自分解为各税前扣除、各边际税率的分效应并计算了上述分效应。结果显示:综合所得第1级税率、医疗附加扣除的四类不公平效应之和是负值,即这两个要素能缩小收入差距;其他24个要素的四类不公平效应之和都是正值,都将扩大收入差距;住房公积金扣除、免征额、综合所得第7级税率的四类不公平分效应之和较大,当税前收入增长率为9%时,上述三要素的四类不公平效应之和占全部要素四类不公平效应总和的比重分别是85.41%、7.55%、2.45%。

2.政策启示

为促进共同富裕,中央财经委员会第十次会议要求加大税收、社保、转移支付等调节力度并提高其精准性[23]。提高个税的调节力度并提高其精准性,应采取如下措施。

其一,密切监控新冠肺炎疫情对个税收入差距平抑功能的影响。依据以往重大突发事件对我国居民可支配收入增速的影响,预计新冠肺炎疫情将导致我国居民可支配收入增速减缓3个百分点。据此测算税前收入增速减缓前后的个税各要素的四类不公平效应,发现税前收入增速减缓前后的各要素四类不公平效应没有显著变化。但并不能掉以轻心,进入2022年后,新冠肺炎的各种新变异病毒时有出现,在一些国家再次引发新冠肺炎病例激增,新冠肺炎疫情的严重程度可能超越我国以往突发事件的严重程度,后期新冠肺炎疫情对我国居民收入增速的减缓作用可能会超过3个百分点,故应实时监控新冠肺炎疫情的发展,及时预判其对个税收入差距平抑功能的影响。

其二,设置住房公积金年度扣除上限值为17 100元。我国统计年鉴显示,2019年我国东部地区人口占全国总人口的比重仅为38.69%,东部、东北、中部、西部地区人均可支配收入之比是1.641.141.091.00[24]。《全国住房公积金2020年年度报告》显示,全国实缴职工中,东部地区占比55.06%;全国累计提取金额中,东部地区占比达到57.62%[25]。这表明,住房公积金呈现出“穷人缴存、富人受益”的特征。故应减少住房公积金的税前所得扣除额,2020年我国人均公积金缴存额是17 100元,应以此确定住房公积金年度扣除上限值,年度住房公积金超过17 100元的部分不予扣除。

其三,构建累退型免征额制度。现行个税制下免征额为6万元/年,一视同仁的制度有助于免征额制度的实施,但不利于缩小收入差距。为此,可借鉴英国个税制的经验,推行累退型免征额制度。英国个税制规定:2022—2023财年,个人免征额是12 570英镑;当纳税人收入超过最高限额(10万英镑)时,个人免征额=12 570-(收入-100 000)÷2;当收入超过125 140英镑时,个人免征额清零[26]。最高限额是个人免征额的7.955倍,此倍数乘以我国年免征额(6万元),可得47.73万元,为便于纳税人记忆,可将最高限额设定为50万元。因此,当我国纳税人年收入超过50万元时,免征额将减少,计算公式为:免征额=60 000-(收入-500 000)÷2,当年收入超过62万元时,免征额清零。

其四,重构综合所得累进税率表。各税制要素中,综合所得第7级税率的四类不公平分效应之和位列第三,综合所得第2、3、5、6级税率的四类不公平分效应之和也比较高。应对此问题的方法是重构综合所得累进税率表。可将现行综合所得的第2、3、4级税率税级距合并,统一采用10%的税率;将现行综合所得的第5、6级税率税级距合并,统一采用25%的税率;将现行综合所得第7级税率(45%)的税级距提高至15万元。具体建议见表2。

表2 综合所得5级超额累进税率表