基于预期理论的全国碳市场实证研究

刘润霖, 王宇露

(上海电机学院 商学院, 上海 201306)

碳价机制作为引导碳减排资源优化配置的决定性因素,对降低全社会减排成本、推动绿色低碳产业投资、引导资金流动等起着至关重要的作用。2021年7月16日,全国碳交易市场正式上线,涉及2 162家重点排放企业,覆盖二氧化碳排放量约45.00×108t。2021 年,全国碳排放市场配额累计成交1.79×108t,总额76.61亿元,履约量达99.5%;同年最高成交价为62.29元/t,最低为38.50元/t;2月31日收盘价54.22元/t,较首日开盘价上涨13%。

双碳背景下,各方对温室气体排放管理预期在逐渐上升,加强碳价格的预测管理无论对碳市场主管部门、交易机构、投资机构和控排企业都具有重要意义。全国碳配额价格波动幅度太大或长期过低,都会挫伤市场参与者的信心,降低减排意愿;碳配额价格过高又会加重减排企业成本负担,影响其经济效益。因此,找准碳价机制的影响因素,理顺各因素与碳价之间的传导路径是我国碳排放价格合理化的必经之路。

碳市场具有全球一体化的先天特质,《格拉斯哥气候公约》后,全球自愿减排碳市场一体化的基本原则已经解决。预计未来2年,全球自愿减排碳市场将有望建立。然而,学术界对国际碳市场的价格联动却关注不多,特别是对国际主流碳市场的价格以及原油价格影响我国碳市场价格的方式缺乏系统性实证研究。碳排放权作为人为创造的特殊稀缺性商品,价格预期会对碳价走势产生影响。特别是在全球碳配额市场尚未一体化的情形下,价格预期是国际因素与我国碳价的重要传导机制。

基于以上思考,本文试图基于预期理论,揭示欧盟碳期货价格和西德克萨斯中间基(West Texas Intermediate,WTI)原油期货价格对我国碳配额价格的影响,为我国碳配额市场参与主体的交易决策提供指引,也为我国碳市场主管部门的价格调节机制制定带来启发。

1 文献综述

综述文献发现,学术界对于碳价影响因素的研究主要关注“宏观”与“微观”2方面。其中,宏观因素有碳市场供求关系和国际相关市场碳价波动状况等。微观因素有能源价格、企业生产规模和生产技术创新等。考虑到碳市场的全球一体化特质,本文重点综述学术界对国际层面因素影响碳价走势的相关研究。

1.1 国际碳市场影响碳价走势的典型研究

Chevallier[1]从经济学与计量经济学方面研究了基本面对碳价的影响,指出碳价是由供需平衡以及市场结构的相关因素所驱动的。供应量取决于每个成员国通过国家分配计划,需求量取决于石油、天然气和煤炭等能源价格。赵立祥等[2]运用结构方程模型对政策因素、气候变化和能源价格展开实证研究,结果表明,影响碳交易价格的因素主要是政策制定和气候变化,能源价格对碳价的影响并不显著。张鹏[3]选择了北京和湖北等试点市场,选取了国外市场价格和能源价格等潜在因素,采用NAMEND和向量误差修正(Vector Error Collection,VEC)模型发现欧盟碳配额价格在各个时期会发挥正向引导作用,影响程度取决于碳价格的市场化程度,我国国际相关市场的联动性较差。魏宇等[4]运用动态模型选择(Dynamic Mode Selection,DMS)和动态模型平均(Dynamic Model Averaging,DMA)方法对我国碳价进行预测,基于预测误差指标、Mincer-Zarnowitz回归和模型置信集(Model Confidence Set,MCS)检验法发现,经济形势是我国碳交易价格的重要影响因素,国内外金融市场和国际碳市场走势对我国碳价也具有重要影响。Zhou等[5]通过欧洲环境交易所和欧洲气候交易所(European Climate Exchange,ECX)的数据分析了外部冲击对碳价波动的影响,得出公众对重要信息和事件的反应将严重影响碳价格波动的结论。周正骏[6]基于国内外市场现状对影响碳价的因素进行了理论分析,发现能源价格、政策因素和宏观经济等都会影响碳价走势。

1.2 国际能源交易影响碳价走势的典型研究

Alberola[7]首次尝试检验工业生产和欧盟碳配额价格(European Union Allowance,EUA)价格变化之间的实证关系,结果表明EUA 价格驱动因素包括能源价格、极端温度事件、机构事件和工业生产指数。Xing等[8]基于欧洲环境交易所和欧洲气候交易所(European Climate Exchange,ECX)的交易数据,利用最大熵谱和小波方差对欧盟碳排放权的循环价格波动进行了分析。结果表明:①欧盟碳交易市场存在明显的短周期性价格波动;②从长远来看,各因素对碳配额价格的影响中电力和煤炭相对价格的影响最大。

刘君阳等[9]在实证研究中选取了能源价格因素,将2014年1月—2019年12月北京环境交易所碳价数据作为样本,构建了混频多因子GARCHMIDAS模型,得出了煤炭价格与碳价波动呈同向变动的关系。汪文隽等[10]通过协整检验和向量物产修正模型检验了各因素与碳价之间的相关关系,结果显示能源交易价格是碳配额价格的重要影响因素。武思彤[11]从供、需2方面出发,结合我国碳市场各方面现状,研究了在能源价格和宏观经济因素变化的情况下,清洁能源价格、能源转换成本和碳价格会发生同向变化;非清洁能源价格与碳价格之间会反方向变动。潘蓉兮[12]利用定性分析法,基于环境金融理论、排污权交易理论和溢出效益等碳金融交易理论,分析了能源价格因素对碳排放交易价格影响的传导机制。王蕊[13]分析了传统能源价格与新能源发电量、宏观经济、国外碳价等影响因素对碳价的影响机制。夏雪[14]从价格间短期冲击角度研究原油价格与碳价之间的影响。

总的来看,碳市场价格影响因素的研究取得了较为丰富的成果,但存在以下不足:①大多数学者主要关注欧盟等碳市场的价格影响因素,对我国碳市场的价格影响研究较少,都以地方试点的数据为主,全国碳市场数据基本没有,这主要是因为全国碳市场在2021年7月才正式上线启动交易;②对碳价影响因素的研究主要关注国内或区域内因素,对碳市场全球一体化因素关注度低,本文希望通过预期理论构建国内外碳市场联系,研究影响国内碳价的因素,并对欧盟碳配额价格、WTI价格和全国碳价之间的关系进行理论分析,提出研究假设,收集全国碳市场排放配额交易数据进行实证检验,为全国碳市场未来的发展提出对策建议。

2 理论分析与假设提出

2.1 碳配额价格预期

在经济学上,预期是指人们对未来商品市场价格波动的预测及在行为决策前对未来经济形势或某一经济变量所作的预测,其直接影响着经济主体的现实行为。预期可分为静态预期、外推性预期、适应性预期和理性预期。

价格预期是指市场主体根据当前价格变动而对未来价格变动态势所作出的预计,可分为经验性价格预期和理性价格预期。碳市场的价格预期是一种理性价格预期。理性价格预期基于前三者发展形成。理性价格预期主体设法利用一切可以取得的信息,对经济变量(在本文中也就是碳价)进行尽可能准确的估计,有3个假设条件:

(1) 保证信息完全化和真实化,全国碳市场信息不能由各主体完全获得,排放企业实际排放量的测量需要耗费巨大的成本;

(2) 成熟稳定的经济市场结构,我国碳市场初建成,缺乏规律性;

(3) 有效影响市场运作,这一假设无法在我国碳市场得以验证。

因此,本文将碳市场预期归为一种介于适应性预期和理性预期之间的“准理性预期”,可以近似于理性预期来研究。

2.2 欧盟碳价影响我国碳配额价格的机理

正如张鹏[3]指出,需求方往往比供给方作用更大,因此,本文重点分析需求主体对未来碳价的预期。

碳排放配额的需求按目的可分为3类:履约需求、投资需求和投机需求。目前,全国碳配额市场的需求主体是具有履约义务的2 162家重点排放单位,由于碳配额市场的金融性质,它们也存在投资和投机需求。

本文认为,主体对碳价的预期是影响欧盟碳价与我国实际碳价之间的传导机制的载体。欧盟碳价上涨影响我国市场主体对未来碳价的预期,打破供求量的平衡,最终,使实际碳价发生波动,波动结果与预期方向一致,这是预期的自我实现。具体来看,EUA对我国碳价的影响与碳市场的市场化程度有着较大关联。如今,我国全国碳市场已经初步建成,市场化程度得到进一步深化,加之欧盟碳市场运营经验丰富,无论是市场机制还是EUA 都对全国碳市场具有很强的指引功能,而且部分国内减排量项目可以开发出用于国际履约的碳抵消产品。因此,EUA 的波动一定程度上会影响国内碳价。正如罗拥华等[15]指出我国碳市场研究起步较晚,但研究体系紧跟国际前沿,与欧盟碳市场相比,我国碳价仍处于极低水平,在EUA 的正面引导作用下,我国市场主体产生未来碳价上升的预期,在当下购进配额,引起实际需求量的增加,表现在未来实际碳价出现上升走势(具体的传导机制如图1所示)。

基于上述分析,本文提出:

假设1 欧盟碳配额价格与我国碳配额价格存在显著的正相关关系。

2.3 不同原油期货价格下欧盟碳价对我国碳配额价格的影响差异

Xing等[8]、汪文隽等[10]学者的研究都发现,化石能源的相对价格与碳价之间存在显著相关关系。本文认为,在国际原油期货价格较高时,各国共同应对气候变化的格局将面临分化。欧盟由于国内能源供给较为短缺,能源价格受到国际原油期货市场的影响较大。因此,国际原油期货价格较高时,欧盟排放企业更倾向于选择清洁能源来降低能源成本。排放企业对配额的需求量降低,因而预期市场未来对配额的需求降低,给欧盟碳配额价格带来了下跌的压力。

当国际原油期货价格较高时,给我国原油期货带来了上涨的压力,我国原油期货价格上涨,国内原油等化石能源价格随之上涨。由于我国碳市场是基于相对总量的碳排放交易,国内原油等化石能源价格上涨,带来了排放企业扩充的动力,由此导致排放企业对未来配额的需求增加。所以,在国际原油期货价格较高时,欧盟碳价与我国碳配额价格的正相关关系将弱化,反之,欧盟碳价与我国碳价的正相关关系将强化。基于上述分析,本文提出:

假设2 原油期货价格会负向调节欧盟碳价与我国碳配额价格之间的正相关关系。

3 实证研究

3.1 研究设计与模型

本文以欧盟碳价为自变量,通过“EUA期货结算价”来度量。以全国碳配额价格为因变量,通过“全国碳排放额(Chinese Emission Allowances,CEA)成交金额”来度量。以“WTI原油期货价格”为调节变量,通过“WTI原油期货连续价格”来度量。

根据研究目的和研究假说,参考以往有关的研究,本文使用SPSS回归方程检验调节效应,在以下模型的基础上进行研究:

式中:Y为因变量;x为自变量;m为调节变量;mx为交互项系数;a、b、c、c′为系数;e为残差项。

3.2 数据来源

由于全国碳排放交易从2021年7月16日正式上线启动交易,本文样本数据时间跨度从2021年7月16日—2022年12月22日,选取2021年7月16日—2022年12月22日全国碳排放配额(EUA)成交价、欧盟碳排放配额期货结算价(单位欧元)和WTI原油期货价格(单位美元)107个样本数据。

为了保证样本数据单位的统一性和研究的准确性,根据中国人民银行汇率报价,将以欧元为计价单位的欧盟碳排放权配额期货结算价和以美元为计价单位的WTI原油期货价格换算为以人民币单位计价,保证了两者与全国碳排放价格单位的一致性。

3.3 数据分析

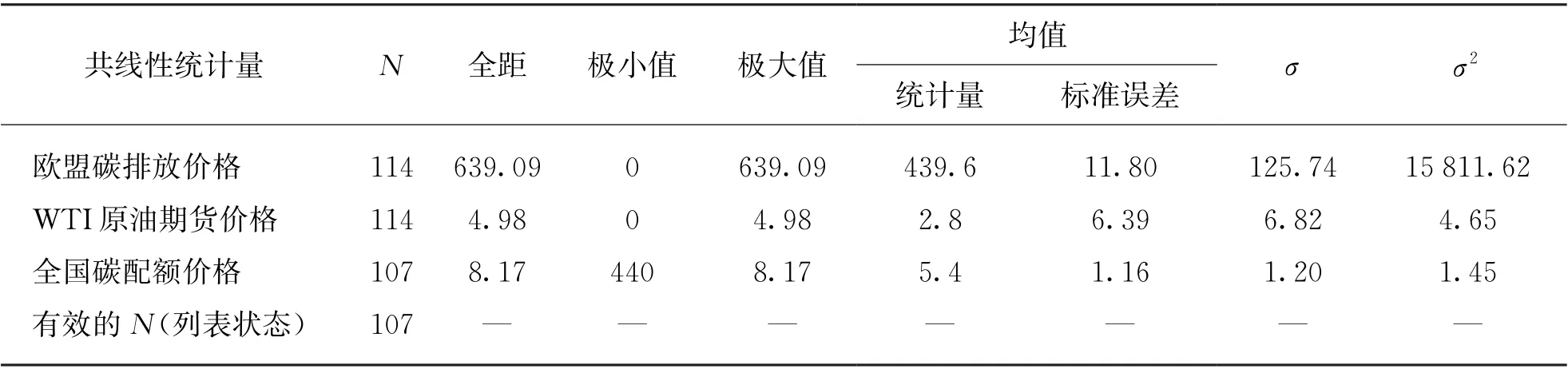

统计结果见表1。欧盟碳价:最小值为0,最大值为639.090 8,X=439.606 624,标准差σ=125.744 275 1,方差σ2=15 811.632;WTI原油期货价格:最小值为0,最大值为4.977 0×1011,X=2.803 035×1010,σ=6.818 703 9×1010,σ2=4.649×1021;全国碳排放价格:最小值为440,最大值为8.172 2×108,X=5.433 894×107,σ=1.203 081 9×108,σ2=1.447×1016(X为均值统计量)。

表1 描述性统计结果

表中:N为统计量个数。对样本的共线性分析发现(见表2),模型1、模型2的容忍度Tol>0.1,所以不存在共线性,方差膨胀因子(Variance Inflation Factor,VIF)也符合要求。

表2 共线性检验结果

3.4 假设检验

将欧盟碳排放价格与我国碳配额价格进行回归检验(见表3)。回归结果表明:欧盟碳排放价格与我国碳配额价格存在显著的正相关关系,B=0.649(P<0.001)。

表3 线性回归结果

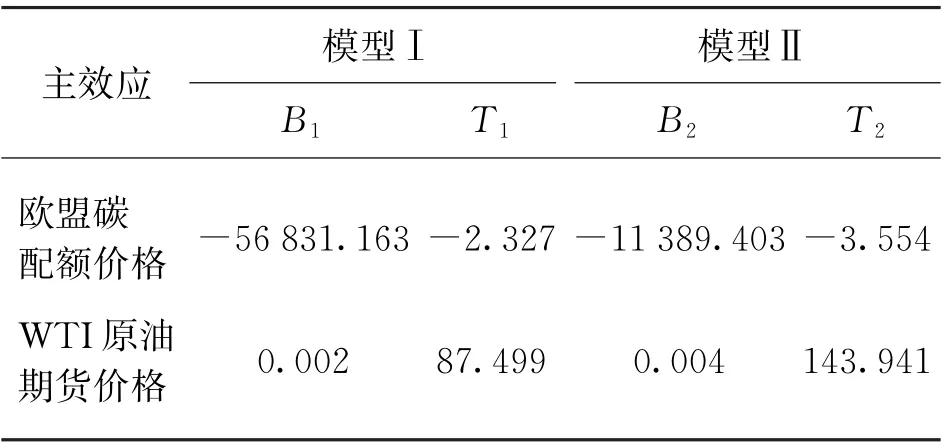

运用SPSS 22.0统计软件进行层次回归分析,检验WTI原油期货价格对欧盟碳排放价格与我国碳配额价格的调节效应。第1步,将欧盟碳排放价格、WTI原油期货价格输入回归方程,进行回归计算,结果见表4;第2步,为了检验调节效应,将变量“WTI原油期货价格×欧盟碳排放价格”输入回归方程,模型Ⅱ检验结果见表5。模型评价指标见表6。由表4~表6可知,WTI原油期货价格对欧盟碳价与我国碳配额价格的正向关系存在显著的负向调节效应。

表4 主效应检验结果

表5 交互效应检验结果

表6 模型评价指标

注:因变量为全国碳配额价格;控制变量为行业;B1、B2为调节效应系数;B3为交互项系数;T为统计量;主效应为单一变量对因变量发生变化的影响;交互效应为2个或2个以上的自变量相互依赖,相互制约,共同对因变量发生影响

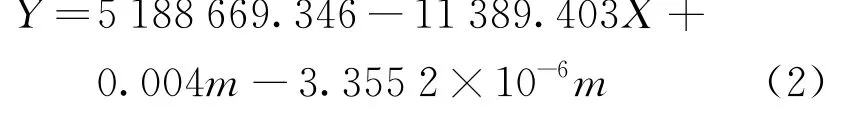

由表4可知,模型2欧盟碳配额价格的主效应系数为-11 389.403,WTI原油期货价格主效应系数为0.004。由表5可知,模型2交互项系数为-3.355 52×10-6。由此,得出回归模型:

4 结论与启示

本文的实证研究结果表明:①欧盟碳配额价格对我国碳价有着显著的正向影响;②原油期货价格会负向调节欧盟碳价与我国碳配额价格之间的正相关关系,即原油期货价格越高,欧盟碳价与我国碳价的正相关关系越不显著;③欧盟碳排放价格和原油期货价格可以通过各市场主体的碳价预期对实际碳价发挥作用。当欧盟碳价上升时,由于全球联动作用,市场认为我国碳价未来会与国际接轨,当前碳配额需求量增加,实际碳价上升,原油期货价格影响更显著。当原油期货价格上升时,市场主要对油价产生预期,从而削弱国际碳价的关注度,碳价的影响效应从国际转向国内。

本研究对全国碳市场参与主体的启示:①各市场参与主体要关注国际碳市场联动效应,投资决策时应当全面考虑国际碳价的变动情况;②碳市场投资者在碳金融交易的过程中不能忽视能源期货价格的作用,要综合把握多方因素之间的交互作用,做出合理价格预测,将投资损失控制在最小的范围内;③重点排放企业作为碳配额的主要需求方,可以调整内部产业的能源结构,发挥能源价格对国际间碳价波动的调节作用,从而降低生产排放成本,实现利益最大化。

对我国碳市场主管机构和交易机构的启示:①在国内外碳市场一体化的可以通过国内影响碳价的因素来干预市场主体预期,减缓国际间碳价波动,使全国碳价走势更加平稳;②调控过程要适度,不能忽略其因素本身对主体预期的影响,否则可能适得其反;③欧盟碳配额价格、能源价格与我国碳价之间存在交互作用,为使碳价在更加合理的区间波动,可以在一方因素作用较大时选择对其他因素的市场操作来对冲主要因素的影响,从而推动碳价回归合理区间。