对我国上证50 指数成分股的实证研究

——基于CAPM模型和Fama-French三因子模型

张礼双

(贵州大学经济学院,贵阳 550025)

一、文献综述

1952 年,Markowitz 发表题为《资产组合选择——投资的有效分散化》的论文,首次应用资产组合报酬的均值和方差这两个数学概念,采用风险资产的期望收益率(均值)和用方差(或标准差)代表的风险来研究资产组合和选择问题,并从数学上明确定义了投资者偏好,提出了现代资产组合理论,标志着现代组合投资理论的开端,堪称现代金融理论史上的里程碑。

1964 年资本资产定价模型(简称CAPM模型)是在Markowitz 资产组合理论的基础上发展而来的,市场因子作为其唯一的风险因子,模型反映了系统性风险与投资超额回报之间的关系,探究了资产均衡价格的形成,是现代金融市场价格理论的支柱。

此后,在不断的实证检验过程中得到的许多结果表明,CAPM模型对市场现象的解释程度不是很高,缺少其他的特征对市场进行描述。EugeneFama 与Kenneth French 在1993 年提出在CAPM模型的基础上添加规模(SMB)和价值(HML)两个因子,构建了 Fama-French 三因子模型。这一模型体现了投资组合超额收益率与三个因子之间的线性关系。结果显示,通过添加两个因子能更好地解释投资组合的期望收益率。

而2020 年突如其来的新冠肺炎疫情在全球范围内快速蔓延,全球投资者风险偏好下降、避险情绪上升。美国股市在3 月份中连续的8 个交易日内经历了4次熔断,跌幅超过了30%,这是前所未有的情形。我国A 股市场也在疫情爆发初期经历了剧烈波动。此次新冠疫情对于全球资本市场而言算得上是一次极端的压力测试。因此,本文选取自2019 年5 月1 日至2021 年4 月30 日上证50 指数成分股的相关数据,覆盖新冠疫情爆发前后时段,对CAPM 模型和Fama-French 三因子模型受到极端压力测试情况下的适用性进行实证研究,并进一步对比两个模型的实证结果。

杨麒麟等(2020)运用CAPM模型与多因子模型检验中国证券市场收益率,发现更多因子的投入可以带来解释力度的上升。杨双会等(2021)使用2014—2019 年的数据对CAPM模型在A 股市场的适用性进行实证检验。王伟杰等(2021)讨论CAPM模型在中国股市中的有效性,通过随机选取中国股市分布在各行业的43 家上市企业2012—2020 年的日度数据进行实证分析,并验证模型对于未来收益率预测的准确度,结果表明CAPM模型在一定程度上是有效的。江金霞(2022)选取我国创业板上市公司月度数据,分析Fama-French 三因子模型对我国创业板市场的有效性。施昊天(2022)检验Fama-French 三因子模型在我国股票市场的适用性,构建ST因子检验风险警示对不同组合超额收益的影响。

二、数据选取与处理

本文使用的数据主要来自两方面,一是通过中国人民银行官方网站获得,二是通过Python 在Tushare网站爬取获得。

通过中国人民银行官方网站获取中债国债收益率统计表,提取10 年期国债月度年化收益率作为无风险收益率R。

通过 Python 爬取 2019 年 5 月 1 日至 2021 年 4月30 日上证50 指数成分股及上证指数SSEC 每日收盘价,剔除掉缺失值后计算日收益率,再将日收益率转换成月对数收益率,得到上证50 指数成分股每只股票的月对数收益率R以及上证指数SSEC 的月对数收益率R。

通过 Python 爬取 2019—2021 年每年 4 月 30 日证券市场所有股票的市值与2018—2020 年每年12 月31日证券市场所有股票的账面价值比(即PB 的倒数),构建规模因子SMB 与价值因子HML。由于我国上市公司在每年4 月末披露上一年财务报告,因此根据每年4月末的公司市值规模将所有股票分为小盘股(“S”)与大盘股(“B”)两组,再根据上一年12 月末公司的账面市值比按3:4:3 的比例将所有股票分为三组:高账面市值比(“H”)、中账面市值比(“M”)、低账面市值比(“L”),价值股相对成长股的账面市值比更高。

获得分组后,以每个组别中的股票市值作为权重计算每个组别t 年5 月份至t+1 年4 月份共12 个月的市值加权平均月度收益率,且在每12 个月末重新调整分组并重复以上过程,最终得到2019 年5 月至2021 年4月每个组别的市值加权平均月度收益率。

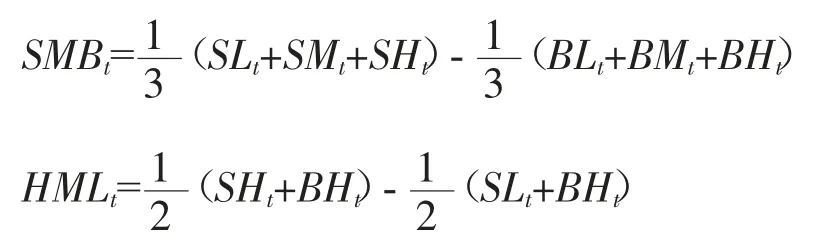

计算规模因子SMB 与价值因子HML:

如表1 所示,用市值比较小的三组组合(SL,SM,SH)的平均回报率减去市值比较大的三组组合(BL,BM,BH)的平均回报率,差值为“规模因子”,即小公司对大公司的风险溢价。用账面市值比最高的两组组合(SH,BH)的平均回报率减去账面市值比最低的两组组合(SL,BL)的平均回报率,差值为“价值因子”,即价值型公司对成长型公司的风险溢价。

表1 两种分组方式交叉所得投资组合

三、实证研究

(一)CAPM模型检验

模型一:R-R=α+β(R-R)+ε

模型一为CAPM 模型的回归模型,截距项表示市场实际收益率与CAPM模型所计算的预期收益率之间的偏差。其中,R表示第i 只股票第t 月的月收益率,R表示第t 月的无风险收益率,R-R则表示第i 只股票第t 月相对无风险资产的超额收益率,R-R表示第t月的市场风险溢价。

将 2019 年 5 月 1 日至 2021 年 4 月 30 日上证 50指数成分股共50 只股票24 个月的月度收益率剔除缺失值后,得到样本区间为24 个月的42 组(R-R)与1组(R-R)的实证数据,将其带入模型一中,得到第一阶段回归;再计算个股超额收益R-R的均值,将其与估计的β 和残差进行第二阶段回归。

(二)Fama-French 三因子模型检验

模型二:R-R=α+β(R-R)+sSMB+hHML+ε

模型二为Fama-French 三因子模型的回归模型,截距项表示市场实际收益率与Fama-French 三因子模型所计算的预期收益率之间的偏差。其中,SMB表示第t 月规模因子,即小市值投资组合与大市值投资组合的收益率差额;HML表示第t 月价值因子,即价值股(账面市值比大)投资组合与成长股(账面市值比小)投资组合的收益率差额。

同样,将上述样本区间为24 个月的42 组(R-R)与1 组(R-R)的实证数据带入模型二中,得到第一阶段回归;再计算个股超额收益R-R的均值,将其与市场因子、规模因子以及价值因子的估计系数和残差进行第二阶段回归。

(三)实证结果

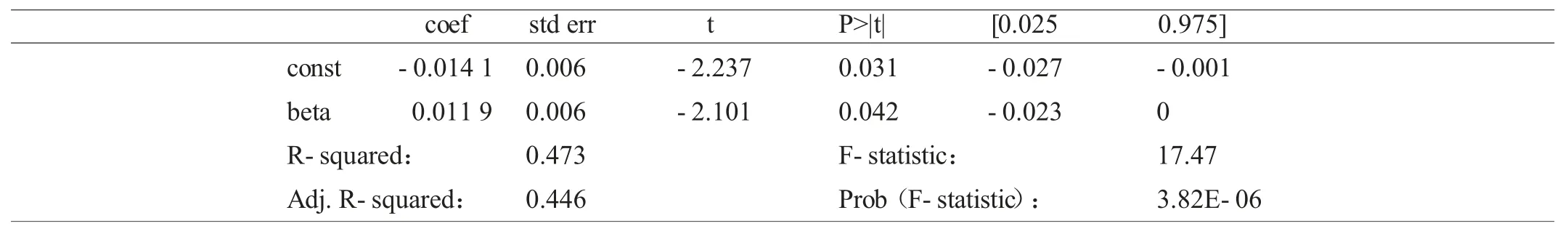

1.模型一:R-R=α+β(R-R)+ε

如表2 所示,CAPM 模型回归结果显示,截距项与斜率项的P 值均小于5%,即在5%的显著性水平下能通过检验,但截距项为负,说明CAPM模型高估了投资的实际收益率;调整后的R为0.446,说明CAPM模型能解释个股超额收益变动的44.6%;F 统计量为17.47,远大于临界值。

表2 CAPM 模型回归结果

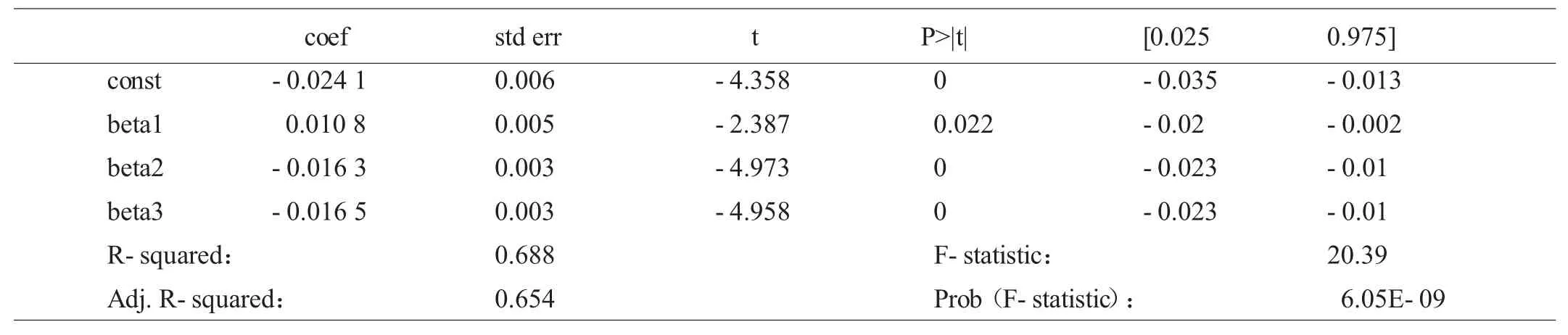

2.模型二:R-R=α+β(R-R)+sSMB+hHML+ε

如表3 所示,Fama-French 三因子模型回归结果显示,截距项与斜率项的P 值均小于5%,即在5%的显著性水平下能通过检验,截距项同样为负且低于CAPM截距项;调整后的R为0.654,说明Fama-French 三因子模型能解释个股超额收益变动的65.4%;F 统计量为20.39,远大于临界值。

表3 Fama-French三因子模型回归结果

四、结论

本文选取自 2019 年 5 月 1 日至 2021 年 4 月 30日上证50 指数成分股的相关数据,覆盖新冠疫情爆发前后时段,对CAPM 模型和Fama-French 三因子模型受到极端压力测试情况下的适用性进行实证研究,并进一步对比两个模型的实证结果。综上可得:第一,从截距项、斜率项角度分析,CAPM 与Fama-French 三因子两个模型都能较好解释上证50 指数成分股相对无风险资产的个股超额收益率。第二,从市场风险因子角度分析,Fama-French 三因子模型中市场因子对上证50 指数成分股超额收益率的影响相对于CAPM 模型而言减弱了,其原因主要是规模因子与价值因子的加入弱化了部分市场风险因子的作用。第三,从拟合度角度分析,Fama-French 三因子模型的R与调整后的R均比CAPM 模型更高,说明Fama-French 三因子模型对上证50 指数成分股的超额收益率解释程度比CAPM模型更好,Fama-French 三因子模型能更好拟合当前我国证券市场的资本价格,主要是因为CAPM模型有较强的假设条件,因此难以拟合现实市场。

但即便面对新冠肺炎疫情这样的极端的压力测试,CAPM模型与Fama-French 三因子模型在平均收益率的拟合与适用性上都表现出较为有效的结果,两个模型在现代金融研究中仍发挥着重要的作用。本文运用解释能力强的资产定价理论以提高对风险资产的定价能力,并为投资者给出有效可行的投资建议。