描述性创新信息能提高资本市场定价效率吗?

——基于股价同步性的分析

一、引 言

科技创新是提高社会生产力和综合国力的战略支撑,必须摆在国家发展全局的核心位置上。虽然我国每年在创新方面投入大量资金,但是整体的创新水平仍亟待提高。同时,创新活动具有较高的不确定性和复杂性,外部投资者对创新活动所隐含的未来收益和风险不够了解,这种不充分沟通可能会引发信息不对称问题。目前外部投资者了解企业创新活动的主要途径为研发投入和专利等真实创新活动指标,然而这些定量指标存在一定的局限性。首先,研发投入常用于衡量创新活动的投入,这一信息只能捕捉到部分能够被货币化的创新活动,并不能反映创新活动的整个过程,关于新技术引进后的利用情况、在研项目的进展等细节无法体现

。其次,专利数据常用于衡量创新产出水平,但并非所有的产出最终都付诸于专利,企业有时会选择以商业机密而非专利的形式保存创新成果。因此,财务报表中的定量信息难以捕捉企业创新活动的完整现状,投资者需要更多的企业创新信息来支持企业估值、价值投资等决策。定性的创新信息越来越成为重要的信息来源。

2.财经专业学生进行实际工厂企业财务会计的业务核算。广职院从2013级的会计电算化专业学生开始,均有机会于最后一个学期选择到校外实习基地进行顶岗实习。校外会计专业学生实习基地每年少的也接收几个学生实习,多则接收十几人。比如深圳崇德财务公司一家实习基地就分别一次接收2013级会计专业实习生21人、接收2014级会计专业实习生23人、接收2015级会计专业实习生19人,达到当年本专业毕业学生的10%;而且所接收到基地的实习学生,全部都安排由师傅带领指导,直接进行财务会计的全过程核算业务。

随着计算机数据处理能力的不断提升,国内外越来越多的学者运用文本分析技术对描述性创新信息的市场认同和经济后果展开了研究,发现企业披露描述性创新信息能够缓解投资者对创新活动认识不足的问题,进而获得投资者对企业长期价值的认同

。相比于数字化、标准化的财务信息,描述性创新信息向外界传递了更多关于企业创新行为的介绍、解释和补充信息。投资者可依据这些企业特质信息进行交易,降低了随市场和行业“同涨同跌”的程度,从而降低股价同步性,提高资本市场定价效率。但是,描述性创新信息经常涉及企业机密,企业为避免他人窃取成果,可能模糊披露此类信息,披露更多所在行业或市场的同质信息。那么企业究竟如何权衡描述性创新信息的披露策略,以及描述性创新能否成为提高资本市场定价效率的新视角?

鉴于此,本文选取了2008—2018年非金融类上市公司年报数据,通过对年报文本信息中的创新信息进行提取,探讨描述性创新信息对资本市场定价效率的影响。本文的主要研究贡献:(1)现有文献大多对财务报表中定量的创新信息进行研究,但是定量信息难以捕捉企业创新活动的完整现状,具有一定的局限性。本研究将其拓展至年报文本信息,探讨描述性创新信息对资本市场定价效率的影响,拓宽了创新信息的研究边界。(2)研究得出描述性创新信息能够降低股价同步性,从而提高资本市场定价效率,并排除了投资者情绪和噪音交易这两种“非理性因素”可能产生的影响,这是从信息源头对资本市场定价效率影响因素的文献做进一步的补充。(3)为监管部门推进科技监管提供了参考。文本信息作为“信息市场”中重要的“信息产品”,影响着投资者决策、股价的形成以及资本市场的资源配置,因此,监管部门应该加强深度学习,大数据等智能技术在资本市场监管中的应用,提高企业的信息披露质量。

二、文献综述与研究假设

(一)文献综述

King(1966)最早使用资本资产定价模型(CAPM)探究股价同步性,发现个股收益率在很大程度上受市场和行业收益率的影响

。然而,仅用市场和行业信息揭示股价波动性还缺乏说服力,Morck等(2000)提出使用CAPM模型的拟合值(R

)衡量股价同步性,后续学者沿用了此方法

。目前关于股价同步性与信息效率关系的研究,存在两种相反的观点。基于“信息效率观”,股价同步性越高,股价中涵盖的信息越少

。基于“非理性因素观”,股价同步性越高,股价中涵盖的信息越多

。根据目前现有研究,我国学者倾向于“信息效率观”

。在充分有效的股票市场,股价可以解读出公司的真实价值,因而股价同步性较低。而大量研究表明,市场并不是充分有效的,股价中不仅有公司基本信息,而且有噪声,投资者很难分辨出这些信息孰好孰坏,导致其可能将市场上所有公司的平均质量作为某一公司的价值判断基础,股价与市场“同涨同跌”

。

通过对室内空间的调查,一个设计合理的空间在日常居住环境中尤为重要,不同用途的空间都有着其独特之处,从位置的角度来说和居住者进入家中的顺序以及行动的便易有关;从面积和距离来说和居住者对空间的不同感觉和需求有关。舒适的空间,良好室内的环境,是我们设计师追求的目标,为了这个目标我们应提高设计水平,为业主提供一个 良好的生活环境。

创新是企业保持竞争优势的关键。现有文献主要通过财务报告中的数据研究企业创新活动的经济后果,Hirscher和Weygandt(1985)发现报表中披露的创新信息可以预测公司未来的价值

。Kothari等(2002)发现创新具有较大的不确定性,创新活动多的公司未来收益的不确定性较大

。然而,报表中的数据并不能反映所有的创新活动,关于新技术引进后的利用情况、在研项目的发展进程等细节无法体现出来

。因此,定性的创新信息成为了外界全面了解创新活动的重要信息来源。Allen(1983)最早研究了创新行为自愿性信息披露,发现公司为了节约长期的知识保护成本,会定期公开自己的创新技术,促进自身创新技术的提高

。

3

会计师事务所规模的影响。一方面,“十大”事务所具有较强的专业胜任能力,在进行审计时,会使用更多专业的审计技术和程序,而非“十大”事务所各类人力和物质资源有限。另一方面,“十大”事务所具有一定的“品牌效应”,如果审计质量不高或者出具了错误的审计报告,将面临更高的声誉风险和诉讼风险,严重损害声誉。因此,“十大”事务所审计的年报可信度较高,有能力发现企业当前存在的问题及风险,并将其更为精确地反映,未被“十大”事务所审计的公司信息不对称比被“十大”事务所审计的公司严重。因此本文认为在未被“十大”事务所审计的企业中,年报中的描述性创新信息向外界传递了更多特质信息。回归结果见表4第(5)、(6)列,描述性创新信息(

)在未被“十大”事务所审计的企业显著为负,说明描述性创新信息缓解了公司信息不对称,从而降低了股价同步性。

这主要是指中国共产党在长期的革命与建设历程中,在马克思主义理论的指导下形成的价值观念与思维方式,如全心全意为人民服务、“中国梦”、为中国人民谋幸福、为中华民族谋复兴等思想理念,这些思想引领着中国人民不断前行,具有十分重要的思想指导意义。

Gu等(2003)发现当业绩较差或者未来收益不确定时,公司会增加创新活动信息披露

。国内现有文献发现自愿性披露创新信息的贡献度大于强制性信息披露。李岩琼和姚颐(2020)证明了创新文本信息“多说有益”,能够为投资者盈余预测提供增量信息

;程新生等(2020)发现企业披露创新信息会获得投资者的认可,进而促进正向的长期市场反应

;王新红等(2010)发现充分披露创新活动的相关信息会使得投资者多维度了解公司创新活动,有效预测公司未来价值,使股票获得准确定价,避免股价过分波动

。但是也有学者研究得出企业如果发现市场竞争比较激烈,会对外减少私有信息的披露

。并且一些企业也会担心研发项目的泄露会被他人窃取,管理层不愿意披露更多的创新信息

。

(二)理论分析与研究假设

2.1 2017年北京市孕产妇死亡情况描述 2017年(2016年10月-2017年9月)北京市共死亡孕产妇15例,孕产妇死亡率为5.68/10万。其中经产妇死亡人数9人,经产妇死亡率为7.94/10万。高龄经产孕产妇死亡7例,高龄经产孕产妇死亡率为15.38/10万。

由于汉语和英语具有不同的语调特点,而英语的语调又十分复杂多变,所以有些中国学生尽管能发出正确的英语语音,但仍然不能用地道的语调和节奏读出英语句子。为此,教学时可以通过揭示以下规律帮助学生学习英语语音。

假设1:描述性创新信息可以降低公司股价同步性。

出于产权的保护,管理层在披露创新信息时,可能避重就轻披露更多的行业信息。管理层有动机通过披露大篇幅的行业信息来分散投资者的注意力,导致投资者过度利用行业信息进行股票交易。印象管理理论认为,管理层会采取一定的手段影响外部利益相关者对公司的印象。描述性创新信息属于自愿性披露的内容,可能存在模糊性披露和策略性披露等问题

。创新作为一项投入高、期限长的企业内部活动,管理者拥有较大的自由裁量权,可能产生非效率投资的问题。并且,研发支出分为研究和开发两个阶段,研究阶段产生的费用要费用化,开发阶段发生的费用符合资本化条件的要进行资本化。但是,在实际操作中,两个阶段的划分并没有清晰的界限,并且也很难对资本化作出客观的判断,这为管理层的盈余管理提供了更多的操纵空间。所以管理层在披露创新信息时,可以进行语言操纵,以掩饰盈余管理等机会主义行为

。如果管理层进行有偏性信息披露,这将加剧企业的信息不对称。此外,创新信息披露内容主要是“软信息”,这些信息真假难辨且企业对这些“软信息”的法律责任不清晰。上市公司披露的财务报表等“硬信息”具有较强的外部监督和明确的法律责任。当“硬信息”受到信息披露和审计程序的制约时,管理层会通过操纵文本信息来降低年报的可读性

。因此,投资者很难有效获取公司的真实信息,股价同步性较高。基于此,本文提出假设2:

假设2:描述性创新信息可以提高公司股价同步性。

三、研究设计

(一)样本选取与数据来源

5

考虑研发支出和描述性创新信息披露的交互作用。将

用研发支出占当年营业收入的比衡量。借鉴Faleye等(2014)

的方法,将研发支出的空缺值计为0,以避免样本选择偏误。进一步,将研发支出分为较多组和较低组,发现描述性创新信息(

)在研发支出较多组显著为负,在较低组不显著,即企业披露了描述性创新信息且发生的研发支出比较多时,说明企业是“言行一致”的,描述性创新信息能够降低股价同步性。相反,在研发支出比较少的公司中,即便是企业披露了描述性创新信息,描述性创新信息也不能降低股价同步性,说明投资者是可以识别出这种“言行不一”行为的,也进一步证明了描述性创新信息为降低股价同步性提供了辅助性的作用,投资者更关注的是企业是否真正有研发支出的行为。

(二)变量定义

1.股价同步性。本文借鉴Durnev等(2003)的方法,根据公司股票市场收益、行业收益回归得到R

,并对数化处理,得到股价同步性(

)

。

越小,股价同步性越低,资本市场定价效率越高。

㊸Trouillot,Michel- Rolph,“The anthropology of the state in the age of globalization”,Current Anthropology,2001.

2.描述性创新信息。描述性创新信息披露是企业在定量的真实创新活动信息之外披露的与创新相关的文本信息

。本文借鉴胡楠等(2018)采用“种子词集+Word2Vec神经网络相似词扩充”的方法构建描述性创新指标

。首先,阅读相关文献确定种子词汇(Merkley,2014)

;然后使用Word2Vec神经网络相似词算法确定扩充词汇;最后将年报中描述性创新关键词集的词频之和占年报总词数的比例乘以100衡量描述性创新信息披露。其中,种子词汇包括:技术创新、研究、开发、研发、专利、发明。扩充词汇包括:科技创新、技术革新、核心技术、实验、试验、原创、独创、版权、知识产权、专利技术、发明专利、实用新型、孵化、产学研、前言、尖端、绿色技术、人工智能、云计算、生物育种、培植、临床、新药、药学研究等。

(三)模型设立

为了检验描述性创新信息和股价同步性的关系,本文构建模型(1):

,

=

+

,

+∑

,

+

∑

+

∑

+

,

(1)

四、实证结果及分析

(一)描述性统计

从表2可以看出,

的平均数为-0

1136,中位数为-0

0622,标准差为0

8479,说明上市公司间的股价同步性差异较大。

的平均数为0

0075,中位数为0

0072,最小值为0

0021,最大值为0

0196,说明不同企业对创新信息披露的策略存在较大的差异。其他变量的描述性统计结果与现有研究无显著差异。

(二)多元回归检验结果及分析

本文采用模型(1)实证检验描述性创新信息(

)与股价同步性(

)的关系,估计结果见表3。第(1)列仅控制了企业个体、时间和行业固定效应,第(2)列在原有基础上加入控制变量。结果显示,无论是否加入控制变量,

的系数均在1

的水平上显著为负,表明描述性创新信息可以显著降低股价同步性,假设1得到了验证。

(三)稳健性检验

前文理论分析了描述性创新信息可以为投资者提供公司特质信息,缓解公司信息不对称,从而降低股价同步性。此部分进一步从媒体报道、分析师跟踪和会计事务所规模进行分组检验。

1

媒体报道数量的影响。媒体报道有助于降低上市公司的信息不对称。一方面,媒体具有信息挖掘的能力,为了获得更多的读者关注,媒体有动机收集和挖掘上市公司更多的信息;另一方面,媒体通过报道公司的负面消息,对公司进行监督,促使公司对外披露高质量的信息

。对于媒体报道较少的公司,信息不对称程度较为严重,年报中的描述性创新信息能够起到良好的信息补偿作用,有助于降低股价同步性。本文根据中位数将样本分为低媒体报道组和高媒体报道组,进行分组回归。回归结果见表4第(1)、(2)列,可以看出,描述性创新信息(

)在低媒体报道的企业显著为负,该结果与上述分析一致。

3

剔除高管变更样本。考虑到高管变更可能对年报文本信息披露产生影响,剔除非正常离任的高管变更样本,其中工作调动、退休、任期届满、健康原因属于正常变更。剔除样本后重新进行检验,本文结论再次得到证明。

4

其他稳健性检验。进一步考虑公司-年度层面的双维聚类效应,此外,检验企业描述性创新信息的变化值对股价同步性的影响,因变量为股价同步性的变化值,其他控制变量同理,差分模型的回归结果再次验证了本文的基本结论。

Response surface optimization of polyphenols extracted from sweetpotato leaves

本文选取2008—2018年A股上市公司数据,探究描述性创新信息对资本市场定价效率的影响。本文对数据进行了以下筛选:剔除金融保险类公司样本;剔除被ST或* ST的公司样本;剔除缺失值样本。最终获得16534条观测值。年报文本信息取自新浪财经网页、WINGO数据库,其他数据取自CSMAR。为避免异常值对结果造成干扰,变量在1%和99%分位数上进行Winsorize处理,控制公司、年度和行业层面的固定效应。

五、影响机理及排除性检验

1

内生性问题。(1)工具变量法。采用2SLS缓解内生性问题,选取同年度同行业其他公司描述性创新信息披露水平(

_

)作为

的工具变量。在缓解了可能存在的内生性问题后,研究结论与前文一致。(2)Heckman两阶段。运用Heckman两阶段方法解决潜在的样本选择偏差。在第一阶段,借鉴2SLS时使用的同年度同行业其他公司描述性创新信息披露水平(

_

)作为工具变量放入回归中,根据回归得到的系数进而得到逆米尔斯值(

);在第二阶段,将

代入基本回归模型中。在考虑了样本自选择问题后,前文研究结论依然成立。

(一)“信息效率”机理检验

2

更换股价同步性的衡量方法。借鉴Xu等(2013)的方法考虑

,-1,

和

,-1,

重新对股票

的周收益率数据进行回归,得到股价同步性(

1)

。更换指标的结果表明,本文的研究结论保持不变。

2

分析师跟踪人数的影响。分析师作为信息媒介,具备信息挖掘和信息解读的专业能力。分析师通过发布研究报告对年报中的描述性创新信息进行解读、整合和传递,能够向资本市场提供有价值的信息,降低股价同步性。分析师跟踪人数较少的企业,信息不对称程度较高,股价未能充分反映公司信息,描述性创新信息可以为投资者提供特质信息,从而降低了股价同步性。本文根据中位数将样本分为分析师跟踪人数多组和跟踪人数少组,进行分组回归结果见表4第(3)、(4)列,描述性创新信息(

)在分析师跟踪人数少的企业显著为负,该结果与上述分析一致。

全球石膏大会是全球石膏工业规模最大的专业性会议,由总部设在英国的世界石膏工业协会主办,每年举行一次,在各大洲轮流举办。此次获评“全球石膏行业杰出贡献奖”,是全球石膏大会对北新建材近几年在推动世界石膏板行业发展方面所取得成绩的肯定,也是该组织历史上首次颁发的重要级奖项。北新建材获此殊荣,标志着中国制造从服务全球开始转向引领全球工业发展,为中国企业的转型升级,为打造中国经济的升级版开始发挥重要的作用。

(二)“非理性因素”机制的排除性检验

基于“非理性因素观”,股价会受心理、认知偏差、情绪等非理性因素的影响,即股价同步性越低,股价中包含的噪音越多。因此描述性创新信息降低股价同步性可能存在另一个解释:描述性创新信息披露使得投资者情绪高涨,增加了非理性噪音交易。为此,接下来检验描述性创新信息是否可能通过“非理性因素”降低股价同步性。

1

基于投资者情绪的排除性检验。DeLong等(1990)第一次将投资者情绪引入股价决定模型,发现非理性行为造成的股票误定价难以被市场消除

。当公司年报文本中披露较多的创新信息时,可能会造成投资者的情绪比较高涨,股价中裹挟更多的非理性信息。那么,描述性创新信息还可以促使投资者情绪高涨来降低股价同步性。

本文借鉴Baker和Wurgler(2006)采用分解

的方法衡量公司层面的投资者情绪

。将

分解为股东权益净利率(

)、主营业务收入增长率(

)、资产负债率(

)、公司规模(

)进行回归,以该回归残差(

,

)作为投资者情绪(

1)的代理变量。模型如下:

描述性创新信息为投资者提供了公司特质信息,缓解了信息不对称,从而降低股价同步性。资本市场的信息包括市场、行业和公司特质层面的信息,如果股价中包含的公司特质信息较多,那么股价能够作为信号实现资源的优化配置,提高资本市场定价效率

。企业年报中的描述性创新信息可以捕捉到传统真实创新活动之外与企业创新行为相关的增量信息,具有高度的公司特质性,不仅能够预示企业未来的发展潜力,而且能预示企业可能面临的风险,是外部信息使用者估值的重要依据

。现有文献发现,企业创新信息披露能够增强投资者的价值认同,引发正向的长期市场反应,并且企业盈余水平和企业创新行为具有正相关的关系。盈余水平高的企业愿意在年报文本中披露更多的描述性创新信息,不仅体现了企业对创新的重视程度,而且展现了企业“化创新为效益”,实现未来持续价值创新的能力

。此外,创新活动具有较高的专业性,不少企业缺乏自主创新的能力,会选择“搭便车”。行业内的企业会互相关注并模仿

,因此,披露描述性创新信息具有较高的成本。管理层是否披露描述性创新信息需要对事后的收益和成本进行权衡。当收益大于成本时,管理层才有动机在年报中披露有价值的创新信息

。正是因为描述性创新信息的高披露成本,企业一旦披露,意味着披露的信息质量较高,能够真实体现创新活动,给企业带来更多的收益。根据信号传递理论,创新活动作为企业实现差异化战略的重要途径,向外界展示了企业先进的技术和强大的竞争力,从而获得了良好的企业声誉,增加投资者的信心和对企业的认知水平

。对于资本市场上的潜在投资者,描述性创新信息会获得投资者的信任和依赖,增强投资者信心,促使该公司成为投资备选项目;对于已关注并预期买入该公司股票的投资者,披露创新信息可以传达竞争力强大的好消息,投资者将会对企业未来持有美好的预期,最终促成投资行为

,达到了减少股价波动性的目的。因此,描述性创新信息可以为投资者提供公司特质信息,从而降低股价同步性。基于“信息效率观”,本文提出假设1:

,

=

+

,

+

,

+

,

+

,

+

∑

+

∑

+

,

帕金森并发症是一种非常常见的慢性进展性神经系统变性疾病,其发病高发人群为老年人,帕金森病致残率很高,并且治疗费用也非常高,对于普通家庭来说负担很大[1]。帕金森病前期还可以使用左旋多巴治疗,但是其治疗效果在发病2~5年之后逐渐不明显,帕金森后期出现症状波动与异动症,这些病发证是治疗帕金森病的最大难题,也是目前现代帕金森病治疗的主要焦点[2]。

(2)

此外,本文选取封闭式基金折价、换手率、

数量、

企业上市首日收益率、消费者信心指数和新增投资者开户数,采用主成分分析法构建投资者情绪的综合指数,将每年月度数据取平均值,得到投资者情绪的年度数据(

2)。

表5显示描述性创新信息与投资者情绪(

1、

2)并没有显著关系,表明描述性创新信息并不会使投资者情绪发生变化,从而支持了“信息效率”机制。

2

基于噪音交易的排除性检验。中国资本市场上的投资者以散户为主,较低的股价同步性可能是因为噪音的干扰,而机构投资者的存在能够降低噪音带来的影响。为此,借鉴肖浩和孔爱国(2014)采用股票收益率的年度方差减去月度方差累积值的绝对值衡量噪音(

),根据噪音(

)的中位数分为噪音高组和噪音低组

,并且根据机构投资者持股比例的中位数进行分组。在较低的一组,个人投资者获取信息和分析信息的能力较弱,噪音带来的影响较大,描述性创新信息披露降低股价同步性很有可能是噪音交易增加的结果;在较高一组,机构投资者具有较强的信息挖掘能力,描述性创新信息的影响应该降低甚至消失。表6结果显示,无论噪音高低,描述性创新信息均能降低股价“同涨同跌”。所以描述性创新信息降低股价同步性并不是噪音这一“非理性因素”引起的。进一步说明描述性创新信息降低股价同步性是通过“信息效率”机理,并非“非理性因素”机理。

六、进一步分析

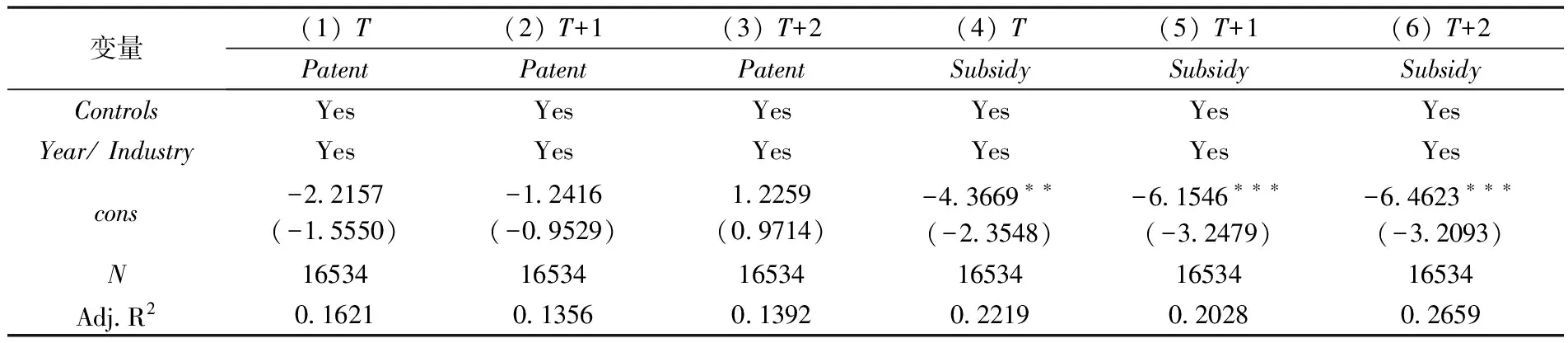

前文认为,描述性创新信息具有较高的专有化成本,企业一旦决定披露,管理层更可能披露真实的创新信息,给企业带来更多的收益。积极披露成功可能性大的研发项目或者创新过程中的竞争优势,可以增强投资者对企业创新的价值认同。为此,此部分检验年报中的描述性创新信息是否对企业有利。

本文使用描述性创新信息披露后未来三年企业创新产出水平(未来三年内获得的专利数对数值)与鼓励研发的补助金额(政府研发补助金额对数值),检验描述性创新信息是否对企业有利。其中,专利包括发明专利、外观设计和实用新型三种;政府研发补助金额的衡量方法借鉴谢乔昕和蔡海静(2020)的做法

,上市公司政府补助信息披露于财务报表附注中的“营业外收入”科目下的“政府补助明细”中,并筛选“创新”“科技”“专利”“知识产权”等关键词,加总获取当期研发补助金额。表7的结果显示,描述性创新信息(

)与创新产出水平(

)、鼓励研发的补助金额(

)系数为正,意味着企业披露的描述性创新信息越多时,获得的专利数与政府研发补助金额越多,说明了描述性创新信息更是有利于企业发展的信息,进一步验证了描述性创新信息能够为投资者提供公司层面的特质信息,从而降低股价同步性的基本结论。

七、延展性测试

股价崩盘风险产生的原因:一是公司内部的代理问题,管理层出于自身利益的考虑,往往会隐藏公司的负面消息,久而久之,这些负面信息会集中释放出来,股价在短期内大幅下跌并最终崩盘。二是信息不对称,投资者无法感知管理层隐藏负面消息的行为,信息不对称会导致更大的股价崩盘风险。前文得出描述性创新信息能够为投资者提供特质信息,从而降低股价同步性。按照这个逻辑,如果描述性创新信息能够降低股价同步性,则其也应该会显著降低未来股价崩盘的风险。股价崩盘风险用负收益偏态系数(

)和收益上下波动比率(

)衡量,表8的检验结果显示,描述性创新信息(

)的系数均显著为负,说明描述性创新信息能够降低股价崩盘风险。

八、结论

本文探究了描述性创新信息与资本市场定价效率的关系,检验了描述性创新信息与股价同步性的关系,并探讨了其传导路径。研究发现描述性创新信息能够为投资者提供特质信息,进而降低股价同步性,提高资本市场定价效率。具体为,在媒体报道数量少的企业、分析师跟踪人数少的企业和未被“十大”事务所审计的企业,描述性创新信息发挥的作用更明显。进一步研究发现,年报中的描述性创新信息使得企业创新产出的水平提高和鼓励研发的补助金额增加,证明了企业披露描述性创新信息是对自身有利的。

本文在实践方面具有重要启示。第一,上市公司应当加强描述性创新信息的披露,向外界提供有价值的信息,从而降低投资者的风险;虽然管理层掌握着信息披露的主动权,但管理层应当充分认识到不断累积的信息操纵行为可能使企业失去投资者的拥护,失去获取资源的能力,增加企业失败破产的风险。第二,投资者在分析创新财务数据的同时,还应当关注年报中披露的描述性创新信息,不同信息相互佐证,作出科学的决策,并且投资者应当重视中介对文本信息的解析,挖掘利用有效信息。第三,从监管部门角度,监管部门应当完善年报文本信息披露制度,提高文本信息的可靠性和相关性,进一步提高年报文本的信息含量;并且监管层应当从法律层面明确文本信息披露主体的责任,加大违规披露的惩罚力度。

一是社会突发事件。社会突发事件往往最容易形成网络舆情,在信息化时代,任何社会突发事件有可能引起网友激烈的讨论。由于网络社群的观点不一,极易发生言论冲突,如果不及时处理,会引发群众过激反应,给社会稳定带来威胁。

[1]鞠晓生, 卢荻, 虞义华. 融资约束、营运资本管理与企业创新可持续性[J]. 经济研究, 2013, 48(1): 4-16.

[2]韩鹏, 岳园园. 企业创新行为信息披露的经济后果研究——来自创业板的经验证据[J]. 会计研究, 2016, (1): 49-55.

[3]King B. F. Market and Industry Factors in Stock Price Behavior[J]. Journal of Business, 1966, 39(1): 139-190.

[4]Morck R. , Yeung B. and Yu W. The Information Content of Stock Markets: Why Do Emerging Markets Have Synchronous Stock Price Movements? [J]. Journal of Financial Economics, 2000, 58(1-2): 215-260.

[5]Durnev A. , Morck R. , Yeung B. and Zarowin P. Does Greater Firm-specific Return Variation Mean More or Less Informed Stock Pricing? [J]. Journal of Accounting Research, 2003, 41(5): 797-836.

[6]West K. D. Dividend Innovations and Stock Price Volatility [J]. Econometrica, 1988, 56(1): 37-61.

[7]朱红军, 何贤杰, 陶林. 中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J]. 金融研究, 2007, (2): 110-121.

[8]杨昌安, 何熙琼. 高铁能否提高地区资本市场的信息效率——基于公司股价同步性的视角[J]. 山西财经大学学报, 2020, 42(6): 30-44.

[9]Hirscher M. , Weygandt J. J. Amortization Policy for Advertising and Research and Development Expenditures[J]. Journal of Accounting Research, 1985, 23(1): 326-335.

[10]Kothari S. P. , Laguerre T. E. , LeoneA. J. Capitalization versus Expensing: Evidence on the Uncertainty of Future Earnings from Capital Expenditures versus R&D Outlays[J]. Review of Accounting Studies, 2002, 7(4): 355-382.

[11]Allen R. C. Collective Invention[J]. Journal of Economic Behavior and Organization, 1983, 4(1) : 1-24.

[12]Gu F. , Li J. Q. Disclosure of Innovation Activities by High-Technology Firms[J]. Asia-Pacific Journal of Accounting & Economics, 2003, 10(2): 143-172.

[13]李岩琼, 姚颐. 研发文本信息: 真的多说无益吗?——基于分析师预测的文本分析[J]. 会计研究, 2020, (2): 26-42.

[14]程新生, 郑海埃, 程昱. 创新信息披露、分析师跟踪与市场反应研究[J]. 科研管理, 2020, 41(1): 161-173.

[15]王新红, 杨惠瑛. 中小企业板块上市公司R&D信息披露状况分析[J]. 科技进步与对策, 2010, 27(13): 94-96.

[16]Dedman E. , Lennox C. Perceived Competition, Profitability and the Withholding of Information about Sales and the Cost of Sales[J]. Journal of Accounting and Economics, 2009, 48 (2-3): 210-230.

[17]Hughes J. S. , Pae S. Discretionary Disclosure, Spillovers, and Competition[J]. Review of Accounting Studies, 2015, 20 (1): 319-342.

[18]许静静. 家族高管、控制权结构与公司股价同步性——基于A股中小板家族企业的检验[J]. 中南财经政法大学学报, 2016, (5): 101-109.

[19]许文瀚, 朱朝晖, 万源星. 上市公司创新活动对年报文本信息影响研究[J]. 科研管理, 2020, 41(11): 124-132.

[20]Entwistle G. M. Exploring the R&D Disclosure Environment[J]. Accounting Horizons, 1999, 13(4): 323-342.

[21]Verrecchia R. Discretionary Disclosure[J]. Journal of Accounting and Economics, 1983, 5 (1): 179-194.

[22]Michelon G. Sustainability Disclosure and Reputation: A Comparative Study[J]. Corporate Reputation Review, 2011, 14(2): 79- 96.

[23]吴武清, 赵越, 闫嘉文, 等. 分析师文本语调会影响股价同步性吗?——基于利益相关者行为的中介效应检验[J]. 管理科学学报, 2020, 23(9): 108-126.

[24]曹廷求, 张光利. 自愿性信息披露与股价崩盘风险: 基于电话会议的研究[J]. 经济研究, 2020, 55(11): 191-207.

[25]Huang X. , Teoh S. H. , Zhang Y. Tone Management[J]. Accounting Review, 2014, 89(3): 1083-1113.

[26]王克敏, 王华杰, 李栋栋, 等. 年报文本信息复杂性与管理者自利——来自中国上市公司的证据[J]. 管理世界, 2018, 34(12): 120-132.

[27]胡楠, 张婷, 李效宇. 描述性创新, 真实创新活动和盈余持续性——基于文本分析和机器学习[Z]. 第十七届中国实证会计国际研讨会报告论文. 2018.

[28]Merkley K. J. , Narrative Disclosure and Earnings Performance: Evidence from R&D Disclosures[J]. The Accounting Review, 2014, 89(2): 725-757.

[29]Xu N. , Chan K. C. , Jiang X. , Yi Z. Do Star Analysts Know More Firm-specific Information? Evidence from China[J]. Journal of Banking & Finance, 2013, 37(1): 89-102.

[30]Faleye O. , Kovacs T. , Venkateswaran A. Do Better Connected CEOs Innovate More?[J]. Journal of Financial Quantitative Analysis, 2014, 49 (5) : 1201-1225.

[31]梁上坤. 媒体关注、信息环境与公司费用粘性[J]. 中国工业经济, 2017, (2): 154-173.

[32]DeLong J. B. , Shleifer A. , Summers L. H. , et al. Noise Trader Risk in Financial Markets[J]. Journal of Political Economy, 1990, 98(4): 703-738.

[33]Baker M, Wurgler J. Investor Sentiment and the Cross-section of Stock Returns[J]. The Journal of Finance, 2006, 61(4): 1645-1680.

[34]肖浩, 孔爱国. 融资融券对股价特质性波动的影响机理研究: 基于双重差分模型的检验[J]. 管理世界, 2014, (8): 30-43.

[35]谢乔昕, 蔡海静. 业绩下滑、政府研发补助与企业研发平滑[J]. 科学学研究, 2020, 38(4): 705-713.