2022 年上半年河北省生猪产业形势分析与展望

□程志利 李菲 安金奇 李剑(河北省畜牧总站)

□化世鹏(平山县裕农养殖有限公司)

今年上半年, 受到复杂严峻的国际环境和国内疫情双重冲击, 生猪产业呈现养殖成本上涨、需求收缩的不利局面,市场价格大起大落,稳产保供压力进一步加大。 为此,河北省畜牧总站及时组织人员对省内中小养殖场、散养户、规模猪场等养殖主体及主要饲料生产企业情况进行了调研,实现各环节数据互相验证,通过支撑单位专业人员力量进行数据分析、研究,探索开展省内生猪产业全产业链风险预警工作, 以期准确研判生产和市场走势, 为我省的生猪产业平稳健康发展提供有价值的参考。

一、产业发展概况

(一)生猪生产情况调查

1.中小养殖场调查

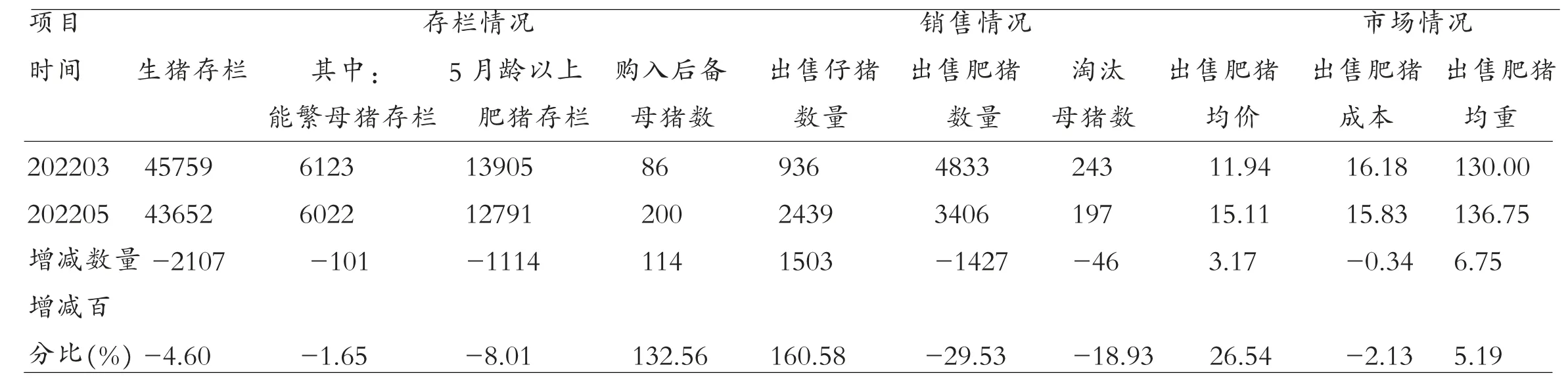

根据对31 家中小规模猪场的调查,生猪存栏数5 月份较3 月份下降4.6%,其中,能繁母猪存栏数下降1.65%,5 月龄以上育肥猪存栏数下降8.01%;后备母猪购入增长132.56%,出售仔猪数增长160.58%, 出售商品肥猪数量下降29.53%,淘汰母猪数减少18.93%。5 月份较3 月份出售肥猪平均价格上涨26.54%, 出售肥猪成本价下降2.13%,出售肥猪平均活重增长5.19%(见表1)。

表1 中小规模猪场调查表 (单位:头、元/千克、千克)

通过数据分析得出:3 月育肥猪销售均价11.94 元/千克,成本16.18 元/千克,出栏重130千克,头均亏损551.2 元,养殖户亏损严重,补栏积极性低,存栏量下降。2022 年4 月中下旬育肥猪价格触底回升,5 月份育肥猪销售均价15.11元/千 克,5 月 末 达 到16 元/千 克,5 月 成 本 价15.83 元/千克,养殖户已经保本或略有盈利。 气温回升、养殖成本降低、育肥猪价格回升,行业对2022 年下半年预期价格较好,补栏后备母猪和仔猪出售量增加。

2.散养户调查

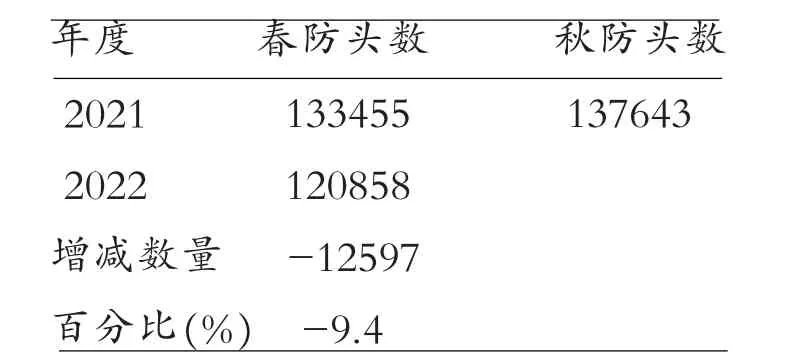

河北省正在逐步推广强制免疫疫苗的社会化服务, 由购买政府服务的第三方公司对规模场外散养户进行强制疫苗免疫, 其免疫数量可以反映散养户存栏数量的变化, 而这些数据也是统计的难点(见表2)。

表2 某县强制免疫头数统计

通过数据分析得出: 调查的某县春防工作在3~4 月份完成,2022 年春防头数较2021 年减少12597 头,下降9.4%,与2021 年秋防相比减少16785 头,下降12.2%。说明散养户受市场、环保等因素影响,养殖量明显降低。

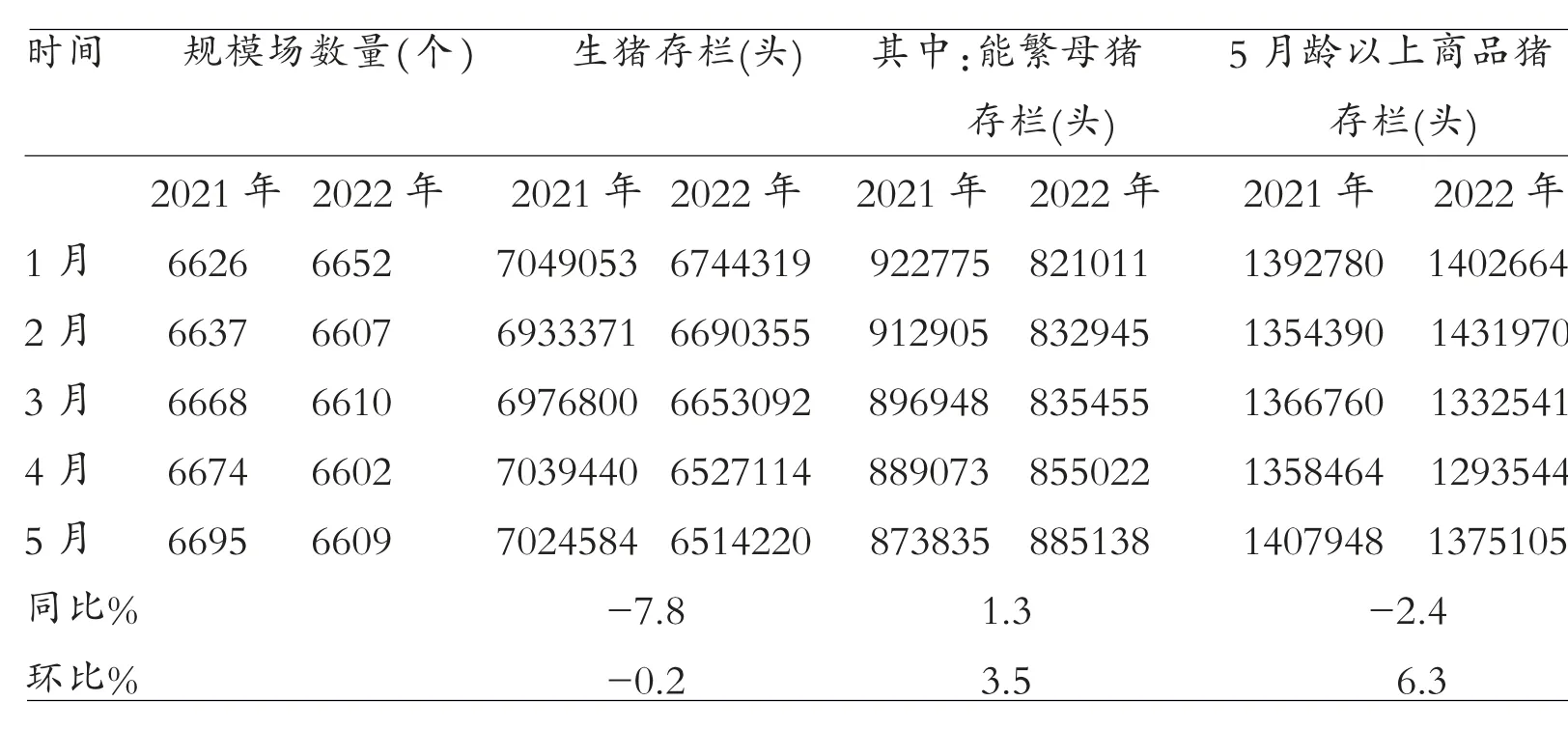

3.规模养殖场

(1)存栏情况。据农业部直联直报平台对我省规模猪场(年出栏500 头以上)监测显示:从2月份开始,规模以上猪场能繁母猪存栏已连续4个月增长,且涨幅逐月扩大,到5 月底环比上月增长3.5%,同比首次转正增长1.2%。生猪存栏同比下降7.8%,环比下降0.2%,降幅进一步收窄。5 月龄以上商品肥猪存栏同比下降2.4%, 环比增长6.3%(见表3)。

表3 规模养殖场存栏变化

数据分析:市场预期2022 年下半年价格回升,猪周期进入上升通道,补栏母猪积极性提高,但生猪存栏量的回升滞后母猪存栏量回升至少4 个月左右,因此生猪存栏量回升较慢;5 月龄以上商品肥猪存栏环比增长, 养殖场后市预期较高,存在压栏惜售情况。

(2)新生、购入、销售变化。 由表4 可见,新生健仔数同比下降7.8%,环比下降7.9%,但能繁母猪数量增长,说明能繁母猪补充后备母猪数量增长, 但尚未开始产仔;5 月份购入后备母猪数量同比增长30.2%,环比增长182.7%,也验证了能繁母猪数量增长主要原因是后备母猪的补充。 淘汰母猪数量同比下降54%,说明养殖场看好后市,主动淘汰母猪的意愿大幅度降低。

表4 规模养殖场新生、购入、销售数量变化

购入中大猪数量同比增长62.2%, 环比增长524.4%,说明二次育肥积极性提高,可能还存在肥猪转母猪数量的增加。 购入仔猪同比增长27.4%、出售仔猪数量同比增长4.6%,说明仔猪补栏积极性提高;出售仔猪环比下降1.8%,与仔猪数量减少和价格快速上涨有关,15 千克价格仔猪由3 月份的350 元/头 左 右 快速上涨至5 月份的650 元/头左右。

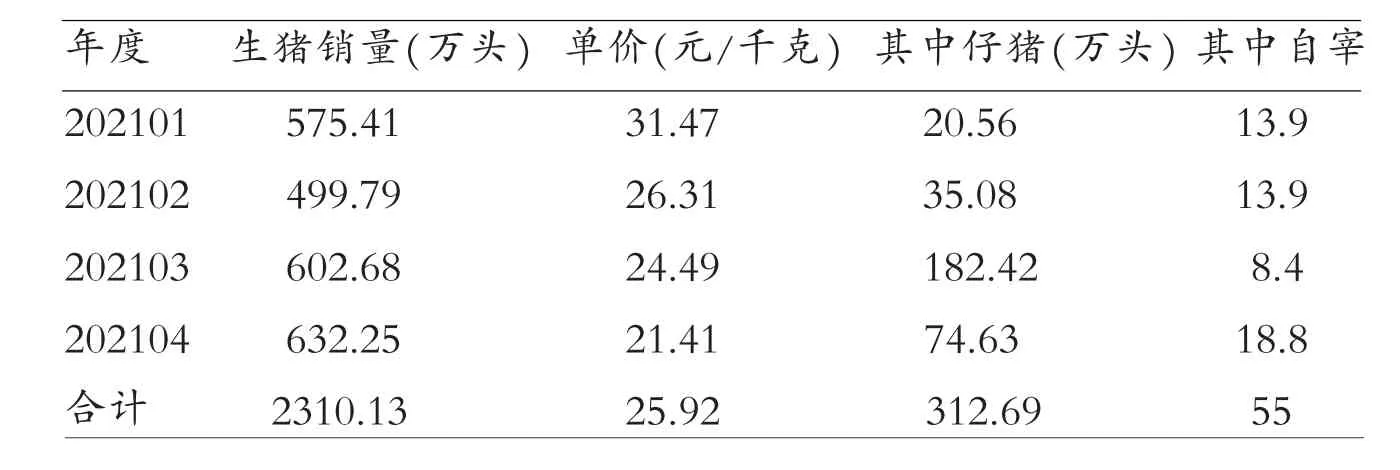

4.上市公司数据分析

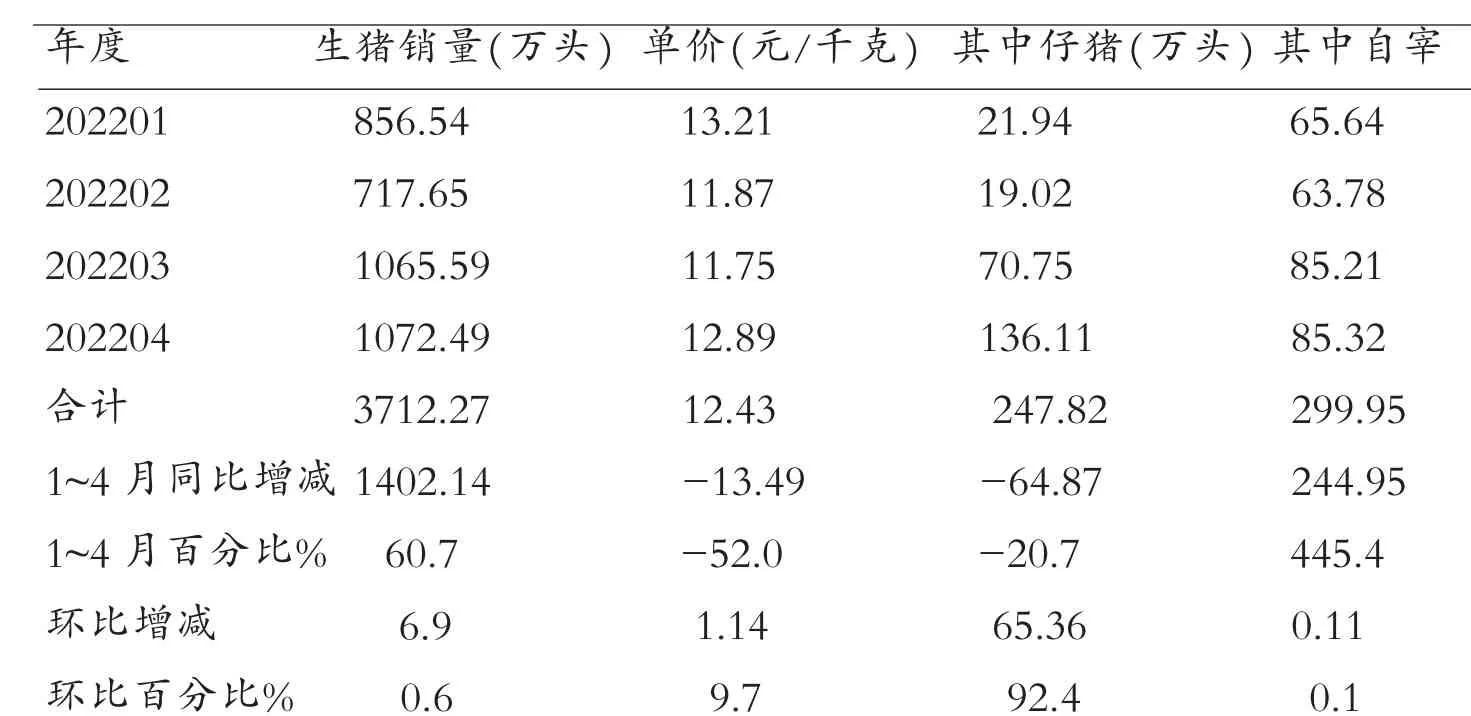

上市公司的数据来源于公开的月度报表。 汇总整理了牧原、 温氏、正邦、新希望、唐人神、天邦、傲农7 家上市公司的数据(见表5~6)。

由表5~6 可见,7 家上市公司1~4 月同比出栏量增加1402.14 万头,增长60.7%,销售单价降低52%; 仔猪销售减少20.7%, 自宰增长445.4%。4 月与3 月环比育肥猪销售增长0.6%,其中仔猪增长92.4%,可见自4 月份开始养殖户补栏积极性提高。

表5 2021 年7 家上市公司数据汇总

表6 2022 年7 家上市公司数据汇总

5.饲料企业生产情况调查

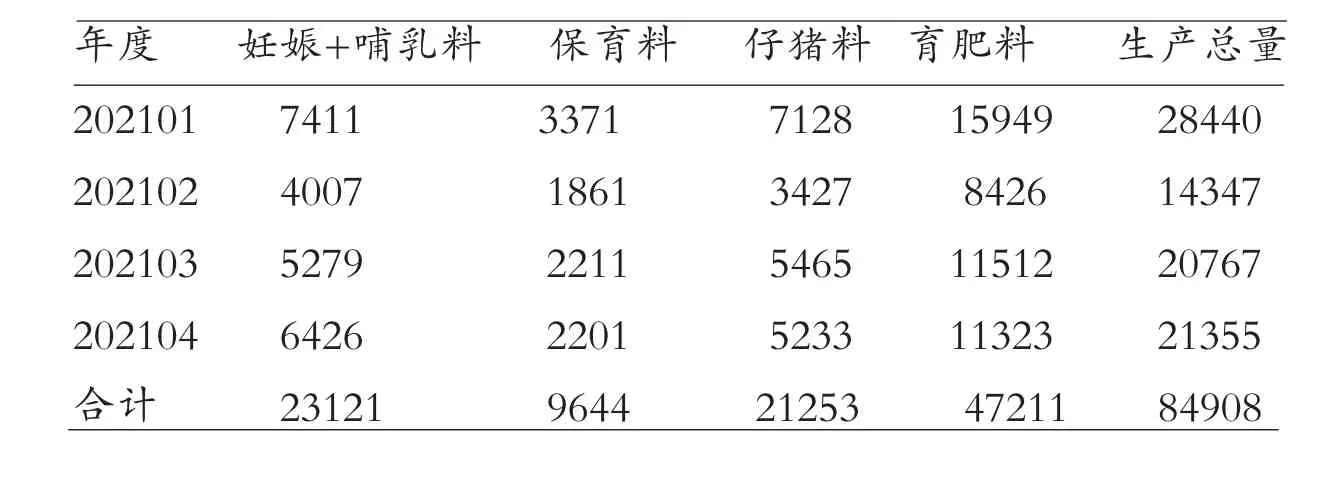

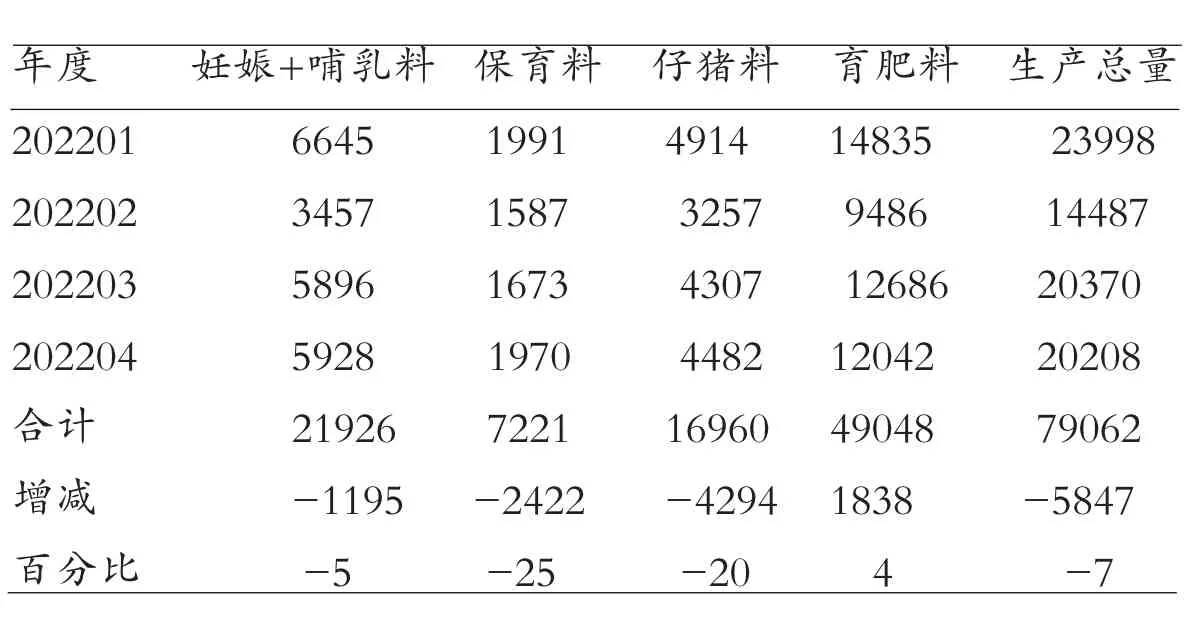

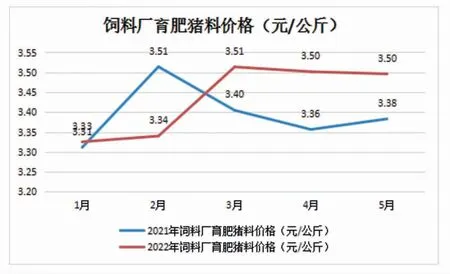

调查了省内猪饲料主要生产厂家1~4 月市场情况,产量变化(见表7~8 和图1)。

图1 饲料厂1~4 月饲料总产量

表7 2021 年度规模饲料厂饲料生产量汇总(吨)

表8 2022 年度规模饲料厂饲料生产量汇总(吨)

调查的饲料厂家猪饲料总产量减少5847吨,下降7%。 其中下降最多的是保育料25%,说明仔猪数量减少, 符合近期仔猪价格大幅度上涨的趋势;唯一产量增加的是育肥猪饲料,证明育肥猪存栏量大, 符合1~4 月育肥猪价格低的现状。

生猪生产情况总结:由以上五组调查数据可见,本轮猪周期散养户和中小养殖场无论存栏量还是出栏量都在快速下降; 规模养殖场逐步恢复,能繁母猪存栏虽然同比略增1.2%,但相对幅度不大; 上市公司养殖量却逆势大幅度增长, 上市公司已经成为影响猪周期的重要因素。 据农财宝典统计 数 据,2022 年4 月前30 猪企能繁母猪共940.5 万头, 占据全国能繁母猪存栏量为4185 万头的22.5%, 集中度比2021 年年末提高0.9%。 全国去产能的背景下,多数头部企业产能维持在2021 年末状态或稳步上升。 饲料产量总体是下降趋势,说明生猪产能总体逐步在降低。

(二)市场情况

1.中小养殖场价格

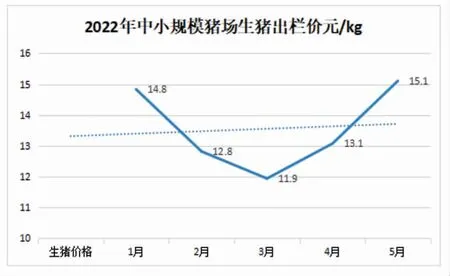

调查31 家中小规模养猪场出栏价格(见图2)。

由图2 可以看出, 中小养殖场出栏育肥猪价格在春节过后3 月份探底, 达到11.9 元/千克,4 月开始回升,5 月份回升至15.1 元,5 月较3 月份上涨26.7%。

图2 中小养殖场生猪出栏价格

2.规模猪场价格

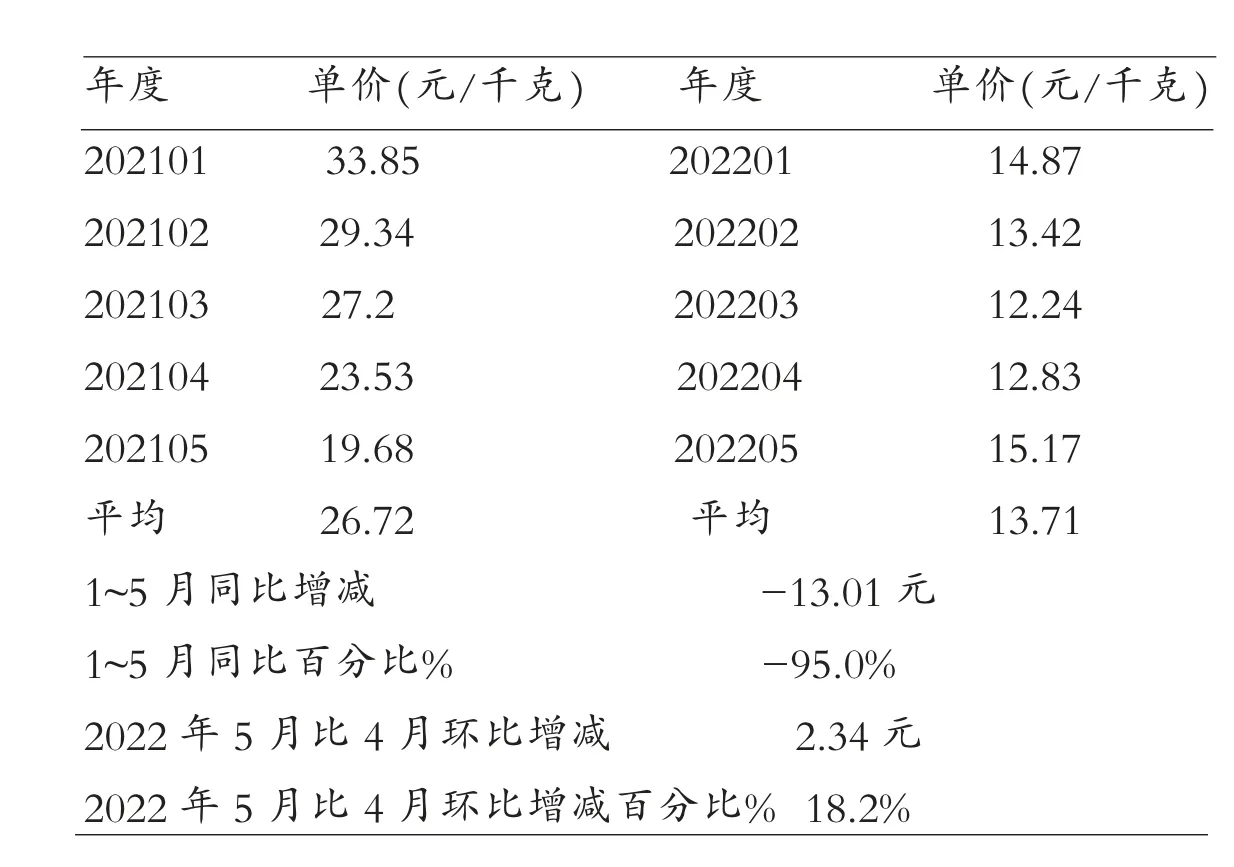

据直联直报平台监测猪场显示,2022 年1~5 月出栏生猪平均价格为13.71 元/千克,较2021 年1~5 月26.72 元/千克, 下降13.01 元/千克,降幅达95%;2022 年5 月与4 月环比价格上涨2.34 元/千克,涨幅18.2%(见表9)。

表9 规模猪场生猪出栏价格

3.上市公司育肥猪价格

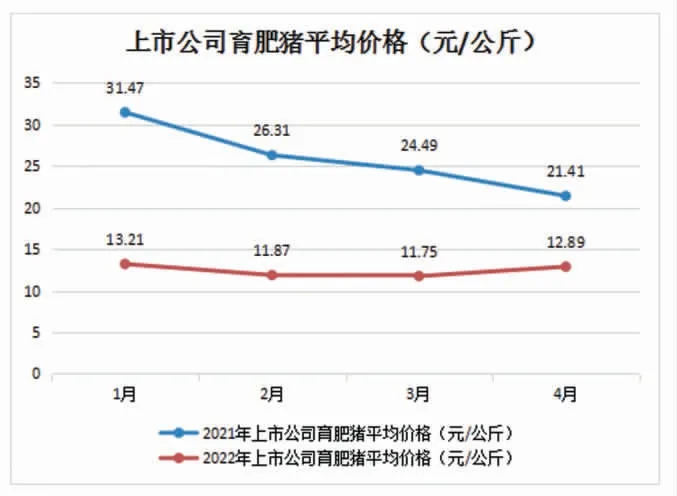

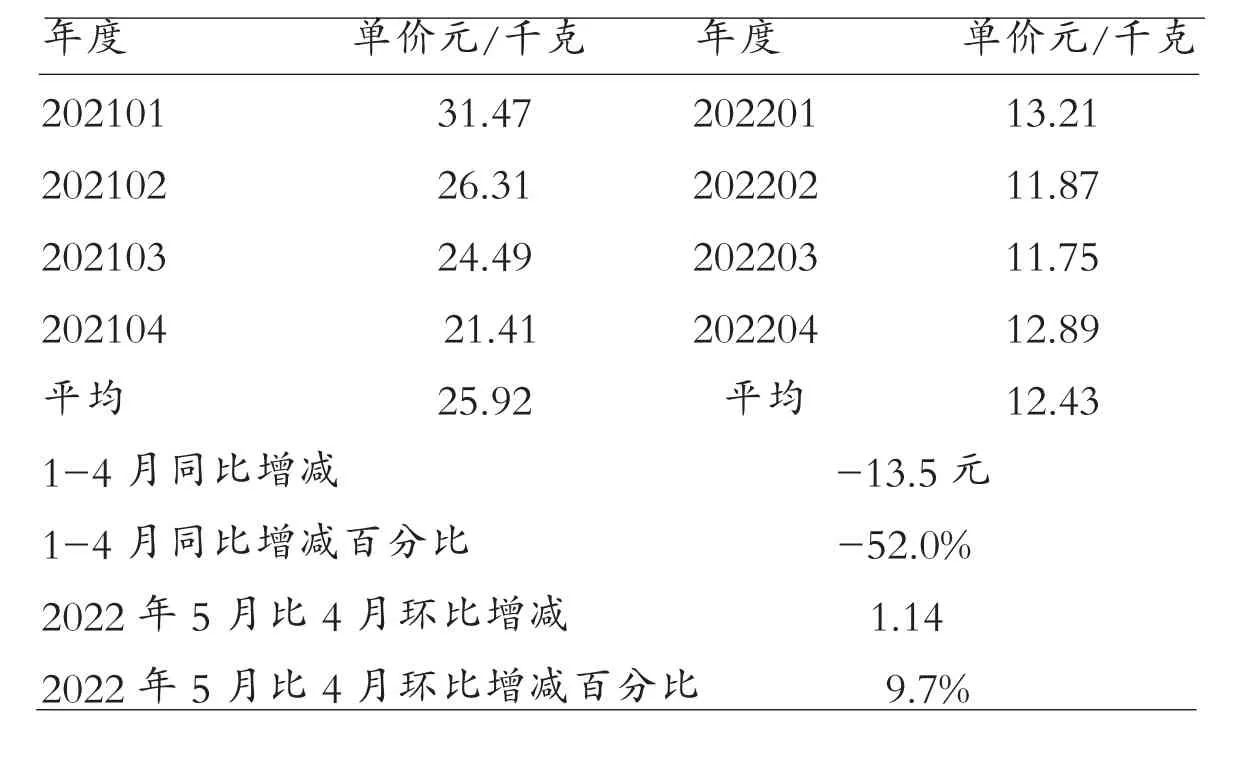

调查的7 家上市公司2021 年与2022 年1~4 月份育肥猪出栏价格(见表10 和图3)。

图3 上市公司育肥猪出栏价格

由表10 可知,2021 年较2022 年1~4 月份, 上市公司生猪价格下降52%,2022 年4月环比上涨9.7%。

表10 上市公司出栏价格对比

市场价格分析总结: 综合中小养殖场、规模猪场、上市公司价格对比情况,虽然存在差异,但价格变化的趋势是一致的,本轮猪周期的底部在2022 年3 月份已经形成,后期表现为上升的趋势。

(三)养殖成本收益情况

从饲养成本上看,饲料为生猪养殖成本的核心,占到总营业成本的60%左右,而其中玉米和豆粕作为生猪能量及蛋白的补充,分别占到饲料成本的60%和20%,可以说玉米和豆粕成本对生猪行业的利润空间起到了关键作用。 由于突发气候的影响,美洲大豆产量大幅下滑,供给预期不足,加之新冠疫情以及俄乌冲突的冲击, 大豆玉米及相关农产品价格飙升。 大豆价格已由2020 年初的低点3.09 元/千克涨至2022 年5 月27 日的4.59 元/千克,涨幅达48.5%,而玉米价格由2020 年初的1.99 元/千克涨至2.85 元/千克,涨幅达43.2%,当前价格均创下近20 年新高。 饲料成本的这一涨幅对应近30%营业成本的增长, 带给了猪企较大的成本压力,叠加猪价持续回落,养殖企业亏损严重,推动行业产能降低。

1.饲料厂价格调查

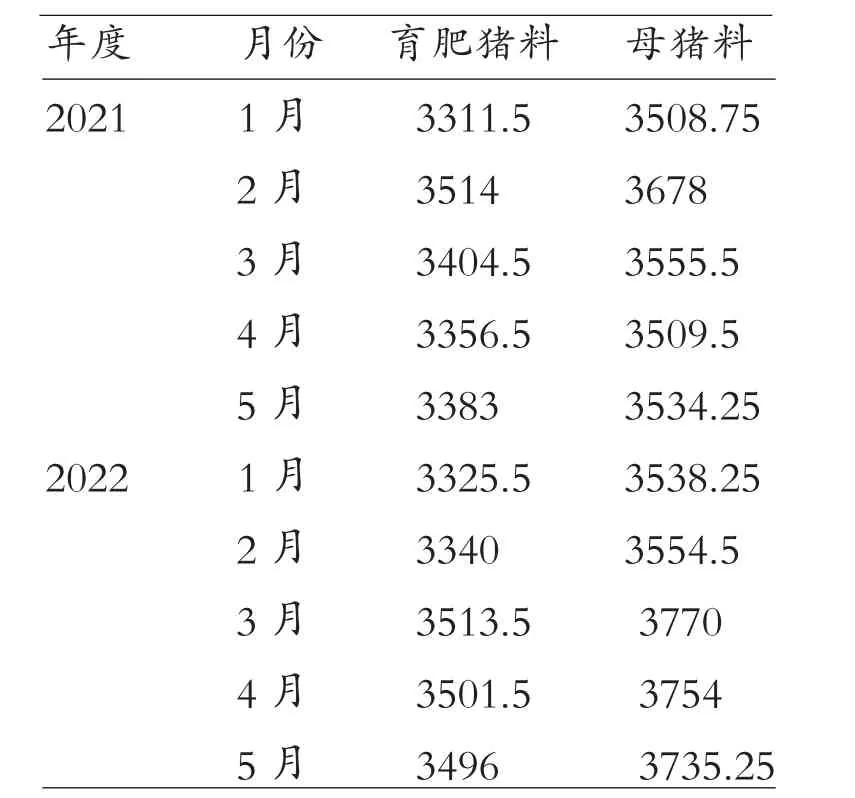

从调查的饲料厂育肥猪和母猪饲料价格看,2022 年1~5 月份与2021 年同期情况对比,只有2 月份价格低于2021 年, 其他月份均高于2021 年,平均上涨幅度在3.5%左右。 饲料价格继续维持在高位运行,造成生猪养殖成本居高不下(见表11 和图4)。

表11 规模饲料厂猪饲料价格

图4 2021 年与2022 年育肥猪饲料价格对比

2.生猪养殖成本分析

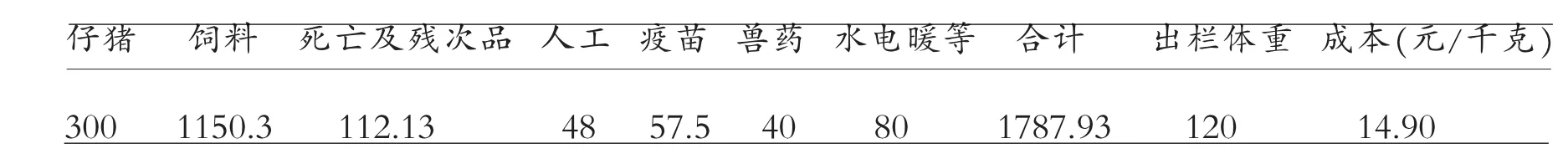

(1)育肥猪养殖成本(不含折旧)。

按照2022 年饲料厂各阶段饲料价格,7 千克断奶仔猪不含折旧成本300 元/头, 育肥猪料肉比2.6∶1,死淘及残次品全程16%计算(不包含折旧),生猪养殖成本14.9 元/千克(见表12)。

表12 生猪养殖成本(不含折旧) 单位:元

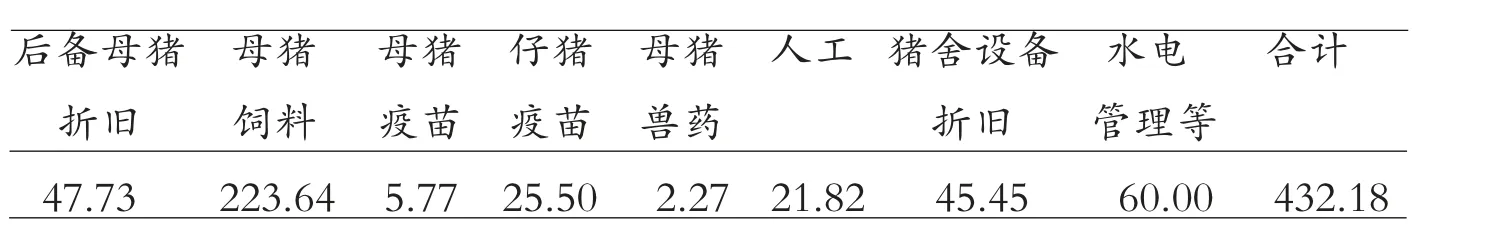

(2)断奶仔猪完全成本。

按照后备母猪培育成本2100 元/头, 折旧两年;母猪每年采食饲料1.2 吨,PSY22 头;固定资产投入母猪10000 元/头,10 年折旧计算,断奶仔猪完全成本(见表13)。

表13 仔猪完全成本 单位:元

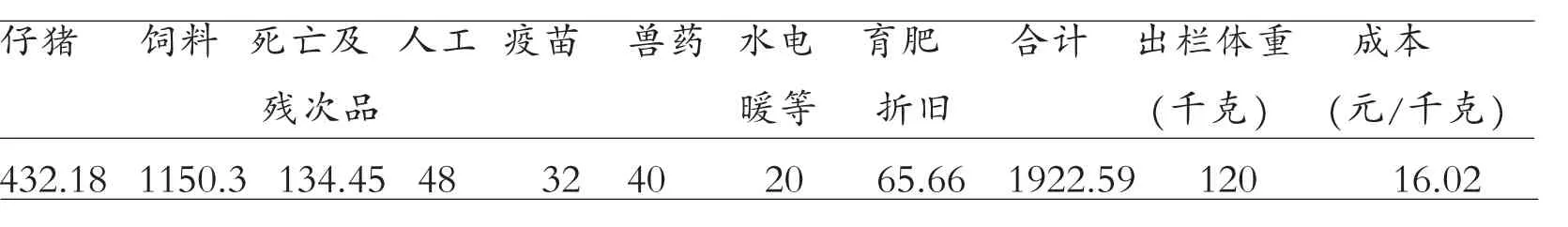

(3)育 肥 猪 完全成本。

按照断奶仔猪432.18元/头,固定资产投入育肥 猪1000 元/头,10 年折旧;MSY18 头,出栏体重120 千克,料肉比2.6∶1 计算,育肥猪完全成本见表14。

表14 育肥猪完全成本

由以上分析可见, 在不含猪舍设备等固定资产折旧的情况下, 按照PSY22头、MSY18 头 核算,育肥猪120 千克出栏, 成本为14.9 元/千 克;固定资产投入按照母 猪 10000 元/头、 育肥猪1000元/头,折旧10 年计算,育肥猪的出栏完全成本为16.02 元/千克。

(四)进出口数量变化

国务院关税税则委员会发布的《关于2022年关税调整方案的通知》 称,2022 年1 月1 日起,根据国内产业发展和供需变化情况,在我国加入世界贸易组织承诺范围内,提高部分商品进出口关税。 其中, 对猪肉等取消进口暂定税率,恢复执行最惠国税率。 2022 年1 月1 日起猪肉进口关税从8%提高至12%。 2020 年,由于国内出现猪肉短缺, 进口猪肉关税从12%调整到了8%。 之后猪肉进口一直处于高位, 创下历史记录, 一直持续到了2021 年上半年。 根据海关数据,2020 年进口猪肉数量达439 万吨,占进口肉类总数量的55%左右, 是近几年进口最多的年份。2021 年随着国内生猪供应的增加,进口猪肉需求量逐步减少。 2022 年1~5 月份累计进口猪肉及杂碎114 万吨,较2021 年同期减少54.4%。其中,5 月份进口22 万吨,同比减少53.8%。 主要原因是国内猪肉价格持续走低,进口猪肉失去价格优势,以及进口关税提高,影响进口。 预计2022 年进口量将继续减少。

二、存在问题

受非洲猪瘟和价格因素影响, 目前尚有大量猪场空置或饲养少量猪维持生存,这些猪场在非洲猪瘟发生前是市场供应的重要部分,但因资金和非洲猪瘟防控的原因尚未恢复。一旦市场猪价被认可,这些猪场积极性和信心恢复,生猪存栏数量将会快速增长。 关注这些猪场的动态,有利于判断今后市场的发展变化。

三、后市展望

全国能繁母猪存栏回落,由2021 年6 月的4564 万头回落至2022 年4 月的4177 万头,说明了未来年内生猪供给将呈现持续回落的趋势。年内诸多因素将支撑生猪价格继续回升。 此外,由于2022 年4~5 月份猪价快速上涨,增强了行业对后期高猪价的预期, 补栏积极性迅速提高,产能去化变得相对温和,能繁母猪绝对量下降幅度不大,仍存在一定下行空间。 即使新一轮猪周期来临,预期也会相对温和。

新一轮猪周期的到来通常伴随着特殊事件的发生,通常是疫情及政策影响下,供给减少,推动猪价持续攀升。当前尚未有明确的特殊事件发生,使生猪供给持续减少,开启新一轮周期的动能不足。

生猪价格需要稳定的需求保障, 而生猪行业的需求持续增长主要源于人口的持续增长以及消费结构的稳定。 而当前从人口增长和饮食结构上两方面来看,猪肉占家庭肉类消费城乡占比分别由2000 年的65.3%、77.8%下滑至2020年的52.1%、53.8%,需求端对价格的支撑力度走弱。 同时多点散发的新冠疫情亦对猪肉终端消费形成负面影响。

政策面上看,政府加大对供给保障力度,保障猪肉供应的安全。 对于能繁母猪存栏量低于正常存栏量的90%(最低保有量)时,将采取加强增加产能引导措施,督促进一步采取补贴、信贷、贴息等政策措施,提振产能。 当前能繁母猪存栏正处于4100 万头的合理区域,能繁母猪继续大幅下行将触及预警区间,短期大幅下行的可能性不大。

行业集中度有持续升高的趋势。 国家统计局数据显示,2019 年、2020 年、2021 年全国生猪出栏量分别为54419 万头、52704 万头和67128万头, 前五家上市猪企合计出栏量分别为4054万头、4859 万头和8269 万头, 分别占全国出栏量的7%、9%和12%, 集中度逐年抬升。 与此同时,头部猪企近年纷纷扩充产能,优化产业结构,打通上下游建立成本优势。 行业集中度的提升将进一步平抑行业的异常波动。

综上所述, 当前的市场环境满足猪周期底部的条件,年内猪肉价格温和上涨可期,但开启新一轮周期或仍需特殊事件的激发,此外预期周期的运行将相对温和,在没有特殊事件激发的条件下,不宜对预期收益期待过高。

四、措施建议

非洲猪瘟在我国发生前, 我国猪场的产能已经能够满足市场需求。 非洲猪瘟发生后,在高价刺激下, 上市公司和集团公司发挥资本优势,快速扩张建设大型规模猪场,已经造成养猪场的潜在产能远远大于市场需求。目前存在很大数量的中型规模(存栏300~1000 头母猪左右)的猪场空栏或只存栏少量母猪。假设这些猪场能够在本轮猪周期成功复养,叠加集团公司新建的大型猪场进一步产能释放,下一轮猪周期亏损将更加严重,不利于行业长期稳定发展。 在猪场产能超市场需求的情况下,建议控制新建猪场,支持现有猪场复养,避免重复建设,适度控制养猪规模,促进行业稳定发展。