融资融券对中国股市波动性影响的实证研究

陈昆,张杨,刘钰芯,訾盛杰

(南京审计大学 金融学院,江苏 南京 211815)

2005年10月27日,第十届全国人大常委会第十八次会议通过了首次修改的《中华人民共和国证券法》,这意味着为客户提供即时融资融券(“两融”)服务成为证券公司一项新业务。2008年10月5日,由中国证监会宣布“两融”业务正式启动。2010年3月31日,中国资本市场融资融券交易制度的正式实施,这标志着中国证券市场结束了“单边”交易的模式。借入资金买进证券或借入证券以投资者向证券公司提交抵押品为前提,再达到预期后再将其卖掉,融资融券制度也彰显其保证金制度的本质。“两融”制度的实施结束了中国资本市场20多年来无法做空的历史,双边交易的时代就此拉开帷幕。

一、文献综述

融资融券交易在国际上已经有相当长的历史,已有不少人对融资融券交易与波动性的关系进行了很多的研究,但是得出的结论差异甚大,甚至是相反的结论。纵观国内外学者的研究成果,可以发现主要有四种结论:(1)融资融券交易会加剧市场的波动,起助涨助跌作用。Henry和McKenzie[1]对我国香港证券市场的研究表明,在卖空交易获准的前提下,出现股市波动加剧,以及投资者应对利好利空的反应偏差扩大的情况。PengZhen和HuChangsheng(2020)[2]在针对中国证券市场相应数据进行分析研究后认为,中国市场中融资交易确实诱发了异常波动。褚剑等(2016)[3]提出股价崩盘的风险受“两融”交易的影响而提高。(2)融资融券与股票市场波动没有关系。Battalio和Schultz(2006)[4]针对纳斯达克交易所的情况研究后发现,虽然20世纪末21世纪初的两年之间出现网络泡沫现象,但是并没有卖空行为对金融泡沫产生正或负面影响被发现。廖士光和杨朝军(2005a)[5]在对我国香港股市相关数据进行实证分析时得出相反结论,股市并不会随着放开卖空限制而增加波动性。Sébastien Duchêne等(2019)[6]研究结果表明股价受“两融”交易的影响并不明显。黄虹等(2016)[7]经研究表示股市的波动受融资融券呈中性态势的影响,其既不加大又不减缓股市波动。刘烨等(2017)[8]提出市场波动并未受融资融券余额的显著的推动影响。(3)融资融券会减小证券市场波动,发挥价格稳定器作用。Charoenrook和Daouk(2005)[9]以全球111个股票市场中34年的数据为研究对象,最终得到股市波动性不会在卖空限制解除后有所增加的结论,甚至股市波动性会随着卖空有所降低。同时,廖士光和杨朝军(2005b)[10]认为,健全卖空机制是减少股市波动性的因素之一。李恭艳(2020)[11]指出就中国科创板的数据来看,融资融券甚至可能抑制了股价的波动。李锋森(2017)[12]提出了股市由于反转交易导致的波动将被融资融券抑制,从而减少波动性的观点。(4)针对不同时期的股票市场数据进行观察分析,融资融券对股票市场的影响有所不同。张红伟等(2016)[13]认为中国的融资融券业务在开展的初始阶段可以有效地抑制股价的波动,但在发展的后期将会呈现出助涨或助跌的现象。

以上学者对融资融券的研究多是基于香港证券市场或沪交所市场进行的,很少以深交所为对象进行研究。因此本文以深交所为特定的研究对象,分析融资融券业务对其波动性的影响,验证其结论是否和其他市场有所不同,以更好地了解“两融”交易对我国股市的波动。本文采用2010年到2020年深圳证券交易所的“两融”交易余额及深证综指数据,采取线性回归和VAR两大模型对数据进行深入研究,以探究股市波动是否会受“两融”余额影响,其影响程度及方向如何。

二、融资融券对股市波动性影响机制分析

波动性是市场稳定性的一个重要衡量指标,如果它处于适当的水平,市场不会出现较大的波动,投资者总体收益呈现正态分布,不会出现剧烈波动。但如果这个指标过高或过低,则会对市场的长远发展产生一定的负面效应。从影响时期来看,可将其分成基础变动性与临时变动性两大类。前者由真正的价值变化产生,导致价格的根本性变化;后者随供求关系的变化产生,作用时间短,导致价格在一定期间内的波动。

在限制融资融券的情况下,投资者无法在意识到股价过高或过低时及时抓住获利的机会,从而无法对股市的变化做出及时反应,加上一些投资者的非理性行为会加剧股市的波动。融资融券的引入,让觉察到获利的的投资者能够迅速抓住获利的机会,与此同时,也会弱化市场信息不对称对投资者的影响,让投资者们更加真实地了解股价高低,及时买入或抛售。这样,即使股价在短期内有偏差,也能够迅速恢复稳定。

“两融”交易是以买多卖空为主的交易行为,由融资和融券两部分组成。可以将投资者拥有的证券或资金作为抵押,从证券公司借入证券或资金购买证券进行出售,并于规定期限内偿还所借资金和证券来赚取差额。融资融券交易不同于普通证券交易。第一,“两融”交易不需要支付全部资金,只需要部分保证金的交付就可以进行一定的买卖交易。第二,由于“两融”交易本身所具有的杠杆作用特点,使其能在一般证券交易的基础上扩大风险和收益,因此,“两融”交易还需投资者确保自身保证金充足,否则会被券商强制平仓。

融资融券通过两条路径影响股市波动,即正向与负向路径。

正向路径机理如下:融资融券交易者和普通交易者相同的操作模式进行股票交易,在股价正常波动,市场投资氛围较为理想的情况下,投资者会对股票持积极乐观的投资态度,因此对股票的需求持续增加。融资交易者参与融资交易,会导致股票整体需求持续上升,进而导致股票价格上涨。卖空股票的投资者为了减少损失,会强行平仓,继续增加市场需求,流通市场的股票供不应求。由于证券市场的股票供给保持不变,但需求不断增加,导致股价持续上升。投资者的购买欲望将不断受到刺激,由此助推股市上涨。当市场投资意愿下跌时,针对股票的情况,若投资者表现出悲观的投资态度,则其手中的股票将被抛售。融券交易制度属于卖空机制,允许融券交易者先从证券公司借入证券后先行抛售。股票持续下跌获得融资买入的投资者为了减少损失,将强制平仓,以继续增加市场供应量,从而导致整体市场的供给增加,没有好消息无法刺激需求回升的情况下,股价将进一步下跌,起到助跌作用。

负向路径机理如下:“两融”交易者和证券借贷交易者以与普通投资者投资方向相反的方式交易股票,也称为反向路径,因为其方向与普通投资者的常规路径相反。当市场投资气氛低迷时,投资者会对股票呈悲观态度,抛售其所持股票。那么普通投资者会纷纷抛售所持股票以增加市场供应量,但融资交易者判断与普通投资者不一致,认可其价值持续买入,融资交易者需求不断增加,市场整体供求平稳,股价下跌趋势得到遏制,市场回暖,市场需求量回升,会导致股价也趋于回升。在理想的市场投资氛围下,投资者看好股票,对证券的需求持续增长,而证券商认为市场过热,存在价值偏差,于是向证券公司借入证券进行卖空操作,市场需求逐渐下降,直至供求稳定。综上,股价的上涨趋势得到了有效缓解,股价开始逐渐下跌。

我国采用单轨制的集中授信模式。2010年,其时采取是单边交易形式,只以做多为获益的主要形式,但是单边的交易模式也意味着更大的风险,也更容易产生金融市场的系统性风险。考虑到上述的单边交易风险,我国于2010年引入融资融券业务,即引入卖空机制这一创新型金融交易手段,由此进入即可做空亦可做多的双边交易市场,结束了证券单边市场的历史。做空的引入与做多平衡,股票市场需求双方也得到了很好的供求平衡,将有利于降低可能面对的金融市场风险。

我国引入“两融”交易的主要目的是平衡交易市场、缓和市场波动以及稳定金融市场。但融资融券交易的影响具有其两面性,即融资融券对股市波动性有正向影响(即增加股市波动性)以及负向影响(即降低股市波动性)两种机制,因此证券市场受融资融券交易具有的两种机制的共同作用影响。

三、融资融券对股市波动性影响实证分析

(一)模型介绍及变量选择

本文采用线性回归模型与VAR模型来探究2010年到2020年深市“两融”余额与深证综合指数收盘价之间的相关关系,以深市为例,进行了脉冲响应及方差分解分析,深入研究“两融”交易对我国股市波动性的影响情况。

我国融资融券业务开始于2010年,因此,论文研究的数据取自融资融券业务起始时期(2010)至2020年的时间序列数据。线性回归模型选取2018年1月2日至2020年12月31日的样本变量,共有730个交易日变量数据。VAR模型的数据选取范围为2010年4月至2020年12月。采用变量为融资余额(RZt)、融券余额(RQt)、以及用深证综指日最高价和日最低价的差值代表股市波动性(Zt),即Zt=Mt-mt(Zt代表股价波动性,Mt代表当日深证综指最高价,mt代表当日深证综指最低价)然后再计算深证综指的月差值,上述变量均使用月均数值。所使用的数据均来自RESSET数据库。

(二)模型构建

1.线性回归模型

就2018—2020年的相关数据观察而言,深圳证券交易所的融资融券交易余额与深市整体情况有大致相同走势倾向。首先,探讨深交所“两融”余额与深证综指收盘价之间的关系,统计如下。从图1中可以明显看出,深交所“两融”余额数据走势和深证综指的走势基本一致,反映了两者之间存在一定的相关性。

图1 “两融”余额与深证综指收盘价变动方向

下面本文将对深市融资融券余额与深证综合指数收盘价之间存在的线性关系进行进一步探析。选择深市融资融券余额作为自变量,以深证综指的收盘价作为因变量,建立对应的回归模型:Yt=C1+C2*RZt+C3*RQt+ut,其中Yt为第t个交易日深证综指的收盘价,RZt为深市第t个交易日的融资余额,RQt为深市第t个交易日的融券余额,ut为残差项。

由表1可知,该模型的拟合优度(校正的R2)为0.882 037非常接近1,说明对观测值的拟合程度非常好,同时可以观测到各变量均呈显著特征。另外,融资余额项系数为正,这表明融资余额与深证综指的收盘价具有正相关趋势的波动走势,这与图1展示的直线走势相对应。而融券余额项系数为负,这表明融券余额与深证综合指数的收盘价具有相反走势的波动。

表1 回归模型检验结果

2.VAR模型

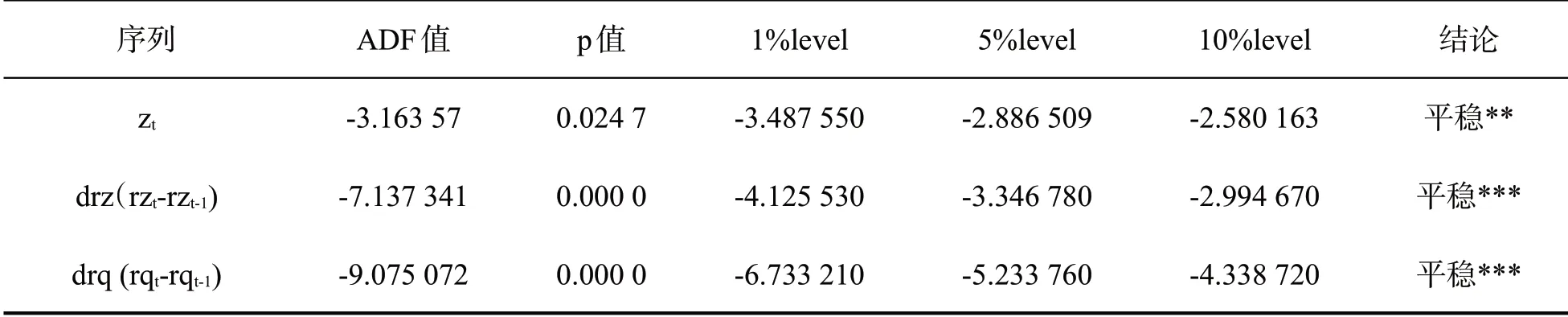

(1)ADF检验

在建立模型前,避免“伪回归”这一现象的出现,首先对RZ,RQ和Z使用ADF单位根方法进行平稳性检验。见表2。

表2 单位根检验结果表

Zt在5%临界值下平稳,其余两个变量在5%的临界值下是显著的,但在1%下接受原假设,因此需要进行差分。在差分后融券余额及融资余额都在1%下显著,拒绝原假设,即呈现平稳态势,可以对其建立VAR模型。

(2)确定滞后阶数

要以最优的滞后阶数为前提构建VAR。对三个变量的最优滞后阶数检验结果如表3。综合前述的统计数据及表1的检验结果,可得建立VAR模型的最优滞后阶数为8阶。

表3 三变量间VAR模型的LLC·检验

(3)Granger因果检验

首先判断变量间是否存在一定的双向关系。对选取的三个变量,即融资、融券余额以及股市波动之间的因果关系将通过Granger因果检验来判断。检验结果如表4所示。

根据格兰尔因果检验结果,有助于判断所分析变量能否提高对被分析变量的预测情况,其本质上是一种预测,而非字面上的因果关系。从表4可以看出,在滞后阶数为2和3的情况下,融资余额与股价变动之间存在双向的格兰杰因果关系。在各滞后阶数下,融券余额与股价波动之间存在双向因果关系。总的来说,我们选取的变量的全部滞后项对其他变量的当期值有一定影响,具有格兰尔因果关系,则可以提升模型的预测能力。

表4 Granger因果检验结果

(4)VAR模型建立及检验:

根据Eviews对变量数据进行VAR模型系数估计,最终可以得到如下融资及融券交易与股市波动的VAR(8)的估计结果公式。

Z_t=0.7467Z(-1)+0.0524Z(-2)+0.2427Z(-3)+0.0496Z(-4)-0.0763Z(-5)-0.1346Z(-6)-0.0217Z(-7)+0.0491Z(-8)+0.0178RZ(-1)+0.0149RZ(-2)-0.0038RZ(-3)-0.0037RZ(-4)-0.0004RZ(-5)-0.0065RZ(-6)+0.0099RZ(-7)+0.0052RZ(-8)-0.3882RQ(-1)-0.5268RQ(-2)-0.3212RQ(-3)-0.8220RQ(-4)+1.9237RQ(-5)-0.3470RQ(-6)+0.4503RQ(-7)-2.0096RQ(-8)

所得R^2=0.915 1,修正后的R^2=0.890 9,表明模型的拟合度非常好,根据估计数据可知,融资融券交易对股市波动情况有非常明显的影响,但影响波动幅度非常小,甚至在部分阶数上存在负相关关系,即对股市波动产生负面影响。这与我国引入融资融券交易的目的存在一定冲突,同时也与理论上的认知也有一定矛盾。

在建立VAR模型后,对模型进行进一步平稳性检验,以确保模型的合理性以及准确性。在此基础上才可进行进一步的模型分析。以下是对模型的AR特征根检验。

由图2可以明显地看出,模型呈现出特征根均在单位圆内的特点,说明所得的VAR模型是稳定的,具备进行下一步脉冲响应分析的基本条件。

图2 模型的AR特征根检验结果

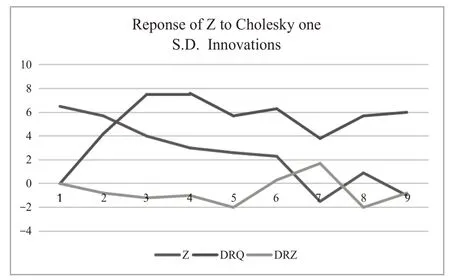

(5)脉冲响应分析

VAR模型就是根据过去的变量预测将来的变量。但是,VAR模型只分析数据与数据之间的关系,而不涉及经济理论,因此对其的经济意义分析相对困难。因此采用脉冲响应和方差分解来进行分析,从而直观的看到融资融券对股市波动的影响及冲击情况。脉冲响应的含义通俗来讲就是,在不同的时期对某一个变量进行冲击,观察该冲击对其他系统变量会带来怎样的影响。

图3为脉冲响应函数,其中融资余额一阶差分(DRZ)和融券余额一阶差分(DRQ)为冲击变量,股市波动性(Z)为响应变量,即融资、融券余额以及股市波动分别对股市波动的冲击。

图3 脉冲响应结果

从图3可以看出,融券余额一阶差分对股价波动的影响程度不确定,但融资余额加强了股价的波动,总的来说效果并不明显。

(6)方差分解分析

如果脉冲响应函数描述了绝对效果,方差分解分析就描述了相对效果。利用方差分解可以分析不同结构冲击的重要程度,即分析哪些结构冲击对系统变量有重大影响,哪些结构冲击对系统变量无影响。以方差分解分析为研究工具,探究“两融”余额对股价波动影响的重要程度。表5为方差检验结果。

从表5可以看出,融券余额一阶差分对股价波动的影响在第9期达到最大值,融资余额对股价波动的影响在第12期达到最大值。总体来说,融资交易在对股价波动的影响上比融券交易更有效。

表5 方差分解分析结果

四、研究结论

本文选取了2010—2020年深证综指和深市“两融”数据作为样本,利用VAR模型,将“两融”余额引入模型进行研究分析,探究二者的影响方向以及影响程度。研究显示,融券余额变动对波动性的影响图像并不稳定,对影响方向具有不确定性,而融资余额有相对明显的趋势,可以增强股市波动性。就其影响程度来说,股市波动对融资交易更为敏感,受其影响比受融券交易更大。总的来说,在深圳市场的融资融券对股市波动性没有显著的抑制效果,反而多呈中性作用。

根据一些发达资本市场现有的文献和相关实践经验,融资融券交易确实起到了缓解股市波动性的有效作用。但在我国,融资融券交易相关业务开展时间相对较短,投资者行为受传统单边做市思维影响较大,且我国融资融券交易规模较小,投机现象更加普遍。我国融资融券在制度层面仍存在一些问题。融资融券业务整体规模逐年扩大,但融资融券结构性失衡,融资余额远远大于融券余额。可能的原因有:融券的成本和方式要求较高,无论是交易费用还是交易所需的保证金比例,都比融资要求更严格。操作要求高,难以获得融券资格和融券证券,因此融券市场不如融资市场活跃。发达国家资本市场占融资融券标的整体的比例约为50%,我国目前的融资融券股票数占沪深市场股票总数的比例在30%左右。同时,目前市场上可以进行融资融券业务的标的股票有限。从标的股票质量来看,基本上是业绩比较好、流动性高的股票,市场标的之间存在同质化现象,降低了投资者的热情。监管部门为了促进融资融券的健康发展,实施了一系列严格的风险管理措施。严格的风险控制尽管降低了融资融券的风险,但仍需提高政策执行的针对性、精准性、有效性。