我国双酚A的供需现状及发展前景分析

崔小明

(中国石化北京化工研究院燕山分院,北京 102500)

双酚A(Bisphenol A,BPA),化学名称2,2-二(4-羟基苯基)丙烷,又名4, 4’-异亚丙基联苯酚、二苯基酚丙烷,是由苯酚和丙酮在催化剂作用下发生缩合而制成的一种用途广泛的有机化工原料,主要用于生产聚碳酸酯、环氧树脂、聚砜树脂、聚苯醚树脂、不饱和聚酯树脂、增塑剂、阻燃剂、抗氧剂、热稳定剂、橡胶防老剂、农药、涂料、农用杀菌剂、油漆以及紫外线吸收剂等[1-2]。

目前,双酚A的工业生产方法主要有硫酸法、氯化氢法和离子交换树脂法,其中离子交换树脂法是最主要的生产方法,采用该方法生产的双酚A具有催化剂活性和选择性高、寿命长,对设备腐蚀性小;产物与催化剂容易分离,所得产品质量好;“三废”排放量少等优点。目前,离子交换树脂法的生产技术专利商主要有Badger(贝吉)、科思创、沙特基础工业公司(SABIC)、陶氏化学、三菱化学、三井化学以及出光兴产等公司[3]。

1 生产现状

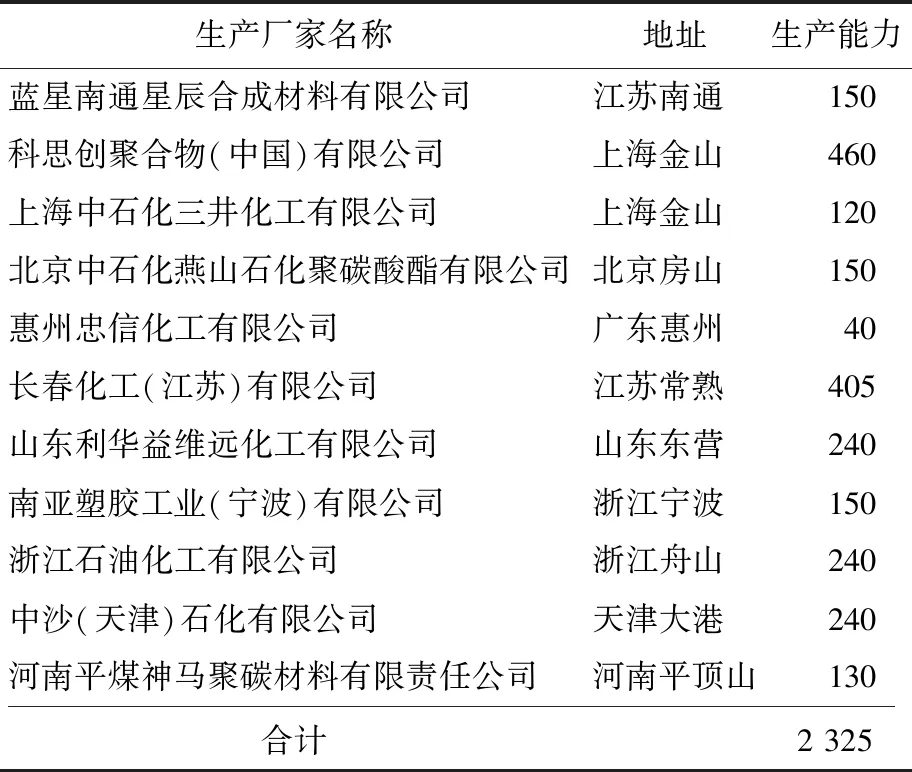

自1992年蓝星南通星辰合成材料有限公司(原无锡树脂厂)引进波兰Polimex公司离子交换树脂法技术建成我国首套工业双酚A生产装置以来,我国双酚A的生产能力稳步增长,2017年生产能力达到1 410 kt/a。此后,随着上海科思创聚合物(中国)有限公司、长春化工(江苏)有限公司、山东利华益维远化工有限公司、中沙(天津)石化有限公司、河南平煤神马聚碳材料有限责任公司以及浙江石油化工有限公司(一期)生产装置的先后建成投产,2021年我国生产能力达到2 325 kt/a,是世界上最大的双酚A生产国家。2021年我国双酚A主要生产厂家情况见表1所示。

表1 2021年我国双酚A主要生产厂家情况 kt/a

经过多年发展,我国双酚A行业的生产呈现以下特点。

(1)从生产能力分布来看,我国双酚A的生产能力高度集中,主要集中在华东和华北地区,2021年这两个地区生产能力合计达到2 155 kt/a,约占总生产能力的92.69%,其中华东地区(包括江苏省、上海市、山东省和浙江省)是最主要的生产地区,生产能力合计达到1 765 kt/a,约占总生产能力的75.91%;其次是华北地区(包括北京市和天津市),生产能力合计达到390 kt/a,约占总生产能力的16.78%;此外,华南地区(包括广东省)的生产能力为40 kt/a,约占总生产能力的1.72%;华中地区(包括河南省)的生产能力为130 kt/a,约占总生产能力的5.59%。上海市是目前我国最大的双酚A生产省份,2021年的生产能力为580 kt/a,约占总生产能力的24.95%;其次是江苏省,生产能力为555 kt/a,约占总生产能力的23.87%;浙江省的生产能力为390 kt/a,约占总生产能力的16.78%;山东省的生产能力为240 kt/a,约占总生产能力的10.32%;天津市的生产能力为240 kt/a,约占总生产能力的10.32%;北京市的生产能力为150 kt/a,约占总生产能力的6.45%;河南省的生产能力为130 kt/a,约占总生产能力的5.59%;广东省的生产能力为40 kt/a,约占总生产能力的1.72%。

(2)从企业性质来看,我国双酚A生产包括国有、外资、中外合资以及民营等多种企业性质,其中外资的生产能力占据主导地位。2021年,国有企业仅有蓝星南通星辰合成材料有限公司和北京中石化燕山石化聚碳酸酯有限公司两家,生产能力合计为300 kt/a,约占总生产能力的12.90%;中外合资企业均集中在中国石化集团公司,包括上海中石化三井化工有限公司和中沙(天津)石化有限公司2家,生产能力合计达到360 kt/a,约占总生产能力的15.48%;外资企业有上海科思创聚合物(中国)有限公司、惠州忠信化工有限公司、长春化工(江苏)有限公司和南亚塑胶工业(宁波)有限公司4家,生产能力合计为1 055 kt/a,约占总生产能力的45.38%;民营企业有山东利华益维远化工有限公司、浙江石油化工有限公司以及河南平煤神马聚碳材料有限责任公司3家,生产能力合计为610 kt/a,约占总生产能力的26.24%。科思创聚合物(中国)有限公司是我国最大的双酚A生产企业,2021年的生产能力为460 kt/a,约占总生产能力的19.78%;其次是长春化工(江苏)有限公司,生产能力为405 kt/a,约占总生产能力的17.42%。

(3)从生产工艺技术来看,除了蓝星南通星辰合成材料有限公司拥有国内唯一的自有专利技术外,其他生产装置采用的都是国外引进的专利。北京中石化燕山石化聚碳酸酯有限公司、惠州忠信化工有限公司和河南平煤神马聚碳材料有限责任公司采用的是日本三菱化学公司技术;上海中石化三井化工有限公司采用三井公司技术;中沙(天津)石化有限公司采用SABIC公司技术;上海科思创聚合物(中国)有限公司采用拜尔公司技术;长春化工(江苏)有限公司、山东利华益维远化工有限公司和浙江石油化工有限公司采用美国Badger公司技术;南亚塑胶工业(宁波)有限公司采用日本出光兴产公司技术。

(4)大部分生产装置配套了原料苯酚/丙酮和下游聚碳酸酯或环氧树脂等装置,如北京中石化燕山石化聚碳酸酯有限公司、上海科思创聚合物(中国)有限公司、山东利华益维远化工有限公司、浙江石油化工有限公司、中沙(天津)石化有限公司以及河南平煤神马聚碳材料有限责任公司均配套聚碳酸酯项目。蓝星南通星辰合成材料有限公司、惠州忠信化工有限公司、长春化工(江苏)有限公司、山东利华益维远化工有限公司、台湾南亚塑胶工业(宁波)有限公司等配套建有下游环氧树脂生产装置等。中沙(天津)石化有限公司、上海中石化三井化工有限公司、惠州忠信化工有限公司和山东利华益维远化工有限公司还配套建有上游苯酚/丙酮原料装置。

2 进出口分析

2.1 进口分析

根据海关统计,2017—2021年,我国双酚A的进口量和进口单价均呈现先逐年增长,然后逐年下降的发展态势,其中2017年的进口量最小,为435.7 kt;2019年增长到最大值606.4 kt,同比增长约29.10%;2021年的进口量为496.4 kt,同比下降约16.53%。2022年1—5月的进口量为202.1 kt,同比增长约0.75%。相应的2017—2021年双酚A的进口单价呈现先增长,然后下降,随后又逐年增长的发展态势,其中2017年的进口单价为1 232.02美元/t,2019年最小,为1 228.20美元/t,同比下降约26.62%;2021年的进口单价为最大值2 803.73美元/t,同比增长约124.59%。2022年1—5月的进口单价为2 130.64美元/t,同比下降约18.52%。2017—2022年我国双酚A的进口情况见表2。

表2 2017—2022年我国双酚A进口情况

2.1.1 进口来源国家或地区

2017—2021年我国双酚A主要进口来源国家或地区情况见表3所示。

表3 2017—2021年我国双酚A主要进口来源国家或地区情况 kt

2.1.2 进口省市区

2017—2021年,我国双酚A的进口主要集中在上海市和浙江省,其中2017年的进口量合计达到336.6 kt,约占总进口量的77.25%;2021年的进口量合计达到329.2 kt,约占总进口量的66.32%,同比下降约4.88%。2017—2021年我国双酚A主要进口省市区情况见表4所示。

表4 2017—2021年我国双酚A主要进口省市区情况 kt

续表4

2.1.3 进口贸易方式

2017—2021年,我国双酚A的进口以一般贸易和进料加工贸易这2种贸易方式为主,其中2017年的进口量合计达到390.5 kt,约占总进口量的89.63%。2021年这2种贸易方式的的进口量合计达到459.3 kt,约占总进口量的92.53%,同比下降约14.96%。

2017—2021年,我国双酚A一般贸易方式的的进口量呈现先逐年增长,随后又下降的发展态势,其中2017年为第二大进口贸易方式,进口量为189.5 kt,约占总进口量的43.49%。2018年之后为最大的进口贸易方式,其中2021年的进口量为252.9 kt,约占总进口量的50.95%,同比下降约24.01%。

2017—2021年,我国双酚A进料加工贸易方式的进口量整体呈现先增长,然后逐年下降的发展态势,其中2017年为最大的进口贸易方式,进口量为201.0 kt,约占总进口量的46.13%。2018年之后为第二大进口贸易方式,其中2021年的进口量为206.4 kt,约占总进口量的41.58%,同比下降约0.43%。

2.2 出口分析

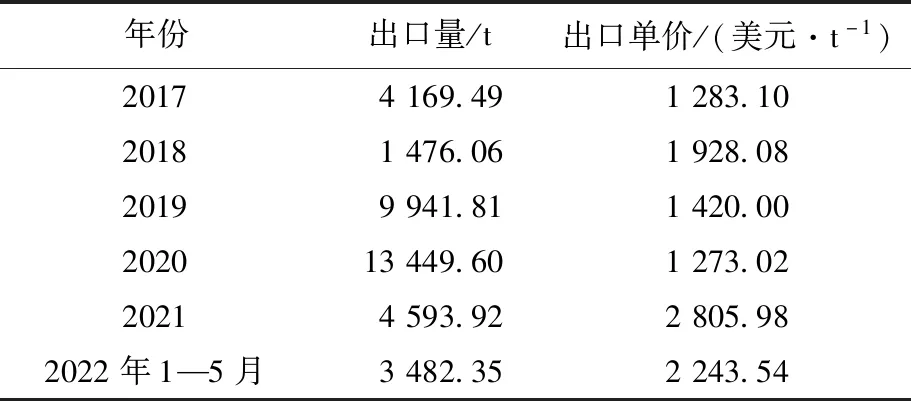

在进口的同时,我国双酚A也有少量出口,其中2017年的出口量为4 169.49 t;2018年最小,为1 476.06 t,同比下降约64.60%;2021年的出口量为4 593.92 t,同比2020年的最大值下降约65.84%。2022年1—5月的出口量为3 482.35 t,同比增长约62.05%(见表5)。

表5 2017—2022年我国双酚A的出口情况

2021年,我国双酚A主要出口到马来西亚和阿联酋这2个国家,出口量合计达到4 547.52 t,约占总出口量的98.99%,同比下降约52.42%。其中向马来西亚的出口量为530.00 t,约占总出口量的11.54%,同比下降约93.31%;向阿联酋的出口量为4 017.52 t,约占总出口量的87.45%,同比增长145.58%。

2021年,我国双酚A出口主要集中在江苏、浙江和广东这3个省份,出口量合计达到4 502.88 t,约占总出口量的98.02%,同比增长约475.76%。其中江苏省的出口量为752.48 t,约占总出口量的16.38%,同比增长约1.65%;浙江省的出口量为528.40 t,约占总出口量的11.50%,同比增长约2 120.17%;广东省的出口量为3 222.00 t,约占总出口量的70.14%,同比增长约17 800.00%。

2021年,我国双酚A出口主要以一般贸易和海关特殊监管区域物流货物这2种贸易方式为主,出口量合计达到4 593.92 t,约占总出口量的100.00%,同比下降约44.86%。其中一般贸易方式的出口量为2 268.92 t,约占总出口量的49.39%,同比增长约694.58%;海关特殊监管区域物流货物贸易方式的出口量为2 325.00 t,约占总出口量的50.61%,同比下降约71.10%。

3 消费现状及发展前景

2017—2021年,我国双酚A的表观消费量呈现不断增长态势,其中2017年的表观消费量为1 611.5 kt,自给率为73.22%;2021年表观消费量为2 292.0 kt,自给率为78.54%。

环氧树脂和聚碳酸酯是我国双酚A最主要的两大消费领域。2017年,环氧树脂领域的消费量约占双酚A总消费量的53.0%,聚碳酸酯领域的消费量约占40.0%。近几年,由于聚碳酸酯生产能力快速增长,而环氧树脂因为受到环保、产品品种以及产业升级等多种因素的影响,生产能力有所萎缩,消费结构发生了改变。2021年,环氧树脂领域占双酚A的消费量占比下降为48.0%,聚碳酸酯领域的消费量占比却增长到47.0%。此外,我国双酚A还有约5%用于四溴双酚A、聚砜以及增塑剂等其他领域。

我国双酚A的消费主要集中在华东和华北等地区,其中华东地区是最主要的消费地区,该地区聚碳酸酯和环氧树脂的生产能力分别占全国总产能的75.8%和63.6%。

由于环保等因素的影响,未来我国环氧树脂对双酚A的需求量虽然也有一定的增长,但对双酚A的需求带动有限,其占比仍将继续下降。聚碳酸酯将是未来拉动双酚A需求增长的主要动力。未来仍将有河南平煤神马聚碳材料有限责任公司、科思创聚合物(中国)有限公司、浙江石油化工有限公司、万华化学集团股份有限公司、福建漳州奇美化工有限公司、海南华盛新材料科技有限公司、中海壳牌惠州石化有限公司、恒力石化(大连)新材料科技有限公司、黑龙江龙江化工有限公司、辽宁营口佳孚石油化工有限公司、泸天化中蓝新材料有限公司、阳煤集团青岛恒源化工有限公司、鲁西化工集团股份有限公司以及安徽铜陵有色金属集团计划新建或者扩建聚碳酸酯生产装置产,届时将大大增加对双酚A的需求量。预计到2026年,我国对双酚A的需求量将达到2 700 kt。

4 市场价格

我国双酚A的市场价格主要受原料苯酚/丙酮市场价格、进口价格以及下游需求等影响。2018—2021年,我国双酚A(聚碳酸酯级)的市场价格呈现先下降,然后逐年增长的发展态势。2018年,我国双酚A市场平均价格为13 943元/t,其中最高价格为10月的15 400元/t,最低价格为3月的12 100元/t。2019年的市场平均价格为10 991元/t,同比下降约21.17%,其中最高价格为2月的12 500元/t,同比下降约2.34%;最低价格为12月的9 680元/t,同比下降约21.30%。2020年市场平均价格为11 042元/t,同比增长约0.46%,其中最高价格为11月的15 500元/t,同比增长约58.97%;最低价格为4月的8 290元/t,同比下降约26.64%。2021年由于原材料价格上涨,尤其是进口价格大幅度上涨(2021年进口单价同比增长约124.59%),导致市场平均价格大幅度增长到22 329元/t,同比增长约102.22%,其中最高价格为4月的28 520元/t,同比增长约244.03%;最低价格为1月的14 160元/t,同比增长约34.86%。进入2022年,市场价格开始回落,1月市场价格为17 100元/t,同比增长约20.76%;6月价格为16 000元/t,同比下降约25.86%。未来一段时间,随着双酚A供应量的不断增加,下游需求稳定,原料价格的回落以及进口单价的下降等原因,我国双酚A的市场价格将会有所下降,但幅度不会太大。

5 未来发展趋势及发展建议

5.1 未来发展趋势

(1)产能将出现过剩。由于目前我国双酚A的市场存在较大缺口,近几年双酚A一直具有较好的盈利能力,激发了企业的投资热情。未来几年,我国仍将有河南平煤神马聚碳材料有限公司、青岛海湾化学有限公司、山东鲁西化工股份有限公司、海南华盛新材料科技有限公司、江苏瑞恒新材料科技有限公司、南亚塑胶工业(宁波)有限公司、河北沧州大化股份有限公司、广西华谊新材料有限公司、浙江石油化工有限公司、山东万华化学集团公司等计划新建或者扩建双酚A生产装置,预计2026年,我国双酚A的生产能力将达到约3 200 kt/a,而届时的需求量只有约2 700 kt,产能过剩局面凸显。

(2)国内产能迅速扩张加剧市场竞争。双酚A产能的扩张速度远超国内下游聚碳酸酯、环氧树脂领域的需求增速。预计到2026年,国内约有1/3的双酚A生产能力无下游配套,需要依靠外售。未来我国双酚A的消费主要还是以环氧树脂和聚碳酸酯为主,环氧树脂需求的支撑能力有限,虽然聚碳酸酯未来产能增长较快,但由于关键技术受制于国外,装置开工率存在较大的不确定性,一旦该领域需求减弱,势必影响双酚A产业的发展。未来环氧树脂和聚碳酸酯领域所占比例将出现交错进展的局面,加上国外进口产品在质量上占据一定的优势,届时国内双酚A市场竞争将十分激烈。

(3)行业格局将发生改变。由于计划新建或者扩建生产装置的企业,大都是国有或者民营企业,届时国有企业以及民营企业生产能力的占比将大幅度增长,外资企业产能占比将下降。由于国内缺乏相关技术,未来新建或者扩建装置仍将采用引进技术为主,缺少主动权。为了提高企业经济效益,苯酚/丙酮、下游聚碳酸酯或者环氧树脂的一体化方式仍将是今后双酚A装置建设采用的主要模式。

(4)生产能力地区分布将发生改变。未来我国双酚A新增生产能力主要集中在华东和华南地区,届时华东地区的生产能力仍将占据主导地位,华南地区的生产能力将得到快速发展。在省市区方面,山东省将超过上海市成为我国双酚A最大的生产省市。华东地区仍是国内双酚A的主要产销区,但华南地区随着海南华盛新材料科技有限公司以及中海壳牌惠州石化有限公司等聚碳酸酯生产装置的建成投产,对双酚A的需求量将大大增加。

(5)随着生产能力的不断增长,我国双酚A的供应量将大大增加,届时进口量将逐渐下降,出口量有所增加。

(6)反倾销措施对我国双酚A的进口格局影响不大。商务部发布2018年第60号公告,自2019年8月30日起,对原产于日本、韩国、新加坡和中国台湾省等国家与地区的进口双酚A继续征收反倾销税,实施期限5年。但从近年来的实际进口来源情况看,来自相关国家或地区的进口量变化有限。2020年,我国与韩国、泰国、新加坡、日本及其他成员国签订了《区域全面经济伙伴关系协定》(RCEP)。RCEP旨在通过削减关税及非关税壁垒,推动自由贸易,因此针对上述国家的双酚A加征的反倾销关税或将降低甚至取消,降低双酚A进口成本,这将对国内双酚A的市场产生一定的冲击,进一步加剧行业竞争。

5.2 发展建议

(1)随着新产能的释放,未来双酚A供需缺口将逐渐降低,市场竞争日趋激烈。今后新建或者扩建装置应该慎重,需要全方位考虑生产技术、原料来源以及下游市场等的具体情况,避免重复建设,减少人力、物力资源的浪费。新建项目建议采取上下游一体化,从异丙苯、苯酚/丙酮、双酚A一直到聚碳酸酯或环氧树脂产业链产品多元化和低成本策略,以规避产业风险,力争企业效益的最大化。

(2)国内双酚A、聚碳酸酯生产装置大多采用相同的引进技术,很大程度上制约了国产商品的差异化、高端化发展。因此加快国产特色化先进工艺技术的开发至关重要。在“双碳”背景下,对于现有装置,可通过革新催化体系,开发新型高效催化剂以提高催化剂性能和寿命,优化工艺流程及系统工程,提高产品质量,降低能耗物耗,减少“三废”排放,实现清洁生产,从而获得更强的市场竞争力。此外,还应该加大具有自主知识产权的相关自有技术的研究开发力度并加快步伐,逐步摆脱国外技术控制,提升在国际市场上的竞争力。

(3)不断开发双酚A新的应用领域,同时积极扩大出口,进一步拓展双酚A市场,缓解国内供需矛盾。