海外开发项目油气资产价值影响因素研究

凡玉梅 侯 振

(中国石化石油勘探开发研究院,北京 102206)

随着我国能源公司走出去的步伐加快,海外开发项目越来越多,如何设计投资优化组合参数[1],开展最优化筛选工作越来越重要。投资优化组合的目标就是效益最大化,净现值(NPV)是目前最具有代表性的效益评价指标[2],该指标不仅关联到项目的油藏地质因素、开发因素[3],还关联到合同类型、财税条款、项目合同期等多种不同于国内项目评价的因素。因此,明确这些特定参数对开发效益的约束程度,对研究项目效益的关键点和潜在风险、效益最大化具有重要意义。

1 油气资产价值影响因素分析方法

1.1 油气资产价值评估方法及表征指标

目前石油企业经常采用的油气资产价值评估方法有净现值法、重置成本法、比较销售法、市场定价法以及经验估算法等[4]。净现值法是贴现现金流法中最主要的价值评估方法,主要适用于证实储量的油气资源价值评估;对比销售法和经验法未考虑资金的时间价值和市场的不稳定性,不宜单独使用,只能作为储量价值评估的辅助方法[5]。因此净现值法是各大油公司储量交易的主要依据,同时也是油公司与资源国政府进行油气合同谈判时的主要依据[6]。

NPV与技术类、经济类指标均有一定相关性,文章重点研究在风险可控条件下,经济类、技术类(产量)参数对开发效益的影响[7]。

1.2 多因素分析评价方法

油气资产价值影响因素研究涉及多参数分析评价,主要有主观赋权评价法和客观赋权评价法[8]。主观赋权评价法主要有层次分析法[9]、德尔非法、综合评分法和指数加权法等[10];客观赋权评价法主要有灰色关联分析法、主成分分析法、逐步回归法、优劣解距离法(TOPSIS)和变异系数法等[11]。

文章通过方案比选,结合需要分析对象的参数特点,应用主成分分析法计算每个影响因素对NPV影响的贡献度[12],初步筛选主要影响因素,再应用灰色关联法确定油气资产价值的影响权重[13]。

1.3 评价对象

筛选出某公司海外项目参数相对完善的50个区块作为分析实例,按照三大类8种情景开展油气资产价值的关键因素分析:第一类为合同类型,分为产量分成、矿税制和风险技术服务3种;第二类为油气田开发阶段,分为建设期、开发早中期和开发后期3个阶段;第三类按照地面特征分为海上油藏和陆上油藏两大类。

1.4 评价流程

(1)选取NPV全部影响因素。利用主成分分析方法,计算每个影响因素对NPV的贡献度,选取贡献度大的参数作为主要影响因素,去掉其他非主要因素。

(2)确定主要影响因素的权重。针对初步筛选后的主要影响因素,分三大类(合同类型、开发阶段、地面特征)利用灰色关联法确定影响因素权重。

2 主要影响因素研究

根据NPV通用表达式,其与油气产量、原油价格、项目的投资和成本等关联密切。

2.1 投资对合同者收益的影响

一般情况下,项目如果增加投资,政府税收就会相应降低,但更多是直接降低了合同者的总收益。但在某些特定条件和特定财税环境下,项目增加投资也能相应提高合同者的总收益[14]。

2.2 成本对合同者收益的影响

一般情况下增加项目成本的影响跟项目投资上升的影响基本一致,但不同的合同模式在相同的条件下,项目成本与项目投资对合同者收益的影响却不同[15]。

在矿税制合同中,投资一般通过折旧的方式抵扣所得税,而成本则可以直接抵扣当期所得税。在相同条件下,成本增加能够抵扣更多的当期所得税,而相同的投资增加量却只能在折旧期抵扣所得税。因此,成本增加对合同者收益所造成的负面影响要小于等量投资增加的负面影响。

产量分成或服务合同类型的项目投资、成本回收,均通过项目销售收入进行,如果投资不需要分期回收,那么项目投资和成本的等量变化对成本回收的影响一样,对合同者的收益影响也基本一致。如果项目投资需要分期回收,投资增加,当期的利润油降低较少,但在前期政府会分到更多的利润油。因此总的来说,等量投资增加对合同者收益的负面影响要大于等量成本增加所带来的影响[16]。

通常情况下,成本增加对合同者的收益影响要小于等量投资增加所造成的负面影响。对于一个生产经营的油气项目,在项目整体投产前主要的支出是投资,在项目投产之后投资则会很小,成本却会增加很多。因此针对已投入正常生产的油气项目,控制成本比控制投资更能提高合同者的经营效益。

2.3 财税政策对项目收益的影响

为了保证资源国政府的税收收益,同时还要维持本国石油行业的正常发展,资源国政府会适时调整国家油气财税政策[17]。如果国际油价波动较大,资源国政府会在出口关税和矿产资源开采税方面做出相应调整。但整体来说资源国政府对调整财税政策较为慎重,调整的频次很低。因此对于在实施的项目而言,财税较为固定,调整或更改的可能性极低,在本次研究中合同财税不作为影响的主要因素。

2.4 其他影响因素的确定

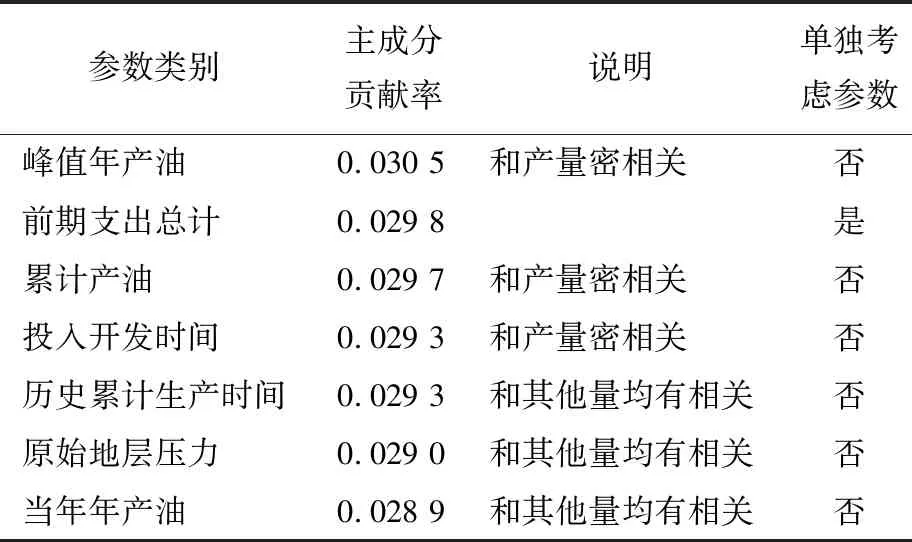

根据海外项目特点,筛选了25个基本参数,采用主成分方法分析NPV其他主要控制因素(见表1),去除前面已经确定的影响因素,根据主成分贡献率的大小,确定“前期支出总计”为主要控制因素。

表1 主成分方法确定NPV其他主要控制因素

综合以上分析,针对海外项目,影响项目全周期经营效益的主要影响因素有权益累计产量、原油价格、累计开发投资、累计开发成本、前期支出合计。

3 主要影响因素权重研究

文章的研究目标值为NPV,根据8个情景设计,每个情景设计为一个分析序列,分析因素分别为权益累计产量、原油价格、开发投资、操作成本、历史前期支出合计。将可量化的参数进行灰色关联分析,以确定影响因素关联度及因素权重。

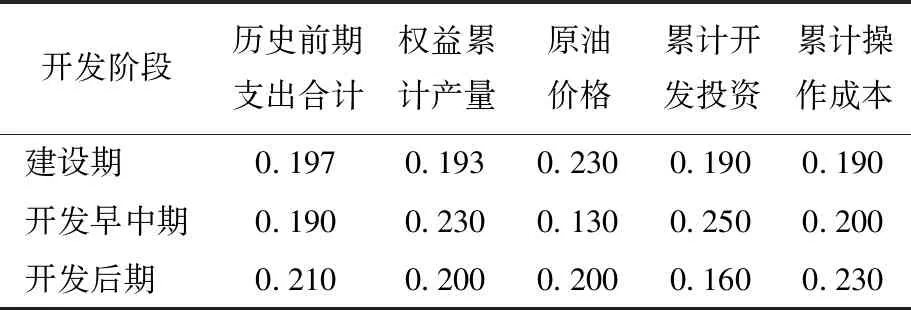

3.1 不同开发阶段NPV影响权重分析

建设期、开发早中期、开发后期各因素影响权重如表2所示。从表2中可以看出:建设期原油价格对NPV影响重要程度最大,其他因素影响程度基本均衡;开发早中期权益产量、开发投资对油田NPV较敏感,成本次之;开发后期操作成本对油田NPV最敏感,投资的影响程度相对较低。

表2 不同开发阶段各参数权重分析结果

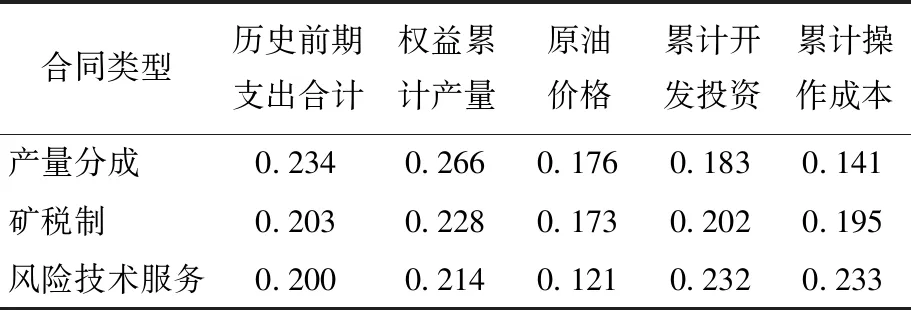

3.2 不同合同类型NPV影响权重分析

产量分成、矿税制、风险技术服务三大合同类型各因素影响权重如表3所示。从表3中可以看出:各类型中产量影响都比较大,产量分成合同类型油田权益产量、前期支出对NPV影响程度较大;矿税制合同类型中,权益产量对NPV的影响程度较大。在本次评价中原油价格对税制合同类型影响程度较小,主要是样本中矿税制合同资源国国内原油销售价格不受国际油价影响所致。风险技术服务合同收益如果按照固定桶油服务费计算,则会影响油价对效益的关联度,其他因素影响程度比较接近。

表3 不同合同类型各参数权重分析结果

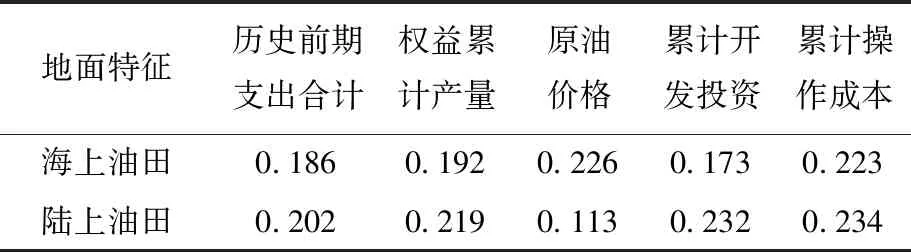

3.3 不同地面特征NPV影响权重分析

按照海上、陆上油田两大类分类,各因素影响权重如表4所示。从表4中可以看出:原油价格对海上油田的影响程度比陆上油田高,海上油田开发风险相对较高,操作成本对NPV的影响程度最大,原油价格也相对更为敏感;陆上油田原油价格对NPV的影响程度相对较小,主要几个陆上项目(目前占海外权益产量的约25%)的收益回报受油价影响小,影响了油价因素对陆上区块效益的影响程度。

表4 不同地面特征各参数权重分析结果

4 结论

(1)海外项目价值影响因素需考虑合同模式、财税条款等特定因素。在风险可控的条件下,油气资产价值影响因素主要有油价、产量、投资、成本、前期投入。

(2)不同开发阶段、不同合同模式、不同地貌特征的项目,价值影响因素敏感性各不相同;开展多目标优化时,可根据不同情景为目标函数和约束条件赋权,以进一步提高程序应用的科学合理性。

(3)采用应用数学统计方法,研究了8种情景下的5个目标参数权重值,因此方法具有一定的普适性。但在实际应用中,有些项目的特殊情景要特别研究处理,以便更加符合项目的实际状况。