国家药品集中带量采购常态化下接续探索与启示

陈珉惺 吴卿仪 徐源 何阿妹 金春林

(上海市卫生和健康发展研究中心(上海市医学科学技术情报研究所) 上海 200031)

截至目前,国家药品集中带量采购(以下简称“国采”)已启动七批八轮采购招标工作,其中已有六批七轮集采落地执行。所有批次国采产品均有1年—3年的协议期,超协议期产品均需进入接续程序。国采接续作为国采的重要组成部分,具有巩固前期政策成果和及时纠偏优化的功能,更是国采政策意志的延续[1]。第一批和第三批国采部分品种已于2021年底完成采购周期,多个省份和联盟已开展完成接续采购工作,并呈现出询价续约、双向选择带量分配、综合评分、完全竞价等接续模式。按照时间线,第二批和第四批国采品种也即将启动接续程序。本文结合国采常态化下产品格局的变化,对后续接续工作的探索和调整提出建议。

1 国采药品接续时间轴梳理

随着国采滚动开展,面对不同批次中1年—3年的标期,各地每年面临多批次产品接续。从2020年3月第一批“4+7”试点接续工作开始,各地各批次接续工作系统性开展,国采成果继续延续。其中国采第一批、第三批协议期满品种接续工作基本上已经完成,各地已陆续公布结果。国采第二批2年期品种、第四批1年期品种的续约工作在2022年上半年展开,各省进度不一,大多已发接续通知或已开始执行(见表1)。

表1 前五批国采中标产品协议期及续约时间

2 第一批、第三批接续模式及结果分析

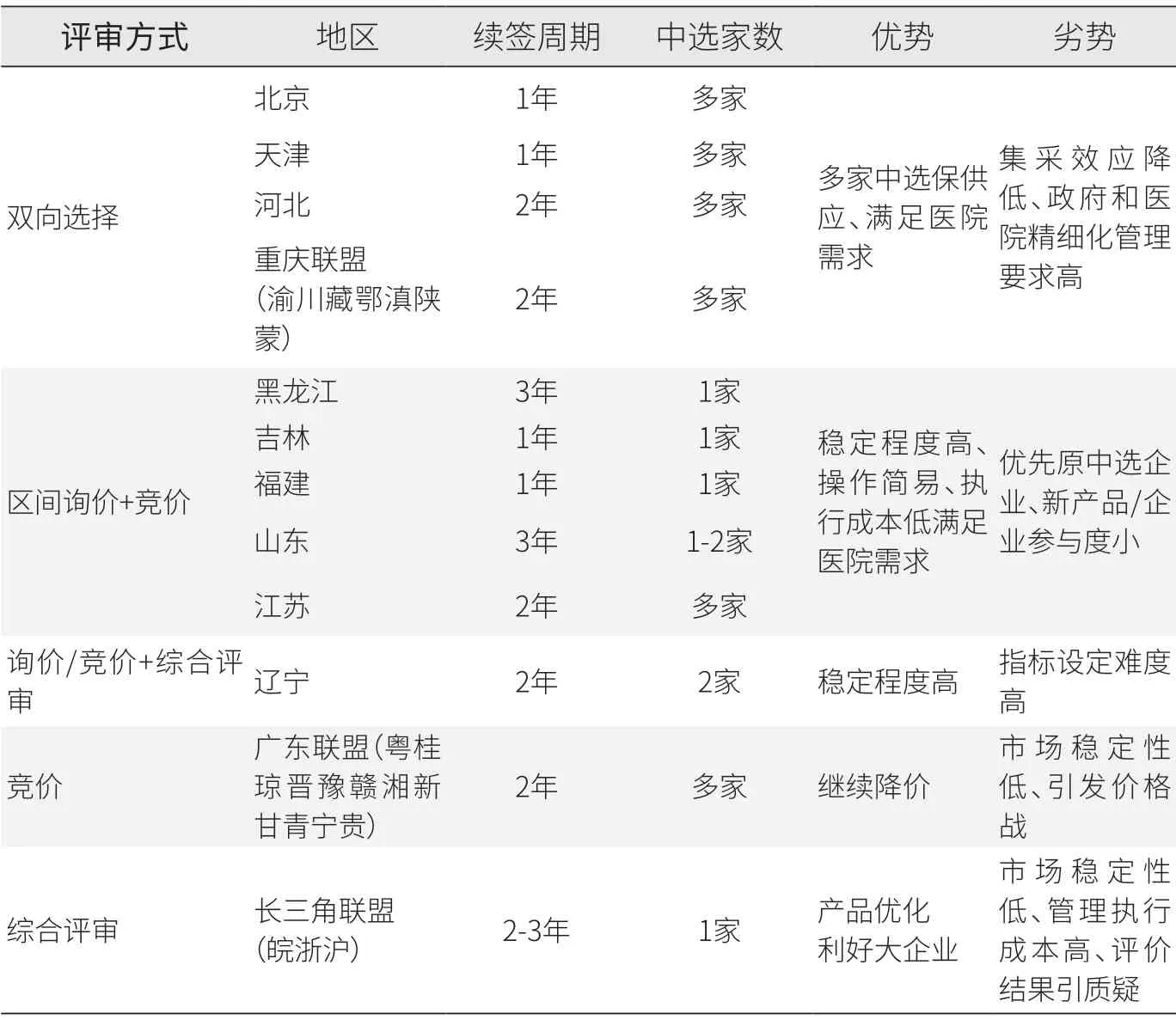

各地不同模式的设计均体现出接续阶段的初衷,或重稳定市场、医院、价格,或对国采部分结果不满借机优化,或进一步挤压价格水分。从稳定市场层面,四种模式稳定程度从高到低依次为询价续约模式、双向选择带量分配、综合评价、完全竞价。基于不同的接续目的,各模式均展现出优劣势(见表2)。

表2 第一批、第三批接续模式分析

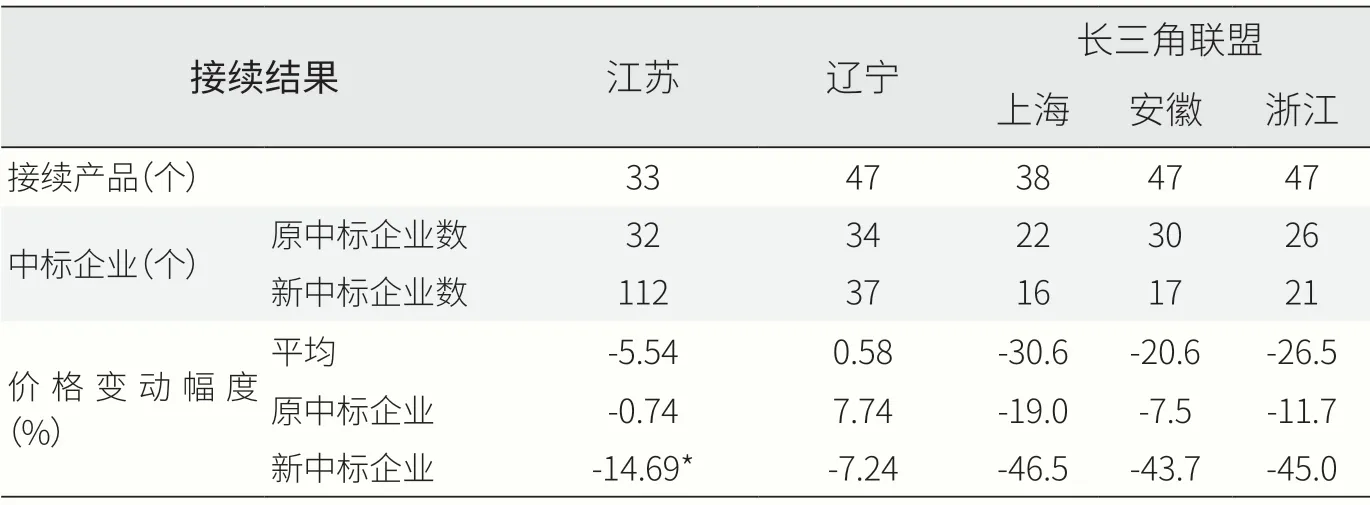

以江苏(区间询价+竞价)、辽宁(询价/竞价+综合评审)、长三角联盟(综合评审)这三种模式进行第一批、第三批接续结果的分析(见表3),具体情况如下。(1)接续产品数量。第一批、第三批协议期满产品共47个,其中第一批25个,第三批22个。各地公布的参与接续的产品数量会有所差异,主要与各地接续时间和频次有关,如分为上半年或下半年统一接续,故47个品种中第一批的部分产品会在上次接续中一并带过接续。江苏为33个产品,辽宁为47个(其中36个品种为询价接续,11个品种为竞价接续),长三角联盟中上海为38个,安徽和浙江为47个。(2)中标企业数量。由于接续规则不同,江苏为多家中选,接续新增企业数最多为112家。辽宁为最多2家中选,新增企业数37家。长三角联盟是三省市根据综合评审结果独家中标,上海、安徽、浙江分别新增16家、17家、21家。(3)价格变动幅度。江苏平均降幅5.54%,辽宁降幅7.74%,长三角联盟降幅为20.6%~30.6%。但三种模式的共性在于原中标企业降幅不多,特别是江苏和辽宁两地几乎原价中选,新中选企业则需要更多降价。

表3 三种接续模式结果分析

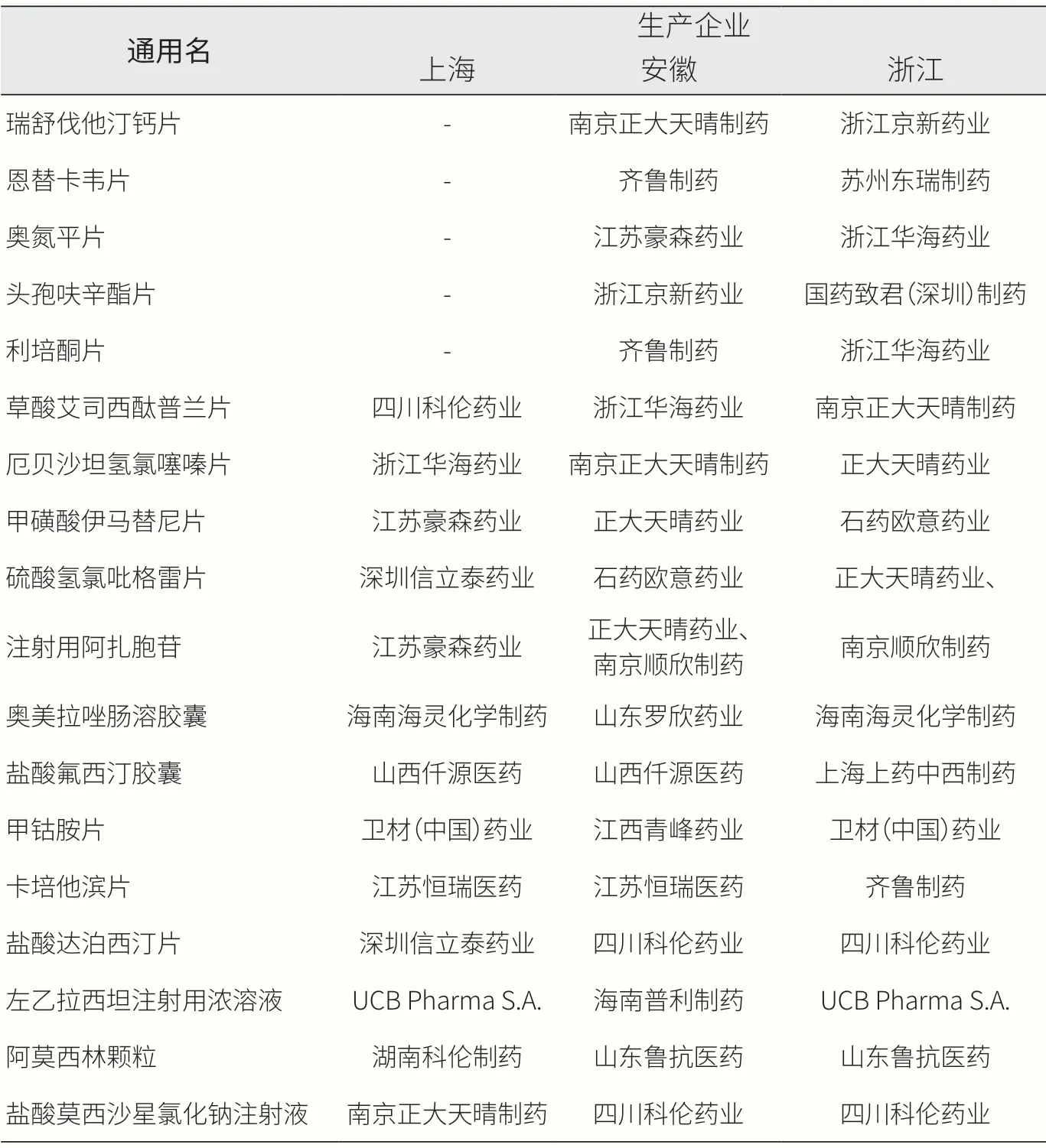

三种接续模式是基于当地特点和不同接续目的而设定的规则导向的结果,在带来预期结果的同时,需要警惕优化其他风险。江苏作为制药企业大省,对于国内和省内制药企业有一定的偏好,并设定最低价中选企业优先获得20%意向量以刺激企业降价积极性。超百家中标企业给予医院更多的选择权,使得医院用药需求得到满足。如29个非独家中选品种中,右美托咪定注射剂中选企业有10家,左乙拉西坦注射用浓溶液有14家企业中选,但多家中选临床品种的价格成为主要矛盾之一。辽宁追求市场稳定,34个原企业中选品种中,18个品种为原企业原价接续中选,且参与综合评审的35个品种皆为2家中选,给予新企业机会,提升供应保障能力,但综合评审指标设定的科学性引发质疑。长三角联盟经济实力强,对大品牌大企业有特别的偏好,希望接续改变国采格局,在指标设定上企业分的权重过大,多家头部企业多个品种中选。独家中选规则也导致企业之间竞争更为激烈。一套指标体系在三地评审引起分值的变动,也导致部分产品的不同企业中选(见表4)。指标体系设定,特别是企业权重成为质疑和矛盾的焦点。

表4 长三角联盟接续18个非独家中选品种企业分布

3 国家政策要求升级变化

2021年,《国务院办公厅关于推动药品集中带量采购工作常态化制度化开展的意见》(国办发〔2021〕2号)和《国家医疗保障局办公室关于做好国家组织药品集中带量采购协议期满后接续工作的通知》(医保办发〔2021〕44号),明确了“三稳定”,即稳定市场预期、稳定价格水平、稳定临床用药的原则和相关规则。遵循政策引导,各地开始对第一批、第三批国采开展接续工作[2],并自由探索询价、双向选择等接续模式。

在各地完成第一批、第三批接续工作后,针对各模式暴露的问题,国家对接续工作在继续“三稳定”原则下,直接作出更为具体的引导和规范。2022年3月,各地收到《关于准确全面贯彻国家组织药品集中带量采购协议期满后接续工作政策有关注意事项的通知》(医保办函〔2022〕12号),提出以下注意事项:(1)报量不准。发现部分报量下滑,影响企业预期及供应安排。需对刻意少报或不报的医疗机构函询约谈,对超出报量的使用不予支付结余留用资金。采购量要在采购文件中注明,明确企业预期。(2)综合评分指标设置不合理。部分综合评分指标设置不科学,引入企业排名、产地、奖项等关联度小的指标。指标应选取直接相关性较高指标,避免地方保护,避免不相关因素影响中选结果,防止关联度小的外围指标影响公平竞争。(3)质量评价加码标准不一。部分地区对过评药品加置境外质量标准。应建立临床认可度等评价指标,逐步纳入药监监管结果,不以各类奖项、科研项目等与实际质量关联性不大的因素评价药品质量。(4)供应能力评估机械固化。评价多以企业规模为主,不能准确反映企业实际供应能力。实践中中选产品供应包括实际供应配送,应考察中选企业上一采购周期供应情况,或若该企业上一采购周期未中选其他中选产品的供应情况,若均无历史记录再参考产能产量设置。(5)管理执行不够精准。可按月监测国采产品进院覆盖、采购进度、使用比例以及非中选产品的使用量和价格等,必要时可定期通报、函询、约谈等,发现问题及时调整。

4 第二批、第四批国采格局变化

在经历第一批、第三批接续后,即将到来的第二批、第四批接续在规则设计上还需考虑产品竞争格局变化(见表5)。根据国采入围企业确定准则,在试点和扩围批次,国采触发条件为1家企业,即过评就可纳入国采,部分品种未充分竞争,如右美托咪啶注射液等可在接续阶段有较大降价空间。自第二批起,触发门槛为3家,自第七批调整为≥4家,竞争格局持续打开。随着过评企业增多,最多入围企业数相应增加。从长远看,市场稳定性和供应更加有保证。个别品种由于申报企业缺位/无效报价,竞争不充分,降幅偏低,接续时需注意。大部分品种竞争相对充分,降幅明显,符合国采预期。

表5 各批次国采中标企业数量变化(家)

第二批国采协议期满品种有20个,平均降幅为43.8%,其中降幅超过50%有10个品种。部分品种如阿德福韦酯等竞争不充分,国采时降价幅度较低,头孢拉定入围企业较多,但降幅仍然较小,都是接续中需重点关注的产品(见表6)。

表6 第二批协议期满接续产品情况

第四批国采协议期满有23个品种,平均降幅66.57%,其中降幅超过50%有21个品种。除个别产品(原研缺位/报价无效)外,差额中选产品降幅都很大,充分体现了国家集采降价效应。其中注射剂类降幅远超口服制剂,且标期仅一年(见表7)。

表7 第四批协议期满接续产品情况

序号 通用名 上轮集采格局 上轮集采平均降幅10 透明质酸钠(玻璃酸钠)滴眼剂 0.1%1RLD+2GQCE 70.89%11 透明质酸钠(玻璃酸钠)滴眼剂 0.3%1RLD+2GQCE 55.73%12 加巴喷丁口服常释剂型 3GQCE 69.15%13 头孢丙烯口服常释剂型 3GQCE 73.77%14 缬沙坦氨氯地平口服常释剂型 1RLD+3GQCE 65.94%15 注射用比伐芦定 1RLD+3GQCE 75.83%16 布洛芬注射液 4GQCE 71.78%17 特比萘芬口服常释剂型 1RLD+4GQCE 82.84%18 丙泊酚中/长链脂肪乳注射剂 2RLD+3GQCE 80.77%19 硼替佐米注射剂 1RLD+5GQCE 73.03%20 多索茶碱注射剂 1RLD+6GQCE 79.54%21 泮托拉唑注射剂 1RLD+8GQCE 88.49%22 氨溴索注射剂 1RLD+15GQCE 87.31%23 帕瑞昔布注射剂 1RLD+17GQCE 94.86%平均降幅 66.57%

5 政策建议

5.1 充分理解国采常态化下产品竞争格局变化,合理分类接续

随着国采常态化开展,入选规则越发明晰优化,中选产品竞争更充分。在未来的接续中,需要充分考虑这一大环境的变化,如即将开始的第二批、第四批国采协议期满产品共计43个品种,其中降幅超过50%有31个品种,小于50%有12个品种。与第一批、第三批国采相比,第二批、第四批国采大部分品种入围企业较多,竞争更为充分,在国采时降幅较高,也有部分产品仍有降价空间。第二批、第四批后的接续探索,更应明确“三个稳定”的初衷和方向,针对不同产品国采阶段的特性分类接续。在制定接续规则时,在大原则下增加精细度,基于每个产品的格局、执行情况差异灵活调整规则。

5.2 敏感捕捉国采阶段暴露的问题,在接续阶段弥补优化

随着国采规则的成熟和数据积累,不同批次国采执行中的问题不断变化。在价格层面,从产品降幅开始关注产品价差问题。为控制价差,从第二批国采开始就设置了“单位可比价≤同品种最低单位可比价1.8倍”的熔断机制,目前此机制尚未触发[3]。因此,在第七批国采阶段,国家通过对中选要求加码缩小品间熔断价差,即除了满足1.8倍熔断机制外,根据同品种价差排序,进一步淘汰价差较大的前6名品种的最后一名。在接续阶段,也应针对性增加规则来解决价差问题。在供应层面,从产品断供开始关注产品规格残缺问题。第二、四批国采规格残缺品种占中选产品的47%和56%,如第四批集采品种氨磺必利,有50mg、100mg和200mg三种规格,但最终中选仅有200mg一种规格,国采产品不能满足所有临床需求。面对新问题,第七批国采也作出了规则优化,增加替补机制,一省双供,确定主供企业和备供企业。在接续中全面摸清产品残缺规格,多家中选分摊企业供应压力,制定完善残缺规格的供应企业遴选程序,并充分考虑残缺规格价格确定的复杂性,予以合理浮动,建立产品规格备选机制。

5.3 全面掌握市场格局变化,设立合理接续规则,激发企业动力

准确报量给予企业明确的市场预期和信心,鼓励医疗机构参考历史实际采购数据,及特殊品种用量合理浮动(儿童用药、抗菌药等),结合新药上市治疗技术迭代导致的指南变化,自主报量提高准确性,且对于多家中选的品种,分配权交由医疗机构。在综合评审指标设计阶段,减少与产品直接相关性不高的指标,减少企业背景等影响,增加竞争的公平性[4]。可加强企业供应能力评估,进行多维度的供应能力分析,如原料药、生产场地等,将供应能力纳入企业申报指标体系。随着国采竞争越来越充分,提前进行国采执行情况测算,对接续价格的区间设定应分类精确至具体品种,综合考虑供应配送、医疗机构使用情况、信用评价等。避免出现中标企业与非中标,高价中选与低价中选企业市场规模的倒挂,即量价挂钩效应失灵,挫伤企业动力。同时根据《关于国家组织药品集中采购和使用试点医保配套措施的意见》(医保发〔2019〕18号)要求,按差比价规则确定医保支付标准,做好与医保支付、结余留用等配套改革政策的协同调整[5]。