2022REITs投资时钟

杜丽虹

通胀和衰退的阴云似乎都在减弱,市场分歧变得更大,在这样的背景下,REITs 指数能够继续反弹吗?哪些REITs 会在当前的经济环境下有更好的市场表现?哪些REITs 具有更好的防御性?

2020年受疫情影响,一季度美股REITs出现较大幅度下跌,此后,在持续低息刺激下,REITs指数出现大幅反弹,2021年全体REITs指数上涨了40%;但进入2022年后,随着高通胀下升息压力的加大,上半年,REITs指数下跌了19%,尤其是二季度,在滞胀风险前,REITs指数下跌了15%。

其中,购物中心REITs上半年的损失更是达到40%,办公和工业地产的损失也都在27%左右,就连一向稳健的住宅和自存仓类REITs的损失也都在20%水平,跌幅最小的独立店面REITs也在上半年出现了8%左右的损失。

进入7月份,随着GDP等数据的公布,衰退的担忧上升,升息压力的减弱推动REITs指数反弹,7月REITs指数的升幅达到8.6%;但8月份公布的最新数据显示,美国的物价指数低于预期,而非农就业人数则大幅高于预期,失业率创新低,通胀和衰退的阴云似乎都在减弱,市场分歧变得更大,在这样的背景下,REITs指数能够继续反弹吗?哪些REITs会在当前的经济环境下有更好的市场表现?哪些REITs具有更好的防御性?

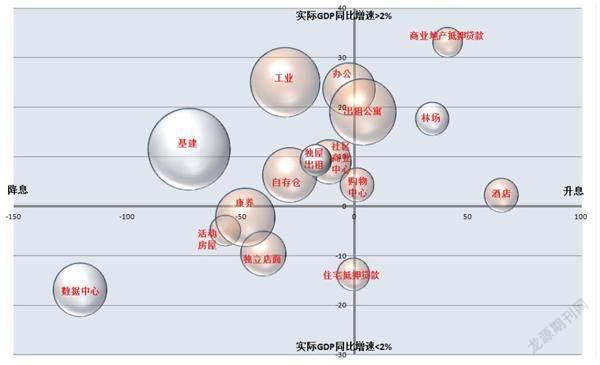

如果我们以10年期国债收益率的变化为横轴,右侧为升息过程,左侧为降息过程;以实际GDP的同比增长率为纵轴,上半轴显示实际GDP的同比增长率大于2%的经济环境,下半轴显示实际GDP的同比增长率小于2%的经济环境。在由此构成的二维平面图中,第一象限显示了经济的繁荣期,第二象限显示衰退前期或降息复苏期,第三象限显示萧条期,第四象限显示滞胀期或升息复苏期。

1994年以来的历史数据显示,在过去近30年的时间里,繁荣期(升息且实际GDP同比增速>2%,如金融危机前2006年的上半年)权益型REITs指数的平均月收益率为0.4%,年化后为5.3%;萧条期(降息且实际GDP同比增速<2%,如2001年下半年至2002年上半年)权益型REITs指数的平均月收益率为0.6%,年化后为7.4%;而在衰退前期或降息复苏期(降息且实际GDP同比增速>2%)时,权益型REITs指数的平均月收益率为1.6%,年化后为20.9%;滞胀期或升息复苏期(升息且实际GDP同比增速<2%)时,权益型REITs指数的平均月收益率为0.6%,年化后为7.9%。

不难看出,REITs指数对实际GDP的同比增速并不敏感,除了在降息且实际GDP同比增速>2%的时期收益表现格外好以外,其他各象限的历史平均收益率都差不太多,繁荣期的历史平均收益率还略低于萧条期。

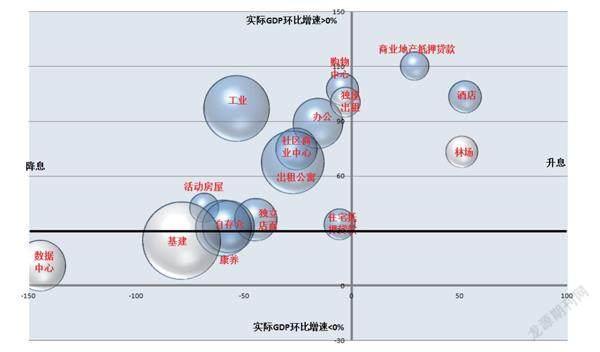

进一步,我们仍以10年期国债收益率变化为横轴, 但以实际GDP的环比增速为纵轴,上半轴显示实际GDP环比增速大于零的时期,下半轴显示实际GDP环比增速小于零的时期。在由此构成的二维平面图中,第一象限显示经济的繁荣期或泡沫期,第二象限显示经济的复苏期,第三象限显示经济的衰退期,第四象限显示经济的滞胀期。

结果,1994年以來的历史数据显示,在繁荣期/泡沫期(升息且GDP环比增速>0),权益型REITs指数的平均月收益率为+0.9%,年化后为+11.4%;其中,实际GDP同比增速也>2%的繁荣期/泡沫期(升息,GDP环比增速>0,同比增速>2%,如1994年和2006年上半年),权益型REITs指数的月平均收益率为+0.4%,年化后仅为+5.1%;但在实际GDP的同比增速<2%的繁荣期/泡沫期(升息,GDP环比增速>0,同比增速<2%,如从疫情冲击中逐步恢复的2020年8月至2021年3月),权益型REITs指数的月平均收益率为+2.0%,年化后为+26.3%;即,就整个繁荣期/泡沫期而言,REITs指数的平均收益表现一般,但低增长期明显优于高增长期。

在复苏期(降息且GDP环比增速>0),权益型REITs指数的平均月收益率为+1.7%,年化后为+21.8%;其中,实际GDP同比增速>2%的高增长复苏期(降息,GDP环比增速>0,同比增速>2%,如2018年11月到2019年8月),权益型REITs指数的月平均收益率为+1.6%,年化后为+21.7%;而实际GDP的同比增速<2%的低增长复苏期(降息,GDP环比增速>0,同比增速<2%,如2002年上半年),权益型REITs指数的月平均收益率为+1.7%,年化后为+22.4%;即,在复苏期,无论GDP的同比增速多高,权益型REITs指数的平均年化收益率都在20%以上。

资料来源:作者整理

在衰退期(降息且GDP环比增速<0),权益型REITs指数的平均月收益率为-1.0%,年化后为-10.9%;其中,实际GDP同比增速>2%的衰退期(降息,GDP环比增速<0,同比增速>2%,如网络泡沫开始破灭的2001年一季度),权益型REITs指数的月平均收益率为-0.2%,年化后为-2.6%;而在实际GDP同比增速<2%的衰退期(降息,GDP环比增速<0,同比增速<2%,如金融危机冲击下的2008年和疫情冲击下的2020年一季度),权益型REITs指数的月平均收益率为-1.1%,年化后为-12.5%;即,在衰退期,无论GDP的同比增速是多少,权益型REITs指数的平均收益率都是负的,但实际GDP的同比增速>2%时,平均的损失幅度较小。

在滞胀期(升息且GDP环比增速<0),权益型REITs指数的平均月收益率为-2.6%,年化后为-26.9%;不过,在实际GDP同比增速>2%的滞胀期(升息,GDP环比增速<0,同比增速>2%,如2011年一季度和2022年的一季度),权益型REITs指数的平均月收益率为+0.8%,年化后为+9.9%;但在实际GDP的同比增速<2%的滞胀期(升息,GDP环比增速<0,同比增速<2%,如2009年上半年和2022年二季度),权益型REITs指数的平均月收益率为-3.9%,年化后为-37.8%;即,滞胀期平均的损失幅度较大,但这主要出现在GDP同比增速较低时。

由图3可见,与GDP的同比增速相比,REITs指数对利率变化和GDP的环比增速更为敏感,在环比增速大于零时,权益型REITs指数的历史平均收益率均为正,而在环比增速小于零时,权益型REITs指数的历史平均收益率均为负;其中,复苏期的平均收益率最高,且与GDP的同比增速无关,而在衰退期的平均收益率均为负值;在繁荣期/泡沫期,虽然平均收益率都是正的,但低增长期的收益表现明显优于高增长期;而在滞胀期,GDP的同比增速影响最大,当GDP同比增速>2%时,权益型REITs平均仍可以获得正收益(不过这一时期通常较短),而在GDP同比增速<2%时,权益型REITs则面临大幅损失风险。

(备注:图中数据为在该时期权益型REITs 指数的历史平均年化收益率)

因此,就REITs整体而言,最佳的投资期无疑是复苏期(降息且GDP环比增速>0),其次是泡沫期(升息、GDP环比增速>0);而最需要回避的无疑是滞胀期(升息、GDP环比增速<0),其次是衰退期(降息且GDP环比增速<0)。

2022年以来,随着通胀压力的增大和美国GDP增速的放缓,经济面临滞胀压力,不过一季度,由于GDP的同比增速仍较高,所以,权益型REITs指数的损失幅度还不是很大,季度平均收益率为-5.3%;但连续两个季度的环比负增长使二季度GDP同比增速滑落至2%以下,权益型REITs指数的损失幅度扩大,季度平均收益率达到-14.7%。进入7月份后,对衰退的担忧暂时缓解了升息压力,REITs指数反弹了8.62%。进入8月以后,通胀和衰退的阴云似乎都有所减弱;不过,从当前的周期阶段看,GDP的环比增速较利率变化对REITs指数的影响更大。

未来,如果通胀压力减弱,在联储更为温和的通胀治理过程中,失业率能维持低位,并使GDP恢复环比正增长,则REITs指数有望获得繁荣期/泡沫期的正收益;但如果在持续升息过程中,经济最终滑入了真正的衰退期,则REITs指数也将面临损失风险。

虽然REITs指数对GDP环比增速更为敏感,但不同物业类型的REITs对经济周期的敏感性不同。具体来说,在以利率变化和GDP环比增速为轴的投资时钟里,繁荣期/泡沫期(升息且GDP环比增速>0)时,历史平均收益率最高的是商业抵押贷款类REITs、酒店类REITs和林场REITs,这几类REITs都是对物价指数敏感、受益于通胀的REITs代表;而收益率最低的则是数据中心REITs、康养物业REITs和基建类REITs,这些都属于防御类REITs,在衰退期表现较好,但对利率敏感,且在市场风险偏好度提升时易被投资人抛弃;不过,林场、数据中心和基建类REITs的推出时间较晚,历史数据较短,长期中的表现还有待考察。

(備注:图中数据为在该时期权益型REITs 指数的历史平均年化收益率)

其中,在实际GDP同比增速>2%的高增长繁荣期/泡沫期,历史收益率最高的是商业抵押贷款REITs,年化的平均收益率为17.1%——商业抵押贷款REITs所发放的贷款大多为非投资级的,所以,这类REITs对基准利率的变动并不十分敏感,但会受益于泡沫期资产价格的上涨,而经济增长则是其不良率的保障;其次是酒店REITs,年化的平均收益率为14.2%——酒店业的繁荣与经济活动和消费需求密切相关,对经济周期高度敏感;接下来是工业/物流地产、林场和出租公寓REITs,年化收益率均在12%~13%水平。而收益率最低的则是康养物业、数据中心和独屋出租REITs,这三类REITs在高增长的繁荣期/泡沫期历史平均收益率均为负值。

而在实际GDP同比增速<2%的低增长繁荣期/泡沫期,历史收益率最高的是酒店REITs,平均的年化收益可以达到65.8%;其次是商业抵押贷款REITs,历史平均的年化收益率为48.1%;此外,独屋出租、购物中心REITs的历史平均年化收益率也在40%以上——以购物中心为代表的商业类REITs也对物价指数敏感,当然,它们也同样对经济增长敏感。而收益率最低的则是基建、数据中心和活动房屋REITs,历史平均的年化收益率在2%~7%之间,没有平均收益率为负的REITs类型。

综上,在升息但GDP的環比增长率仍为正的时期,历史表现最好的是商业抵押贷款REITs和酒店类REITs,这两类REITs都属于典型的偏股型REITs,过去5年对标普500的月BETA值均在1.4倍以上,对长期国债的BETA值则是负的,即,商业抵押贷款REITs和酒店REITs对经济增长更为敏感,对利率反倒不太敏感,在升息、债券估值下降的时期通常有更好的市场表现。

在复苏期(降息且GDP环比增速>0),历史平均收益率最高的是数据中心、基建和独屋出租REITs,不过这三类REITs的推出时间都比较晚,从长期看收益表现最好的是康养物业REITs、工业/物流地产REITs、和活动房屋REITs;历史平均收益率最低的则是酒店类REITs。

其中,在实际GDP同比增速>2%的高增长复苏期,历史平均收益率最高的仍是数据中心、基建和独屋出租这三类新型REITs,平均的年化收益率均在40%以上;其次是康养物业、自存仓和工业/物流地产REITs,历史平均的年化收益率在27%~30%之间;而收益率表现最差的是酒店和住宅抵押贷款REITs,历史平均的年化收益率在5%~8%之间,没有平均收益率为负的REITs。

在实际GDP同比增速<2%的低增长复苏期,历史平均收益率最高的是数据中心、购物中心和活动房屋类 REITs,平均的年化收益率均在40%以上;收益率最低的则是出租公寓REITs,历史平均的年化收益率为0.4%。

总之,在复苏期,多数REITs的表现都较好,没有平均收益率为负的REITs类别,除了数据中心、基建、独屋出租等新型REITs提供了40%以上的超额收益外,零售类REITs整体(包括购物中心、社区商业中心、独立店面REITs)、活动房屋REITs、康养REITs、以及工业/物流地产REITs的表现都不错,历史平均的年化收益率均在20%以上;只有酒店REITs、住宅抵押贷款REITs和出租公寓REITs的表现略差。所以,这一时期的REITs适合指数化投资。

在衰退期(降息且GDP环比增速<0),虽然REITs指数整体表现不佳,但仍有一些特定类型的REITs能够提供较好的收益,如自存仓、活动房屋和康养类REITs,在衰退期的历史平均收益率年化后仍在10%以上——美国的活动房屋REITs类似于一种廉租房,具有典型的逆周期特性,同样的,在衰退期,人均住房面积变小,企业库存增加,对自存仓的需求也上升,相应的,自存仓REITs也具有较好的防御特性;当然,在衰退期也有很多潜在的“REITs雷区”,如酒店、商业抵押贷款、林场等对物价和经济增长高度敏感的REITs,在衰退期的历史平均收益率均不到-40%。

其中,在实际GDP同比增速>2%的衰退期,历史平均收益率最高的是住宅抵押贷款REITs、康养物业REITs和自存仓REITs,年化收益率均在30%以上;但办公、工业/物流地产、出租公寓、酒店类REITs在这一时期的平均收益率均为负值。不过,从历史数据看,这一时期通常较短,或快速下滑进入真正的萧条期,或在降息刺激下恢复GDP的环比正增长。

而在实际GDP同比增速<2%的衰退期,历史平均收益率最高的是自存仓和活动房屋REITs,平均的年化收益率均在20%以上(虽然数据中心和基建类REITs在这一时期的平均收益率也较高,但因为这两类REITs的推出时间较晚,没有经历完整的衰退期,所以,历史数据的可信度还有待考察);与之相对,酒店、商业抵押贷款、林场、购物中心、独屋出租、办公、社区商业中心、住宅抵押贷款、工业/物流地产REITs的历史平均收益率均为负值,尤其是酒店、商业抵押贷款、林场和购物中心这些对物价指数和经济增长敏感的REITs在这一时期的历史平均收益率年化后均不到-40%。

综上,在衰退期,虽然REITs指数的整体表现不佳,但仍有一些特定类型的REITs表现不俗,主要是自存仓、活动房屋、康养和独立店面这几类典型的偏债REITs,这些REITs过去5年对标普500的月度BETA值均小于1,对长期国债的BETA值则为正,显示上述REITs对经济增长的敏感性稍弱,而对利率变化更为敏感,在降息期通常有较好表现;与之相对,商业抵押贷款、酒店、购物中心、林场等典型的偏股REITs则在衰退期面临大幅损失的风险。

在滞胀期(升息且GDP环比增速<0),多数REITs的收益表现都不好,仅有林场REITs的历史平均收益率为正,工业/物流地产、办公、商业抵押贷款、出租公寓、购物中心REITs的历史平均收益率均不到-30%。

其中,在实际GDP同比增速>2%的滞胀期,历史平均收益率最高的是商业抵押贷款、林场和康养物业REITs,历史平均的年化收益率均在40%以上;而数据中心、基建、独屋出租、活动房屋、购物中心、住宅抵押贷款、独立店面REITs在这一时期的平均收益率均为负值。不过,从历史数据看,这一时期通常较短,或很快进入降息周期,或滑入更深的滞胀期。

而在实际GDP同比增速<2%的滞胀期,只有基建和独屋出租REITs的历史平均收益率为正,但这两类REITs的推出时间都较晚,未经历完整的滞胀期,历史数据的可靠性还有待考察(2022年二季度,基建和独屋出租REITs分别损失了2.77%和10.95%);其余REITs的历史平均收益率均为负值,其中损失最小的是住宅抵押贷款REITs,历史平均的年化收益率为-4.9%,其次是独立店面和数据中心REITs,历史平均的年化收益率在 -20%~-15%之间,林场REITs在这一时期的历史平均收益率为-21.2%,其余REITs的历史平均收益率均小于-30%。

综上,在高增长的滞胀期,商业抵押贷款、林场、康养等REITs尚有可能取得超额收益,但这一时期通常较短;而当经济下滑进入真正的滞胀期后,几乎所有REITs都面临损失风险,除基建、数据中心这两类新型REITs外,长期中只有独立店面REITs在这一时期的损失风险略小——独立店面REITs通常大规模持有便利店、药店、快餐店等提供生活必须品的商户的物业所有权,其物业组合比较分散,受经济周期的影响较小,并以高分红为特征,从而具有一定的防御特性;其余REITs均面临大幅损失风险。

不难看出,在经济周期的不同阶段,不同物业类型的REITs表现各异。总的来说,复苏期绝大多数REITs的表现都较好,此时指数化的投资可能是更优的选择;而在滞胀期,尤其是实际GDP同比增速<2%的滞胀期,几乎所有REITs都面临损失风险,回避是最佳的策略;至于繁荣期/泡沫期,GDP的同比增速有较大影响,但总体上,商业抵押贷款、酒店等偏股型REITs表现更优,平均来说能够提供较高的超额回报;而在衰退期,自存仓、活动房屋、康养、独立店面等偏债型REITs表现更优,平均来说能够提供较高的超额回报。

上文中反复提到的“偏股型REITs”和“偏债型REITs”,实际上是不同物业类型REITs的一种资本市场属性,为了更好的描述这种属性,我们根据过去5年各类型REITs的股市BETA值和债市BETA值,将其分为两大类。

其中,股市BETA值大于1的定义为偏股型REITs,此类REITs的债市BETA值通常为负或近于零,即,该类REITs对经济增长更为敏感,而对利率变化的敏感性较弱,如下表所示的酒店、购物中心、商业抵押贷款、林场、社区商业中心、住宅抵押贷款、办公物业等REITs,以及多元化REITs和特殊地产REITs均为偏股型REITs。

与之相对,股市BETA值小于1的REITs定义为偏债型REITs,这类REITs的债市BETA值通常大于零,即,该类REITs对经济增长的敏感性较弱,而对利率变动更为敏感,如自存仓、数据中心、基建、活动房屋、工业/物流地产、独屋出租、出租公寓、独立店面、康养物业REITs,均属于偏债类REITs。总的来说,偏债类REITs包含了两类,一类是具有逆周期或防御特性的REITs,如自存仓、活动房屋、独立店面等;而另一类则是随着数字经济发展兴起的与数字化相关的新型REITs,如数据中心、基建(基站类REITs)以及为满足电商平台发展需求而崛起的物流地产REITs等,这类REITs对传统经济周期的敏感性略弱。

总体上,由于偏债类REITs具有更好的防御特性,投资人要求的资本成本较低,长期中的回报更高;但在经济增长期,尤其是升息的增长期,偏股类REITs具有较高的杠杆,能够提高更好的超额回报。

具体到每类REITs,由图5可见,在以利率变化和GDP同比增长率为轴的投资时钟里,尽管多数REITs的最佳投资期位于第二象限(降息且實际GDP同比增速>2%的经济环境),但商业抵押贷款、酒店、林场、购物中心、出租公寓这几类REITs的最佳投资期位于第一象限(升息且实际GDP同比增速>2%的繁荣期);而康养、活动房屋、独立店面及数据中心REITs的最佳投资期则在第三象限(降息且实际GDP同比增速<2%的萧条环境);住宅抵押贷款的最佳投资期在第四象限(升息且实际GDP同比增速<2%的经济环境)。

在以利率变化和GDP环比增速为轴的投资时钟里,由图9可见,多数REITs的最佳投资期都在第二象限(降息且GDP环比增速>2%的复苏期),但商业抵押贷款、酒店和林场这三类偏股型REITs的最佳投资期在第一象限(升息且GDP环比增速>2%的繁荣期/泡沫期),而数据中心、基建、康养、自存仓、独立店面等偏债型REITs的投资期则覆盖了第二和第三象限,即,复苏期与衰退期(降息且GDP环比增速<2%),没有REITs的最佳投资期位于第四象限(升息且GDP环比增速<2%的滞胀期)。

2022年以来,全球经济快速变化,二季度,由于美国经济同时面临通货膨胀和经济下行的滞胀压力,几乎所有类别的REITs均出现负收益,且多数REITs的损失幅度都在10%以上,只有基建、独立店面、活动房屋、数据中心等偏债类REITs的损失幅度小于10%。

进入7月份后,对衰退的担忧使10年期国债收益率回落至2.7%以下,但从市场表现看,通胀仍是主旋律,尤其是在就业和收入数据的支撑下,整个REITs市场表现出泡沫期特征,不仅REITs指数整体反弹了8%以上,而且领涨的均为偏股型REITs。其中,涨幅最大的是购物中心REITs,7月份平均上涨了26.45%;其次是酒店REITs,7月平均上涨了13.96%;接下来是商业抵押贷款REITs,7月平均上涨11.97%;此外,独立店面、社区商业中心、林场REITs的平均涨幅也在10%以上。上述涨幅较高的REITs中,除独立店面REITs外,其余均为对经济增长和物价指数敏感的偏股型REITs,尤其是酒店、购物中心、商业抵押贷款、林场REITs更是受益于物价上涨的REITs代表。

(注:圖中气泡的大小代表该类型REITs 的市值,基建、数据中心、林场、独屋出租几类REITs 由于推出时间较晚,尚未经历完整的衰退期,所以,历史数据的可信度还有待考察)

进入8月份后,随着新一轮就业和物价数据的出炉,通胀似乎出现见顶迹象,而衰退的担忧也明显减退,但REITs投资却面临更多不确定性。截至8月10日,8月上旬REITs指数上涨了1.3%,涨幅最大的依次是自存仓REITs(5.60%)、购物中心REITs(3.29%)、活动房屋REITs(3.12%)、酒店REITs(2.78%)、基建REITs(2.14%),这其中既包含了在泡沫期会受益于高通胀的酒店、购物中心REITs,又包含了在衰退期会有较好防御表现的自存仓、活动房屋和基建REITs,显示出市场对未来经济周期和REITs走势存在较大分歧。

结合估值数据也可以看到,当前权益型REITs的平均估值在17倍左右,高于滞胀情景下的历史平均估值——在GDP同比增速小于2%的滞胀情形下,权益型REITs的历史平均估值在14倍左右;也高于衰退期的历史平均估值(15倍);实际上,当前的估值水平更接近低增长泡沫期的历史平均估值(17倍)。

具体来说,未来如果美国经济进入升息且GDP环比正增长(但同比增速仍低于2%)的情景,则酒店、购物中心、林场、商业抵押贷款等偏股型REITs将可提供超额收益,而这几类REITs的当前估值也仍低于其低增长泡沫期的历史平均估值;此外,办公REITs的当前估值(9.9倍)也显著低于此类REITs在低增长泡沫期的历史平均估值(14.1倍);与之相对,当前工业/物流地产、出租公寓、活动房屋等偏债REITs的估值已显著高于其历史上低增长泡沫期的平均估值;即,在泡沫化情景下,酒店、购物中心、林场、商业抵押贷款仍是适宜的投资选择。

但如果经济最终滑入衰退情景,则从历史数据看,在GDP同比增速小于2%的衰退期,数据中心、基建、自存仓、活动房屋REITs能够提供10%以上的年化收益率;不过,当前活动房屋和自存仓REITs的平均估值都已显著高于这两类REITs在衰退期的历史平均估值,只有数据中心和基建类REITs的当前估值与历史平均估值接近,但数据中心和基建REITs的推出时间较晚,所以,历史数据的可信度还有待考察。总之,由于当前偏债类REITs的整体估值较高,所以,在衰退情景下,偏债类REITs也大多面临估值调整的压力。

综上,2022年以来经济形势快速变化,二季度在滞胀压力下,几乎所有类型的REITs都出现较大幅度的下跌;但进入三季度后,通胀似乎出现见顶迹象,而衰退担忧减弱,整个REITs市场的表现更接近泡沫期,酒店、购物中心、林场、商业抵押贷款等受益于通胀和经济增长的REITs均出现10%以上的涨幅,8月自存仓、活动房屋等防御型偏债REITs也有所补涨。但当前防御类REITs的整体估值已较高,衰退情景下面临估值调整压力;而在泡沫情景下,受益于通胀的偏股类REITs仍有估值提升空间。