对村级光伏电站会计核算的探讨

□ 张正琼

2018—2021年,云南省永平县共建成村级光伏扶贫电站18座、联村电站4座,电站建成后确权到36个贫困村集体。根据《云南省村级光伏扶贫电站收益分配管理实施办法》相关规定,永平县22座村级光伏扶贫电站均由县政府指定永平县为民扶贫投资开发有限公司(以下简称“为民公司”)为全县村级光伏扶贫电站收入结转机构,该公司负责与大理白族自治州供电局结算光伏扶贫电站燃煤标杆电价发电收入和国家财政补贴,管理全县村级光伏扶贫电站、核算收支、代缴税费和收益分配等。

笔者以为民公司对村级光伏扶贫电站收支管理为例,与大家探讨村级光伏扶贫电站收入结转机构相关会计核算。

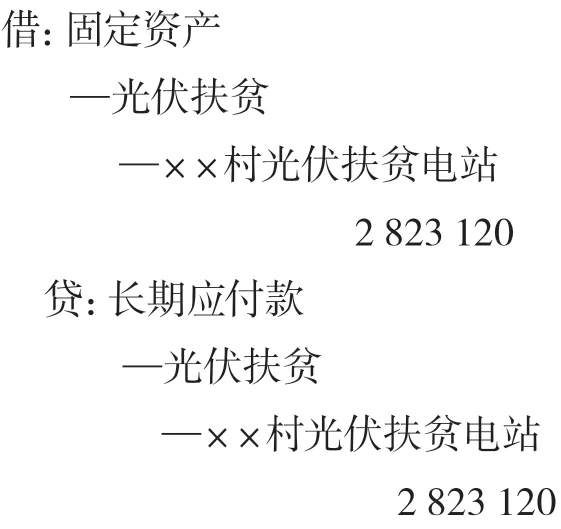

一、将电站纳入公司固定资产管理

光伏扶贫电站投资回收期长达20~25年,为切实加强对光伏扶贫电站的运营管理,为民公司将村级光伏扶贫电站纳入公司固定资产管理,并按月计提折旧。

【例1】为民公司与××村集体签订村光伏扶贫电站管理协议,将××村光伏扶贫电站移交公司管理,电站价值2823120元,期限为20年。

注:因光伏收益分配的特殊性,故贷方科目在“长期应付款”科目核算,每月按计提的折旧额以收益分配的形式返还各村集体。

二、设立村级光伏扶贫资金专户

为民公司在县农商行专门设立“光伏扶贫专项资金户”,专门核算村级光伏扶贫资金收支,实行专账管理、专款核算。

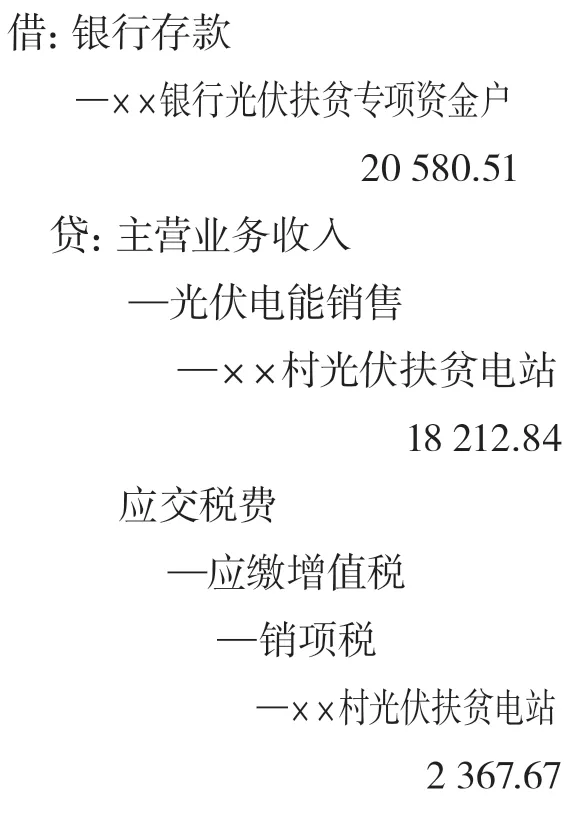

三、将会计科目明细设置到各村光伏扶贫电站

为民公司将村级光伏扶贫电站收支的每一个科目明细都设置到村级电站,全县和各村光伏电站收支清晰明了。

【例2】收到供电局拨入××村11月份光伏扶贫电站发电收入资金20580.51元,存入光伏扶贫专项资金户,其中电能销售收入18212.84元,销项税2367.67元。

四、收支与税费分开核算

为民公司为一般纳税人,按收入的13%计算增值税,在取得可抵扣进项税额的专用发票时,可进行抵扣。

【例3】从光伏扶贫专项资金户支付××村11月份光伏扶贫电站运行电费235.4元,其中电费208.32,可抵扣增值税27.08元。

注:在作进项税额抵扣时,必须向收款方取得可抵扣进项税额的专用发票;小规模纳税人“应缴增值税”采取简易核算,不设置“销项税”科目。

笔者注意到,永平县22个村级光伏扶贫电站燃煤标杆电价年收入从2021年8月份起超过500万元,按照税法规定从2021年8月起由小规模纳税人转为一般纳税人申报税费,增值税税率由原来的1%调整为13%,而永平县村级光伏扶贫电站建设项目由原县扶贫办实施,为民公司无法取得建设项目资金支付的可抵扣增值税专用发票,而后续发生的支出仅有电费、运维费等小部分支出,致使应缴纳的增值税及相应的增值税附加较高,若按年收入500万元计算,税率的变动将多缴税费近60万元,变向降低了村级光伏扶贫电站收益。

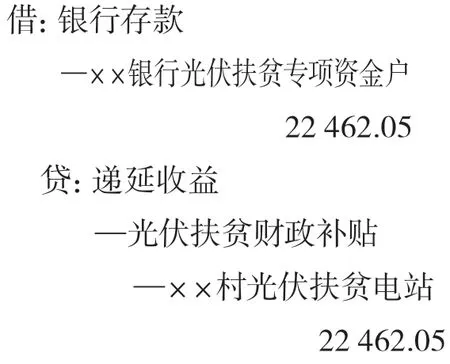

五、财政补贴作“递延收益”核算

为民公司将村级光伏扶贫电站财政补贴纳入“递延收益”核算,月末转入“营业外收入”。

【例4】收到供电局拨入××村11月份光伏扶贫电站光伏发电财政补贴资金22462.05元,存入光伏扶贫专项资金户。

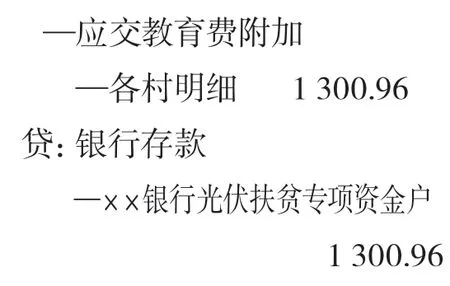

六、按各电站收支分摊税费

在上缴税费时,为民公司按照各村光伏扶贫电站收支将税费测算分摊到村电站。

【例5】缴纳村光伏扶贫电站教育附加费1300.96元,附各村光伏扶贫电站明细。会计核算为:

借:应交税费

注:公司缴纳教育附加税时为公司所有应缴税额,在此会计分录借方中仅简易列示,实际中需按照各村光伏扶贫电站缴费情况单列明细。

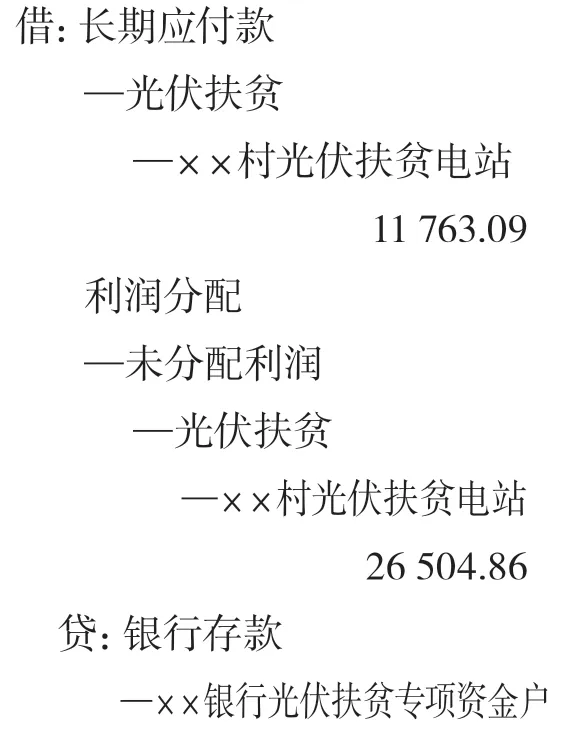

七、按月进行收益分配

为民公司在收到光伏扶贫发电收入后,及时结算各项收支及税费上缴,于次月10日前将光伏收益下拨到各村集体,收益分光伏电站资本返还和利润分配两部分。

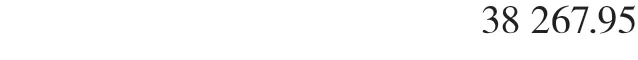

【例8】拨付××村光伏扶贫电站收益分配资金38267.95元。

注:一是因为民公司管理人员为县里抽调各事业单位人员兼职,故公司未发生人员工资支出;二是因一般纳税人企业所得税费用按季缴纳,加之扶贫项目企业所得税减半征收、国家财政补贴免税,当月光伏收益693145.97元,扣除财政补贴414113.87元和固定资产折旧费用315276.81元后,余额仅为36244.71元,故未预提企业所得税费用。

八、收益分配专项管理

为民公司直接将村级光伏收益分配资金拨付到各乡(镇)财政专项资金专户,村集体将其纳入专项资金管理,进行专账核算。

【例9】××村收到为民公司拨入11月份光伏扶贫电站收益分配资金38267.95元,会计核算为: