基于Kruskal-Wallis检验的“互联网+消费金融”使用行为研究

胡彦蓉,刘洪久*

(1.浙江农林大学 数学与计算机学院,浙江 杭州 311300;2.浙江省林业智能监测与信息技术研究重点实验室,浙江 杭州 311300)

一、引言

所谓“互联网+消费金融”,是指以消费为目的,通过互联网及移动互联网,向社会各阶层消费者提供的小额日常消费贷款,一般贷款周期不超过24个月,金额不超过20万元,主要面向有稳定收入的中低端个人客户,是一种无抵押信用贷款,通常不包括购买房屋和汽车,主要指耐用消费品贷款、日用消费品贷款、旅游贷款等方面的消费贷款。目前,大多数人都在不同程度接触或使用不同类型的“互联网+消费金融”产品,如信用卡网上购物、京东白条、淘宝花呗、趣分期、闪白条等[1]。据《中国消费金融公司发展报告(2020)》显示,2018年末,中国成年人银行贷款的比例为39.88%,在银行之外获得过借款比例为22.85%,消费贷款(不含房贷、经营贷等)为13.91万亿元,较2015年提升了约135%,消费金融具有广阔的发展空间。此外,随着“互联网+消费金融”的发展,“互联网+消费金融”改变了我国居民的消费方式和消费习惯,降低了消费成本,提高了消费能力,尤其是在当前外部需求疲软情况下,互联网金融已成为促进我国消费增长的重要力量。以京东白条和蚂蚁花呗支付为例,与传统消费相比,由于没有传统银行卡繁琐支付流程,京东白条和蚂蚁花呗支付显得更加便捷,而京东白条和蚂蚁花呗个性化的服务及良好的声誉和品牌形象,一经面市便受到热捧。同时,京东白条和蚂蚁花呗支付借贷平台提供的消费信贷也给予居民超前消费能力,由于先消费后付款,京东白条和蚂蚁花呗支付在一定程度上缓解了消费抑制心理,刺激了居民的消费欲望。蚂蚁花呗数据显示,花呗用户群呈现年轻化特征,活跃用户主要是“8090后”,其中,平均每四个“90后”就有1人在用蚂蚁花呗进行信用消费。可以看出,“互联网+消费金融”克服了传统金融机构覆盖人群不足,让许多低净值人群(如大学生、年轻的工薪阶层等群体)的资金需求得到了满足。

从目前看,众多学者开始从各个视角研究消费金融,研究成果主要有四个方面:一是居民消费行为的影响因素研究,如孙迎联(2011)采用排序选择模型,研究居民消费需求影响因素时,发现信用卡对居民消费意愿有推动作用[1];二是消费金融与消费需求的关系研究,如臧旭恒(2012)在研究消费信贷与城镇居民消费行为时,发现收入变动和信贷条件变动呈现“过度敏感性”,中等收入、较高收入居民的信贷敏感性高[2];三是消费金融与消费结构、消费升级的关系研究,如田长海(2013)利用面板广义矩估计方法,基于城镇居民消费数据,分析消费金融发展对居民消费结构变迁影响时,发现消费金融发展对居民消费升级具有显著影响[3];四是消费金融与产业结构的关系研究,如贺达(2018)基于中国家庭动态跟踪调查,采用倾向匹配得分法,研究互联网使用对于农村居民消费水平和结构的影响时,发现互联网的使用显著提升了农村居民的总体消费水平[4],邹红(2013)基于广东省城镇住户调查数据,研究收入结构对总消费、服务消费和服务消费结构的影响时,发现消费信贷对于外出就餐、通讯服务、文化娱乐等具有显著性影响[5]。

总而言之,国内外对“互联网+消费金融”的研究,主要采用总量数据,从宏观视角展开研究,如张李义(2017)[6]、王平(2018)[7]、彭积春(2019)[8];而从微观视角,研究 “互联网+消费金融”产品对居民消费行为的影响并不多。本文问卷调查方法,通过Kruskal-Wallis检验,研究性别、年龄、学历、收入、网购时间、每月网购次数、网购金额等人口特征和“互联网+消费金融”使用行为之间的相互关系,分析“互联网+消费金融”使用行为的差异,为“互联网+消费金融”的研究提供参考。

二、研究设计

(一)研究框架

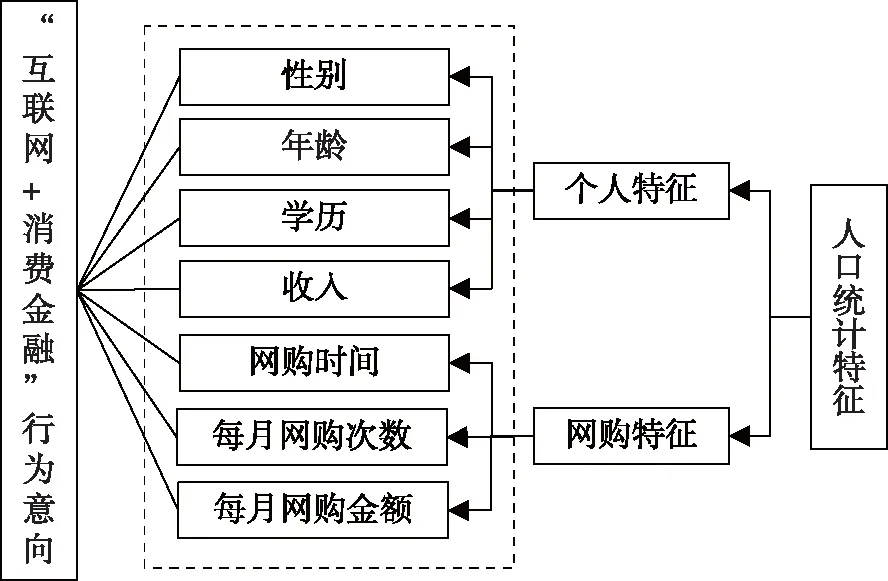

根据文献回顾,结合“互联网+消费金融”使用行为的特点,本文将人口统计特征分为个人特征和网购特征,其中,个体特征包括性别、年龄、学历、收入;网购特征包括网购时间、每月网购次数、每月网购金额;然后,研究人口统计特征和“互联网+消费金融”使用行为之间的相互关系;对于“互联网+消费金融”使用行为的测量,相应的测量题项为“在网上商城,当您特别想去购买一件必需物品时,如果您现在无法支付那笔费用、或者不能全款支付、或者不愿意全款支付时,您的选择是什么?”,具体研究框架如图1所示。

图1 研究框架

(二)假设提出

“互联网+消费金融”从本质上讲,也是一种信用贷款。对于信用贷款的研究,学者们研究发现,女性比男性使用信用卡的积极性更高,尤其是以家庭信用卡使用者为研究对象时,同时,性别还影响信用卡的持卡数量、使用态度[9]。基于此,本文提出如下假设:

H1:不同性别的消费者使用“互联网+消费金融”态度具有显著性不同。

年龄是影响“互联网+消费金融”使用的重要因素,相对于老年人来讲,年轻人更偏爱使用信用卡购物,同时,年轻人的期望债务水平在三十岁之前是不断上升的,期望信用额度越高,则越愿意使用信用卡[9]。王丽丽(2010)通过大规模市场调研,发现19~24岁的消费者比36~50岁的消费者使用循环信用频率更高,但低于25~35岁的人[10]。基于此,本文提出如下假设:

H2:不同年龄段的消费者使用“互联网+消费金融”态度具有显著性不同。

学历与信用卡使用的研究起源于20世纪70年代。学者们研究发现,高学历持卡数量及使用频率,都高于低学历持卡者,并且教育程度越高,掌握信用卡的知识就越多[9]。通过对比信用卡用户与非信用卡用户,发现高收入人群更愿意使用信用卡,并且高收入人群与低收入人群在使用信用卡上存在显著性差异。董志勇(2007)在北京地区调查发现,收入越低的消费者越认为信用卡的适用范围越小,同时,对于透支行为的认同度也越低[11]。牛玉凤(2018)则发现,学历水平和家庭月收入越高,其消费意愿就越高,进行信用消费的倾向越大。基于此,本文提出如下假设:

H3:不同学历的消费者使用“互联网+消费金融”态度具有显著性不同[12]。

H4:不同收入的消费者使用“互联网+消费金融”态度具有显著性不同。

此外,网购时间、每月网购的次数和金额也在不同程度上,影响“互联网+消费金融”的使用。杨银娣(2021)基于Tobit 模型,研究了大学生信用消费支出,结果发现,月平均信用消费支出与网购数量呈正相关,与月平均消费呈现负相关[13]。

基于此,本文提出如下假设:

H5:不同网购时间,消费者使用“互联网+消费金融”的态度具有显著性不同。

H6:每月网购的次数不同,消费者使用“互联网+消费金融”的态度具有显著性不同。

H7:不每月网购的金额不同,消费者使用“互联网+消费金融”的态度具有显著性不同。

(三)变量选取

本文主要采用调查问卷搜集分析数据,问卷的设计主要借鉴国内外相关文献,同时结合信用卡、京东白条和蚂蚁花呗的特点适当修改而成。问卷主要分两个部分,第一部分为被调查者基本信息,第二部分为京东白条和蚂蚁花呗使用情况的相关问题。问卷测量题项分成了被解释变量和解释变量,被解释变量为“互联网+消费金融”使用行为,被解释变量为个体特征和网购特征,具体如表1所示。

(四)研究方法

本文采用Kruskal-Wallis 检验来进行数据分析。Kruskal-Wallis 检验是由William H.Kruskal和W.Allen Wallis提出的一种非参数检验方法。其检验的具体步骤如下:

(1)将多组样本数据混合,并按升序排列,得到每个观察值的秩。

(2)计算K-W值

设样本组数为k,则Kruskal-Wallis 检验的统计量计算公式为

这里,k为样本的组数,N为总样本量,Ri为第i组的秩总和。

(3)设定显著水平,并计算统计量的P值

如果P<α,则拒绝原假设(α为显著性水平),说明群组之间存在显著性差异;否则,相反[14-15]。

(五)数据来源及描述性统计

本文通过专业调查网站“问卷星”发布问卷,并采用付费方式收集问卷,共收到问卷559份,剔除没有使用过互联网购物的问卷,得到有效问卷547份。其中,男性为214人,比例是39.1%,女性为333人,比例是60.9%;婚姻状况方面,已婚为311人,未婚为236人;年龄在18岁以下的为7人,18~25岁的为185人,26~30岁的为133人,31~40岁的为157人,41~50岁的为53人,50岁以上的12人;学历方面,学历大专以下的为111人,大学本科的为395人,本科以上学历的为41人,学历主要为大学本科,所占比例为72.2%;月收入或可支配收入方面,1500元以下的为72人,1501~2000元的为58人,2001~3000元的为39人,3001~4000元的为53人,4001~5000元的为57人,5001~8000元的为141人,8001~10000元的为74人,10000元以上的为53人;在网购时间方面,1年以内的有31人,1~2年的有37人,2~3年的有93人,3~5年的有126人,5年以上的有260人;对于平均每月网购次数,3次以下的有106人,3~8次的有299人,8~15次的有112人,15次以上的有30人;平均每月网购金额,100元以下的有27人,100~500元的有208人,501~1000元的有183人,1001~3000元的有104人,3000元以上的有25人;对于“互联网+消费金融”购买的商品,购买衣着的有270人,购买化妆品的有189人,钟表珠宝的有75人,手机数码的有198人,电脑及配件的有144人,家用电器的有132人,家具厨具的有69人,家具家装的有73人,图书的有69人,生活旅行的有93人。

以上数据可以看出,使用“互联网+消费金融”进行购买商品和服务的人群,以女性居多,年龄主要集中在18~40岁(所占比例为86.23%),收入5001~8000元居多(所占比例为23.7%),网购时间大多在3年以上,而且网购时间越长,使用“互联网+消费金融”的机率就越大;此外,在使用“互联网+消费金融”的人群中,大部分使用者每月网购在3~15次,主要购买衣着、化妆品、手机数码等低值易耗品。

三、实证研究

本文研究性别、年龄、学历、收入、网购时间、每月网购次数、网购金额等人口特征,与“互联网+消费金融”使用行为之间的相互关系,主要采用的方法为Kruskal-Wallis检验,具体的内容与结果如下:

(一)基于个人特征的使用行为分析

1.性别因素

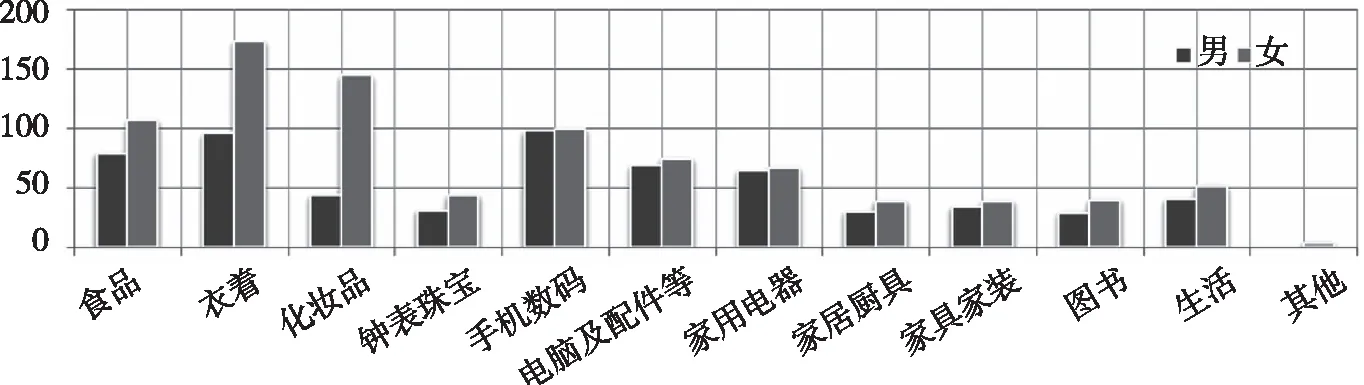

(1)性别与“互联网+消费金融”所购商品

解释变量为性别,被解释变量为使用“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗)所购商品和服务,结果如图2。从图2可以看出,消费者无论是男、女,使用“互联网+消费金融”所购商品都集中在食品消费、衣着消费、手机数码消费、家用电器消费四个方面。

图2 性别与“互联网+消费金融”所购商品

(2)性别与“互联网+消费金融”使用行为的Kruskal-Wallis检验

解释变量为性别,被解释变量为“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗),结果表2所示。从表2可知,对于不同性别的消费者,“互联网+消费金融”使用的态度截然不同(χ2=4.332,p<0.05),并且差异显著。根据秩均值,女性消费者使用“互联网+消费金融”的积极性要高于男性。因此,假设H1得到了证实。

表2 基于性别的使用行为Kruskal-Wallis检验

2.基于年龄差异的使用行为分析

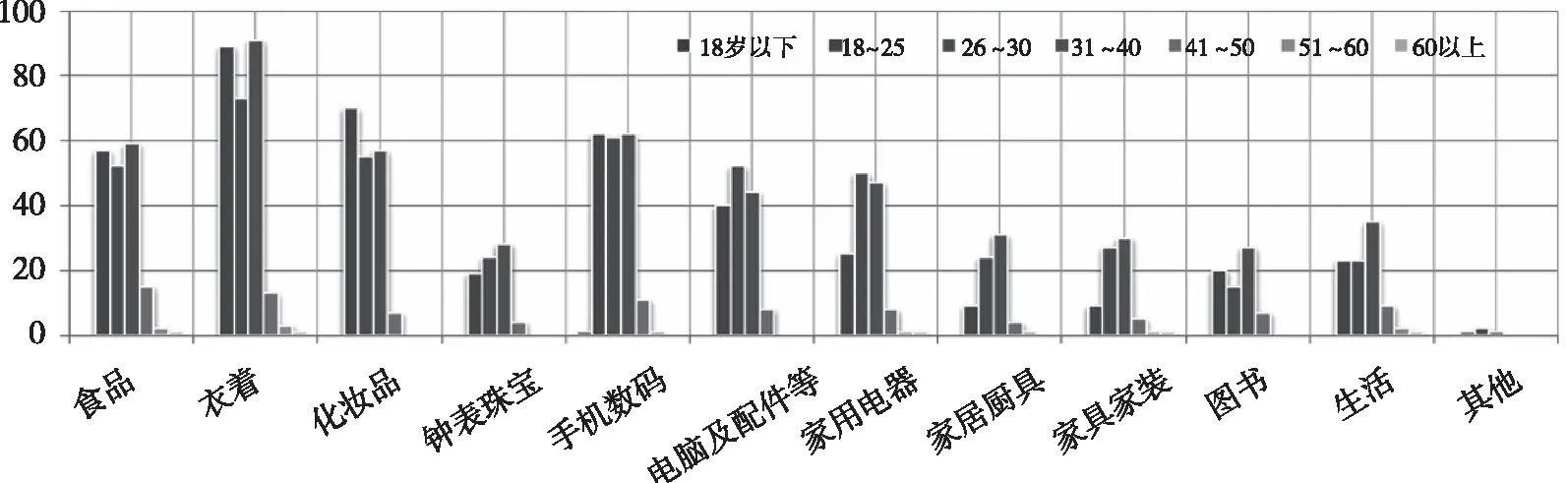

(1)年龄与“互联网+消费金融”所购商品

解释变量为年龄,被解释变量为使用“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗)所购商品和服务,结果如图3所示。从图3可以看出,使用“互联网+消费金融”的消费者大部分为18~40岁之间的人,所购商品主要集中在食品消费、衣着消费、化妆品消费、手机数码产品消费;26~30岁中的部分人还热衷消费电脑、办公自动化用品,以及家用电器产品。而《2018中国消费信贷市场研究》报告显示,消费金融群体分布上,90后占比最高,其后是80后和70后,60后和50后占比很少,本文的研究结果也印证了上述结论。

图3 年龄与“互联网+消费金融”所购商品

(2)年龄与“互联网+消费金融”使用行为的Kruskal-Wallis检验

解释变量为年龄,被解释变量为“互联网+消费金融”使用行为(如信用卡、京东白条、蚂蚁花呗),结果如表3所示。从表3可知,不同年龄消费者使用“互联网+消费金融”的态度显著不同(χ2=23.354,p<0.001),计算得出的秩均值结果也显示,使用倾向最高的是31~40岁的人群,其次为26~30岁之间的消费者,这也从另一个侧面说明25~40岁是“互联网+消费金融”使用的主要人群。因此,假设H2得到了证实。

表3 基于年龄的使用行为Kruskal-Wallis检验

3.基于学历差异的使用行为分析

(1)学历与“互联网+消费金融”所购商品

解释变量为学历,被解释变量为使用“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗)所购商品和服务,结果如图4所示。从图4可以看出,使用“互联网+消费金融”的消费者硕士研究生居多,所购商品和服务集中在衣着、手机数码产品、化妆品、食品等,其中,购买最多的产品是服装类商品。

图4 学历与“互联网+消费金融”所购商品

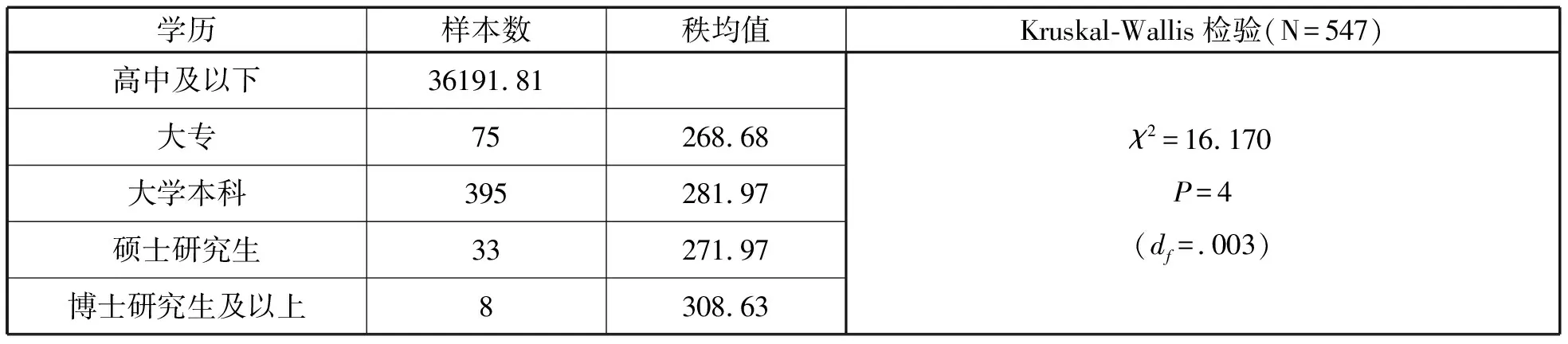

(2)学历与“互联网+消费金融”使用行为的Kruskal-Wallis检验

解释变量为年龄,被解释变量为“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗),结果如表3所示。从表3可知,受教育程度不同,直接会影响使用“互联网+消费金融”的态度(χ2=16.17,p<0.05),且不同人群之间存在显著性差异。计算得出的秩均值结果也显示,使用倾向最低的是高中及以下的人群,接受程度最高的是博士及以上人群。学历与“互联网+消费金融”使用行为基本呈现正向的关联,学历越高,使用的积极性也越高。因此,假设H3得到了证实。

表4 基于学历的使用行为Kruskal-Wallis检验

4.基于收入差异的使用行为分析

(1)收入与分期付款所购商品

解释变量为收入,被解释变量为使用“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗)所购商品和服务,结果如图5。从图5可以看出,收入少于4000元的消费者,使用“互联网+消费金融”主要消费的商品为衣着消费、食品消费、化妆品消费、手机数码产品消费;当收入超过4000元时,“互联网+消费金融”消费的产品开始增多,电脑及配件、家用电器消费、家具家装消费,以及旅游产品数量开始增多,说明随着收入增加,消费者采用“互联网+消费金融”付款的产品也会随之增加的,但是,当收入超过1万元后,采用“互联网+消费金融”的人数开始明显减少。《2018中国消费信贷市场研究》报告显示,消费金融主要集中在收入2000~4999元区间的中低收入人群。本文研究发现,“互联网+消费金融”主要购买产品为衣着、化妆品、手机数码等低值易耗品,而此类消费者恰是收入低于4000元的中低收入人群。

图5 收入与“互联网+消费金融”所购商品

(2)收入与“互联网+消费金融”使用行为的Kruskal-Wallis检验

解释变量为收入,被解释变量为“互联网+消费金融”使用行为(如信用卡、京东白条、蚂蚁花呗),结果表5所示。从表5可知,个人收入高低并没有影响到消费者使用“互联网+消费金融”(χ2=13.737,p>0.05),这表明个人收入的高低并不是左右消费者使用“互联网+消费金融”的主要因素,并且个人收入高低与“互联网+消费金融”使用态度之间也没有正向关联联系。因此,假设H4没有得到了证实。

表5 基于收入的使用行为Kruskal-Wallis检验

(二)基于网购特征的使用行为分析

1.基于网购时间的“互联网+消费金融”使用行为分析

解释变量为网购时间,被解释变量为“互联网+消费金融”使用行为(信用卡、京东白条、蚂蚁花呗),结果如表6所示。从表6可知,网购时间不同,直接会影响使用“互联网+消费金融”的态度(χ2=15.635,p<0.05),且不同人群之间存在显著性差异。计算得出的秩均值结果也显示,网购时间超过5年的,更容易接受“互联网+消费金融”使用行为。除网购时间少于1年外,网购时间与“互联网+消费金融”使用行为基本呈现正向的关联,网购时间越长,使用的积极性也越高。因此,假设H5得到了证实。

表6 基于网购时间的使用行为Kruskal-Wallis检验

3.基于不同网购次数的“互联网+消费金融”使用行为分析

解释变量为不同网购次数,被解释变量为“互联网+消费金融”使用行为(如信用卡、京东白条、蚂蚁花呗),结果如表7。从表7可以看出,每月网购次数并没有影响到消费者使用“互联网+消费金融”(χ2=5.156,p>0.05),这表明每月网购次数多少并不是左右消费者使用“互联网+消费金融”的主要因素。但是,尽管从统计学角度看,每月网购次数在使用“互联网+消费金融”时,具有显著性假设被拒绝,从实际调查数据看,每月网购15次以上的消费者使用“互联网+消费金融”意愿最强,其次为8~15次,也就是,每月网购次数越多,使用“互联网+消费金融”意愿就越强。因此,假设H6没有得到了证实。

表7 基于不同网购次数的使用行为Kruskal-Wallis检验

3.基于不同网购金额的“互联网+消费金融”使用行为分析

解释变量为不同网购金额,被解释变量为“互联网+消费金融”使用行为(如信用卡、京东白条、蚂蚁花呗),结果如表8。从表8可以看出,每月网购金额不同,直接会影响使用“互联网+消费金融”的态度(χ2=19.369,p<0.05),且不同人群之间存在显著性差异。计算得出的秩均值结果也显示,每月网购金额在501~1000元的“互联网+消费金融”使用意愿最高,其次为1001~3000元的消费者。因此,假设H7没有得到了证实。

表8 基于不同网购金额的使用行为Kruskal-Wallis检验

四、结论

本文以蚂蚁花呗和京东白条为例,采用问卷调查方法,研究了性别、年龄、收入、家庭结构、未来预期、每月网购次数、网购金额与“互联网+消费金融”使用行为之间的关系。具体结论如下:

第一,使用“互联网+消费金融”进行购买商品和服务的人群,以女性居多,年龄主要集中在18~40岁之间,收入以5001~8000元居多,网购时间大多在3年以上,大部分使用者每月网购在3~15次,主要购买产品衣着、化妆品、手机数码等低值易耗品。

第二,不同性别、年龄、学历、网购时间、网购金额,直接会影响使用“互联网+消费金融”的态度。①女性消费者使用“互联网+消费金融”的积极性要高于男性。②在年龄方面,倾向最高的为31~40岁之间的消费者,其次为26~30岁之间的消费者。③学历与“互联网+消费金融”使用行为基本呈现正向的关联,学历越高,使用“互联网+消费金融”意愿越强。④网购时间与“互联网+消费金融”使用行为基本呈现正向的关联,网购时间越长,使用“互联网+消费金融”意愿也越强。⑤每月网购金额在501~1000元的“互联网+消费金融”使用意愿最高,其次为1001~3000元的消费者。

基于以上结论,“互联网+消费金融”在促进消费、拉动内需方面发挥着正向作用,为了更好的促进“互联网+消费金融”的发展,本文提出如下建议:首先,提高居民可支配收入。投资、消费与出口被称为拉动中国经济增长的“三驾马车”,在外部需求疲软、固定资产投资增速下滑的情况下,居民消费成为推动国民经济增长的新动力。从本文的调查可以看到,“互联网+消费金融”的使用者大部分收入并不高,月收入主要集中在5000至8000元之间,因此,只有提高个人可支配收入,才能保障居民的消费行为和消费水平得到提升。

第二,帮助居民转变消费观念,鼓励适度消费。与现金支付相比,“互联网+消费金融”确实能够起到刺激消费的作用,应进一步加大“互联网+消费金融”的推广和普及。基于本文的调查,“互联网+消费金融”使用者的年龄主要集中在25~40岁之间,因此,转变居民消费观念,是推动“互联网+消费金融”发展很重要的任务。可以利用“互联网+消费金融”应用的便利性,通过跨界联合的方式,拓宽“互联网+消费金融”支付渠道,提升消费者体验感。

第三,重视“互联网+消费金融”的风险管理。“互联网+消费金融”涉及到用户的隐私及资金安全,“互联网+消费金融”规模快速增长的同时,安全隐患也在攀升,因此,政府应在安全、监管等领域出台配套技术、法规和制度,促进“互联网+消费金融”行业的健康良性发展。“互联网+消费金融”平台也应利用大数据风控技术,打造安全支付环境。