基于高频数据的期权价格信息含量研究*

刘天权,王一鸣,闫 昱,潘水洋

(1,2,3,4 北京大学经济学院, 北京 100871)

一、引言

中国金融市场近年来快速发展,整体规模全球排名第二,其股票期权的发展备受全球投资者关注。 本文关注新兴市场上期权价格的信息含量。 长期以来,拥有私人信息的投资者更偏好利用期权市场执行交易以实现其信息价值。这使得期权市场的价格发现能力领先于股票市场。但是,期权是否能预测股票价格,过往的研究结果不一致。Hu(2014)、Pan 和Poteshman(2006)以及Ryu 和Yang(2018)提供了期权交易预测能力的证据,而Chan 等(2002)、Fahlenbrach 和Sandas(2010)以及Ryu(2015)则对此表示怀疑。

为什么期权能够预测股票?传统认为期权提供内在杠杆是期权交易能预测股票收益的重要原因(Ge等,2016)。期权内在杠杆使得投机者免于追加保证金等风险,这使得资金使用效率最大化。 Fischer(1975)认为期权拥有更高的内在杠杆,知情交易者1有信息优势的投资者。更愿意在期权市场交易。 Easley 等(1998)制定了两市场微观结构模型,将私人信息融入证券价格中。他们发现,当期权的杠杆率和流动性足够高时,存在知情交易者在两个市场进行交易的集中均衡,知情交易者更偏好于在期权市场进行交易。期权做市商的风险对冲交易是期权具有预测能力的另一重要原因。期权做市商是期权市场的重要成员, 一方面他们给市场提供流动性,而另一方面他们在提供流动性时需要对冲风险,这就使得期权市场的信息往股票市场溢出。 Hu (2014)发现, 做市商的delta 风险对冲行为使得期权的订单流有助于预测股票的未来价格。 另外,中国的期权市场属于新兴市场,交易所限定了只有丰富经验的投资者或机构投资者才能参与。这导致期权交易活动中更多是机构订单,而机构投资者拥有更强大的投资研究实力。

本文基于新兴的中国股票期权市场,研究期权对股票的短期预测能力,并试图探究期权具有预测能力的影响因素。中国期权市场近年来快速发展备受全球投资者的关注,由于其交易制度的特点,研究其期权价格的可预测性是个有趣的话题。但是对于中国期权的研究还比较少,同时,近年来高频交易成为流行的交易形式,从高频数据角度研究期权短期预测能力的并不多。

我们选取高频数据分别计算1 分钟、2 分钟、3 分钟、4 分钟、5 分钟、10 分钟、15 分钟、30 分钟、60 分钟和日总共10 个时间间隔的收益率, 分析在哪些间隔上期权价格对股票价格有良好预测作用。为了提高研究的稳健性,本文选择了50ETF 期权和300ETF 期权两个品种作为研究对象,其中50ETF 期权的样本区间为2019 年1 月至2020 年12 月包括新冠疫情2中国的新冠疫情初发时间是2019 年12 月。前1年与之后1 年的数据。 由于300ETF 期权上市时间是2019 年12 月23 日, 其样本 区间为2020 年1 月至2020 年12 月。研究发现,50ETF 和300ETF 期权在1-3 分钟内期权收益率对股票收益率具有良好预测能力,间隔大于3 分钟后预测能力减弱。并且,看涨期权的预测能力高于看跌期权。

为了检验期权价格具有预测能力的机制,本文做了几个分组分析。 受Hu(2014)的启发,本文将期权按delta 大小分组为虚值期权OTM(Out of The Money)、平值期权ATM(At The Money)和实值期权ITM(In The Money)用来检验杠杆率的影响。 实证结果发现,ATM具有最强的预测能力,OTM 和ITM 的预测能力都较弱。 虽然OTM 具有最大的杠杆率, 但是其交易量较低,而ATM 杠杆率良好,并且交易量最大。 这说明知情交易者在选择杠杆率的同时也考虑交易流动性。本文构造了知情交易比例VPIN (Volume-Synchronized Probability of Informed Trading)(Easley 等,2012)来表示市场的知情交易程度,通过分组分析发现,当期权VPIN 较高时,预测能力显著,而当期权VPIN 较低时,预测能力较弱。 本文使用交易量进行分组,分析市场活跃度对期权预测能力的影响。 实证分析发现,市场活跃度高时期权的预测能力更强。 此外,本文使用期权波动率进行分组,以收益率绝对值作为代理变量。实证分析发现,期权高波动率时期权的预测能力更强。

中国股票市场成交量呈U 型,隔夜累积的信息在开盘时扩散。鉴于这个市场特征,本文将日内分为4个时段,考察不同时段期权的预测能力变化。 实证结果发现,开盘时期权的预测能力较弱。最后,本文构建了交易策略来分析期权预测能力。交易策略的结果与回归结论一致,期权价格能够预测股票价格。 从交易策略的结果发现,看涨期权比看跌期权拥有更多的预测信息,并且看涨期权预测上涨比预测下跌更有效。

与过往研究相比,本文的主要贡献在于:首先,本文全面系统地检测期权价格的信息含量, 并从杠杆率、知情交易比例和做市商三个维度检验了期权价格蕴含信息的影响因素,扩展了现有文献。其次,本文构造了期权知情交易比例指标,这有助于识别期权市场知情交易行为, 可以更好地挖掘期权价格的信息含量。 最后,本文以50ETF 和300ETF 期权为研究对象,使研究结果更具有代表性,为我国金融市场监管与期权市场发展提供了一定的启示。

本文的其余部分组织如下:第2 节介绍了过往文献和机制分析。第3 节介绍了本文的研究方法并提出了实证检验的假设。第4 节介绍了本研究中使用的数据。第5 节报告了假设检验的实证结果。第6 节总结。

二、历史文献和机制分析

(一)历史文献

在过往文献中,对期权的预测能力分析主要从两个方面进行。 一方面是期权对价格信息的预测。Manaster 和Rendleman(1982)发现期权市场价格发现领先于股票市场。衍生品市场上的机构投资者可以积极地提高市场价格效率,而个人投资者对价格发现产生不利影响(Xu 等,2015)。 Ge 等(2016)年发现期权交易能预测股票市场的动态。期权的交易量和订单流也包含了信息。Johnson 等(2012)通过构建期权/股票数量比来预测股票的未来价值信息。 Hu(2014)将期权订单流中无关的不平衡性剔除出去后,发现期权订单流包含股票价格的重要信息。 另外,期权中所隐含的波动率信息对市场预测也有重要价值。 Hayunga 等(2014)发现在公司公告发布之前,期权隐含价格、隐含波动率交易中蕴含关于公司的价值信息,并且领先于金融分析师的分析。

另外,看涨期权和看跌期权之间的波动率差可以预测股票收益。 相对于股票投资者,期权投资者在处理预期较低的信息方面有更强的能力 (Chan 等,2015)。Xing 等(2010)发现期权波动率的形状也对股票收益具有显著的横截面预测能力。 最近,Patela 等(2020)利用纽约交易所股票期权数据发现,期权的价格发现能力比过去要大五倍,并且内幕交易中更偏好借助期权杠杆作用扩大收益。 然而,也有学者对期权的预测能力表示怀疑。 Chakravarty 等(2004)发现期权报价的信息份额平均不到20%。Holowczak 等(2006)发现期权的信息作用随时间推移而下降。 Muravyev 等(2013)发现期权市场在价格发现中不起作用,报价可以自我调整以消除两个市场之间的套利机会。

另一方面是期权对波动率的预测。期权除了价格发现的功能以外, 也包含了对未来市场的波动预期。在经典的期权定价公式中,底层资产的波动率就是期权价格的核心影响因素。 Ni 等(2008)认为股票期权的交易量构建了投资者对波动率的净需求,发现该需求可为股票未来实现的波动率提供信息。 Doojin Ryu(2019)研究交易与投资者有关数据,通过期权市场的交易需求分析出股票市场未来的波动情况。

而目前对我国大陆期权市场价格发现能力的研究较少。郑振龙等(2012)研究了我国台湾地区期权交易量的信息含量,认为期权交易量指标不具备对指数的趋势预测能力,但境内机构投资者和境外机构投资者交易量中包含显著的预测信息,价外期权的信息明显地优于价内期权和平价期权。张金清等(2021)研究50ETF 期权交易量对现货收益率的预测能力,认为现货收益率波动较低或市场处于上升阶段时,期权正向交易量对现货短期收益率存在预测能力。 陈淼鑫等(2018) 研究我国台湾地区市场的股指期权的预测能力,认为期权和期货的交易不平衡性对未来收益都有显著预测能力。朱超等(2021)研究期权隐含偏度期限结构、斜率与曲率的信息含量,研究发现:水平因子和曲率因子能解释预期市场超额收益率;斜率因子既可以解释市场层面,又可以解释个股横截面层面股票定价信息含量。梁朝晖和郭翔(2020)研究我国50ETF 期权的信息含量,发现50ETF 期权隐含波动率包含未来股指收益信息, 可作为股市的预警指标。 郑振龙等(2021)研究期权的隐含信息,发现期权的“净购买压力” 指标隐含标的指数的方向性和波动性变化信息。乔帅等(2021)研究我国台湾地区期权市场老练散户交易行为,发现投资者人群中约2.21%的散户为老练投资者, 他们偏好做多期权的策略, 另外还发现约47%的老练散户表现出处置效应。

(二)机制分析

本小节从投资者结构、期权杠杆率和期权做市商三个方面讨论为什么期权交易包含股票潜在的价值信息。

1.投资者结构

市场的投资者结构往往能够反映出交易活动的理性程度。 一般而言,由于机构投资者拥有更多投资研究能力和信息获取能力,所以他们的交易行为包含有更多的信息量。“2020 年,上交所期权市场日均成交持仓比为0.9,投机交易(方向性交易)占比为20.34%。从交易的期权合约类型来看,全年认购期权交易量占总交易量的54.80%, 认沽期权交易量占总交易量的45.20%。 认购期权交易中,个人投资者交易量占比为45.99%,机构投资者交易量占比为54.01%。 认沽期权交易中,个人投资者交易量占比为41.99%,机构投资者交易量占比为58.01%。”3数据来源:上海证券交易所发布的“2020 年上海证券交易所股票期权市场发展报告”。以上数据显示机构投资者是期权交易中的主要力量。 同时,上海证券交易所要求参与期权交易的个人投资者必须具备以下条件:“资金账户可用余额不低于50 万元人民币;6 个月以上的证券交易经历或期货交易经历;通过期权基础知识考试等”4数据来源:上海证券交易所。。也就是说,参与期权交易的个人投资者也具有良好的投资研究能力。 总的来说,期权市场的投资者拥有更专业的投资研究和信息分析能力,他们的交易行为也将包含更多股票市场的价值信息。

2.期权杠杆率

由于投资者在获取资产的私有信息时支付了相应的成本,从而形成了信息成本。 为了补偿信息成本,知情交易者(有信息优势的投资者)必然会选择高杠杆的投资品种来最大化私有信息的边际利润。 期权自带高杠杆率, 并且投资者可以灵活选择对应的行权价从而调整交易的杠杆率。 图1 展示了看涨期权和看跌期权的杠杆率(名义杠杆率)5名义杠杆率=购买标的的价格/权利金的比值。和真实杠杆率6真实杠杆率=名义杠杆率×delta。 即,标的资产变动1 单位对期权的价值真实影响。以及不同行权价的日度交易量。其中,真实杠杆率是对名义杠杆率的修正, 表明1 单位标的资产的变动给期权带来多大的价值变动。 可以看到,平值期权的流动性是最好的,同时它们的杠杆率也比期货的10 倍杠杆率高很多。需要注意的是,投资者在选择期权合约时,需要在流动性(交易成本)和杠杆率之间权衡,并不是杠杆率越高越好。 除此之外,由于期货采用保证金交易制度,当保证金不足时需要增加保证金,这对投机交易不是很有利,常常使投资者需要准备额外资金以避免保证金不足,资金闲置导致资金使用效率低于100%。 而期权是权利金交易,天生自带杠杆率,这使得期权投机交易的资金使用效率能达到100%。总体而言,期权具有灵活配置高杠杆率的特性并且资金使用效率能达到较高,这就使得期权成为投机交易完美的交易品种。

图1 期权杠杆率

3.期权做市商

期权做市商是期权对股票具有预测作用的重要原因。 期权做市商在给市场提供流动性时,需要控制存货的delta7Delta 风险是指当期权存货的总体delta 值较大时,一旦底层资产价格往不利方向运行时期权资产存在亏损风险,亏损的程度与delta 的绝对值正相关。和vega 风险。 做市商往往通过买卖底层资产来保持delta 中性。 而vega 风险则是通过交易其他期权来实现对冲。图2 展示了看涨期权做市商的风险管理过程。 第一步:期权买(卖)家在看涨期权提交买(卖)单与做市商的卖(买)单撮合成交,执行价为Ask(Bid)。 第二步:期权做市商的卖(买)单成交后,则买(卖)平仓单会以Bid(Ask)价格发出。如果平仓成功,则本轮做市商盈利。 第三步:如果价格往不利方向运动而使得做市商无法平仓盈利时,他们则进行风险对冲。 第四步:做市商通过交易底层资产来保持delta 中性,而通过交易其他期权来控制vega 风险。 通过以上传导过程,期权价格的上涨(下跌)将导致做市商的对冲行为,从而引起底层资产价格的上涨(下跌)。最终,期权市场的价格信息就传导到了股票市场。 总的来说,知情交易者与做市商完成交易后,做市商的风险对冲行为使得期权价格信息往股票市场传递。

图2 看涨期权做市商对冲示意图

以上,我们从期权的投资者结构、杠杆率和做市商三个维度,分析了期权对股票市场有预测能力的原因。 下面,我们将进一步实证研究预测能力的表现以及影响因素。

三、研究假设与实证设计

我们首先从数据中验证期权价格能否预测股票价格,然后分析若干影响因素。

(一)期权预测能力检验

为了保证研究的稳健性,本文分别选取了50ETF期权和300ETF 期权两个品种作为研究对象。同时,我们选择了1 分钟、2 分钟、3 分钟、4 分钟、5 分钟、10 分钟、15 分钟、30 分钟、60 分钟和日总共10 个时间间隔,分别进行以下回归,检验期权对股票的预测能力。

其中,Reti,t是股票的对数收益,RetCalli,t是看涨期权的对数收益,RetPuti,t是看跌期权的对数收益。OOIi,t-k是期权订单流不平衡,SOIi,t-k是股票i 的订单流不平衡去除期权影响的部分。 另外,Xi,t-1是控制变量集,其中包括:Reti,t-k是滞后5 期股票对数收益率; CallVoli,t-k是看涨期权滞后期的成交量;PutVoli,t-1是看跌期权滞后期的成交量;CallOpInti,t-1是看涨期权滞后期的开仓量;PutOpInti,t-1是看跌期权滞后期的开仓量;Spreadi,t-1是滞后期股票的有效价差8Spreadn,t=2×|ln(Pn,t)-ln(Mn,t)|, n 表示一天中第n 条成交记录,Pn 是成交价,Mn 是中间价。。

需要注意的是,Hu(2014)发现期权的订单流动不平衡具有预测能力,所以我们引入作为控制变量。 我们参考Hu(2014)的方法,分别构建出期权订单流不平衡Options order imbalance(OOI)和股票订单流不平衡Stock order imbalance(SOI)。

9 这里的系数是10000。 这是因为一单位的期权对应是10000 股的股票。

其中,OPDiri,t,j是期权交易订单的方向, 例如:当成交是由买方驱动则设为1,否则设为0。 deltai,t,j是对应期权的delta 水平。 OPSizei,t,j是期权的交易量(其合约乘数为10000),TOIi,t是股票总体交易量。 SDiri,t,j和SSizei,t,j分别是股票交易订单的方向和交易量。 根据Hu(2014)的设定,OOI 度量了期权中的订单流不平衡,而从总的订单流不平衡TOI 中减去期权订单流不平衡OOI,就得到了股票中不受期权影响的订单流不平衡(SOI)。

假设1:看涨期权正向影响股票的价格,而看跌期权负向影响股票的价格。

股票市场的消息灵通的交易者会优先使用具有良好流动性且杠杆率较高的期权品种进行投机交易(Ge 等,2016)。 由于投资者的信息获取渠道不同,信息处理能力高低不平,消息灵通的交易者捕捉到积极的(负面的)市场信息,从而进行看涨期权(看跌期权)投机交易,期权市场交易价格领先于股票市场。 如果期权价格能够预测股票价格,那么期权价格的回归系数应该显著。

(二) 影响因素分析

下面分析是哪些因素影响这个预测能力。

1.期权杠杆率

假设2:如果知情交易者使用期权进行短线投机交易,他们会选择流动性良好且杠杆率较高的品种。

知情交易者使用期权来短线投机交易时:一方面,他们需要快速交易,这就需要期权合约的流动性良好;另一方面,高杠杆率能尽可能扩大收益。为了检验这个假设, 我们将期权拆分成虚值期权out-of-the-money(OTM,|delta|<0.375)、 平值期权at-the-money(ATM,0.375≤|delta|≤0.625)和实值期权in-the-money(ITM,|delta|>0.625)(Hu,2014)。 由于OTM 期权价格低,它们提供的杠杆率最高。 ITM 期权杠杆率最低,而ATM 的流动性是三个里面最好的。 我们使用股票实时价格挑选了OTM、ITM 和ATM 期权进行模型估计分析:

其 中,Reti,t、θXi,t-1与 之 前 的 定 义 相 同,Ret_Call_ATMi,t-1是看涨平值期权在t-1 期的对数收益率,Ret_Call_OTMi,t-1是看涨虚值期权在t-1 期的对数收益率,Ret_Call_ITMi,t-1是看涨实值期权在t-1 期的对数收益率,Ret_Put_ATMi,t-1是看跌平值期权在t-1 期的对数收益率,Ret_Put_OTMi,t-1是看跌虚值期权在t-1期的对数收益率,Ret_Put_ITMi,t-1是看跌实值期权在t-1 期的对数收益率。

2.信息不对称程度

假设3:如果知情交易者利用信息优势使用期权投机交易,那么市场的信息不对称程度越大时,期权的预测能力应该更大。

当市场信息不对称程度高时,知情交易的比例就会更高(Easley 等,2012)。 那么,市场的信息不对称程度会影响期权的预测能力。 为了对此假设进检验,本文使用VPIN(Easley 等,2012)来表示市场的信息不对称程度。 基于VPIN,本文将样本分为三组(低、中和高), 分界点在第33 个百分位和第76 个百分位。 然后,重新估计式(1)和(2),对比每个组的估计系数和t统计量。

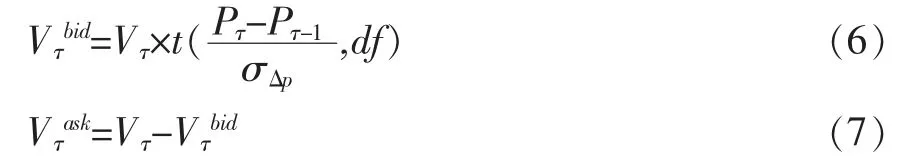

其中VPIN 计算过程如下:第一步,使用公式(6)将τ 时间内的交易量划分为主动买量和主动卖量,

其中,Vτbid是主动买量,Vτask是主动卖量,Vτ是窗宽τ 内的总体成交量,t 表示t 分布的累积分布,自由度df=0.25,Pτ是价格,σΔp是前10 个窗宽价格变动的标准差。 第二步,使用公式(8)计算VPIN,即累积净买卖量占交易总量的比例, 如果净买量或净卖量高则VPIN 值高,其中n 选取20。

3.市场活跃度

假设4: 如果知情交易者使用期权投机交易,那么对于市场活跃度越高,期权的预测能力应该更大。

由于知情交易者更容易在市场交易量高时隐藏交易行为,因此当期权交易量高时,知情交易会更活跃(Hu2014)。并且,当市场活跃度越高时,市场的动量效应越强,此时期权的预测能力越大。 为了检验这个机制,本文使用期权交易量作为市场活跃度代理变量进行分组分析。

4.市场波动性

假设5:由于做市商在提供流动性时需要动态管理delta 风险,因此期权市场波动率高时,做市商风险对冲的行为越频繁,期权的预测能力应该更大。

Hu(2014)分析了期权做市商的delta 对冲行为对期权价格具有预测能力的作用。 市场波动率高时,做市商的风险更大, 而其风险对冲的行为也会更频繁。那么此时期权价格应该更具有预测能力。本文使用净收益率绝对值作为市场波动率代理变量来分析这个机制。

四、数据

(一)数据描述

由于中国股票市场还没有个股期权上市, 只有ETF 期权,本文选择了50ETF 期权和300ETF 期权两个期权品种作为研究对象。50ETF 期权的样本区间为2019 年1 月至2020 年12 月包括新冠疫情前1 年与之后1 年的数据。 由于300ETF 期权上市时间是2019年12 月23 日,其样本区间为2020 年1 月至2020 年12 月。 数据包括: 上海证券交易所50etf 期权、300etf期权、50etf 和300etf 数据,数据来源是Wind。其中,期权数据包括所有行权价。数据字段包括:开盘价、最高价、最低价、收盘价、成交量、成交金额、持仓量等。

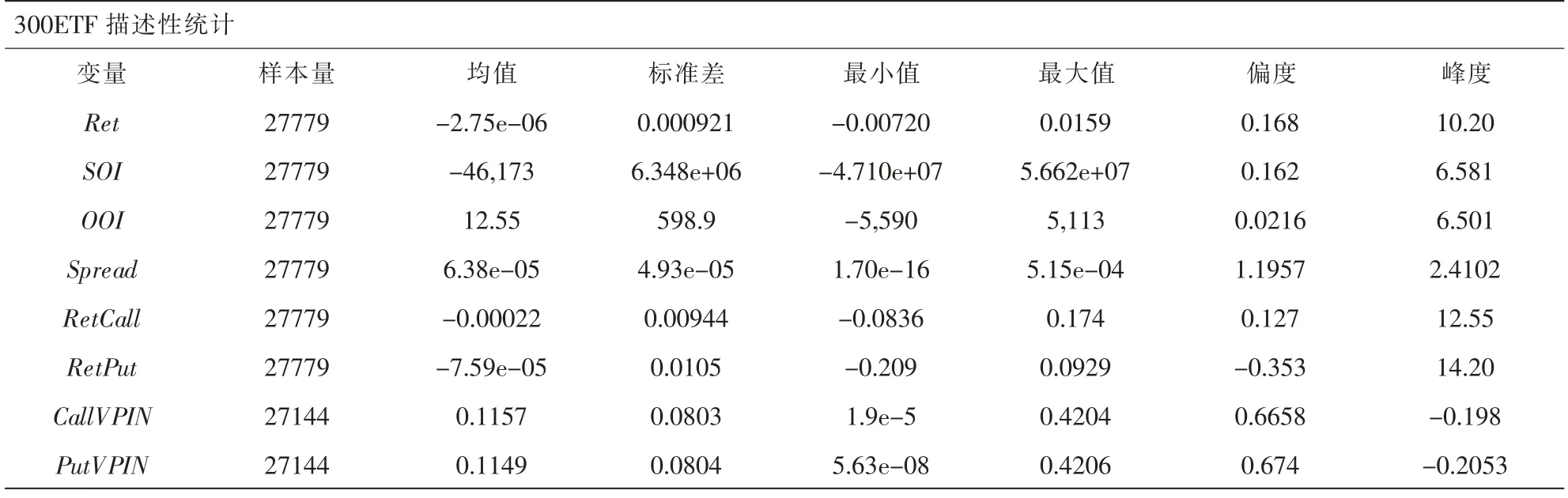

样本数据包含394 个交易日,2 分钟数据总共包含45322 个。 数据中有少量期权合约在某些时段没有交易,这些样本被删除以防止分母为0,最终数据情况如表1 所示。表中展示了各2 分钟数据样本的统计描述,包 括50ETF 和300ETF 的Return、SOI、OOI、Spread、RetCall、RetPut、CallVPIN 和PutVPIN。 在计算交易方向时,我们使用了Lee 和Ready(1991)方法来分类交易方向。 样本中,包含所有的期权合约,到期日小于5天的除外。 为了更准确的计算OOI 和SOI,我们计算了每个高频数据的delta 值,最终合成到分钟数据。 期权的delta 是用Black 和Scholes(1973)模型计算,假设0 利率和0 股息。 从表1 可以看到,300ETF 的标准差和峰度都要大于50ETF,说明其波动更大,肥尾更明显。看涨期权和看跌期权的回报的波动明显比ETF 收益率波动大, 最大和最小值之差也比ETF 的大很多。总的来说, 由于300ETF 的成分股市值要小于50ETF成分股,它的肥尾特征更明显,期权的波动更大。

表1 数据描述

300ETF 描述性统计变量 样本量 均值 标准差 最小值 最大值 偏度 峰度Ret 27779 -2.75e-06 0.000921 -0.00720 0.0159 0.168 10.20 SOI 27779 -46,173 6.348e+06 -4.710e+07 5.662e+07 0.162 6.581 OOI 27779 12.55 598.9 -5,590 5,113 0.0216 6.501 Spread 27779 6.38e-05 4.93e-05 1.70e-16 5.15e-04 1.1957 2.4102 RetCall 27779 -0.00022 0.00944 -0.0836 0.174 0.127 12.55 RetPut 27779 -7.59e-05 0.0105 -0.209 0.0929 -0.353 14.20 CallVPIN 27144 0.1157 0.0803 1.9e-5 0.4204 0.6658 -0.198 PutVPIN 27144 0.1149 0.0804 5.63e-08 0.4206 0.674 -0.2053

五、实证结果与分析

(一)检验期权对股票的预测能力

1.主回归检验

我们检验了多个时间窗口的期权预测能力,包括1 分钟、2 分钟、3 分钟、4 分钟、5 分钟、10 分钟、15 分钟、30 分钟、60 分钟和日。实证结果表明,50ETF 期权和300ETF 期权在1-3 分钟间隔内对股票价格有良好预测能力。 表2 报告了数据周期2 分钟的回归结果,回归模型是式(1)和(2),其中标准误进行了Huber-White 调整。被解释变量为股票收益率,核心解释变量是滞后期的看涨期权收益率RetCall 和看跌期权收益率RetPut。 “300ETF_all”和“50ETF_all”列是全样本回归, 看涨期权RetCall 的估计系数分别是0.005(significant at the 1% level)和0.003(significant at the 1% level),系数都显著这说明了期权的预测能力。 看跌期权RetPut 的估计系数分别是-0.003(significant at the 1% level)和-0.000(non-significant)。“pre-covid-19”和“post-covid-19”列是疫情发生前和疫情发生后的子样本。 看涨期权和看跌期权的系数显著性与全样本保持一致,确保结果的稳健。 从回归结果来看,期权价格对股票价格有显著的预测作用, 验证了假设1。 期权订单流不平衡OOI 的全样本回归系数为0.071(non-significant)和0.028(non-significant),都不显著。 股票订单流不平衡SOI 的全样本回归系数为0.089(significant at the 5% level)和0.027(non-significant)。 可以看到,OOI 和SOI 的系数显著性水平都较低, 说明它们的预测能力较弱。 另外, 股票的价差(spread)、 看涨期权和看跌期权的交易量及持仓量的系数显著性不佳,预测能力较弱。 总的来说,看涨期权和看跌期权的系数显著保持稳健, 说明了期权价格对股票价格有较强的预测能力。 需要注意的是,看跌期权的系数的显著性水平并不像看涨期权的系数那么稳健。 这说明看涨期权的预测能力更强。 另外,比较RetCall 和OOI 的系数,可以发现在控制了期权和股票的订单流不平衡后,RetCall 的显著性水平保持稳健。 这说明,在短期内价格变化的信号作用比累积的delta 变化更有效。

表2 期权价格对股票价格预测能力回归结果

VARIABLES 300ETF all 50ETF all pre-covid-19 post-covid-19 PutVolt-1 13.667 16.150 27.798** -1.778(0.70) (1.60) (2.02) (-0.11)PutOpInt-1 0.022** 0.005 0.001 0.009(2.54) (1.08) (0.25) (1.23)All Controls Yes Yes Yes Yes Yes Yes Yes Yes Observations 26607 26607 43388 43388 17886 17886 25502 25502 R-squared 0.003 0.003 0.003 0.003 0.005 0.005 0.004 0.003

2.稳健性分析

我们对回归分析的稳健性进行说明。 第一,由于中国金融市场没有个股期权,所以我们选择了可用的两个ETF 期权作为研究对象。 第二,为了避免疫情对回归结果的影响,我们将样本区分为疫情发生前和疫情发生后的子样本,以分析回归结果在子样本中的表现。第三,我们计算了10 个时间间隔, 充分研究了期权价格对股票价格的可预测性。回归结果见附录表9。第四,我们将控制变量的个数逐步增加,以确保回归结果的一致性良好。

表9 期权多时间间隔预测能力分析

(二)影响因素分析

下面我们分析哪些因素会影响期权的预测能力。

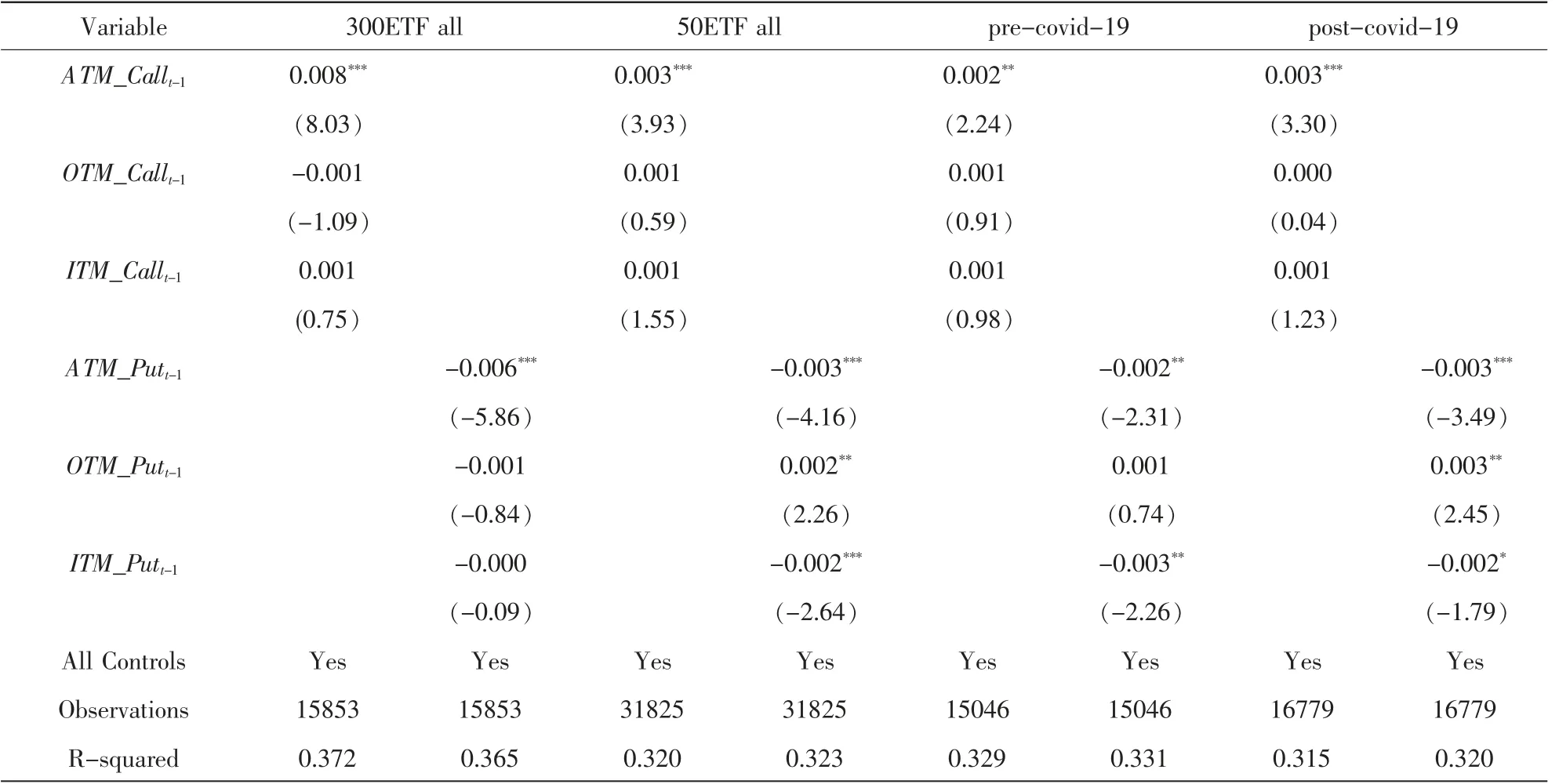

1.期权杠杆率

表3 报告了杠杆率对期权预测能力影响的回归结果,回归模型是式(4)和(5),其中标准误进行了Huber-White 调整。 “300ETF_all”和“50ETF_all”列是全样本回归,ATM 看涨期权ATM_Call 的估计系数分别是0.008(significant at the 1% level)和0.003(significant at the 1% level), 系数都显著。 ATM 看跌期权ATM_Put 的估计系数分别是-0.006 (significant at the 1% level)和-0.003(significant at the 1% level),系数都显著。 OTM 看涨期权的估计系数是-0.001 (non-significant)和0.001(non-significant)。 OTM 看跌期权的估计系数是-0.001(non-significant)和0.002(significant at the 5% level)。ITM 看涨期权的估计系数是0.001(nonsignificant)和0.001(non-significant)。 ITM 看跌期权的估计系数是-0.000(non-significant)和-0.002(significant at the 1% level)。表3 的“pre-covid-19”和“post-covid-19”列是按疫情发生前后划分的子样本。 它的回归结果与全样本结果一致,说明了结果稳健。 从回归结果可以看到,ATM 期权的系数全部显著。 这说明它的预测能力是最强的,ITM 期权也具有一定的预测能力,而OTM 期权预测能力最弱。这验证了假设2 的结论。虽然OTM 期权杠杆率最高, 但是其交易量较低。 而ATM 期权的杠杆率适中,交易量最大,所以知情交易者更偏好于利用ATM 期权进行投机交易。 知情交易者在选择期权时, 会考虑杠杆率和交易成本等因素。ATM 期权交易量最大,流动性较好,交易成本更低。

表3 期权杠杆率对期权预测能力的影响分析

2.信息不对称程度

本文使用期权的VPIN 为信息不对称程度的代理变量,将样本区分为高、中、低三组。 表4 报告了信息不对称程度对期权预测能力影响的分组回归结果,回归模型是式(1)和(2),其中标准误进行了Huber-White 调整。 第一个面板展示了VPIN 高分组的回归结果。其中“300ETF_all”和“50ETF_all”列是全样本回归, 看涨期权RetCall 的估计系数分别是0.01(significant at the 1% level) 和0.004 (significant at the 5% level),系数都显著,看跌期权RetPut 的估计系数分别是-0.007 (significant at the 1% level) 和-0.001(non-significant)。 第二个面板展示了低VPIN 分组的回归结果,看涨期权RetCall 的估计系数分别是0.002(non-significant)和0.002(significant at the 10% level),看跌期权RetPut 的估计系数分别是-0.002 (non-significant)和0.000(non-significant)。 比较这两组的系数显著性可以发现, 信息不对称程度显著影响了期权的预测能力。 当信息不对称程度越高时,看涨期权和看跌期权的预测能力越强。 这验证了假设3。 可以这么来理解:当交易中的知情交易比例越高时,市场信息不对称程度较高,基于信息的交易的可能性更高。而此时,期权交易的信号作用越明显。 投资者更可能在此时跟随期权的涨跌进行交易, 从而出现期权价格的预测能力。

表4 信息不对称程度对期权预测能力影响分析

3.市场活跃性

RetPutt-1 0.002 0.002** 0.003** 0.002(1.32) (2.26) (2.40) (1.43)All Controls Yes Yes Yes Yes Yes Yes Yes Yes Observations 8,931 8,907 14,702 14,692 6,072 6,078 8,641 8,626 R-squared 0.038 0.037 0.040 0.034 0.050 0.035 0.039 0.039

我们使用期权的成交量,将样本分成三组。 表5展示了市场活跃度对期权预测能力影响的分组回归结果,回归模型是式(1)和(2),表格中列名解释同上。通过比较市场活跃度高和低两组的结果可以得到结论。 第一个面板展示了高成交量分组的回归结果。 看涨期权RetCall 的估计系数分别是0.005(significant at the 1% level) 和0.003 (significant at the 10% level),50ETF 期权和300ETF 期权的数据都显著。 看跌期权RetPut 的估计系数分别是-0.003 (significant at the 10% level)和0.001(non-significant)。 第二个面板展示了低成交量分组的回归结果。 看涨期权RetCall 的估计系数分别是-0.002(non-significant)和-0.001(nonsignificant),都不显著,看跌期权RetPut 的估计系数分别是0.002(non-significant)和0.002(significant at the 5% level)。 可以看到,低成交量分组的显著水平明显较低。 比较两组的结果,可以得到期权成交量对预测能力的正向影响。验证了假设4。当市场活跃时,知情交易者更容易隐藏交易行为, 因此知情交易会更活跃。并且,知情交易者可以更快速地实现交易执行,降低时间风险。另外,当市场活跃度越高时,市场的动量效应越强,此时期权的预测能力越大。

表5 市场活跃度对期权预测能力影响分析

4.市场波动率

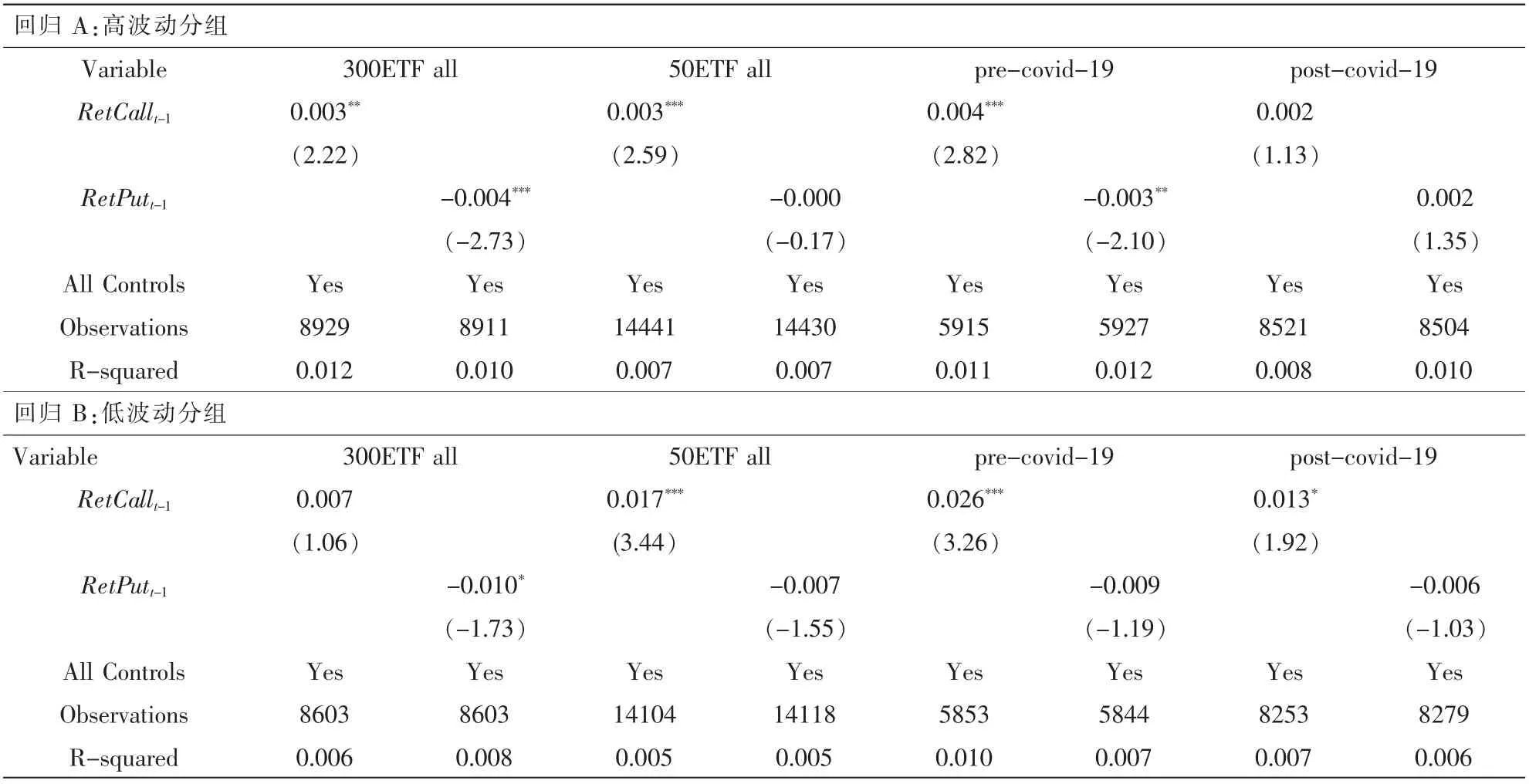

我们使用期权净回报的绝对值将样本按33 分位数和76 分位数分成三组。 选取高和低两组样本分组回归分析。表6 展示了市场波动率对期权预测能力影响的分组回归结果,回归模型是式(1)和(2)。 第一个面板展示了高波动分组的回归结果。 看涨期权Ret Call 的估计系数分别是0.003(significant at the 5%level)和0.003(significant at the 1% level),50ETF 期权和300ETF 期权的数据都显著。 看跌期权RetPut 的估计系数分别是-0.004(significant at the 1% level)和-0.000(non-significant)。 第二个面板展示了低波动率分组的回归结果, 看涨期权RetCall 的估计系数分别是0.007(non-significant)和0.017(significant at the 1%level),只有一个显著。 看跌期权RetPut 的估计系数分别是-0.01(significant at the 10% level)和-0.007(nonsignificant)。 对比两组结果可以看到,期权的预测能力在高波动率分组时更强,验证了假设5。当市场波动较高时,投资者交易积极,价格动量效应越明显,并且信息溢出也会更容易在此时发生。 另外,Hu(2014)分析了期权做市商在对期权预测能力中的作用。 市场波动率高时,做市商的风险更大,而其风险对冲的行为也会更频繁。 那么此时,期权价格应该更具有预测能力。

表6 市场波动率对期权预测能力影响分析

5.日内分析

中国股票市场的日内成交量呈U 型特征,开盘和尾盘时交易量最大。本文将日内分为4 时段(9:30-10:30,10:30-11:30,13:00-14:00 和14:00-15:00), 考察期权预测能力的变化。表7 汇报了日内时段期权预测能力变化的回归结果,回归模型是式(1)和(2)。 其中,“300ETF_T1”和“50ETF_T1”列是开盘1 小时的回归结果。 看涨期权RetCall 的估计系数分别是0.003(non-significant)和0.002(non-significant),系数都不显著。 看跌期权RetPut 的估计系数分别是-0.003 (nonsignificant)和-0.001(non-significant),系数都不显著。“300ETF_T4”和“50ETF_T4”列是尾盘1 小时样本的回归结果。 看涨期权RetCall 的估计系数分别是0.01(significant at the 1% level) 和0.004 (significant at the 1% level),系数都显著。 看跌期权RetPut 的估计系数分别是-0.003(non-significant)和0.002(significant at the 10% level)。 比较开盘和尾盘两个时段样本的回归结果,发现开盘1 小时内,期权的预测能力弱。这可能跟开盘时频繁的多空博弈有关,隔夜累积多头和空头信息在开盘时都急于交易,这导致在开盘时段价格容易反转, 也使我们经常看到价格上涨下跌来回拉锯。另外一个可能的原因是,开盘时基于流动性需求的交易比较大,由于基于流动性的交易没有信息量,这会影响期权价格的信号作用。

表7 期权预测能力的日内时段分析

6.稳健性分析

VPIN 是使用批量分类来计算的, 有学者发现与传统的方法相比, 批量方法的准确性较低(例如,Chakrabarty 等,2015)。 因此本文使用了Lee 和Ready(1991)方法计算了VPIN,分组回归的结果见附录表8。其结果与上文结果一致。

表8 VPIN 的稳健性分析

(三)交易策略分析

最后,我们构建一组交易策略,来检验上文的回归结果。

Strategy 1:If Call_Returnt-1>1,Buy Stockt,when t+1,Sell Stockt+1;

Strategy 2:If Put_Returnt-1<1,Buy Stockt,when t+1,Sell Stockt+1;

Strategy 3:If Call_Returnt-1<1,Sell Stoct,when t+1,Buy Stockt+1;

Strategy 4:If Put_Returnt-1>1,Sell Stockt,when t+1,Buy Stockt+1;

根据上文的实证结论, 我们总共构造4 个策略,都是使用ATM 期权作为交易信号来交易底层资产。

策略1 是使用看涨期权的价格信息来预测股票价格上涨。策略2 是使用看跌期权的价格信息来预测股票价格上涨。策略3 是使用看涨期权的价格信息来预测股票价格下跌。策略4 是使用看跌期权的价格信息来预测股票价格下跌。 交易费用设为0。 通过对比策略1 与策略2、策略3 与策略4 的表现,可以分析看涨期权和看跌期权不同的预测能力。 另外,比较预测上涨的策略和预测下跌的策略,可以分析得到期权中上涨和下跌信息的非对称性。

图3 展示了四个交易策略的表现。可以看到策略1 的累积净值曲线一直在策略2 的曲线上方, 策略3的累积净值曲线一直在策略4 的曲线上方。 也就是说,看涨期权比看跌期权拥有更多的预测信息。 可以这么理解:由于在看跌期权中有相当一部分的套保交易,这些套保交易会在一定程度上淹没知情交易的信息传递,导致看跌期权的信号作用减弱。另外,对比策略1 与策略3 或者对比策略2 与策略4 可以发现,期权预测上涨比预测下跌更有效,即期权对上涨和下跌的预测是非对称的。

图3 四个交易策略的累积净值曲线

六、结论与建议

本文使用中国股票期权市场的高频数据研究期权价格的短期可预测性。 实证研究发现,50ETF 和300ETF 期权在1-3 分钟内期权价格对股票价格具有良好预测能力,间隔大于3 分钟后预测能力减弱。 并且,看涨期权的预测能力高于看跌期权。

进一步, 本文分析了影响期权预测能力的机制。为了分析期权杠杆率的机制, 本文将期权按delta 大小分组为OTM、ATM 和ITM。 实证结果发现,ATM 具有最强的预测能力,OTM 和ITM 的预测能力都较弱。为了分析期权知情交易的机制, 本文使用VPIN 分组分析发现,当期权VPIN 较高时,预测能力显著。另外,市场活跃度和波动率都会正向影响期权的预测能力。最后, 本文构建了交易策略来检验回归模型的结论。从交易策略的结果发现,看涨期权比看跌期权拥有更多的预测信息,并且看涨期权预测上涨比预测下跌更有效。 总的来说,投资者可以使用期权灵活配置杠杆率用于获取投资收益,并且资金使用率高,因此有信息优势的投资者偏好使用期权交易,从而使期权价格具有预测能力。

本文的研究结论为助力优化新时代金融体制改革和提升资本市场效率提供了如下政策启示。 第一,我国经济以实体为本, 资本市场承担配置市场资源、引导产业升级、提升公司治理的重任。对监管者而言,应该加大力度开发与实体产业相关的期权品种,同时加强对实体企业的引导与培育力度,提高其风险管理意识与技术水平,以充分发挥资本市场的资源配置功能和创新能力, 夯实我国经济持续健康发展的基础。第二,期权作为金融衍生品,天然具有更高的杠杆比率,可供投资者灵活配置风险和收益。因此,期权的隐含波动率和价格蕴含未来的市场信息。 对投资者而言,应该充分利用期权的特点:一方面,挖掘期权隐含波动率蕴含的市场波动风险的信息,作为风险预警以防范更大的系统性风险;另一方面,善于利用期权价格或隐含波动率蕴含的未来价值信息,获取市场超额收益。

附录