平价欧元何去何从

曹誉波

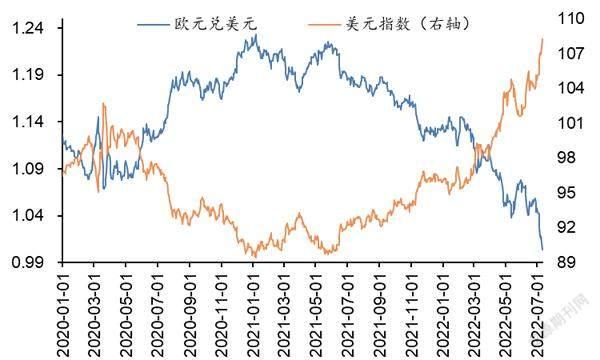

7月以来,欧元持续贬值,屡创2002年以来新低,欧元不断挑战美元平价。在美国6月CPI超预期增9.1%之际,欧元对美元一度跌至0.9998。与此同时,美元指数持续上涨,并站稳108的20年高位上方。

欧元持续走贬,是欧元区衰退预期强化的结果。7月5日公布的欧元区综合PMI大幅下滑至52,创逾一年新低,服务业PMI连续两月下跌,欧元区衰退预期升温。在制造业景气度连续下滑一年之际,服务业复苏中断令欧元区经济前景黯淡,投资者悲观情绪升温,导致欧元对美元、日元、瑞郎等具備避险属性的货币均出现了较为明显的贬值。

欧元对美元大幅贬值并非偶然。自2021年年中起,欧元对美元便开始明显走弱,2022年欧元贬值速度加快,主要是欧美经济分化和货币政策差异导致。

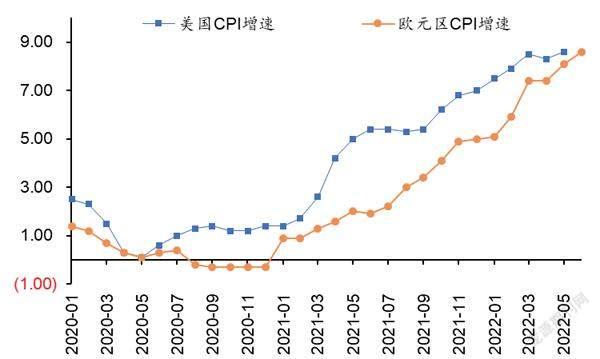

欧元区复苏进程迟缓施压欧元。2021年下半年,欧洲多国因疫情反复而屡屡封锁,经济活动恢复要明显落后于美国,欧元因此走弱。2022年初俄乌冲突爆发,地缘政治和能源短缺是欧元区经济下行压力的主因。欧洲各国对俄罗斯的能源进口依赖较大,因供给短缺造成的能源价格上涨对欧洲经济造成了明显的冲击,也成为了推升欧元区通胀的主要原因。

值得关注的是,德国5月出口较4月下降0.5%,进口增长2.7%,贸易逆差为10亿欧元,是德国自1991年以来首次出现贸易逆差。出口是德国经济重要引擎,但由于能源危机推高了德国出口产品价格,叠加供应链紧张和海运成本上升,利润空间收窄压缩了生产和出口意愿。德国是欧洲的龙头经济体,也是重要的工业国家,若德国因能源问题陷入危机,欧元区经济可能因此陷入困境。

美欧经济基本面差异导致货币政策分化。受俄乌冲突影响,IMF分别将2022年欧洲的发达国家和新兴国家GDP增速下调1个百分点和1.5个百分点至3%和2.7%,原因在于能源和食品价格飙升严重影响家庭消费,经济的不确定性将抑制投资,从而使欧洲私人消费和投资远低于预期。IMF预计法国、德国、意大利和英国经济将连续两个季度不会扩张,甚至出现收缩,预计俄罗斯和乌克兰的经济活动将分别减少8.5%和35%。

数据来源:Wind

相比之下,美国受俄乌冲突影响有限,且美国的采掘业和农业还一定程度上受益于原油和农产品价格的上涨,这加剧了欧美货币当局的政策分化:美国强韧的经济增长支持美联储快速加息,而欧央行需要权衡通胀与增长的压力,在短期货币政策上保持谨慎。

欧央行货币正常化进程落后于美联储。迫于通胀压力,欧央行已暗示将于7月开始加息,并于9月结束负利率。但这依然远远落后于美联储。俄乌冲突之前,美国的通胀压力要远高于欧元区,因此美联储较早地讨论并开始货币政策正常化。为了应对高通胀压力,欧洲央行的货币政策正常化进程正在提速,但若欧元区经济衰退预期继续发酵,且通胀在下半年触顶后快速回落,欧洲央行或将改变政策节奏。

除了能源短缺导致的通胀压力,统一的货币与不统一的财政使欧洲央行面临通胀高企和债务危机的双重压力。疫情以来,为刺激经济,各国推出了各项财政刺激措施,德国、法国的经济动力相对强劲,但意大利、西班牙、希腊、爱尔兰“欧猪五国”在“统一加息将使经济增速放缓”面前风险溢价骤升,其中10年期意大利国债收益率一度飙升至4.2%,与德国国债息差接近250BP,引发债务可持续性担忧。因此,欧洲央行在加息时面临更多“制约”,除需要考虑通胀问题外,还需要避免加息过度推升边缘国借贷成本。

美联储加息进程不断加快推高美元指数。2021年11月以来,美联储收紧货币政策进程不断超预期加快。目前货币市场定价的美联储7月议息会议加息75BPs以上的概率已达到100%,且有超80%的概率加息100BPs,年底联邦基金目标利率可能升至3.5%以上。受此影响,美元指数持续走高,已突破108关口,创近20年新高。

虽然全球的去美元化进程不断推进,但美元的超然地位仍难以动摇。在国际货币体系中,美元在跨境支付、交易、融资、储备等领域的占比普遍接近或超过50%,占全球最高比重,在全球经济、金融领域的影响力远超其他货币。2020年新冠疫情爆发以来,美元资产呈现出较强的避险属性,在多次市场情绪走弱之时美元美元指数明显走高。

美元指数走高还在一定程度上受到衰退预期强化之下的避险情绪推动。(10Y-2Y)美债收益率曲线再次出现深度倒挂,或意味着市场预期和资产价格中已隐含了当前美联储收紧货币政策不可持续的预期。

数据来源:Wind

短期看,能源供给压力施压欧元。目前,欧元对美元正在平价区间不断试探,并已短线突破平价。短期看,欧元与美元平价是重要的心理关口,且在平价水平附近有一定的技术性支撑。截至7月5日,期货市场欧元对美元的净空头规模维持高位,空头势力对欧元的利空消息可能相对钝化。7月11日,俄罗斯与德国的最大天然气管道北溪1号已开始维护,能否如期恢复供气尚且未知,但限制流量仍是大概率事件。最坏的情况是借此全面切断欧洲俄罗斯天然气供给,欧元则面临更大程度的空头压力。

长期来看,衰退交易将限制美元涨幅,欧元会得以喘息。在欧美货币当局坚决打压通胀的大背景之下,市场对利率大幅且快速抬高进而对经济带来负面影响的担忧持续。相比而言,美联储可能不会轻易改变紧缩立场,而是保持较快的加息节奏,年内联邦基金目标利率料将升至3%上方。对欧央行而言,能源危机对经济的负面影响是更为明确的风险,欧央行的加息进程将更为谨慎。因此,在美联储货币政策边际转向之前,欧元缺乏显著的上行动力。

不过,美国通胀增速可能将在7-8月边际回落,市场或将开始为美国结束加息做准备,此时美元上涨势头得到抑制,欧元或将开始筑底。

综上所述,欧元区衰退预期是欧元快速大幅贬值的主因,欧元短期和长期均缺乏明显的支撑,在美元进一步走强之际,预计欧元对美元跌破平价将成为大概率事件,而衰退交易背景下美元上涨幅度受限,美国通胀增速边际减弱之日或将成为欧元筑底之时。