三元锂被“禁用”钒电池难撑起攀钢钒钛

刘超然

目前A股市场正处于3400点攻坚战的关键时刻,市场多空双方在3400点附近展开了激烈的“攻防转换”,板块概念轮动越发混乱无序,但“碳中和”“新能源”好像有“炒”不完的概念和话题,投资者也总能在能源金属、动力电池、储能设备、光伏绿电等板块找到非常细分的概念风口。而新能源储能电池概念就是代表之一,从前期的锂电池、钠离子电池、HIT光伏电池、氢燃料电池等,这段时间又出了一个“新”的概念,就是钒电池。

钒电池?指的是全钒氧化还原液流电池,是一种活性物质呈循环流动液态的氧化还原电池,其实这个全钒液流电池已经不是新概念了,其研究始于20世纪80年代的澳大利亚新南威尔士大学,2016年在A股“大牛市”的时候就曾经炒作过,但由于仅是概念,尚未实际落地,而被认为是个梦。

但随着作为国家能源局批准建设的首个国家级液流电池储能调峰电站示范项目即将在今年8月投入商用,某种意义上也预示着全钒液流电池储能技术的逐渐成熟。同时在6月29日国家能源局综合司发布的关于征求《防止电力生产事故的25项重点要求(2022年版)(征求意见稿)》的函中也对电化学储能电站提出了禁止使用三元锂电池、钠硫电池的明确要求。具体来看,就是大型储能电站不可用三元(镍钴锰)电池、钠硫电池(早期钠离子电池的一种)、以及回收的动力电池(即只能用新电池)。

全釩液流电池会成为储能电站的“终极答案”吗?

储能市场的格局正在改变

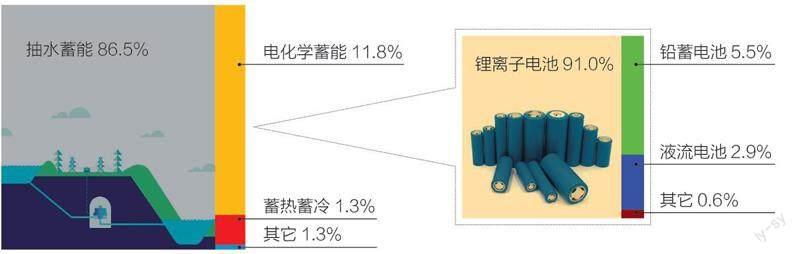

根据《2022储能产业应用研究报告》统计显示,目前中国储能市场装机功率43.44GW,位居全球第一;其中抽水蓄能占有绝对主力优势,装机功率在37.57GW,占比86.5%;剩下不到15%的储能技术以电化学储能次之,占比11.8%,后三名是蓄热蓄冷、压缩气以及飞轮储能,合计不足5%。

近三年是全球电化学储能高速发展的窗口期,2021年,中国新增储能项目个数146个,其中电化学储能新增项目131个,占比超过90%,且是全球新增电化学项目最多的国家。而在迅速崛起的电化学储能方面,国内主要以锂离子电池为主要储能技术,而目前锂离子电池中由三元锂电池和磷酸铁锂电池“并驾齐驱”。但随着最新政策的出台,三元锂电池在原有储能板块中的市场份额基本会逐渐减弱甚至退出,那三元锂电池这部分的份额将由谁来顶替?

短期在其他技术可落地量产和商用前,就看磷酸铁锂电池与液流电池谁能扛起大型储能电站的“大旗”了。

从上面统计的对比参数及优缺点其实就能看出为何全钒液流电池是现在大型储能电站的首选。基于大型储能电站的特点,工作温度和安全性是首要关注的方面,5-40℃的工作温度是日常四季的温度范围,相比之下其他化学电池的温度范围过于极端;其次是循环寿命和环保性,大型储能电站更注重更换成本和环保性,因此循环寿命高的更具有优势。

中国储能技术装机功率比例

个人观点来看,能量密度、充放电效率可以通过增加电站的占地面积和体积来完成达到额定电量,可见储能电站建设相比电动车的制造更具灵活性,电动车是需要考虑轻量化和一定体积、重量范围内电池的性能,那么能量密度和充放电效率会是电动车首要考虑的因素,这也是为什么磷酸铁锂电池目前大规模用于电动车而不是储能电站。

钒电池火了哪家受益?

由于电化学储能技术日新月异,殊不知哪天就有新技术问世。因此全钒液流电池也仅仅在目前的大型储能电站应用端暂时处于领先。

说到钒电池的原材料,那上市公司攀钢钒钛(000629.SZ)必然是最大受益者。公司钒产品产能居全球前列,受益于钒行业景气度提升以及钒电池应用市场逐步扩大。

攀钢钒钛的多钒酸铵是加工成钒储能介质的核心原材料,用于“大连液流电池储能调峰电站国家示范项目(一期)”项目中。

受到钒电池商用落地的利好刺激,攀钢钒钛从7月1日开始涨停,喜迎三连板,公司市值在7月5日收盘后,时隔十个月的时间再次突破400亿。

攀钢钒钛未来稳了?

别太乐观,从公司近些年的业绩出发,虽然2021年的业绩暴涨,营业总收入140.60亿元,同比增长33.42%;归母净利润达到13.28亿,同比增长590%;但实际上是2020年业绩受到疫情影响而出现异常,如果对比2019年,公司归母净利润甚至出现了下滑。

拆分业务结构来看,由于2021年全球通胀导致资源价格上涨,攀钢钒钛作为有色金属板块强周期的企业,钛白粉的价格大涨、高景气度带动公司“钛产品”在2021年获得β收益(即行业整体上行带来的收益)。虽然公司钛制品在收入方面贡献颇多,但在利润方面,却是公司的钒制品贡献最高,可见公司钒制品的毛利率非常可观(2021年毛利率30.5%),为公司贡献了近一半的毛利。

再从公司钒制品来看,包括五氧化二钒、三氧化二钒、中钒铁、高钒铁、钒氮合金等;产能方面,公司2021年完成对西昌钒制品股权收购后,总产能增加至4万吨/年,位居全球第一。

但是需要注意的两点风险在于,首先攀钢钒钛与钒电池相关的概念源于2021年攀钢钒钛与大连博融的合作,全资子公司成都钒钛贸易委托融科技术将多钒酸铵(APV)原料加工成钒储能介质后,再销售给融科技术。明显,这里从钒化合物到APV再到介质的成本势必会影响原有的盈利水平;其次,公司钛白粉与钒化合物的价格是否还会继续维持高位。

可见在前一波行情中,钛和钒的价格上涨给公司带来的业绩预期已经反映在二级市场方面,而本轮行情具体是“钒电池”概念催化下的市场炒作还是对公司未来钒制品带来的业绩预期,尚且需要时间印证。短期来看,钒电池即使商用也难支撑攀钢钒钛的高业绩预期。