货币政策对金融市场压力溢出的影响机制研究※

—— 基于G20国家的经验证据

内容提要:通过构建区制转换全球向量自回归模型(RSGVAR)并基于关联网络方法,测度并比较分析了G20成员国在2016至2020年间各金融子市场压力溢出的时变特征,并在此基础上研究了货币政策因素对各金融子市场压力溢出的长短期影响。研究结果发现,在全球加息周期内(2016-2018),各金融子市场压力溢出有所增加,2020年新冠肺炎疫情及美股的多次熔断导致股票市场压力溢出急增;发展中国家各金融子市场压力溢出变化周期性特征与美国基本一致,但其信贷市场和外汇市场压力溢出波动要显著高于发达国家。从短期内看,本国货币政策、美国货币政策和欧元区货币政策对发展中国家各金融子市场压力的影响总体一致,而对发达国家金融市场的影响存在显著差异。从长期看,美国货币政策和欧元区货币政策对发展中国家和发达国家的影响渠道和方向完全不同:美国货币政策主要通过股票市场和货币市场影响其他成员国家,并且存在长期正向冲击;欧元区货币政策主要通过股票市场和货币市场影响发展中国家,通过股票市场影响发达国家,但呈现负向冲击。

一、 引 言

2008年全球金融危机后,金融风险的全球传染特征已成为各国监管机构和学术界的共识,历史上一系列重大金融事件的爆发进一步验证金融风险传染速度之快、波及范围之广、冲击力度之大。2020年新冠肺炎疫情的全球扩散对各国经济造成了巨大的负面影响,2020年3月国际原油价格暴跌引发美国股市四次熔断,进而导致全球股市震荡,更说明金融风险跨市场传染的特性。为有效应对新冠肺炎疫情所带来的经济下行风险并缓解金融风险的传染,全球各国当局颁布了新一轮的积极的货币政策。新冠肺炎疫情期间,中国监管机构采取的稳健灵活适度的货币政策,对加强疫情防控、促进金融市场稳定、推动经济有效复苏起到了关键作用,因此实施恰当的货币政策是控制和缓解金融风险传染的有效手段。2021年以来全球主要经济体新冠肺炎疫情得到了有效控制,经济呈现缓慢复苏态势,但以美国为代表的发达经济体持续保持的宽松货币政策又引发了对其所带来的负面冲击的担忧,如国际资本外流、通胀压力增大、外汇贬值、国债收益率剧烈波动等。在此背景下,研究货币政策调控对金融市场风险溢出效应的影响,在实现经济稳定发展的同时有效保障金融市场的稳定,具有极其重要的理论价值和现实意义。

以往关于货币政策的研究往往强调其在价格稳定中的作用,但Goodhart (1988)指出,现代金融监管体系设置中央银行的根本目标是通过货币政策实现金融市场的稳定,而直接盯住资产价格的货币政策不仅不利于金融市场稳定,而且会引起更大的经济波动。2008年金融危机后,大量文献主要从理论角度对货币政策治理金融危机及其传染的作用进行了研究。Adrian 和 Shin (2008)通过构建包括多市场的金融体系模型,发现金融市场是货币政策传导的主要路径,并且货币政策与金融市场稳定密切相连。Catte 等 (2011)利用NiGEM模型对全球主要经济体的宏观经济进行仿真分析,研究结果发现过度宽松的货币政策和缺乏有效的宏观审慎监管是引发金融危机的主要原因,而金融市场波动又进一步导致全球经济衰退。与Catte 等 (2011)不同的是,Stein (2012)基于一国金融市场主体特征,通过构建包括家庭、银行和投资者在内的理论模型,系统分析了货币政策的传导及对金融稳定的影响,并指出传统的标准化货币政策会引发金融体系不均衡,但金融危机期间使用的非标准化货币政策工具(如准备金制度、担保制度和政府采购等)也无法准确地实现宏观审慎监管的目标,有可能成为危机传导的新路径。Angeloni 等 (2015)同时考虑了银行部门脆弱性和金融加速器效应的影响,并藉此考察了金融风险条件下的货币政策传导机制,其模拟分析结果表明,货币政策传导的风险承担渠道将明显放大传统机制下的金融加速器效应。在经济危机时期,由于调控目标的差异,货币政策和宏观审慎政策有时会呈现相反的市场操作,而这也进一步增加了货币政策在稳定金融市场中的难度。

另外部分理论研究还基于DSGE模型衡量了货币政策的效果:如Gertler 和 Karadi (2013) 通过构建DSGE模型分析了金融危机背景下量化宽松的货币政策缓解金融危机冲击的效果。Dedola 等 (2013)指出,开放经济及金融一体化进一步加剧了量化宽松政策在不同经济体间的传导,并通过一个小国开放DSGE模型讨论了量化宽松政策缓和经济危机的多部门传递的作用。中央银行在制定货币政策时,一般面临着两类不同的决策目标:一是通胀与产出稳定,二是通胀与金融稳定,而货币政策则会产生两类完全相反的效应:稳定效应与约束效应,而对于独立的中央银行而言,无法同时实现低通胀和金融稳定双重目标。余建干和吴冲锋(2017)在考虑金融摩擦和金融冲击的条件下发现,货币政策规则的正确选择在缓解甚至解决金融危机中发挥了关键的作用,提出了货币政策应该如何对金融稳定程度的变化做出反应以及二者间的相互作用。董兵兵等 (2021)提出央行在货币政策规则中应盯住宏观杠杆率,并根据调控目标和调控政策,灵活选择利率和杠杆率的内生机制。

而关于货币政策与金融稳定之间关系的实证研究,主要包括两个方面:一是货币政策在金融市场的溢出效应。Kazi 等 (2013)利用TVP-FAVAR模型发现美国货币政策显著降低了世界主要经济体的利率,并且通过资产价格、利率和贸易渠道对其他经济体产生正向冲击。何国华和彭意 (2014)发现美国和日本两国扩张性的货币政策对中国均有负面的冲击,而美国主要通过输入性通货膨胀和资本市场等渠道传导,日本则通过国际贸易渠道影响中国金融市场稳定。刘兰芬和韩立岩 (2014)分析了全球五大代表经济体量化宽松政策对中国和巴西的冲击,发现五大经济体量化宽松货币政策是引起中国和巴西货币供应量增加的原因,同时对两国股市资产泡沫均有正向溢出效应。二是货币政策对金融危机的影响。金融危机之后,多数研究指出,2008年金融危机和1929金融危机的形成均是由于美联储长期实行的低利率政策引起的,低利率导致资产价格泡沫和信贷膨胀,成为引致危机的关键政策(昌忠泽,2010)。另外,最近的相关研究,如Zhang等 (2020),分析了货币政策对中国系统性金融风险的影响,发现紧缩性的货币政策与系统性金融风险水平正相关,并且货币政策通过影响资产价格影响金融稳定,其短期影响尤为显著。其他相关研究如王曦等(2017)、林木材和牛霖琳(2020)等分析了货币政策对不同金融市场的影响,如信贷市场、股票市场、债券市场、外汇市场等,认为货币政策对各金融市场的稳定有着非常重要的影响。

纵观以往研究文献可以发现,虽然关于货币政策与金融稳定的理论和实证研究已经存在,但在全球经济的框架下探讨不同货币政策与金融市场压力溢出之间内生性关系的研究还比较缺乏。尤其需要指出的是,目前还没有研究在考虑各金融子市场相互影响的前提下,将本国货币政策、美国货币政策和欧元区货币政策对金融市场压力溢出的影响纳入到统一的模型框架中进行讨论。有鉴于此,本文在尝试构建全球金融市场网络模型的前提下,量化不同货币政策(本国货币政策、美国货币政策和欧元区货币政策)对全球主要经济体各金融子市场的影响,分析货币政策对各类经济体金融市场压力溢出的影响,探讨本国货币政策及美国和欧元区货币政策对不同经济体金融市场稳定冲击的传导路径及长短期效应。

本文在考虑区制转换的条件下,基于全球向量自回归模型 (Chen 和 Semmler, 2018)将G20成员国纳入到统一分析框架中,利用金融压力溢出模型 (Diebold 和 Ylmaz, 2014)测度各国金融子市场压力溢出水平,并在此基础上对不同水平的货币政策与金融压力溢出关系开展深入研究。具体而言,本文首先深入分析了各金融子市场压力溢出在不同货币周期下的动态演变关系,并考虑了不同国家间、不同市场间压力溢出水平的差异。其次,在考虑各国自身宏观经济周期的前提下,本文实证检验了本国货币政策、美国货币政策和欧元区货币政策对各国金融子市场压力溢出的影响。最后,论文进一步研究了国内外货币政策对各国金融子市场压力溢出影响的长短期效应。在此基础上,对完善中国货币政策制度和防范跨境货币政策冲击提出了若干建议。

本文后续内容安排如下:第二部分为研究设计;第三部分为结果分析;第四部分是研究结论与政策建议。

二、 研究设计

1. 样本选择

考虑到样本的代表性与数据的可获得性,本文以2016至2020年G20国家的信贷市场、股票市场、债券市场、外汇市场和货币市场为研究对象,在构建金融压力指数并测度金融压力溢出效应的基础上,研究货币政策对金融市场压力溢出的影响机制。其中,与金融压力指数构建相关的日频数据来源于Datastream数据库。结合林木材和牛霖琳 (2020)等研究,本文利用短期利率作为货币政策的代理变量。(1)本文采取短期利率作为货币政策的代理变量主要基于两个原因:第一,短期利率(月度)是与官方政策利率密切相关的利率,采用短期利率月度数据能够确保中央银行的政策决策可以准确反映在货币政策中(林木材和牛霖琳, 2020);第二,在“双支柱”的调控框架下,中国货币政策框架从数量型转向价格型,而短期利率作为货币政策传导的主要渠道,具有较好的代表性((王曦等,2017)。短期利率及控制变量等宏观数据来源于OECD数据库。

2. 区制转换全球向量自回归模型构建

传统的VAR模型仅考虑两两主体间的相关关系,而忽略了国际金融市场和全球经济一体化这一背景的影响,导致分析结果出现显著偏差。鉴于本文基于全球金融市场刻画和分析G20国家各金融子市场压力的溢出效应并研究货币政策对其的冲击,并且在样本周期内存在不同的货币周期和金融市场周期(王曦等, 2017),本文在Chen 和 Semmler (2018)研究的基础上,构建了区制转换全球向量自回归模型(Regime-Switching Global Vector Autoregressive Model,RSGVAR模型)。

假定全球金融市场中有N个国家,对于国家i而言,货币政策对金融市场压力溢出的影响符合两区制VAR模型,如低利率水平状态与高利率水平状态。根据以上假定,国家i两区制VAR模型定义如下:

(1)

全球向量自回归模型(Global Vector Autoregressive Model, GVAR)相对于传统的VAR模型最突出的优势主要体现在对单个国家VAR模型进行估计的基础上,进一步估计国家内部、不同国家间和全球范围的溢出效应,而这正与本文需要构建的G20成员国五个不同金融子市场压力溢出模型的目标一致。GVAR模型下N个区制状态向量St可以表示为St=(S1,t,S2,t,…,SN,t)。给定状态向量St,国家i的区制转换模型(RSVAR)可以表达为:

(2)

将N个样本国家的区制转换VAR模型(RSVAR)叠加,可以得到RSGVAR模型表达形式如下:

(3)

其中P为所有国家和区制中的最大滞后项。定义Yt=(Y′1,t,Y′2,t,…,Y′N,t)′,αSt=(α′1,St,α′2,St,…,α′N,St)′,ΨSt=(Ψ′1,l.t,Ψ′2,l,t,…,Ψ′N,l,t)′,Et=(E′1,t,E′2,t,…,E′N,t)′,εSt=(ε′1,St,ε′2,St,…,ε′N,St)′,

公式(3)可以表示为:

(4)

单个国家RSVAR模型中包括2个变量,各金融子市场压力溢出指数(TOTO(μ))和货币政策水平(Money)(2)篇幅所限,本文未详细列示金融压力溢出指数TOTO(μ)的估计方法及具体估计过程,具体内容详见Diebold 和 Ylmaz (2014),备索。,Yi,t和可表达为:

Yi,t=(TOTO(μ)i,t,Moneyi,t)′

其中,wi,j表示针对国家i而言,其他N-1个国家中第j个国家的权重。

3. 统计分析

(1) 金融市场压力溢出指数统计分析。本文利用金融市场日数据,基于滚动回归的方法动态测度了G20国家样本周期内各金融子市场压力溢出指数,预测期设为向前10期,滚动窗口设为60天。(3)为进一步验证分析结果的稳健性,本文同时将预测期设为15期,滚动窗口设为120天并进行动态分析,样本国家各金融子市场动态溢出指数的变化趋势总体一致,结果稳健。

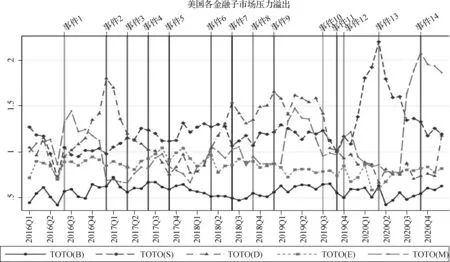

鉴于美国金融市场在全球金融市场中的地位,图1刻画了2016至2020年间美国各金融子市场压力溢出指数动态变化示意图。从总体特征来看,美国股票市场和债券市场的溢出水平显著高于其他子市场。2016年6月,由于英国进行全面公投并决定正式脱欧,美国各金融子市场压力溢出指数均显著上升(事件1)。样本周期内,美联储在2016年12月至2018年9月连续7次上调基准利率(事件2,事件3,事件4,事件6,事件7,事件8和事件9):2016年12月上调基准利率当期,债券市场压力溢出指数达到局部极值,随后,股票市场、外汇市场、信贷市场压力溢出指数也均出现上涨趋势;加息周期内,股票市场、债券市场和货币市场压力溢出指数维持在较高水平,在2018年12月10日最后一次加息到2019年7月10日降息前,股票市场、债券市场和外汇市场达到了局部极值。2017年9月21日,美联储宣布从10月开始启动渐进式缩表(事件5),股票市场、外汇市场、债券市场和信贷市场压力溢出指数出现小幅增加,并在11月达到局部极值。

图1 美国各金融子市场风险溢出指数

2019年7月10日、9月19日和10月31日(事件10、事件11、事件12),美联储连续三次降息,降息周期内,各金融子市场压力溢出指数均出现明显下降的趋势。2020年1月至3月间,由于新冠肺炎疫情在全球范围内的扩散及对经济的冲击,全球主要经济体第一季度经济严重下滑,叠加美股在3月内连续熔断四次,股票市场压力溢出指数达到样本周期内的极值。3月15日美联储宣布大幅降息100bps至“零下限”并推出7000亿美元宽松计划(事件13),3月23日又进一步出台了包括无限量化宽松在内的一揽子刺激性货币政策。与此同时,为了有效应对新冠肺炎疫情对实体经济的冲击,3月6日至27日,美国国会通过了三项主要立法,为市场提供了超3万亿美元的纾困计划。在一系列的财政政策和货币政策推出后,虽然股票市场压力溢出指数此后有所降低,但由于无限量化宽松所带来的通胀预期,其他金融子市场压力溢出指数呈现攀升趋势。

2020年5月后,由于量化宽松的货币政策和财政政策并未有效刺激美国经济,同时每日新冠肺炎疫情确诊人数不断攀升,美元指数不断下跌,并在9月下跌至局部极值并出现横盘(事件14),而受此影响,美国货币市场压力溢出指数自2020年6月份开始迅速攀升,并在9月份达到极值,此后维持在较高水平,而信贷市场和外汇市场压力溢出指数也出现小幅上涨。

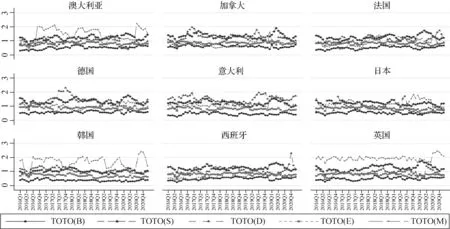

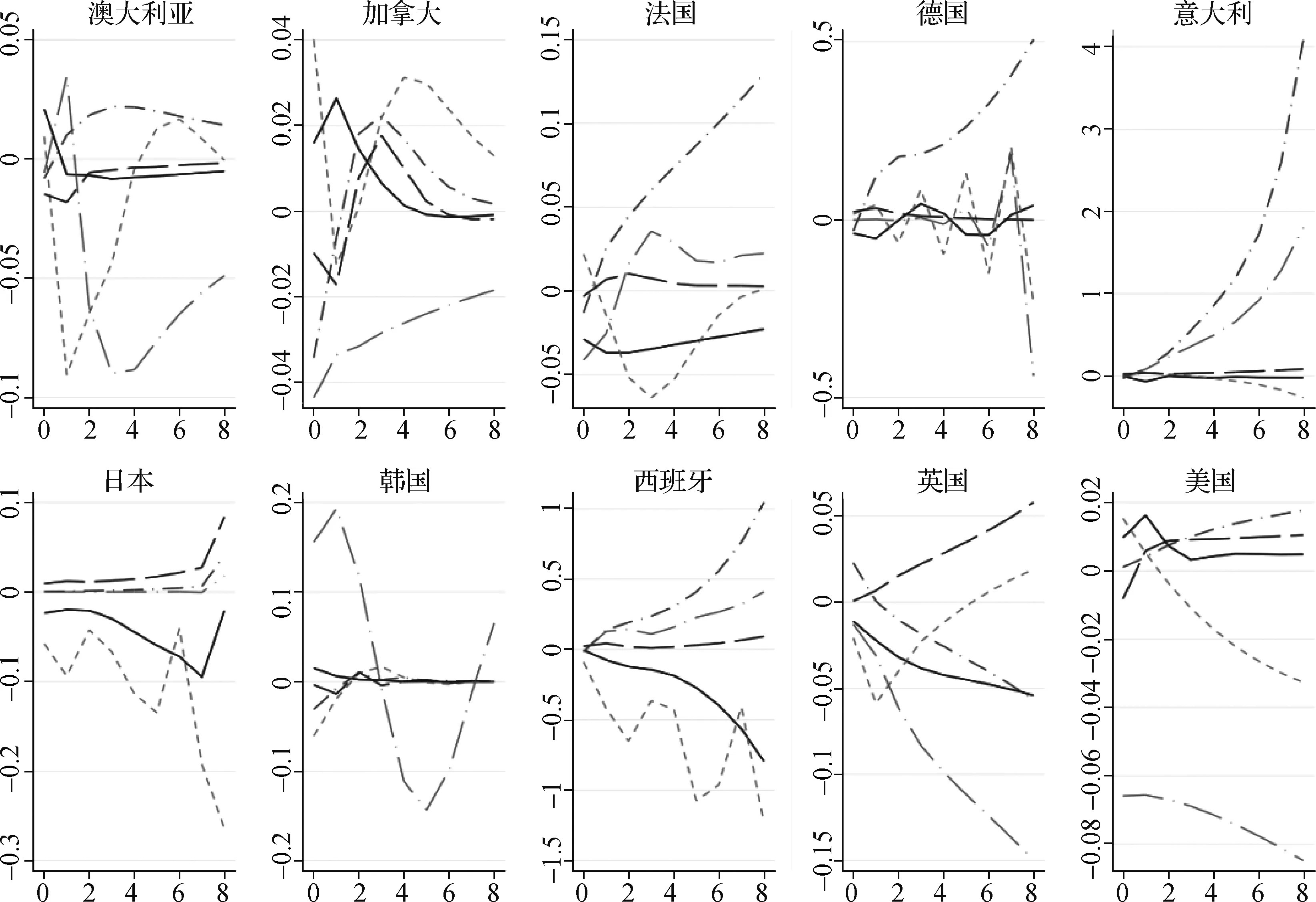

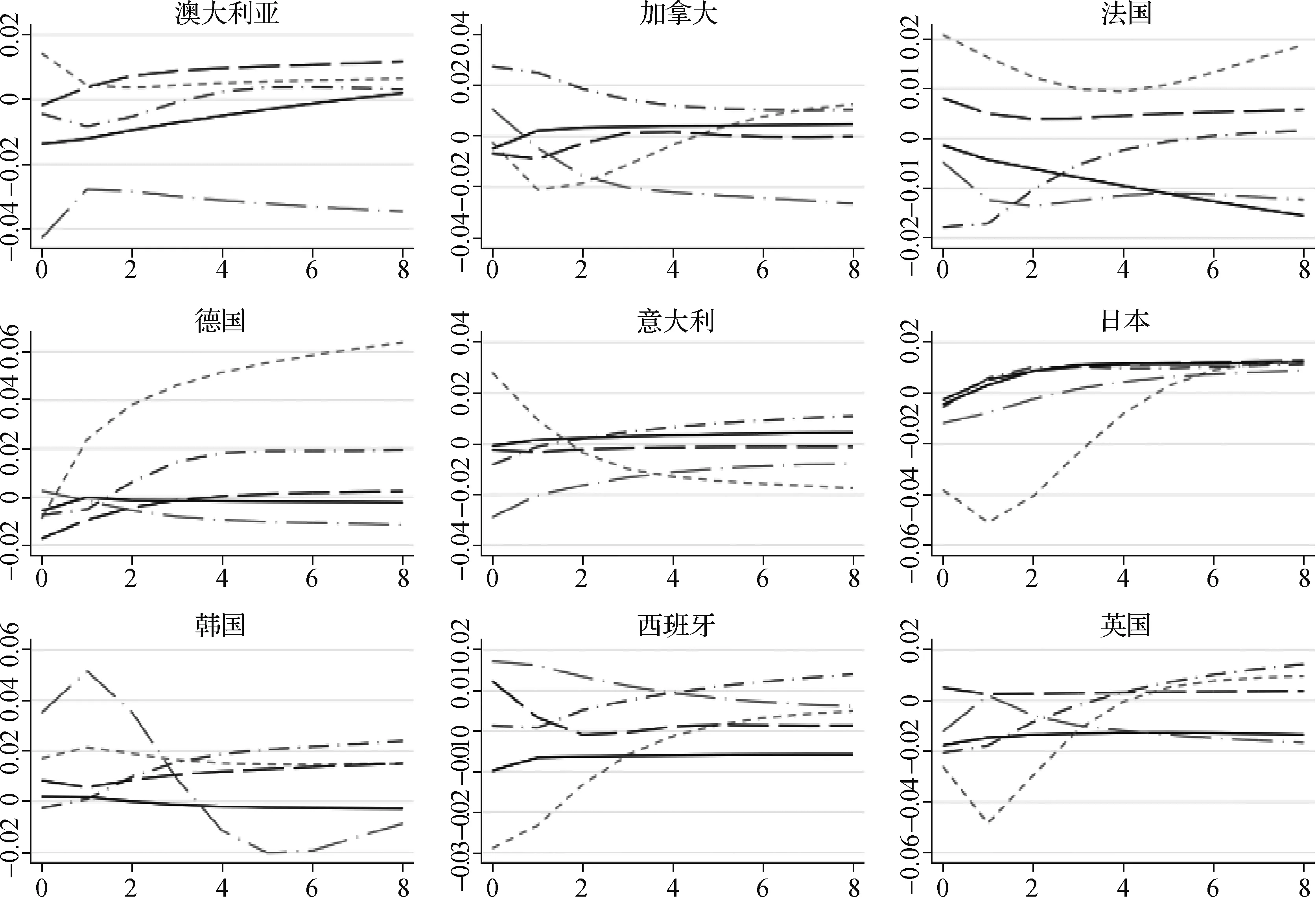

图2显示了其他9个发达国家各金融子市场金融压力动态溢出。从各国金融子市场压力溢出的动态变化可以看出,加拿大、法国、德国、意大利、日本和西班牙呈现与美国基本一致的变化趋势:股票市场(TOTO(S))和债券市场(TOTO(D))压力溢出水平较高,在全球加息周期内(2016-2018),各金融子市场压力溢出指数有所增加,2020年新冠肺炎疫情及美股的多次熔断导致股票市场压力指数急增。与其他发达国家不同的是,澳大利亚、韩国和英国货币市场压力溢出指数一直维持在较高水平。

图2 其他发达国家各金融子市场压力溢出指数

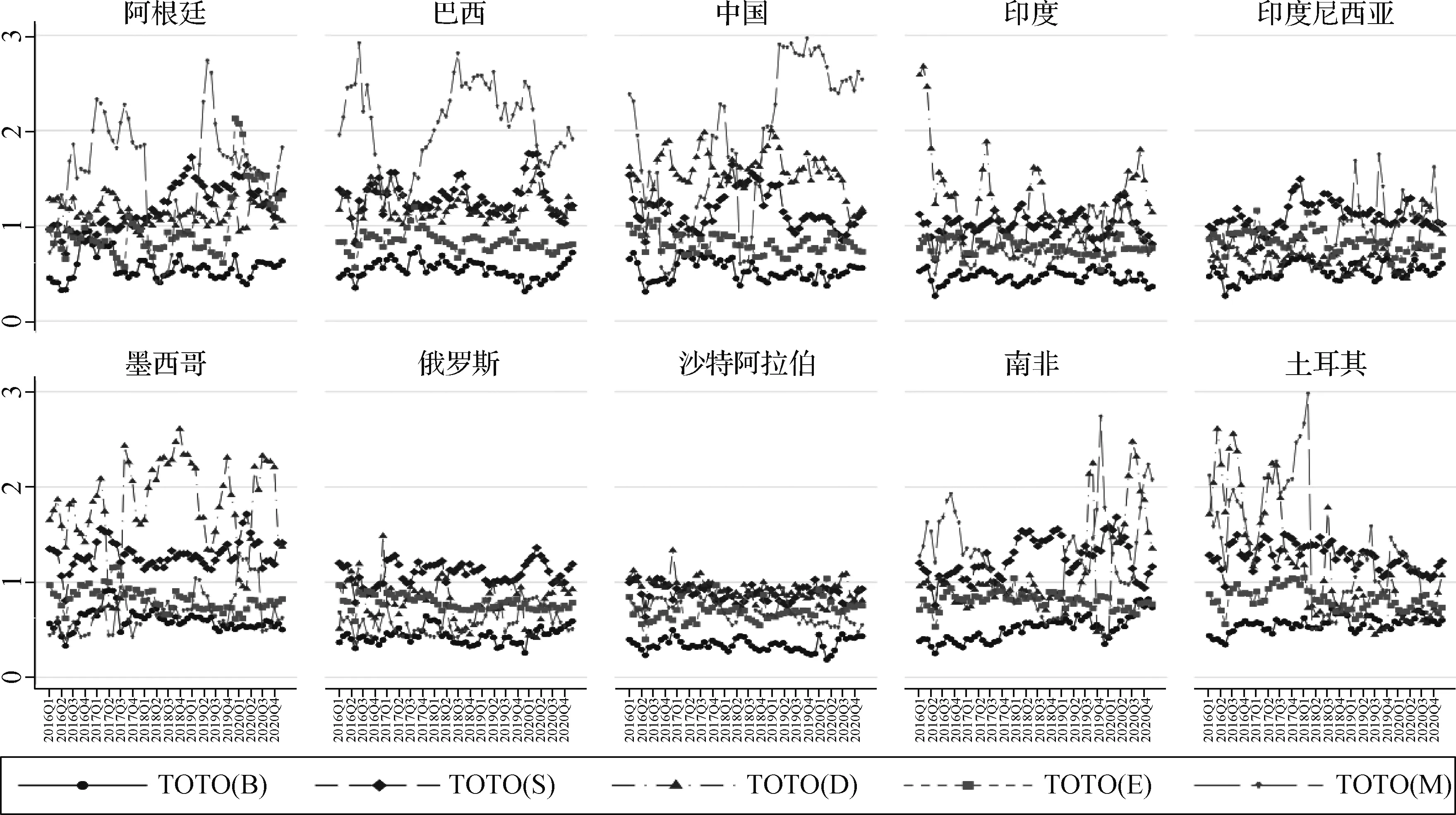

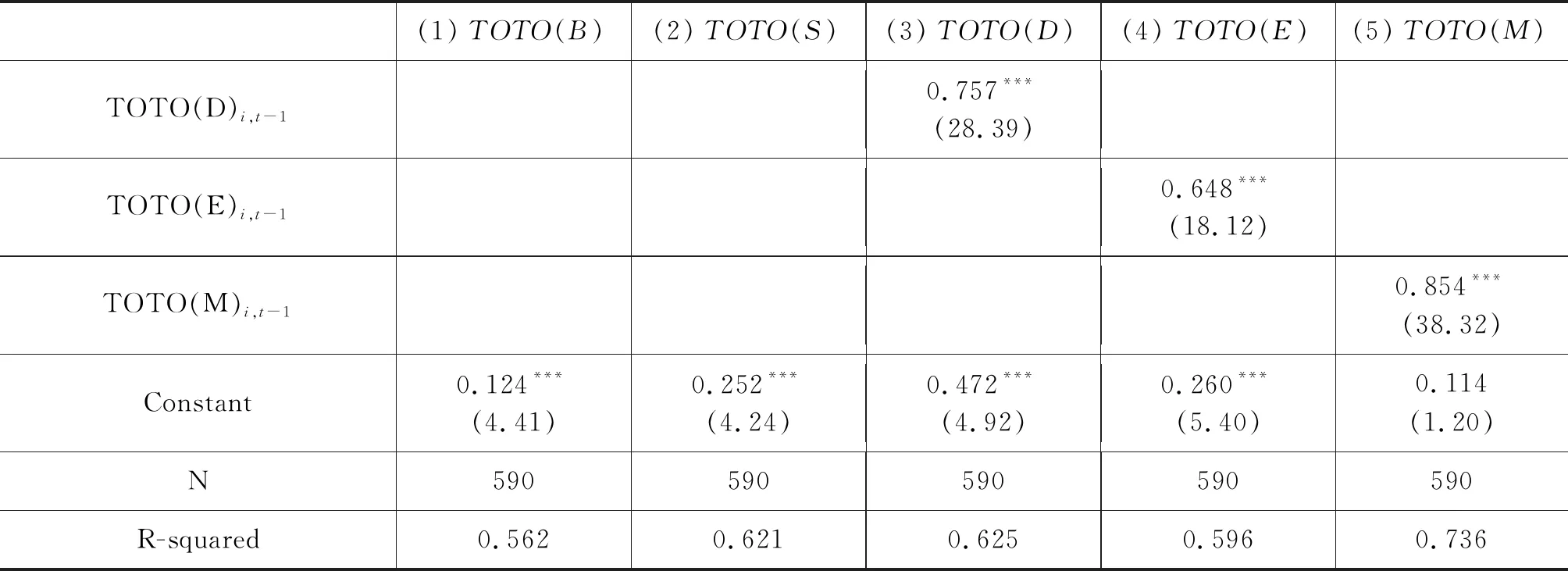

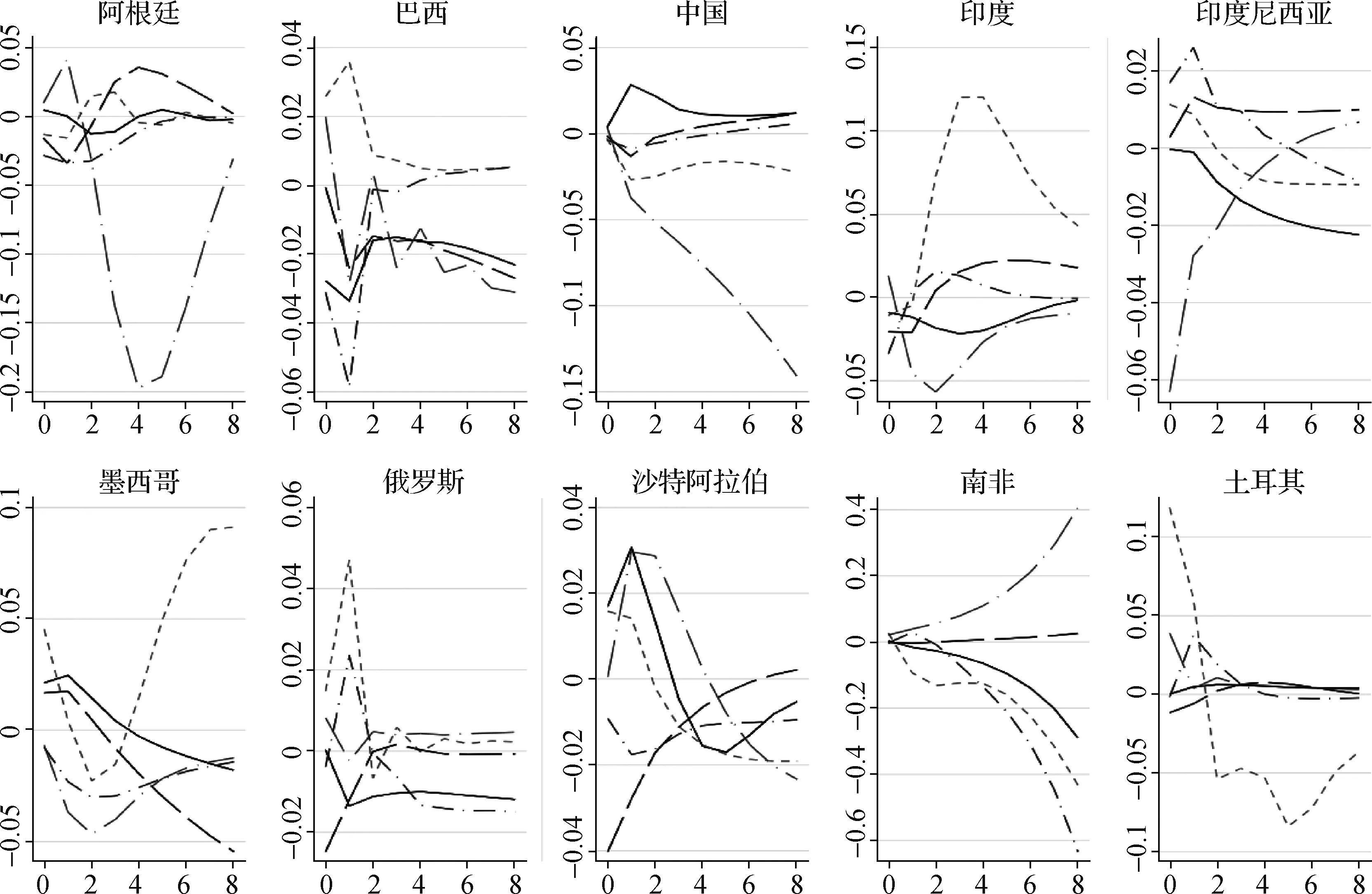

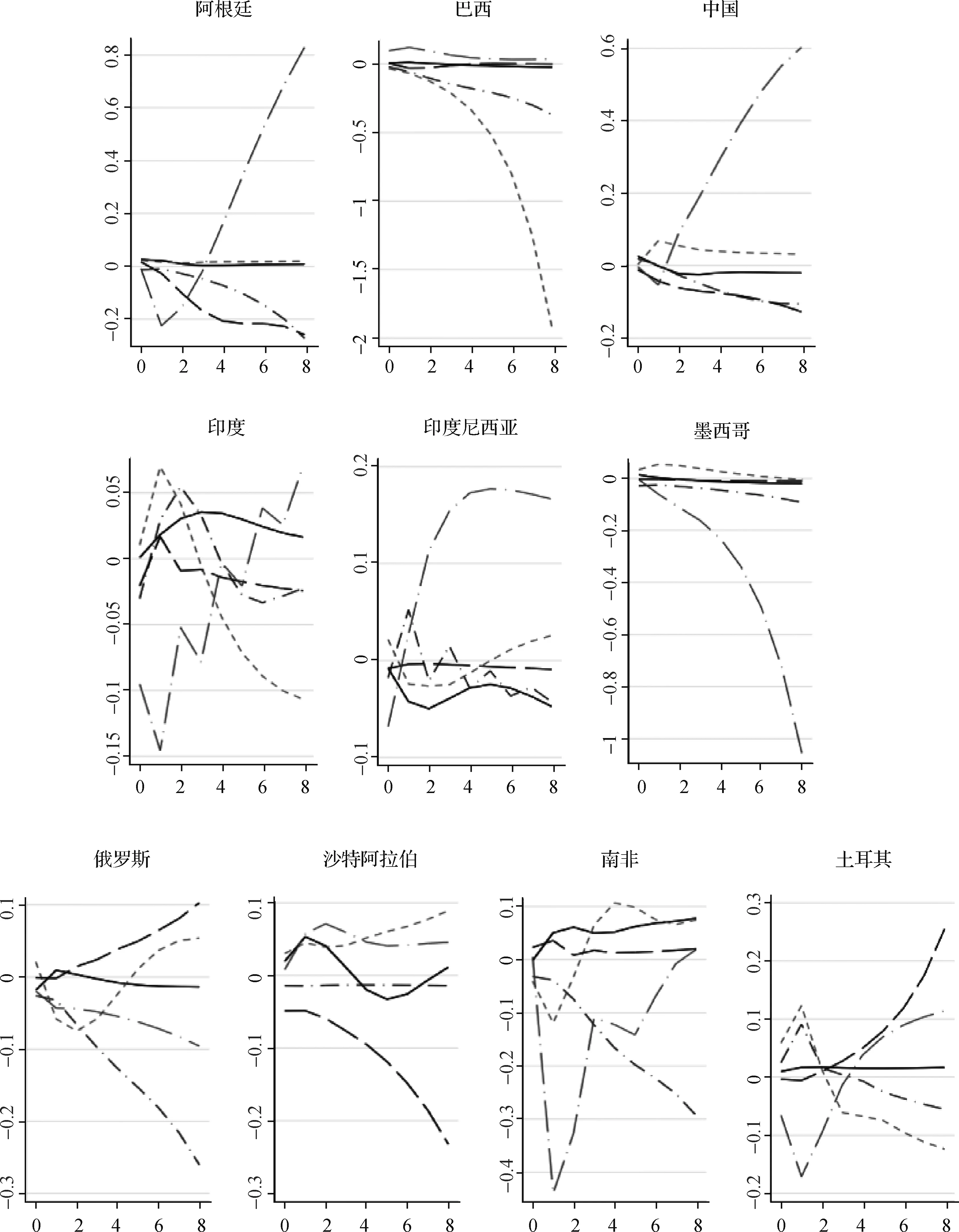

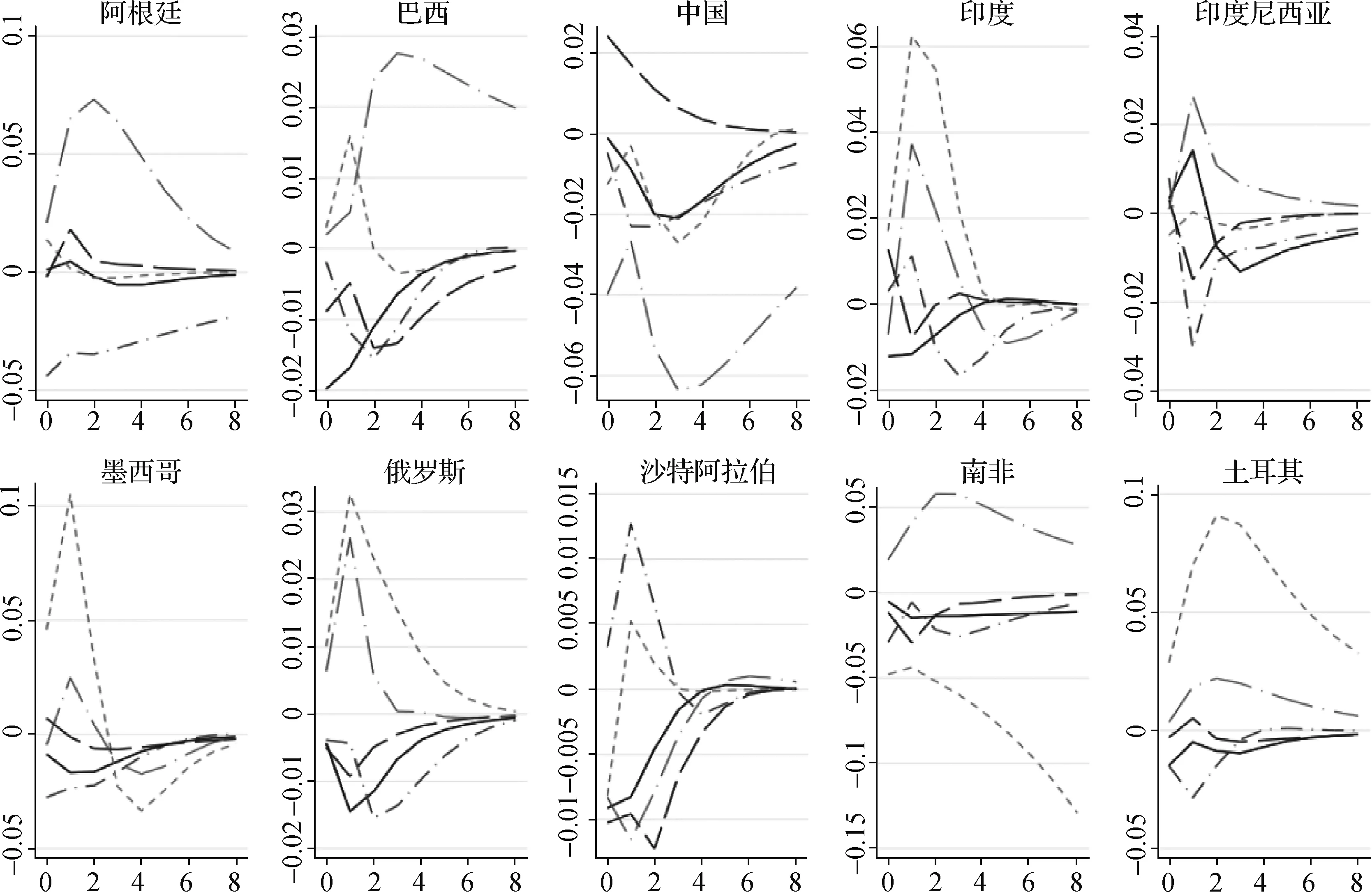

从G20成员国发展中国家各金融子市场压力动态溢出来看(如图3所示),发达国家各金融子市场压力溢出呈现出不同的特征:印度尼西亚、俄罗斯和沙特阿拉伯整体压力溢出较低;阿根廷、巴西和中国在样本周期内各金融子市场压力溢出指数波动显著,并且股票市场(TOTO(S))、债券市场(TOTO(D))和货币市场(TOTO(M))压力溢出一直保持在较高水平;印度、墨西哥、南非、土耳其四国债券市场(TOTO(D))和股票市场(TOTO(S))为主要的金融压力溢出渠道。各金融子市场压力溢出变化周期性特征与美国基本一致。值得注意的是,发展中国家信贷市场(TOTO(B))和外汇市场(TOTO(E))压力溢出指数波动显著高于发达国家,进一步说明了发展中国家信贷市场和外汇市场对国际金融市场变化更为敏感。

图3 发展中国家各金融子市场压力溢出

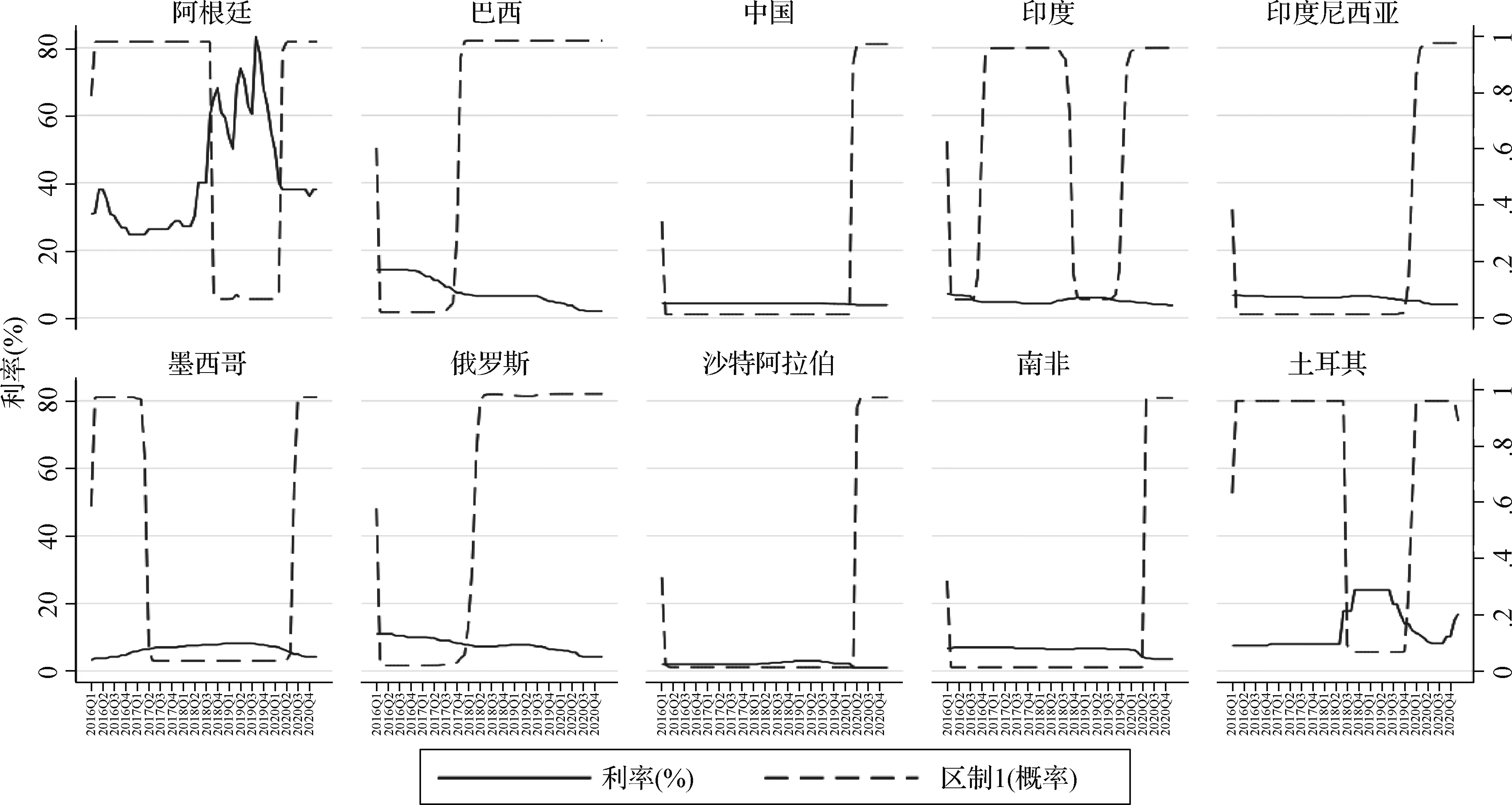

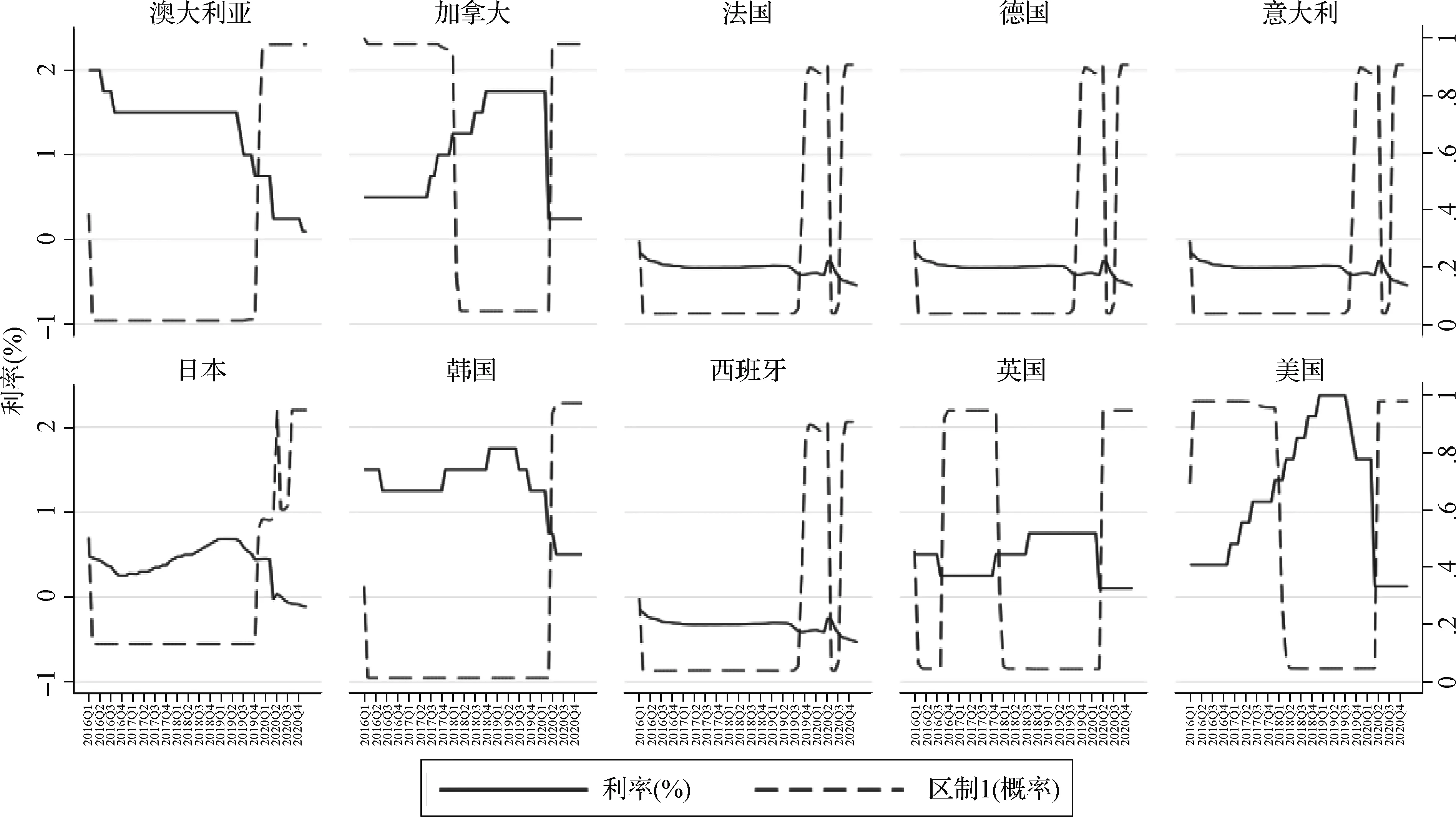

(2) 样本国家货币利率水平分析及各国RSVAR模型参数估计。基于G20成员国利率的相关数据,利用公式(1)对各国RSVAR模型进行估计,RSVAR模型相关参数估计如表1所示。(4)篇幅所限,G20成员国2016-2010年间月度利率数据未列示,备索。针对20个样本国家而言,两区制VAR模型(RSVAR)相对比单区制VAR模型(One Regime VAR Model,ORVAR)而言,模型可以得到有效改进(AIC统计指标显著降低)。通过发展中国家(图4)和发达国家(图5)利率水平和区制1(低利率水平)概率相关关系图也可以发现,样本国家在2016至2020年间,货币利率处于两个显著的区间内,尤其是2020年疫情期间,处于显著的低利率水平(区制1)。

表1 各个国家RSVAR模型参数定义

图4 发展中国家利率水平区制分析

图5 发达国家利率水平区制分析

三、 货币政策对金融压力溢出的影响机制分析

为了考察货币政策对金融市场压力溢出的影响机制,在前文对金融压力指数构建和金融压力溢出测度的基础上,本文进一步分析了货币政策对金融压力溢出的影响机制。考虑到经济周期波动、经济体间各国政策传导等影响因素,参考费兆奇和刘康 (2020) 等研究,本节首先利用回归分析的方法,设定各金融子市场间压力溢出的时变特征由本国货币政策、本国经济周期、全球金融市场主要经济体货币政策(美国货币政策、欧元区货币政策)等因素共同决定,具体函数表达形式如下:

TOTO(μ)i,t=φ0+α1TOTO(μ)i,t-1+φ1Moneyi,t-1+φ2MoneyUS,t-1+φ3MoneyEU,t-1+∑τControli,j,t-1+εt

(5)

其中,TOTO(μ)i,t衡量各金融子市场压力溢出。Moneyi,MoneyUS和MoneyEU分别代表样本国本国货币政策、美国货币政策、欧元区货币政策。控制变量Control包括:货币供应量增长率(M2 growth),通胀水平(Inflation)和经济增长率(GDP growth),用于控制一国宏观经济周期的影响。(5)篇幅所限,相关变量的统计分析及发展中国家与发达国家组间差异分析未列示,备索。

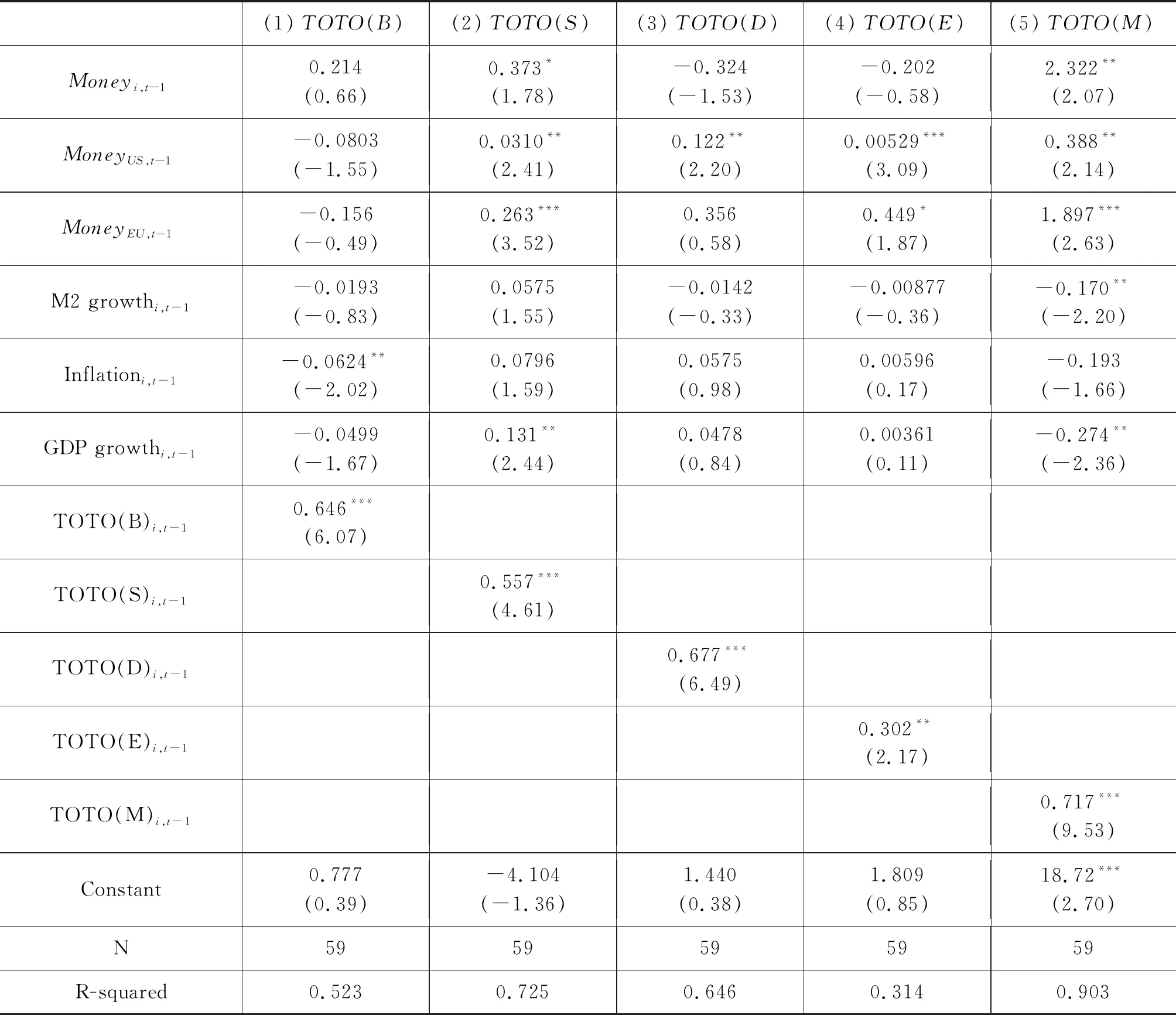

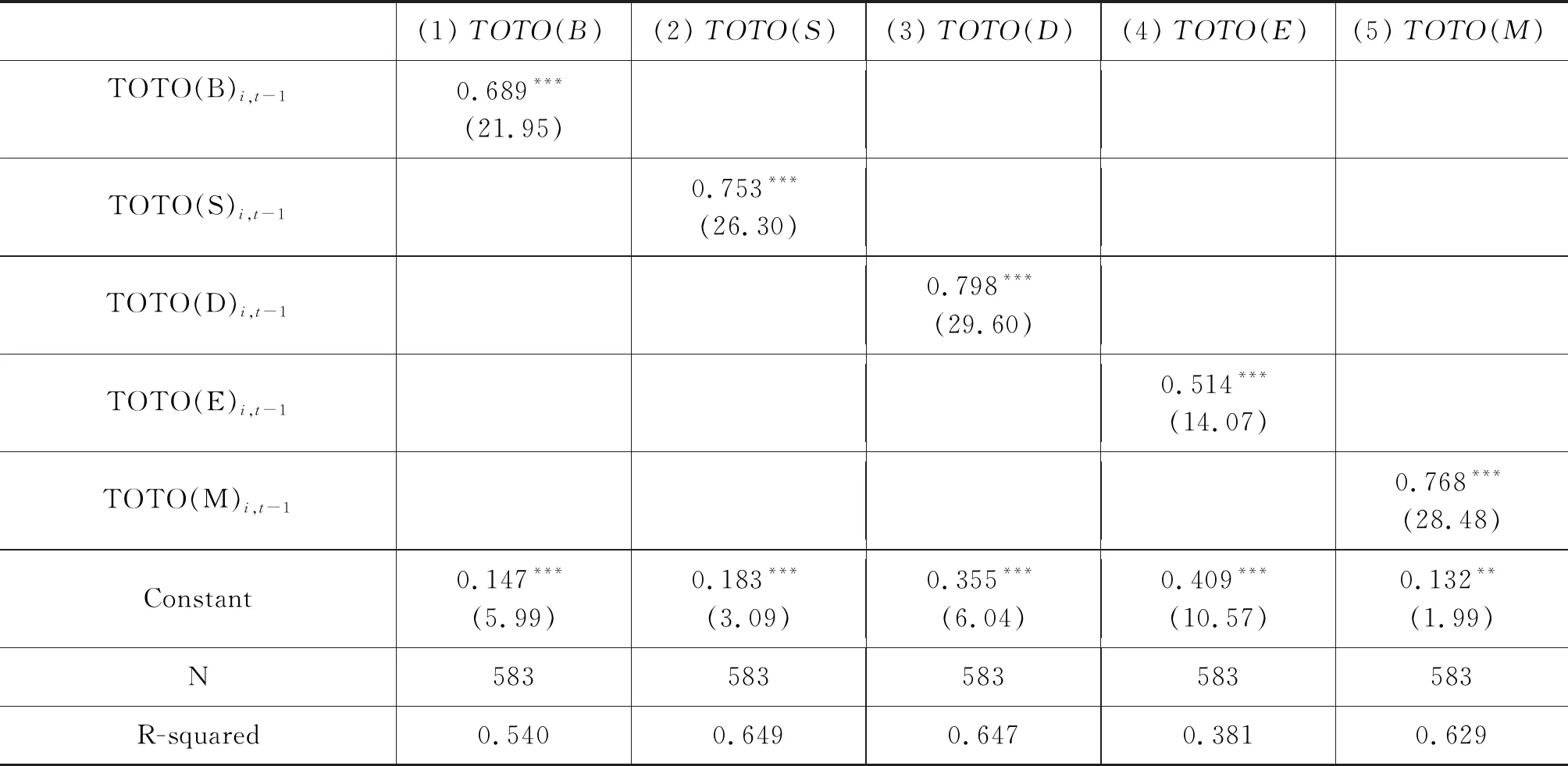

1. 全样本期间货币政策的影响分析

表2首先报告了全样本期间货币政策对中国各金融子市场压力溢出水平的影响程度及相关参数。从相关参数的估计可以看出,中国货币政策Moneyi对股票市场和货币市场的影响均在5%的显著性水平上显著,说明中国紧缩性的货币政策对股票市场和货币市场的压力溢出具有正向影响;美国货币政策MoneyUS对中国股票市场、债券市场、外汇市场和货币市场压力溢出具有显著的正向解释能力;欧元区货币政策MoneyEU对中国股票市场、外汇市场和货币市场压力溢出具有显著正向解释能力。由此可见,中国货币政策通过影响股票市场和货币市场影响金融市场压力溢出,而股票市场、外汇市场和货币市场则是美国和欧元区货币政策影响中国金融市场压力溢出的主要路径。

表2 货币政策对中国各金融子市场压力溢出的影响分析

表3描述了货币政策对美国各金融子市场压力溢出的影响。与对中国影响不同的是,美国紧缩性的货币政策Moneyi显著增加了本国的股票市场和外汇市场压力溢出,但在一定程度上降低了货币市场和债券市场压力溢出,这在一定程度上说明股票市场和外汇市场是美国货币政策效应传导的主要路径。而欧元区货币政策的影响也显著与中国不同:欧元区紧缩性货币政策显著增加了美国股票市场的压力溢出,但却降低了货币市场的压力溢出,说明欧元区紧缩性货币政策在一定程度上缓解了美国货币市场的压力。

表3 货币政策对美国各金融子市场压力溢出的影响分析

通过分析货币政策对G20成员国中其他发展中国家和发达国家各金融子市场压力溢出的影响可以发现,本国紧缩性的货币政策和美国货币政策显著增加了发展中国家信贷市场的压力溢出,而欧元区货币政策对其他国家信贷市场无显著溢出,发展中国家信贷市场压力溢出主要受本国货币政策和美国货币政策的影响;样本各国股票市场压力溢出不仅受本国货币政策影响,美国货币政策和欧元区货币政策也是其压力增加的重要来源;样本国家本国货币政策对债券市场压力溢出有显著负影响,美国货币政策和欧元区货币政策显著增加了发展中国家债券市场压力溢出。同时,本国货币政策显著增加了外汇市场和货币市场的压力溢出,美国货币政策显著增加了其他成员国外汇市场和货币市场的压力溢出,但欧元区货币政策呈现两极趋势:对发展中国家外汇市场和货币市场压力溢出有显著正影响,但对发达国家外汇市场和货币市场压力溢出有显著负影响。(6)篇幅所限,相关数据未列示,备索。

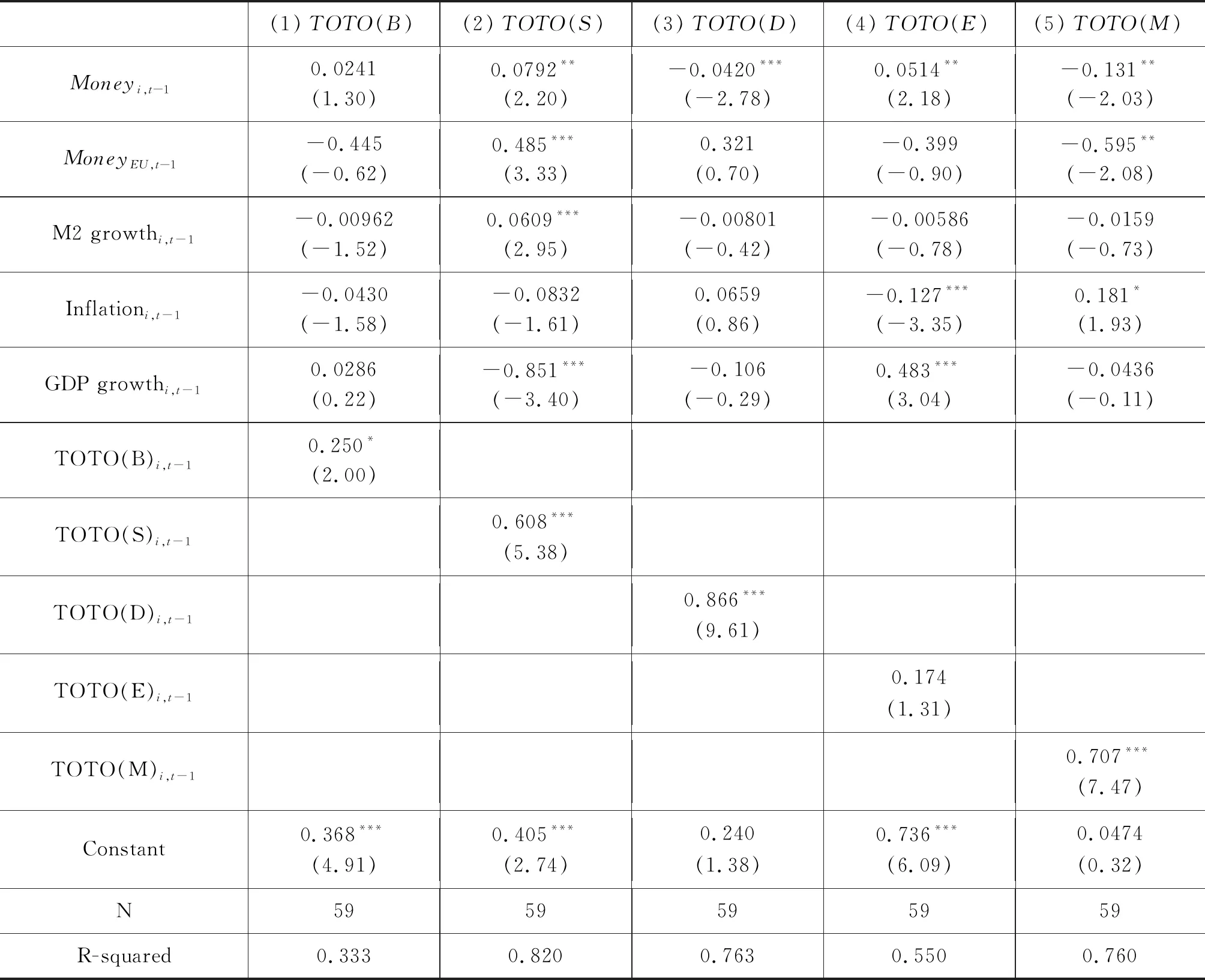

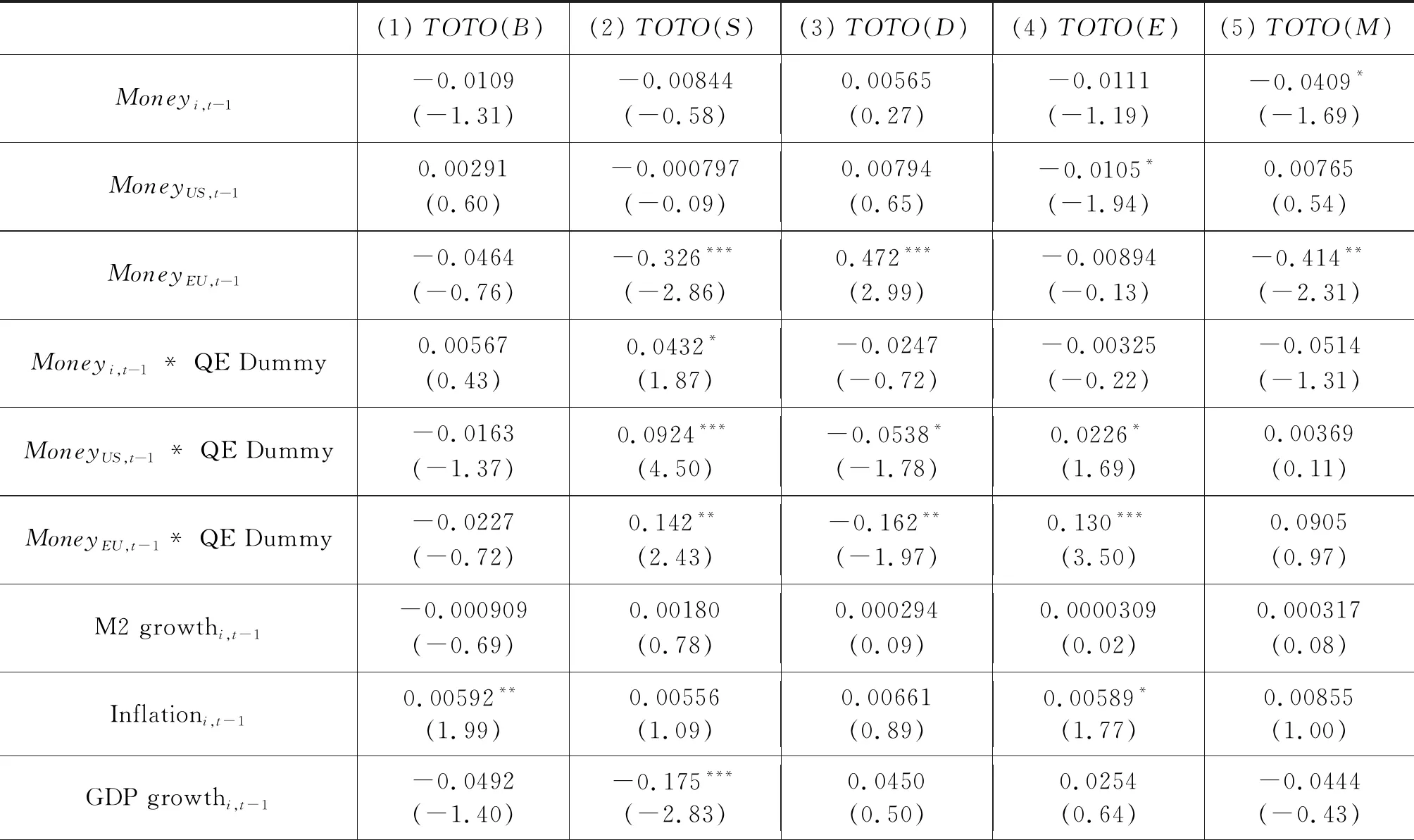

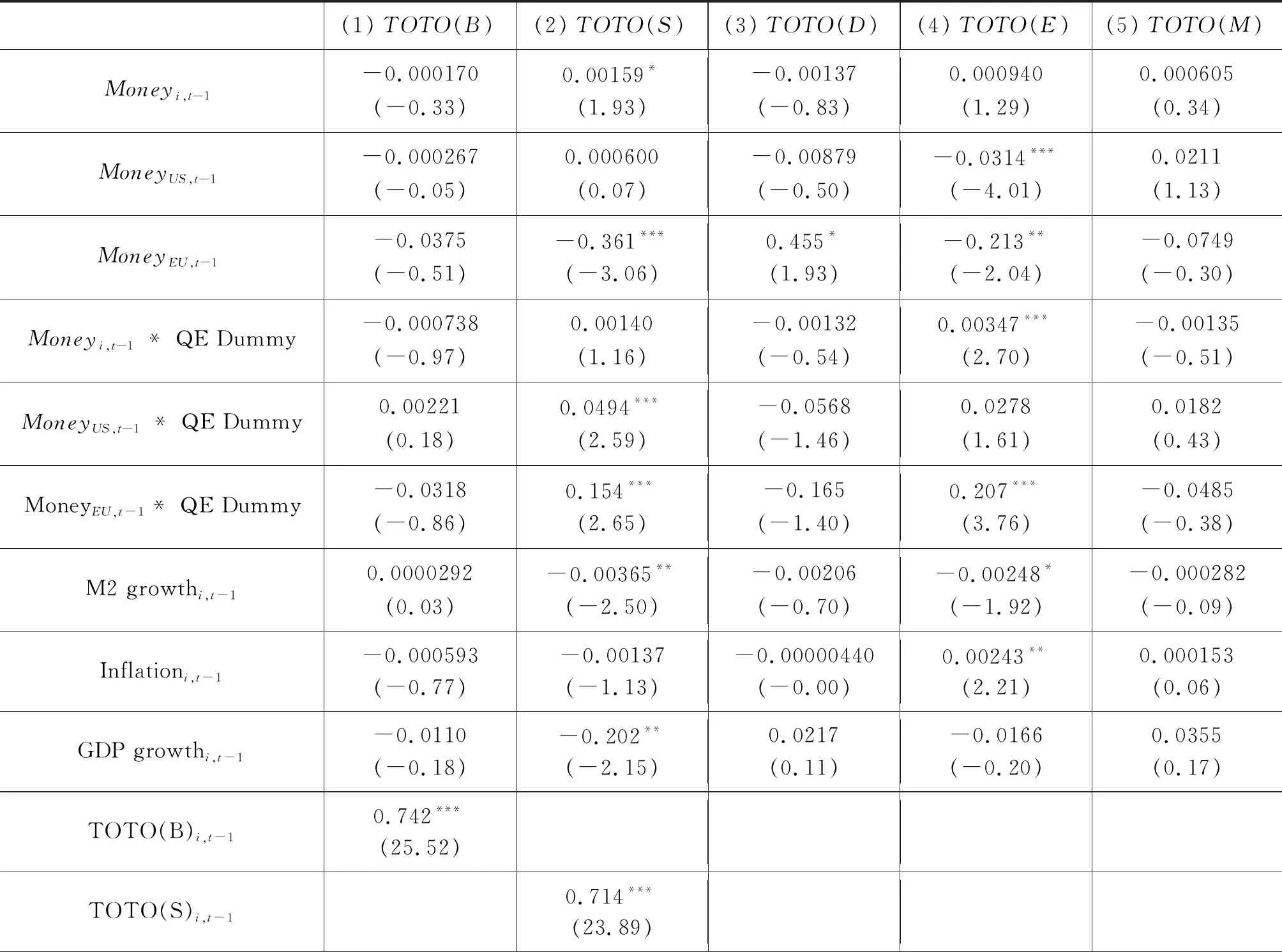

2. 量化宽松期间货币政策的影响分析

2019年下半年开始,全球开始新一轮量化宽松。美联储2019年8月至10月间连续三次降息并于10月启动扩表。与此同时,欧洲中央银行于2019年9月12日宣布将欧元区隔夜存款利率下调10个基点,并从11月重启资产购买计划,继续保持量化宽松。日本推出大规模经济刺激计划,中国人民银行自2019年1月开始连续三次降准。新冠肺炎疫情发生后全球经济更是遭受巨大的冲击,各国更是进一步持续量化宽松。美联储在2020年3月15日推出的7000亿美元QE后,3月23日开启无限量化宽松,即不限量购买,每个交易日都将购买750亿美元国债和500亿美元MBS,其规模远超2008年金融危机期间的规模。

考虑到2019年下半年以来量化宽松的货币政策的特殊性,本节重点分析了本轮量化宽松的货币政策(2019年8月-2020年12月)对比紧缩性货币政策期间(2016年1月与2019年7月)对金融市场压力溢出影响的特殊性。为了有效测度量化宽松时期货币政策影响的特殊性,本节首先定义了量化宽松变量QE Dummy,在全球新一轮量化宽松期间(2019年8月-2020年12月)取值为1。表4与表5分别报告了不同货币周期条件下货币政策对发达国家和发展中国家金融市场压力溢出的影响。(7)篇幅所限,仅报告了发达国家和发展中国家整体回归分析结果,各个国家的分析结果总体一致,备索。从表4和表5相关结果可以看出,在量化宽松期间,发展中国家量化宽松货币政策可以显著降低本国外汇市场压力溢出,发达国家量化宽松货币政策则有效降低了股票市场压力溢出;美国量化宽松货币政策则显著降低了所有成员国的股票市场压力溢出及发达国家的外汇市场压力溢出;而欧元区的量化宽松货币政策也有效降低了全球主要经济体股票市场和外汇市场的压力溢出,以上结果也进一步验证了全球经济下行期主要经济体量化宽松政策在一定程度上降低了全球股票市场和外汇市场的风险传染。

表4 货币政策对发达国家金融市场压力溢出的影响:紧缩货币政策与量化宽松

(续表)

表5 货币政策对发展中国家金融市场压力溢出的影响:紧缩货币政策与量化宽松

(续表)

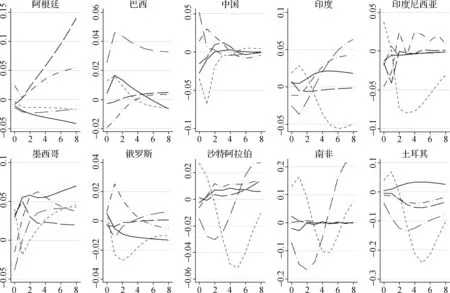

3. 脉冲响应分析

前文的实证分析验证了货币政策对金融市场压力溢出存在影响,但关于货币政策影响的长短期效应,同时也是货币政策制定和防范跨境风险冲击需要关注的重点。为了进一步分析不同状态下货币政策对金融市场压力溢出的冲击,利用脉冲响应分析,分别研究了本国货币政策、美国货币政策、欧元区货币政策变动对于G20成员国各金融子市场的影响,从而综合考察不同水平下货币政策与金融市场稳定的动态关联机制。所有脉冲响应结果基于前文对RSGVAR模型的定义及对相关模型参数的估计得到,为了保证估计模型的稳健性,本文使用Bootstrap进行仿真实验,仿真模拟10000次,基于95%的置信区间进行分析(8)Bootstrap的估计过程及具体说明详见Chen和Semmler (2018)。。脉冲响应图中的纵轴代表变量与其稳态数值的百分比偏离,横轴代表考察期数,冲击的大小均为1个标准差(以下简称1单位)。

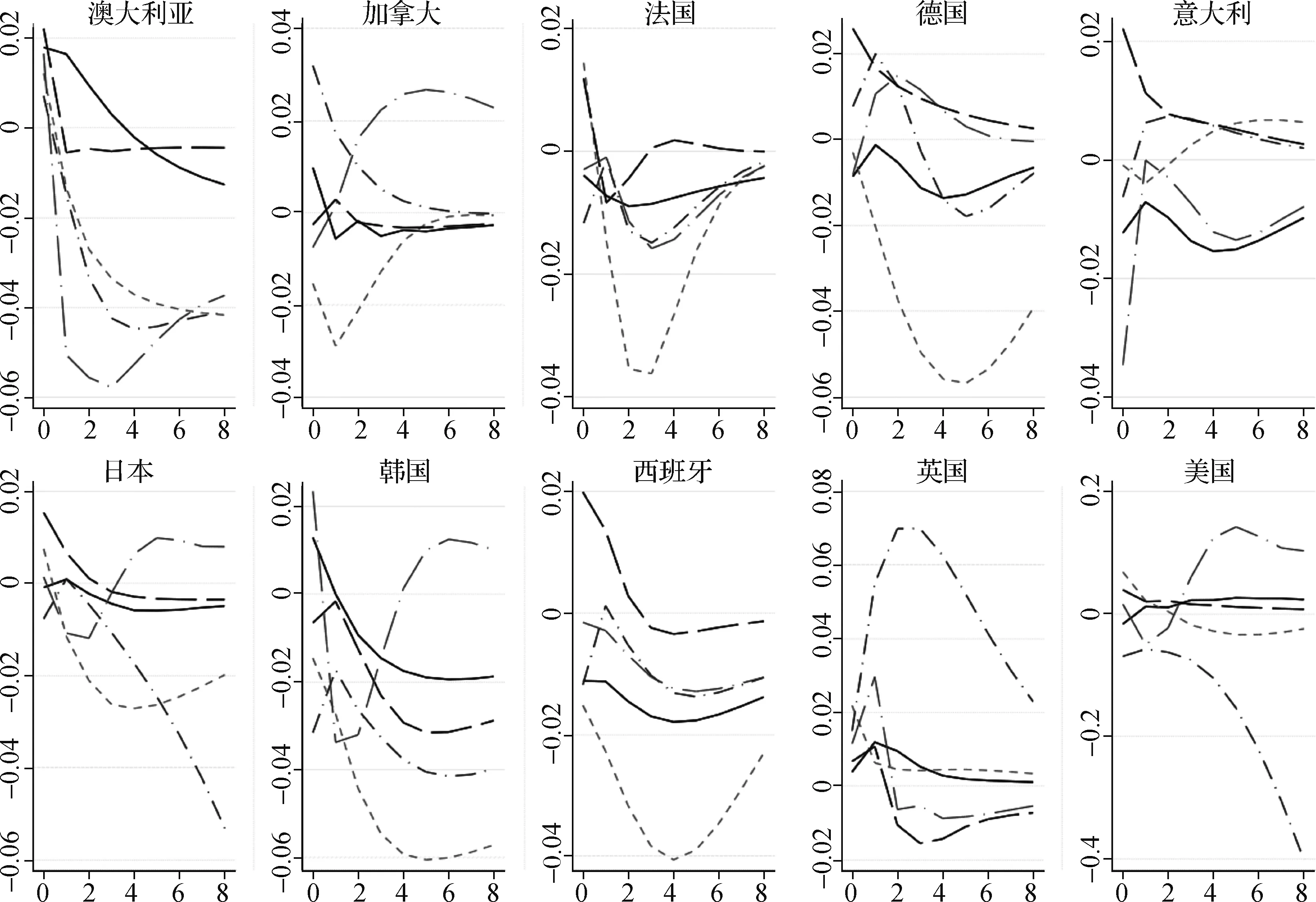

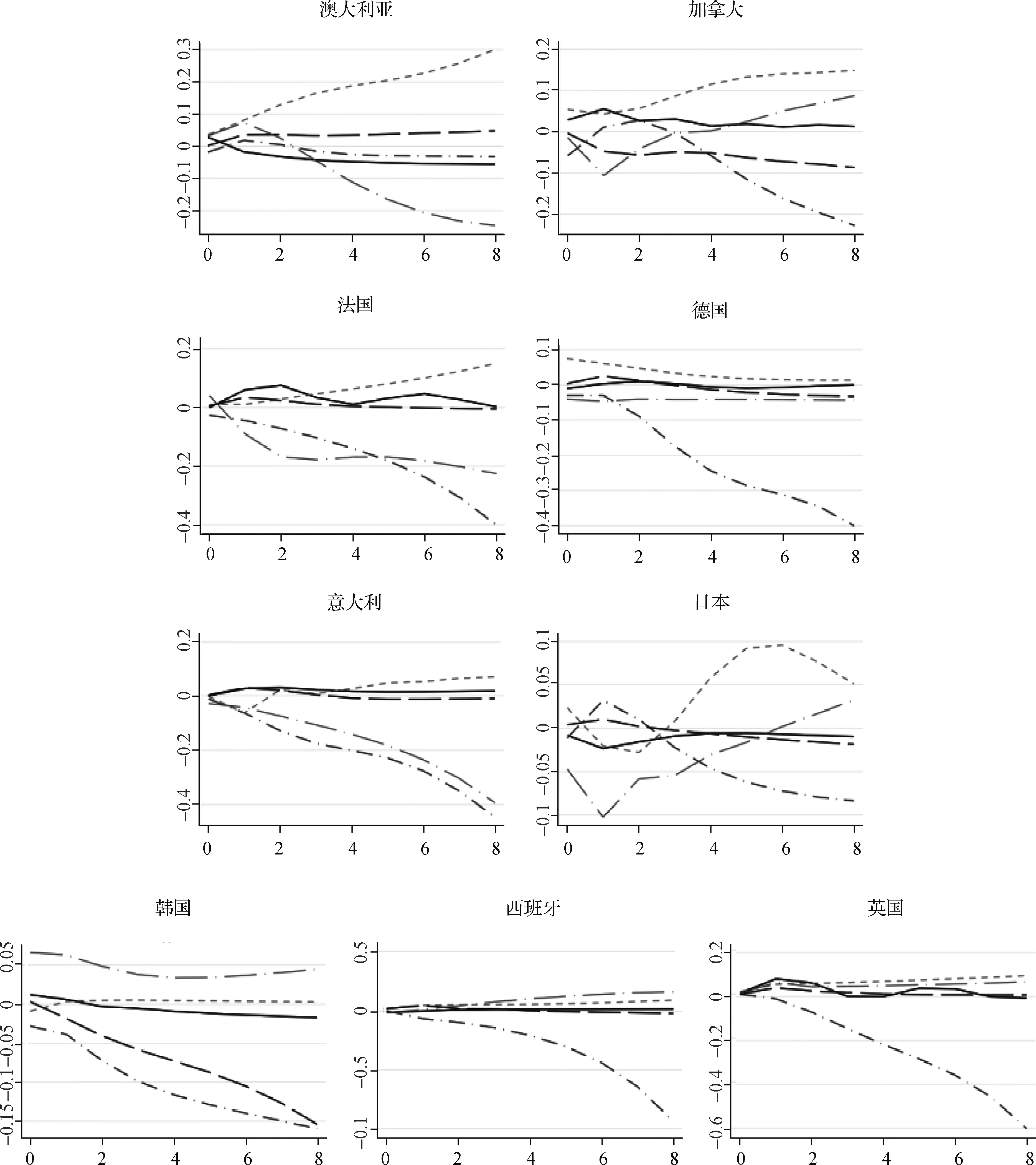

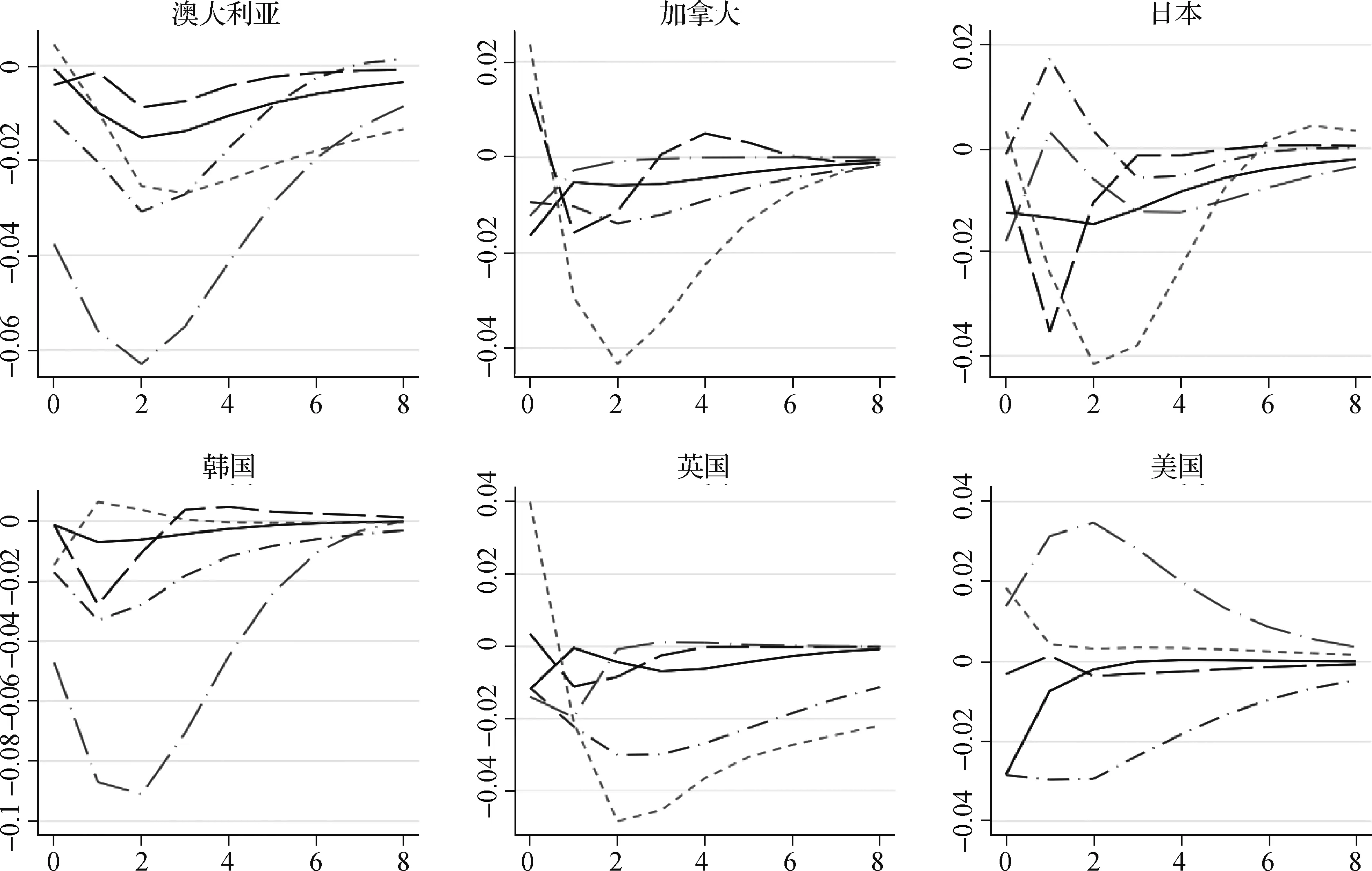

(1) 国内货币政策影响。本文首先分析了不同状态下国内货币政策对本国金融市场压力溢出的影响。图中汇报了信贷市场、股票市场、债券市场、外汇市场和货币市场五个子市场的累计脉冲响应结果。(9)为了更清晰展示各个子市场脉冲响应的结果,本文相关脉冲响应图仅汇报了累计脉冲响应结果,5%和95%置信水平下的结果未列示,备索。图6和图7为低利率水平(状态1)下发展中国家和发达国家各金融子市场压力溢出对货币政策的脉冲响应。在低利率水平下,发展中国家货币政策变动虽然在短期内导致信贷市场、股票市场和外汇市场压力溢出出现小幅上升,债券市场和货币市场压力溢出小幅下降,但从长期来看,货币政策冲击显著增加了发展中国家股票市场和货币市场的压力溢出。针对发达国家而言,当本国处于低利率水平时,货币政策变动显著增加了股票市场、外汇市场和货币市场的压力溢出。

图6 状态1(低利率水平)下发展中国家本国货币政策对本国金融市场压力溢出的冲击

图7 状态1(低利率水平)下发达国家本国货币政策对本国金融市场压力溢出的冲击

图8与图9展示了高利率水平下(状态2)本国货币政策对各金融子市场压力溢出的冲击。高利率水平下,虽然本国货币政策变动在短期内对发展中国家各个金融子市场压力溢出均有一定程度的降低,但从长期来看,总体上无显著影响。针对发达国家而言,本国货币政策冲击显著降低了股票市场、债券市场和外汇市场的压力溢出,但对货币市场压力溢出却呈现显著正影响。

图8 状态2(高利率水平)下发展中国家本国货币政策对本国金融市场压力溢出的冲击

图9 状态2(高利率水平)下发达国家本国货币政策对本国金融市场压力溢出的冲击

上述结果说明,不同利率水平下本国货币政策的变动对发展中国家和发达国家各金融子市场的影响存在显著差异:低利率水平下,货币政策变动可以有效调节发展中国家股票市场和货币市场及发达国家股票市场、外汇市场和货币市场的压力溢出;而高利率水平下,货币政策工具仅对发达国家的股票市场、债券市场、外汇市场和货币市场有效。

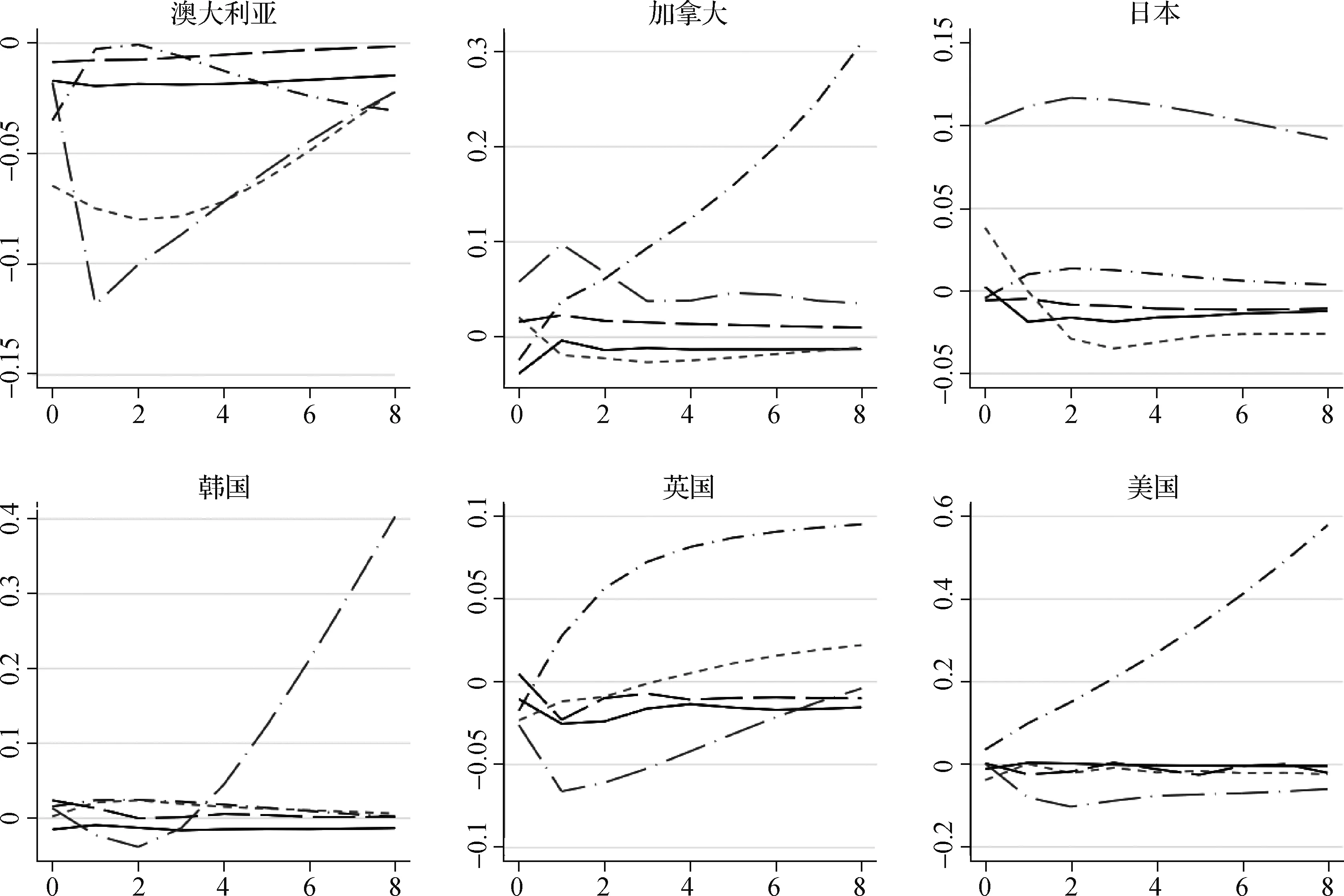

(2) 美国货币政策的冲击。图10-图13则分别报告了不同利率水平下美国货币政策对G20成员国各金融子市场压力溢出的冲击。当美国货币利率处于低水平状态时(状态1),美国货币政策冲击在期初显著增加了发展中国家信贷市场、股票市场、债券市场、外汇市场和货币市场的压力溢出,但从长期来看,对债券市场的影响却显著变化为负;针对发达经济体而言,美国货币政策的冲击对股票市场、债券市场和外汇市场压力溢出呈现显著正影响,对货币市场压力溢出显著为负,并且总体影响比较平稳。

图10 状态1(低利率水平)下美国货币政策对发展中国家金融市场压力溢出的冲击

图11 状态1(低利率水平)下美国货币政策对发达国家金融市场压力溢出的冲击

图12 状态2(高利率水平)下美国货币政策对发展中国家金融市场压力溢出的冲击

图13 状态2(高利率水平)下美国货币政策对发达国家金融市场压力溢出的冲击

当美国货币利率处于高水平状态时(状态2),一单位美国货币冲击显著降低了发展中国家股票市场的压力溢出,并对信贷市场无显著影响,显著增加了债券市场压力溢出(巴西、印度和土耳其除外)和货币市场溢出(墨西哥、俄罗斯除外)。而相对于发展中国家而言,高利率状态下美国货币政策冲击则显著降低了发达国家股票市场压力溢出,增加了债券市场压力溢出,对其他市场并未产生显著影响。

综合美国货币政策的影响可以发现,当美国处于低利率水平时,美国监管机构可以通过调节利率水平,通过信贷市场、股票市场、债券市场、外汇市场和货币市场等五个金融子市场影响发展中国家金融市场稳定,通过股票市场、债券市场、外汇市场和货币市场影响其他发达国家金融市场稳定;当美国处于高利率水平时,信贷市场影响渠道无法发挥作用,美国货币政策仅可以通过股票市场和债券市场(针对发展中国家和发达国家均有效)影响全球金融市场稳定。

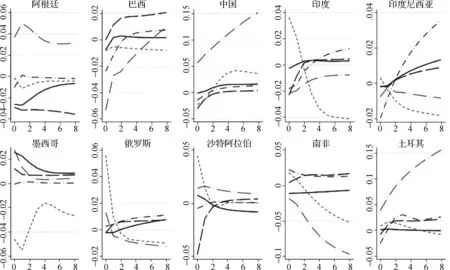

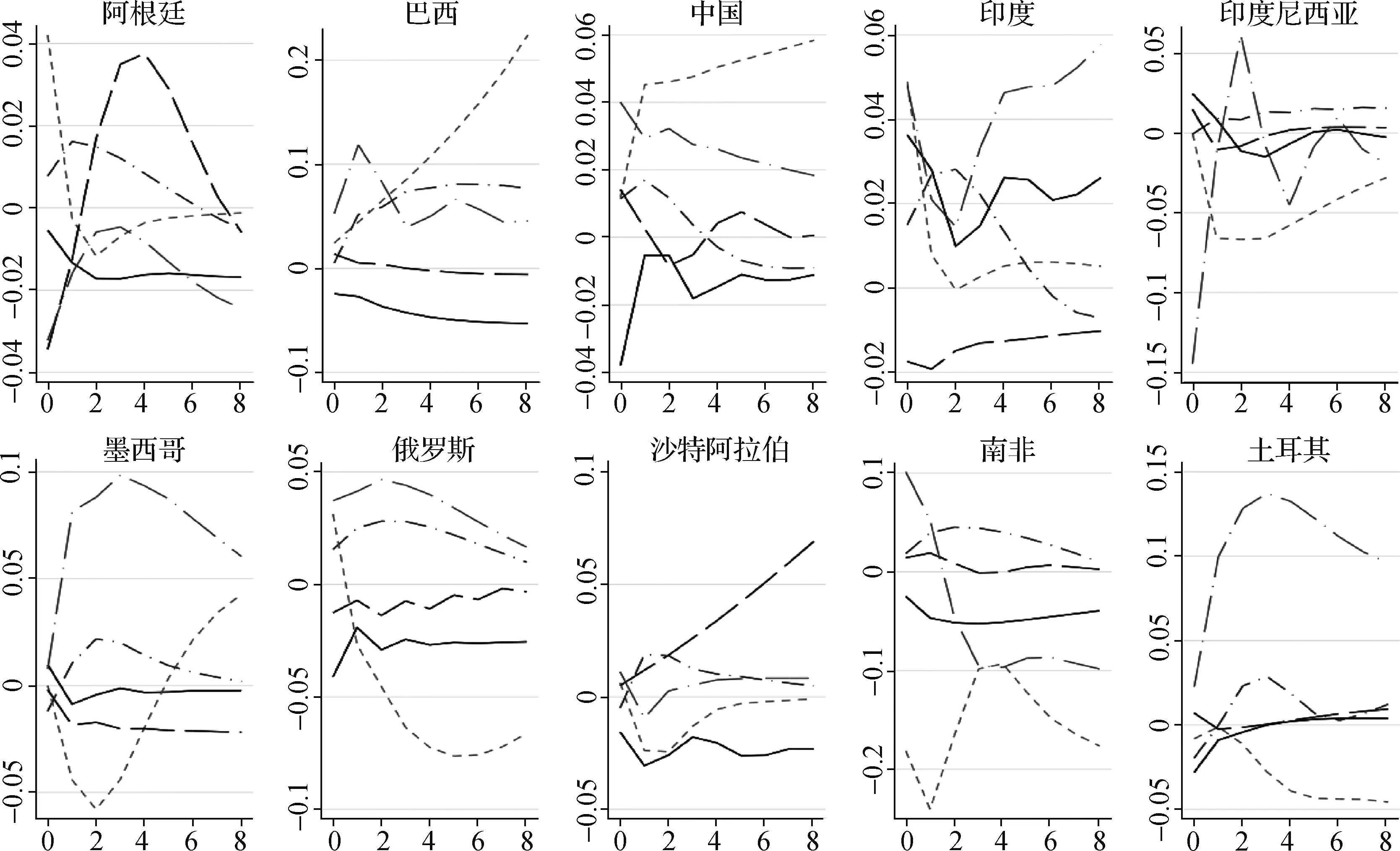

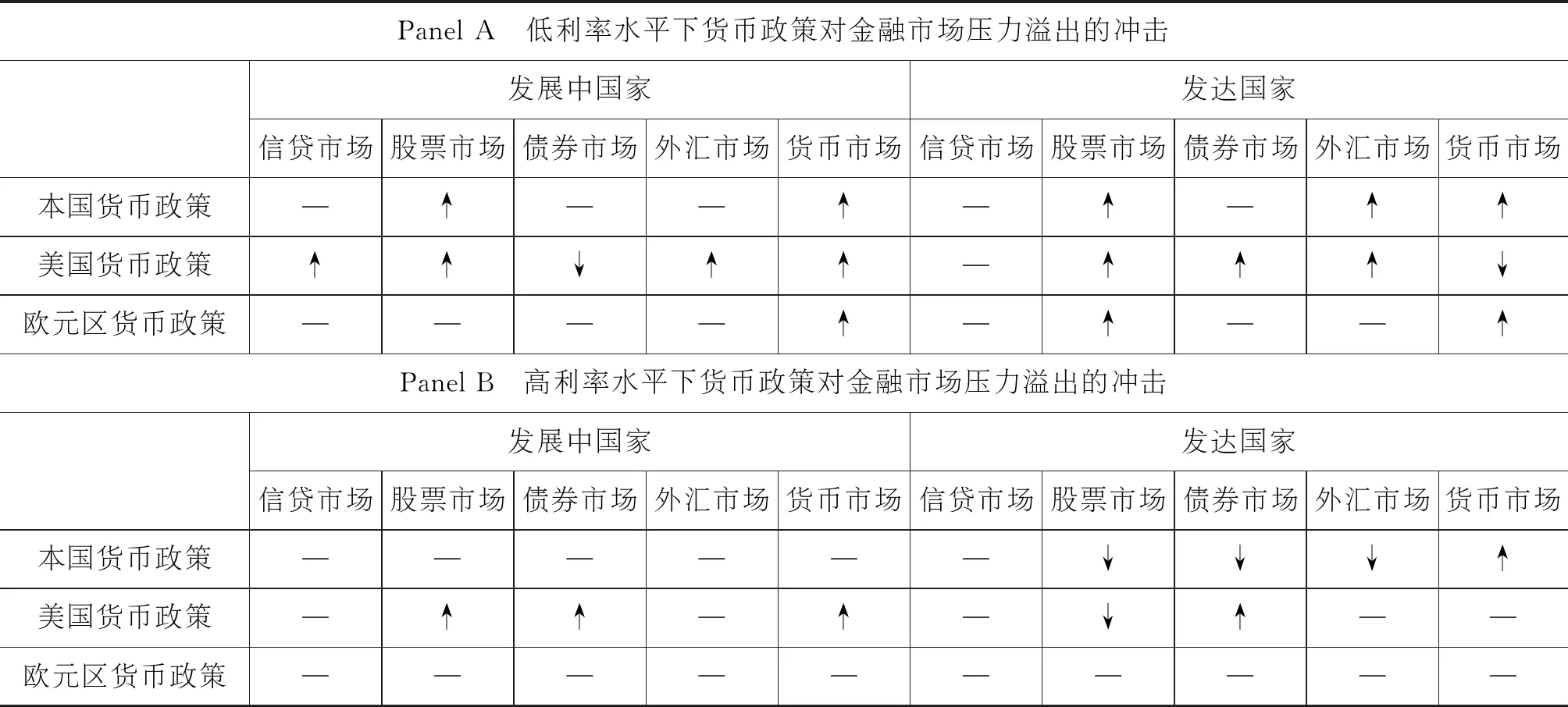

(3) 欧元区货币政策的冲击。图14-图17则分别报告了不同利率水平下欧元区货币政策的冲击。低利率水平下(状态1),欧元区货币政策冲击对发展中国家信贷市场和外汇市场无显著影响,在期初显著增加了股票市场和债券市场的压力溢出,但长期趋于不显著,显著增加了货币市场的压力溢出,并且总体而言较为显著。针对发达经济体而言,欧元区货币政策对美国、英国和加拿大的股票市场压力溢出有显著正向冲击,对日本和韩国货币市场压力溢出存在显著正向影响。

图14 状态1(低利率水平)下欧元区货币政策对发展中国家金融市场压力溢出的冲击

图15 状态1(低利率水平)下欧元区货币政策对发达国家金融市场压力溢出的冲击

图16 状态2(高利率水平)下欧元区货币政策对发展中国家金融市场压力溢出的冲击

图17 状态2(高利率水平)下欧元区货币政策对发达国家金融市场压力溢出的冲击

高利率水平下(状态2),欧元区货币政策在期初增加了发展中国家债券市场和货币市场压力溢出,降低了信贷市场、股票市场和外汇市场压力溢出,但从长期来看,其影响均趋于零。针对发达国家而言,欧元区货币政策虽然在期初增加了信贷市场、股票市场、外汇市场和货币市场的市场压力溢出,降低了债券市场压力溢出,但其影响并不显著,并且在长期内影响趋于零。

根据上述结论可以发现,当欧元区利率水平较低时,欧元区货币政策通过影响发展中国家货币市场和发达经济体股票市场和货币市场影响其金融市场稳定,当欧元区利率水平较高时,虽然短期内货币政策调整会对发达国家和发展中国家的金融市场稳定造成一定程度的影响,但是长期影响并不显著。

表6分别总结了不同利率水平下本国货币政策、美国货币政策和欧元区货币政策对G20成员国中发展中国家和发达国家金融市场压力溢出的冲击。结果表明,当处于低利率水平时,发展中国家货币政策通过股票市场和货币市场渠道影响本国金融市场稳定,美国货币政策则通过信贷市场、股票市场、债券市场、外汇市场和货币市场影响发展中国家金融市场稳定,欧元区货币政策则通过货币市场对发展中国家的金融市场稳定造成一定程度的冲击。综合来看,本国货币政策、美国货币政策和欧元区政策对发展中国家金融市场稳定影响的传导渠道存在相同之处(货币市场),其主要原因是发展中国家货币政策在总体上跟随美国货币政策和欧元区货币政策进行调整,其对货币市场压力溢出的影响基本相似。而由于货币政策的独立性及货币政策工具的差异,本国货币政策、美国货币政策及欧元区货币政策对发达国家金融市场的影响存在显著差异:发达国家本国紧缩性性的货币政策在短期内会增加股票市场、外汇市场和货币市场金融压力溢出,而美国货币政策则通过股票市场、债券市场、外汇市场和货币市场四个渠道影响其他发达国家金融市场稳定,欧元区货币政策通过股票市场和货币市场渠道影响发达国家金融市场稳定。

表6 不同利率水平下货币政策对金融市场压力溢出的冲击

而当各国货币利率处于高水平时期时,本国货币政策和欧元区货币政策变动对发展中国家金融市场稳定并未产生显著影响,而美国货币政策则主要通过发展中国家的股票市场、债券市场和货币市场对其产生显著影响。其主要原因是由于当发展中国家利率处于高水平时,由于货币工具的局限性,通过调整利率水平无法对金融市场产生影响,货币政策失灵;同时考虑到欧元区货币政策相对滞后于美国货币政策调整,发展中国家金融市场在美国货币政策变动的影响下,已经对未来欧元区货币政策的变动进行了预期调整,因此,当欧元区货币政策变动时,发展中国家金融市场压力并未显著变化。针对发达国家而言,美国货币政策通过影响发达国家股票市场和债券市场影响其金融市场稳定。本国货币政策在高利率水平下对股票市场、债券市场、外汇市场存在负向影响,其原因与前文类似:主要还是由于发达国家金融市场对美国货币政策存在过度反应,以及本国货币政策和调整的相对滞后,因此,当其本国货币政策实施后,金融市场压力溢出通过长期调整回归理论水平。

四、 结论与政策建议

本文通过构建区制转换全球向量自回归模型(RSGVAR)并基于关联网络方法,测度并比较分析了G20成员国在2016至2020年间各金融子市场压力溢出的时变特征,并在此基础上研究了货币政策因素(本国货币政策、美国货币政策和欧元区货币政策)对各金融子市场压力溢出的长短期影响。研究结果发现,美国、加拿大、法国、德国、意大利、日本和西班牙等发达国家股票市场和债券市场压力溢出水平较高,在全球加息周期内(2016-2018),各金融子市场压力溢出有所增加,2020年新冠肺炎疫情及美股的多次熔断导致股票市场压力溢出急增;发展中国家各金融子市场压力溢出变化周期性特征与美国基本一致,但其信贷市场和外汇市场压力溢出波动要显著高于发达国家。

考虑到不同利率水平下货币政策的影响,研究结果表明,当处于低利率水平时,本国货币政策、美国货币政策和欧元区货币政策对发展中国家金融市场稳定影响的传导渠道存在相同之处(货币市场);而由于货币政策的独立性及货币政策工具的差异,本国货币政策、美国货币政策及欧元区货币政策对发达国家金融市场的影响存在显著差异。当利率处于高水平时期时,本国货币政策和欧元区货币政策变动对发展中国家金融市场稳定并无显著影响,而美国货币政策则主要通过发展中国家的股票市场、债券市场和货币市场对其产生显著影响。

根据以上的研究发现,本文得到以下几点启示:① 全球金融市场压力溢出周期性变化与美国货币周期基本一致,但发达国家和发展中国家存在显著差异。因此,中国监管机构在对跨境风险进行防控时,需要重点关注发达国家股票市场和债券市场的波动以及发展中国家信贷市场和外汇市场的波动对中国金融市场的冲击,在有效预期美国货币政策影响的前提下,根据不同国家、不同市场的波动对货币政策的力度和方向进行及时调整,有效防范由于跨境风险对中国金融市场的冲击所引发的系统性金融风险。② 不同利率水平下,货币政策因素(本国货币政策、美国货币政策和欧元区货币政策)对发展中国家和发达经济体的影响存在显著差异。因此,针对发展中国家而言,由于受美国货币政策的影响较为显著,短期内价格型政策工具(利率)无法显著改变金融市场现状(董兵兵等, 2021),应灵活使用数量型货币调控政策,防止金融体系出现局部风险短期激增等突发性事件,维护金融市场稳定。③ 考虑到美国货币政策和欧元区货币政策影响的非对称对性,并鉴于中国正在逐步实现金融市场的全面开放,在应对其他国家货币政策对中国金融市场的冲击时,不仅要进一步健全中国各金融子市场发展水平并提升应对外部冲击的能力,同时还要针对主要经济体货币政策的影响进行有针对性的评估,构建长期有效的货币政策影响评估体系,并制定针对性的反馈机制,实现对发达经济体货币政策长期影响的有效应对。