“交船速度”决定市场走向?

——2022年5月全球新造船市场分析

曹博/中国船舶工业行业协会

5月,中国造船指标继续领跑全球,中日韩三国造船完工量同比均现下滑,“交船速度”成为决定今年世界新造船市场走向的重要变量。下游航运市场出现新变化,不同船型走势分化严重,理解部分船型运费市场走势,有助于判断未来新船市场变化。

新造船市场依然稳定

新船成交量与完工量同比降幅明显收窄,手持订单量持续回升。2022年5月,全球新造船市场成交527万DWT(载重总吨)、330万CGT(修正总吨),当月同比实现增长,分别为8.2%和10.4%。1—5月,新造船市场成交3372万DWT、1796万CGT,同比分别下降45.2%、18.5%。以CGT计降幅较今年一季度明显收窄,同时成交量比“十三五”同期均值涨幅进一步扩大,达到65.5%,这说明全球新造船市场发展的基础依然十分稳定。在造船完工方面,今年前5个月世界累积完工订单3243万DWT、1089万CGT,同比分别下降25.9%、23.2%,5月当月与累积完工量均低于2016—2020年同期均值,但降幅较4月份有所收窄。受上海地区疫情、韩国企业罢工等因素影响,全球主要造船国家(地区)新船交付量出现下滑,预计随着复工复产后续会逐步回升。截至5月底,世界手持订单2.13亿DWT、9942万CGT,同比分别增长19.6%、24.4%,增幅继续扩大。

图1 2022年1—5月世界新造船成交情况对比(单位:万CGT)

图2 2022年1—5月世界新船交付月度对比变化(单位:万CGT)

图3 截至2022年5月底世界手持订单情况(单位:万CGT)

图4 2022年1—5月中日韩三国主力船型接单占比(单位:万CGT)

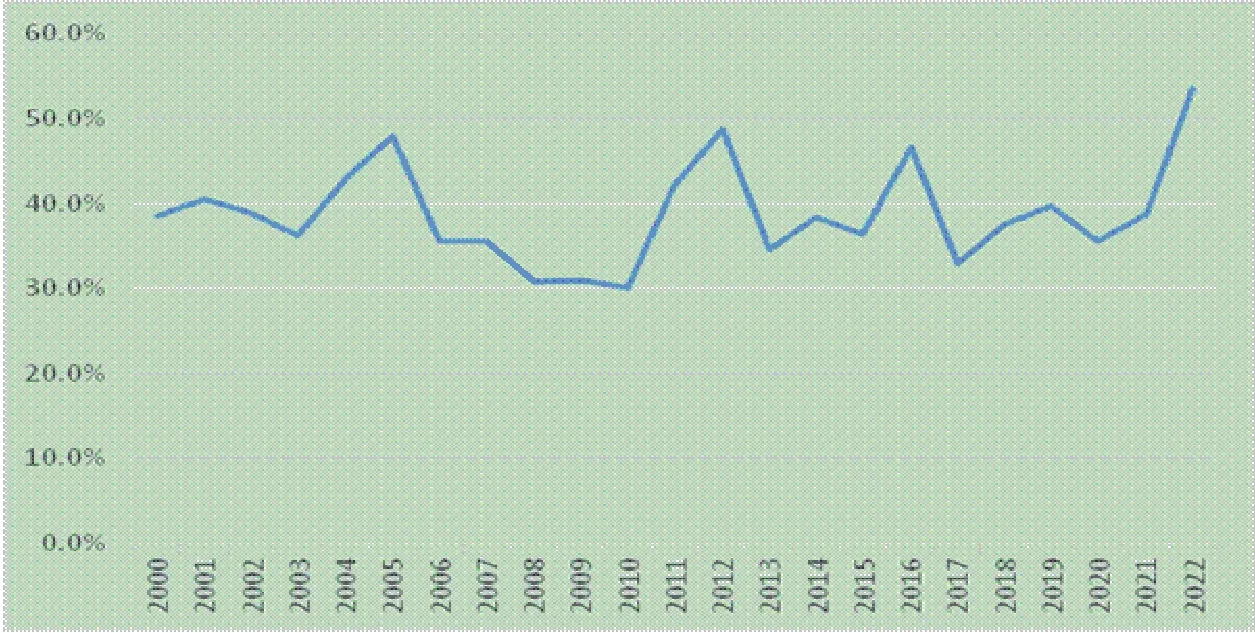

“交船速度”影响着市场走向

中国造船指标继续领跑全球,“交船速度”成为影响今年市场走向的重要变量。根据中国船舶工业行业协会发布的数据,1—5月中国新承接、完工以及手持订单的全球份额(CGT计)分别达到50.3%、40.5%和42%。虽然新接和完工指标受到新冠肺炎疫情等因素影响,但中国造船企业克服困难,仍然取得世界造船份额第一的成绩。特别是,前5个月累积完工量以CGT计同比小幅增长1.8%,实属不易。反观海外,韩国和日本船企完工量也出现较大波动,以CGT计分别下降40.3%和15.2%。

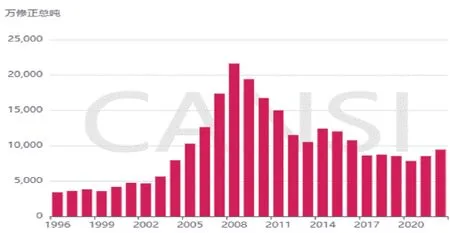

今年以来全球造船完工量同比下降,主要是受客观环境变化影响:一是上海疫情、韩国罢工等突发因素影响生产进度;二是交付船型建造难度逐步提升,以行业观察船型结构的直观指标-修载比(CGT/DWT)来看,已从2020年的0.356上升到目前的0.536,创历史新高,涨幅更是达到50.6%;三是韩国和日本劳动力短缺问题日益严重,全球其他地区产能贡献有限。从当前的市场形势来看,船厂对“快交船”有较大意愿:一是有更多船位接单;二是可回收现金以改善公司盈利结构;三是扩大市场份额占据企业转型的有利位置。“保交船、快交船”成为全球造船企业的优先项,很可能会决定今年新造船市场的最终业绩。

航运市场需求出现分化

下游市场出现新变化,需关注部分船型中短期市场走势。2022年5月克拉克松综合运费价格再创新高,达到4.4万美元/天,同比增长75%,增速回落。细分船型来看,虽然主力船型均实现同比增长(液化石油气运输船除外),但各船型走势有所分化。低碳能源需求以及能源贸易结构变化继续推动气体船运输市场向好。

图5 2022年1—5月中日韩三国主力船型接单占比(单位:万CGT)

干散货运市场也处于波动回升态势,虽然BDI指数在5月份经历“过山车”,从月初2400多点到月中3300点,月末又重新回到2500多点,但月度均值依然环比上涨32.6%。油运市场分化明显,原油运输市场受需求减弱影响运费下降较大,而成品油运费则一路高升,运费已经突破4.5万美元/天,环比上涨55%,同比涨幅超过5倍,是近两个月涨幅最为显著的船型。受市场关注的是,集运市场小幅回调,运费环比下降1.2%,运费有进入平台期趋势;全球经济下行预期、全球性通货膨胀使得集装箱海运贸易增长承压,运费是否如相关方所判断的从高位逐步回调有待观察。其他船型中汽车运输船再次创造新的历史纪录,运费突破6万美元/天;除了新能源汽车需求增加外,海事环保规范、汽车上下游产业链减碳、货主公司发展理念等多重因素也在加速推动汽车运输供应链的低碳化进程。主要航运市场判断如表1。

表1 造船市场综合情况表

?

——福船