2011-2022年近十年我国智能门锁发展情况简报

中国日用五金技术开发中心 孙佳琪

智能锁的出现虽然有近三十年的历史,但是近十年智能锁行业发生了翻天覆地的变化,特别是从2015年开始,智能锁进入了快速增长期,行业规模、企业规模、明星企业数量也开始大大增加,总产值也向着百亿元迈进。

本篇报告主要通过近十年智能门锁行业各项数据表现,从产业总体发展概况、产品情况及现状分析、市场发展情况等方面进行简要的分析。

一、产业总体发展概况

图1 近十年智能门锁产、销量情况(单位:万套)

根据我中心对智能锁行业十余年的市场调研数据显示:自2008-2014年,是行业的技术、产品的积蓄期,企业数量增加速度变快,行业总产值突破10亿元,明星企业开始出现,甚至个别企业已经开始进入到一些重大的工程项目当中,比如奥运会、大运会、世博会等等,但市场总容量仍然不大,消费者接受度不高。2015年起,智能门锁行业开始进入到增长期,行业规模、企业规模、明星企业数量都开始大大增加,行业总产值开始向着百亿元的数量级迈进。从2016年开始,随着智能锁在零售市场的爆发,智能锁逐渐被广大消费者所接受,产销量开始快速增长。到2018年首次突破了千万套,整体产销量为1500万套。2019年,智能门锁产销量于近十年内首度出现了小幅度下滑,总产、销量接近1400万套。2020年全年行业产、销量创近十年新高,达到1600万套以上,同比2019年增幅超过了百分之十以上。2021年中国智能门锁市场规模达1820万台,同比增长13.75%,连续第二年实现增长。

图2 近十年智能门锁工业总产值变化示意图(单位:亿元)

同时,工业总产值也是从2016年开始快速增长。随着直播电商的高速发展和激烈的价格战,单品出厂均价在2021年略有下降,但由于产销量与2020年对比略有提升,从而推动了工业总产值有一定幅度的提升,但增速却放慢了脚步。

2021年,全国智能门锁行业工业总产值在130亿元左右,比2020年略有增加,但是增速开始放缓,全品类智能锁工业总产值预计在200亿元左右,占比全锁具行业的比率维持接近25%左右,仍然保持着锁具行业中增长最快的产品类别。

图3 近五年智能门锁头部企业总规模变化示意图

从企业规模来看,2021年头部企业发展态势良好,延续了自2016年以来的高速发展态势,受疫情影响并不十分严重,头部企业的优势也比较明显。其中大企业总体产销量稳中有升,而中、小企业产销量下滑较大。从目前调研的数据来看,2022年整体开局平稳。例如,德施曼成立于2009年,根据历年的全国市场调研数据显示,从2011-2022年,德施曼品牌连续十一年产销量、增长率在行业内居于领先(取数时间2011年1月1日—2022年4月15日)。据了解,头部企业中凯迪仕、小米等品牌也取得了较好的增长。

从发展的眼光来看,目前处于头部的企业仍然不可掉以轻心,并非目前处于头部领先,就可以长时间占据领先地位,行业机会窗口仍然存在,而且是对每一家企业或外来者开放,只要找准机会,仍然可以在智能门锁行业竞争中做大做强,从而占据较高的市场份额。

图4 中国锁具行业景气指数

备注:景气指数介于0-200之间,100为景气指数的临界值,当景气指数大于100时,表明经济状况趋于上升或改善,当景气指数小于100时,表明经济状况趋于下降或恶化,处于不景气状态。更为细致的划分为:0-100为不景气区间,100-120为较景气区间,120-150为较高景气区间,150-200为高景气区间。

通过对锁具行业四个季度的数据调研,锁具行业的企业景气指数为110.37,处于“绿灯区”,景气运行正常。各项子指标中,企业在行业总体运行状况、企业总体经营状况、产品生产量和产品销售量四个指标给出景气度较高的评价,而订单量(需求量)、产品库存量和企业盈利状况三个指标虽然处于“绿灯区”但数值低于100,各个企业均遇到“原材料购进价格”的难题,景气度很低,年平均值为33.94。

二、产品情况及现状分析

图5 智能门锁产品类型划分

2021年全自动智能门锁取得了较快的发展,在产品类型中受到了市场的青睐,在零售端占比接近了一半的比例,这也是得益于最近两年各项技术成熟与稳定。从2019年开始,电动锁体式全自动锁,结构、工艺等技术壁垒逐渐被突破,国内、外两巨头发展模式慢慢被打破,大量的中、高端品牌开始将全电动锁体式全自动锁产品作为旗舰机型。同时,在2021年,全自动电子锁类型产品是与新技术结合最紧密的产品类型之一,具备电子猫眼功能、可视对讲、3D人脸识别、Wifi联网等新技术应用的全自动智能门锁产品大火,引领了行业发展。

把手指纹头类型的智能门锁产品以其使用体验好,外观适用度高,质量工艺日趋成熟等诸多优势,在产品类型中独占鳌头,占全行业产、销量的一半左右,占比最高。这其中互联网、家电等跨界品牌的入门级产品最多,专业智能门锁品牌性价比款产品次之。

其次,直板类型智能门锁以其发展时间久、质量成熟稳定、成本可控等优势同样占据着重要的位置,是目前极致性价比产品必争之地,在大量的门业配套、房地产工程以及低价零售款中,直板类型产品占比巨大。

图6 智能锁的外观类型

从外观类型来看,近五年智能门锁的外观类型发展趋势并没有发生较大的变化,受市场和消费需求的带动,一如既往延续着简约风格的发展方向,特别是随着互联网品牌、家电等跨界品牌介入智能门锁行业的逐渐加深,这一趋势变得更加明显。

2021年,极致简单风格智能门锁的产、销量约占比全行业一半左右,主力产品为一线专业智能门锁品牌极致性价比款产品、互联网品牌产品以及上述品牌的低价仿照者;简约风格其次,主要为一、二线品牌销量款产品和家电品牌产品为主,销量约占比行业近三分之一。

总体上看,走简单风格的产品约占比全行业总体产、销量的三分之二左右。欧式、中式风格除部分仍然走简约风的产品在B端较为广泛,外观形态相对表现欧式或中式的形态,但总体仍趋向于简约。另一部分更多的是出现在团体定制化、高端化、个性化的产品类型中,特别是一些嵌入式类型的智能门锁,“三化”表现更为明显,其外观相对更加偏重于古典、现代、经典等多元化风格化形态表现。同时从今年的调研数据来看,有部分企业开始生产一些专门定制化的私人风格的智能门锁产品,这是值得行业留意的。

三、市场发展情况

图7消费者关注产品的主要因素

近几年,随着经济和互联网技术的发展,以及智能锁市场的普及程度越来越高,购买智能锁的消费者越来越多。通过统计数据显示,消费者对于智能锁的关注点仍然比较集中,主要关注智能锁的品牌、质量、价格、以及安装和售后服务这四个方面。值得注意的是,不同的消费者对价格的敏感度不一致。特别是针对中、高端智能门锁产品,品牌质量服务一般占较大的决定性因素。

图8 消费者关注的功能

近两年消费者所关注的功能也有些许的变化,对于生物识别功能仍然是消费者主要关注的功能,这部分消费者占比约为68.09%,而对于可视猫眼能够实时进行监控,以及现阶段厂家技术的革新、体验性更好,关注度出现了大幅度的提升,甚至超过了生物识别,占比约为68.79%。

根据今年的数据统计,智能锁的猫眼功能在2021年智能锁市场占有率约为25%左右,销量同比增长了近200%,而这种关注度有可能在2022年将继续增加。对于产品智能化的功能并没有想象中的那么高,例如授权功能、门铃功能、信息推送、网络开启等这些衍生功能占比约为30-40%。

图9 消费者对销售渠道的喜爱程度

消费者主要的消费渠道还是以线下为主,占比约为72.34%。线上最开始由传统的大厂全力投入,但主力保护线下。后来逐渐从大厂投入、小厂跟随转变为大厂小厂均全力投入,经销商也开始参与,线上线下配合开始增多,线上渠道占比仍然低于线下,但是却有了大幅度的提高,特别是带货直播、短视频推广等营销方式层出不穷,有69.5%的消费者喜欢网上购买,还有一部分消费者是通过朋友推荐、朋友圈转介绍的方式,而对于家装公司的占比是比较低的,约为13.48%。

图10 线上渠道类型

在线上渠道中,占比最高的是京东为41.13%,但是优势在逐渐缩小,发展最为迅速的是电商直播平台,在短短的2年内,由0增长到34.04%,拼多多更多的是中小品牌、经销商的集散地,占比为10.64%,阿里系(天猫、淘宝)销量占比为30.5%,同比去年有下降的趋势,2021年一些中小智能门锁品牌在直播平台的销售量增长幅度较大。

图11 不同价格区间的销量占比

在对智能锁不同价格区间的销量占比的统计中,1500-2000元价格区间的智能门锁受关注比例和销量最高,占比36.17%,这个价格区间的智能锁备受年轻用户的青睐,也因此成为了年轻用户第一把智能锁的首选;关注比例第二的为性价比较高的智能锁,价格区间在1000-1500元,占比25.5%,这类消费者对于品质要求并不是特别高,只需要满足基本功能即可;第三为中高端智能门锁,价格区间为2000元-3000元,这类产品消费群体主要是面向对智能门锁的品质和服务都有一定要求的中高端用户;而随着消费者对于智能锁认识度的提升,对于低价锁和超低价锁的购买比例开始下降,占比分别为12.77%和4.96%,对于3000元以上的高端智能锁的占比为3.55%,这类产品一般外观都非常时尚,并且功能非常完善,此类产品主要面向追求完美体验、且拥有一定消费能力的高端用户。

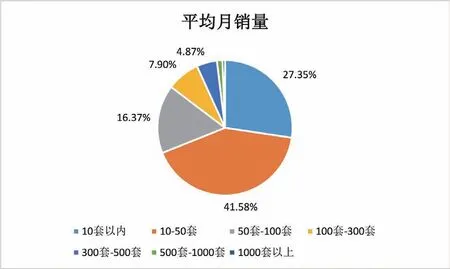

图12 平均月销量

通过对经销商月销量的市场统计,经销商每月的销量占比情况大致如下:销量在10把以内占比为27.35%,10-50把占比为为41.58%,50-100把占比为16.37%,100-300把占比为7.9%,300套以上占比为6.8%,其中300套-500套为4.87%,500套-1000套的占比为1.32%,1000套以上的占比为0.61%。

图13 月销量对比图

通过近两年经销商月销量的数据对比发现,月销量10-50把的占比从45%下降到了41.58%,50套以上的经销商占比有显著的提高,从27%提升到了31%,而月销量10把以内的占比基本上保持不变为28%,也就是说在零售端,近68%的经销商每天零售的智能锁的数量不足2把。

图14 销售人员数量占比情况

通过我们的数据统计,绝大部分的经销商的销售人员都在5人以内,占比约为70.21%,这才是经销商群体的主流,其中约21.18%是发展成熟的经销商,销售人员为6-10人,这部分经销商往往都不只有一个店在销售,是成长最快的群体,而对于一线的品牌代理的经销商占比约为5.67%,销售人员为11-20人,这部分经销商已经成长起来了,销售人员在21人以上的占比约为2.84%,比例很小但是销量却很大,据不完全统计,这部分经销商的销量占比超过了30%。

图15 安装人员数量占比情况

在激烈的市场竞争下,智能锁的品牌从最初的3000余家,截止到2021年实际在运营的保守估计甚至不足1000余家,智能锁也从指纹阶段进化到人脸识别阶段。在这个过程中,产品的质量参差不齐,对于企业而言还面临着一个最大的挑战就是安装、售后的问题。现阶段智能锁的安装售后可以划分为三类:即品牌代理体系、服务平台体系、零散锁匠体系,对于一线品牌的企业主要依托于线下的代理商和自有的服务体系,会将线上部分订单交由线下代理商团队来服务,同时服务利润以补贴的形式给到代理商,这也是扶持政策之一。

2021年根据市场反馈回来的数据,大部分经销商安装人员的数量在5人以内,占比约为78.72%,主要是行业仍在发展的初级阶段,普及度及安装的数量无法与空调、电视类比。但是最近两年,某些地区也出现了专业的安装团队,无论是在价格还是在覆盖面都达到了较高的水平,那么在未来品牌方有可能会逐步降低对代理商的服务依赖,服务平台的数量可能仅存一些头部的企业,服务成本也将压缩到极致,追寻到售后服务只是智能锁整个销售环节中的一个部分。