2022年第1季度新能源重卡市场特点:销量暴涨创新高,电动赛道更火热

任诗发

中汽协数据显示,2022年第1季度传统重卡市场销售23.2万辆,同比下降56.3%,近乎“腰斩”,在卡车大盘中下滑最多。更为糟糕的是,在目前疫情多地爆发、终端需求萎缩、运价持续低迷、油价居高不下、政策“红利”几乎耗光的大环境下,业内普遍认为未来一段时间内传统重卡市场回暖的希望不大。

而让业内高度关注的新能源重卡,形势却是“一片大好”。根据终端上牌及电车资源数据,2022年3月新能源重卡销售1515辆,同比增长337%(含总质量12t以上的卡车,不含军车、出口,下同);2022年第1季度新能源重卡销售4764辆,同比爆涨653%,成为当下暗淡重卡市场中的“一道光”,给寒冷的重卡市场带来一股暖流。

那么,2022年第1季度新能源重卡市場到底有哪些具体特点?

特点一:销量及同比均创近年同期新高

根据终端上牌信息,2019-2022年3月以及第1季度新能源重卡销量及同比情况如表1所示。从中可见,2022年3月和第1季度的新能源重卡销量及同比均创近年同期新高。据调研分析得益于以下几方面:

一是部分上年完成的订单延迟到2022年第1季度交付,为2022年第1季度新能源重卡的增长奠定了基础。

二是部分区域需求多,助推2022年第1季度新能源重卡销量的增长。

“双碳”战略持续发力,使得一些污染较严重的能源型工业城市(如唐山等)被要求必须加大以新能源重卡替代传统燃油重卡的力度。而2022年是实现“双碳”目标的关键年份,因此自第1季度,用户就开始加大了对新能源重卡的采购,比如2022年第1季度仅唐山市就采购了1296辆新能源重卡,占行业近3成的份额,助推了2022年第1季度新能源重卡销量的增长。

三是各生产企业发力新能源重卡赛道,销量同比均大涨,是推动第1季度新能源重卡市场增长的中流砥柱。

根据调研得知,目前发力新能源重卡的生产企业呈现多元趋势:首先是传统重卡的头部企业如一汽解放、中国重汽、东风汽车、福田汽车等,已调整经营策略,将2022年的增量市场“押宝”到新能源重卡领域;其次一些在传统重卡领域有一定基础的企业,如徐工重卡、汉马科技、三一汽车等,目前正在新能源重卡市场实现“弯道超车”;再次是客车行业的主流企业,比如宇通,凭借在商用车“三电”技术方面的优势,正跨界新能源重卡行业。

特点二:纯电动重卡更“火热”

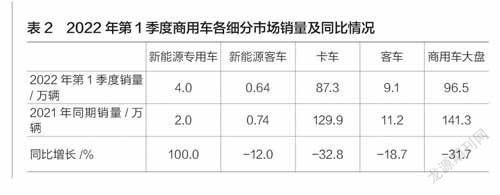

根据终端上牌信息,按技术路线划分,2022年第1季度新能源重卡各细分市场销量及同比、占比情况如表2所示。其呈现的特点是:

(1)纯电动重卡(简称电动重卡,下同)销量4650辆,同比增长767.5%,占据新能源重卡的市场份额为97.6%,占比同比增加11百分点,是占比增加最大的车型,成为支撑新能源重卡增长的“台柱子”;同时说明电动重卡在各类新能源重卡中火热。据分析其主要原因有两点:一是电动重卡技术相对成熟,能实现零排放,且用电成本相对较低,可使用户摆脱对价格居高不下的燃油的依赖;二是换电重卡热潮掀起,成为推动2022年第1季度电动重卡同比高速增长的最大推手。

(2)燃料电池重卡销量106辆,同比增长30.9%,占新能源重卡的份额只有2.22%,占比同比减少10.88百分点。根据终端上牌信息,2022年第1季度各类燃料电池重卡销量及占比情况如表3所示;此类车型占比减少,主要还是由于燃料电池推广成本高、加氢站少,推广难度大;当然不一定代表后期燃料电池重卡发展潜力不好。根据终端上牌数据,2022年第1季度各车企燃料电池重卡销量及占比统计情况见表4。

(3)插电式混合动力重卡销量只有8辆(含牵引车3辆,自卸车4辆和1辆环卫车),同比增长300%,但占比仅为0.168%。主要是因为混合动力降碳效果不明显,不能摆脱对燃油的依赖,适合重卡领域应用的场景不多。

特点三:换电模式占比45.8%,其中换电牵引车占比超1/3

根据终端上牌数据,按补能方式划分,2022年第1季度纯电动重卡销量结构情况如表5所示。在2022年第1季度月销售的4650辆电动类重卡中,各类换电重卡合计销售2130辆,占据电动重卡45.8%的比例,而充电类纯电动重卡销售2520辆,占据电动重卡54.2%的比例。这一方面说明换电重卡在新能源重卡市场中受到高度重视,由于其具有补电效率高等优势,未来市场潜力巨大;另外一方面也说明换电重卡目前受一定因素(如换电站建设存在一定困难、盈利模式不清晰及电池标准不统一、换电技术不成熟等)制约,市场占比与技术相对成熟的充电类重卡比,仍然处于相对较少的地位。

特点四:按用途划分,物流运输类重卡占比超7成,构成新能源重卡市场的主体

根据终端上牌数据,按用途划分,2022年第1季度新能源重卡各细分市场销量及占比情况如表6所示。表6显示新能源物流运输类重卡合计销售3606辆(含牵引车2650辆、自卸车956辆),占据75.2%的份额,居于主体地位;而新能源重卡环卫类车辆销售865辆,占比18.15%,居于第二;而新能源搅拌车销量只有293辆,占比为6.15%,为最小。

这一现象的出现,主要是由于在国家“双碳”战略的持续推进下,作为主打新能源重卡市场的物流运输类车型,2022年第1季度以来,换电、普通充电模式的牵引车和自卸车在钢厂、港口、电厂及城市渣土运输等固定线路的倒短运输场景中,商业化运作越来越成熟,终端市场实际推广应用越来越多。

特点五:TOP12同比均大涨,福田智蓝增速最快

根据终端上牌信息,2022年第1季度新能源重卡生产企业TOP12及其销量、同比情况如表7所示。表7显示,徐工重卡、宇通集团、汉马科技、三一汽车4家企业第1季度新能源重卡销量均不少于500辆,TOP12销量同比均大涨,其中同比增速最快的是福田智蓝汽车,增速为5743%,表现亮眼。

特点六:TOP12份额同比9增3减,三一汽车份额增加最多

根据终端上牌信息,2022年第1季度新能源重卡TOP12份额同比变化情况如表8所示。从2022年第1季度新能源重卡市场份额同比增减看,TOP12中同比份额9增3减,其中份额增加最多的是三一汽车,同比增加7.82百分点;份额减少最多的是东风汽车,同比减少14.86百分点。

特点七:汉马科技换电式牵引车HN4250B36C6BEV最畅销

根据终端上牌数据,2022年第1季度新能源重卡畅销车型TOP10销量及占比统计情况如表9所示。从中可见,换电半挂牵引车占5款,为最多;汉马科技的换电式牵引车HN4250B36C6BEV最畅销,销量363辆,占比7.62%;TOP10款畅销车型合计销售2333辆,占据第1季度新能源重卡总销量49%的市场份额。

特点八:磷酸铁锂电池占比98.78%;宁德时代一家独大

(1)磷酸铁锂电池“唱主角”。根据终端上牌信息,2022年第1季度新能源重卡配套的电池种类及占比情况见表10。其中,磷酸铁锂电池配套4706辆,占比98.78%,居于绝对垄断地位。这主要是因为磷酸铁锂电池安全性能高,热稳定性较好,这对在各种复杂工况下进行运输的新能源重卡来说至关重要。

(2)宁德时代一家独大。根据终端上牌信息,2022年第1季度有26家电池品牌配套新能源重卡车型,其中位居前3的品牌占比如表11所示。在2022年第1季度与新能源重卡配套的电池品牌中,宁德时代占比超8成(80.6%),一家独大;其次是湖北亿纬锂能;第三是深圳深澜动力(主要为宇通集团配套);其余电池配套商总共只配套167辆,占比为3.5%。可见在新能源重卡动力电池配套市场,其集中度较高,市场竞争激烈。

特点九:大功率占主导,特百佳电机配套最多

(1)300~400kW功率是目前新能源重卡动力需求的主流市场。根据终端数据,2022年第1季度销售的新能源重卡车型搭载的电机动力系统功率段分布情况如表12所示。从动力功率分布区间看,300~400kW段的占比超9成,占据绝对的主导地位,其他功率段都较少,说明目前大功率是新能源重卡需求的主流市场。

(2)特百佳电机配套数量最多,苏州绿控紧追。根据统计,2022年第1季度新能源重卡配套的电机品牌TOP6占比情况如表13所示。特百佳电机在2022年第1季度的新能源重卡市场中配套1685辆,占比35.4%,为最多;其次是苏州绿控,配套1523款,占比31.97%;第三是宇通集团,配套702款,占比14.74%。

特点十:唐山推广数量过千,独占鳌头

根据终端上牌数据,2022年第1季度新能源重卡流向区域TOP11如表14所示。唐山推广1269辆,是全国唯一推广数量超过千辆的城市,占比26.64%。原因在于唐山是污染比较严重的钢铁工业城市,当地政府治理大气污染的决心大且措施具体得力,第1季度采购新能源重卡数量最多是唐山;第二是石家庄占比12.47%;第三是郑州,占比11.5%。TOP10合計占比近8成(77%),可见我国目前新能源重卡的销量主要分布在河北、河南等区域市场。