企业资本对财务绩效的影响

——基于债务结构的中介效应

耿一丁

(盘锦职业技术学院 财经分院,辽宁 盘锦 124221)

自2014年我国针对企业资本实施认缴制度以来,各上市公司开始积极针对企业资本管理方式进行创新,并逐步重视企业资本对企业运营和生产效率的作用。到2016年,我国“十三五企业发展规划”中针对资本运营,提出了将企业实收资本作为股东权益的一部分,积极完善和健全企业的实收资本会计处理体系,进而提高企业抵御风险的能力,促进企业的循环发展。因此,从企业资本管理制度和企业内部资本运营的角度分析,企业资本对于企业的负债融资结构的调节、财务效率提升或可持续发展均具有显著的作用。同时基于企业资本结构相关理论,企业资本、债务结构、财务绩效存在相关性,而企业资本中包括物化资本和活资本两部分,其中部分活资本在资金流动过程中通过作用于债务水平、债务的具体期限结构,进而对企业绩效产生影响。因此,在分析企业资本对财务绩效的影响中,研究债务结构是否具有显著中介作用,对于当前上市公司的企业资本管理以及企业财务绩效的提升均具有重大意义。

1 相关理论与研究假设

1.1 企业资本与财务绩效的关系

企业资本是企业长久发展的资金基础,也是企业抵御市场或是运营风险的资本,从企业资本结构分析,企业资本是投资者对企业的所有投入的总和,是企业自有资本的重要组成部分,因此企业资本会影响企业的日常经营与治理水平,在公司面对重大决策时也会产生直接的影响,从而影响公司的绩效,进一步影响外部投资者对企业的价值评估。而从股东权益的角度分析,企业资本也包括了企业股本,是企业股东权益分配的主要依据,因此其直接影响企业所有者拥有的企业管理和决策的权利,从这一方面可知,企业资本对企业各项决策具有影响。当前国内外直接研究企业资本与财务绩效的文献成果较少。部分学者将股权资本作为企业资本的衡量指标,进而论证股本与企业绩效的相关性。Ng,Anthony C.Rezaee,Zabihollah(2015)基于企业可持续发展的角度,论证企业的经营绩效与企业资本之间存在紧密的相关性。以股权资本作为企业资本衡量指标,认为股权资本成本与经营绩效之间存在显著正向相关性[1]。同时部分学者从企业内部的资本配置切入,分析企业资本配置对企业绩效的影响。Mathias Arrfelt,Robert M.Wiseman,Gerry McNamara,et al(2015)将企业资本同经营绩效两个维度进行细分,认为企业资本配置直接影响企业的单位绩效[2]。而Daisuke Tsuruta(2018)论证了运营成本对公司的发展和效率具有显著的影响,即运营成本对企业的整个生产产生直接作用[3]。综上所述,提出假设:

H1:企业资本与财务绩效具有显著的正相关关系。

1.2 企业资本与债务结构的关系

当前大部分学者是基于债券市场运作或资本结构的框架中对企业资本和债务结构进行分析。部分学者将企业股本结构同企业债务结构进行分析,指出企业股本与企业债务结构之间具有显著相关性。其中Matthias M.M.Buehlmaier(2014)以股本作为企业资本,并将股本和企业债务建立起金融契约,即验证股本与企业债务之间具有契约关系[4]。此外,Sami Attaoui,Patrice Poncet(2015)基于债券市场的发展情况,证明了资本和债务结构存在紧密相关性,其提出债务融资与企业资本之间具有相互作用[5]。企业资本较多,其可以用于特定时间内还债的资金较多,因此企业可以承受的负债率越高,可大量举债经营,用于实现高利润。同时企业资本较多,借款方对企业偿债能力的信任度越高,越容易借款。因此在企业资本较大的情况下,企业能承载的负债筹资成本越大,因此其可承担短期负债风险较大,同时获取长期借款的难度较小,即企业资本越多,其负债水平越高,其长期负债率和短期负债率越高。基于此,提出如下假设:

H2:企业资本与债务结构具有显著的相关性。

H2-1:企业资本对企业负债水平具有正向影响。

H2-2:企业资本与企业债务期限具有正向相关性。

H2-2a:企业资本与短期负债率正相关。

H2-2b:企业资本与长期负债率正相关。

1.3 债务结构与财务绩效的关系

负债筹资是众多企业筹集和增加运营资金的重要方式,在企业进行借款融资的同时,对企业整个生产具有重要意义,而财务绩效则集中体现了企业生产效率,从企业的日常运营角度分析,企业的债务结构与财务绩效具有相关性。同时由于公司的负债具有税盾效应,许多企业通过负债融资,增加企业资金流动的同时,降低纳税成本,这一角度可见公司负债水平越高,越有利用财务绩效的提升。从债务期限角度分析债务结构,具体可分为长期负债和短期负债。其中长期负债的持有期限上较长,获取难度较大,因此长期负债的成本较高,较高成本的负债增加企业的经营成本,进而对企业的绩效产生负面影响。而短期负债的利息较低且获取难度较低,因此短期负债的成本较低,且短期借款能及时补充企业的流动资金,进而增强企业的资产流动性,这一层面上可见短期负债对企业财务绩效具有积极影响,董奋义、程莉莉(2014)基于长短期负债的利息和现金流动情况,证明了短期负债率有利于企业绩效的提升,而长期负债率则会抑制企业绩效的提升[6]。此外,Jensen、Meckling(1976)从代理成本理论角度得到债务结构与公司绩效之间为“倒U型”关系[7]。而陈玉梅(2018)则基于公司效益角度分析,得到公司的负债水平越高,则其财务绩效水平越高[8]。基于此,提出如下假设:

H3:企业债务结构与财务绩效具有显著相关性。

H3-1:企业负债水平与财务绩效正相关。

H3-2:企业负债期限与财务绩效具有显著相关性。

H3-2a:企业短期负债率与财务绩效正相关。

H3-2b:企业长期负债率与财务绩效负相关。

1.4 债务结构在企业资本与财务绩效中的中介作用

当前国内外鲜有研究债务结构在企业资本与财务绩效中的中介作用。一般是从资本结构、企业价值理论的角度带入企业资本这一变量。在资本结构范畴内,当前权衡理论支持了债务结构与企业价值存在显著的相关性,并在二者的关系中引入企业成本这一指标,因此基于动态权衡理论的基础上,Acaravci S K(2015)引入企业资本作为企业成本的衡量指标,同企业债务融资与企业绩效挂钩,得到三者具有相关性[9]。而在现实的企业资本运作过程中,企业资本通过债务结构进而对财务绩效产生进一步的作用。由此提出假设:

H4:企业债务结构在企业资本与财务绩效的关系中发挥中介作用。

H4-1:企业负债水平在企业资本与财务绩效的关系中发挥中介作用。

H4-2:企业负债期限对企业资本与财务绩效的关系具有显著的中介效应。

H4-2a:短期负债率在企业资本与财务绩效的关系中发挥中介作用。

H4-2b:长期负债率在企业资本与财务绩效的关系中发挥中介作用。

2 研究设计

2.1 样本收集和处理

笔者以全部A股上市公司作为初始研究范畴,为了保证相应数据的真实性,选择银行公布的其他存款性公司。研究的时间设定为2015年—2019年,同时考虑到笔者所用数据为年度数据,因此所使用的数据实际窗口期为2015年12月31日—2019年12月31日。同时为保证本次研究的可行性和针对性,剔除ST类、研究期内相关数据存在缺失或未披露的样本数据,最终得到的指标观测数为5 449个,通过国泰安数据库、Wind金融数据库收集数据。而后使用SPSS 24.0软件进行数据分析和研究。由于样本数据的计算单位存在差异,为了避免由于计算单位引起的异方差,对所有变量进行中心标准化处理。处理公式如下:

Cid=Cind-Mean(Cd1,……,Cid,)

(1)

其中cid表示的是第i个样本的第d个的指标的标准化之后的数值。(i=1,2,3……n;d=1,2,3,4……m)

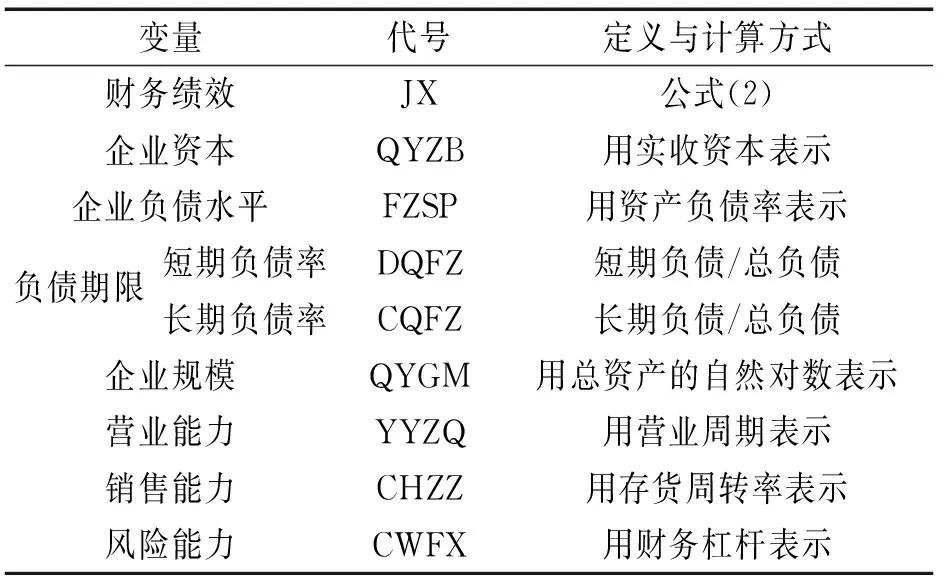

2.2 选取变量

2.2.1 因变量。基于当前所使用的财务绩效,部分学者使用单一的财务指标作为财务绩效的测量指标,如净资产报酬率或总资产报酬率。但是也有部分学者认为财务绩效水平作为衡量企业发展和企业价值的综合性指标,其应涉及企业发展的多个方面[10]。基于此,笔者选择使用总资产报酬率、净资产报酬率、营业利润率(YLLR)、每股收益、每股净资产5个财务指标进行测量,对5个指标进行因子分析,KMO值为0.767,提取到一个特征值为3.144(>1)的主成分,根据所提取的主成分的得分矩阵,使用主成分的综合得分方程求取财务绩效。

JX=0.283×ROA+0.208×ROE+0.274

×YLLR+0.272×MGSY+0.213

×MGZC

(2)

其中JX表示财务绩效,ROA表示总资产报酬率,ROE为净资产报酬率、YLLR为营业利润率、MGSY为每股收益,MGZC为每股净资产。

2.2.2 自变量。基于会计学范畴对企业资本的界定,使用企业的实收资本衡量企业资本情况,实收资本越大,企业资本用于反映当前企业发展过程中所依赖的永久性资金状况。

2.2.3 调节变量。结合当前大部分公司的债务结构的综合情况,确定从债务水平和债务期限两个维度设定债务结构的测量变量[11]。具体选择总资负债率、长期负债率、短期负债率作为电力上市公司的债务结构衡量指标,其中资产负债率作为上市公司负债水平的衡量指标,长期负债率和短期负债率则作为上市公司负债期限结构的衡量指标。由于大部分上市公司的长期负债中和短期负债中均涉及了银行借款和商业信用借款,故不再对外部负债结构进行重新测量。

2.2.4 控制变量。结合财务绩效影响因素的相关研究成果,综合当前上市公司的财务绩效指标所受到的企业运营中的各项因素,选定企业规模、营业能力、销售能力、风险能力为控制变量。

具体的变量说明,如表1所示。

表1 变量说明

2.3 建立模型

结合文中就企业资本、债务结构、财务绩效的关系假设,基于Baron、Kenny(1986)[10]的逐步检验法,对企业资本、债务结构、财务绩效的关系以及债务结构的中介效应设定研究模型。

针对企业资本和财务绩效的关系假设建立模型1。

JX=C+c1QYZBit+c2QYGMit+c3YYZQit

+c4CHZZit+c5CWFXit+ε1

针对企业资本和债务结构的关系假设建立模型,其中针对企业资本和债务水平关系建立模型2,针对企业资本和短期负债率建立模型3,针对企业资本和长期负债率建立模型4。

FZSP=b+b1QYZBit+b2QYGMit+b3YYZQit

+b4CHZZit+b5CWFXit+ε2

DQFZ=d+d1QYZBit+d2QYGMit

+d3YYZQit+d4CHZZit+d5CWFXit+ε3

CQFZ=p+p1QYZBit+p2QYGMit

+p3YYZQit+p4CHZZit+p5CWFXit+ε4

分析债务结构与财务绩效的关系,同时检验债务结构的中介作用,基于模型(1)的基础上,分别引入资产负债率、短期负债率、长期负债率,建立多元回归模型:

JX=q+q1QYZBitt+q2FZSPit+q3QYGMit

+q4YYZQit+q5CHZZit+q6CWFXit

+ε5

JX=r+r1QYZBit+r2DQFZit+r3QYGMit

+r4YYZQit+r5CHZZit+r6CWFXit

+ε6

JX=k+k1QYZBit+k2CQFZit+k3QYGMit

+k4YYZQit+k5CHZZit+k6CWFXit

+ε7

3 实证分析

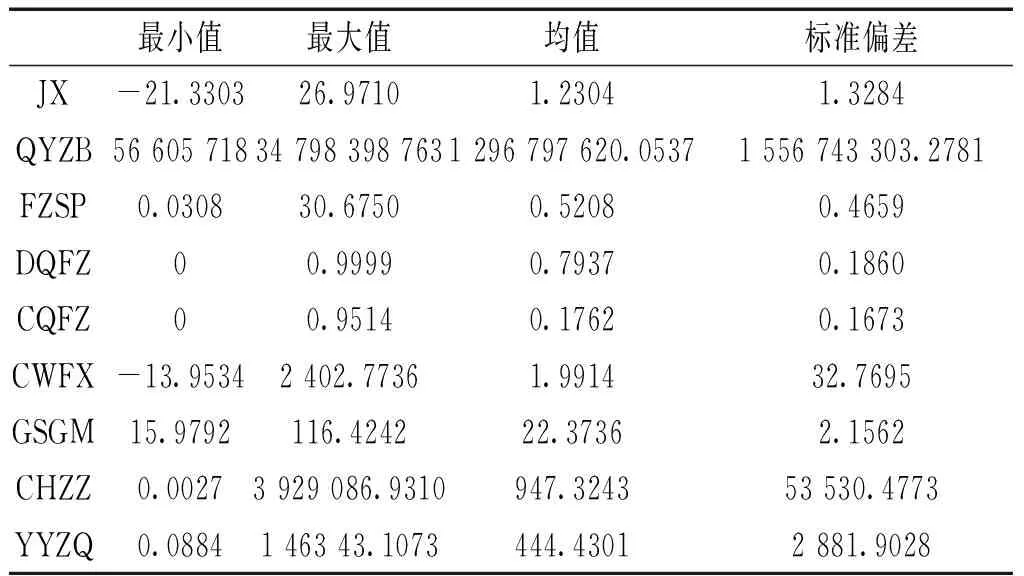

3.1 描述性统计分析

根据收集到的各变量的原始数据,对相关变量进行描述性统计分析中,当前样本公司的财务绩效均值为1.2304,结合最大值和最小值可知,当前大部分公司的额财务绩效水平较为一般,结合标准差可知,不同样本公司在不同年份的财务绩效存在较大的波动,且企业资本的标准偏差较大,说明样本公司的企业资本存在一定的差距,此外企业的资产负债率均值为52.08%,说明大部分样本公司的负债水平属于可控范畴,负债水平趋于一般。此外短期负债率的均值高于70%低于100%,而长期负债率的均值则低于0.2,当前大部分公司仍是以流动负债为主。

表2 描述性统计分析结果

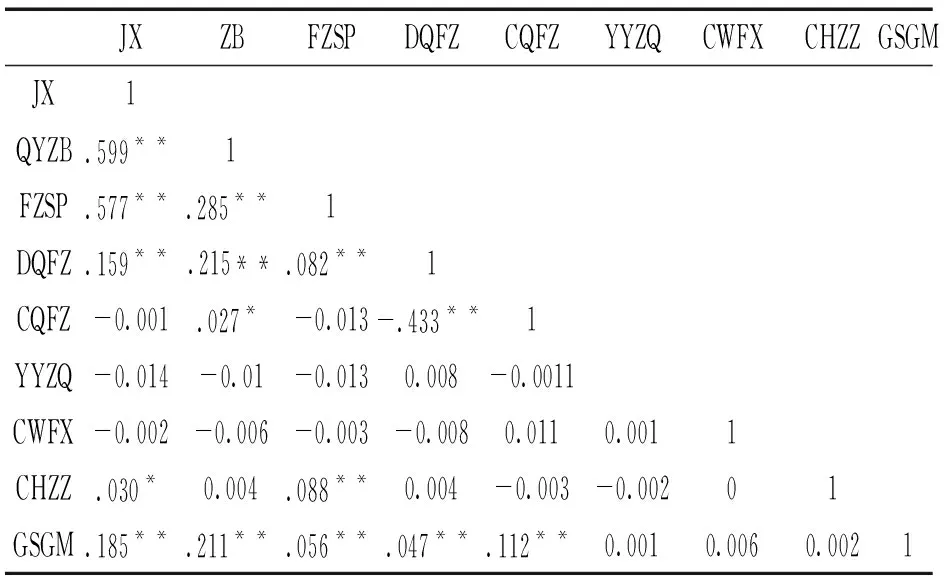

3.2 相关性分析

企业资本与财务绩效在相在0.01水平上具有显著相关性,相关系数为0.599,说明二者存在中度相关性。此外,资产负债率、短期负债率均与财务绩效存在显著的正向相关性,相关系数符号均为“+”。但长期负债率与财务绩效不存在显著的相关性。而资产负债率、短期负债率、长期负债率均与企业资本存在显著的相关性。此外,资产负债率与短期负债率具有显著的正向相关性,长期负债率与短期负债率则在0.01水平存在显著的负相关关系。

表3 各变量相关性分析结果

3.3 回归分析

3.3.1 企业资本与财务绩效的回归分析。针对企业资本和财务绩效的回归模型进行测试,结果如表4所示。以财务绩效为因变量,控制变量回归分析的可决系数调整R方为0.034,而企业资本为自变量、企业规模、存货周转率、营业周期、财务杠杆为控制变量的回归模型的可决系数调整R方为0.363,说明该模型方差具有一定的解释力,该模型中的变量可解释财务绩效36.3%的变化量。同时企业资本的回归系数为0.586,且通过t值检验,得到企业资本在0.01水平上对财务绩效具有显著的正向影响,说明企业资本的增加可推动财务绩效水平的提升。此外,企业规模、存货周转率的回归系数也显著,且回归系数符号为正,说明规模越大、存货周转率越高、实收资本越高的企业的财务绩效水平越高。

表4 企业资本与财务绩效的回归测试结果

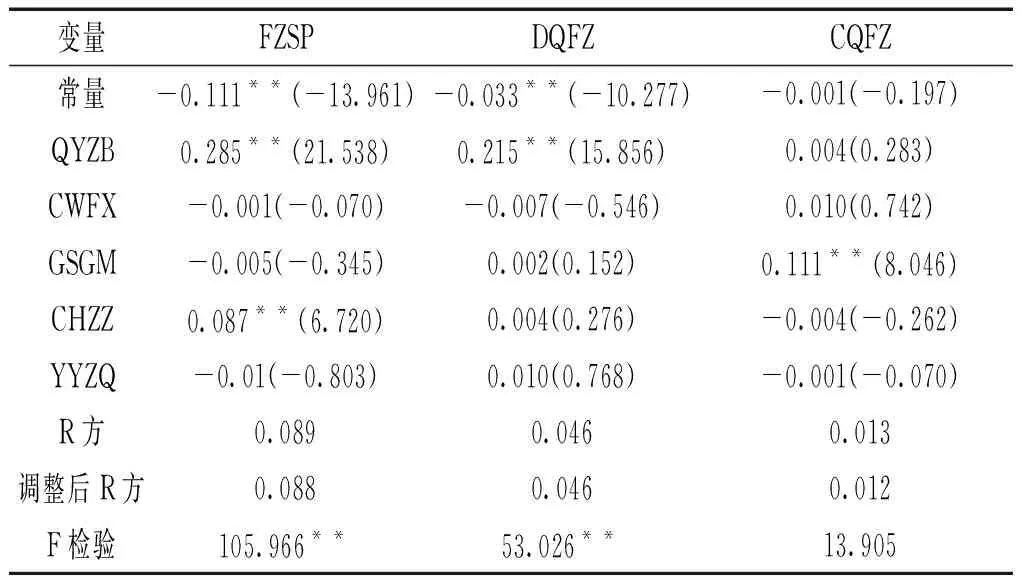

3.3.2 企业资本与债务结构的回归分析。分别对企业资本与资产负债率、短期负债率和长期负债率的回归模型进行测试,结果如表5所示。其中以资产负债率为因变量的回归模型中,F值检验显著,说明当前的模型有意义,但是调整后R方为0.088,说明当前模型中变量仅可解释资产负债率的8.8%的变化原因。其中企业资本的回归系数在0.01水平上显著,根据回归系数符号可知,当前企业资本对资产负债率具显著的正向影响。说明企业资本越大,则企业的整体负债水平越高。在短期负债率为因变量的模型中,模型通过F值检验,其可将系数R方调整为0.046,企业资本的回归系数为正,且在0.01水平上显著,即企业资本也与短期负债率正相关,企业资本越高,其短期负债率越高。而企业资本对长期负债率的影响不显著,企业资本的回归系数的t值检验结果显示,其p值>0.05,说明在具体的影响方面,企业资本不会对长期负债率产生显著的影响。

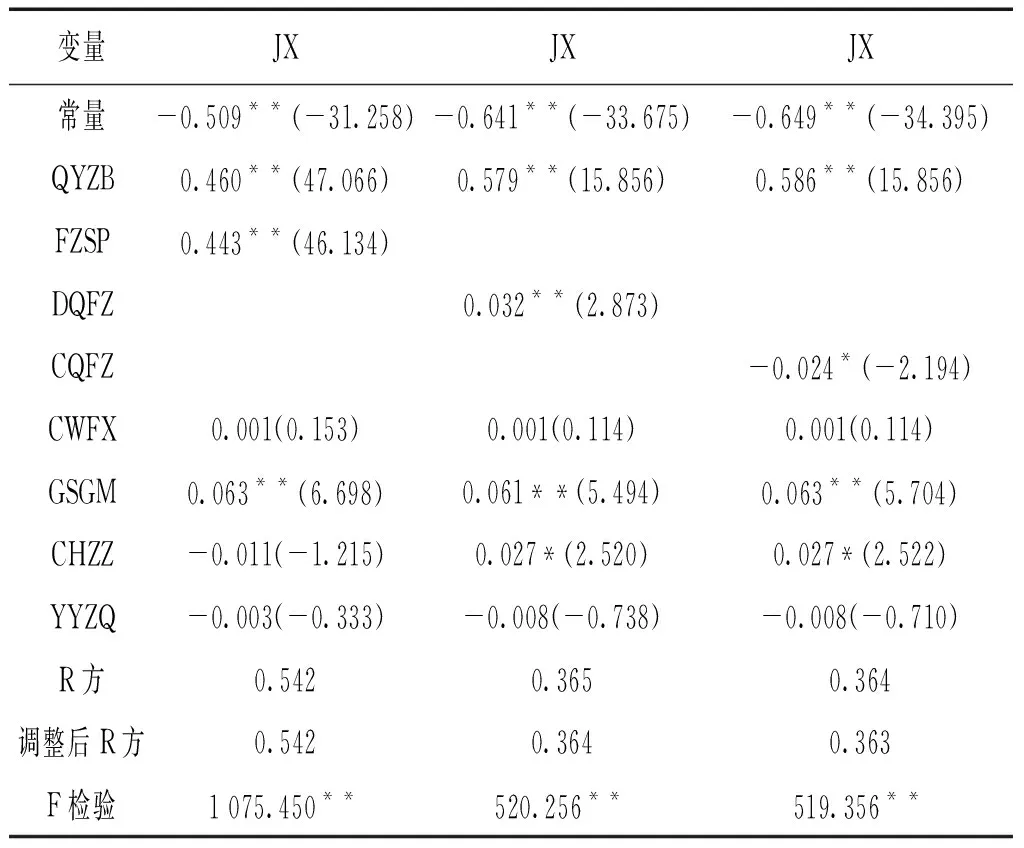

3.3.3 债务结构与财务绩效的回归分析。以财务绩效为因变量,将资产负债率、短期负债率、长期负债率分别引入模型(1)中,得到的结果如表6所示。根据表6可知,资产负债率和短期负债率在0.01水平上与财务绩效具有显著的正相关关系,即资产负债率和短期负债率均会对财务绩效产生显著的正向影响,说明企业的负债水平和短期负债会对财务绩效产生积极的影响。而长期负债率则在0.05水平上对财务绩效具有显著的负向影响,即长期负债率越好,则企业的财务绩效水平越低,说明长期负债率会抑制财务绩效水平的提升。

表5 企业资本与债务结构的回归测试结果

表6 企业资本、债务结构、财务绩效的中介效应测试结果

3.3.4 中介效应分析。在企业资本与财务绩效的回归模型分析中,得到企业资本的回归系数为0.586,同时在0.01水平上显著,说明企业资本的回归系数(c1)显著。而后进一步检验企业资本与资产负债率的回归模型中企业资本的回归系数的显著性,根据表5可知,企业资本的回归系数为0.285,且在0.01水平上显著,得到企业资本回归系数(b1)显著。结合表6,以财务绩效为自变量,在模型(1)的基础上引入资产负债率,得到企业资本的回归系数(q1)和资产负债率的回归系数(q2)分别为0.460**、0.443**,均在0.01水平上显著。综上可知,在企业资本、负债水平、财务绩效的中介效应检验中,c1、b1、q1、q2四个回归系数均显著,说明负债水平在企业资本和财务绩效关系中具有显著的中介效应。而回归系数q1小于回归系数c1,说明引入资产负债率这一中介变量后,企业资本的回归系数从0.586下降至0.460,模型的可决系数从0.363上升至0.542,资产负债率在企业资本和财务绩效关系中起到部分中介作用。

在以短期负债率为因变量的回归模型(3)中。企业资本的回归系数(d1)显著,结合表6,模型(6)的测试结果中,企业资本的回归系数(r1)和短期负债率的回归系数(r2)分别为0.579**、0.032**,均在0.01水平上显著。可知在企业资本、短期负债率、财务绩效的中介效应检验中,c1、d1、r1、r2四个回归系数均显著,说明短期负债率的中介效应显著。结合回归系数r1比回归系数c1小0.06,而模型的可决系数上升0.1,说明短期负债率在企业资本和财务绩效关系中起到部分中介作用。

在以长期负债率为因变量的回归模型(4)中。企业资本的回归系数(q1)显著,模型(7)的测试结果中,企业资本的回归系数(k1)和短期负债率的回归系数(k2)分别为0.586**、-0.024**,均在0.01水平上显著。可知在企业资本、长期负债率、财务绩效的中介效应检验中,c1、k1、k2三个回归系数均显著,但是在长期负债率为因变量的回归模型中,企业资本的回归系数(q1)不显著,进一步进行Sobel检验。具体根据如下公式进行检验:

(10)

得到Sobel检验(z统计值为-0.220928313)p值为1.174851748,>0.05说明长期负债率的中介效应不显著,即在企业资本、财务绩效的关系中,长期负债率不起中介作用。

3.4 稳健性检验

使用托宾Q值表示企业的财务绩效,结合Tobin(1969年)[11]对托宾Q值的定义。以1为分界值,当托宾Q值>1,这说明企业的财务绩效高于成本投入,当托宾Q值<1,说明企业的财务绩效低于成本投入,资产利用不充分。将当前的财务绩效衡量指标替换为托宾Q值,进行回归分析和中介效应检验可知,企业资本、资产负债率、短期负债率和长期负债率的回归系数显著情况与上述测试结果一致,说明本文的研究通过稳健性检验。

4 结束语

结合企业资本和财务绩效的相关理论,对2015年—2019年的全部A股上市公司的企业资本以及财务绩效的相关变量的实证分析,同时检验了债务结构是否在企业资本和财务绩效关系中发挥显著的中介作用,得到如下结论。

企业资本与财务绩效正相关,财务绩效的整体水平会随着企业资本而增加而提高,依据现行《公司法》规定,完善企业资本会计处理方式,增加企业资本,有利于财务绩效水平的提升。

企业负债水平、短期负债率与企业资本正相关。企业资本不会对长期负债率产生显著影响。而企业负债水平、短期负债率与企业绩效正相关。即企业负债水平、短期负债率对企业绩效具有正向影响,长期负债率对企业绩效具有负向影响。应当进一步细化企业资本管理,主动向验资部门提交相应的资本证明,并进一步明确公司的资本管理、缴纳时间、增资方式,同时在当前整个市场相对低迷的情况下,根据公司发展需求,通过股东筹资、外部融资的方式进一步提高企业资本,增强企业抵御风险的能力,进而提高企业负债水平,实现企业绩效的提升。

企业资产负债率、短期负债率均对企业资本和财务绩效关系具有积极的推动作用,起部分中介作用。即企业资产负债率、短期负债率在企业资本和财务绩效的关系中具有显著的中介效应,但是长期负债率的中介效应不显著。这一结论对企业资本会计处理、调整企业负债水平和长短期负债规模、提升财务绩效均具有理论借鉴意义。