“迪王”出世 撬动锂电池行业加速洗牌

齐永超

比亚迪高层近日“透露”将向特斯拉供应电池,这意味着比亚迪在锂电池市场迎来重要扩张机遇。从最新公布的5月电池企业装车量来看,主要企业如宁德时代出现较大提升,比亚迪保持相对稳定,多位业内专业人士向《红周刊》表示,锂电池市场竞争是不断加剧且变化较大的,不排除“宁王”与“迪王”未来的行业座次发生变化。

在经历4月份电池装车量大幅下滑之后,宁德时代5月份的电池装车量大幅回升。据中国汽车动力电池产业创新联盟最新公布的5月电池装车量显示,TOP1宁德时代装车量为8.51GWh,环比升幅67.5%,市占率由4月的38.28%上升至45.85%。宁德时代装车量快速上升与5月份下游整车销量的增加有较大关联。

但与此同时,市场近期对于车企“去宁德化”问题的讨论也在升温。当前,有越来越多的下游车企通过自建电池产能或引入新的供应商等方式“去宁德化”。如蔚来汽车最新宣布自建电池厂,小鹏汽车在宁德时代之外引入中创新航等电池供应商。对于该现象以及宁德时代未来的市占率情况,有业内人士对《红周刊》表示,未来“去宁德化”还有可能持续,这很有可能会导致宁德时代市场份额的波动。

江西新能源科技职业学院新能源汽车技术研究院院长张翔对《红周刊》表示,未来“去宁德化”的现象还将会持续,“车企希望在市场上能够出现多家,比如4~5家势均力敌的电池供应商,以便于有选择,并且能够在谈判的时候有更多话语权。在中国市场,宁德时代的市场份額超过50%。我认为这是一个不好的现象,也是一个垄断的信号。”

张翔进一步分析指出,“现在还有一个现象,就是许多消费者在购车的时候会明确要求装载宁德时代的电池,这样就加重了车企对宁德时代的依赖,所以现在车企希望‘去宁德化’,包括长城自己成立的电池公司蜂巢、大众投资国轩高科、‘蔚小理’投资欣旺达等,这都是‘去宁德化’的事件。以此来看,宁德时代未来的市场份额将有可能会下降。不排除在两、三年以后,宁德时代的市场份额会从现在的50%下降到30%。”

在真锂研究创始人、总裁墨柯看来,从整车厂的角度来看,合理的结构是一家主供应商搭配两~三家辅助供应商。“整车厂在主要的产品上采用主供应商的电池,其他产品采用其他电供应商的电池,主供应商的电池供应占比在50%左右是比较合适的,如果占比超过50%,那么整车厂就会有所担忧。宁德时代其实也很清楚整车厂这方面的担忧,所以宁德时代也在采取相关的对策,比如与整车厂联合建电池厂,宁德时代此前与上汽合资组建的时代上汽,据我了解,这种模式宁德时代也与东风、一汽、蔚来、吉利等客户在谈,通过这样的方式来解决所谓的整车厂‘去宁德化’的问题。我认为,在‘去宁德化’的趋势下,宁德时代本身的市占率有可能会出现一些下降,可能会维持在40%多,如果加上宁德时代与其他整车厂合资的电池份额,它的市场份额应该会比较长时间的稳定在一半以上。”

对新能源汽车行业有深入研究的康庄资产基金经理裘伯元就此表示,“宁德时代在全球电池行业的强大地位无法撼动。只能说其它电池企业在成长,而不是宁德时代被取代。如果用智能手机行业推演,就好比特斯拉对标苹果,比亚迪对标华为,宁德对标高通。”

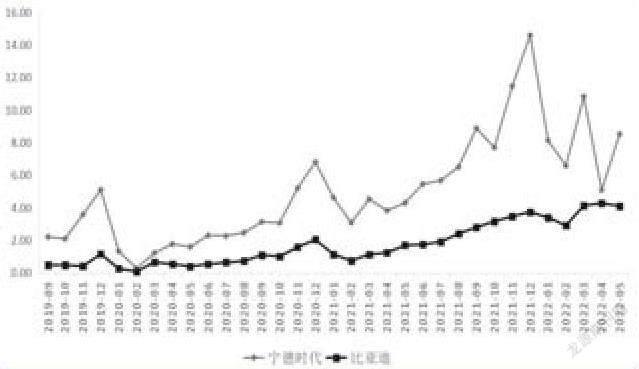

今年5月份,排名第二的比亚迪实现电池装车量4.09GWh,市占率由4月份的32.18%下降至22.01%。但依靠电池自供,比亚迪长期以来整体实现了电池装车量稳健增长。Wind数据显示,近一年以来,比亚迪动力电池装车量由2.4GWh稳步提升至目前超过4GWh,对比来看,宁德时代电池装车量则出现较大的波动(见图1)。

如果仅从磷酸铁锂的装车数量来看,比亚迪与宁德时代已不相上下,如在4月,比亚迪的磷酸铁锂电池装车量已超过宁德时代,5月份,宁德时代磷酸铁锂电池装车量重返首位,但相比比亚迪仅多0.24GWh。裘伯元对此表示,“比亚迪的优势是磷酸铁锂电池,在这个细分领域里面超越了宁德时代,并不意味着它全面超越了宁德时代。但与此同时,由于过度聚焦磷酸铁锂电池,比亚迪在三元电池方面明显比宁德时代要落后。”但由于没有对外完全开放电池供应,导致比亚迪失去了抢占市场份额的机会。

长期以来,比亚迪电池主要以自供为主,外供仅占极小的份额。“因为整车与电池通常是一体化的,整车厂采购电池,通常需要提供‘三电系统’等核心部件的相关性能参数,但由于比亚迪同样也是整车厂商,基于‘保密性’的考量,车企向比亚迪采购电池会有所顾虑。”墨柯就此指出。事实上,比亚迪拆分弗迪电池业务、推进其上市并加速外供的动作也在提速。按照此前提出的计划,在2022年年底前比亚迪将把旗下电池业务拆分独立上市。这意味着,比亚迪实现电池外供将有望迎来提速。

墨柯认为,以此趋势来看,比亚迪的市场份额有可能会进一步提升,占据接近30%,宁德时代、比亚迪这两家头部电池企业合计占到70%左右的份额。“但比亚迪超越宁德时代,我认为是非常的困难的,这其中一个重要的原因就在于宁德时代更具有规模效应的优势。”

值得一提的是,今年4月份,比亚迪与宁德时代的份额差缩小至6%,有关比亚迪追赶甚至超越宁德时代的声音不断增多,甚至有人表示,按照这样的速度,比亚迪超越宁德时代仅需要一个“特斯拉”。近日,比亚迪相关人士“透露”确认向特斯拉供应电池,这也意味着比亚迪迎来一次追赶“宁王”的重要机遇。

“有关比亚迪向特斯拉供电池的消息一直在发酵,但目前仍没有见到实质性的动作,但我认为比亚迪应该是会给特斯拉供磷酸铁锂电池的,这一点毫无疑问,只是时间的问题。因为从特斯拉的角度来看,它需要新引入一、两家电池供应商,如此一来,电池厂商会形成相互竞争的压力,也对于特斯拉是非常有利的。”墨柯如是向《红周刊》分析指出。

据此前互联网流出的消息显示,特斯拉已经正式向弗迪电池签下20.4万台/年的刀片电池采购订单,但该消息并未获得证实。去年全年,特斯拉实现全球电动车销量近百万台,其中,在中国市场的销量超过32万台。若特斯拉向弗迪采购电池,比亚迪必将会瓜分其他电池厂商不小的份额。

在张翔看来,“目前电池市场尚且处于‘你追我赶’的态势,但与企业行业还存在显著的区别,因为电池的技术路线现在还没有定型,市场格局每年都可能会发生变化。近两年,比亚迪依靠在市场上推出的刀片电池,在磷酸铁锂市场的份额快速上升。而在三元锂电池领域,电池技术也在不断变化,尤其到明年新能源汽车补贴完全退坡以后,市场格局又有可能会发生新的变化。所以,不排除比亚迪未来会超越宁德时代。”

数据来源:Wind

数据来源:Wind

相较于宁德时代、比亚迪,其他二三线电池企业的市场份额多维持在个位数。据中国汽车动力电池产业创新联盟数据显示,如国轩高科、亿纬锂能、孚能科技、鹏辉能源等电池企业,5月份装车量均不足1GWh,市占率多在5%以下。结合历史数据来看,二三线电池企业装车量长期均维持在低位,多处于缓慢爬坡状态(见图2)。

虽然在市场份额上难与宁德时代、比亚迪抗衡,但二三线电池企业有望在新能源市场未来整体规模扩张、技术变革中分享行业红利。

“新能源是一个全球性的市场,不仅是电动汽车,新能源储能需求也在快速增长,供不应求是长期的状态。这种情况下二三线电池企业都会活得比较好。因此储能电池要比动力电池的要求会低一点。这也给二三线的电池企业提供了发展空间。”裘伯元说。

另外,不排除一些二三线电池企业依托技术变革实现弯道超车。“第二梯队的企业也有各自的优势和机会,如特斯拉研发的无极耳电池(4680型电池),对于这类新的电池技术,一些二线的企业反而抢先研发,如此一来,通过提前布局,未来一旦技术成熟、实现规模放量,它们将有望在这类跑道上超越宁德时代和比亚迪。”张翔向《红周刊》分析指出。

墨柯表示,“现在的电池技术正处于革命性变化的前夜,比如鋰离子电池正在向半固态电池和固态电池方向发展。二三线电池企业的机遇正在于是否能够抓住这类机会,率先把相关的产品推向市场。如果没能很好把握住这类机会,它们将很有可能继续充当整车厂次级供应商的角色。”

(本文提及个股仅做分析,不做投资建议。)