年内将有43家公司陆续“告别”A股 常态化退市正步入良性轨道

刘增禄

6月14日,退市西水、退市绿庭被上交所予以摘牌,成为年内第8家、第9家正式退市公司(剔除转板上市的观典防务)。6月15日晚,退市游久、退市明科、退市中房、退市罗顿、退市昌鱼、退市中天密集发布关于公司股票终止上市暨摘牌的公告,称将分别于6月21日、22日陆续摘牌退市。

进入2022年以来,A股公司退市节奏明显加快,目前已完成摘牌退市或收到交易所终止上市公告的公司合计达43家,这意味着年内至少有43家公司陆续退出资本市场“舞台”,相较2021年全年的20家退市公司,数量上会翻倍。在退市新规实施的第二年,A股市场常态化退市雏形终于显现。

上市公司如此大规模的退市,未来能否继续保持常态化?对此疑问,业内人士对《红周刊》表示,未来A股市场退市是以触发退市条件即实现常态化退市为目标的,即使退市条件可能会根据形势发展需要进行相应调整,但总体上会保持相对的稳定性。

2019年以来,A股上市公司退市不畅备受诟病的问题已经在逐年改善,统计数据显示,2019年~2021年,A股公司退市数量逐年提升,分别达到10家、16家、20家,同比增长了100%、60%和25%。进入2022年,目前已完成摘牌退市和收到交易所终止上市公告的公司合计达43家,不出意外,至少这些公司在年内都将实现退市。

对于退市公司而言,无论是在审核制下还是注册制下,财务指标能否达标是企业能否保住上市资格的关键,这也是目前A股市场大部分公司被摘牌的主因。在退市新规下,财务类退市指标已经取消了老的退市制度下的单一净利润、营业收入认定指标,新增了扣非前后净利润孰低者为负且营业收入低于人民币1亿元的组合财务指标,同时对因财务类指标被实施退市风险警示的公司,下一年度财务类指标将进行交叉适用。

以退市绿庭为例,因其2020年度公司净利润亏损2654.57万元,营业收入仅实现2563.11万元,公司在2021年时被上交所实施了退市风险警示。今年4月26日,公司2021年年报虽然显示净利润盈利了2161.76万元,但9774.93万元的营业收入却未达到1亿元的“保壳”标准,若进一步扣除与主营业务无关的业务收入和不具备商业实质的收入后,则公司的营业收入仅有61.11万元,而经审计的扣非后净利润也亏损了3120.62亿元。正因财务指标未达到保壳标准,公司于6月14日退市。

退市金泰存在同样的情况。公司因2020年净利润亏损912.45万元、营业收入仅实现4910.12万元,于2021年4月27日被上交所实施退市风险警示。今年4月29日,公司发布的2021年年报显示,净利润继续亏损127.8万元,营业收入也低于1亿元保壳标准,仅有6094.45万元,正因营收不达标,公司也在6月2日发布了关于收到股票终止上市决定的公告,于6月10日進入退市整理期,预计最后交易日为6月30日。

除了上述两家公司,梳理东海A退、宝德退、东电退、华讯退、退市明科、退市罗顿等公司被终止上市的原因,可发现均与财务指标不达标有关。

自2020年退市新规出台后,沪深交易所于2021年11月发布了《营业收入扣除指南》,这一政策进一步明确了财务类退市指标中,营业收入的具体扣除事项。目前来看,《营业收入扣除指南》已成为众多濒临退市的“壳公司”的一大全新考题和痛点。

以天首退为例,自1996年登陆A股深市主板后,在26年的资本生涯中,公司主营业务不断变更,而这一点在公司简称的变化上可清晰体现,从最初的民族商场,到之后的民族集团、时代科技、四海股份、内蒙发展、天首发展,被市场称为“重组不死鸟”的天首退经历了数次易主和重组。然而不管如何更名重组,2014年以来,天首退一直处于主营业务不清晰、持续经营能力不强的状态,营业收入已连续7年低于1亿元,净利润也始终呈现出亏损两年微利一年的现象,长期游走在退市的边缘。

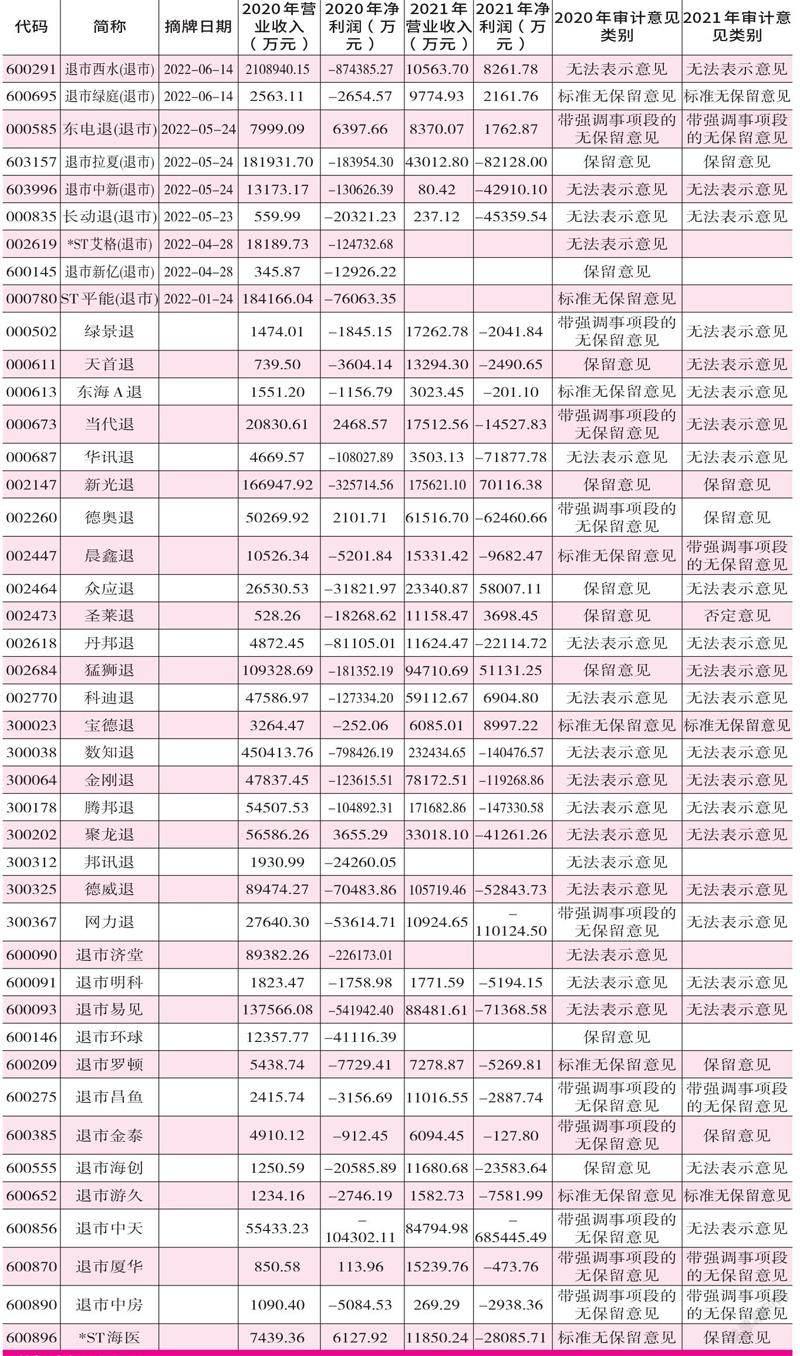

数据来源:Wind

2021年报显示,天首退实现营业收入1.33亿元,这其中包括了2021年5月成立的开展键合材料业务的子公司所实现的1.25亿元收。对于这一“突击增收”行为,审计机构在审计过程中并未认可,在营业收入扣除专项审核意见中,审计机构最终将这1.25亿元的营业收入以“难以形成稳定业务模式”为由予以扣除。

退市厦华也面临同样的问题。今年年初,上交所发布问询函,要求退市厦华说明其2021年进口冻牛肉等相关业务收入是否属于《营业收入扣除指南》规定的“本会计年度以及上一会计年度新增贸易业务所产生的收入”,并请会计师发表意见。对此,退市厦华予以肯定答复,但会计师事务所出具的审计意见则称因未能完成全部审计工作,审计意见尚未形成,无法发布最终意见。4月24日,退市厦华所聘请的会计师事务所出具了最终审计意见,将其冻牛肉的营业收入列为“与主营业务无关的业务收入”。正是这一决定,直接将公司打入退市深渊。

从财务角度看,上市公司增加营业收入的难度显然比增加利润的难度低很多,一笔贸易或代销业务就能轻松带来上亿元的营业收入,甚至“亏本生意”也可以创收。透镜公司研究创始人况玉清向《红周刊》表示,“《营业收入扣除指南》的发布,很好地堵住了被上市公司高频滥用的规则漏洞,让当前的退市制度更为合理,更好地推动了上市公司‘应退尽退’。”

“本质上来讲,上市公司是否保留上市地位的核心出发点应是公司自身主营业务是否具有可持续经营能力,《营业收入扣除指南》将一次性收入、非商业性质的收入、非核心主业收入、不合商业逻辑的资产和业务的获取方式全部‘应剔尽剔’,就是要堵住一些静态指标对企业可持续经营能力评估方面的漏洞,因为此类收入、资产和业务的获取方式都是‘不可持续’的。而除了‘可持续’,‘独立’也很重要,例如,以大股东的关联交易获取大额收入和利润,可能就是‘不独立’的,这也是《营业收入扣除指南》堵住的另一个漏洞。”况玉清进一步分析称。

今年以来,退市公司财报涉及最多的一个名词就是“非标”,在已完成退市或收到交易所股票终止上市决定公告的43家公司中,有34家公司2021年年报的审计意见类型为“非标审计报告”,而这其中,退市西水、退市中新、*ST长动、*ST华讯等24家公司更是连续两年被审计机构出具“非标审计意见”。

在财报审计中,审计机构给出的意见一般分为标准无保留意见、带强调事项段的无保留意见、保留意见、无法表示意见和否定意见五种,后四种均属于非标准审计意见类型,即“非标意见”,反映了财报的可信赖程度由高至低。根据退市规则,“非标意见”中的“带强调事项段的无保留意见”并不触及退市,“保留意见”为退市指标的分水岭,两者的主要差别在于,前者仅是在无保留意见的基础上增加了强调事项等,但不改变属于无保留意见的本质,后者则属于非无保留意见。退市新规实施以来,审计机构的“审计意见类型”正在成为推动A股市场“优胜劣汰”的重要力量。

经观察,涉及保留意见、无法表示意见和否定意见三种触及退市标准的退市公司有29家,其中圣莱退的2021年年报被出具了最不具可信性的否定意见审计结果,原因涉及公司持续经营能力存疑、其他应收款收回存在不确定性、收入成本真实性无法证明等。这是A股市场时隔14年后再次出现被出具否定审计意见的公司,上一次是已经退市的PT南洋。纵观全部A股的历年年报,也只有第一医药、ST中侨(已退市)、PT南洋(已退市)3家公司此前被出具过否定审计报告。

6月21日,圣莱退将迎来11年资本生涯的最后一个交易日。虽然公司4月29日发布的2021年年报显示,全年实现营业收入1.12亿元,创造净利润3698.45万元,扣非后净利润亏损455.65万元,但有意思的是,因对公司持续经营能力产生重大疑虑的重大不确定性,不仅审计机构对圣莱退2021年的年度财务会计报告出具了否定意见,公司的几位高管也对年报作出了“不保真”的表态,譬如独立董事谷家忠、副总经理张培锋、董事会秘书张晓辉就明确表示,无法保证报告内容真实、准确、完整,无法保证不存在任何虚假记载、误导性陈述。

除了已经发布公告,且被交易所明确终止上市的公司外,目前市场中还有不少公司游走在退市边缘,譬如一些2021年年报、2022年一季报仍在“难产”中的公司,ST辅仁就是其中之一。

因无法在法定期限内披露2021年年报和2022年一季报,ST辅仁已于5月5日起被规定停牌,若不能在规定时间内披露2021年年报,则公司股票将被实施退市风险警示。5月12日,证监会对ST辅仁进行立案调查。

ST辅仁年报的“难产”,市场众多观点均认为公司第四季度的业绩蕴藏“巨雷”,而从此前的业绩快报可发列,公司2021年营业收入仅为15.43亿元,同比下滑46.6%,对于三季报数据,意味着第四季度公司的营业收入同比下滑幅度高达69.28%。此外,公司第四季度单季的净利润亏损额与2020年度大致相当,高达12.64亿元。

ST辅仁的财务问题是早有历史的,其不仅2019年的年报就被审计机构出具了无法表示意见,且2020年年报也被出具保留意见。依照当前的退市新规,ST辅仁理应告别A股“舞台”了。

同样未能按时披露2021年年报且存在退市风险的公司还有ST柏龙,其于5月5日停牌,并在5月31日收到证监会的《立案告知书》。与ST辅仁类似,如果ST柏龙股票停牌两个月内仍未披露年报,则公司股票将在停牌两个月届满的下一个交易日披露被实施退市风险警示的公告,并自下一个交易日复牌,同时被实施退市风险警示。而如果公司在被实施退市风险警示后两个月内,仍未能披露2021年年度报告,则公司可能被终止上市。

值得一提的是,在今年的退市名单中,不乏有一些公司曾有过高光时刻,甚至有的公司实控人还是部分地区的“首富”,譬如聚龙退的实控人柳永诠家族。在2013年的《3000中国家族财富榜》中,柳永诠家族以28.6亿元的财富值摘取辽宁地区首富桂冠。

6月2日晚间,被市场誉为“纸币清分行业第一股”的聚龙退发布公告称,因2020年、2021年度财务会计报告被审计机构出具无法表示意见的审计报告,深交所决定终止其股票上市,公司股票6月13日开始进入退市整理期,预计最后交易日为7月1日。

自2011年4月登陆深交所以来,聚龙退初期还是能够保持经营业绩稳定增长的,但自2017年柳永诠父亲柳长庆因破坏选举罪被判处有期徒刑九个月并辞去董事长一职后,聚龙退基本面就出现明显不利变化。2017年末,公司5886.8万元的净利润较2016年同比下滑81.11%;2018年度业绩出现亏损……2021年7月,因涉嫌信息披露违法违规,证监会决定对聚龙退、柳长庆、柳永诠进行立案调查。

也就在聚龙退收到交易所终止其上市公告的前一天,另一家上市公司退市济堂也因2020年财务会计报告被出具无法表示意见的审计报告、2021年年报又未及时披露,不仅被上交所终止上市,且被证监会立案调查。资料显示,退市济堂实控人张美华在2017年曾凭借67亿身家在胡润2017华中地区富豪榜中问鼎湖北荆州首富。

据证监会调查,2016年~2019年,退市济堂累计虚增收入211.21亿元、累计虚增利润28.16亿元。追溯调整后,公司2017年~2019年连续3个会计年度净利润均为负且2020年净利润也为负。基于此,证监会对张美华等人采取终身市场禁入措施。

除了上述两家公司,更为广大投资者熟知的是新光退的实控人周晓光,其不仅曾是义乌无人不晓的“饰品女王”,还是电视剧《鸡毛飞上天》的励志女主人公骆玉珠的原型。

周晓光16岁走上创业生涯,从义乌沿街叫卖绣针及刺绣图案,到摊位经营饰品,再到投资建立饰品加工厂并将其发展为世界最大的人造首饰和时尚饰品制造商,一步步成为了浙商群体中最励志的传奇女性。2016年,周晓光控制的新光集团通过资本运作借壳方圆支承上市,股票更名新光圆成。也就在当年,周晓光夫妇以300亿元财富排名胡润百富榜第53位,2018年,周晓光登上胡润全球白手起家女富豪榜,排名第26位,斩获浙江女首富宝座。

然而令人惋惜的是,2018年开始,新光集团出现了债务危机。自此之后,公司接连出现财报巨亏、债务违约,与其关联的多家公司也进入破产重整,尽管2021年公司曾通过债务和解实现年底突击扭亏,但依然没能改变被终止上市的结局。

5月24日,新光退发布公告称,“根据《股票上市规则(2022年修订)》第9.3.14条的规定以及深交所上市委员会的审核意见,本所决定你公司股票终止上市。”昔日的“鸡毛飞上天”,如今已是“一地鸡毛”。

虽然今年退市公司数量有望再创新高,但仍有很多投资人对未来市场能否保持常态化退市的预期持有疑问,担心当前出现的放量退市现象只是特例。

IPG中国首席经济学家柏文喜向《红周刊》表示,做大证券市场的目的是为了做大直接融资规模,而退市制度是为了保持资本市场基于新陈代谢的活力与可持续发展的需要,因此当前退市力度加大确实是有历史积累问题较多的原因,同时也是持续做大资本市场和保持资本市场活力的政治需要。“未来A股市场退市是以触发退市条件即实现常态化退市为目标的,因此明年退市公司的数量多少将取决于符合退市条件的上市公司数量的多少。未来的退市条件可能会根据形势发展需要进行相应的调整,并非始终一成不变,但显而易见的也会保持相对的稳定性。”

中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平也向《红周刊》表示,当前这一轮退市是机制性的而非运动式的。未来退市新规可以根据形势进行微调,但一定会以维护投资者权益、维护资本市场质量为出发点。注册制是畅通股市入口,退市是畅通股市出口,两者相辅相成,缺一不可。可以在实践中一体化完善注册制审核流程、审核内容与退市触发条件,但决不能因为注册制而放松了退市要求。

对于退市制度的继续完善方向,武汉科技大学金融证券研究所所长董登新表示,退市制度可以更加严厉,并废除重新上市的条款,以任何原因退市的公司,都不应再享受重新上市的优惠条件。即使是重新上市,也需要再次经过IPO通道,接受IPO的审核流程。資深市场人士、《红周刊》特约作者胡东辉也对此给予了同样的看法,他认为,上市公司在退市后又成功重新上市,这在很大程度上会打乱投资者的预期,使得退市常态化的进程止步好几年。既然退市了,就应该一退到底。如果退市后还能在经营上翻身,则说明上市与否并不是决定性的因素,市场应该把更多机会留给其他公司。更重要的是,退市公司重新上市会产生很大的副作用,造成预期差,不利于投资者趋利避害。

整体来看,随着A股市场注册制改革试点不断扩展,市场化、法治化程度也在不断增强。尤其在新证券法和刑法修正案(十一)的强力威慑下,上市公司财务造假成本和风险大幅提升,这就让壳公司的价值不断缩水,后续退市效率将由此大幅提升,退市公司的数量也会不断攀升。作为注册制实施的重要配套制度,退市制度有助于保障注册制下市场生态优胜劣汰,而垃圾股集中退市对市场其实也是一种保护,不仅可以实现A股上市公司数量动态平衡,还能缓解上市公司发行给市场带来的资金压力。

董登新表示,对于投资者而言,目前市场吐故纳新格局已经形成,投资策略也应与时俱进。大多数*ST公司经营困难,寄希望于此类公司出现奇迹,就如同火中取栗,投资风险极高。因此,面对市场新生态,投资者应当秉持价值投资理念,充分关注个股退市风险,避免不必要的损失。(本文提及个股仅做分析,不做投资建议。)