中国进口硅片价格畸高、寡头企业共同所有权与反垄断

于 左 刘 洋

一 引 言

硅片是集成电路制造业重要的原材料,通过光刻、离子注入等技术手段可以将硅片制成各种半导体器件(如芯片)。近年来,硅片价格持续走高,尤其是大尺寸(如12英寸和8英寸)的硅片。大尺寸硅片对硅提纯技术要求较高,生产难度较大,中国大陆能够生产8英寸硅片的企业非常少,基本上依赖进口,而12英寸硅片则完全依赖进口。根据中国海关总署数据,2018年12月,中国进口大尺寸硅片(直径大于6英寸的单晶硅切片)价格为31元/片,2019年12月为38元/片,2020年12月上涨至60元/片。2018年12月,中国出口硅铁(含硅量>55%)价格为8.7元/千克,2019年12月为7.2元/千克,2020年12月为7.7元/千克。2019年12月,中国出口硅铁价格比上年同期下降了17.2%,而进口硅片价格比上年同期上升了22.6%。2020年12月,中国出口硅铁价格比上年同期上升了6.9%,而进口硅片价格比上年同期上升了57.9%,中国进口硅片价格与出口原材料硅铁价格偏离,呈现畸高特征。可见,进口硅片价格走高并非完全因为原材料涨价。与此同时,观察全球硅片市场现状,发现全球硅片行业生产者较少,形成了寡头市场结构,且寡头企业间存在共同所有权。因此,本文尝试从寡头企业共同所有权竞争效应角度解释中国进口硅片价格畸高现象。

本文中的共同所有权是指,一个或多个大型投资机构在一个行业内同时持有两家或多家企业少数股权的现象。共同所有权现象存在于很多行业,如美国航空业、荷兰金融业、全球钢铁行业等。在集中度较高、市场规模大、进入障碍高的行业,共同所有权现象尤为明显。关于共同所有权对竞争的影响,学术界仍存在争议。本文在古诺竞争模型中引入差异化产品参数和共同所有权关系,进一步扩充了共同所有权理论。后文研究内容安排如下:第二部分为文献综述;第三部分为基本模型;第四部分为案例讨论;最后为结论与建议。

二 文献综述

竞争企业存在共同所有权会减弱其竞争。于左等(2015)研究发现具有共同所有权的国际铁矿石巨头企业涉嫌合谋实施超高定价是导致中国进口铁矿石定价权缺失的根本原因,提出国际金融巨头对铁矿石巨头企业的部分交叉所有权及操纵行为应当引起反垄断执法机构的重视。Posner et al.(2017)认为,机构投资者在某一行业竞争企业中持有大量股权可能会导致产品市场竞争减弱,若这种趋势发展下去,未来少数大型机构投资者将控制数十个寡头垄断行业的产品市场。Clapp(2019)研究了投资机构对农业企业大比例持股的案例,由于投资机构有动机鼓励被持股企业采取为股东带来更高回报的战略,这导致了产品涨价、市场集中度升高、市场进入障碍提高等反竞争效应。Azar et al.(2018)认为若航空公司存在共同所有权,那么航空公司的管理者在选择经营策略时,会考虑到这些策略对实际股东的影响,并得出投资机构共同所有权变化与机票价格上涨密切相关的结论。Neus和Stadler(2018)认为竞争企业存在共同股东时,股权所有者在参与企业决策时有合谋的动机,这种协调行为减少了竞争,导致市场总产出减少,造成消费者福利损失。Torshizi和Clapp(2021)提出全球种子市场集中度较高,由少数巨头企业占据市场支配地位,近年来,这些企业共同投资机构的所有权显著增加,进一步实证分析表明,1997-2017年间共同所有权集中度上升是大豆、玉米和棉花种子价格上涨的重要原因。Elhauge(2016)提出对于共同所有权导致的反竞争效应,需要通过法律或者行政手段限制投资机构持有同一行业企业大量股份。

部分学者认为缺乏足够的证据证明共同所有权具有反竞争效应。Koch et al.(2021)研究表明行业内更高的共同机构所有权与更高的行业盈利能力并不显著相关,虽然共同所有权的增加减少了航空业和银行业的竞争,但不能广泛适用于其他行业。Hemphill和Kahan(2020)认为还没有确定哪种特定的因果机制将共同所有权与较高的价格联系起来。

综上可见,关于共同所有权对竞争的影响,现有文献尚无一致性的结论,缺少从产品差异化角度进行研究。硅片生产企业在多数情况下是根据下游客户的特殊规格需求,个性化调整单个加工步骤进行制造,硅片制造工艺、直径和表面处理的不同影响了产品的特性。于左等(2021)研究了同质产品情况下,共同股东对竞争企业合谋的影响。本文的主要贡献体现为:在O’Brien和Salop(2001)理论模型基础上引入了差异化因素,研究竞争企业产品非同质情况下,共同所有权对寡头企业竞争的影响。

三 基本模型

(一)模型假设

第一,市场上只有企业A

和B

进行生产活动,生产的产品属于同市场的两种差异化产品。第二,两个企业的生产成本为0。

假定两种产品的反需求函数为:

p

=α

-βq

-γq

,p

=α

-γq

-βq

(β

>0,β

>γ

)(1)

β

>γ

表示q

增加对p

的影响大于q

增加同样数量对p

的影响。企业A

、B

的利润分别为π

、π

,产量分别为q

、q

,市场总需求量为Q

=q

+q

。第三,假设企业A

、B

各自有两个股东。投资机构1同时持股企业A

和企业B

,投资机构2仅持股企业A

,投资机构3仅持股企业B

。投资机构1是企业A

和企业B

的共同股东。假设投资机构1持有企业A

的τ

(0≤τ

≤100%

)股份,企业A

余下的1-τ

股份由投资机构2持有;投资机构1持有企业B

的φ

(0≤φ

≤100%

)股份,企业B

余下的1-φ

股份由投资机构3持有。用π

表示投资机构i

的利润,i

=1, 2, 3。投资机构1的利润(股份收益)π

=τπ

+φπ

,投资机构2的利润(股份收益)π

=(1-τ

)π

,投资机构3的利润(股份收益)π

=(1-φ

)π

。那么,企业A

与企业B

在制定产量目标时需要考虑股东的利益,假设股东在企业的少数投票权等于控制权(Azar et al., 2018),企业的利润最大化目标函数如下。企业A

产量决策的利润最大化函数为:Π

=τπ

+(1-τ

)π

(2)

企业B

产量决策的目标函数为:Π

=φπ

+(1-φ

)π

(3)

而将π

、π

、π

代入推导可得:Π

=τπ

+(1-τ

)π

=τ

(τπ

+φπ

)+(1-τ

)(1-τ

)π

=(1-2τ

+2τ

)π

+τφπ

(4)

Π

=φπ

+(1-φ

)π

=φ

(τπ

+φπ

)+(1-φ

)(1-φ

)π

=(1-2φ

+2φ

)π

+τφπ

(5)

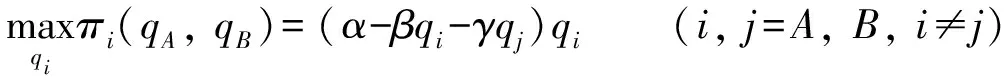

(二)差异化产品古诺竞争纳什均衡

1.企业间无共同股东

企业利润函数为:

(6)

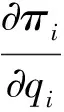

企业利润最大化的一阶条件:

(7)

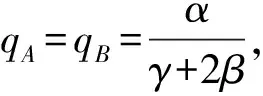

求得最优产量决策函数:

(8)

2.企业间存在共同股东

当企业间有共同股东时,每家企业在做产量决策时需要将竞争对手的利润纳入考虑因素,新的利润函数为:

Π

=(1-2τ

+2τ

)π

+τφπ

(9)

Π

=(1-2φ

+2φ

)π

+τφπ

(10)

根据利润最大化条件:

(11)

(12)

β

+5γ

)τ

+(16β

-6γ

)τ

-8β

+2γ

]φ

+[2γ

τ

+(16β

-6γ

)τ

(13)

β

+5γ

)τ

+(16β

-6γ

)τ

-8β

+2γ

]φ

+[2γ

τ

+(16β

-6γ

)τ

+

(14)

δ

表示两家企业生产产品的差异程度,δ

=γ

/β

。如果消费者认为两家企业产品不同,那么这两种产品就是有差异的。此时,企业B

产品的价格变化对企业A

产品需求的影响很小直至可以忽略,即δ

趋近于0(γ

趋近于0)。如果两种产品的交叉价格弹性接近或等于自价格弹性,这两种产品为同质产品。此时,企业B

的产品价格增加,企业A

的产品需求会增加,需求增加幅度与企业A

产品自身价格下降幅度相同,即δ

趋近于1(γ

趋近于β

)。(三)命题提出

由于基本模型中设置的参数较多,解析解形式复杂,因此尝试运用数值模拟的方法分析问题。假设需求函数中α

=1。那么当δ

=0.

2,无共同股东时,总产量Q

=0.

3655/

|γ

|,p

=p

=0.

4086。当δ

=0.

8,无共同股东时,总产量Q

=0.

618/

|γ

|,p

=p

=0.

3455。为了更直观地比较存在共同股东情况下企业的均衡产量与价格,假设投资机构1持有企业A

的股份τ

=10%

,同时投资机构1持有企业B

的股份φ

=10%

,当企业A

与企业B

产品差异化程度δ

=0.

2时,市场均衡的总产量Q

=0.

3647/

|γ

|,产量水平低于相同产品差异化程度下无共同股东的均衡产量水平0.

3655/

|γ

|,均衡价格则高于无共同股东价格。而当τ

=10%

,同时投资机构1持有企业B

的股份高于企业A

时,例如φ

=20%

,市场均衡的总产量Q

=0.

3639/

|γ

|,均衡价格则高于无共同股东价格。并且与τ

=10%

、φ

=10%

情况相比,τ

=10%

、φ

=20%情况下,市场均衡产量更低,均衡价格更高。当企业A

与企业B

产品差异化程度δ

=0.

8,即产品差异化程度减少时,τ

=10%

、φ

=10%

情况下市场均衡的总产量Q

=0.

6157/

|γ

|,低于相同产品差异化程度下无共同股东的均衡产量0.618/|γ

|;均衡价格为0.3479,高于无共同股东价格0.3455。当τ

=10%

、φ

=20%时,市场均衡的总产量Q

=0.

6142/

|γ

|,同样低于无共同股东的均衡产量0.

618/

|γ

|;均衡价格为0.

3508和0.

3509,皆高于无共同股东价格0.

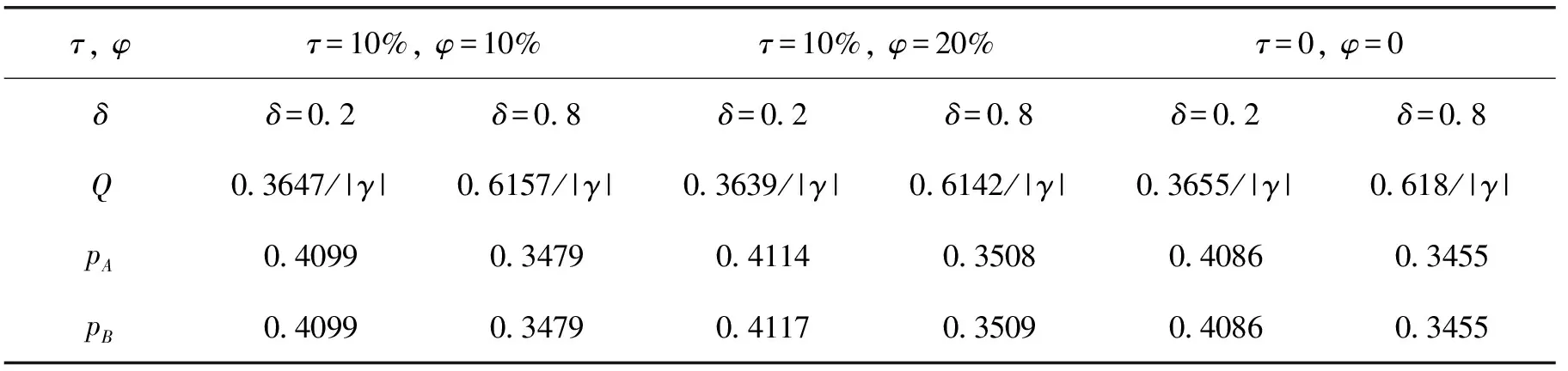

3455(如表1所示)。

表1 不同产品差异化程度下共同股东(τ=10%)与无共同股东的均衡产量、价格对比

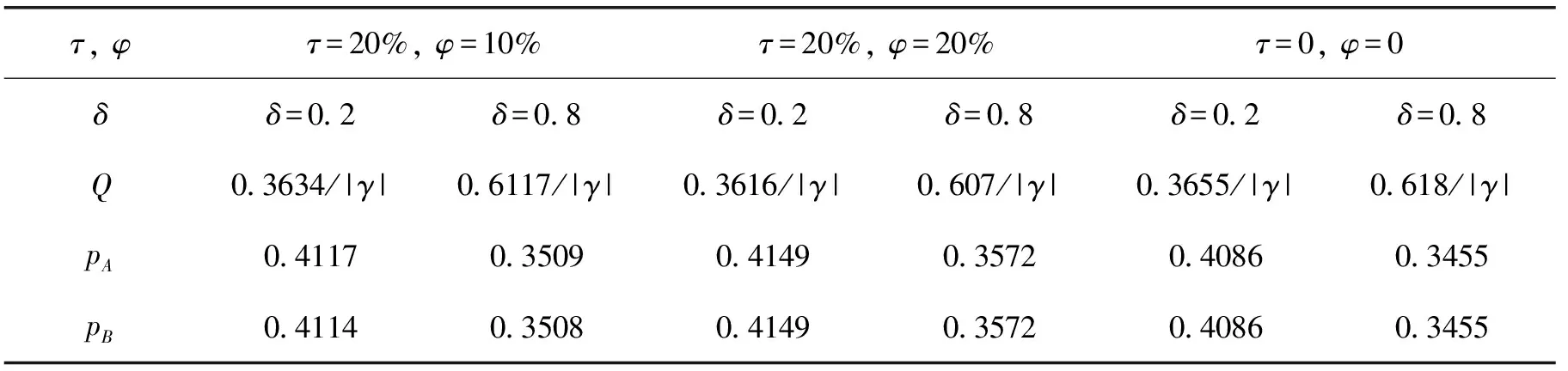

现考虑投资机构1持有企业A

的股份τ

=20%的情况。无论在产品差异化程度δ

=0.2条件下,还是在δ

=0.8条件下,共同股东情况下的均衡产量皆低于无共同股东水平,均衡价格皆高于无共同股东水平(如表2所示)。

表2 不同产品差异化程度下共同股东(τ=20%)与无共同股东的均衡产量、价格对比

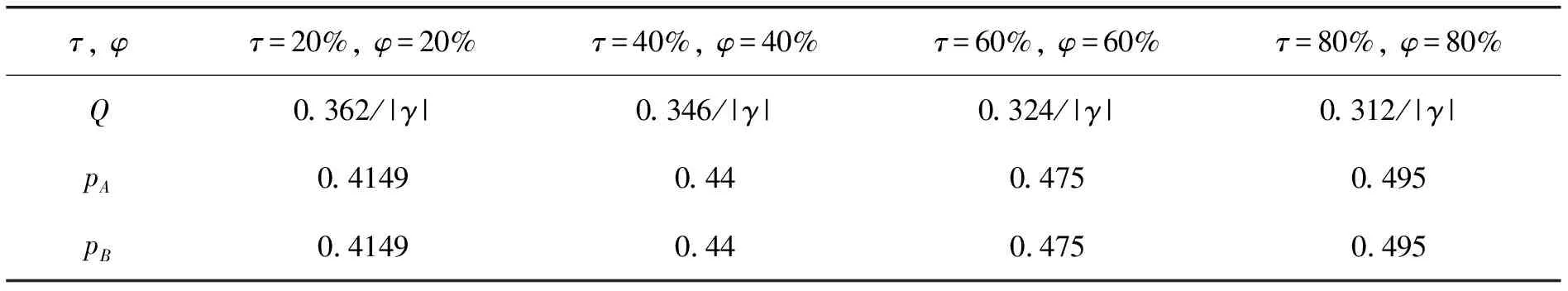

δ

为0.2情况下,当投资机构1对两家企业持股比例相同时,两家企业的均衡价格相等。随着持股比例增加,市场均衡产量降低、均衡价格升高(如表3所示)。

表3 δ为0.2时,共同股东持股相同的均衡产量、价格对比

δ

为0.2情况下,当投资机构1对两家企业持股比例不同时,持股比例越高的企业均衡价格越高。随着持股比例增加,市场均衡产量降低、均衡价格升高(如表4所示)。

表4 δ为0.2时,共同股东持股不同的均衡产量、价格对比

由此可得命题1和命题2。

命题1:若寡头企业具有共同所有权,则其均衡产量低于无共同所有权时的产量,其均衡价格高于无共同所有权时的价格。

命题2:若共同股东对企业A

、企业B

持股比例不同,那么共同股东持股比例较高企业的产品价格更高。且共同股东对企业A

、企业B

持股比例总和越高,市场均衡产量越低、均衡价格越高。四 案例讨论

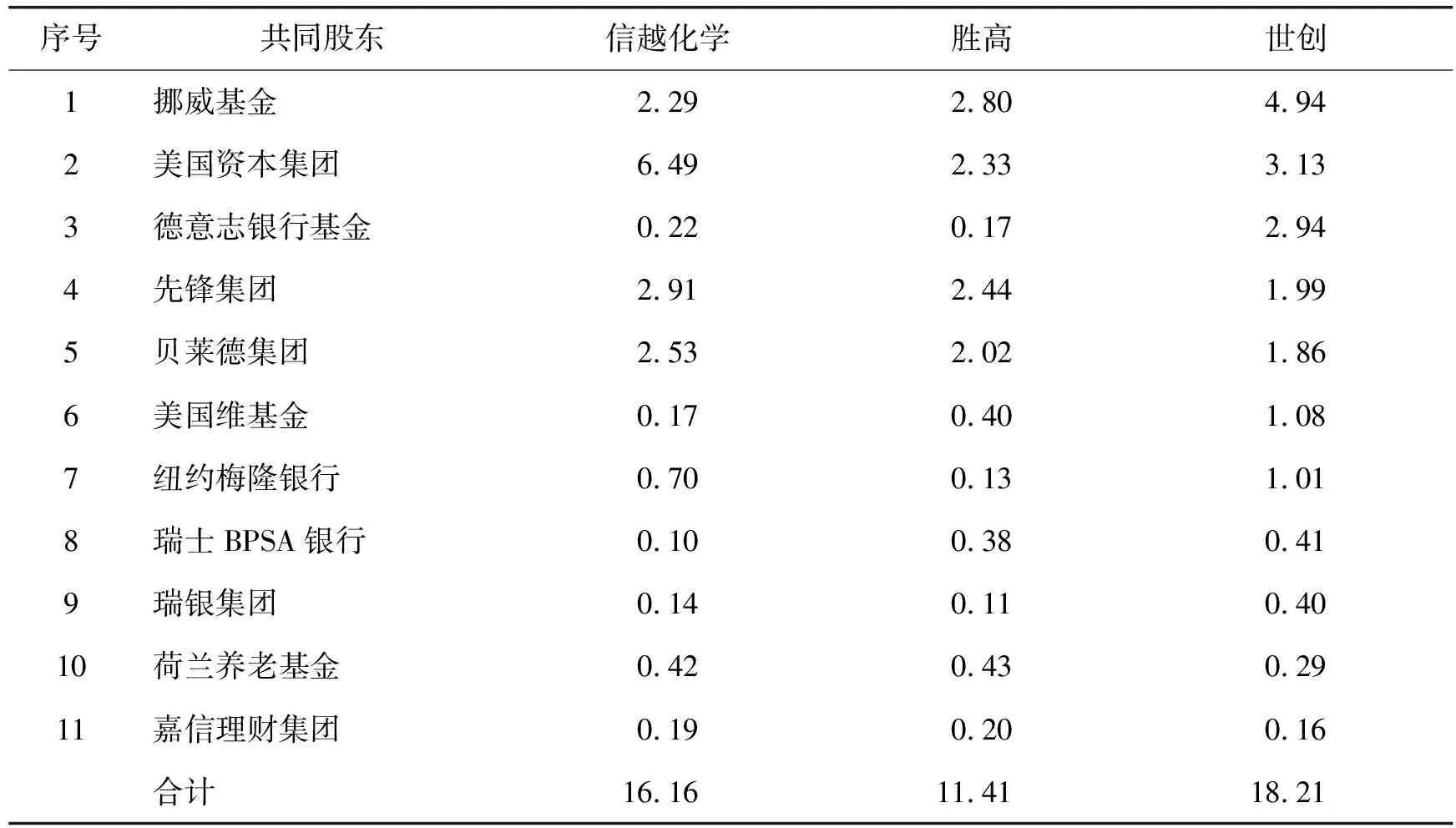

1.硅片市场寡头企业存在共同股东

全球大尺寸硅片生产企业主要有信越化学(Shin-Etsu Chemical)、胜高(Sumco)、环球晶圆(GlobalWafers)、世创(Siltronic AG)四家寡头企业。在全球硅片产品市场中,截至2020年底,信越化学、胜高、环球晶圆、世创的市场份额分别为28%、25%、17%、15%。在具体相关市场,如在全球8英寸区熔晶圆市场,2020年,环球晶圆和世创市场份额合计为55%~60%。

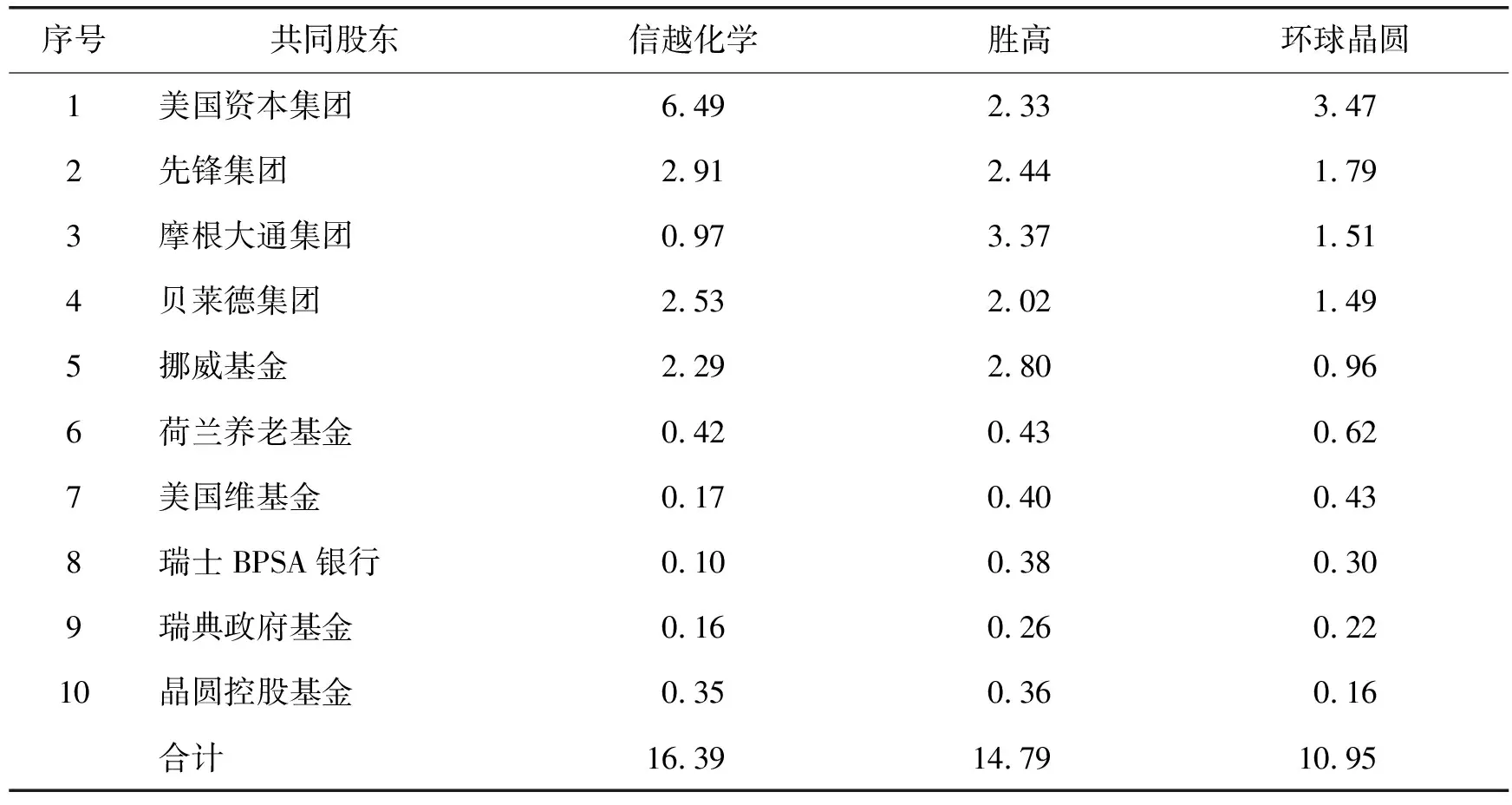

截至2020年12月,从信越化学、胜高、环球晶圆、世创的现行股东情况来看,共有7个机构投资者共同持有这四家企业的股份。例如,美国资本集团持有信越化学6.49%的股份、胜高2.33%的股份、环球晶圆3.47%的股份、世创3.13%的股份。而且,从这些机构投资者在寡头企业所有股东中持股比例排名看,美国资本集团在信越化学股份持有率排名第三,在环球晶圆股份持有率排名第二,在世创股份持有率排名第六,在胜高股份持有率排名第十一。与此类似,先锋集团持有信越化学2.91%的股份、胜高2.44%的股份、环球晶圆1.79%的股份、世创1.99%的股份(见表5),其在这四家企业的持股比例在现行股东里分别排名第八位、第十位、第三位、第十二位。

表5 信越化学、胜高、环球晶圆、世创共同股东与持股比例(单位:%)

(续上表)

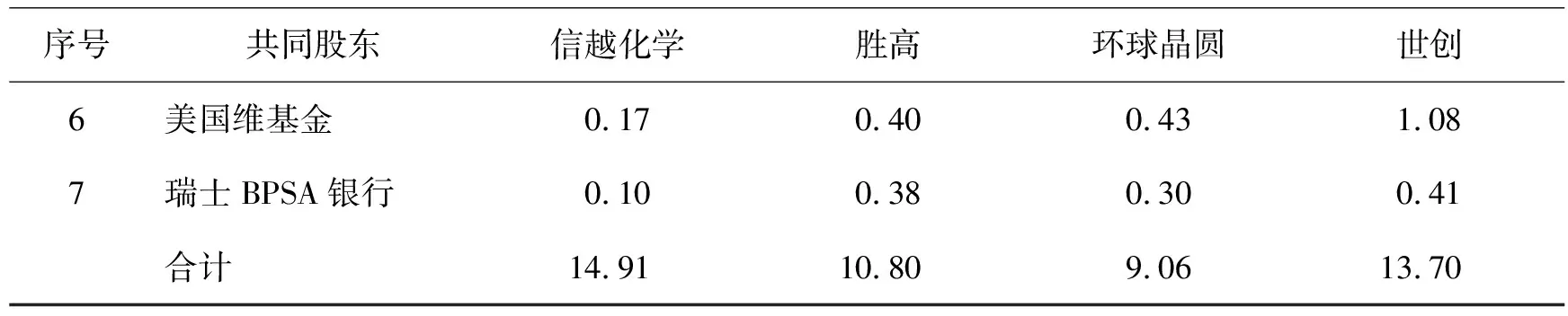

2.共同股东持股比例呈上升趋势

美国资本集团、先锋集团、贝莱德集团、挪威基金等国际金融投资机构对硅片寡头企业——信越化学、胜高、环球晶圆、世创的持股比例基本呈逐年上升趋势。以信越化学为例,2017年,美国资本集团对其持股0.89%,2018年为2.24%,2019年为5.9%,2020年上升至6.49%;先锋集团对其持股2.07%,2020年增加至2.91%;挪威基金对其持股为1.5%,2020年增加至2.29%。对信越化学来说,2017-2020年,除贝莱德集团持股比例略有波动外,剩余3个投资机构者的持股比例皆呈逐年增加趋势(详见表6)。

表6 2017-2020年信越化学、胜高、环球晶圆、世创部分共同股东持股比例(单位:%)

3.环球晶圆并购世创具有反竞争效应

2022年1月,国家市场监督管理总局发布了《关于附加限制性条件批准环球晶圆股份有限公司收购世创股份有限公司股权案反垄断审查决定的公告》(以下简称公告)。公告中指出:“根据尺寸不同,晶圆可分为6英寸及以下晶圆、8英寸晶圆和12英寸晶圆。6英寸及以下晶圆直径通常小于150mm,8英寸晶圆直径为200mm,12英寸晶圆直径为300mm。从需求替代看,8英寸晶圆为目前半导体制造企业使用的主流产品,12英寸晶圆技术较为先进,尚处于起步阶段,6英寸及以下晶圆单位成本相对较高,市场需求和产量正逐步减少,三者应用领域不同,相互间缺乏替代性。从供给替代看,三者需要使用不同的生产设备和工艺技术,相互间转产难度较高。”“2020年,在全球8英寸区熔晶圆市场,环球晶圆和世创市场份额合计为55%~60%。在中国境内8英寸区熔晶圆市场,环球晶圆和世创市场份额合计为30%~35%。集中后实体在全球和中国境内市场份额分别排名第1和第2,对相关市场的控制力显著增强。同时,双方在区熔工艺领域掌握较多专利和技术诀窍。交易将整合双方在硅片平坦度、金属离子控制和应力控制等领域专利和独有的技术诀窍,进一步巩固其市场控制力。目前市场上的主要竞争者信越化学工业株式会社、胜高株式会社等难以对其形成有效竞争约束。”国家市场监督管理总局对该项经营者集中案的相关市场界定比德国等发达国家反垄断执法机构准确,对本案的反竞争效应分析也比其他国家反垄断执法机构的分析更深入。若考虑到本案所涉相关市场进入障碍高,短期内难以出现新的有效竞争者,以及相关市场皆为寡头市场,寡头企业之间存在共同所有权,寡头企业在相关市场具有单边差异化制定垄断高价或协调制定垄断高价的动机和能力,可否决此项经营者集中,或进一步加强对附条件批准该项经营者集中后的相关经营者定价等行为的反垄断关注。

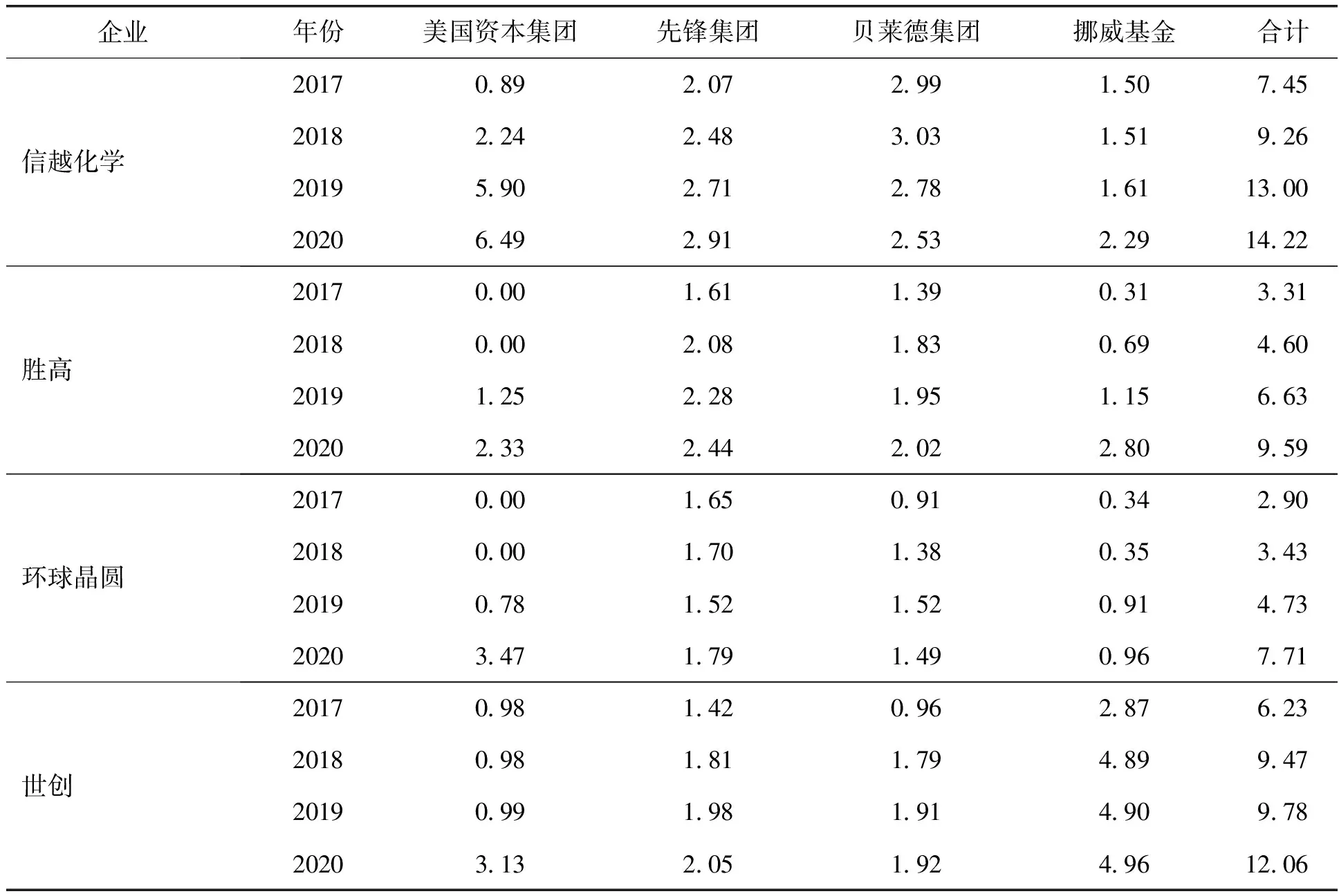

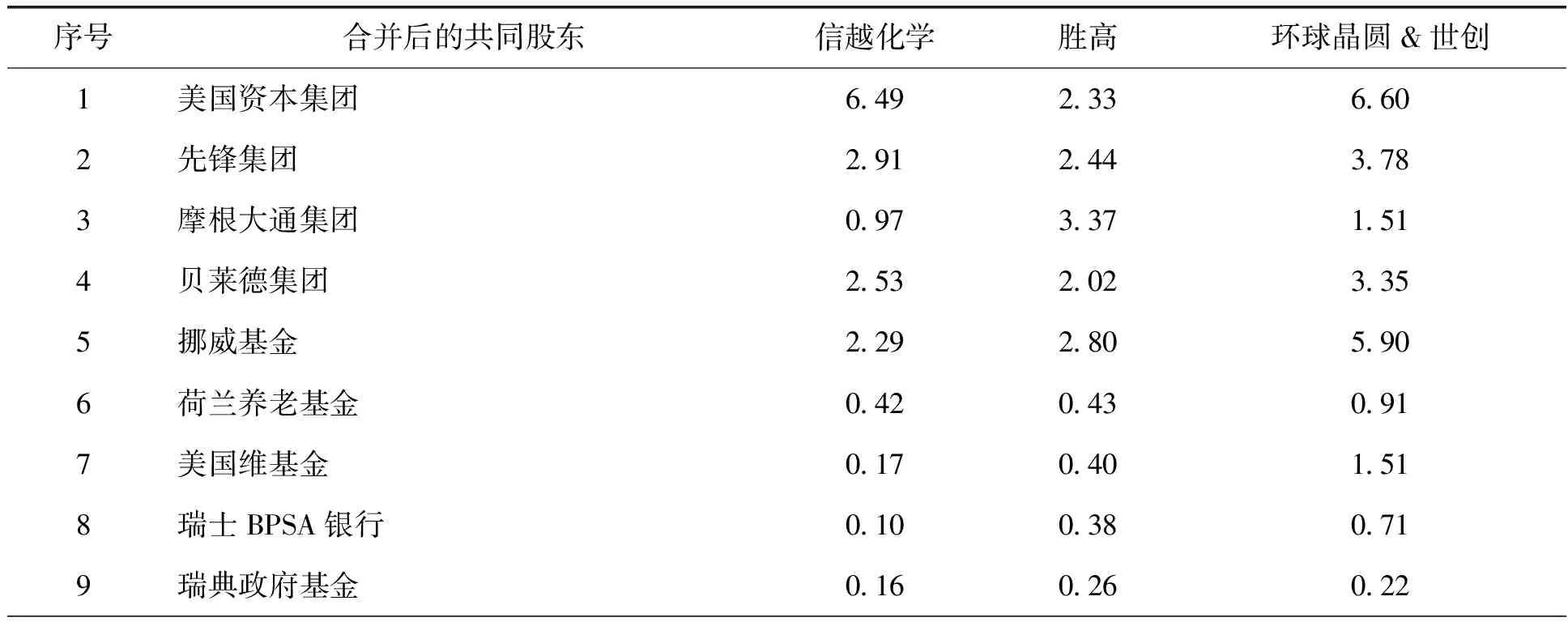

首先,环球晶圆与世创合并后,相关市场由四家寡头企业竞争减少为三家寡头企业竞争。其次,市场上硅片寡头企业的共同股东持股数量和比例增加。从2020年股东持股比例看,环球晶圆与信越化学、胜高的共同股东合计10个。除了表5中列出的7个共同股东外,还有3个:摩根大通集团持有环球晶圆1.51%的股份、信越化学0.97%的股份、胜高3.37%的股份;瑞典政府基金持有环球晶圆0.22%的股份、信越化学0.16%的股份、胜高0.26%的股份;晶圆控股基金持有环球晶圆0.16%的股份、信越化学0.35%的股份、胜高0.36%的股份(如表7所示)。

表7 2020年环球晶圆与信越化学、胜高共同股东和持股比例(单位:%)

世创与信越化学、胜高的共同股东合计11个。除了表5中列出的7个共同股东外,还有4个:德意志银行基金持有世创2.94%的股份、信越化学0.22%的股份、胜高0.17%的股份;纽约梅隆银行持有世创1.01%的股份、信越化学0.7%的股份、胜高0.13%的股份;瑞银集团持有世创0.4%的股份、信越化学0.14%的股份、胜高0.11%的股份;嘉信理财集团持有世创0.16%的股份、信越化学0.19%的股份、胜高0.2%的股份(如表8所示)。

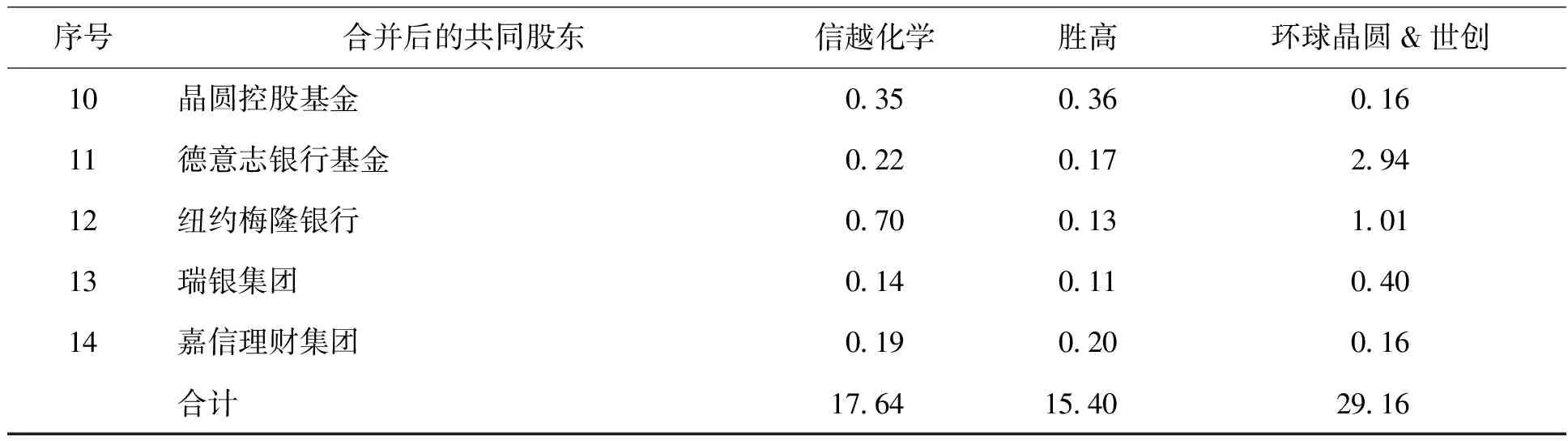

表8 2020年德国世创与信越化学、胜高共同股东和持股比例(单位:%)

环球晶圆与世创合并交易完成后可视为一家企业,环球晶圆官宣将保留德国世创现有的一切生产安排,假设短期内股东关系不变,那么两家企业合并后的新企业与信越化学、胜高的共同股东数量将增加至14个。并且,合并后的企业与信越化学、胜高的共同股东持股比例将更高。例如,美国资本集团对合并后的企业持股增加至6.6%,而先锋集团对合并后的企业持股增加至3.78%,贝莱德集团对合并后的企业持股增加至3.35%,挪威基金对合并后的企业持股增加至5.9%(如表9所示)。

表9 合并后企业与信越化学、胜高共同股东和持股比例(单位:%)

(续上表)

根据上文理论分析结论,环球晶圆与世创合并后实体与信越化学、胜高的共同股东持股比例总和将升高,这些寡头企业将会进一步减弱市场竞争,降低产量、推高产品价格,由此会损害下游企业或者消费者福利。

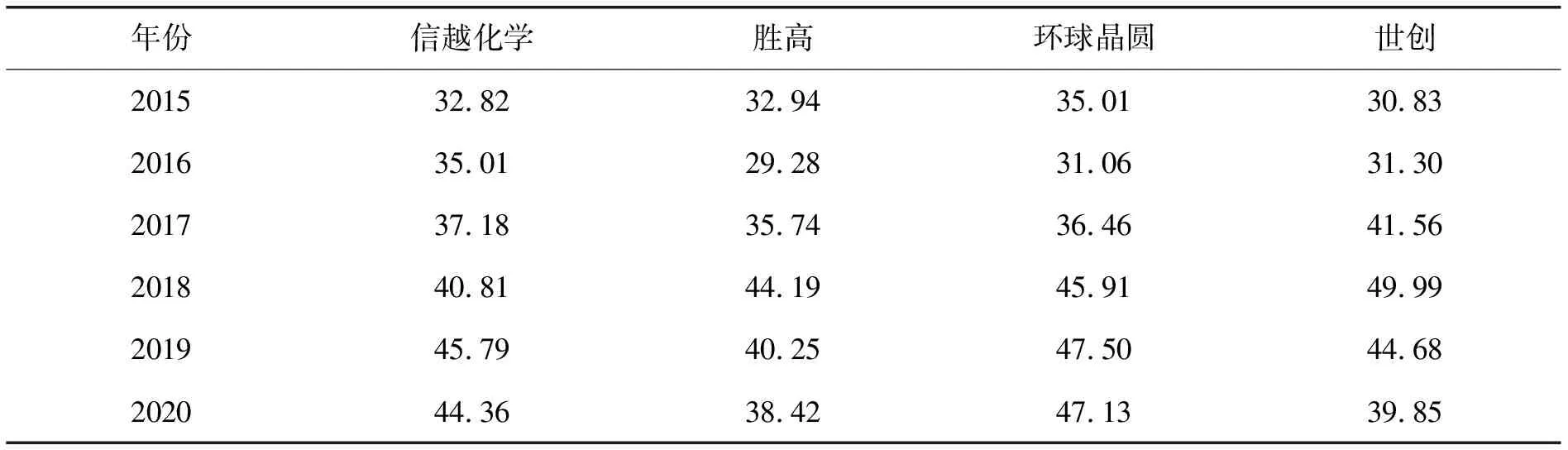

4.硅片寡头企业营业利润率高

硅片行业寡头企业营业利润率提高幅度较大、速度较快。2015年,信越化学、胜高、环球晶圆、世创营业利润率分别为32.82%、32.94%、35.01%、30.83%;2020年,四家企业的营业利润率进一步上升至44.36%、38.42%、47.13%、39.85%(如表10所示)。产品价格畸高是硅片行业寡头企业营业利润率上升的原因之一,而理论与案例均证明寡头企业共同所有权将会加强企业的市场势力,提升产品价格。

表10 2015-2020年信越化学、胜高、环球晶圆、世创营业利润率(单位:%)

五 结论与建议

2018年经合组织圆桌会议讨论了持有竞争对手少数股份的投资机构对市场竞争的影响,机构投资者是否通过行使其股份投票权抑制竞争引起经济学者的关注。机构投资者同时持有寡头企业的部分所有权会削弱其竞争动机。在具有共同所有权情况下,寡头企业可通过产品差异化定价方式获得垄断利润。寡头企业的共同所有权因此会产生反竞争效应,共同所有权比例越高,其反竞争效应越大。本文通过对硅片寡头企业竞争、共同股东、行业利润率情况及环球晶圆与世创经营者集中案反竞争效应的分析,进一步讨论理论研究得出的结论,对中国进口硅片价格畸高现象做出了解释。同时提出考虑到在相关市场中,寡头企业具有共同所有权,特别是环球晶圆收购世创后,集中后实体在相关市场占有50%~60%的市场份额,与相关市场其余两家寡头企业的共同股东对集中后实体持股比例增加,这些寡头企业具有单边差异化制定垄断高价或协调制定垄断高价的动机和能力,反垄断执法机构可对其或今后类似的经营者集中予以禁止,或加强对类似附条件的经营者集中案所涉相关市场的寡头企业定价等行为的反垄断关注与调查。