营业利润相关指标对股票收益的预测研究

——基于中美市场的对比研究

李中慧

(南方科技大学,广东 深圳 518055)

一、引言

应计项目是营业利润的非现金部分。它代表了对现金流的调整,以产生一个基本不受现金收支时间影响的利润指标。已有研究中发现了两个著名的异象:预期收益率的增加伴随着营业利润的增加(如Novy Marx,2013)和应计项目金额的减少(如Sloan,1996)。[3]Ball,Gerakos,Linnainmaa,and Nikolaev(BGLN以下,2016)发现,应计项目(经营利润)和预期收益之间的负(正)相关关系实则是由于应计项目(经营利润)和基于现金的营业利润之间的负(正)相关关系所引起的。

上述所有研究都集中在美国市场,而在美国以外的市场进行复制也是必要的和有趣的。根据世界银行的统计,中国拥有第二大股票市场。中国市场在许多方面与美国市场不同,如市场发展状况、政治环境和投资者构成等。Chen等人(2010)复制了最初在美国市场发现的18个股票异象,发现在中国只存在五种异象。Liu等人(2019)考虑到了中国股市空壳公司的影响,构建了中国版的三因素模型。他们发现,他们的三因素模型可以替代Fama-French的三因素模型,解释中国市场大部分已有研究的异象。

研究首先严格、仔细地遵循BGLN的数据清理和变量构造过程,扩展了BGLN的研究数据的样本。期间,对其主要结果进行复现,来探讨之前的研究结论对于目前的美国市场还是否依然适用。通过这一步骤,我们观察到了与BGLN的研究较为相似的结果,证实了目前的美国市场基于现金的营业利润的定价效应依然可以覆盖应计项目和营业利润的定价效应。

本研究采用中国市场1999年7月至2020年12月的样本期间的数据对BGLN的主要研究结果进行复现,发现采用Fama-MacBeth(1973)横截面回归的实证结果显示,营业利润和基于现金的营业利润在中国市场对未来股票收益具有预测能力,而应计项目不具有该预测能力。而采用投资组合分析的实证结果显示,这三个利润相关的指标都不能产生明显的对冲投资组合收益。

二、数据处理和实证模型分析

(一)数据的选取与处理

针对美国市场,本研究遵循BGLN的数据处理方法,从美国证券价格研究中心(CRSP)获取月度股票回报,从Compustat获取年度会计数据,并将两个数据库的数据进行匹配。样本数据包含了纽约证券交易所、美国证券交易所和纳斯达克交易所的所有普通股,将年度会计信息滞后6个月。例如,如果一个公司的财政年度在12月底结束,就假设这些会计信息在次年6月底公开。该样本数据中市值、账面市值比、毛利、总资产账面价值、当月股票回报率、前一年的股票回报率等均不存在缺失值,其中金融公司(SIC6000至6999)不包括在内。所有变量都在1%和99%的水平上去除极端值。为了减少市值公司的影响,如果市值低于纽约证券交易所所有股票市值排序底部20%的分界点,就将这类股票识别为小市值公司。本研究的样本期间开始于1963年7月,结束于2020年12月。

对于中国市场的数据,本研究使用CSMAR数据库,只有来自上海证券交易所、深圳证券交易所和创业板的A股股票(股票代码以60、30或00开头)被包括在内。按照Liu等人(2019)的做法,样本数据排除了过去6个月内上市的股票,同时还要求该股票在过去12个月中至少有120个交易日的回报率数据,在前一个月至少有10个交易日的回报率数据。进一步将空壳股票定义为市值排序在底部30%以下的股票。Liu等人(2019)认为,空壳股没有任何的基本面价值,主要的市场价值来自于大型私营企业的反向并购。样本数据期间为1999年7月至2020年12月。所有变量都在1%和99%的水平上去除了极端值。

(二)Fama-MacBeth回归

依照先前的研究(例如,Novy-Marx,2013),本研究在回归中包括以下控制变量:账面市值比、公司规模、短期反转、动量。

为了比较营业利润,应计项目和基于现金的营业利润这三个利润指标对未来回报率的解释力,实证结果的关注点在t值上。在Fama-MacBeth(1973)的回归中,平均的系数估计值可以解释为:在回归中对每个互相正交的因子的变动部分进行交易的多空策略的月度回报率。

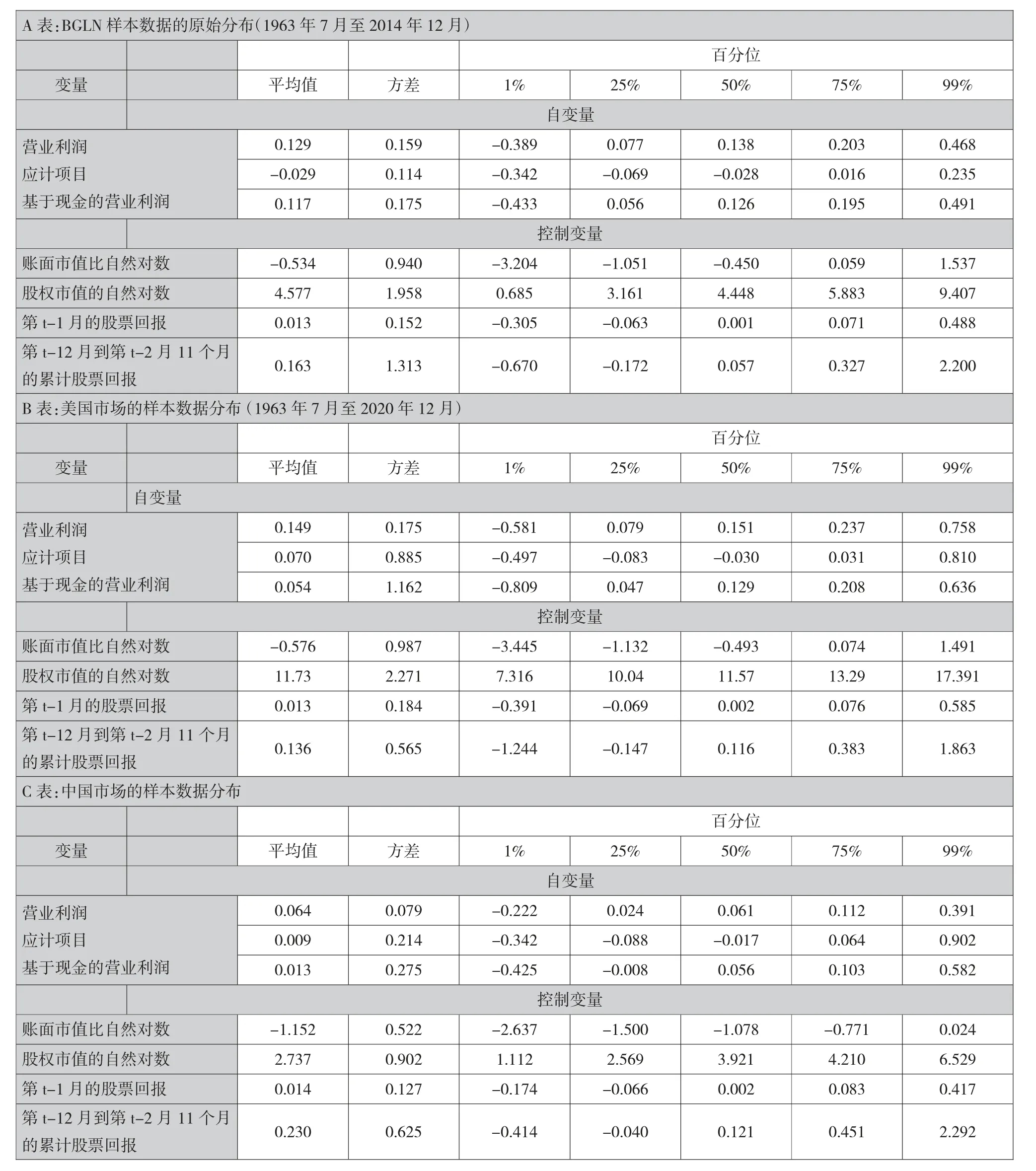

表1 描述性统计汇总表

表2 相关性矩阵

表1为样本数据的描述性统计汇总表。其中A 为BGLN样本数据的原始分布结果,B为美国市场的样本数据分布。对比这两表可知,扩展样本期间后,各样本变量的值均在合理范围内变动,没有出现极端异常的变化。表1中的C为中国市场的样本数据分布,平均而言,中国公司的营业利润低于美国公司,平均值(中位数)只有6.4%(6.1%)。账面市值比也比美国公司小的多,平均数(中位数)为0.316(0.340)。Chen等人(2018)报告了1993年至2017年期间的平均账面市值比为0.55。Fang(2018)报告了1999年至2017年的B/M中位数为0.77。本研究的账面市值比较小,是因为在计算权益的市场价值时遵循了Liuetal.(2019)所使用的方法,即用所有流通股的数量代替可交易股数量来计算该值,且与这两者的样本期间也略有差异。表2显示了营业利润、应计项目和基于现金的营业利润之间的Pearson和Spearman相关关系,三组数据结果整体是具有可比性的。

三、实证结果

(一)美国市场样本数据的Fama-MacBeth回归的实证结果

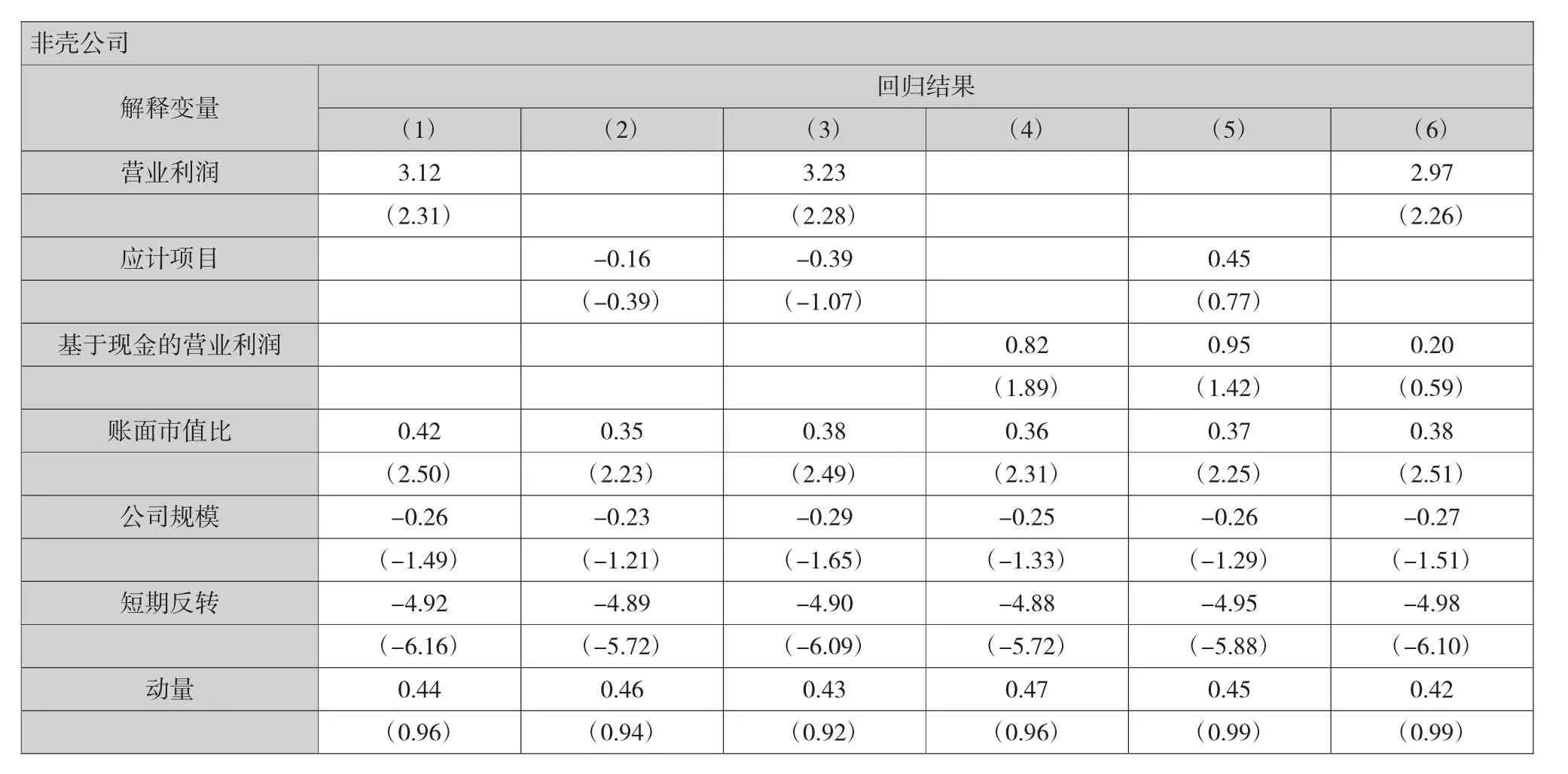

表3和表4分别列出了BGLN原始样本数据和更新样本区间后的美国市场数据的Fama-MacBeth回归的实证结果。对比可知,除了非小市值公司应计项目的显著性水平有所降低外,这可能与近年来应计项目异象的衰减趋势相一致(Green等,2011),其他所有的系数的t值都显示出与原始结果相似的显著性水平,但每列回归因子的系数大小和t值大小相较于BGLN的都减少了。例如,BGLN营业利润的系数是正显著的(系数=2.55,t值=7.04),而更新样本区间后营业利润的系数也是正显著的(系数=1.42,t值=5.30),但数值有所降低。但这并没有改变BGLN的原始结论,即营业利润、应计项目和基于现金的营业利润这三个利润指标对未来回报率都具有较强的解释力,且当控制基于现金的营业利润,其可以正向预测预期的股票收益率,但应计项目和营业利润就失去了对股票未来收益的预测能力。同时,结合表2的相关性矩阵,可以确认应计项目(营业利润)的定价效应来自于应计项目(营业利润)和基于现金的营业利润的负(正)相关关系。当扩展了样本区间后,基于现金的营业利润相较于其他两个因子对未来股票回报的预测能力依然是最强的并覆盖了应计项目和营业利润的解释力,只是这三个利润因子对未来股票回报率的解释能力相较之前有相应的降低,但依然是较为显著的。而在控制变量中,非小市值公司的市值因子不再显著,其他控制变量与BGLN的结果具有相似的可比性。

(二)中国市场样本数据Fama-MacBeth回归的实证结果

表3 BGLN原始样本数据Fama-MacBeth回归的实证结果

表5报告了中国市场数据Fama-MacBeth回归的实证结果。研究发现,应计项目的系数不再显著。相比之下,营业利润和基于现金的营业利润的系数都是正向显著的。这表明两者在中国市场是具有收益预测能力的。但是一旦两者都包括在回归中,基于现金的营业利润将失去收益预测能力,说明在中国市场营业利润可以覆盖基于现金的营业利润的定价效应。这与美国市场显示的结果具有实质性的差异。对于控制变量,动量因子(第t-12月到第t-2月11个月的累计股票回报率)是不显著的。

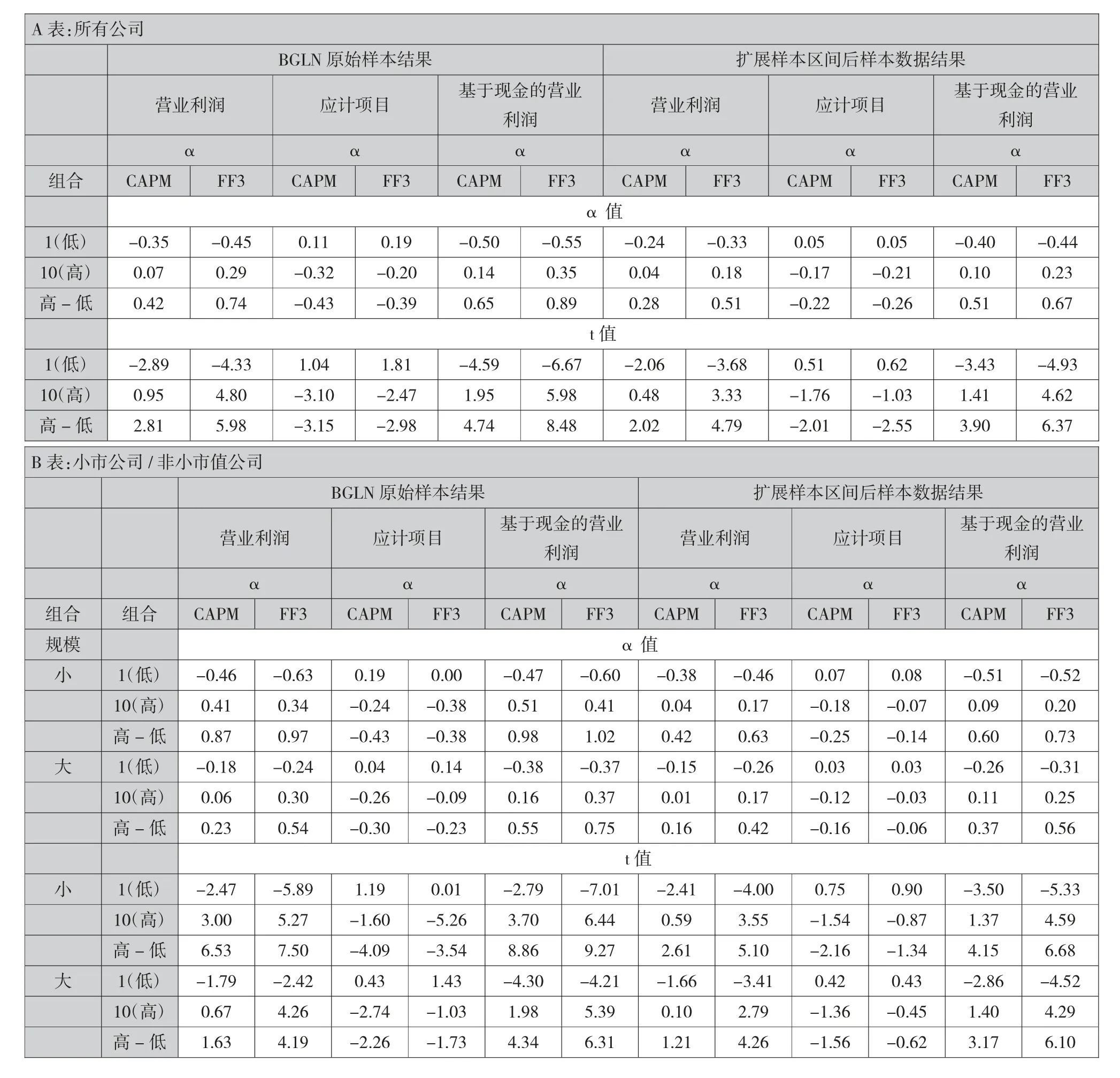

(三)对中国和美国市场投资组合排序分类分析的结果

鉴于构建的三个利润指标和应计项目的偏态分布和极端观测值(见表1),研究还进行了投资组合排序分类分析,这为评估三个利润指标对股票回报的预测能力提供了一种更稳健的方法,而不需要受限于Fama和MacBeth(1973)回归中的参数化假设。每个月根据营业利润,应计项目和基于现金的营业利润的高低分别对股票进行排序并划成十等分的投资组合,进而构建了一个零成本的对冲投资组合,做多排序在顶部十分之一的投资组合,做空排序在底部十分之一的投资组合。每年在6月底对投资组合进行重新排序。表6为美国市场BGLN原始样本数据和扩展样本区间后样本数据的对比结果。对于三个构建的利润变量,表6分别报告了CAPM模型的alpha和Fama-French三因子模型的alpha及相对应的t值。为了减少小盘股的影响,表6中的A表是使用所有股票的数据组成的投资组合,B表是以纽约证券交易所市值中位数为分界点,对小市值的公司和非小市值的公司分别构建投资组合。

表4 更新样本区间后的Fama-MacBeth回归结果

表5 中国市场样本数据Fama-MacBeth回归结果

表6 美国市场BGLN原始样本数据和扩展样本区间后样本数据的对比结果

表7 中国市场投资组合排序分类的实证结果

对于美国市场的样本数据,投资组合分析结果与Fama-MacBeth回归结果基本一致,营业利润、应计项目和基于现金的营业利润仍然对股票的未来收益具有预测能力。

表7为中国市场样本数据进行投资组合排序分类的实证结果。从表中可以看出,中国市场呈现与美国市场完全不同的结果。投资组合分析显示,营业利润、应计项目和基于现金的营业利润都不能预测未来收益。这个结果也与之前关于中国市场异象的研究一致:Chuietal.(2010)报告了中国的动量效应不显著;Chen等人(2018)报告了不显著的营业利润定价效应;Chen等人(2010)和Fang(2019)全面检验了在美国市场发现的各种股票异象在中国市场的表现,结果发现许多异象在中国市场并不存在,包括动量效应、应计项目异象、营业利润异象等。与本研究的研究结果类似,Fang(2019)也得出了对营业利润使用投资组合分析的对冲组合收益不显著,但是在使用Fama-MacBeth回归时却系数显著这一结论。

(四)结果讨论

本研究基于2016年BGLN的研究方法把美国市场的样本期间从1963年12月至2016年12月扩展到1963年12月至2020年12月,得出了与BGLN相似的结果,即基于现金的营业利润对未来股票回报的预测能力覆盖了应计项目和营业利润在该方面的能力。虽然这三个利润因子对未来股票回报率的解释能力相较之前有相应的降低,但依然较为显著。当把该实证方法应用到中国市场时,结果就有了实质性的差异。有一点值得注意的是,中国市场相应的数据从1993年才开始对公众提供,因此,本研究不能使用与美国市场相同的样本区间。研究按照Liu等人(2019)对中国市场数据的研究方法,选取从1999年7月开始的样本区间,这是由于中国市场的股票数量在2000年左右超过了1000只。

为了有一个公平的比较,也对美国市场数据使用了同中国市场相同的样本区间来进行Fama-MacBeth回归,结果见表8。从表8可知,除了应计项目的斜率系数变得不显著外,整体对股票回报的预测模式与BGLN样本期的相似。应计项目的斜率系数变得不显著与近年来应计项目异象的衰减趋势相一致(Green等,2011)。最重要的是,基于现金的营业利润仍然覆盖了营业利润的定价效应,见第(6)列。因此,BGLN的主要结果对不同的样本期是稳健的。

基于相同样本区间的结果,研究发现在美国和中国市场,营业利润和基于现金的营业利润都具备收益预测能力,尽管基于现金的营业利润的定价效应在中国市场要弱的多。同时,在美国市场,基于现金的营业利润对收益的预测能力可以覆盖营业利润,但在中国市场却正好相反。对于应计项目,在美国市场是有收益预测性的,在中国市场却没有。造成以上差异的原因可能是由于中国和美国市场发展阶段、投资者构成、文化或其他潜在因素所驱动的。

四、结论

基于权责发生制下的会计应计项目通过匹配相应时间的收入和成本来调整当期收益,使得会计数值更好地反映公司的运营。应计异象近年来引起了学术界的巨大关注。Ball等人(2016)构建了一个基于现金的营业利润的衡量标准,并发现这个衡量标准可以涵盖应计异象和营业利润异象。研究通过采用了扩展的样本区间对B G LN的主要结果进行复现,得出了相似的结果,并将他们的方法检验了中国市场数据。基于相同的样本期,F ama-MacBet h回归的结果显示,营业利润和基于现金的营业利润都可以预测未来的收益,但应计项目却不能。并且,基于现金的营业利润在美国市场可以覆盖营业利润的预测能力,而在中国市场则恰好相反。

表8 使用1999年7月至2020年12月的样本期对美国数据进行Fama-MacBeth回归的结果

五、附录

变量定义

经营利润(OP)定义为:

其中,对美国市场,RE VT是总收入,COGS是成本,XSGA是各项管理、销售和财务费用,XRD是研发费用(如果有),AT是总资产。按OP排序的投资组合在每年的6月底进行重新排序。对中国市场,营业利润率是由营业收入(B001300000)加上研发费用(A001219000)构成,除以总资产(A001000000)。

应计项目(ACC)定义为:

其中,ACT是流动资产总额,CH为现金和现金等价物,LC T是流动负债总额,DLC是流动负债中的银行借款,TXP是应付所得税,DP是折旧和摊销,AT是总资产。对于每个变量X,ΔX是指与上一财政年度相比的变化。如果数值缺失,则默认为零。按ACC排序的投资组合在每年的6月底进行重新排序。中国公司的ACC以同样的方法构建,使用以下项目:流动资产总额(A001100000)。

现金及现金等价物(A001101000),流动负债总额(A002100000),流动负债中的银行借款(A002101000和A002125000),应付所得税(A002113000),折旧和摊销(D000103000,D000104000,和D000105000)和总资产(A001000000)。

基于现金的营业利润(Cas h_OP)定义为:

其中,OP是营业利润率,REC T是应收账款,IN VT是存货,X PP是预付账款,DRC+DRL T是递延收入总额,AP是应付账款,XACC是应计费用总额,AT是总资产。对于每个变量X,ΔX是指与上一财政年度相比的变化。如果数值缺失,则默认为零。按Cash OP排序的投资组合在每年的6月底进行重新排序。中国企业的Cash_OP是以同样的方式构建的,使用以下项目:应收账款(A001111000),库存(A001123000),预付账款(A001112000),递延收入总额(A002127000和A002210 000),应付账款(A002108000),其他费用(A002120000),以及总资产(A001000000)。

账面市值比(Ln(BE/ME)):定义为公司账面权益(BE)与市场权益(ME)之比的对数。市场权益(ME)等于SHROUT×PRC,其中SHROUT是流通股的数量,PRC是日历年t-1年底的股票价格。账面权益(BE)被估计为SEQ,由优先股和递延税款调整金额所得。如果BE缺失,则用AT-LT来补充,其中AT是总资产,LT是总负债。中国企业的BE是由权益的账面价值(A003000000)减去少数股东权益(A003200000)构成的。ME是用总市场价值(Msmvttl)构建的。

公司规模(Ln(ME)):定义为公司在上个月底的市值对数,计算方法是流通股数量乘以股价。这个变量每月更新一次。

短期反转:定义为第t-1月的股票回报。

动量:定义为第t-12月到第t-2月11个月的累计加总股票回报。