基于DEA模型的我国开放式主动股票型基金投资绩效研究

高静 上海大学经济学院

一、引言

资管新规及其配套细则持续推进银行理财净值化转型和非标转标,明确公募理财产品可通过公募基金投资股票,且理财子公司发行的公募理财产品更可直接投资股票,证券市场飞速发展,公募基金的规模逐渐扩大,基金种类不断丰富,包括货币基金、股票基金、混合基金、QDII基金等。但是大部分投资者无法从数量庞大、投资风格迥异的公募基金中选择合适的基金,无法辨别基金的优劣。

目前大多数基金公司主要使用传统的绩效评价体系,如夏普指数和詹森指数等。这些绩效评价方法往往只对基金的收益和风险进行评估,没有加入基金经理能力等方面因素的评价。韩泽具和刘斌[1]使用DEA方法研究国内基金,他们得到基金的投资风格与基金绩效相关。刘澄戴[2]等采用DEA模型分析开放式和封闭式样本基金绩效。本文选择了DEA模型对我国公募基金的绩效进行评价。DEA模型为多输入输出模型,可以综合分析众多的指标且不需要对数据的量纲和单位进行过多的处理,除此之外该模型的权重是通过线性规划求出的最优值,更加科学有效。

二、DEA模型的基金绩效评价体系及其描述性分析

(一)DEA模型的选取

数据包络分析(Data Envelopment Analysis,DEA)用包络线代替一般个体经济学中的生产函数,即所有可行解中的最优解所构成的一条边界曲线,通过采用数学规划方法,利用样本数据,对决策单元(DMU)进行有效性评价。

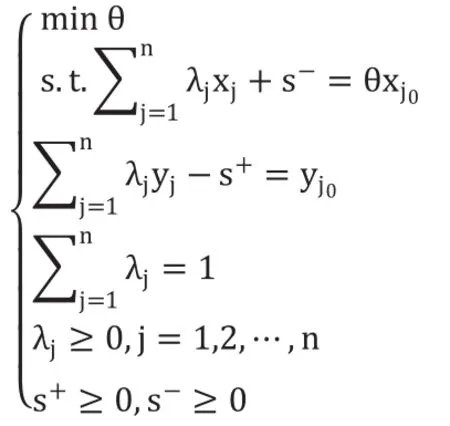

1984年Banker等学者提出BCC模型,该模型假设规模报酬是变动的,模型如下所示:

根据线性规划D可以得出如下结论:

若最优值θ*=1,并且满足s+=0、s-=0,则DMUj0为BCC有效。

若最优值θ*=1,并且s+≠0或s-≠0,则DMUj0为弱BCC有效。

若最优值θ*<1,则DMUj0为BCC无效。

如果相对效率值小于1,就说明可以找到一个决策单元,可以用更少的投入,获取相等或者更多的产出。此时深入分析决策单元处于规模报酬递增的状态还是递减,若是规模报酬递增的状态,扩大生产规模就达到最佳效率;若是规模报酬递减的状态,则应减小生产规模来达到最佳效率,因此可以帮助决策者调整营运规模。

(二)投入产出指标的选取

BCC模型要求投入和产出指标之间不能有太大的相关性,本文从基金风险、基金运营成本、基金经理管理能力这三个方面中选取了能从多方面反映基金绩效且相关性不大的指标。

1.投入指标确定

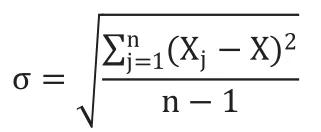

(1)收益率标准差:该指标反映的是基金收益波动的情况,也代表基金的风险,计算公式如下:

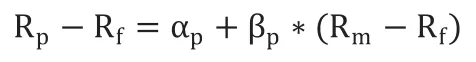

(2)β系数:本文使用β系数来衡量基金的系统性风险。β系数越高,说明基金越敏感,波动越大,风险也越大。计算公式如下:

有个历史典故叫“欲身不正、乌可得邪”。说的是一个人走在人群中,他的前后左右都是站得正、走得直的人,要想弯腰、侧身都难以做到。由此可见,环境的好坏对绿色教育起着至关重要的作用。因此,要下大力气改善育人环境,努力创建绿色教育基地,在教学区、实验区、文化娱乐区等学生经常出入的场所,设置标语牌、宣传栏,建设绿色教育的“绿色文化”长廊,以此激扬正气、营造“绿色文化”氛围。

其中,Rp为基金收益率,Rf为无风险利率,选择银行间债券市场7日回购利率为无风险利率。Rm为市场收益率,选择标的指数收益率的算术平均值来表示。

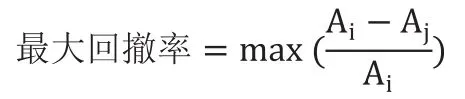

(3)最大回撤率:该指标用于描述买入基金后可能出现的最糟糕的情况,也是一种风险衡量工具,计算公式如下:

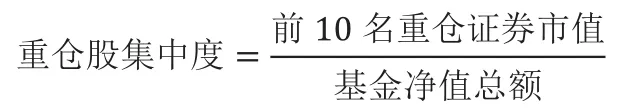

(4)重仓股集中度:如果基金的资金重仓购买某几只股票,可能无法达到分散风险的效果。重仓股集中度在一定程度上可以反映基金的风险和基金经理的管理能力:

(5)基金费率:本文的基金费用率为申购费率、赎回费率、管理费率和托管费率之和。

(6)基金经理的选股择时能力:合格的基金经理能在合适的时间做出合适的投资策略,即选股择时能力。本文选择T-M评价基金经理的择时能力和选股能力,计算公式如下:

其中R为基金复权净值收益率算术平均值;Rf为银行间市场7日回购利率;Rm为标的指数收益率的算术平均值。通过简单线性回归,可以得到α和C,其中α代表基金的择股能力,C代表基金的择时能力。若数值明显大于0,则表明基金经理有择股择时能力。

2.产出指标确定

(1)基金累计单位净值增长:基金累计净值是基金期末净值与分红产生的价值之和,该指标可以充分展现基金从研究期初到研究期末的累计收益。

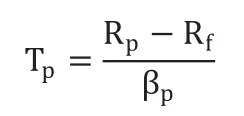

其中,Tp表示基金的特雷诺指数,Rp表示基金的平均收益率,Rf表示无风险收益率,βp表示基金的系统性风险。因为基金有分散风险的特点,通过规模化和专业化的组合投资可以消除基金的非系统性风险。

(三)样本选取

本文选取了2015年前成立的57只开放式主动股票型基金,以2015年1月1日至2021年12月31日作为观察期进行实证研究,数据来源于Wind数据库。本文选择开放式基金是因为开放型基金有更高的流动性,而且数据更公开透明;而主动型基金更依赖基金经理的管理能力,更加能体现基金经理的选股择时能力。

三、基于DEA模型的基金投资绩效评价结果

(一)原始数据的标准化调整

由于DEA模型中不允许出现负值,所以本文对基金经理的选股择时能力、基金累计单位净值增长率、特雷诺指数这几个指标的数值进行了标准化调整,调整公式如下:

其中,X为原数据,MAX为要调整的一列数据中的最大值,MIN为要调整的一列数据中的最小值,X′为调整后的值。

需要注意的是在一定的产出条件下BCC模型的投入指标,一般越小越好,而基金的择股择时能力、择时效率越高所需的投入越少。所以本文对标准化后的数据取倒数来进行分析。

(二)DEAP的投资基金总效率、纯技术效率和规模效率分析结果

将数据输入输入DEAP2.1软件,输出的文件中firm为样本次序;crste为总效率,总效率可以细分为纯技术效率和规模效率,vrste和scale即为考虑规模收益时的纯技术效率和规模效率;irs、—、drs分别表示规模收益的递增、不变、递减。整理后的部分数据如表1所示。

表1 57只样本基金效率

统计发现共有5只基金的总效率是1,分别为:安信价值精选、嘉实新兴产业、易方达消费行业、申万菱信量化小盘、汇丰晋信大盘A。除了上述5只总效率为1的基金外,纯技术效率为1的基金是南方天元、交银施罗德消费新驱动、国富中小盘、大摩品质生活精选、华安大国新经济、汇丰晋信大盘H、嘉实研究阿尔法、富国高端制造行业、景顺长城中小板创业板精选、银河康乐、建信沪深300增强、汇丰晋信消费红利、景顺长城优质成长、景顺长城研究精选、泰达转型机遇共15只基金。所选的57只基金中没有出现总效率不为1,规模效率为1的基金。

从DEA模型输出的结果来看,发现基金规模除了总效率为1的情况外,其他的基金在规模递增阶段,因此基金经理应该努力扩大基金规模。虽然一般来说基金规模比较小的时候便于基金经理管理,能够更快速地配置基金资产达到最合理的比例。基金规模较大时,基金的流动性会受到一定程度的限制,基金经理有时也无法将资产配置成自己预期的最优比例,给基金的绩效带来负面的影响,但同时由于规模较大、自身体量较大,迫使基金经理把资金配置于多个行业、多个股票中,增大了基金的抗风险能力,也能给基金带来积极的影响。一般来说基金的规模和其绩效成倒U型,即基金规模比较小的时候其绩效较高,当基金规模不断变大,基金绩效开始逐渐下滑,但等基金达到一定的规模后,基金绩效又会随着规模增大而变大。

(三)基金投资绩效排序

1.DEAP的投资绩效排序结果

如表2所示,以上便是本文依据DEA模型对57个基金绩效的评价,排名前5的基金分别是安信价值精选、嘉实新兴产业、易方达消费行业、申万菱信量化小盘、汇丰晋信大盘A,总效率均为1,观察这5只基金9个指标的原数据可以发现其数据均排在前列,前10名的总效率均在0.8以上,最后2名的总效率均低于0.2,分别是金鹰先进制造和工银创新动力,可以发现这两只基金的最大回撤率都比较大,在股市下行期间,亏损幅度较大。

表2 57只基金的排名(部分)

2.DEAP排序结果与市场综合评级结果的相关性

为了验证使用DEA模型分析基金绩效的可行性,本文对DEA计算得到的效率值与Wind数据库中市场的综合评级进行相关性分析,通过SPSS软件计算得到结果如表3所示。

由表3中可以发现DEA计算得到的效率值与同市场综合评级的相关系数为0.715,存在显著的相关性。证明DEA模型在基金绩效分析领域有不错的效果,投资者可以根据本文建立的绩效评估模型去筛选值得投资的基金。

表3 57只样本基金总效率与市场综合评级相关性分析

四、结语

投资者在购买基金时要尽可能多地关注基金的投资风格和基金经理的管理能力,并尽量选择优良信誉、团队稳定的基金公司,避免近几年多次出现的基金经理道德信誉问题。除此之外,由于基金数据具有时效性,投资者应当选取该基金近几年的数据进行基金绩效分析。同时投资者要注意自己的风险偏好程度,按照自己的需求对基金做出自己的挑选。