中国油气行业在“双碳”目标下的挑战与机遇

——基于欧盟能源转型的启示

丛 然 徐 威 邢 通

中国石油工程建设有限公司, 北京 100120

0 前言

随着《巴黎协定》的签署,全球就本世纪下半叶实现温室气体净零排放目标达成了广泛共识。中国也积极响应,于2020年提出“双碳”目标——二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。“双碳”目标的提出对于中国油气行业既是机遇也是挑战,本文通过分析研究欧盟大型油气公司业务技术转型方向和欧盟的“碳中和”政策,结合中国油气行业行情,提出了“双碳”目标下中国油气行业能源转型的相关建议。

1 欧盟与中国能源发展概况

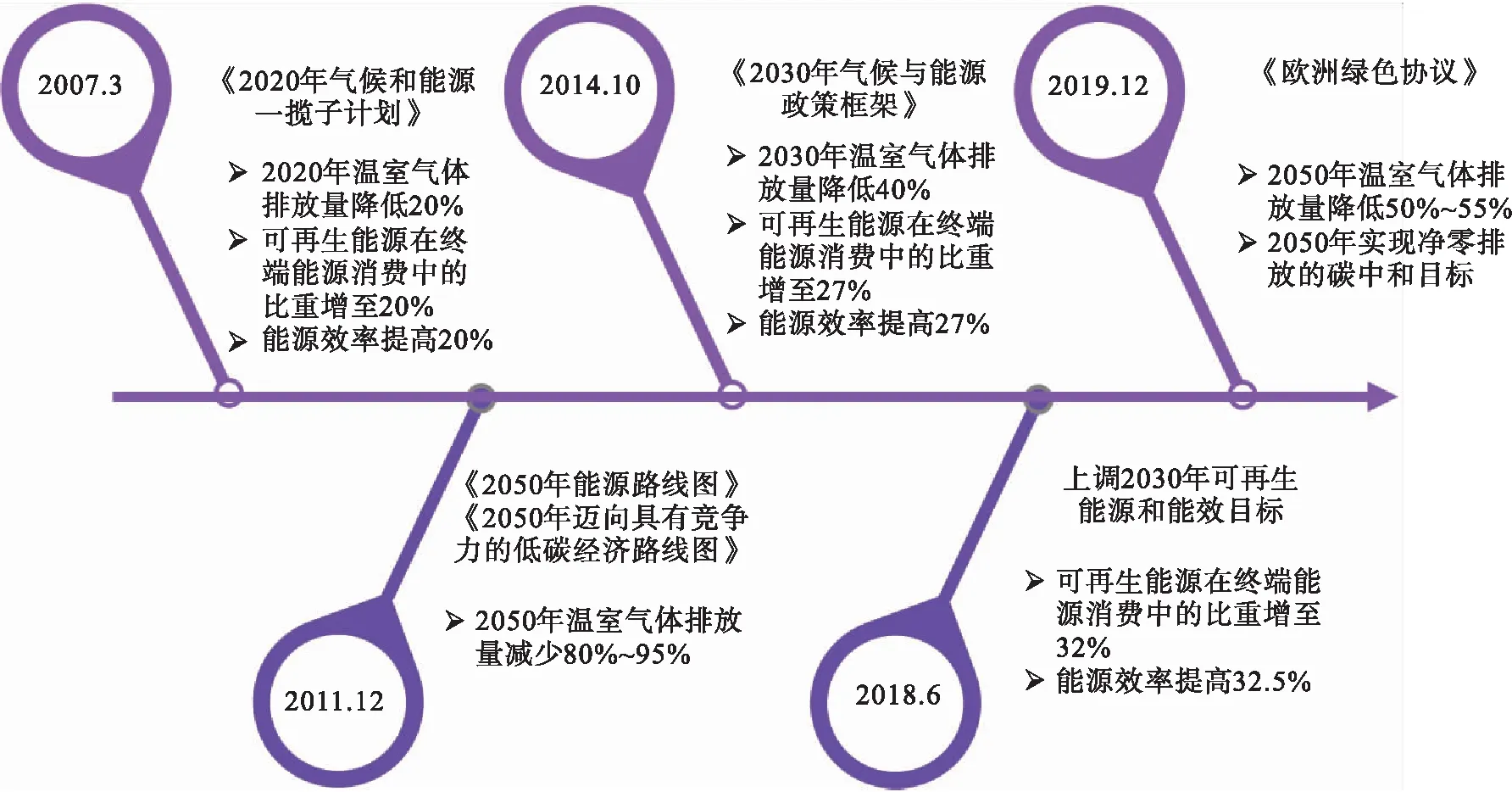

欧盟是推动绿色低碳发展的引领者,碳中和计划更是走在世界前列。欧盟通过设立有法律约束力的减排政策和能源发展目标,为碳中和构建了坚实可靠的能源框架。欧盟气候能源政策见图1[1-2]。

图1 欧盟气候能源政策图Fig.1 European Union climate and energy policy

根据国际能源署(International Energy Agency,IEA)发布的数据,2019年欧盟温室气体排放量较1990年下降了23%,已经达成《2020年气候和能源一揽子计划》提出的减排目标,见图2。欧盟优秀的减排成果无疑可为中国实现“双碳”目标提供借鉴。

图2 欧盟二氧化碳排放图Fig.2 European Union carbon dioxide emission

中国2020年提出了“双碳”目标,并计划到2025年单位国内生产总值能源消耗和二氧化碳排放分别降低13.5%、18%;到2030年,上述两项指标均下降65%以上。

从2019年国家统计局数据来看,目前中国能源消费结构还是以煤炭、石油为主导的高碳能源消费结构,其中石油消费占比第二,见图3。为了达成“双碳”目标,中国传统能源行业将面临更大的产业转型压力。油气行业首当其冲,既要主动布局,也不能盲目跟风,要根据公司实际情况,实现可持续健康转型。

图3 2019年中国能源消费结构图Fig.3 National energy consumption structure in 2019

2 油气行业面临的挑战

新形势下,低碳清洁能源的大规模应用和二氧化碳减排政策(碳交易和碳税)的逐步完善,将导致石油需求量下滑和碳排放成本攀升,给油气行业带来巨大挑战。

2.1 石油需求量

欧盟预计2021—2050年石油需求量将加速下降,对比2018年,到2030年下降约34.2%,到2050年则下降约68.5%,年降幅约1.2%[1]。在此背景下,欧盟大型油气公司纷纷下调石油业务比重,见表1[3-7]。

表1 欧盟油气公司未来石油业务目标表

对比中国目前情况,根据中国石油经济技术研究院发布的数据显示:在碳中和情境下,中国石油需求将于2025年达到峰值,约为7.3×108t,随后快速下降,2050年降至3.1×108t,年均降幅3.4%,降幅远高于欧盟水平[8]。通过对比可以发现,目前中国还没有达到石油需求峰值,但是2030年后,石油需求下行的情况会比欧盟更加严峻。

2.2 碳排放成本

欧盟碳交易机制(European Union Emissions Trading Scheme,EU-ETS)成立的目的是建立总量控制的交易制度,帮助政府有关部门实施配额控制,鼓励相关公司交易碳排放权,利用市场交易合理分配资源,在实现碳中和的基础上,尽可能保障公司降低经营成本[9]。EU-ETS经历了四个发展阶段[2,10],见图4,欧盟排放配额(European Union Allowance,EUA)价格数据来源于洲际交易所(Intercontinental Exchange,ICE)。目前欧盟EU-ETS进入第四阶段,碳价格大幅攀升,免费配额占比明显下降,造成碳排放成本明显提高,这无疑会给传统油气公司运营带来巨大风险。

图4 EU-ETS发展图Fig.4 Development of EU-ETS

此外,第一、第二阶段受限于各行业基础排碳数据不足,配额采取“历史法”确定,即根据公司近几年的历史排放数据来确定排放额。但是这会对已经采取减排措施的公司不利,也不利于新公司进入行业。因此从第三阶段开始至今,欧盟采取“基准法”代替“历史法”,以可代表此行业最有效率的前10%公司的生产效率为基准[11]。此方法会倒逼油气公司通过增加革新技术的资金投入来提高碳减排效率。

中国经过十年的碳交易试点工作,在2021年7月16日启动了全国碳排放权交易市场。首批纳入发电行业 2 225 家重点排放单位,首日均价为51.23元/t,交易金额2.1亿元,中国石油、中国石化等部分石油公司也参与了首日交易。目前中国碳交易机制的发展处于类似欧盟EU-ETS第二阶段,正在向第三阶段过度。中国碳排放配额主要是免费发放,以京环发〔2021〕4号《北京市生态环境局关于做好2021年重点碳排放单位管理和碳排放权交易试点工作的通知》为例,除了火电、水泥、热力供应行业以外,其他行业包括石化行业还是采取“历史法”,免费配额都不低于90%。而且目前中国碳单价远低于欧盟碳单价。因此,现阶段油气行业因碳交易增加的营业成本不高。但是可以预期在拍卖配额、碳单价和“基准法”等方面,中国将向欧盟逐渐靠拢,给中国油气公司带来巨大的碳交易成本。

2.3 碳税征收

碳税征收将提高化石燃料价格,挤压石油行业利润,倒逼公司改变传统经营模式,加速向清洁能源转型。欧盟是全球征收碳税最成熟的地区,2018年欧盟征收化石燃料消耗的能源税共计3 000亿欧元,约占欧盟GDP的2%[1]。此外,欧盟国家税率水平稳定且相对较高,例如瑞典税率137美元/t,远超其他地区国家的税率[12]。

中国目前没有征收碳税,不过有学者认为仅靠碳交易很难按时实现“双碳”目标,需要借鉴欧盟的经验,充分利用碳交易和碳税两种政策工具,构建协调配合机制,合理调控碳价来实现“双碳”目标[13]。

此外,欧盟通过碳边界调整机制议案,计划从2023年起对欧盟进口的高耗能产品征收二氧化碳排放特别关税。根据波士顿咨询(Boston Consulting Group,BCG)日前发布的研报称,碳关税预计将对中国的石油精炼产品、塑料制品等与油气行业相关的上下游产业利润造成约20%的降幅。

3 油气行业机遇

面对日益严格的气候变化政策,油气公司纷纷将净零碳排放作为中远期目标。能源产品的低碳转型将成为碳中和大环境下油气行业的重要机遇,大力发展天然气和绿色能源是抓住战略机遇的有力手段。

3.1 天然气业务

3.1.1 天然气业务现状及预测

根据IEA数据,欧盟一次能源和发电领域的天然气占比均超过20%。近年随着煤炭及核能的消退,天然气在电力安全领域的作用显现出来。预计到2024年,欧盟天然气消耗量都将保持在4.8×1011m3/a左右的高位[1]。同时在碳中和2 ℃温控情境下,全球天然气需求量在2050年将达到5.5×1012m3左右,对比2020年增长60%。天然气将超越石油成为最重要的化石能源[8]。在此背景下,欧盟大型石油公司均计划提高天然气业务占比,如Eni预计到2050年天然气业务占比达到90%,Shell预计到2030年天然气业务占比将上升至55%或更高,Total计划到2030年天然气业务占比上升到50%。

中国2019年人均天然气消耗量约为214 m3,仅为世界平均水平的42%,但未来中国人均消耗量会快速追赶世界水平。在碳中和情境下,中国天然气需求将在2040年达到峰值,约为5.5×1011m3,到2040年年均增速达到2.8%左右[8]。天然气在未来中国能源领域发展空间巨大,天然气气田的勘探开发、管网和LNG接收站建设,以及提高天然气和LNG产能将成为中国天然气业务的发展方向。

3.1.2 天然气提氦

随着天然气产量的大幅提高,与天然气伴生的氦气也将成为油气公司提升营业额的机会之一。天然气提氦是氦气的主要工业来源,氦气目前广泛应用于半导体/光纤等高端装备制造、航空、医疗、军事等领域,对科研、人民健康、国防安全起到重要作用[14]。但是中国是贫氦国家,而且提氦技术与行业领先国家有差距,提氦成本居高不下[15]。目前中国的氦气资源主要从美国、卡塔尔等国家进口,存在被“卡脖子”的风险。

中国油气公司应重视提氦技术,采用多种提氦方法共同应用的联合法以及LNG联合生产等方式提升氦气回收率及回收纯度,降低提氦成本,提升经济效益[16]。例如,依托中科院理化所核心技术,由北京中科富海低温科技有限公司、宁夏深燃众源天然气有限公司共同开发的“BOG提氦装置示范项目”,使中国首次实现BOG制取液氦产品,填补了重要资源自主生产空白,为其他公司做出了示范[17]。

3.1.3 天然气化工

天然气作为比原油更加清洁环保的工业原料,在低碳情景下将更具有经济性。美国、俄罗斯等国家已经利用天然气为原料,工业化生产氨、甲醇、乙烯、尿素等化工产品。目前世界80%的合成氨、世界70%的甲醇以及美国75%的乙炔都以天然气为原料进行生产。而中国天然气化工行业利用率低于40%,与领先国家差距明显[18]。中国油气公司应将此领域视为低碳情境下的机遇,加大自主研发和技术储备。

3.2 绿色能源技术

欧盟允许公司通过主动减少二氧化碳排放获取相对应的碳配额,公司可以自主使用也可以拍卖获取现金。欧盟大型石油公司积极布局新能源产业。例如BP、Eni、Equinor、Shell、Total等公司均公布进军生物质燃料,风能,光伏,碳捕集、利用与封存(Carbon Capture,Utilization and Storage,CCUS)以及氢能领域的投资运营项目[6-10]。其中,CCUS技术和氢能技术被认为是碳中和路径中最重要的技术。

3.2.1 CCUS技术

CCUS技术可在不改变能源结构的前提下实现碳的有效封存,是全球公认最有前景的碳减排技术之一,帮助油气行业实现上下游碳的零排放。在可持续发展情景中,欧盟二氧化碳捕集量预计增幅巨大,将从2030年的3.5×107t增加到2070年的7×108t,见图5[19](数据来源于IEA)。

图5 欧盟CCUS碳捕集量预测图Fig.5 Prediction of EU CCUS carbon capture

CCUS技术应用前景广阔,为油气公司技术转型提供了方向。Equinor、Shell和Total三家公司签署合作协议,共同开发挪威北极光CCUS项目,旨在扩大欧盟CCUS部署规模并制定标准。此外,Shell公司在2020年参与了全球CCUS研究所7个大型项目,投资约7 000万美元。

中国有超10×108t二氧化碳需要依靠CCUS技术达到碳中和[8],拥有巨大的潜在市场。中国油气公司也开始增加CCUS项目投入建设。例如,2021年7月6号,中国首个百万吨级CCUS项目在山东启动建设,齐鲁石化通过低温高压技术将煤制气装置尾气二氧化碳回收液化,然后输向胜利油田,在油田内向油井注入二氧化碳,增加原油流动性,驱替岩层中原油,增加原油产量,变废为宝[20]。

3.2.2 氢能技术

氢气作为一种高效的能源载体,它的开发与利用被认为是世界新一轮技术能源变革的重要方向。欧盟预测到2050年氢能将提供总能源需求的24%,约为2 250 TW·h。预计到2030年,氢能将广泛应用于电力、交通运输、工业、建筑等领域,见图6[21]。

欧盟在氢能的制备、储存、运输和应用的全产业链拥有强大的基础并投入了大量资金。

图6 欧盟2030年各行业用氢目标图Fig.6 European Union 2030 hydrogen target

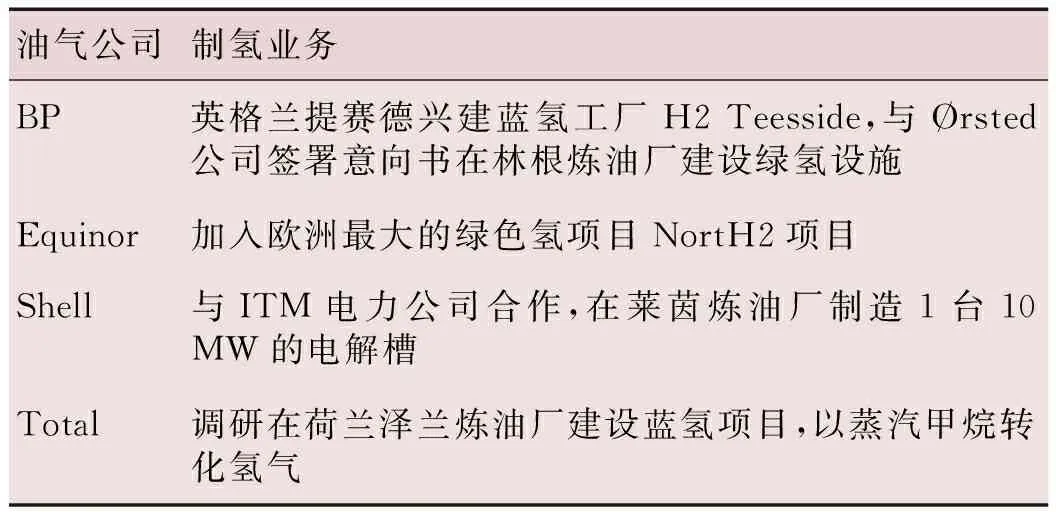

制备方面,加大氢气制备投资,包括绿氢(可再生能源电解水/生物制氢)和蓝氢(甲烷蒸汽重整与自热重整制氢+CCUS)技术[22]。欧盟油气公司近年来积极布局制氢业务,见表2[3-7]。

表2 欧盟油气公司制氢业务表

储存方面,欧盟具有巨大的储存能力,包括已有的天然气管网、盐穴与枯竭的气田。

运输方面,利用现有的天然气管道进行不超过20%的掺氢混输[23],是欧盟发展氢能的主要优势所在。

应用方面,同众多公司共建氢能产业链,与欧盟Bosch、SOLID Power、Vaillant和Viessmann四大燃料电池公司推广氢燃料电池的热电联产系统为居民供热。同时,欧盟也在推广氢燃料电池汽车的发展,布局加氢站。Shell宣布在德国布署100座加氢站,Total则是与H2 Mobility Germany合作在德国部署83个加氢站。

中国正在推近氢能行业发展,不断加大财政补贴和科研经费投入,加快加氢站等基础设施建设。2020年国家能源局关于《中华人民共和国能源法(征求意见稿)》公开征求意见的公告中,首次将氢能明确划入能源种类管理。目前中国油气行业已经积极布局氢能产业,例如中国石化年产氢气能力已超3×106t,约占全国总产量的14%,累计开展加氢站试点项目27个,并建成42 km“巴陵—长岭”氢气管道。不过目前国内氢源约60%来源于煤制氢,其余部分为天然气制氢、副产氢纯化等,可再生能源电解水制氢占比不足1%[24],生产过程中排碳量巨大,不可持续。中国油气公司应当利用自身优势,配合CCUS技术将氢源向蓝氢方向转型,同时积极发展液氢和氢气管道等运输技术,并在现有加油站的基础上积极布局加氢站建设。

3.3 绿色金融

欧盟利用绿色金融工具,通过绿色信贷、绿色基金、绿色保险等方式,以更低的资金成本支持清洁能源技术研发与发展,以控制资本流向的方式,达成碳中和目的。2014—2020年,欧盟绿色金融规模高达1 800亿欧元,参与能源研究、开发和示范等各个环节。如果欧盟上调2030年减排目标,将会增加可再生能源投资 3 500 亿欧元[2]。BP、Eni和Equinor等公司均已建立低碳基金投资绿色领域。

目前,中国绿色金融领域存在政策不完善、产品单一、金融机构参与度不强等问题[25]。随着越来越多政策的出台,中国绿色金融的规模将得到飞速发展。例如在深府规〔2018〕29号《深圳市关于构建绿色金融体系的实施意见》中,鼓励资本市场支持绿色产业发展,支持节能环保公司上市融资和再融资,鼓励绿色信贷产品,创新绿色保险产品,保费补贴等[26]。中国石油也积极响应国家政策,中油资本投资绿动资本(私募股权基金)布局绿色低碳领域,取得了较为可观的商业回报。昆仑信托有限责任公司管理的昆仑气候产业投资基金,从CCUS、天然气、能源效率技术及交通运输碳减排四个领域推进绿色金融业务[27]。

4 结论及建议

通过分析欧盟大型油气公司在欧盟能源转型政策下的业务预期和技术研发的转型方向,以及欧盟愈加严苛的碳减排政策,结合中国油气行业能源转型的现状,提出如下建议。

1)中国油气行业在“双碳”目标下,应重视碳交易政策以及石油需求预期大幅下降给公司带来的运营风险。重视战略方向研究,成立高效的组织架构和管理体系,积极关注欧盟相关公司最新布局方向,合理分析,并结合公司自身实际情况,及时优化战略布局,推动油气行业在碳中和情境下的低成本健康发展。

2)天然气作为实现碳中和的重要路径,亦是中国油气行业实现低碳转型的最佳媒介。建议将天然气业务作为未来十年的战略重点,逐步提高业务比重,重视天然气生产、储存、管网运输等全产业链建设及技术研发。加大页岩气、致密气、煤层气等非常规天然气技术投入。同时,注重提高天然气附加值,开拓中国的天然气提氦和天然气化工市场,提高相关技术投入。

3)CCUS技术是实现油气行业上下游净零碳排放的最佳手段。随着国家政策倾斜,一旦该技术在经济性和工业化上具备可行性,将在中国高碳排放行业中大规模推行。重点部署CCUS+新能源、CCUS+氢能、CCUS+生物质能等前沿和储备性技术攻关,加大二氧化碳制备高价值化学品、矿化利用等技术应用力度,打造清洁固碳产业链。

4)中国油气公司拥有化石原料制氢、生产装置和氢气生产利用经验,应积极配合CCUS技术、氢气纯化技术,在蓝氢开发利用领域引领行业发展,建议中国油气公司将氢能作为中长期发展战略重点,打造氢能产业链。同时石油公司拥有天然气输送管网等基础设施,可探索利用现有天然气管线输送氢气,积极研发掺氢混输、液氢运输等技术,提前抢占市场份额。此外,石油公司可以在现有加油站、加气站网络基础上,参与建设油/氢/气/电合建站,提高运营效率,降低建设成本,扩大加氢站网络。

5)中国大型油气公司应该打造绿色金融,一方面公司旗下的资本公司建立绿色基金投资优秀的低碳绿色产业获取回报;另一方面,公司在转型过程中利用绿色信贷、绿色基金、绿色保险等工具降低运营风险。此外,油气公司还可以整合低碳产业资源,重组成为低碳子公司,进行上市融资和再融资获得资金支持。