非金融企业永续债融资的去杠杆效果研究

陈丹丹 于谦龙 郭海斌

(1 上海理工大学管理学院,上海 200093;2 上海电影集团审计部,上海 200030)

2008年金融危机之后,我国企业普遍面临资金不足、融资难、融资贵及融资渠道单一等问题。为应对金融危机,我国实施了量化宽松货币政策,刺激经济增长的同时却也引发了杠杆率高企。因此,多渠道补充资金缓解融资约束和去杠杆,是国家和企业近年来的重要工作目标。

永续债是一种兼具“债性”和“股性”的金融工具。2015年我国永续债开始扩张发行,至2021年9月仍有存续2 073只,43 840.84亿规模,其中,国有企业发行量占九成以上。不难看出,永续债的发展轨迹与我国去杠杆背景高度契合,国有企业调控负债率在一定程度上依赖永续债[1]。随着永续债的快速发展,学者们对其会计属性和发行动机展开了讨论,得出债性明显、股性偏弱,主要动机是去杠杆的结论。大多研究采用案例和理论分析,鲜有实证研究。基于以上背景,联系过度负债企业和国有企业去杠杆,本文在一定程度上肯定永续债价值或揭露相关风险,为建立多元金融市场和推进去杠杆任务提供借鉴。

1 理论分析和研究假设

我国为企业发行永续债提供了政策支持,2019年国务院发布《国务院关于今年以来国民经济和社会发展计划执行情况的报告》,提出以永续债为突破口,推动银行多渠道补充资本。发改委提出简化审核程序支持永续债发行。发行永续债,一方面通过会计处理可直接降低表观资产负债率。计入权益,可直接增加资产和所有者权益,部分资金用于偿还“旧债”,又可直接减少负债,进而调节杠杆。另一方面,企业利用永续债融资资金改善经营,提高盈利能力,增加再生资金。基于融资优序理论,企业会优先选择内源性资金,减少债务融资,从而降低杠杆。恒大地产2013年发行永续债后净利润逐年上升,一定程度上降低了资产负债率。基于以上分析,预测企业发行永续债能够降低杠杆。

发行人可选择展期或赎回,递延付息不构成违约,具备一定的“股性”;递延付息往往需承受孳息“惩罚”,展期也要面临利率跳升,使其兼具“债性”。有学者认为永续债的会计属性难以认定,不同的会计属性会影响能否降杠杆。孙道峰发现发行永续债,企业整体杠杆率明显下降,但计入负债实现的去杠杆程度较计入权益要降低2%[2]。因此,预测将永续债计入负债时,将不再有去杠杆效果,甚至会加剧负债程度。由此得出假设1。

假设1:企业发行永续债能够去杠杆,但是将其重分类为负债时反而会加剧杠杆程度。

企业负债经营能够扩大收益,但过度负债会传递资金不足、经营不善等负面信息,影响再融资能力和股价,继续加杠杆将显著降低公司价值。企业财务活动存在同伴效应,某个企业的过度负债会提高整个行业的杠杆水平,从而引发行业甚至系统性金融风险[3]。政策层面为防范金融风险,加大了过度负债企业去杠杆力度。永续债可计入权益且不会分散股权,需支付利息但可选择递延以及可税前扣除降低成本的优势,满足了过度负债企业缓解融资约束和去杠杆的双重需求。相对于过度负债企业,非过度负债企业本身就不存在杠杆压力。基于这一思路,预测过度负债企业发行永续债去杠杆的动机更强,效果更好。因此得出假设2。

假设2:相较于非过度负债企业,过度负债企业发行永续债去杠杆的效果更好。

去杠杆政策和多变的货币政策等导致了信贷收缩,国有企业长期债务融资渠道受限。部分央企资产负债率频频超过国资委划定的70%“警戒线”,部分地方国企也出现资不抵债,人们对国企的高杠杆产生担忧[4]。国企成为去杠杆的重点。央企往往规模更大、承担更多政策性责任,因此享受更多财政补贴、贷款支持等政府隐性担保,所以发行永续债去杠杆的迫切性较小。隐性担保使央企在公司治理中更可能过度自信,高估企业价值、扩大债务融资,从而会加重负债负担,削弱永续债的去杠杆作用。地方国企拥有的资源和资产质量都明显弱于央企,盈利能力和议价能力也处于劣势,融资约束更为严重。地方国企还背负着更多的政府性债务,面临债务水平过高的突出困境,去杠杆压力较大[5]。许晓芳发现实施强制性去杠杆以来,央企去杠杆已经初有成效,地方国企才是近年来国企去杠杆的重点[6]。因此,基于以上分析预测地方国有企业更可能寻求永续债获取长期资金和去杠杆,去杠杆效果也更好。综上,得出假设3。

假设3:相较于中央国有企业,地方国有企业发行永续债去杠杆的效果更好。

2 研究设计

2.1 样本选择和数据来源

自2013年武汉地铁发行我国第一支永续债以来,2016年出现了发行规模快速爆发,2021年初政策层面限制国企发行权益类永续债规模。基于此,选取2016—2020年发行和未发行永续债的非金融企业为研究对象,并借鉴陈少敏等[7]的做法,采用季度数据探讨永续债融资去杠杆的效果。同时对样本进行处理,剔除ST、*ST的上市公司样本;剔除相关财务数据缺失的样本。经过上述处理,共获得12 741个样本观测值。为了消除异常值对研究带来的影响,对连续变量进行上下1%的缩尾处理。被解释变量、解释变量及控制变量的数据来源于万德及国泰安数据库。使用STATA15.1进行计量分析。

2.2 变量设计

2.2.1 被解释变量

是否去杠杆(dlev_d),借鉴许晓芳等[6]的做法设置虚拟变量,发行永续债当季度末资产负债率小于上一季度末资产负债率,则取1,否则为0。

去杠杆程度(dlev),借鉴许晓芳等[6]的做法,去杠杆程度采用(发行永续债当季度末资产负债率-上季度末资产负债率)/上季度末资产负债率来衡量,值越小,说明去杠杆程度越高。

2.2.2 解释变量

是否发行永续债(treat),发行永续债取1,否则为0。

是否过度负债企业(exlev_d),借鉴綦好东等[8]做法,设计模型(1)判断企业是否过度负债。残差大于0,表示企业实际资产负债率大于目标资产负债率,即过度负债取1,否则为0。

levi,t=α0+α1levi,t-1+α2growthi,t-1+α3fai,t-1+α4roai,t-1+α5sizei,t-1+α6liquidi,t-1+α7soei,t-1+α8agei,t-1+α9top1i,t-1+α10plevi,t-1+year+industry+εi,t

(1)

是否央企(central),央企取1,地方国企则为0。

2.2.3 控制变量

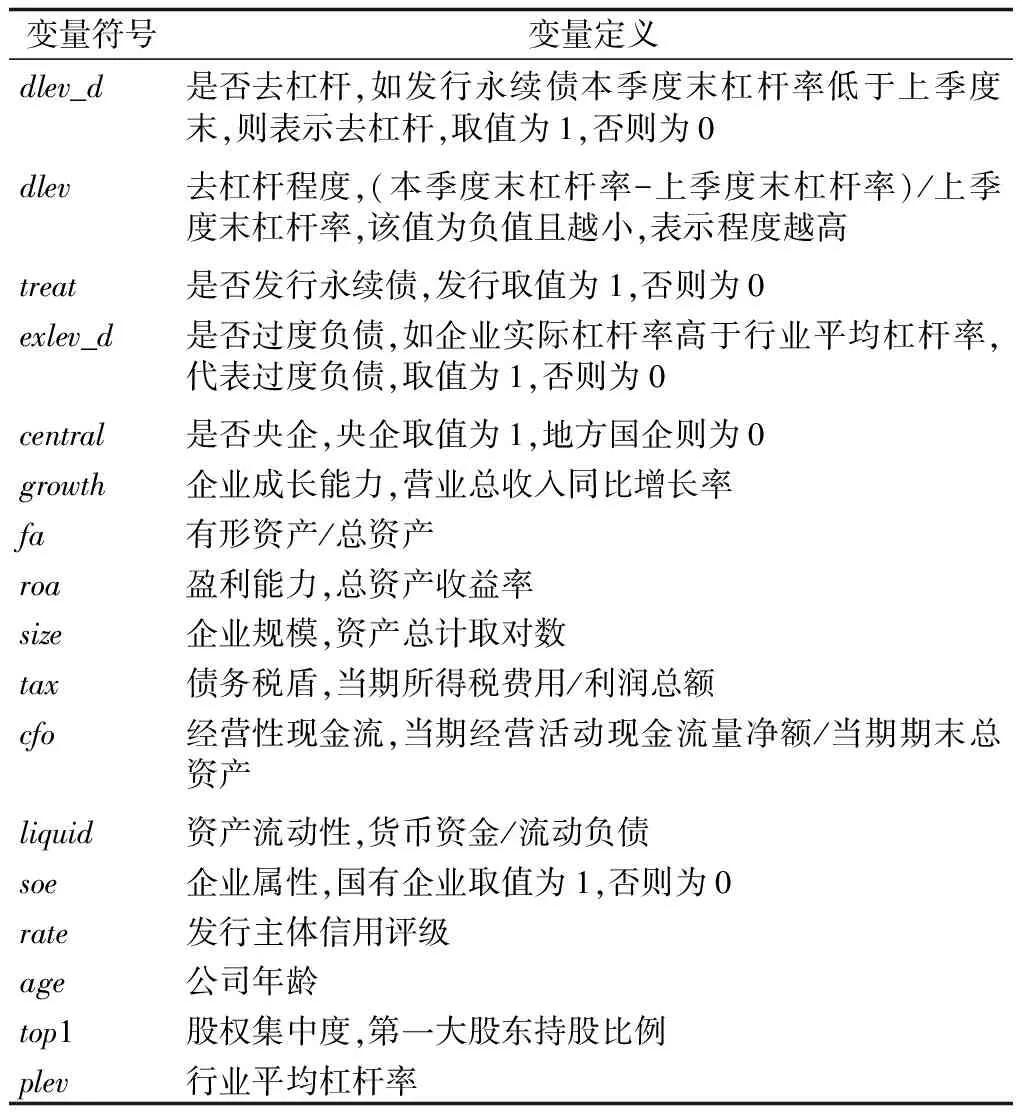

借鉴大部分学者的研究,选取表1中指标作为控制变量。变量具体定义及计算详见表1。

2.3 模型设计

为检验假设1,建立的回归模型(2)。

logit(dlev_d)/dlev=α0+α1treat+α2controls+∑year+∑industry+ε

(2)

模型(2)中,被解释变量dlev_d和dlev,分别代表是否去杠杆和去杠杆程度;解释变量treat代表是否发行永续债。模型控制了可能影响企业去杠杆的其他因素。∑year表示年份固定效应,∑industry表示行业固定效应,ε为随机误差项。

为检验假设2和假设3,发行永续债去杠杆作用在不同负债程度、不同行政层级国企间的差异,建立回归模型(3)和回归模型(4)。

dlev=α0+α1treat+α2exlevd+α3treat×exlev_d+α4controls+∑year+∑industry+ε

(3)

dlev=α0+α1treat+α2central+α3treat×central+α4controls+∑year+∑industry+ε

(4)

模型(3)和模型(4)中,解释变量exlev_d和central分别代表是否过度负债企业及是否为央企,模型控制了可能影响企业去杠杆的其他因素。

表1 变量定义表

3 实证结果与分析

3.1 描述性统计

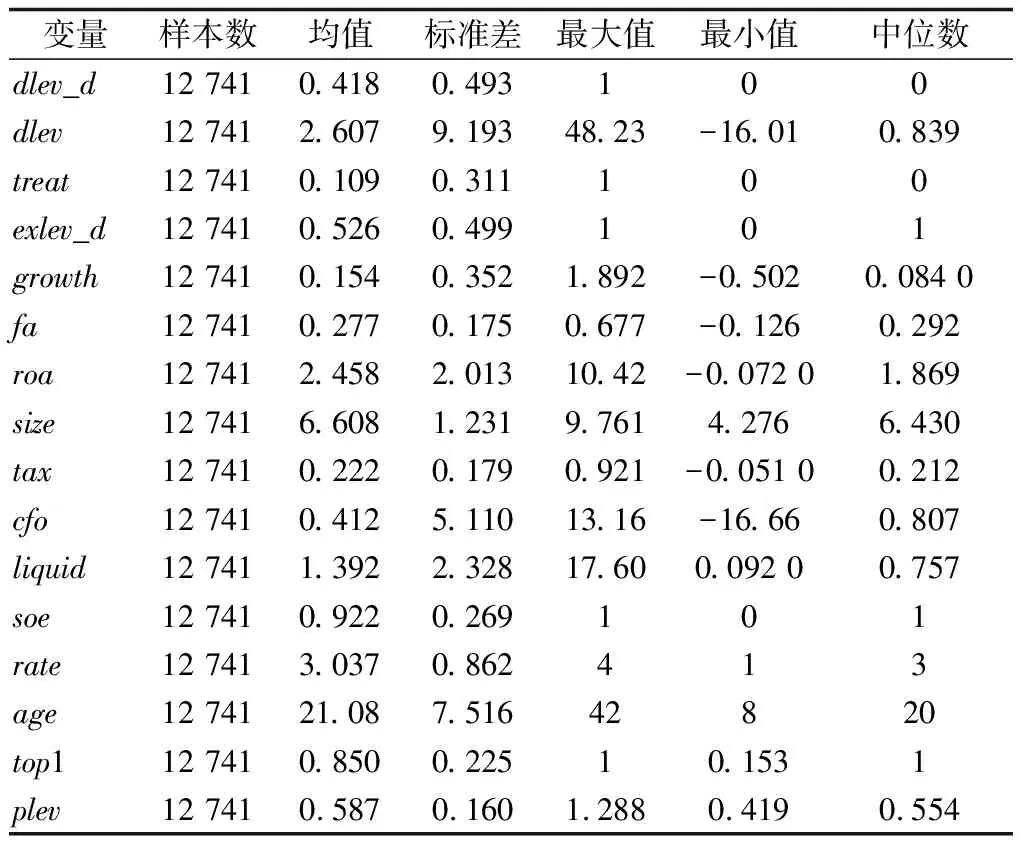

表2报告了主要变量的描述性统计结果。可以看出,去杠杆程度(dlev)均值为2.607,中位数为0.839,说明样本企业杠杆率变化差异较大;是否过度负债(exlev_d)的均值为0.526,中位数为1,说明样本企业大多数资产负债率过高;是否国有企业(soe)的均值为0.922,中位数为1,说明国有企业占绝大多数;信用评级(rate)均值为3.037,中位数为3,说明样本平均信用评级在AA+以上,整体资质较好;行业平均资产负债率(plev)均值为0.587,中位数为0.554,说明样本企业较多是高杠杆行业。

3.2 相关性分析

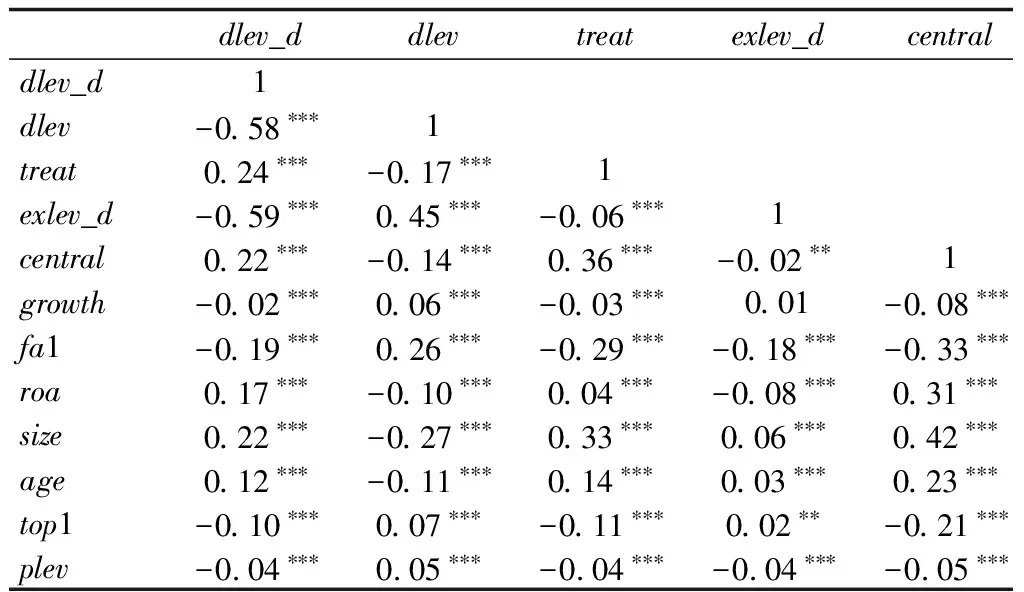

通过对主要变量进行相关性分析得到表3。由表3可知是否发行永续债(treat)与去杠杆可能性(dlev_d)的相关系数为0.24,在1%的水平上显著为正,说明两者之间的正相关性很强;是否发行永续债(treat)与去杠杆程度(dlev)的相关系数为-0.17,在1%的水平上显著,说明两者之间负相关性很强。VIF值为1.36,远小于10,说明解释变量与控制变量之间多重共线性问题不严重。

表2 描述性统计

表3 相关性分析

3.3 回归分析

3.3.1 发行永续债是否能够去杠杆

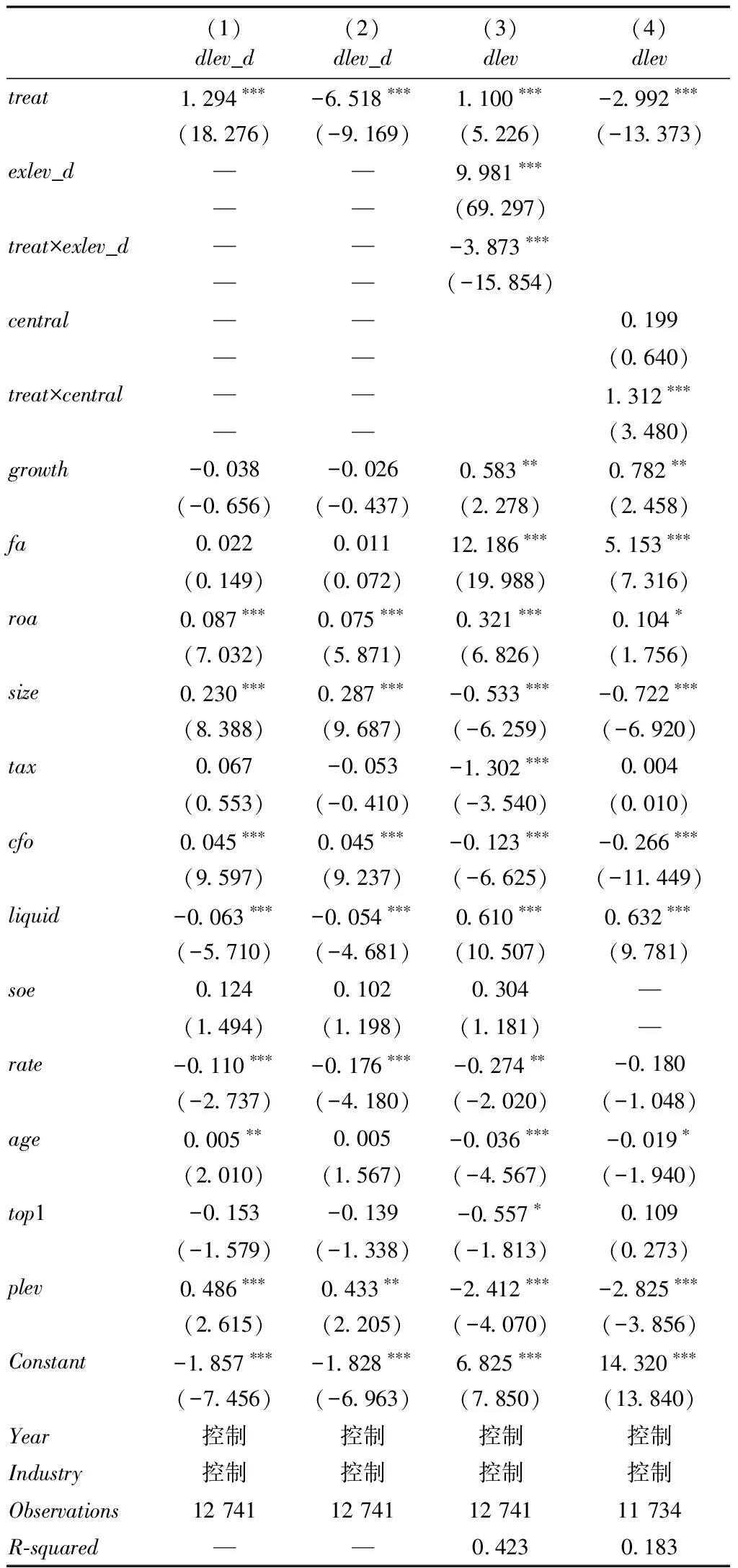

表4报告了企业发行永续债与去杠杆的实证回归结果。被解释变量为是否去杠杆(dlev_d),解释变量为是否发行永续债(treat)。第(1)列可以看出,treat系数为1.294,在1%的水平下显著为正,说明企业发行永续债可以实现去杠杆,表面上优化资本结构,与预期相符。

表4 实证结果

使用假设1的实证模型(2),进一步检验将原计入权益的永续债金额调整计入负债总额后,是否仍有显著的去杠杆效果。表4第(2)列可以看出,是否发行永续债(treat)的系数为-6.518,在1%的水平上显著为负,说明企业将发行的永续债计入负债后,将不能实现去杠杆,甚至会加重负债程度。

3.3.2 永续债在不同负债程度和不同行政层级国企间去杠杆效果的异质性分析

被解释变量为去杠杆程度(dlev),解释变量为是否发行永续债和分组变量的交互项。表4第(3)列检验不同负债程度企业间的差异,可以看出是否发行永续债和是否过度负债的交互项(treat×exlev_d)系数为-3.873,在1%的水平上显著为负,说明永续债在过度负债企业中发挥的去杠杆作用更大,过度负债企业发行永续债达到降低资产负债率的动机更强,与预期相符。表4第(4)列检验不同行政层级国企间的差异,是否发行永续债和是否央企交互项(treat×central)的系数,交互项系数为1.312,在1%的水平上显著为正,说明地方国企发行永续债的去杠杆效果好于央企,与预期相符。对主要变量去中心化后,交互项系数大小和符号均无变化,结果与预期相符。

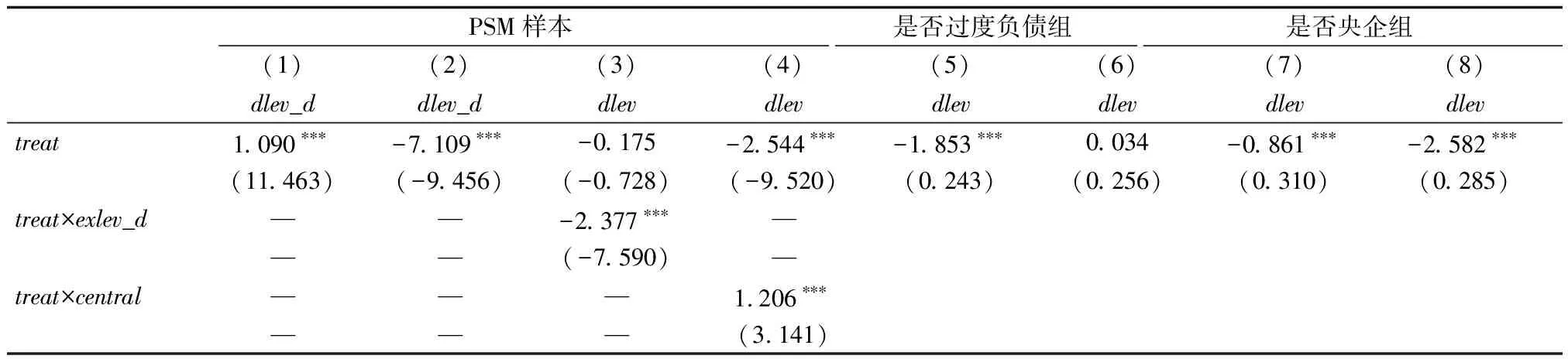

4 稳健性检验

本文采用3种方法进行了稳健性检验:第一种,使用公司特征变量以及行业、年度虚拟变量作为匹配变量进行1∶1倾向得分匹配(PSM),控制可能的模型设定偏误问题,回归结果仍不改变本文结论。第二种,异质性分析的交互项改为分组检验,使用PSM匹配样本,AME组间差异值分别为-1.887和1.721,均在1%水平上显著,再次验证了上述假设。上述两种稳健性检验结果见表5,PSM检验为列(1)至列(4),分组检验为列(5)至列(8)。第三种,将财务指标滞后一期对全样本回归,结果一致与上文一致,限于篇幅,结果略。

5 研究结论与建议

以2016—2020年我国发行和未发行永续债的非金融企业为对象,实证研究发现永续债去杠杆主要依赖会计处理,计入负债会加剧高负债程度;基于我国结构去杠杆背景,发现过度负债企业去杠杆程度更高、效果更好;鉴于国有企业是我国去杠杆的重点和永续债的发行主力,进一步分析了不同行政层级国企间去杠杆效果的差异,结果表明永续债在地方国有企业中发挥去杠杆效果更佳。一方面,不同会计处理下去杠杆效果的反向差异,在一定程度上反映出我国企业永续债融资的真实动机,也暴露出我国永续债相关制度的缺陷和潜在风险。另一方面,过度负债企业和地方国有企业是我国结构性去杠杆工作的重点,永续债融资能够缓解融资约束和发挥的去杠杆价值不容忽视。

表5 稳健性检验