房地产企业轻资产运营下的财务风险影响研究

——以保利地产为例

黄嘉豪

(黑龙江大学,黑龙江 哈尔滨 150080)

一、房地产企业转型背景

(一)我国房地产政策催生轻资产运营

住房难、房价高一直是政府迫切需要解决的民生问题。近年来,政府不断与房企合作,完善租赁住房的运行机制。许多房地产企业逐渐试点轻资产运营模式,与政府合作,共同推出优质的租赁服务,不仅有利于落实政府政策,还提升了企业的品牌价值。同时,我国政府还不断放宽租赁住房金融证券政策,提供租赁住房金融证券政策的支持,助力了房地产行业租赁住房业务的发展。许多房地产企业进军租赁住房金融证券,领头羊保利地产为第一个发行租赁住房REITs的房企,万科、龙湖集团也纷纷获批金融证券发行资格。房地产企业推行租赁住房金融证券,催生了房企轻资产运营模式,有利于解决企业资金需求的燃眉之急。

(二)房地产新形势的压力下需要轻资产运营

这些压力包括两方面:一是融资压力。房地产行业前期需要大量的资金投入,且回报时间长的特征促使企业需要依赖外部融资才能满足资金需求。因此房地产企业自筹资金占比较少,资金大多源于贷款和外部资金。近年来,房地产行业全部到位资金中,自筹资金占比不足50%,呈现下降的趋势,这间接说明了房地产企业越来越依赖外部融资。但信贷政策的收紧趋势,使融资压力日渐增长。二是现金流压力。房地产在开发过程中,获取土地使用权和后期的产业开发都需要大量的资金,一旦资金链断裂,便会产生很大的破产风险,且房地产的建造和经营周转周期都较长,就会带来巨大的现金流压力。

二、保利地产轻资产运营模式转型路径

(一)公司简介

保利房地产(集团)股份有限公司是一家房地产开发及销售集团,同时开办房地产金融和综合服务轻资产化业务。保利地产的轻资产商业模式日渐成熟,企业自身的市场化能力持续向好。保利地产于2006年成功在上交所上市。

(二)保利地产轻资产运营路径

1.房地产金融业务。2010年,保利地产进入金融业务市场,市场业务包括:一是保利地产改变了以银行为主导的单一融资模式,布局了基金业务,形成以地产与基金相结合的融资模式,逐渐实行商业地产证券化,促进企业规模扩大及企业业绩的提升。二是设立信保基金。2010年6月,保利地产和中信证券一同创办了信保(天津)股权投资基金管理有限公司(简称“信保基金”)。信保基金自成立以来发展迅猛,直至2020年基金规模已高达1400亿元,给保利地产提供了强有力的资金支持,已连续九年被评为“房地产基金前十强”。三是引入租房REITs。政府对租赁住房的利好政策吸引各大房地产企业投入租赁住房市场。但由于租赁业务前期投入成本高,资金汇报周期长的特点,许多房地产企业在发展租赁业务的同时,向租赁金融债券的融资模式转变。2017年,保利地产成为第一家引入租房REITs业务的地产企业,实现了租赁住房证券化以及REITs的扩募功能,为房地产开发商提供了自由推出的渠道。四是试水商业地产CMBS(商业地产抵押贷款支持证券)。2017年,保利地产联合中心证券设立CMBS业务。该产品主要为专项项目计划提供资产支持,产品优势不仅拓宽了商业地产的融资渠道,还带来了长期的资金支持,有利于推动企业由出售向持有经营的转型升级。

2.社区消费服务业务。保利地产开拓了养老产业和O2O社区消费服务业务。2010年,保利地产进军养老产业,投入资源远高于同行业企业。2012年创建了“和熹会”养老品牌,已逐步形成“三位一体”的养老模式。保利地产的养老产业主打居家养老、社区养老、机构养老核心产品,深受老年人的喜爱,满足了老年人的多样化需求,发挥了养老产业的综合效益。

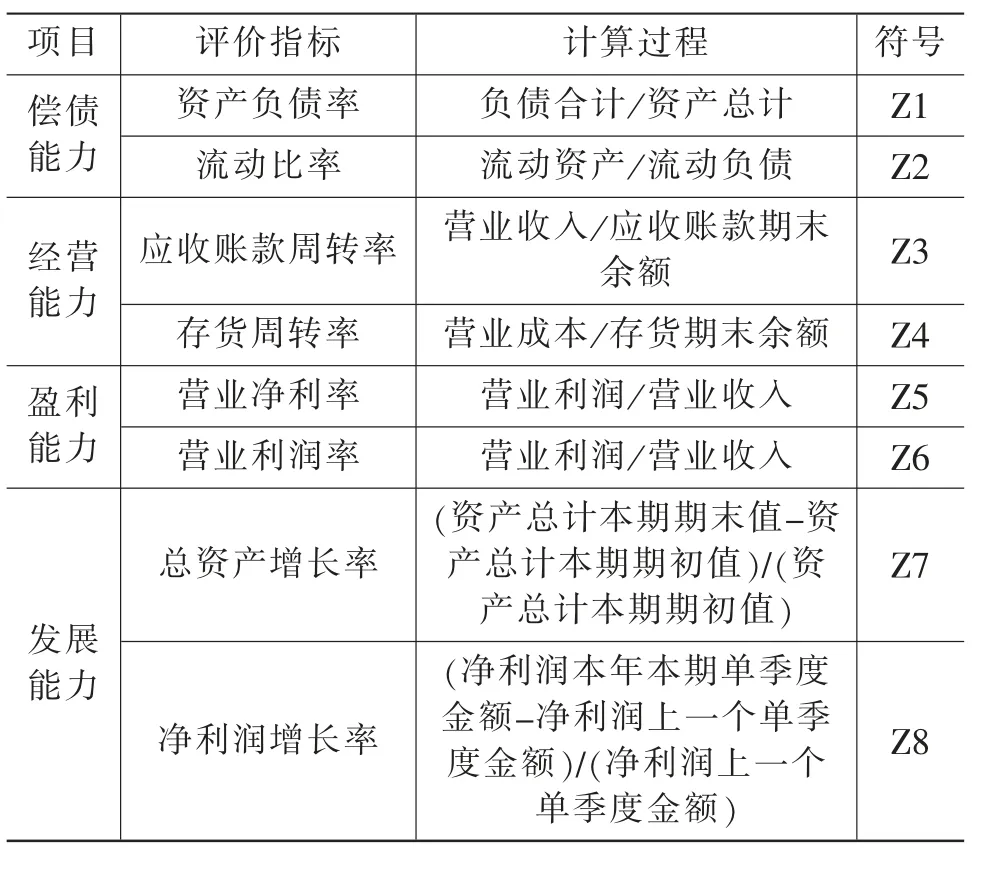

三、保利地产财务风险评价体系建立

借鉴现有相关文献,有许多学者通过建立财务风险评价模型,对房地产财务风险进行研究。欧国良等(2018)利用因子分析法研究房地产企业的财务风险预警。戚家勇等(2018)通过建立财务风险评价模型,发现房地产上市公司中较低的盈利能力和偿债能力导致房地产企业风险抵御能力较差。本文利用因子分析法,选取保利地产2011—2020年的财务数据,进而对保利地产实施轻资产运营的财务风险进行分析(表1)。

表1 财务风险评价指标

(一)实证计算结果与分析

为了确定是否能做主成分分析,需要进行相关性判定。计算得出KMO的检验值为0.56,大于0.5,且选取的指标之间具有较高的相关性,符合主成分分析条件。因此,本文采用因子分析法对保利地产的财务风险进行分析。

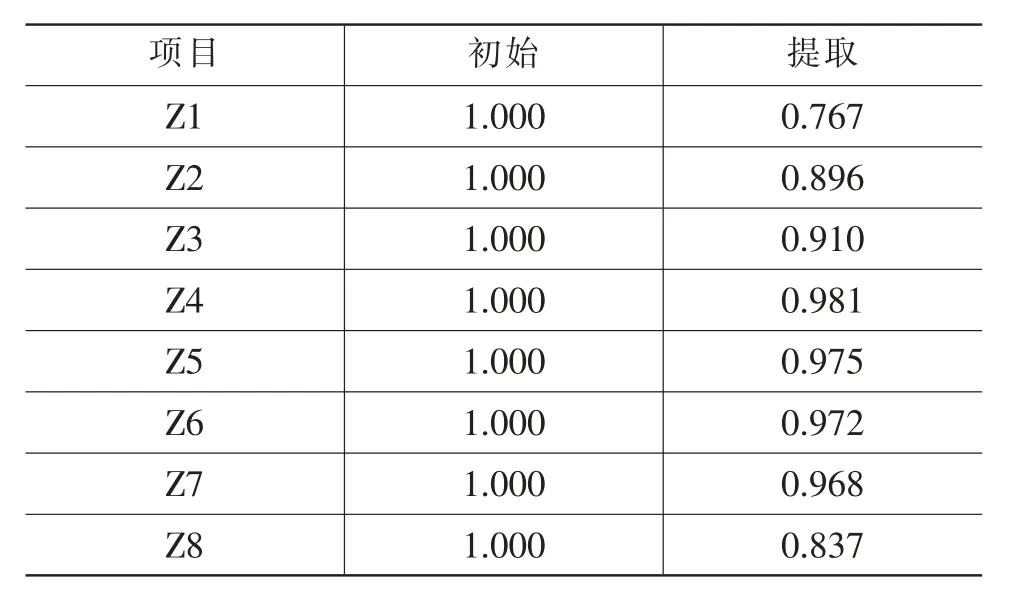

(二)公因子提取

为了更好地证明所选取的指标变量能涵盖保利地产的财务信息,进行了变量共同度检验。如表2所示,除了资产负债率和净利润增长率接近0.8,流动比率接近0.9,其余变量均超过了0.9。各变量信息丢失度较低,说明了所选取的变量具有代表性(表2)。

表2 公因子方差表

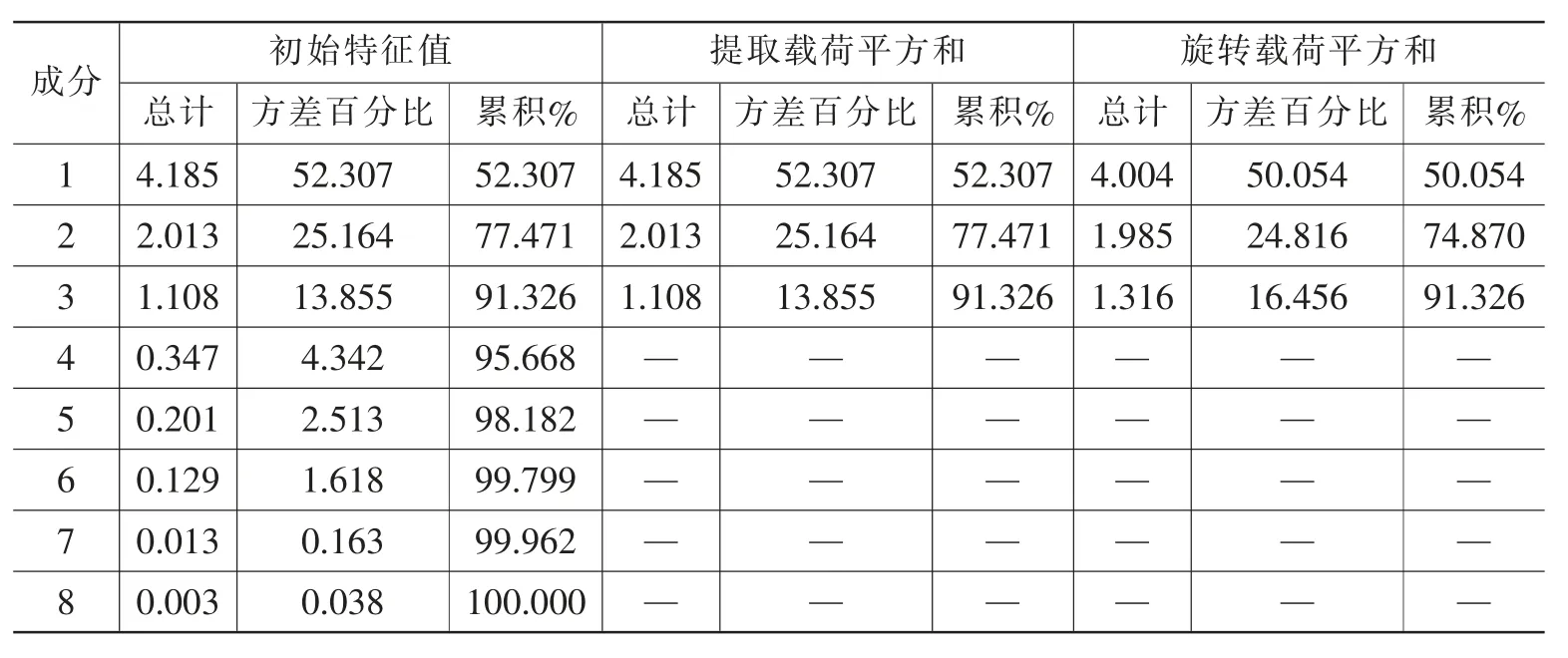

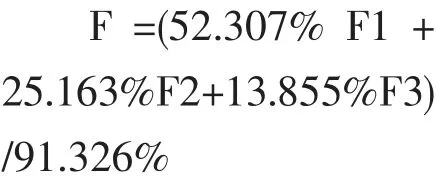

(三)确定公因子

在表3中,通过主成分分析法得到变量方差值,并提取3个公因子,公因子方差贡献率分别从高到低依次为52.307%、25.164%、13.855%,累计方差贡献率高达91.326%。说明这3个公因子解释了大部分原始指标,因此采用这3个公因子对保利地产轻资产运营模式下的财务风险是合理可靠的。

表3 总方差解释

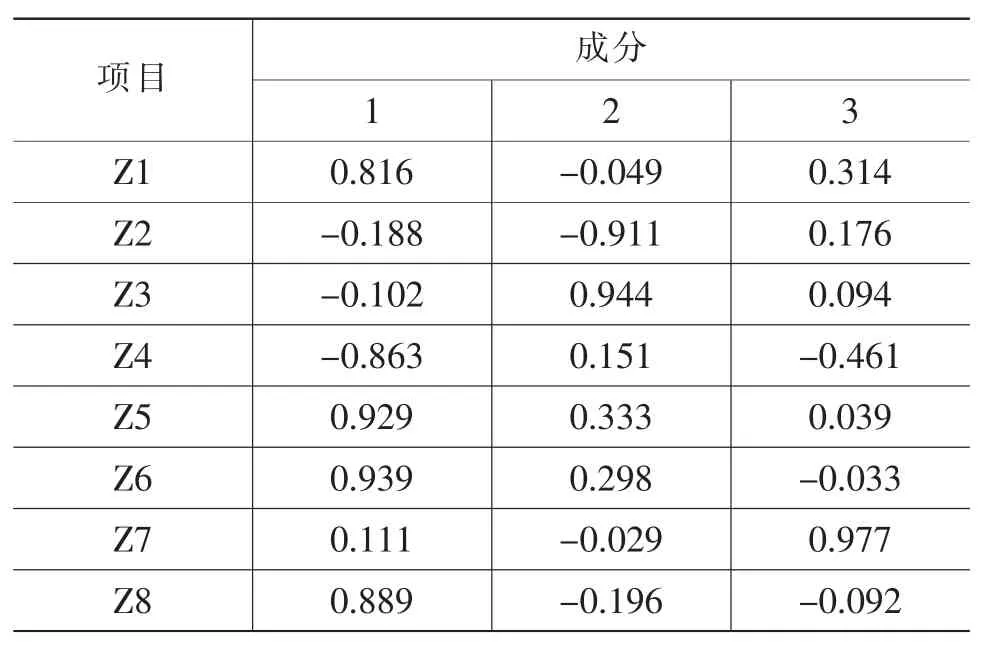

(四)建立因子载荷矩阵

从表4因子载荷矩阵中可以看出:公因子1在资产负债率(Z1)、营业净利率(Z5)、营业利润率(Z6)、净利润增长率(Z8)的载荷绝对值较大,均大于0.8,因此将F1命名为盈利能力因子。公因子2中仅有应收账款周转率(Z3)的载荷绝对值大于0.9,其余都低于0.5,因此将公因子F2命名为营运能力因子。公因子3在总资产增长率Z7的载荷为0.977,远高于其他指标,因此将F3命名为发展能力因子。

表4 旋转后的成分矩阵

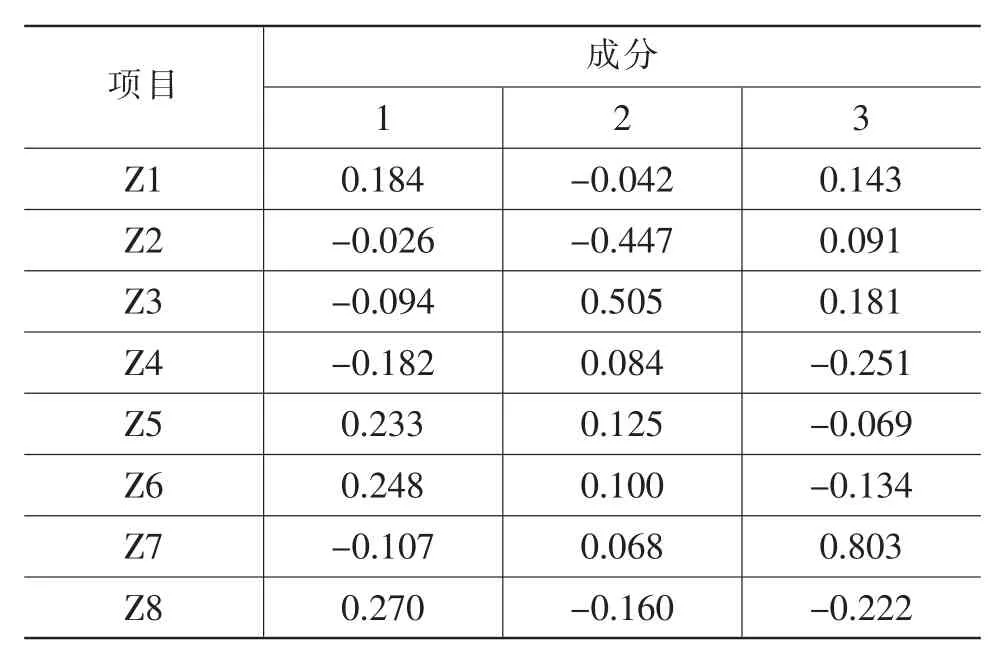

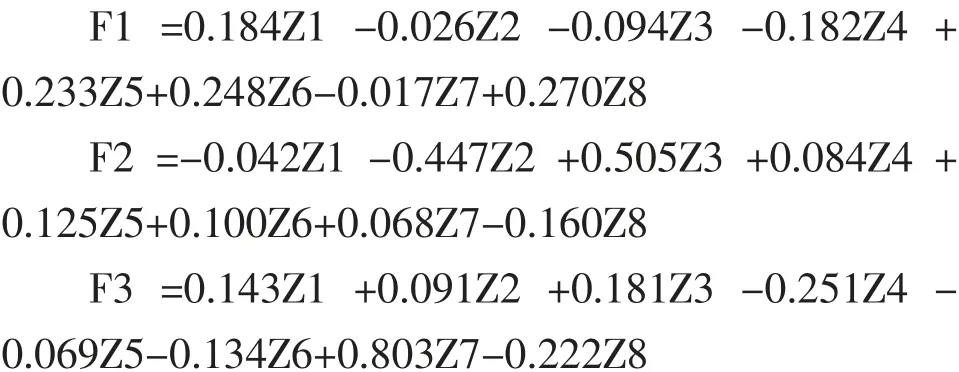

(五)计算因子变量得分

为了更好地得到更为准确的财务风险评价,还需要计算出保利集团在这三个因子上的得分。所计算出的因子得分矩阵如表5所示。

表5 因子得分系数矩阵

通过因子得分系数矩阵,能够进一步得出各个因子的财务风险得分公式,并对3个因子加权平均,通过SPSS24和EXCEL计算后,得出保利地产2011—2020年轻资产运营模式下的财务风险的综合得分(表6)

(六)因子分析的实证结果

从因子分析的最终的得分结果可以看出,保利地产向轻资产运营模式转型后,有助于提升财务风险的抵御能力,虽然这种提升有限。从表6中可以发现,一是保利地产2011年到2012年财务风险抵御能力有所下降,可能是2009年“国四条”的影响,使房地产进入一个政策性调控周期,限制了房地产投机性消费,许多企业陷入汇款周期长,现金流动性变弱的困境。保利地产也难免会出现资产负债过高的现象,从而导致财保利地产财务风险抵御能力下降的幅度较大。二是2014年,政府施行“930”政策,放宽了对房地产市场的限制。保利地产在2014年加速扩张,固定资产投入比例明显增长。但2014年财务风险抵御能力下降幅度要小于2011—2012年,主要原因是保利地产在2012年开始了轻资产运营模式。三是2018—2020年期间,保利地产财务风险抵御能力逐渐变强,说明保利地产的轻资产运营模式抵御了由于市场调控机制不确定性带来的金融风险。这也说明了保利地产在轻资产证券化的过程中,不仅募集到了企业发展的所需资金,优化了财务结构,还增强了抵御风险的能力。

表6 保利地产财务风险综合评分表

保利地产的轻资产运营模式,不仅提升了企业持续发展的能力,还增强了抵御财务风险的能力。从分析结果可以看出保利地产的轻资产运营模式是成功的。企业在轻资产转型时,应结合企业经济实力和发展能力,选择适合企业发展的运营方式,才能使企业转型收到事半功倍的成效。