技术创新、风险投资与企业IPO时机选择

徐高铮

摘要:作为风险投资机构的最优退出方式之一,IPO一直都是风险投资机构的首要选择。而在日新月异的今天,行业的技术变化突飞猛进。中外学者也渐渐开始将行业技术变化、风险投资背景与IPO结合起来,进行进一步的研究。本文通过选取在中国A股上市的风险投资背景的企业。实证研究行业技术变化是否影响风险投资支持企业的IPO时机选择。发现风险投资机构在行业展现高水平技术变革时会缩短孵化期,提前进行企业IPO。而IPO的时机选择则反映了风险投资机构筹集未来资本的能力,即在行业技术变革日益加剧的时期,在较短的孵化期后进行IPO的风险投资机构将会获得更多的后续资金。本文发现为企业的IPO时机提供了新的看法,同时也基于技术环境变化和IPO后业绩为风险投资背景企业选择IPO的时机提供了一些指向性的结论。

关键词:技术变化;IPO时机;风险投资;孵化期

IPO,即首次公开募股,指的是企业首次将自身股份向公众发售,成长性公司想要进一步发展,要筹集资金,是很好的方式。同时,往往也被用来作为风险投资退出的渠道,根据清科集团的数据,2017年以来,有37%的国内风险投资案例由提供,已逐渐成为最受欢迎的风险投资退出方式。一方面风险投资企业需要通过的方式获取足够的资金,而在另一方面,IPO会为风险投资机构带来更多声誉,为未来风险投资机构获取更多可用资金带来帮助,IPO上市会为风险投资机构带来双赢的结果。

IPO上市时机选择的决定因素有很多,宏观经济环境、相关政策的发布、市场竞争、企业本身的素质等都会影响IPO的上市时机,我们可以看到,对于风险投资背景的企业来说,IPO上市的时机也会影响到未来资金获取,何时选择IPO上市成为了他们关心的主要问题,为了能更好的选择我们的研究对象和叙述的方便,我们将风险投资企业在投入资金到退出这一时间段称为孵化期,孵化期时间的长短影响着企业未来的发展,也决定了风险投资机構能否通过IPO获得更多的资金,因此笔者认为,研究风险投资背景企业的IPO时机将会很有意义。

一、研究假设

根据前人的研究,首先我们提出了风险投资筹资假说,假设认为当行业经历积极的技术变革时,由于风险投资机构有募集未来资金的动机,这将会激励他们更早地选择将风险投资机构支持的企业提前公开上市。

其次,孵化期将会影响风险投资公司未来的筹资。一方面,由于风险投资支持的公司的IPO后业绩对风险投资公司的资本提供者(即有限合伙人LP)的投资回报非常重要,有限合伙人将在风险投资退出投资后获得首次公开发行的股份,由于较短的孵化期导将会致上市后表现更差,这可能会降低LP在公司层面的实现回报,因此可能会阻止现有LP继续投资于风险投资。另一方面,较短的孵化期反映了风险投资商快速退出投资的能力,这种加速投资过程的能力使得风险投资公司可以制定和退出更多的投资策略,在其支持的初创企业中创造更多的IPO,并有可能在基金层面为LP提供更高的总回报。在这种情况下,有限合伙人在较短的潜伏期后可能更愿意投资于风险投资。

成功缩短孵化期以筹集更多未来资金的关键条件是投资环境的改善,这将带来更多的投资机会和潜在的更多IPO,从而为LP带来更大的总收益。积极的技术冲击带来更好的行业前景和更多的投资机会,因此可以满足这一关键条件。出于这个原因,风险投机构在积极的行业技术冲击下会采取缩短孵化期的策略,以筹集更多的未来资本。此外,有证据表明,风险投资机构业绩能力的主要指标仍然是以其进行的IPO数量,而风险投资的业绩能力亦是未来筹款能力强劲而积极的指标。积极的技术冲击引起外部投资者大量资本流入热门的行业。这些外部投资者可能更愿意投资具有更好业绩记录的风险投资机构。因此,在技术变革更加激烈的时期,为了吸引新的LP投资,风险投资公司有了缩短孵化期的动机,并让更多的公司公开并改善自己的业绩记录。总之,为了提供未来的筹资能力,风险投资机构会有目的性的选择IPO的时机,因此我们提出以下假设:

当发生积极的行业技术变革时,企业孵化期将会缩短,风险投资背景公司将选择提前上市。

二、实证设计

首先我们需要讨论行业技术变化是否以及如何影响风险投资背景企业的孵化期时间长度。一般来讲,研究人员经常使用风险函数来处理这种久期问题。风险函数通过假定企业有一定的概率上市,规定风险率是企业在时间t和t+△t之间上市的概率除以企业在时间t之前没有上市的概率,即:

但是,我们所采用的风险函数并不是最优的模型,因为他通常只考虑一种事件的久期时间,在我们的模型中研究的即是风险投资背景企业选择IPO上市。然而由于风险投资公司也通过其他方式(如股权转让、股份回购或者公司清算)退出投资,如果我们将研究对象仅限于选择IPO的风险投资背景公司的子样本的话,可能会导致出现选择偏差,由于IPO是最优的风险投资机构退出方式之一,这会导致加重我们的选择偏差。

为了减少由于缺乏其他退出类型的风险投资支持企业而导致的潜在的选择偏差,我们现在风险模型的基础下使用Cox(1972.1975)提出的Cox模型,他可以根据以多个退出方式结束的模型久期时间进行量身定制。在这个模型中,每种类型的退出(IPO、股权转让、股份回购或者公司清算)都有其自身的动态特征,研究变量可以分别影响不同的退出决策(Giot和Schwienbacher,2007)。

根据我们提出的风险投资筹款假说,风险投资机构会选择在行业技术变革时缩短潜伏期选择IPO上市。那么一个后续问题自然而然地就产生了,那就是什么激励他们这样做。Gompers(1996)指出,个别风险投资公司进行的IPO数量是风险投资公司质量的可靠信号,因此对风险投资公司未来资金规模产生积极影响。在这项研究的背景下,一个行业的技术繁荣时期往往伴随着更有价值的投资机会,从而吸引更多的潜在资本流入该行业。因此,风险投资机构有往往倾向于采取措施缩短孵化期并将公司上市,以筹集更多未来资本。前文也提供了这个VC筹资假说的详细描述。

为了检验风险投资筹集资金假说,本文使用1997年至2014年间1207个风险投资背景的IPO样本,并研究了其主要风险投资公司的筹资活动。为了使研究结果更具有稳健型,我们采取了两个风险投资筹资变量的回归结果:(1)VC公司在IPO后3年内筹集到的资金的自然对数(2)如果风险投资公司在首次公开募股后3年内募集资金,则虚拟变量等于1,否但是由于风险投资孵化期的长度是内生变量,因此它与我们所构建的残差相关。

本文主要研究对象是风险投资背景的上市公司,因此本文选取了1997年1月1日至2014年12月31日之间在中国A股市场成功公开发行的具有风险投资背景的企业,去除其中的金融类公司,共有1207例样本。我们从清科私募通中得到所有上市企业在公开上市之前被投资、发明创新以及风险投资机构退出方式等数据。然后从国泰安数据库中得到我们所需要的上市公司的IPO数据,包括公司成立时间、上市时间、月收益率以及上市公司拥有的专利等等。我们利用不同行业年度专利申请数量变化百分比作为行业技术变化的指标,这是因为在现阶段的数据中,专利申请最能体现行业以及企业的科研创新能力,是一个比较准确以及合适的指标。同时本文数据处理均由Stata14.0完成。

三、实证结果

(一)描述性统计

风险投资孵化期是风险投资融资开始日期与风险投资支持公司上市日期之间的时间长度。如表1所示,列出了国泰安数据库中定义的六个主要行业的风险投资孵化期的分布情况。样本中平均VC孵化期为4.814年,其中行业特征也影响风险投资孵化期长度。例如,高科技含量较少的房地产行业风险投资孵化期较短,只有2.90年,而相对的公用事业行业平均风险投资孵化期时间较长(7.581年)。

我们使用专利来构建行业技术变革的衡量标准,具体如下:首先,我们将风险投资行业划分为中国证监会中定义的90类不同行业。其次,我们在国泰安数据库中统计不同行业的专利申请数量。最后,我们将按照证监会行业分类中年度专利计数在观测年份与上年之间的百分比变化作为该行业技术变化的衡量标准。

(二)行业技术创新和孵化期的長度

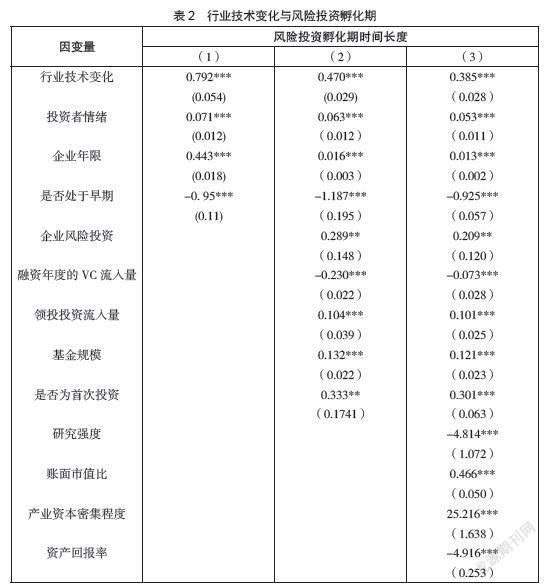

实证结果显示在表2中。每项自变量的正系数表明,这项指标的增加将会导致较高的风险率,这里定义为上市的可能性较高,则会导致风险投资背景企业孵化期较短。在模型1中,在控制了投资者情绪、初始风险投资的企业年龄,是否为风险投资这些控制变量后,衡量行业技术变化的正向和显着的系数表明当行业经历更大的技术进步时,风险投资背景企业孵化期时间长度显著减少。我们利用投资者情绪代替市场的热度后,结果显示在控制不同的市场高估情况之后,行业技术变革对风险投资背景公司孵化期长度的影响仍然很大。

由于根据Gompers(1996)和Hochberg等人(2007)的研究表明,风险投资公司、基金和市场特征也可能会影响风险投资的退出时机,进而影响到风险投资背景企业的孵化期市场,如(1)风险投资公司的经验(这项指标在我们的模型中以风险投资公司总投资数量来衡量);(2)主要风险投资基金投资者的特征,包括基金规模,是否为首次投资基金,以及是否由公司风险资本投资;(3)融资年度的VC流入量,即创业投资基金募集当年其他风险投资基金筹集的资本总额。结果模型2显示,将这些变量纳入回归模型,行业技术变化的指标仍然对孵化期的长短依旧有着显著的影响。此外,我们的结果显示,风险投资背景企业如果是第一次接受风投则加速了IPO时机,而以对数现实的风险投资流入量越多,则会减缓了IPO决策。

由于技术变革的影响也可能与其他行业特征混淆,通过加入代表不用行业水平的特征的变量:研究强度、账面市值比、资本密集度和资产回报率。结果中的模型3表明,在控制了这些行业特征后,行业技术变化仍然对潜伏期长度产生显著影响,因此技术变革并不受不同行业因素的驱动,对风险投资背景的公司依旧有显著的影响。

四、研究结论

本文首先通过研究行业层面的技术变化是否以及为什么会影响风险投资支持企业的IPO的时机选择,同时本文也通过分析风险投资孵化期对上市后专利申请、股票收益率以及存活率的影响,得出风险投资背景的企业孵化期随着行业技术水平上升而减少的研究假设。同时进一步得到提出的“风险投资筹资假说”:在行业技术变革加剧时,风险投资机构倾向于选择提前上市,以期望获得更多的筹资。

基于得出的研究假设,本文通过研究1997—2014在中国A股上市的风险投资支持的企业的相关数据,通过实证分析验证本文推导出的结论。通过进一步的实证研究,在所用模型中加入风险模型、Cox模型、工具变量以及Probit回归,以加强实证分析的稳健。通过实证研究,我们除了研究之前得出研究假设,同时也发现风险投资孵化期短的公司上市之后获得的专利较少、股票收益率较低、上市后存活的可能性较小。

五、结束语

本文通过理论假设和实证分析验证了以下结论:在行业经历急剧的技术变化时,风险投资背景企业在风险投资机构的驱使下会选择提前上市,在IPO的时机选择下会更加激进。

参考文献:

[1]范雪莹.风险投资、创新能力与企业IPO抑价[J].中小企业管理与科技(中旬刊),2017 (06):127-133.

[2]张学勇,张叶青.风险投资、创新能力与公司IPO的市场表现[J].经济研究,2016,51 (10):112-125.

[3]胡志强,詹承启,刘洋.技术创新与企业IPO后绩效表现[J].科技进步与对策,2015,32 (13):76-81.

[4]胡志强,万朝辉,王一竹.新股发行时机选择与随机微分博弈的IPO决策理论综述[J].武汉大学学报(哲学社会科学版),2015,68 (03):59-65.

[5]张学勇,廖理.风险投资背景与公司IPO:市场表现与内在机理[J].经济研究,2011,46 (06):118-132.

[6]Bushee B,Myopic R.The Influence of Institutional Investor on D investment Behavior.[J].Accounting Review,1998,73 (03):305-333.

[7]Claessens S,Fan J P H,Lang L H P.The benefits and costs of group affiliation:Evidence from East Asia[J].Emerging Markets Review,2002,7 (01):1-26.