国际产能合作下中巴产业综合竞争力评价

杨习铭 董厶菲 龚桂颖 靳亚婷

(新疆财经大学经济学院,新疆 乌鲁木齐 830012)

一、引言

巴基斯坦作为中国全天候战略合作伙伴和重要的产能合作对象国,长期以来,两国在经济社会合作等方面打下了坚实基础。目前中巴产能合作已经成为中巴经济走廊“1+4”合作布局下经贸升级与产业互补合作的重要平台。中巴产能合作能助推巴基斯坦快速提升工业化水平和完善各类基础设施建设,有助于实现中国部分优质产能向巴基斯坦输送和转移,通过巴基斯坦人力物力资源禀赋与中国技术创新禀赋的有机结合,实现两国合作共赢,共同发展。目前中巴产能合作已由第一阶段的交通设施、电力设备、通信光缆和瓜达尔港自由贸易区等基础设施项目为主,发展到中巴经济走廊第二阶段以农业、工业、教育和职业技术培训等为重点的产业合作。深入研判国际产能合作下中巴产业综合竞争力,对推进中巴经济走廊“1+4”合作布局以及中巴产能合作具有重要意义。

本文对中国和巴基斯坦产业综合竞争力的研究主要考虑贸易因素。因目前巴基斯坦占中国进出口贸易的比重较小,2018年进口、出口贸易占比分别为0.10%、0.68%,居中国贸易对象国排名第67位、第28位。但中国对巴基斯坦的进出口贸易却对其产生较大影响,2018年中国占巴基斯坦进口、出口贸易比重分别为24.18%、7.69%,为巴基斯坦第一大进口国和第二大出口对象国,仅从轻纺、有色金属、化工细分产业看,巴基斯坦对中国纺织品、有色金属、有机化学品出口占比分别达45.18%、91.79%、29.32%。从上述数据可见,中巴产能合作的贸易因素对两国重点产能制造行业具有较大影响。2020年我国提出构建“双循环”新发展格局,需要进一步发挥对外贸易大国优势,发展高水平开放型经济。为此,深入分析国际产能合作下中巴综合产业竞争力具有一定现实意义,通过对中巴产能合作下十二类细分产业和总体产能制造行业的综合竞争力进行评价,可以更好地了解中国和巴基斯坦重点产能制造行业在亚洲各国所处位置和综合竞争力水平,为未来中巴产能合作项目实现最优配置的规划设计和对沿线国家外贸高质量发展提供参考依据。

二、文献综述

目前对国际产能合作的定量研究较少,总结国内外文献,有关中巴双方产能合作评价的研究难以寻觅,而国外对中巴产能合作的研究大部分建立在交通基础设施和产业合作方面。其中Makhdoom和Shah等(2018)认为中巴产能合作的相关项目对巴基斯坦的经济建设、基础设施建设和社会稳定起到重要作用,而瓜达尔港自贸区建设对两国有重大意义[1]。Zhang和Andam等(2017)认为中巴产能合作会面临政治、经济、文化、宗教、风俗习惯、制度、条例上的差异,中巴经济走廊的基础设施建设面临诸多挑战[2]。Kouser和Qaim(2014)提出中巴产能合作应减少安全风险,目前巴基斯坦在全球安全风险指数中的排名下降。在中巴经济走廊项目的持续推进中,双方应评估能源、基础设施和交通方面可能产生的合作安全风险[3]。

国内的研究主要侧重中巴产能合作的发展现状与存在问题、评价体系与影响因素、推进路径与对策建议等。在中巴经济走廊的持续建设下,未来中巴产能合作需两国将合作共赢作为共同目标,既要在有利于两国比较优势产业、绝对优势产业和要素禀赋资源等方面进行重点产能合作以推动两国贸易合作,又要有利于两国产能梯度转移和有次序边际产业扩张,促进双方产业结构建设,在“两个有利于”的基础上不断推进中巴产能合作发展。

一是中巴经济走廊背景下中巴产能合作发展现状与对策建议相关研究。梁振民(2018)提出应充分利用中巴经济走廊建设加强巩固两国交流合作,包括经济文化交流与互访、融资、人才储备、环保、维护地区安全和国际产能合作等[4]。尤宏兵和周珍珍(2019),杨习铭和高志刚(2019)提出中巴经济走廊要以打造瓜达尔港自贸区建设为主要出发点,推动境外产业园区建设、完善双方企业合作发展机制和建立产能合作机制[5-6]。陈雨羲和岳中心(2020)提出中巴经济走廊在中后期建设的同时要将更多领域纳入产能合作范围,如基础教育、医疗保障、扶贫建设以及水利工程等[7]。舒洪水和刘左鑫惠等(2020)通过构建AHP-SWOT模型得出目前中巴经济走廊适合SO战略,即要抓住外部机遇和发挥内在优势,加强项目对接、强化安全风险评估和提高化解风险能力,从而持续推动中巴产能合作[8]。韩梦瑶和刘卫东等(2021)提出在中巴经济走廊建设中,要以中国跨境风电建设为主体,适当进行产业梯度转移,同时注重节能减排等相关工作[9]。

二是中巴产能合作评价体系与影响因素相关研究。吴喜龄和王晓敏(2018)从1994—2016年的贸易数据分析得出中巴两国贸易结构为互补性贸易,未来可通过多方面的贸易协定促进中巴产能合作[10]。范敏(2018)测算了贸易竞争力和互补性指数,计算分析了中巴两国的农产品产业内贸易指数,认为中巴农产品产能合作具有重大潜力[11]。高志刚和田丰(2019)提出中巴贸易便利化及自贸区会对中巴产能合作起到推动作用[12]。程云洁和李乔明(2020)提出应当以加强中巴双方经济合作为目的,充分发挥亚投行作用,积极推动人民币与卢比互换[13]。杨习铭和杨艳凤(2021)认为促进两国双方协同发展,尤其是重点优势互补型产业的建设,境外产业园区等可起到正向作用[14]。

三是中巴产能合作未来发展模式及推进路径相关研究。张雯丽和翟雪玲(2017)提出中巴产能合作应以绿地投资并购等方式开展[15]。陶季邑和谷合强(2019)提出巴基斯坦面临经济基础薄弱和沉重债务等压力,需要大量从国外进口,目前中巴能源电力项目、交通基础设施等产能合作具有较大的发展空间[16]。尤宏兵和周珍珍(2019)提出中巴产能合作应加强两国优势的纺织服装产业价值链、生产链和供应链深度合作,深化中国机械及运输设备类和巴基斯坦食品及活动物类的互补性合作[17]。穆沙江·努热吉(2020)提出中巴产能合作要积极推动两地陆路节点口岸的产业发展[18]。吕志平和李金航等(2021)提出以中巴能源合作为纽带,以能源的地理转口贸易为推手,完善巴基斯坦政府职能,促进能源产业对经济的拉动作用,从而实现中巴能源合作长期可持续发展[19]。

综合上述文献发现,缺乏国际产能合作的评价与实证研究、交叉学科研究、多国横向对比研究、具体案例分析研究。具体表现为以下三个方面:一是缺少中巴产能合作下细分产业的定量研究。二是缺少以《关于推进国际产能和装备制造合作的指导意见》①《关于推进国际产能和装备制造合作的指导意见》以下简称《国际产能合作的指导意见》。为背景,以十二大重点行业为重心、有针对性的产业竞争力测度及评价研究。三是缺少同类国际区域合作组织或者多国横向国际产能合作下细分产业竞争力对比分析。

本文的创新点在:一是尝试以《国际产能合作的指导意见》为研究依托,从细分产业竞争力视角对重点产能制造行业进行分析研究,将中巴产能合作分为十二大重点产能制造行业进行分类研究,可更准确测算出两国产能行业真实国际竞争力水平,解释中巴产能合作结构差异性问题,这也是本文试图从产业竞争力视角研究产能合作的主要原因。二是尝试从多国层面进行国际产能合作下细分产业和总体产业竞争力的综合评价,通过不同维度对比分析找出目前中国和巴基斯坦重点产能制造行业在亚洲各国的位置,为我国参与国际产能合作提供参考,特别是为中巴找准未来产能合作的新模式和新路径提供思路。

三、国际产能合作下中巴产业竞争力测度分析

目前,大部分学者主要运用单项指标分析法对产业竞争力进行测度分析。本文为了更加全面客观地评价国际产能合作情况下细分产业的竞争力水平,借鉴李钢和刘吉超(2012),杨习铭和高志刚等(2020,2021)通过产业贸易竞争力指数,对比较优势、竞争优势和互补优势进行对比分析,并对亚洲国家产业竞争力及演变态势进行定量分析[20-22]。为构建产能合作下细分产业竞争力综合指标体系,同时为了较为全面地反映中巴细分产业竞争力水平,本文选用多项指标,逐项分析了两国重点产能制造行业。因为各项竞争力指标在反映产业竞争力水平的时候各有侧重,同类指标下的子指标也各不相同,所以在结合了中巴产能合作的当前形势及未来变化趋势后,本文运用多个分项指标构建了总指标,以全方位测度中巴两国产能合作水平。

(一)中巴国际产能合作下细分产业选取和指标体系选取

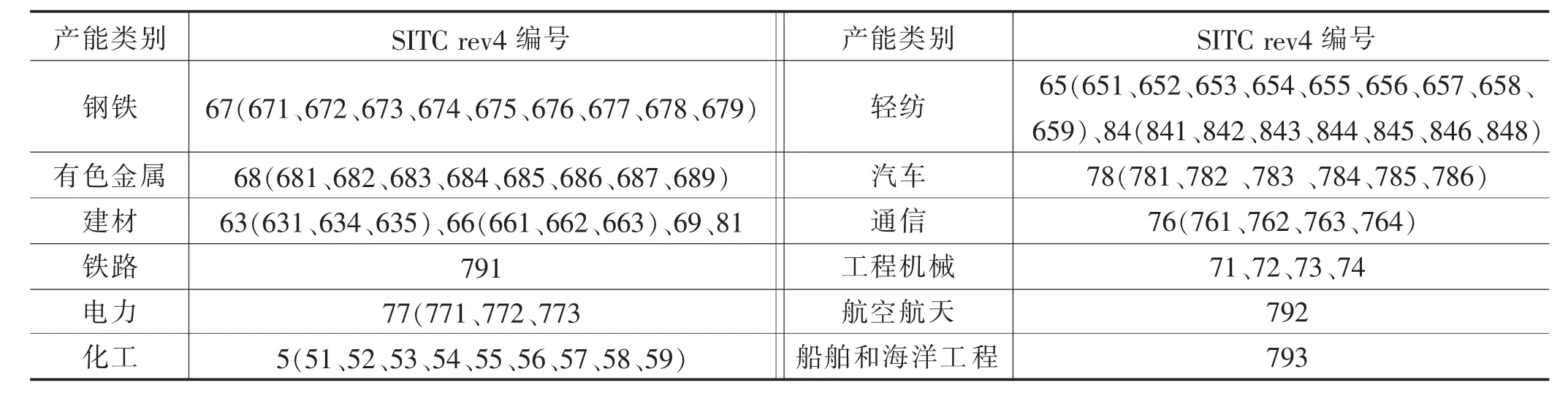

中巴国际产能合作下细分产业数据来源于UN Comtrade数据库,本文在进行统计分类和分析时主要选用SITCrev4分类,研究国际产能合作下细分产业综合竞争力的基础对象以钢铁、有色金属、建材、铁路、电力、化工、轻纺、汽车、通信、工程机械、航空航天、船舶和海洋工程②《国际产能合作的指导意见》将钢铁、有色金属、建材、铁路、电力、化工、轻纺、汽车、通信、工程机械、航空航天、船舶和海洋工程等十二大行业作为重点行业,本文对此进行具体分析和讨论。为主体。经与UNComtrade数据库比对发现十二大重点产能制造行业主要集中在SITC rev4分类的第5、第7类资本技术密集型产业和第6、第8类劳动密集型产业(见表1)。

表1 中国和巴基斯坦产能合作下细分产业类别及编码

为了深入分析中巴产能合作下细分产业竞争力,选取“一带一路”沿线亚洲国家③因部分国家数据缺失,本文只收集到“一带一路”沿线亚洲32国的数据,其中东亚四国(中国、韩国、日本、蒙古),中亚两国(哈萨克斯坦、吉尔吉斯斯坦),南亚四国(巴基斯坦、印度、斯里兰卡、尼泊尔),西亚十一国(以色列、沙特阿拉伯、塞浦路斯、科威特、土耳其、约旦、阿联酋、卡塔尔、巴林、阿曼和伊朗)、东南亚八国(缅甸、马来西亚、文莱、新加坡、印度尼西亚、越南、泰国和菲律宾),外高加索三国(格鲁吉亚、亚美尼亚、阿塞拜疆)。作为研究对象国。产业竞争力则选了双边产业比较优势、竞争优势和互补优势等影响因素,将多项指标及其子指标构建为一个综合指标体系。国际产能合作下细分产业竞争力评价指标设置为3个一级指标,9个二级指标。其中比较优势包括显示性比较优势指数(RCA)、净出口显示性比较优势指数(NRCA)和MI指数,竞争优势包括国际市场占有率指数(IMS)、贸易竞争优势指数(TC)、显示性竞争优势指数(CA),互补优势包括贸易互补指数(CIJ)、产业内贸易指数(IIT)和对称性贸易竞争性指数(SCMIJ),通过比较优势和竞争优势可以更好反映两国各自产业竞争优势水平,而互补优势可以反映两国间的相对产业竞争力,从而更好地选择适合中巴两国未来产能合作的优势互补型产业类型。

(二)中巴产能合作下总体产业竞争力分析

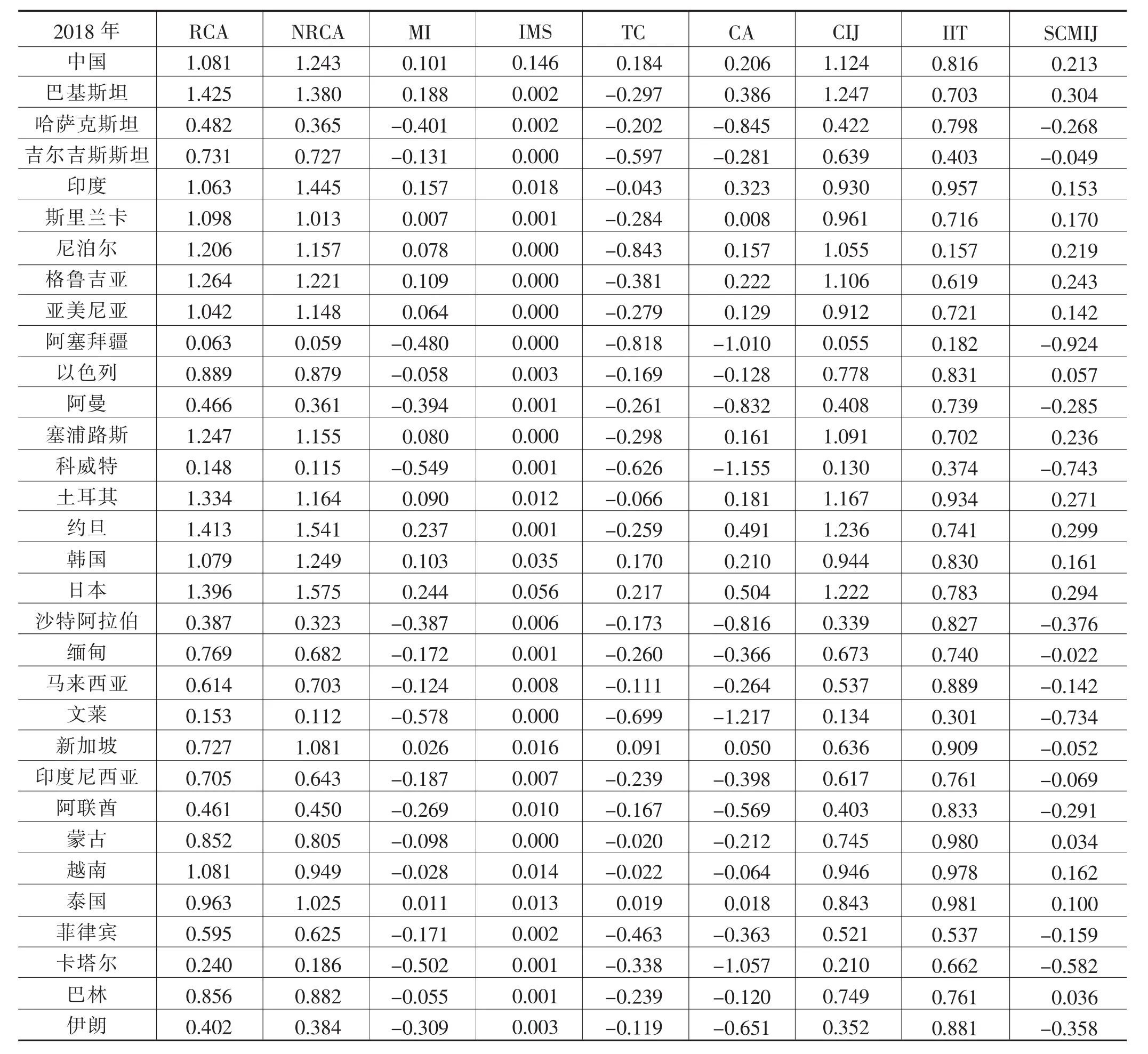

1.比较优势。(1)RCA指数,2018年巴基斯坦(1.425)、日本(1.396)等5个国家总体产能细分产业具有很强的比较优势,中国(1.081)、韩国(1.079)等12个国家具有较强的比较优势,其他国家的比较优势相对较弱。(2)NRCA指数,2018年中国(1.243)、巴基斯坦(1.380)等国具有较强的比较优势。(3)MI指数,2018年中国(0.101)、巴基斯坦(0.188)等国家具有较强的比较优势。综上所述,中国和巴基斯坦在亚洲国家中具有较强的比较优势(见表2)。

表2 2018年中巴与沿线亚洲国家国际产能合作下总体产业竞争力指数

2.竞争优势。(1)IMS指数,2018年中国(0.146)国际市场占有率排名最高,其次为日本和韩国,而巴基斯坦在国际市场的占有率仅为2‰。(2)TC指数,2018年TC指数为正的国家有中国(0.184)、韩国、日本、泰国和新加坡,总体产能细分产业具有国际竞争优势,巴基斯坦TC指数为-0.297,在国际竞争方面表现为劣势。(3)CA指数,中国(0.206)、巴基斯坦(0.386)等国家具有竞争优势。综上所述,中国在亚洲国家中具有较强的竞争优势,而巴基斯坦竞争力较弱。

3.互补优势。(1)CIJ指数,中国与其他亚洲国家具有较强的贸易互补性。其中互补性最强的三个国家分别是巴基斯坦、约旦和日本。(2)IIT指数,尼泊尔、阿塞拜疆、文莱、科威特4国产业内贸易水平较低,中国与其他亚洲国家均具有较高的产业内贸易水平。(3)SCMIJ指数,保持较强潜在竞争优势的为中国、巴基斯坦和日本等12国。综上所述,在互补优势方面,中国和巴基斯坦较强。

(三)中巴产能合作下细分产业竞争力分析

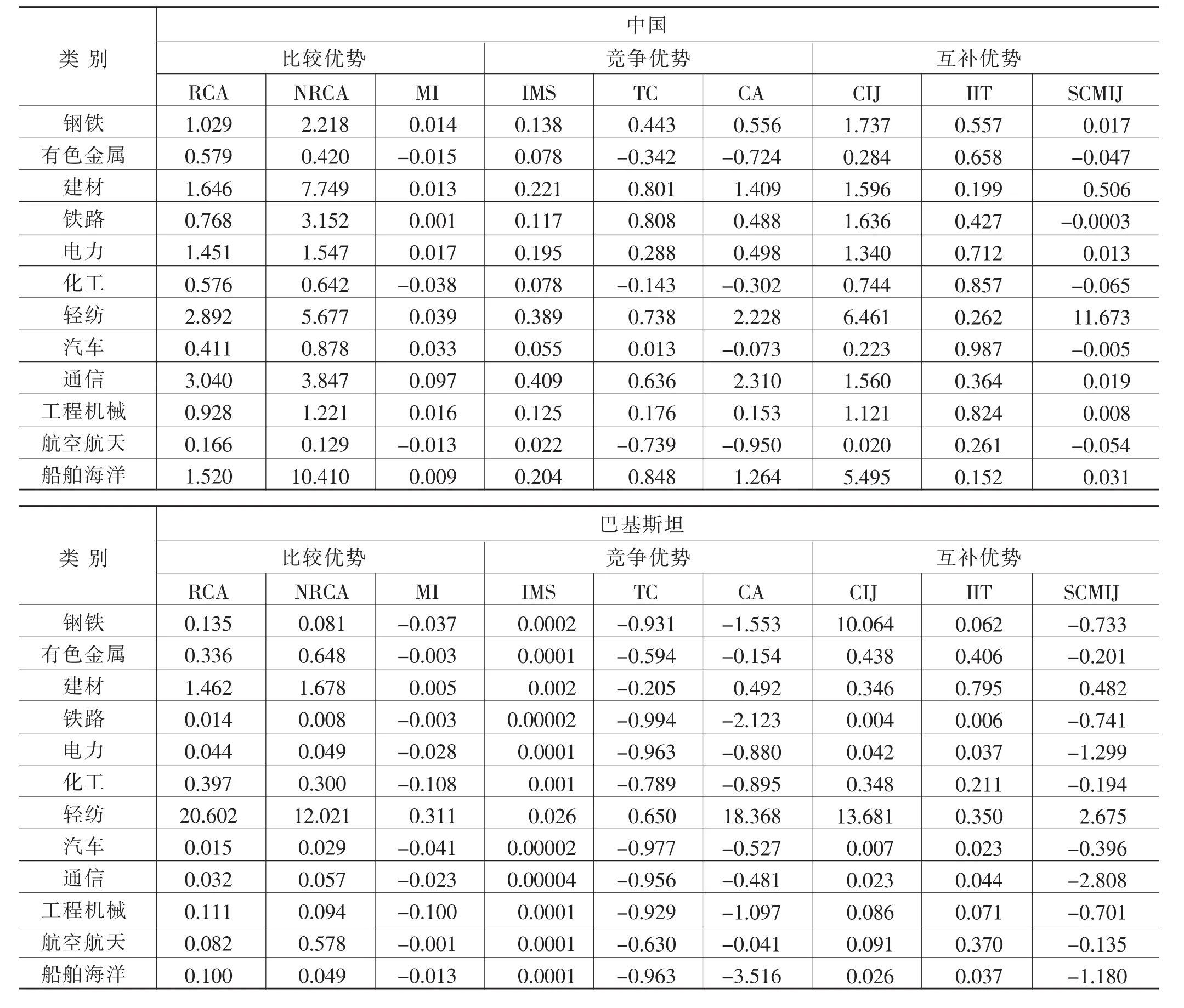

1.比较优势。中国十二大产能制造行业比较优势大多较强,其中轻纺、通信产业具有极强的比较优势;建材、电力、船舶和海洋工程具有很强的比较优势;钢铁、工程机械具有较强的比较优势;铁路、有色金属、化工、汽车、航空航天的比较优势较弱。巴基斯坦细分产业比较优势大多较弱,其中轻纺具有极强的比较优势;建材具有很强的比较优势;其他产业的比较优势较弱。巴基斯坦铁路、电力、通信、汽车(RCA和NRCA指数小于0.1)几乎不具备比较优势(见表3)。

表3 2018年中国和巴基斯坦产能合作下细分产业比较优势、竞争优势和互补优势

2.竞争优势。中国轻纺、建材、船舶和海洋工程、铁路、通信产业TC指数均大于0.5,具有很强的国际竞争优势;钢铁、电力、工程机械具有较弱的竞争优势;汽车无竞争优势;有色金属、化工、航空航天处于竞争劣势。巴基斯坦除轻纺产业具有竞争优势外,其他产业均处于竞争劣势。

3.互补优势。中国对巴基斯坦具有较强的互补优势。在互补性方面,除有色金属、汽车、航空航天产业外均具有较强互补性。产业内贸易方面,汽车、化工、工程机械具有很强的产业内贸易水平,目前中国对巴基斯坦互补优势较强的产业分别是轻纺、建材、通信、钢铁、电力、船舶和海洋工程。巴基斯坦对中国互补优势较小,其中互补优势最强的细分产业为轻纺。有色金属、建材产业与中国有较强的贸易联系,而轻纺、有色金属与中国有较强的产业内贸易水平。

四、中国和巴基斯坦产能合作下细分产业综合竞争力评价

(一)指数标准化量纲处理和水平测度方法

先前研究在对各国产能合作下细分产业和总体产业竞争力进行综合评价时存在一定局限性。为科学确定所构建的产业综合竞争力指标权重,利用熵值法作为中巴产能合作下细分产业综合竞争力的测度方法,对2009—2018年亚洲32个国家的细分产业比较优势、竞争优势和互补优势九大指数进行综合评价。首先分别计算出各国细分产业竞争力指数并进行标准化量纲处理,其次通过熵值法确定各指数权重的大小,并分别对各国产能合作下十二类细分产业和总体产业的综合竞争力进行评价。标准化量纲和熵值法计算步骤如下:

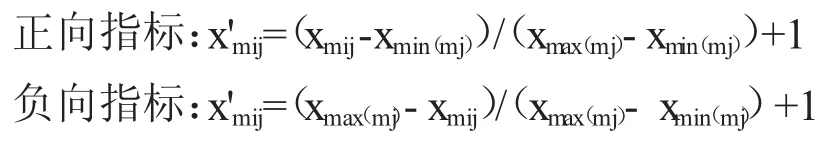

1.数据的标准化量纲处理。由于数据矩阵中存在着差异化的量纲①将各国某一产品所有年份的产业竞争力各指标进行数据的标准化量纲处理,分别找出九类指标所有年份的最大值和最小值,计算出来的综合评价值不仅可以排名,而且不同年份也可比较。,需对十二类细分产业和总体产业2009—2018年所有年份竞争力数据进行标准化处理,使结果值映射到[1—2]之间。

其中x'mij为规范值,xmij表示第m类产品中i国第j项竞争力指标的数值,xmax(m)j和xmin(m)j分别表示m类产品j指标的最大值和最小值(其中m取值范围为1—12,i取值范围为 1—32,j取值范围为 1—9)。

2.计算某一细分产品②由于xmij为三维指标,为了熵值法计算方便,后面分别计算某一类细分产品(十二类产能细分行业或总体产能制造行业)xij的权重向量。第j项竞争力指标下第i国样本比重,。

其中k=1/ln(n),n为选取的国家样本数,本文为32,所以 k=1/ln(32)=0.28854。

4.计算第j项竞争力指标的差异系数,gj=1-ej。

6.计算各国产能合作下十二类细分产业和总体产业竞争力综合得分,将各国某一类细分产业竞争力规范值乘以权重向量并加总。

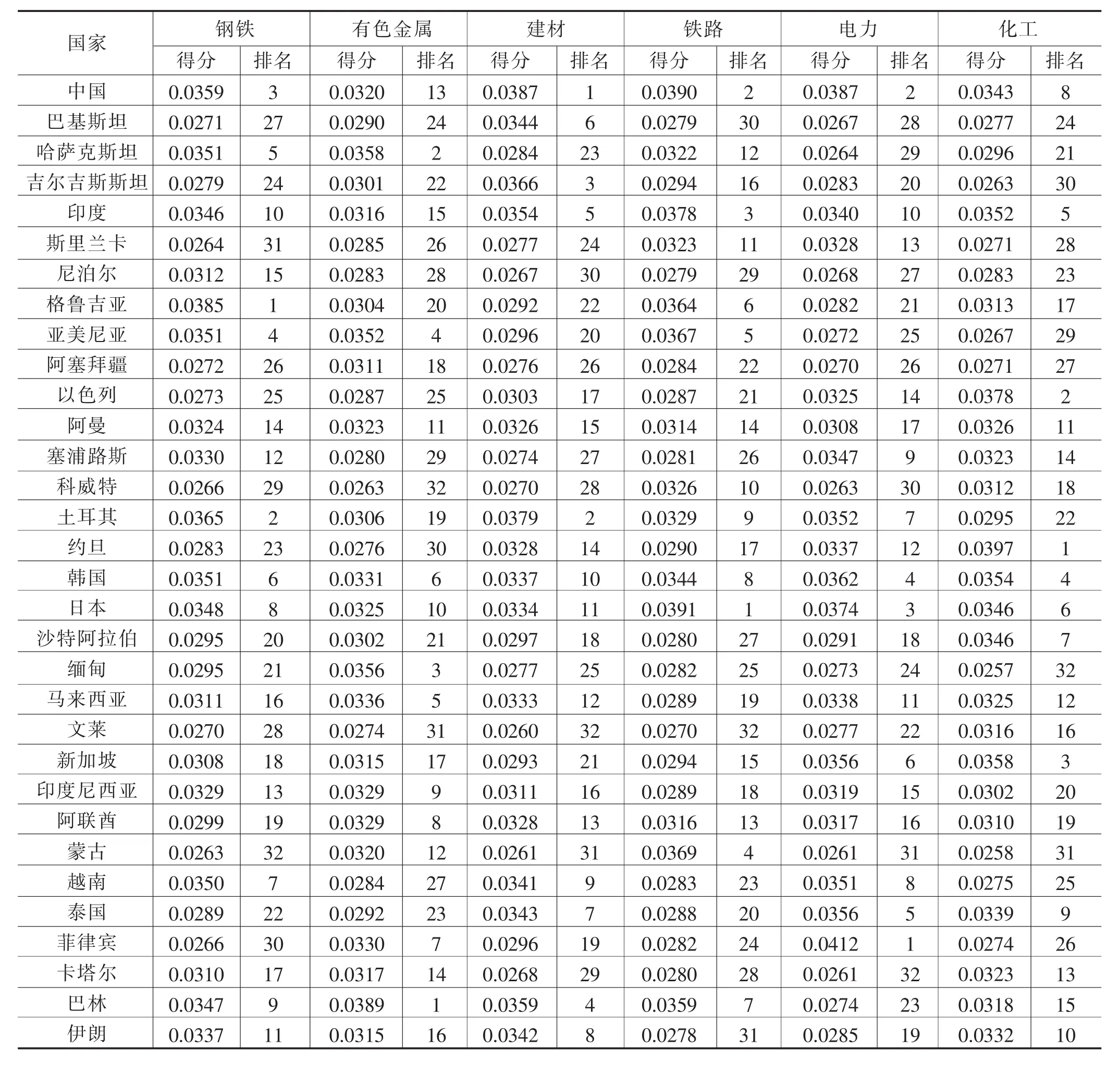

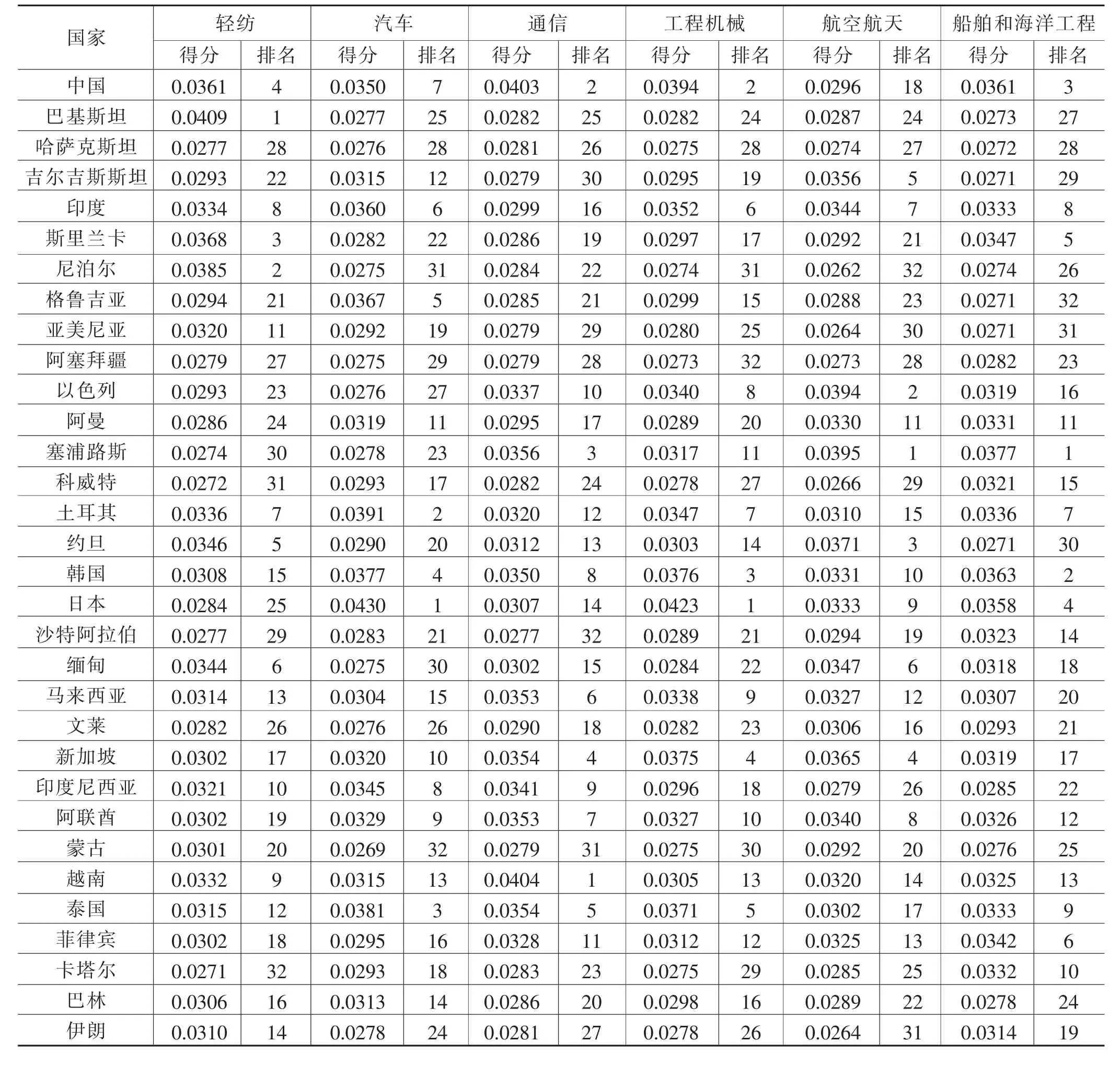

(二)中国和巴基斯坦产能合作下细分产业综合竞争力分析

1.中国。劳动密集型的钢铁、建材、轻纺产业排名靠前,具有一定综合竞争力,具体体现在建材排名第1,钢铁、轻纺分别排名第3、第4,在亚洲具有很强竞争力;有色金属综合产业竞争力处于中上游(排名第13),主要因为有色金属矿进口依赖程度较高;技术和资本密集型的铁路、电力、通信、工程机械排名第2,船舶和海洋工程排名第3,汽车排名第7,化工排名第8,说明技术和资本密集型产业均具有一定的竞争优势,具体体现在电信录音设备、电力机械、运输设备和各类工程机械设备在亚洲具有很强竞争力。航空航天产业排名第18,在亚洲国家中名列中游。目前中国产能合作下细分产业竞争力均较强,在亚洲具有很强的竞争优势(见表4)。

表4 2018年亚洲各国产能合作下细分产业综合竞争力指数和排名

(续表)

2.巴基斯坦。劳动密集型的轻纺、建材分列第1、第6,纺织、建材产品在亚洲具有很强的竞争力,而有色金属、钢铁产业综合竟争力较弱,说明其金属制品进口依赖性较强;技术和资本密集型产业均处于中下游,其中汽车、铁路、航空航天、船舶和海洋工程分列第25、第30、第24、第27,说明其车辆和其他类型的运输设备竞争力较弱,而电力、化工、通信、工程机械分列第28、第24、第25、第24。巴基斯坦产能合作下细分产业仅纺织、建材在亚洲具备较强竞争力,其他产业均不具有竞争力。

(三)中国和巴基斯坦产能合作下细分产业综合竞争力对比分析

1.劳动密集型细分产业。中巴均具有很强综合竞争力的产业为纺织、建材;中国具有较强综合竞争力的产业为钢铁;两国均不具有综合竞争力的产业为有色金属。

2.资本和技术密集型产业。中国具有很强综合竞争力的产业为汽车、铁路、船舶和海洋工程、电力、化工、通信、工程机械,而巴基斯坦在以上产业均缺乏综合竞争力。中国工业制成品类产品较巴基斯坦同类产品有一定的综合竞争力优势,巴基斯坦仅劳动密集型纺织、建材产品尚有发展空间。综上所述,中国资本和技术密集型产业可与巴基斯坦资源出口型产业合作,在双方均具有综合竞争力的细分产业开展全球产业链分工合作,建立新型产业间与产业内分工体系。

五、中国和巴基斯坦产能合作下总体产业综合竞争力评价

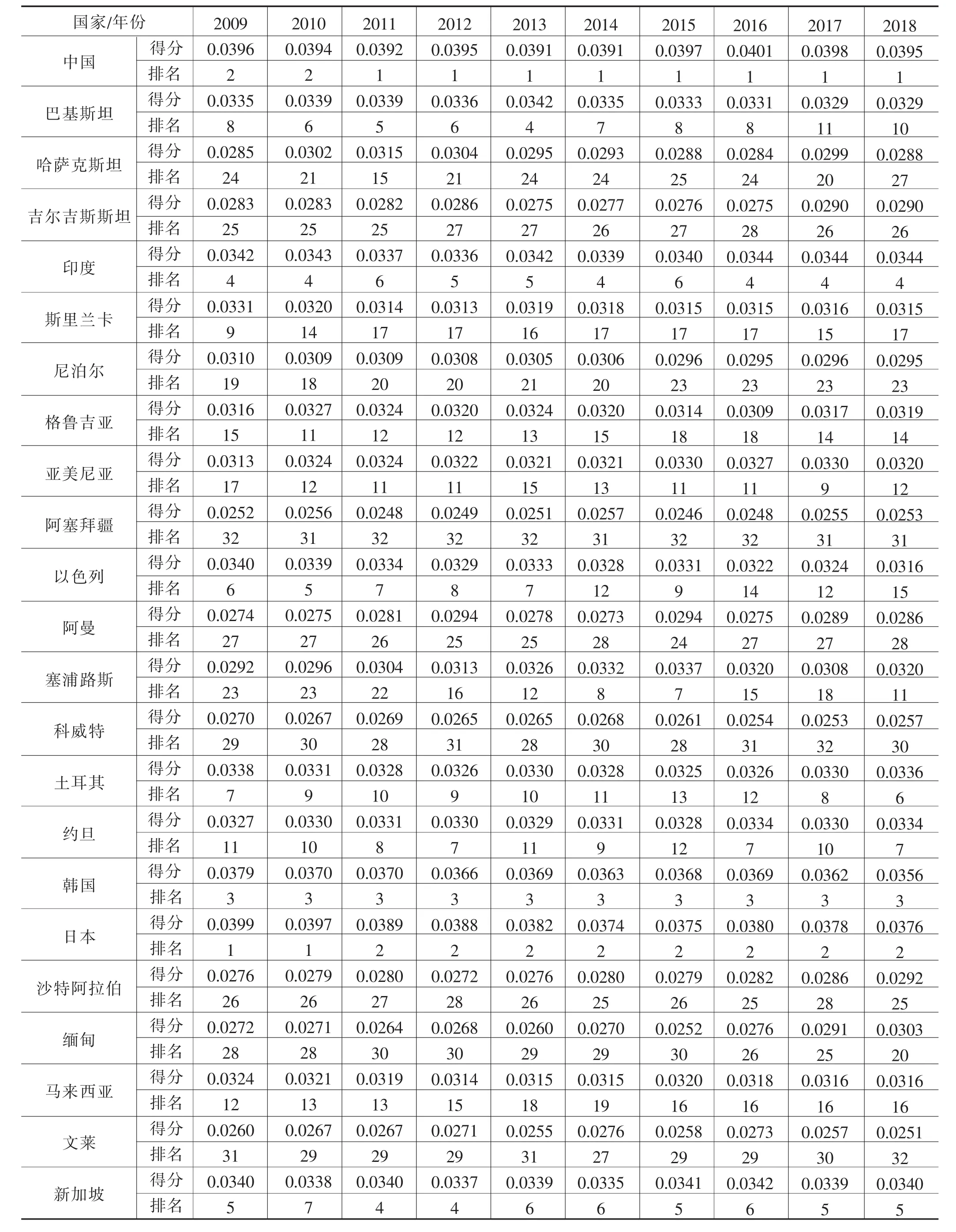

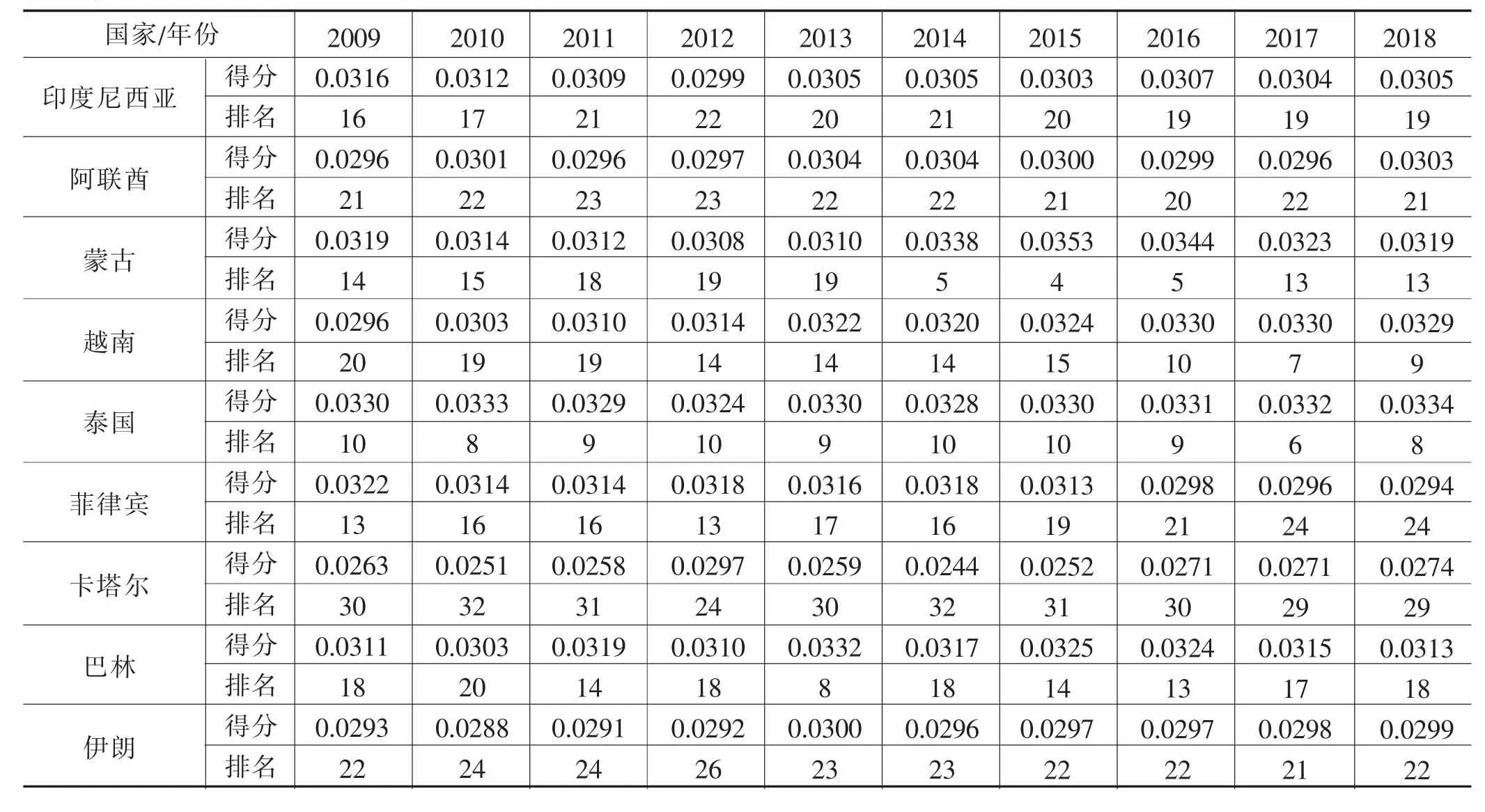

根据UN Comtrade数据库发布的SITC rev4细分产业贸易相关数据,通过对2009—2018年各国产能合作下十二大类细分产业原始数据进行加总计算出总体产能制造行业贸易数据,得出比较优势、竞争优势和互补优势等九类产业竞争力指标,计算得出中国、巴基斯坦以及部分东亚、东南亚、西亚、中亚、南亚国家产能制造行业综合竞争力指数、排名及变化趋势。

(一)中国和巴基斯坦产能合作下总体产业综合竞争力分析

1.中国。中国产能合作下总体产业综合竞争力一直保持绝对领先地位(自2011年起一直保持第1)。2018年中国产能制造行业经济规模达到10712亿美元,占GDP的比重达到47.33%,这主要与中国加大和沿线及周边国家的产能合作有关。2009—2018年中国产能制造行业综合竞争力呈领先区间小幅波动趋势,其中 2009—2011年、2012—2013年、2016—2018年略有下降,2011—2012年和2013—2016年呈上升趋势,(见表5)。

表5 2018年中巴与“一带一路”沿线亚洲国家国际产能合作下总体产业竞争力指数

(续表)

2.巴基斯坦。巴基斯坦产能合作下总体产业综合竞争力具有一定优势,但从2013年开始逐渐下降,其中2010—2013年保持优势地位(4—6名),2014—2018年处于中上游地位(7—11名)。2018年产能制造行业出口额达98.2亿美元,占总出口的44.89%。巴基斯坦产能制造行业综合竞争力总体呈下降趋势,主要与其产业结构较为单一有关,目前其重点产能制造行业主要为轻纺、有色金属产业。

(二)亚洲32国总体产能制造行业综合竞争力分析

1.东亚国家。东亚国家中,中国与日本、韩国产能制造行业长期处于亚洲综合竞争力的前三位,而蒙古处于中游。

2.南亚国家。南亚国家中,印度产能制造行业综合竞争力最强,其次为巴基斯坦,斯里兰卡和尼泊尔则处于中下游。

3.中亚国家。中亚国家中,哈萨克斯坦和吉尔吉斯斯坦产能制造行业综合竞争力均较弱,排名下游。

4.西亚国家。西亚国家中,土耳其产能制造行业综合竞争力最强(2018年排第6),其次为约旦(2018年排第7),以色列和塞浦路斯处于中游,巴林、阿联酋、伊朗和沙特阿拉伯处于中下游(2018年分列第18、第21、第22和第25),阿曼、卡塔尔和科威特综合竞争力排名下游,其原因是卡塔尔和科威特等为资源密集型国家(石油输出国),其重点产能制造行业发展较为滞后。

5.东南亚国家。东南亚国家中,新加坡产能制造行业综合竞争力最强(2018年排第5),泰国和越南处于中上游(2018年分列第8和第9),缅甸、马来西亚和印度尼西亚处于中游,而文莱(第32)排名最后。

6.高加索国家。高加索国家中,亚美尼亚和格鲁吉亚产能制造行业综合竞争力处于中游,而阿塞拜疆综合竞争力排名较后。

六、结论及政策启示

(一)结论

通过分析2009—2018年亚洲各国总体产能制造行业综合竞争力得分及排名变化,得出在“一带一路”倡议、国际产能合作引领下,中国产能制造行业出口贸易水平稳步提升,产业综合竞争力逐年提高且发展较为稳定。受中美贸易摩擦、新冠肺炎疫情等影响,中国产能行业内部面临产业转型升级慢、节能减排技术薄弱和基础创新能力不足等问题,外部面临逆全球化、贸易保护主义和层层贸易封锁等影响。未来中国要化解和改善影响产能行业综合竞争力的不利因素。近年来,中国积极参与国际经济事务,构建“双循环”新发展格局,同时发起RECP区域全面经济伙伴关系协定。巴基斯坦2013年后重点产能制造行业综合竞争力逐渐下降,在亚洲已不具有竞争优势。在未来中巴产能合作中,巴基斯坦不仅要充分利用“中巴经济走廊”重点产能合作项目发展本国基础设施、能源电力等产业,还需加大承接中国技术和资本密集型重点产能转移,以完善本国工业体系,提高中国和巴基斯坦产能制造行业的综合竞争力。

(二)政策启示

未来中巴产能合作要紧扣两国重点产业,在充分考虑两国地缘经济、历史文化和经济社会发展等因素的基础上,从两国的宏观层面、中观层面和微观层面建立更加有效的合作机制和支持政策,推进境外产业园区与重点产能制造行业协同发展,加强中巴两国跨国企业的新技术研发和经营模式创新。

1.宏观层面建立更加有效的合作机制和支持政策,全面提升服务保障能力。加强政策支持和机制保障,以两国资源整合和优势互补型产能合作为重点,加强顶层设计、项目投资、融资保障、运营管理和风险防控。一是加大政策支持并加快完善服务保障体系建设,优化境外投资管理制度,搭建全方位信息服务平台,为中方企业走出去参与中巴产能合作提高技术支持。将基础设施项目和产能合作有机结合,在双方重点产能制造行业实现产业转型升级,力推电力、交通、通信和港口等基础设施建设优先领域的合作机制与制度创新取得新进展。二是制定中巴产能合作项目投资适用性政策及配套法规,建立健全相关国别合作及外商外资准入特殊政策、产权保护、市场价格定价规则、境外产业园区综合经管目标、各类技术和公共服务标准、效益评估规则和考核办法等。三是积极构建并完善中巴双方人民币跨境支付系统。人民币跨境支付能够为我国跨国企业在中巴产能合作项目上提供全面的金融保障服务。同时加快实施中巴银行的业务对接,支持巴基斯坦优先使用人民币进行投融资和清结算。四是大力发展国际产能合作商业管理制度,推进制定中巴产能合作营销策划、品牌设计和智能系统控制等业务,加快打造轻纺、通信、汽车等个性化设计和定制加工服务。积极推进数字经济技术和智能制造技术广泛应用于新产品设计制造、电商集群发展和跨境市场营销。五是建立中巴产能合作风险防范机制。将涉及中巴产能合作相关的政治经济、社会治理、企业运营、技术安全和知识产权等纳入风险防控管理。

2.产业层面推进境外产业园区与重点产能制造行业协同发展。境外产业园区是中巴产能合作的重要载体,两国重点产业应积极嵌入全球价值链分工体系并实现产业升级。一是加大两国纺织产业园区建设和产业转移政策实施力度,充分利用巴基斯坦现有资源禀赋、厂房设备、劳动力和中国纺织智能化的新技术创新驱动进行优势互补合作。同时加快双边纺织产品的创新改造,如技术创新和设备改造升级,积极争取在部分环节取得技术突破,如低碳纺织、绿色纺织、资源循环纺织等。二是提升巴基斯坦电力基础设施建设和园区运营。中国电力企业需进一步加快建立完善设备维护、安保和消防、预警和防控机制,提高在巴基斯坦电力和能源等合作项目上的运营能力及盈利水平,保证巴基斯坦经济发展和城乡居民生产生活的稳定电力支撑。三是建立中巴有色金属产业园区的产能合作协调机制,为中国资本、装备与技术输出和中巴民营企业投资勘探开发提供法律保护、政策支持和信息服务。给予参与中巴产能合作的有色金属企业政策性商业融资信贷支持和矿产品返销国内时减免关税及进口增值税等优惠政策。四是通过中巴汽车产业园区,加大中资汽车核心技术部件研发、数据库建设、研发团队和技术人才培养力度,推动中资汽车通用零部件、组装件、创新技术零部件的技术升级,加快形成零部件组装智能化体系的核心竞争力。五是在中巴高新技术产业园区建立以通信、电子研发为主体,以通信设备制造、工程施工、设备销售和研发机构相配套的产研、产销一体化的科创园。鼓励华为、中兴、中国电信、中国移动、中国联通等企业在园区或周边地区创建中巴通信产业基地和产业集群。

3.企业层面加强中巴两国新技术研发和经营模式创新。为了更好地促进中巴产能合作,相关的跨境企业应因地制宜,考察并结合双边国家实际需要和国情,将自身融入全球价值链当中。同时创新对外承包工程经营模式,加强海外研发和联合技术创新,积极推进国际技术标准的应用,强化知识产权保护和加强两国产能合作人才队伍培养等。一是中方企业应积极探索对外承包工程新型融资渠道、施工新技术、项目经管新方法、配套服务新业态,以重点项目为契机拓展工程承包经营新业务发展空间。二是加强参与中巴产能合作企业的技术集成创新,将国内科研院所、高校研究团队和企业技术团队组织起来,联合创新有效措施,针对性地建立境外园区中国跨境企业技术创新平台,实现中企海外研发和联合技术创新。三是建立中巴产能合作技术执行监督管理体系,根据世贸组织有关技术标准、法律法规等,促进中国技术标准融入国际产能合作技术质量认证。四是加强跨国中企自主创新知识产权自身保护能力建设,通过建立中企知识产权管理机构,对知识产权价值链每个环节进行整合协调。五是加快建设完善人才培养体系,积极培养一批专业技术人才、服务保障人才、项目管理人才和语言人才队伍,为中巴经济走廊建设提供有效助力,营造中巴产能合作人才成长和自由流动良好环境,不断提高人才队伍的核心竞争力。