通用航空企业运营财务分析

石永勇

摘要近年来,通用航空产业发展势头迅猛,但通航企业运营财务管理面临诸多问题与挑战。本文以A通航公司为研究对象,分析A通航公司在资产配置、成本结构、市场开拓,盈利状况、运营管理等方面存在的问题,并针对性地提出了解决问题的管理建议。

关键词 通用航空;业务结构;比率分析;对标分析

DOI: 10.19840/j.cnki.FA.2022.01.009

一、我国通用航空产业发展概况

2016年5月,国务院办公厅印发《关于促进通用航空业发展的指导意见》,這是新中国成立以来第一个关于促进通用航空产业发展的政策性文件,明确了“十三五”时期通用航空产业发展的总体思路和主要任务目标,重点提出了加快通用机场建设,优化通用机场规划布局,完善建设审批程序,统筹协调发展。

近年来,通用航空产业快速发展,从2011年至2020年末,获得通用航空经营许可证的通用航空企业523家,年均增加超过40家;通用航空在册航空器总数达到2 892架,年均增加近200架;通用航空飞行作业量98.4万小时,年均增速超过10%;全国在册管理的通用机场数量达到339个,年均增加超过30个。

二、A通航公司及运营概况

(一)A通航公司基本情况

A通航公司是国有军工集团所属甲类通用航空平台公司,所属管理三家子公司,最终控制人是国务院国资委,A通航公司坚持以质量效益为核心,深耕通航传统作业领域,在人工影响天气、科研试飞,航空物探,短途运输等业务领域处于行业领先地位。2020年末,A通航公司资产总额8.34亿元,负债总额4.87亿元,资产负债率58.4%,在职人员261人,其中飞行员85人,各类作业飞机35架,主力机型包括Cessna208、Y12、Y5、国王350等。

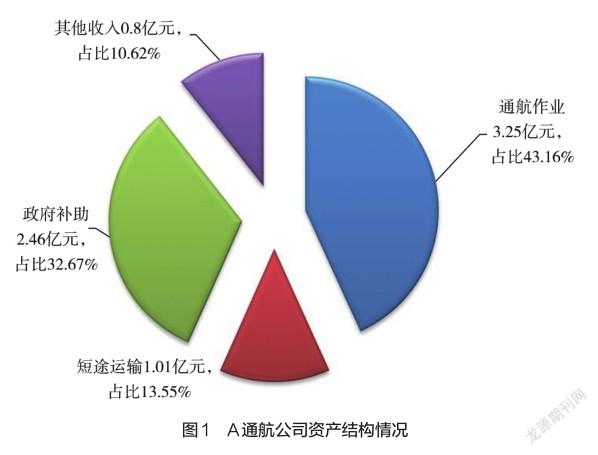

(二)A通航公司业务结构

A通航公司业务收入主要来源于通航作业、短途运输以及政府补贴等,2016-2020年,A通航公司累计实现业务收入7.53亿元,其中通航作业收入3.25亿元,占总业务收入比43.16%,包括人工影响天气、科学实验、航空摄影等;短途运输收入1.02亿元,占总业务收入比13.55%;政府补贴2.46亿元,包括飞行小时补贴、短途运输航线补贴等,占总业务收入比32.67%,如图1所示。

三、A通航公司运营中存在的财务问题

(一)盈利能力方面

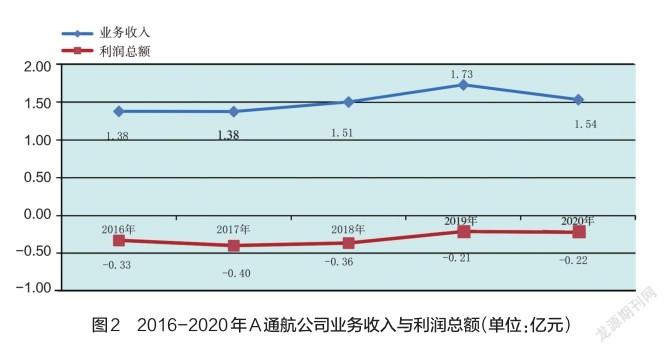

1.营业利润率低

2016-2020年间,A通航公司累计实现业务收入7.53亿元,累计亏损1.52亿元,业务收入利润率-20.15%;剔除政府补贴2.46亿元,累计亏损3.98亿元,剔除政府补助后业务收入利润率-52.8%,如图2所示。A通航公司营业活动长期处于亏损状态,营业利润率长期为负数且数值较大,表明A通航公司在现阶段投资与业务规模下,实现盈利的难度较大。

2业务毛利率水平低

2016—2020年间,A通航公司平均业务毛利率10.59%,业务毛利率总体呈上升趋势,表明公司盈利改善能力得到一定提升,但业务毛利率水平仍然偏低,改善空间较大,如图3所示。其中与通航作业类上市公司中信海直相比,A通航公司业务毛利率与之相差较大,2020年A通航公司业务毛利率18.16%,与中信海直相差10.84个百分点;2016—2020年平均业务毛利率,与中信海直相差12.9个百分点。

(二)运营效率方面

1总资产周转率低

2016—2020年间,A通航公司总资产周转率基本上维持在0.22次/年上下波动,总资产周转率总体保持改善趋势,但改善并不明显,其中2020年受新冠疫情影响,总资产周转率指标同比下降0.03次。A通航公司总资产周转效率长期处于较低水平,表明资产创收能力弱,投资效率低,与通航作业类上市公司中信海直相比,A通航公司总资产周转效率值以及改善趋势均存在一定差距。

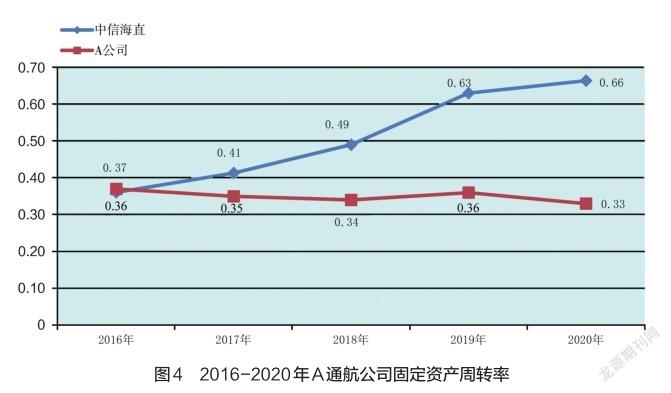

2固定资产周转率偏低

2016—2020年间,A通航公司固定资产周转率基本上维持在0.35次/年上下波动,其中2020年受疫情影响,固定资产周转率指标同比下降0.03次,如图4所示。A通航公司固定资产周转效率长期处于较低水平,表明固定资产创造价值能力水平较低,固定资产周转及使用效率提升空间较大,与通航作业类上市公司中信海直相比,A通航公司固定资产周转效率值以及发展趋势均存在较大差距。

(三)成本费用管控方面

1.成本费用占收入比过高

2016-2020年间,A通航公司累计实现业务收入7.53亿元,累计成本费用9.23亿元,平均成本费用占业务收入比122.58%,如图5所示。从以上指标可以看出,A通航公司成本费用存在倒挂情况,平均成本费用占业务收入比长期超过100%,仅凭营业活动难以覆盖成本费用支出,长期处于大额亏损状态。2016-2020年间,A通航公司平均成本费用占营业收入比,高于中信海直30.97个百分点。

2.成本费用结构不合理,沉没成本高

按照财务核算一般分类标准,通用航空运营企业的运营成本可划分为四个部分,即:营业成本、销售费用、管理费用和财务费用[1],本文主要根据费用比重情况,从费用明细类别项对A通航公司成本费用结构进行分析。A通航公司成本费用包括专项成本、职工薪酬、折旧摊销、财务费用以及其他等,其中专项成本是指与通航作业相关的变动类成本,包括机场保障服务费、维修费、飞机保险费、作业差旅费等。

2016-2020年间,A通航公司职工薪酬3.2亿元,占成本费用总额比34.7%;专项成本2.95亿元,占成本费用总额比31.9%;折旧摊销费用1.33亿元,占成本费用总额比14.4%;财务费用0.8亿元,占成本费用总额比8.6%。

A通航公司前期投资主要集中在飞机资产的购置与租赁以及飞行员的培养等,大多数属于沉没成本,人工薪酬、折旧摊销等固定性成本费用占比较高,运营成本管控难度较大。

四、财务问题产生的原因分析

(一)资产配置不合理,沉没成本过高

2020年末,A通航公司资产总额8.34亿元,其中固定资产4.54亿元,主要是作业飞机资产,占总资产比54%;“两金”余额1.39亿元,占总资产比17%;长期待摊费用(飞行员培养费、飞机维修费等)0.4亿元,占总资产比5%。受行业属性等因素影響,A通航公司属于重资产或资金投入密集型企业,在资产购置、飞机维修保养、飞行员培养等方面需大额资本投入,这也客观上导致A通航公司资产负担重,固定沉没成本高,成本费用管控的难度加大;另外,A通航公司近半数作业飞机通过融资租赁获得,财务费用负担较重,还本付息压力大。

(二)人员存在冗余,管理成本高

A通航公司具备91部、135部、145部运行资质,按照民航相关规定以及通航企业常规资产配备情况,单架飞机标准配备飞行员2名,即机长和副驾各1名。A通航公司实际运营作业飞机35架,A通航公司合理的飞行员配备应为70名左右,而实际飞行员85名,飞行员超配15名;A通航公司管理人员占职工总人数比超过33%,存在管理人员冗余。以上均导致A通航公司人工薪酬成本过高,成本管控难度较大。

(三)作业管理难度大,直接运营成本过高

通用航空作业集中于低空领域,机动具有灵活性,极易受到气象条件的影响[2]。A通航公司作业受到的限制比较多,如天气因素、航空管制等不可控因素,直接影响作业效率,导致飞行作业的直接成本不可避免地存在较大的不确定性,直接导致A通航公司运营成本管控难度加大。如人工影响天气等工业飞行作业对飞行天气和作业环境要求较高,云层厚度低于一定值,人工增雨作业将会无效;又如由于临时性军民活动空域管制影响,导致A通航公司计划审批效率与审批结果、正常作业飞行受不可控因素交叉影响而增加作业周期与工作量,这都将给通航作业管理带来难度,导致直接运营成本的增加[1]。

(四)业务拓展不理想,市场占有率低

2020年,通用航空生产飞行98.40万小时,其中:载客类8.96万小时,作业类15.06万小时,培训类36.94万小时,其他类4.22万小时,非经营性飞行33.22万小时。A通航公司通航作业生产飞行小时3 615小时,占可比经营性通航作业小时19.29万小时(剔除培训、载客类、非经营性小时)的1.88%。A通航公司短途运输飞行4 970小时,占全国短途运输飞行14 605小时的34.03%;拥有短途运输航线32条,占全国短途运输航线85条的37.65%;短途运输运载旅客2.3万人次,占全国运输旅客5.65万人次的40.71%。在通航作业方面,A通航公司作业小时占市场总量极低,在人工影响天气、科研试飞、挂飞等业务领域市场占有份额小,且业务地域分布广,导致整体资产周转率指标过低,难以形成规模效应。

(五)集中于传统通航业务,作业附加值低

A通航公司业务主要集中在91部传统工农业类作业及135部通勤和消费类通航作业,近年来,重点业务主要集中在人工影响天气、科研挂飞、短途运输等传统业务领域,其中传统工农类通航作业目前属于基本完全竞争市场,业务拿单竞争压力大,且业务过于分散,导致作业成本过高。同时,由于市场无序竞争,导致作业价格水平始终在低位徘徊。另外由于A通航公司业务单一,仅仅集中于传统作业,产业链其他延伸服务并未得到开发,因此整体作业附加值不高,以上导致A通航公司业务毛利率水平长期处于较低水平。

五、A通航公司财务管理建议

通过以上分析可以看出,A通航公司存在市场份额占有小、资产周转效率低、固定类成本费用负担重、人员配备不合理等诸多问题,导致长期处于亏损状态,经营财务压力较大,笔者建议从以下方面开展工作。

(一)强化市场开拓,提升规模经济效益

明晰发展战略,制定市场业务开拓策略,在短途运输业务领域,保持竞争优势,融入地方短途运输经济发展生态圈,争取新航线,增加业务量。在通航作业领域,充分利用集团内外部资源,持续优化业务结构,争取科研试飞等业务订单,通过增加业务收入,有效降低固定消耗在总成本中的比重,提升规模经济效益,持续改善资产周转效率指标。

(二)改善业务结构,延伸产业链价值

梳理现有业务结构与服务内容,运用互联网思维,在开展通航作业传统业务的同时,探索研究通航作业“产业链”价值延伸事项。深挖通航作业“产业链”上的价值点,增加产品与服务内容,延伸价值创造宽度,持续提升产品与服务质量,在传统业务基础上增加业务的附加值,持续提升业务毛利率水平,提高业务边际贡献能力。

(三)优化人员配备,提高资产周转效率

在当前业务量不饱和的情况下,优化内部人员结构,精简管理人员,合理配备专业技术人员,提高工作效率,降低人员薪酬成本。对于作业淡季富余的作业飞机及飞行专业资质人员(飞行员、机务等),通过争取订单提高使用效率的同时,拓展专业团队对外技术服务,或者采取对外临时性租赁的方式,增加业务收入来源,提高资产创收能力。

(四)加强计划管理,提高作业效率

重点做好飞行作业计划管理[3],统筹考虑公司作业飞机、飞行专业人员、飞行任务等情况,合理制定人员安排、飞行计划、维修计划等,强化与飞行审批单位、客户、机场保障等间的协调沟通,科学统筹组织生产飞行,减少抵消无效飞行,提高飞行作业效率,降低直接成本费用,持续提供公司业务管理能力,改善公司经营效益。

(五)整合内部资源,提高价值创造能力

A通航公司作业通航作业平台管理公司,是国务院所属大型通用航空企业子企业。A通航公司在统筹做好自身机队与专业人员等资源安排的同时,强化与母公司所属机场服务、航空科普等业务间的协同发展,在市场信息共享与互通、飞机资源共用等方面探索新路子,提高与集团公司业务协同能力,增强公司整体业务拿单能力。

(六)推进改革工作,优化资本结构

A通航公司作业飞机资产投入资金来源主要是通过融资租赁等举债获得,固定财务成本较高,还本付息压力较大。A通航公司应以国有企业改革为契机,推进混合所有制改革,激发企业干事创意的热情;同时,合理引入民营资本,优化资产负债结构,节约财务利息支出,为企业改革提供资金支持,持续改善企业现金流状况。

(七)维系好利益相关者关系

维持好顾客、政府间的合作关系。顾客是业务基础,提升产品与服务质量的同时,重点维系政府部门关系。通航业务受政府支持的力度比较大,尤其是短途运输业,企业应做好政府部门服务工作,树立良好形象,寻求政府资金补助支持,防范通航补贴政策风险,同时做好通航政策研究工作,积极配合政府主管部门落实补贴政策,做到应享尽享,应享快享。

六、结语

通用航空产业发展的春天已悄然来临,通航企业面向完全竞争的外部市场环境,一方面需要企业眼界向外,适应新形势下环境变化,努力开拓业务市场;另一方面需要企业刀刃向内,不断提升内部运营管理水平,只有内外结合,才能助力企业做精做强。本文对A通航公司运营财务情况进行了系统分析,深入挖掘其财务方面存在的问题与原因,并有针对性地提出了管理改进建议,对其他通航运营类企业有一定的参考价值,但其他企业需结合所处的行业特性、发展战略、运营现状等自身实际情况制定运营财务管理提升策略。AFA

参考文献

[1]陈翠.浅析通用航空运营企业成本构成及管控[J].航空财会,2021(03):36-40.

[2]杜亚倩,张聊东.我国通用航空发展现状及对策研究[J].科技创新与应用,2020(24):133-135.

[3]张馨文.淺析通航企业成本控制管理的问题研究[J].中国商论,2017(11):89-90.

(审稿:许国艺编辑:张春红)