股指期货交易政策演变与股票市场质量

刘慕涵 ,熊 熊,2,3 ,张永杰,2,3

(1.天津大学 管理与经济学部,天津 300072;2.天津市复杂系统管理重点实验室,天津 300072;3.天津大学 中国社会计算研究中心,天津 300072)

中国金融市场作为一个复杂系统,具有“市场自我调整和监管者政策调控相结合”的特点,在金融监管框架逐步完善的过程中所体现出的演化机理具有研究的必要性[1]。作为以股票市场指数为现货标的的期货产品,股指期货具有改善股票市场质量的作用,例如,股指期货交易可以提高股票市场的流动性、增加现货市场深度[2-3],长期来看也具有稳定市场波动的作用[4-6]。本着稳定股票市场大幅波动的初衷,中国期货市场于2010年4月16日推出了沪深300(反映中国主板市场环境的指数)股指期货,于2015年4月16日推出了上证50(反映中国超大盘股票的指数)股指期货和中证500(反映中国中小板市场环境的股票指数)股指期货。2015年“股灾”期间,中国股票市场经历了大幅度的异常波动。为了抑制投资者的过度投机行为、稳定股票市场,中国金融期货交易所(简称中金所)于2015年9月7日开始高度限制股指期货的交易。交易限制直接导致股指期货成交量的断崖式下跌,股指期货市场流动性和市场深度极度匮乏[7]。大量实证研究表明,一方面,交易限制导致股指期货的功能严重受损,股票市场的风险无法及时有效地对冲与转移,对现货市场质量造成负面的影响[8-10];另一方面,股指期货成交量的下降并不能减少“股灾”的发生[11],过度限制反而可能引发现货市场极端下跌事件[12]。随着股票市场逐渐稳定,为了让股指期货重新发挥应有的作用、提高金融产品的多样性,从2017年2月16日起监管者开始逐渐放松对股指期货交易的限制(本文研究背景),具体的政策调整过程见表1。2019年4月19日后,股指期货交易政策已基本放松至足够满足投资者正常交易需要的水平。

中国市场具有“特色”的股指期货交易政策逐步演变过程,为更细致地刻画股指期货市场处于不同环境时,其改善股票市场质量的功能如何逐步发挥提供了条件。基于上述背景,本文首先根据股指期货交易政策的变动划分研究窗口期,之后基于个股横截面数据和事件研究方法,以沪深300 和中证500股指期货及其对应的股票市场数据作为研究对象,实证研究了股指期货市场交易政策的变化对股票市场质量的影响,研究区间为2015年9月7日至2019年9月6日。

1 文献综述

本文意图研究不同的股指期货市场交易政策对股票市场质量的影响。Glen[13]建立了一套完整的体系,通过研究波动性、流动性、有效性和交易成本4种市场的基本属性来评价市场质量的优劣。具体而言,波动性指价格变动的频率和幅度,流动性指在不大幅度改变价格的前提下快速成交的能力,交易成本包括交易过程中的固有成本(手续费、税等)和市场暴露出的主要成本(买卖价差),有效性指市场快速而准确地将信息反映在价格中的能力。4种属性之间存在多种相互影响和关联,例如,流动性强的市场,成交成本(特别是买卖价差)更低,为了成交所需要做出的价格改变更少,因而波动性更低;有效性强的市场,信息快速反映至价格中,实际价格偏离均衡价格的幅度和时间更少,因而波动性更低。此外,冯芸等[14]通过计算金融的方法研究了操纵性投机行为对金融市场质量的影响。武佳薇等[15]研究了境外上市的、现货标的为中国股票指数的股指期货产品对境内股票市场质量的影响。考虑到数据可得性的问题,本文主要关注股票市场质量的波动性和流动性方面。

在波动性方面,由于研究样本的来源国家或地区、时间区间、研究设计等方面存在不同,前人关于股指期货对股票市场波动性的影响得到的结果有所差异。一部分学者[16-18]认为,由于股指期货具有促进信息传递、提高价格发现效率、作为风险分散工具等功能,股指期货交易可以降低现货市场的波动率。另一部分学者[19-20]研究发现,股指期货的高杠杆性、不知情交易者的盲目投机行为、由期现套利机会引发的投资者快速进出、“到期日效应”以及期货市场意外冲击等因素均有可能造成现货市场波动的加剧。与此同时,众多研究[4-5]均表明,即使在股指期货推出初期股票价格的波动性有所增加,长期来看,股指期货具有稳定股票市场波动的作用。

上述研究已充分分析了股指期货从“无”到“有”对股票市场波动性的影响。本文意图借助中国股指期货交易政策逐步演变所带来的股指期货从“丧失功能”到“正常交易”,检验交易政策的变动过程中,股指期货可发挥功能的空间(程度)不同时,其对股票市场波动性的抑制作用是否有所变化。

在流动性方面,已有研究关于股指期货对股票市场流动性的影响存在一定的争论。一些研究者认为股指期货交易与股票市场流动性之间存在“增量效应”。“增量效应”是指股指期货会吸引大批套期保值者和套利者进入市场,场外资金的增量扩大了市场规模,且股指期货市场和现货市场的交易量呈双向推动关系[21]。Grossman等[2]以及Froot等[3]的研究也表明,股指期货交易可以使现货市场的深度增加,股指期货交易带来的资金流入和资本流通增加了市场整体的流动性。因此,股指期货交易越活跃,现货市场流动性越好。同时,另一方认为股指期货交易与股票市场流动性之间存在“交易转移效应”。“交易转移效应”认为,由于股指期货为投资者提供了交易成本更低且具有对冲功能的投资产品,投资者更愿意将其有限的资产和精力投入股指期货市场[22]。因此,股指期货交易越活跃,现货市场流动性越差(日本市场发现了这一现象)。袁媛等[23]的研究表明,股指期货对现货流动性的影响在不同的市场背景和交易竞争环境下存在明显差异。

根据上述研究,“增量效应”从套期保值者和套利者行为的角度解释股指期货交易对市场流动性的影响,而“交易转移效应”从市场整体的角度进行了解释。本文意图检验中国股指期货交易的逐渐活跃对股票市场流动性存在何种影响效应。

股指期货不但可以看作以股票市场某一部分的整体行情(指数)为标的的期货产品,亦可以进一步看作是指数成分股所对应的期货。已有文献从个股横截面和事件研究的视角,通过对比股指期货推出前后股票市场的情形,分析了股指期货对股票市场质量的影响。Harris[19]实证检验美国市场推出S&P 500股指期货和股指期权交易是否增大了现货市场波动率时,利用横截面分析和事件研究的方法比较了标的资产和不进行衍生品交易的相似资产的波动率,发现日度收益率的波动出现了相对增长。其研究方法行之有效并得到了后人的广泛借鉴。这一研究流程基于个股在事件(例如,推出股指期货或股指期权产品)发生前后的横截面数据,首先对指数成分股(样本组)和非成分股的样本进行匹配,得到一组与成分股尽可能相似的非成分股数据作为研究对照组(样本组与对照组的最大区别仅在于是否有对应的衍生品),之后从多个角度进行差异性检验和包含虚拟变量回归检验。后来的学者以文献[19]中的研究思路作为框架,根据本国的实际情形对模型进行调整,以研究与衍生品相关的事件对现货市场带来的影响。Bae等[24]使用这一方法研究了韩国市场推出KOSPI200 股指期货交易对股票市场波动率的影响。不同于文献[19]中的研究,Bae等以与股指期货和期权相关的事件(包括推出前的公告、正式推出等)作为时间节点,将研究区间划分为4个窗口期,发现韩国市场上的期货交易增加了现货价格波动率和市场有效性。Xie等[25]在使用这一方法的同时增加了双重差分模型,对中国市场推出沪深300股指期货前后市场波动率的变化进行了研究,发现股指期货开始交易后的几个月内波动率有所增加,但是持续时间有限。

上述文献为从个股横截面的角度研究与股指期货相关的具体事件对股票市场某一方面的质量的影响提供了良好的研究范式和研究流程。本文将沿用这一研究思路,基于股票市场个股横截面数据,首先对成分股-非成分股样本进行匹配以尽可能地控制个股基本面因素之间的差异,之后分别从多角度研究股指期货交易政策的演变对股票市场质量的影响。

中国衍生品市场从2010年推出股指期货至今,经历了2015年“股灾”对股指期货交易的大幅度限制、2017年开始的逐步解禁,直到2019年基本放松交易限制,股指期货对中国金融市场是利大于弊还是弊大于利依然没有得到确切的答案。王爽等[26]从期现货市场信息传导机制的角度论证了2015年股票市场现货价格的剧烈波动不应该归咎于股指期货。近年来,也有部分学者研究了交易限制对股指期货不同功能的影响。刘成立等[27]以及Ahn等[28]发现,股指期货交易限制后,中国股指期货在价格发现中仍然占主导地位。熊熊等[7]发现,交易限制规则实施后投资者情绪对股指期货市场价格发现能力的负面影响有所加剧。Han等[8]发现,股指期货严格限仓的实施导致了现货市场质量的恶化。丁逸俊等[9]以及付志能等[29]发现,严格监管措施导致股指期货风险管理功能受损严重,在逐步放松监管措施后这一现象得以稍微缓解但没有根本改变。秦学志等[10]认为交易限制不利于股指期货发挥其作为风险缓冲器的作用,股票市场的风险无法及时有效地对冲与转移。

前人研究中存在的空白和本文的主要贡献在于:

(1)大多数市场在推出股指期货产品后,通过投资者自身的交易行为进行金融系统(股票市场和股指期货市场)的自我调整和完善,很少从监管者的层面,主动调整市场政策以达到更充分地发挥股指期货的功能这一目的。已有研究大多描述了股指期货从“无”到“有”这一事件使市场质量得到的提升[19,25],而无法更加细致地描述这一变化发生的动态过程。本文基于中国监管者逐渐放松股指期货交易政策这一独特背景,不同于已有研究简单地从“无”到“有”,研究了股指期货逐步从“丧失功能”到“正常交易”的过程中如何对股票市场和投资者行为产生影响。

(2)发达金融市场推出股指期货交易至今大多已有二三十年的历史(如美国市场于1982年开始股指期货交易),在此期间股票市场环境和投资者行为特点已发生巨大的变化,股指期货交易规则也已高度完善。对于近年来的股票市场和投资者而言,股指期货在金融系统中所扮演的角色是否有所改变,依然有待于研究。中国金融市场作为最重要的新兴市场之一,依然处于结构不断完善、产品逐渐丰富的过程之中。因此,本文基于中国市场数据所进行的研究在已有学术成果的基础上,为股指期货交易与市场质量之间的相互关联提供了新的发现和证据。

(3)沿用Harris[19]的方法所进行的横截面研究大多关注股指期货交易对市场波动性的影响。本文参考前人关于流动性的研究[30-31]中控制变量的选择,在沿用这一方法的基本流程的同时调整研究模型,将其应用于股指期货对市场流动性影响的研究。

(4)因2015年交易限制的实施,如今的中国股指期货市场相当于重新起步,数年前的研究成果在当前市场环境下的有效性值得商榷。已有研究从尾部风险、价格发现、极端事件等角度论证了单纯地限仓并非长久之计[7-12,26-29],本文从市场质量的角度对已有研究进行了补充证明,对股指期货产品在中国金融体系下所扮演的角色重新进行了刻画,为监管者进一步支持和发展指数衍生品提供了更丰富的实证证据。

2 研究设计

参考文献[19,24-25]中的研究,基于个股横截面数据从波动性和流动性的角度研究随着股指期货市场交易政策的演变,股票市场质量的变动特点。根据股指期货市场的交易政策变化情况划分不同的时间窗口期,依据如下几个步骤从横截面角度进行研究:①基于个股日度行情数据,将每一家上市公司在每个研究窗口期内的数据计算汇总为一条样本数据,并定义相应的虚拟变量;②在每一个时间窗内为每一只指数成分股匹配一只非成分股作为对照组,两者最大的区别仅在于个股是否有相应的衍生品进行交易;③通过计量方法和回归模型分别从横向、纵向和整体的角度进行实证研究。具体而言,横向是指同一个时间窗内,是否是股指期货对应的现货指数的成分股和非成分股对个股波动性和流动性的影响是否存在差异;纵向是指同一类个股(成分股或非成分股),因处于不同的时间窗,其波动性和流动性所受到的影响是否存在差异。已有研究大多使用上述步骤检验特定事件对股票市场波动性的影响,本文根据其中的思想和方法同时研究了股票市场流动性所受的影响。本节主要对第1步和第2步进行说明,第3步中的回归模型将在实证研究部分分别给出。

中国股指期货市场共有3种产品,分别为2010年4月16 日推出的沪深300 股指期货、2015 年4月16日推出的上证50股指期货和中证500股指期货。本文分别将沪深300股指期货和中证500股指期货作为研究对象,出于如下两点考虑:①由于以市场指数为现货标的,不同股指期货产品的交易分别对应了股票市场不同的部分。沪深300 指数(CSI300)以在中国上交所和深交所上市的300 只市值大、流动性好的A 股作为成分股编制而成,具有良好的市场代表性,代表了中国股票市场的主板部分。中证500 指数(CSI500)的成分股包括中国上交所和深交所除了沪深300指数成分股外的500只具有代表性的中小市值公司组成,综合反映中小板市场的整体状况。沪深300指数和中证500指数共同反映了股票市场大部分的情形。②上证50指数由上交所上市的50只市值大、流动性强的龙头企业作为成分股,并未包含深交所的部分;且实际研究中发现,经过数据清洗和横截面处理后,样本数不足,因此不作为本文的研究对象。

2.1 时间窗划分

因2015年“股灾”,中金所于2015年9月7日开始限制股指期货的交易,股指期货市场的功能大受限制。之后随着股票市场逐渐稳定,从2017年2月16日开始监管者从降低过度交易标准、降低平仓交易手续费和降低交易保证金3个方面逐渐放松对股指期货交易的限制(研究背景)。表1给出了近年来具体的政策调整过程,这一过程为研究股指期货在不同的政策环境下对市场或投资者的影响提供了条件。

表1 股指期货交易政策演变

参考Bae等[24]的研究,根据表1所示的政策演变过程中几个重要的时间节点,将研究区间划分为如表2所示的5个研究窗口期。2019年4月19日后,股指期货过度交易标准为500手,与交易高度限制时的标准(10手)相比有了巨大的提高;沪深300股指期货的保证金为10%、中证500股指期货的保证金为12%,与“股灾”前的保证金标准相同;平仓手续费率为0.034 5%,与“股灾”前的0.002 3%相比尚有放松的空间。2019年4月19 日后,中国股指期货市场的交易政策已经可以满足投资者基本的交易需求,足够股指期货产品正常发挥其功能。

表2 研究窗口期划分及说明

2.2 数据处理和指标计算

本文使用的原始数据包括2015-09-07~2019-09-06所有在中国上海证券交易所和深圳证券交易所上市的A 股的基本信息和日度行情数据、沪深300指数和中证500指数成分股列表的日数据以及中证800指数日度行情数据。研究区间包含4年共978 个交易日,所有数据来自国泰安数据库(CSMAR)。依据表2 中划分的窗口期,首先对样本数据进行清洗,之后将每一家上市公司在每个窗口期内的日度交易数据计算整理为一条样本数据,并构建相应的时间窗虚拟变量和成分股虚拟变量。

在每一个时间窗t(t=0,1,…,4)内,进行如下数据处理和计算过程:

(1)删除在当前时间窗内存在数据缺失的个股数据,并根据《中国证监会行业分类标准(2012版)》对每一只个股所属行业进行匹配和处理。《中国证监会行业分类标准(2012版)》将所有的个股按照13种一级行业进行分类。计算发现,在每一个时间窗内沪深300指数的成分股中金融行业个股(代码为J)的数量均大于非成分股中金融行业个股的数量,由于之后要进行成分股和非成分股的匹配,参考Xie等[25]对中国市场的研究,在研究样本中剔除所有金融行业的个股。同时,《中国证监会行业分类标准(2012版)》中分类为综合类(代码为S)的个股数量少(在所有有效数据中共包括21只个股)且分类不明确,参考新浪财经(https://finance.sina.com.cn/)中的同行业排名信息,将综合类股票分别归入新浪财经给出的同行业前十的股票所属的行业。最后,参考新浪财经中的个股信息,为数据缺失的个股补上行业分类信息,具体包括:股票代码“601360”为批发和零售业(代码为F)、股票代码“603699”为制造业(代码为C)。

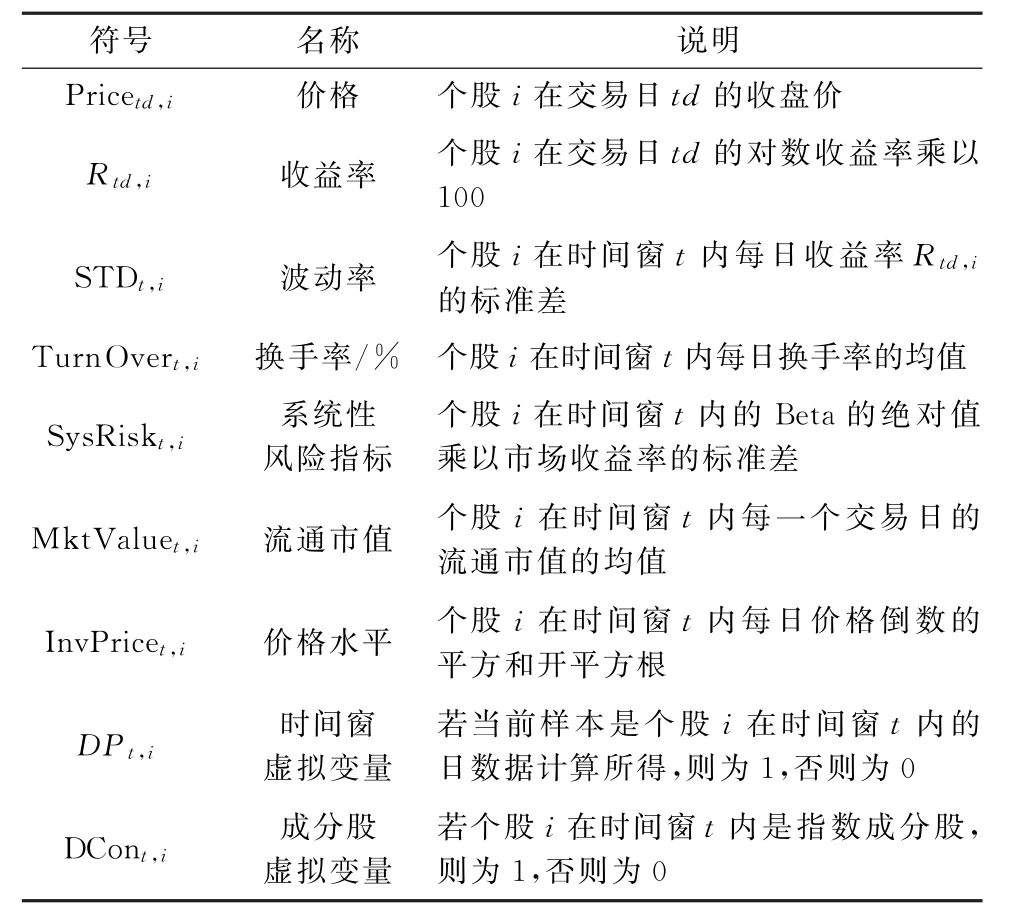

(2)计算每一只个股i在当前时间窗的波动率,即该个股在时间窗内所有收益率的日数据的标准差(记为STDt,i),作为个股波动性的度量。参考Bae等[24]的研究,收益率(记为Rtd,i)使用对数收益率,计算方法为

式中,Pricetd,i表示个股i在交易日td的收盘价。

(3)计算个股i在时间窗t内每一个交易日的换手率的均值(记为Turn Overt,i),作为个股流动性的度量。Turn Overt,i在反映市场流动性的同时,也在一定程度上反映了市场交易的活跃程度。

(4)参考前人[19,24-27]的研究,计算个股i在时间窗t内的系统性风险水平(SysRiskt,i)、流通市值的对数(ln Mkt Valuet,i)和价格水平(InvPricet,i)作为回归研究中的控制变量。具体而言:

SysRiskt,i表示个股i在时间窗t内的系统性风险水平,计算方法为:个股i在当前窗口期内的Beta的绝对值乘以市场收益率的标准差。本文的市场收益率使用中证800指数的收益率来度量。中证800指数由中证指数有限公司进行编制,成分股由沪深300指数和中证500指数的所有成分股共同构成,反映了在中国上交所和深交所上市的大中小市值公司的整体情况。Mkt Valuet,i是个股i在时间窗t内的流通市值,反映了上市公司的规模。Mkt Valuet,i等于个股i在当前窗口期内每一个交易日的流通市值的均值。Inv Pricet,i表示个股i在时间窗t内的价格水平,用来描述可能与买卖价差相关的价格波动[24]或流动性变化。InvPricet,i的计算方法为每日收盘价倒数的平方和开平方根,即

式中,Pricetd,i表示个股i在交易日td的收盘价。

(5)构建成分股虚拟变量(DCont,i)和时间窗虚拟变量(DPt,i)。若个股i在时间窗t内始终是指数成分股,则定义虚拟变量DCont,i为1,否则为0。若个股i的横截面样本是由时间窗t中的日度数据计算所得,则定义虚拟变量DPt,i(t=0,1,2,3,4)为1,否则为0。

横截面研究部分使用的变量和指标及其说明汇总于表3。

表3 变量说明

2.3 成分股样本匹配

为了控制影响波动性和流动性的公司和市场层面的横截面差异、检验是否是指数成分股对股指期货市场交易政策演变所造成的影响是否存在差异,参考文献[19,24-25],在每一个时间窗内为每一只成分股匹配一只非成分股作为对照,将所有成分股作为研究的样本组,将匹配到的数目相同的非成分股作为对照组,将所有成分股和经过匹配对应的非成分股作为全体样本股。在每一个时间窗t(t=0,1,…,4)内,具体的匹配步骤如下:

(1)将所有股票分为指数成分股和非成分股两组,并在每组内按行业分类,并计算每个行业中成分股和非成分股的数量(此处已删除金融行业个股,并将综合类个股归入其他行业)。

(2)分别根据如下回归模型,使用成分股数据估计回归系数:

以个股i在时间窗t内的波动率STDt,i为被解释变量的方程中,解释变量的选择参考文献[19,24-25],SysRiskt,i表示个股i在时间窗t的系统性风险水平;Mkt Valuet,i是个股i在时间窗t的流通市值,反映了成分股公司的规模;InvPricet,i表示个股i在时间窗t的价格水平,用来描述可能与买卖价差相关的价格波动。

以个股i在时间窗t内的换手率Turn Overt,i为被解释变量的方程中,参考文献[30-31],使用波动率STDt,i、流通市值的对数ln Mkt Valuet,i和价格水平InvPricet,i作为解释变量。α1、α2为常数项,ε1、ε2为残差。两组回归分别进行,结果相互独立。

(3)对于每一个成分股公司i,分别计算它与同行业的每一个其他非成分股公司之间在向量空间上的距离。成分股公司i和非成分股公司j之间的距离计算方法为:

式中,βpq(p=1,2,q=1,2,3)为步骤(2)中得到的回归系数。

与式(3)、(4)相同,SysRiskt,i、Mkt Valuet,i、InvPricet,i和STDt,i分别表示个股i在时间窗t的系统性风险水平、流通市值、价格水平和波动率。式(5)、(6)表示在计算成分股公司i和非成分股公司j之间的距离时,首先分别计算两只个股在3个维度下的距离,之后以βpq(p=1,2,q=1,2,3)为权重对3种维度下的距离加权求和,作为个股i和j在向量空间中的距离。进行波动性研究(对应式(5))时使用的3个维度是系统性风险水平、流通市值和价格水平,进行流动性研究(对应式(6))时使用的3个维度是波动率、流通市值和价格水平[19,24-27]。两组距离的计算分别进行,相互无关。

(4)将与成分股公司i距离最短的非成分股公司作为配对,并从候选的非成分股公司中将其删除。

(5)重复步骤(3)和(4),直到当前窗口期内所有的成分股公司均完成与非成分股公司的匹配。

通过上述步骤共得到两组匹配结果,分别用于波动性指标(STDt,i)和流动性指标(Turn Overt,i)的研究。

3 实证研究及分析

在完成了对每一个时间窗内每一只个股样本的变量计算、指标构建和成分股-非成分股匹配后,本文基于个股横截面数据,通过差异性检验和回归分析,从波动性和流动性的角度研究股指期货市场交易政策的演变对股票市场质量的影响。

3.1 交易政策与股票市场波动性

大量研究[4-6]表明,股指期货长期来看具有抑制股票市场波动性的作用,中国市场推出股指期货的初衷也在于抑制股市异常波动;同时,期货市场的投机交易会加剧现货市场对应部分的波动。本节主要检验股指期货交易政策的演变对股票市场波动性是否存在显著的抑制,以及这一作用有何变化特点。

首先对样本进行了描述性统计和差异性检验,结果如表4所示。表4中包含了两种股指期货产品的检验结果,现货标的指数分别反映股票市场主板部分的沪深300 指数(CSI300)和中小板部分的中证500指数(CSI500)。

表4 描述性统计和成分股-非成分股样本的差异性检验

描述性统计部分给出了全体研究区间和各个窗口期内,全体样本股、成分股和非成分股的波动率的均值和中位数,结果见表4 第3~5 和7~9 列。Con表示成分股组,NCon表示非成分股组,All表示全体样本股组。由表4可以看出,与高度限制交易时期(P0)相比,沪深300指数和中证500指数成分股以及非成分股、全体样本股的波动率的均值和中位数均有所下降;每一个窗口期内,两个指数的成分股波动率的均值和中位数均小于非成分股;每一个窗口期内,沪深300指数的成分股的波动率小于中证500指数成分股的波动率。

参考文献[24-25],对每一个窗口期内的成分股和非成分股样本的波动率进行差异性检验,同时检验了全体研究区间的情形(见表4)。差异性检验分别使用两组样本的均值标准差的t检验和两组样本中位数标准差的Mann-WhitneyU检验。

表4中第6和第10列给出了差异性检验的结果。从中可以看出:①在全体研究区间和各个时间窗内,两种差异性检验方法下,沪深300指数的成分股和非成分股的波动率均存在显著的差异。②除高度限制交易时期(P0)外,在全体研究区间和其他时间窗内,两种差异性检验方法下中证500指数的成分股和非成分股的波动率均存在显著的差异。结合描述性统计的结果,沪深300股指期货交易使沪深300指数的样本股波动率显著低于非样本股的波动率,初步说明股指期货交易具有稳定主板市场波动率的作用;交易限制开始放松后,中证500股指期货的样本股的波动率开始显著低于非样本股的波动率,初步说明股指期货对股票市场中小板部分波动率的抑制作用在高度的交易限制开始放宽后才得以正常发挥。

描述性统计和差异性检验后,通过回归分析进一步研究股指期货市场交易政策对股票市场波动率的影响。参考文献[24-25],通过如下回归模型从横向角度检验是否是股指期货现货标的指数的成分股对波动率的影响:

式中,被解释变量STDi为个股i在当前时间窗内的波动率。解释变量为成分股虚拟变量,若个股i在当前时间窗内为成分股,则DConi=1;否则,DConi=0。控制变量为个股i的系统性风险水平(SysRiski)、流通市值的对数(ln Mkt Valuei)和价格水平(InvPricei)。μ为残差项。

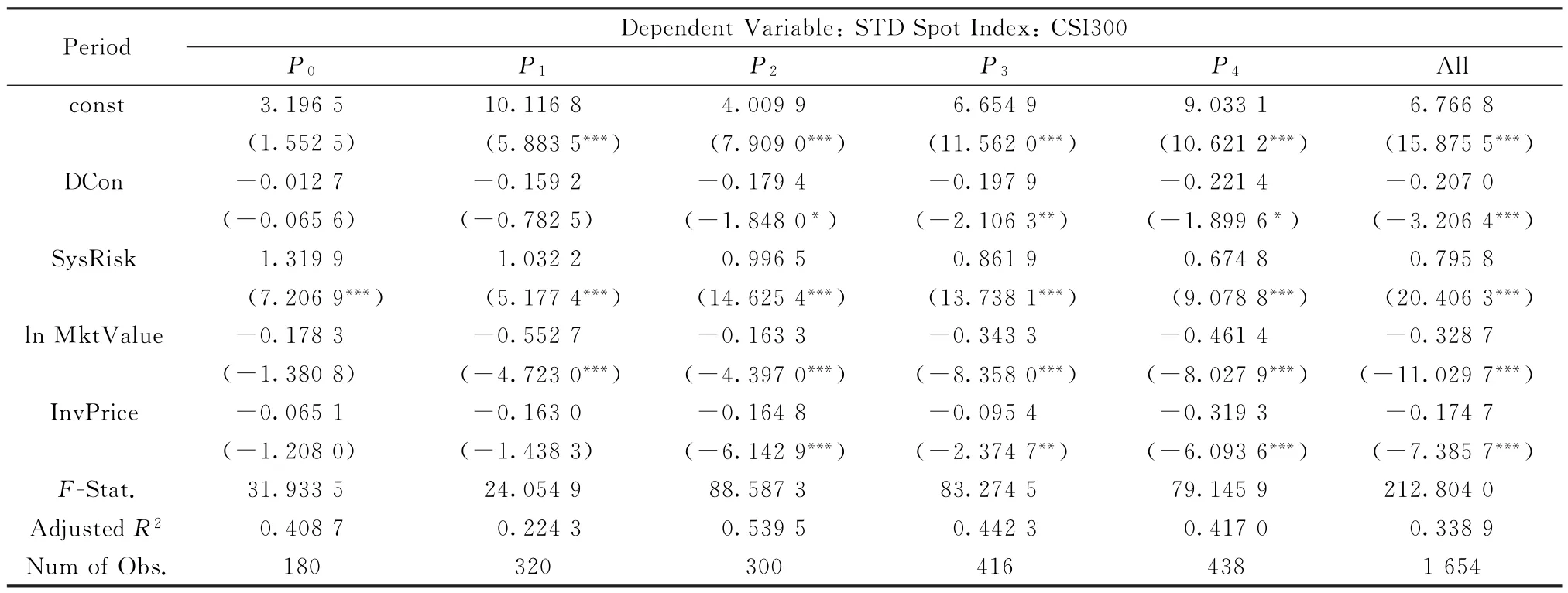

为了比较股指期货市场交易政策不同时是否是成分股对波动率的影响特点,分别在总体研究区间和每一个时间窗内对方程进行回归,沪深300指数和中证500指数对应的结果分别在表5、6中给出。

由表5可见:①总体研究区间内的DCon的回归系数在1%的水平下显著为负,由此说明,总体上沪深300指数成分股的波动率因股指期货交易而显著减小;②在窗口期P0和P1内DCon的回归系数不显著,在窗口期P2、P3和P4内DCon的回归系数显著为负,且5个窗口期内系数的绝对值逐渐增大。该结果说明,随着股指期货市场上交易限制的逐渐放松,沪深300股指期货交易对沪深300指数成分股波动率的抑制作用逐渐显著增强。

表5 是否成分股对波动率的影响回归结果(现货指数为CSI300)

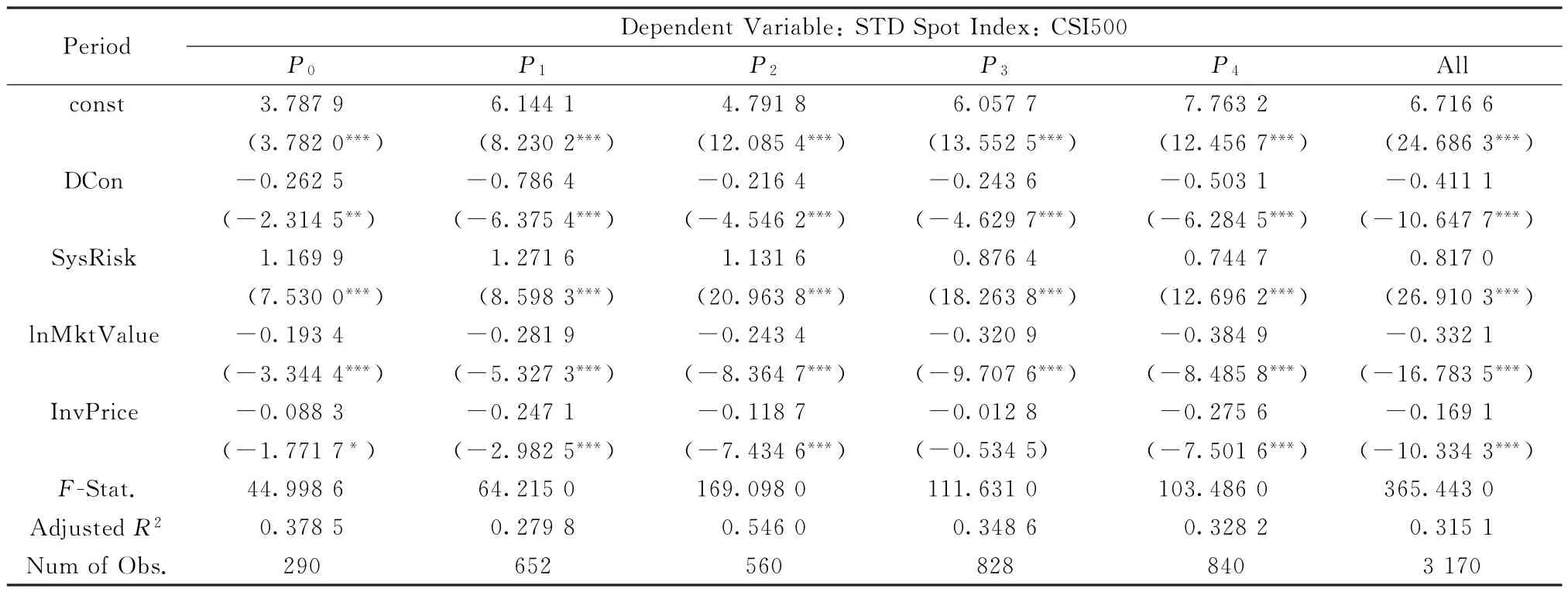

由表6 可见:①各个窗口期和总体研究区间内,DCon的回归系数均显著为负,说明中证500股指期货交易对中证500指数成分股的波动率具有显著的抑制作用;②窗口期P1内DCon的回归系数为-0.786 4,远小于P0内DCon 的回归系数-0.262 5,说明股指期货交易高度限制解除后,股指期货交易对成分股波动的抑制作用大幅度增强;③尽管窗口期P2和P3内DCon的回归系数大于P0内DCon的系数(分别为-0.216 4 和-0.243 6),窗口期P4内DCon的系数再次减小至-0.503 1。该结果说明,交易限制大范围解禁后,股指期货交易对中证500指数成分股波动率的抑制作用与交易高度限制的情况相比更强。

表6 是否成分股对波动率的影响回归结果(现货指数为CSI500)

为了纵向研究股指期货市场交易政策的逐步演变对股票市场波动率的影响,构建模型对相邻窗口期的样本进行回归。对于相邻的窗口期Pt-1和Pt(t=0,1,…,4),构建如下回归方程:

式中,被解释变量STDi为个股i在当前时间窗内的波动率。若个股i的样本属于窗口期Pt,则虚拟变量DPt,i=1;若样本属于窗口期Pt-1,则DPt,i=0。控制变量为个股i的系统性风险水平(SysRiski)、流通市值的对数(ln Mkt Valuei)和价格水平(InvPricei)。ε为残差项。

在每一对相邻的时间窗中分别对成分股、非成分股和全体样本股进行回归,结果如表7、8 所示。考虑到篇幅限制,展示结果中省略了控制变量的回归结果。

根据表7、8的结果可以发现:

(1)股指期货交易高度限制解除前后(P0vsP1),现货标的为沪深300指数和中证500指数的回归结果中,均有非成分股组和全体样本组DP1的回归系数显著为正,且大于样本股组DP1的系数(该系数不显著)这一特点。这一结果进一步证明了交易高度限制的初步放松造成的股票市场波动率显著增加主要是因为非成分股波动率的上涨,成分股的波动率因股指期货的存在得到了一定的抑制。

(2)保证金和平仓交易手续费的下降前后(P1vsP2),6组回归中DP2的系数均为负,除了表7的Con组以外该系数均显著;在系数大小方面,两种现货指数的回归结果中均有NCon组<All组<Con组。上述结果说明,交易成本的下降使股指期货平稳股票市场波动的作用得到发挥,且对成分股波动的抑制作用弱于非成分股,这一现象可能是因为费率下降增加了股指期货交易的活跃程度,使价格调整加快、波动增加。

表7 相邻窗口期对波动率的影响回归结果(现货指数为CSI300)

表8 相邻窗口期对波动率的影响回归结果(现货指数为CSI500)

(3)进入大范围解禁的过渡期前后(P2vsP3),过度交易的标准进一步放宽、保证金和手续费进一步下降,这时现货指数为沪深300的部分成分股组DP3的系数显著为负、非成分股组DP3的系数显著为正,现货指数为中证500的部分DP3的系数均不显著。该结果说明,股指期货交易显著抑制了沪深300成分股因股指期货市场环境放宽造成的波动率上升。

(4)交易限制基本解除前后(P3vsP4),两部分回归结果中非成分股组和全体样本股组中DP4的回归系数均显著为正,而成分股组DP4的系数均不显著,且远小于非成分股组的系数。该结果说明,尽管交易限制的大范围解除造成了股票市场整体波动的增大,指数成分股因股指期货交易其波动率并未显著增加。

总之,交易高度限制解除前后和交易限制基本解除前后,主板和中小板市场整体波动率显著增大,而沪深300和中证500指数成分股的波动率并未显著增加;市场整体波动率显著减小时,成分股的波动率随之减小。

综合对表5~8中回归结果的分析:随着交易政策的放宽,尽管市场整体波动性可能有所增加,股指期货交易对指数成分股的波动率具有显著的抑制作用,且交易政策对股票市场主板部分和中小板部分波动率的影响存在一定的差异。

3.2 交易政策与股票市场流动性

本文对于流动性的研究主要关注股指期货与股市流动性之间的“增量效应”或“交易转移效应”。“增量效应”认为股指期货会吸引大批套期保值者和套利者进入市场,扩大了市场规模,股指期货交易越活跃,现货市场流动性越好[21]。“交易转移效应”认为,由于股指期货交易成本更低且能够对冲风险,投资者更愿意将其有限的资产和精力投入股指期货市场,导致现货市场流动性变差[22]。本节检验股指期货交易政策的演变对股票市场流动性是否具有显著的提高或降低作用。

使用换手率Turn Overt,i作为流动性的度量,依照与波动性研究相同的流程分别进行检验和分析。首先对样本进行了描述性统计和差异性检验,结果如表9所示。表9中包括了现货标的指数为沪深300(CSI300)和中证500(CSI500)两种股指期货产品的检验结果。表中符号的含义与流动性研究部分相同,即Con表示成分股,NCon表示非成分股,All表示全体样本股。

表9 描述性统计和成分股-非成分股样本的差异性检验

描述性统计部分给出了全体研究区间和各个窗口期内,全体样本股、成分股和非成分股的换手率的均值和中位数,结果见表9第3~5 和7~9 列。由表9可以看出,沪深300指数和中证500指数的成分股、非成分股、全体样本股的换手率的均值和中位数均呈现出“减少-增加-减少”的趋势,且交易限制基本解除后(P4)与高度限制交易时期(P0)相比均有所下降;每一个窗口期内,两个指数的成分股换手率的均值和中位数均小于非成分股;每一个窗口期内,沪深300 指数的成分股的换手率小于中证500指数成分股的换手率。

与3.1中的流程相同,本节分别对每一个窗口期和全体研究区间内成分股和非成分股样本的流动性进行差异性检验,结果见表9 第6 和第10列。差异性检验分别使用样本均值的配对t检验和样本中位数的Mann-WhitneyU检验。从中可以看出,在全体研究区间和各个时间窗内,两种差异性检验方法下,沪深300 指数和中证500 指数的成分股和非成分股的换手率均存在显著的差异。结合描述性统计的结果,股指期货交易使指数的成分股换手率显著低于非成分股的换手率,这一结果可能是由于股指期货交易与现货指数之间存在“交易转移效应”。

综合描述性统计和差异性检验的结果,随着股指期货交易政策的演变,无论是否成分股、抑或是整体层面,股票市场上主板部分和中小板部分的换手率水平几乎都有所变化。然而,上述的变化可能是因为市场整体流动性水平的改变,所以通过回归分析进一步检验股指期货市场交易政策对股票市场换手率的影响,以研究股指期货不同时期的交易政策对股票市场流动性的作用有何异同。

参考文献[24-25]中的研究,通过如下回归模型从横向角度检验是否是股指期货现货标的指数的成分股对换手率的影响:

式中,被解释变量TurnOveri为个股i在当前时间窗内的换手率。解释变量为成分股虚拟变量,若个股i在当前时间窗内为成分股,则DConi=1;否则,DConi=0。控制变量的选择参考文献[30-31],并根据本文实际情况进行一定的调整,包括个股i的波动率(STDi)、流通市值的对数(ln Mkt Valuei)和价格水平(InvPricei)。α为常数项,μ为残差项。

在总体研究区间和每一个时间窗内对方程进行回归,沪深300指数和中证500指数对应的结果分别在表10、11中给出。

表10 是否成分股对换手率的影响回归结果(现货指数为CSI300)

由表10 可以看出:①总体研究区间内的DCon的回归系数在10%的水平下显著为正;②在窗口期P2内DCon的回归系数在1%的水平下显著为正,其他时间窗内DCon的回归系数均不显著。由表11可以看出,各个窗口期和总体研究区间内,DCon的回归系数均不显著。上述结果对于沪深300 股指期货总体而言,对成分股的流动性有显著的提升,这一作用在时间窗P2最为显著。而对于中证500 股指期货,并未发现其对成分股换手率存在足够显著的提高或降低作用。考虑到中国市场具有指数成分股换手率较低的特点,上述结论有待于进一步研究。

表11 是否成分股对换手率的影响回归结果(现货指数为CSI500)

之后,构建模型对相邻窗口期的样本进行回归,从纵向角度检验股指期货市场交易政策的逐步演变对股票市场流动性的影响。对于相邻的窗口期Pt-1和Pt(t=0,1,…,4),构建如下回归方程:

式中,被解释变量Turn Overi为个股i在当前时间窗内的换手率。若个股i的样本属于窗口期Pt,则虚拟变量DPt,i=1;若样本属于窗口期Pt-1,则DPt,i=0。控制变量为个股i的波动率(STDi)、流通市值的对数(ln Mkt Valuei)和价格水平(InvPricei)。α为常数项,ε为残差项。

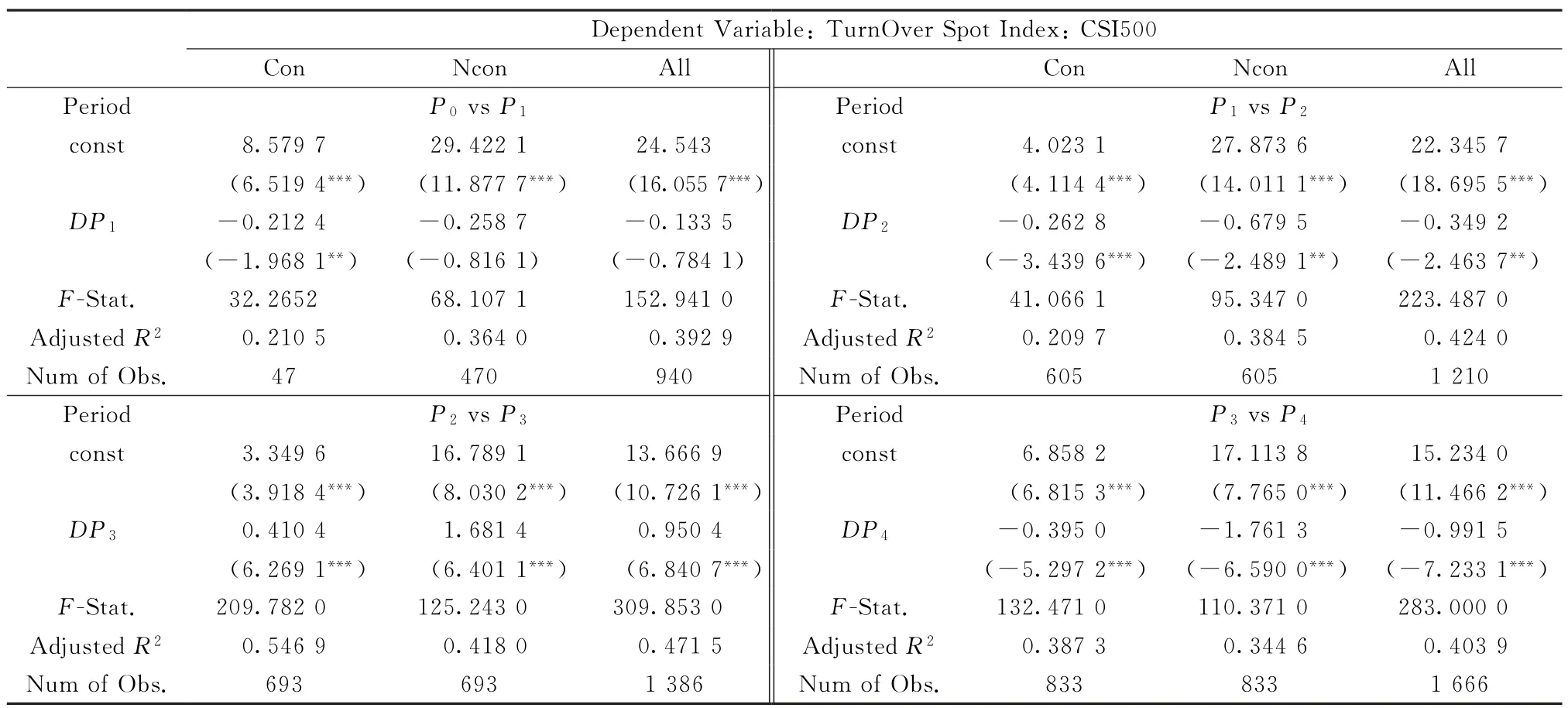

回归结果如表12、13所示。考虑到篇幅限制,展示结果中省略了控制变量的回归结果。

表12 相邻窗口期对换手率的影响回归结果(现货指数为CSI300)

表13 相邻窗口期对换手率的影响回归结果(现货指数为CSI500)

由表12、13的结果可以发现:

(1)股指期货交易高度限制解除前后(P0vsP1),仅中证500指数的回归结果中成分股组DP1的回归系数在5%的水平下显著为负,其他分组中DP1的系数均不显著。该结果说明,交易高度限制的初步放宽仅对中小板成分股的流动性造成了一定的“交易转移”,而股票市场的主板部分尚未受到显著影响。

(2)保证金和平仓交易手续费的下降前后(P1vsP2),6组回归中DP2的系数均显著为负,两种指数对应的回归结果中DP2系数的绝对值均有“Con组<NCon组”这一特点。上述结果说明,交易相关费率(交易成本)的下降吸引投资者进入股指期货市场,股票市场的交易频率显著减少;成分股受到的影响小于非成分股,一方面可能是因为指数成分股质量更高、长期持有的投资者更多(结合表9中描述性统计结果),另一方面可能是因为股指期货交易政策的放宽起到了一定的提高指数成分股流动性的作用。

(3)进入大范围解禁的过渡期前后(P2vsP3),6组回归中DP3的系数均显著为正,且成分股的系数小于非成分股组。

(4)交易限制基本解除前后(P3vsP4),6组回归结果中DP4的系数均显著为负,两种指数对应的回归结果中DP4系数的绝对值同样均有“Con组<NCon组”这一特点。该结果说明,尽管交易限制的大范围解除带来了股票市场整体换手率的显著下降,指数成分股的换手率下降幅度小于非成分股。

总之,交易限制基本解除前后,市场整体换手率显著减小;市场整体换手率降低时,成分股换手率的下降幅度更小;市场整体换手率提高时,成分股的换手率随之提高。

综合表10~13中回归结果的分析可以发现,尽管随着股指期货交易限制程度的逐渐放松股票市场的整体流动性可能会有所下降,与股票市场指数非成分股相比,成分股的流动性所受到的影响更小。一方面,股指期货交易与股票市场流动性之间可能存在一定的“交易转移效应”;另一方面,股指期货市场交易政策对投资者具有足够的吸引力后,指数成分股的流动性与非成分股相比得到了相对的提升。

4 结语

本文研究了在中国股指期货市场交易政策逐渐放宽这一背景下,股票市场质量所表现出的变化特点。参考Bae等[24]以及Xie等[25]的研究设计,从个股横截面角度,通过描述性统计、差异性检验和回归检验等方法,研究了股指期货交易对股票市场波动性和流动性的影响。研究发现,随着交易政策的逐步放宽:

(1)尽管市场整体波动性可能有所增加,股指期货交易对成分股的波动率存在一定的抑制作用。

(2)股指期货交易对市场整体流动性存在一定的“交易转移效应”,指数成分股所受影响更小。

(3)股票市场主板部分和中小板部分所受影响的力度和对政策变动的敏感程度有所不同。

总之,股指期货交易政策的逐步放宽对股票市场波动性具有一定的抑制作用、对流动性具有一定的提高作用。交易政策对投资者越具有吸引力,股指期货对股票市场质量越有益、越易于发挥其应有作用和基本功能。然而,股指期货在中国整体的金融体系中所占的地位有限,股指期货市场有待于进一步发展。