减税如何影响企业高质量创新?

陈志勇 张春雨 陈思霞

摘 要:以高质量创新促进中国经济高质量发展是贯彻新发展理念的重要途径,企业是市场的主体也应当成为技术创新的主体。近年来的减税政策是否推动企业高质量创新成为值得关注的议题。基于2011-2019年沪深A股上市公司面板数据,采用渐进式双重差分模型,以固定资产加速折旧政策为例,探究了减税对企业高质量创新产生的影响。研究表明:(1)减税显著推动了企业高质量创新的发展,该结论经过一系列稳健性检验后依旧成立;(2)减税主要通过“外延扩张”推动企业高质量创新,政策实施后新增的创新产出数量是推动企业创新质量提升的主要机制,但该政策未能“纵向深化”原有创新的质量,平均专利质量并未提升;(3)减税对企业高质量创新的影响存在异质性效果,其对非制造、规模较大以及存续时间较长企业的激励效果更佳。鉴于此,政府应继续实施减稅政策,同时为了发挥更为广泛的激励效应,也应做出诸如增强减税普惠性、分层次有针对性地优惠以及注重政策组合效应等调整。

关键词:减税;高质量创新;双重差分模型

一、引言

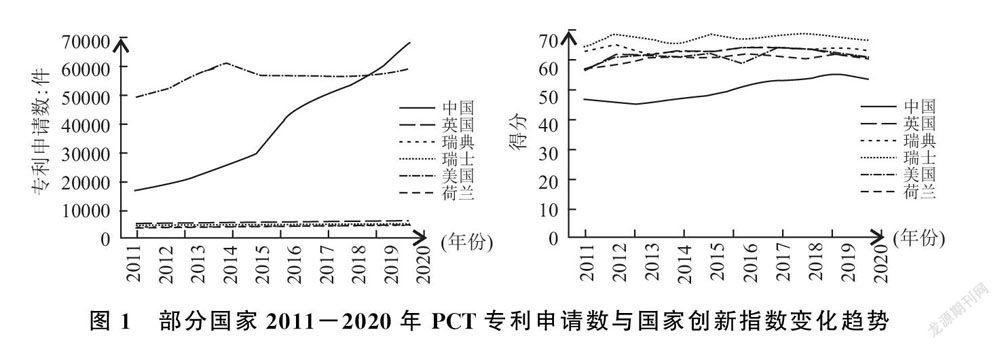

2020年10月,党的十九届五中全会通过了关于“十四五”规划和“2035远景目标”的建议,文件明确提出要“坚持创新驱动发展,坚持创新在我国现代化建设全局中的核心地位”,并且“到2035年要基本实现社会主义现代化远景目标,进入创新型国家前列”。以高质量创新引领高质量发展是全面提升我国经济发展质量和效益的重要驱动力量。[观点来自人民网:http://theory.people.com.cn/big5/n1/2020/1229/c40531-31982995.html。]据世界知识产权组织(WIPO)统计,2011-2020年中国专利申请量由16398件增加至68720件,世界排名稳居前五,且至2019年起位居榜首。而国家创新指数仅从 46.43分提高至53.28分,排名由第29位上升至第14位,未能进入前十,上述趋势详见图1。[ 为明晰近年来我国创新发展情况,我们从数量和质量两个角度,选取世界公认的创新型国家(英国、瑞士、瑞典、美国、荷兰)与其进行对比,图1中左图为各国PCT专利申请数量的变化趋势,右图为各国创新指数变化趋势。其中,以PCT专利申请数量表示创新数量,以国家创新指数表示创新质量,数据皆来源于世界知识产权组织官方网站,具体为:2011-2020年各年度《专利合作条约年度回顾》与《创新发展指数(GII)》。对比发现,十年间我国创新数量激增,且于近年赶超美国,荣居榜首,但创新质量与创新型国家仍有较大差距;反观所选创新型国家,除美国外,其他国家专利申请数量较低,均在10000件以下,但其创新发展指数却稳居前列,说明其整体创新质量较高。]趋势表明,我国虽在创新数量层面取得了巨大优势,但创新质量未达到理想水平,与典型的创新型国家仍存在一定差距。企业作为我国市场活动的基本经济组织,其创新质量与国家创新发展水平息息相关。近年来,我国为减轻企业的经济负担推行了大量的减税政策,这种减税是否具有及如何产生高质量创新效应?其效应的强度及特点如何?这是本文研究的核心内容。

企业的创新行为及创新质量受多种因素影响,包括:企业治理结构(Balsmeier 等,2017)、所处经济周期的阶段(Makridis 和 Mcguire,2020)、知识在国家或地区的溢出效应(Kwon 等,2020;Duan 等,2021)、专利发明者的特征(Criscuolo 和 Verspagen,2008)以及相关法律规定(李建强、赵西亮,2020)等。近年来,更多的文献开始关注产学研合作(刘斐然等,2020)、环境规制(胡江峰等,2020)、国家级开发区设置(杨波、李波,2021)以及研发补贴(白旭云等,2019)等国家政策对企业高质量创新的影响,税收政策作为国家宏观调控的主要工具,也是不可忽视的重要因素。一类文献以减税或企业税费返还总额衡量减税的总体效果并以此为研究对象,探究减税与企业创新之间的关系。部分学者认为减税能够降低企业的研发成本,显著促进企业的创新行为,李香菊、杨欢(2019)以创新投入为切入点,发现减税对企业短期和长期的技术创新均可发挥激励效用;伍红、郑家兴(2021)则以创新效率为关注点,发现减税降费可以正向且显著地影响企业的创新效率。当然,也有学者认为税收优惠政策会对创新产生挤出效应,反而抑制了企业创新的提升(张济建、章祥,2010)。另一类文献以政策冲击或税制改革代表减税效应,探究减税政策或改革的冲击对企业创新产生的作用。一方面,王桂军、曹平(2018),贺康等(2020),高正斌等(2020)以及石绍宾等(2020)分别利用“营改增”税制改革、“研发加计扣除”政策、“企业所得税分享”改革以及“固定资产加速折旧”政策探究了减税对企业创新行为的影响,发现上述减税政策皆正向且显著地激励了企业的创新行为。此外,国外学者Czarnitzki 等(2011)也对加拿大“R&D税收抵免”政策进行了探讨,发现税收抵免增加了企业层面的创新投入,由此引发的R&D活动也对创新产出产生了显著的正向影响。另一方面,也有部分学者对此持否定意见。韩仁月、马海涛(2019)在分析不同税收优惠方式对企业研发投入的影响时发现,固定资产加速折旧政策并未显著促进实验组企业的创新投入;王瑶等(2021)从企业创新效率角度分析,认为“营改增”税制改革虽然在一定程度上促进了企业增加研发投入,但却未能使其创新产出数量得到同步增长,最终导致其创新效率的下降。由此观之,减税究竟对企业的创新行为和创新水平产生何种影响,学术界尚未得出统一结论。同时,上述文献大多以创新投入、创新产出数量或创新效率衡量企业创新,虽然也有文献以“创新质量”命名,但其仍采用不同类型的专利产出数量或占比进行测算,并不能准确地反映企业创新质量水平。创新质量是创新活动的后置环节,也是对创新主体创新有效性的衡量。高质量创新通常用来形容创新产出成果,是指具有高溢出效应及应用价值的成果(赵玉林等,2021),利益关注者对创新成果的认可度是评价其的重要标准。因此,应使用能够体现出企业创新外溢性和成果被认可度的指标对其进行测度。那么,中国减税政策对企业高质量创新究竟产生了何种影响?目前,该方面的研究还较为薄弱,值得加以深入探讨。gzslib202204012143在本文的研究中,我们基于全面实施减税降费政策的背景,借助了一项企业所得税减税政策,评估了减税对企业高质量创新的影响。具体而言,本文借助2014年和2015年实施的固定加速折旧政策,以2011-2019年沪深A股上市公司为样本,构建面板数据的渐进式双重差分模型,从理论和实证方面探究上述问题。研究表明,该减税政策显著提升了试点企业的创新质量。该政策主要通过“外延扩张”推动企业高质量创新,但遗憾的是该政策未能“纵向深化”已有创新产出的质量,试点企业创新质量的提升主要依赖于政策实施后的新增专利。另外,该政策对企业高质量创新的激励效应受企业规模、年限以及行业类型等特征的影响,充分考虑企业异质性特征也为未来细化政策提供了借鉴意义。

本文的边际贡献主要体现在以下三个方面:第一,从创新质量视角,丰富了减税对企业创新影响的相关研究。已有研究多以研发投入、专利数量或不同类型专利占比衡量企业创新,未能真正反映企业的高质量创新水平。本文以创新质量为切入点,评估减税对企业高质量创新的影响。第二,进一步明确了企业创新质量的测度方法,使研究结论更具准确性。关于创新质量的研究,已有文献多以不同类型的专利数量或占比进行测度,这实际仍可归类为创新数量层面,且结论容易受到"策略性"创新的影响。因此,本文使用专利被引用数代表企业的创新质量,该指标可在一定程度上体现出企业创新的外溢性以及创新成果的被认可度,以此测算所得出的结论具有可靠性。第三,完善了减税推动企业高质量创新的机制路径。现有文献大多分析减税对创新投入或创新数量的影响路径,本文在已有研究的基础上,进一步延伸减税对企业创新影响的内在机制,发现其主要通过“外延扩张”推动企业的高质量创新。

本文后续结构安排如下:第二部分主要介绍了固定资产加速折旧政策减税的制度背景,并结合相关理论分析提出研究假设;第三部分是实证方案设定与说明;第四部分为实证结果的汇报与分析;最后为结论与建议。

二、制度背景与研究假设

(一)制度背景

为实现建设创新型国家的目标,截至2019年,相关部门共推出了89项税收优惠措施。其中,固定资产加速折旧政策(简称加速折旧政策)是一项具有代表性的税收激励政策。2014年10月,财政部和国家税务总局联合发文《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号),正式颁布并实施了“固定资产加速折旧”政策。该政策为非强制性政策,允许试点行业内的企业根据自身购置固定资产的情况,选择是否采用以加速折旧或缩短年限的方法对实施时点后的新购固定资产进行加速折旧。随后,为进一步扩大该政策的影响力度,有关部门又于2015年9月和2019年4月颁布进一步扩大政策适用范围的通告——财税〔2015〕106号和财税〔2019〕66号文,[ 《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号);《财政部 国家税务总局关于扩大固定资产加速折旧优惠政策适用范围的公告》(财税〔2019〕66号)。]将六类行业扩大至十类,随后扩展至整个制造业,演进过程详见表1。为保证所选样本在政策实施前后的可比性,本文主要探究2014年和2015年固定资产加速折旧政策对企业高质量创新的影响。

减税是一种通过减轻企业的纳税负担或延迟企业纳税义务给予企业支持的事后激励政策(胡华夏等,2017),固定资产加速折旧政策是政府支持企业技术创新的重要减税政策之一,其发挥作用的模式主要是后者。该政策通过对企业固定资产折旧层面的优惠条款,实现对企业技术升级的支持。依据会计核算准则可知,折旧年限和折旧方法是影响固定资产每年计提折旧金额的主要因素。

从折旧年限方面看,折旧年限虽无法改变固定资产计提折旧的总额,但原值相同的固定资产会因其存在的差异产生年折旧额度的不同。通常,年限越长,每年可计提的折旧额度就越低,可抵扣的税额也越少,进而其可享受到的减税优惠相对较低。固定资产加速折旧政策中的一项优惠条款便是允许试点企业对其在政策实施时点后新购置的固定资产缩短年限进行折旧。从折旧方法来看,除企业通常采用的“直线法”以外,会计准则中还明确提出了“双倍余额递减法”和“年数总和法”两种加速折旧的方法,使用该类方法虽不能增加固定资产折旧的总额,但可以改变折旧额度的时间分布,提升固定资产前期计提折旧额度,降低其投资风险,这也是固定资产加速折旧的优惠条款之一。上述两方面说明,固定资产加速折旧政策虽并未影响累计折旧总额,但可以通过改变企业年折旧额来影响企业对应时期的税负水平,缓解企业固定资产投资初期的资金压力,降低投资风险,激励企业加快设备更新换代,并以此提升企业的创新技术水平。

实际上,上述减税效应是在考虑货币时间价值时产生的,现举例说明实施该政策可使企业获得的税收优惠额度。假设所得税适用税率为25%的企业购进原值200万元、预计净残值为0、使用年限为5年的固定资产,借鉴Zwick 和 Mahon(2017)以及刘啟仁等(2019)的经验,我们将贴现率设定为7%,计算得出企业采用不同折旧方法最终所能获得可抵税额的现值,详见表2。

相较于“直线法”,其他三种加速折舊方法可以获得额外税收优惠的现值分别为:2.16万元、1.98万元和2.94万元。我们将以上事例转化为适用于普遍情况的计算式(详见式(1))。

Pa-s=∑Mt=111+rt-1×Dat×T-∑Mt=111+rt-1×Dst×T=∑Mt=111+rt-1×Dat-∑Mt=111+rt-1×Dst×T(1)

其中,Pa-s为使用直线法计提折旧与使用加速折旧法计提折旧产生的可抵税额的现值差异;M为企业购进的M类固定资产;t为时间;Dst和Dat分别为第t年使用“直线法”和加速折旧法计提的年折旧额;T为企业所得税率。显然,加速程度越高,初期税负压力越小;且折现率和所得税率越高,企业获得的额外减税红利就越大。因此,该政策的实施可以有效缓解企业的资金负担,激励企业增加其创新投入。gzslib202204012143(二)研究假设

正如前文所述,固定资产加速折旧政策实际上是通过改变税负分布和获取额外可抵税额现值红利来激励企业的创新行为。该政策不仅可以使企业降低固定资产购置初期的课税负担,让政府成为企业的投资合伙人与风险共担者,还能够从现值角度为企业获得额外的减税优惠,在一定程度上缓解企业的资金负担,增加现金流量降低融资约束,使企业拥有增加先进设备和专业技术人才等创新投入的自主权。创新投入是高质量创新的开端,且更为先进的设备和具有专业素质的人才正是提升企业创新产出质量的必要条件。因此,我们认为该减税政策以创新投入为切入点,可以促进企业的创新产出,提升企业的创新质量。据此,我们提出本文的基本假设:

假设1:减税对企业的高质量创新产生激励作用。

创新投入是创新产出的基础,那么,创新投入又将通过何种机制推动企业的高质量创新发展?企业会做出何种创新策略选择?我们认为,主要存在以下两种创新策略可供企业选择,外延扩张策略(Extensive Strategy)和纵向深化策略(Intensive Strategy)。

一方面,企业创新质量的提升可能源于其创新數量的增长,我们将以数量增长推动质量提升的策略称为“外延扩张”策略。虽然,创新投入是一项具有高风险、长周期特征的企业投资活动,但大量且有针对性的增加创新投入可以相应促进其创新产出数量。为提升企业发展水平,管理者往往会根据市场需求进行开源式的创新,弥补既有领域中技术创新的空缺或进军新领域寻找创新突破口,并将政策提供的“无息贷款”投资于此。由于新增区域未有技术与之对比,其对创新成果的包容性相对较强,使企业申请专利的可能性增大,并由此激发其新增专利的数量,创新质量也随之得到提升。同时,新领域的创新突破往往能提升企业在同行业中的地位,由新技术衍生的产品更能得到消费者的青睐,其他企业也会增加对其的关注,其专利被引数也可得到相应的增加。

据此,我们提出以下假设:

假设2a:减税可以通过“外延扩张”推动企业的高质量创新。

另一方面,企业创新质量的提升也可能源于其对已有创新产出的再深化,我们将以深化原有创新产出提高创新质量的策略称为“纵向深化”策略。相较于技术空缺区域或新开发领域,企业更加熟悉自身原有专利与技术,且拥有与之对应的、相对完善的人力资本与基础设施。并且,通常企业已有的创新产出往往与其主营业务或主营产品密切相关。因此,利用减税红利购置更为先进的设备,增大对原有专利技术的创新投入,对其进行再优化,从而增加企业专利的平均被引次数,也是企业提升其创新质量水平的重要途径之一。

据此,我们提出以下假设:

假设2b:减税可以通过“纵向深化”推动企业的高质量创新。

三、样本选择与模型设定

(一)样本选择与数据来源

考虑到样本数据的可及性和完整性,本文以沪深A股上市公司为研究样本,设定2011-2019年为总体样本期间。由于政策实施与企业创新质量提升之间存在时滞性,故创新质量指标的实质样本期间为2012-2019年,其他变量均以2011-2018年为样本期间。本文所使用的样本数据总体来源于中国研究数据服务平台(CNRDS)、国泰安数据库(CSMAR)和万得数据库(Wind)。其中,关于企业创新行为(投入、数量、质量)的相关数据主要来源于国泰安数据库,缺失数据由中国研究数据服务平台和万得数据库进行补充;行业环境与企业财务数据主要来源于国泰安数据库。

进一步,为确保研究数据的质量,本文对所使用的数据进行如下处理:(1)为避免异常状态企业的相关数据对本文实证结果产生影响,剔除样本期间内ST、ST*和PT状态的企业;(2)由于金融类企业使用不同的会计准则规范,出于样本指标可比性的考虑,剔除金融类企业;(3)出于对样本完整性的考虑,剔除2014年后上市及数据严重缺失的企业;(4)为降低异常值对研究结果的影响,本文对所有连续性变量在小于1%和大于99%的水平上进行缩尾处理。

(二)变量选择与测度

1.被解释变量

本文研究的主要问题是减税对企业高质量创新的影响,因此,本文以企业高质量创新为被解释变量。现有文献大多以发明专利或实用新型专利申请量(王宗军等,2019)、发明专利授权量或授权率(施建军、栗晓云,2019;俞立平,2020)衡量企业创新质量,但是这些指标的代表性具有一定的争议。部分学者认为使用该类指标对高质量创新进行衡量有失偏颇,我国部分专利产出存在“策略性”迎合的可能,应选择可以体现出专利外溢效应的指标(邓向荣、冯学良,2021),使用该类指标也能够在一定程上反映出企业创新成果的被认可度。为此,我们借鉴Aldieri(2014)的做法,以企业专利被引用次数测度创新质量,同时,考虑政策发挥效应存在时滞性且企业专利从申请至被引用也需一定的周期,故本文最终选择以“t+1期企业专利被引用次数+1的自然对数”(Quality)为衡量被解释变量的指标。

2.主要解释变量

本文主要以2014年和2015年固定资产加速折旧政策为例,研究减税与企业高质量创新之间的关系。为此,本文的主要解释变量为表示“企业是否受2014年或2015年固定资产加速折旧影响”的虚拟变量(DID)。当样本企业属于政策试点行业范围且处于政策实施时点以后,DID赋值为1,设为实验组;其余情况赋值为0,设为对照组。其中,划分上市公司行业分类的《上市公司行业分类指引》(证监会〔2012〕31号)虽参照《国民经济行业分类》(GB/T4754-2011)制定,但由于两个文件在分类方面的详略程度存在差异,因此,我们依据企业主营业务范围和主营产品对无法直接识别的中类行业进行手动筛选。[文教、工美、体育和娱乐用品制造业(C24),化学原料和化学制品制造业(C26),医药制造业(C27)以及橡胶和塑料制品业(C29)大类下各企业的中类分类均采用手工识别的方式,并根据识别结果划分其所属组别。]gzslib2022040121443.机制变量

本文一共设置了融资约束、创新投入和创新数量三项机制变量,探究减税政策对企业高质量创新的影响路径。其中,借鉴学者先前的研究,我们分别以“KZ指数”(魏志华等,2014)、“当期研发投入/当期期末总资产”(李香菊、杨欢,2019)和“当期专利申请数+1的自然对数”(石绍宾、姚淼,2020)测度上述变量。

4.控制变量

考虑到影响企业创新质量的因素较多,本文借鉴学者先前的经验,选取了一系列控制变量,包括:企业规模(Size)、股东持股(Share)、财务杠杆(Lev)、净资产收益率(ROE)、总资产增长率(Growth)、现金持有(Cash)以及行业竞争度(HHI)。同时,为了考察政策对相关变量收敛性的影响,我们在不同的回归模型中引入趋势控制变量(Var_base_trend),在后文相应部分会有详细说明。以上所述变量的具体测算方法和描述性统计结果详见表3。

(三)模型设定

1.基准回归模型设定

固定资产加速折旧政策属于渐进推行的政策,各行业实施该政策的时点存在差异,由于该政策是由国家相关部门制定并颁布,并非企业内部行为,因此,其属于外生政策冲击的范畴。基于此,我们将该政策视为准自然实验,为尽量避免由内生性问题导致的结论偏误,本文采用渐进式双重差分模型探究该政策是否促进企业高质量创新的发展,设定的基准回归模型如下:

Qualityit=β0+β1DIDit+∑kβkControlkit+ui+ut+εit(2)

其中,i表示企业,t表示时间;Controlit为除趋势变量以外的控制变量,同时考虑到企业创新质量可能存在收敛效应,因此模型中我们也加入了创新质量的时间趋势控制项(Quality_base_trend);ui和ut为固定效应虚拟变量,分别控制个体和时间效应;模型中涉及的其他变量含义如前所述。由于我们使用的数据为面板数据,表示企业组别(实验组或对照组)和政策实施前后的虚拟变量分别被ui和ut吸收,所以,我们只需在模型中引入其交互项DIDit。在上述模型中,我们关注的是主要解释变量的系数β1,结合理论分析,预期其显著为正。

2.平行趋势检验

实验组和对照组在政策前存在“共同趋势”是双重差分模型估计结果具有可靠性的基本假设,如果在固定资产加速折旧政策实施前,实验组和对照组企业的创新质量水平已存在非平行的发展趋势,那么以此模型得到的结论是不具备准确性的。为此,我们首先对所设定的基准回归模型进行平行趋势检验,具体检验方法如下:

Qualityit=β0+∑3τ=-3βτI(I=1,if t=treatyear+τ)+∑kβkControlkit+ui+ut+εit(3)

其中,控制變量以及固定效应的设置与基准回归模型保持一致。τ表示政策前后的各个时点,treatyear表示企业实施固定资产加速折旧的时间,若当年是该企业实施固定资产加速折旧的前一年(τ=-1) ,则 I 赋值为 1,否则为 0;依次类推。在此,我们着重关注政策实施前三期到实施后三期的动态趋势(加速折旧政策实施三年之后的年份全部纳入实施后的第三期),同时,将政策实施前一期作为基期,如果基准回归模型满足平行趋势检验的要求,则政策前期的系数应无法通过显著性检验。基于以上分析,本文对模型(3)进行估计,并将结果绘制成图2。

图2结果表明,在固定资产加速折旧政策实施以前,实验组企业和对照组企业的创新质量水平并不存在显著的差异,政策前期的估计系数并未通过显著性检验,基准模型满足平行趋势假设,可有效降低由内生性问题带来的结论偏误。值得注意的是,加速折旧政策的实施当期和后一期,虽然其系数为正,但并未通过显著性检验,说明政策的实施与产生效应之间存在时滞性,这符合我们的预期。改革后两期系数则显著为正,先上升后下降,说明政策对企业高质量创新开始发挥其正向激励效用,但效用达到一定的峰值后将会逐渐减弱,持续性较短。

四、实证结果与分析

(一)基准回归分析

根据前文理论分析与模型设定,我们采用模型(2)实证分析固定资产加速折旧政策对企业高质量创新所产生的影响,具体结果详见表4:列(1)中,我们未对全样本进行任何控制,其估计结果显著为正;列(2)和列(3)中,我们逐步加入企业个体和时间的固定效应,其结果依旧显著为正;列(4)中,为更加准确地考察政策对企业创新质量产生的影响,我们以2011年各企业创新质量水平为基期,构造其与趋势的交互项(Quality_base_trend)并将其置于回归模型中,[我们以年份为依据构造时间趋势指标Trend,将2011-2018年分别赋值为1~8(后文中所涉及的趋势指标构建方法皆同,不再赘述),并将其与以2011年各企业创新质量水平为基期构建的创新质量基期指标Quality _ base做交互项,得到创新质量趋势控制变量Quality_base_trend(后文中所涉及的趋势控制变量构建方法皆同,不再赘述)。]其系数显著为负,但我们所关注的关键系数仍显著为正;列(5)中,我们将所有的控制条件放入模型中,所得关键系数为正且通过显著性检验。以上五列检验中,关键系数均在1%或5%的水平下显著为正。

结果表明,固定资产加速折旧政策显著提升了试点企业的创新质量,该政策对企业实现其高质量创新发挥了激励作用,基本假设得以验证。其中,趋势控制变量系数显著为负,表明企业创新质量本身也存在一定的收敛性,基期前创新质量较高的企业随着时间的发展,其质量提升幅度相对较小;而基期前创新质量较低的企业则反之。

(二)稳健性检验

在基准回归检验中,我们发现固定资产加速折旧这一减税政策对企业高质量创新发展存在显著的激励效应。为保证上述结果的准确性与可靠性,我们将采用以下六种方式对基准回归结果进行稳健性检验。gzslib2022040121441.缩短样本区间

自2016年5月起,国家有关部门相继发布了一系列政策文件,全面推进“营改增”税制改革,为尽量降低此次改革对基准回归结果产生的政策混杂效应,我们将研究区间缩短至2015年,结果列示于表5的列(1)中。结果显示,缩短样本区间并未改变关键系数的显著性与方向,皆与基准回归结果保持一致,说明基准估计结果具有一定的稳健性,“营改增”税制改革并不影响本文所得到的基准结论。

2.缩减样本企业

固定资产加速折旧政策是一类系列政策,该政策由2014年提出,又分别于2015年和2019年扩大其试点行业范围。由于我们使用“t+1期企业专利被引用次数+1的自然对数”衡量企业创新质量水平,该变量的实际样本区间为2012-2019年,因此,基准回归所得结论可能会在一定程度上受到2019年政策扩围的影响,产生系列政策内部的混杂效应。为此,我们剔除了2019年新增试点行业中包含的企业,再次进行回归,结果列示于表5的列(2)中,该结果仍显著为正,说明基准回归结果是具有可靠性的,2019年固定资产加速折旧政策扩围并不影响基准结论。

3.加入控制变量与政策实施前后年份虚拟变量的交互项

考虑到企业或行业的特征可能在政策实施前后对企业创新行为的影响存在差异,在此我们定义变量Post为政策实施前后年份的虚拟变量。将政策实施前的年份赋值为0,实施后的年份赋值为1,并将其与除趋势外的其他控制变量做交互项(Control×Post)加入模型中,结果如表5列(3)所示,关键系数的方向与显著性保持不变。

4.加入政策前控制变量均值与时间趋势的交互项

政策实施前的企业特征也可能会对企业的创新行为产生差异性影响,存在一些时间层面上的趋势。基于此猜想,我们将政策前控制变量的均值(Control_mean)与时间趋势做交互项(Control_mean×Trend),并将其纳入原本模型中,详见表5中第(4)列结果,关键系数显著为正,基准回归结果具有准确性。

5.更换被解释变量

技术进步是企业高质量创新的重要表现之一,为进一步验证基准回归模型结果的准确性,借鉴刘维刚、倪红福(2018)的观点,我们以全要素生产率(TFP)代表企业技术进步,并将其作为基准模型中被解释变量的替换变量,再次进行回归,详见表5第(5)列。替换被解释变量后的回归结果再次证明,基准回归所得结论依然成立。

6.变换模型设定形式

受所处行业的影响,政府可能会在不同的时点出台针对某类行业的细化政策,对企业创新质量的提升产生一定效用,影响本文基准回归所得结论。为此,我们更换模型的设定形式,加入行业固定效应(uj)和时间固定效应的交互项(uj×ut),在更严苛的固定条件下对基本结论继续进行检验,结果汇报于表5列(6),政策变量的估计系数依旧为正向且显著。这在一定程度上缓解了由遗漏变量导致的内生性问题,基准回归所得结论是具有稳健性的。

(三)机制检验

1.融资约束与创新投入

正如理论分析部分所述,固定资产加速折旧政策可以通过改变企业固定资产的折旧年限和折旧方法影响企业的税负分布,相当于给予企业一笔“无息贷款”,缓解企业投资初期的资金负担。在考慮货币时间价值的条件下,该政策还会为企业带来一定的税收优惠激励,增加企业现金流,缓解企业融资约束和资金压力,成为促进企业创新投入的动力之一,而创新投入的增加是企业高质量创新的开端。接下来,我们采用渐进式双重差分模型,以企业创新投入(RD)为被解释变量,检验固定资产加速折旧政策对企业创新投入激励效应的作用路径,具体如下:

RDit=α0+α1DIDit+α2KZit×DIDit+α3KZit+∑kβkControlkit+ui+ut+εit(4)

在上述模型中,我们借鉴魏志华等(2014)的方式,以KZ指数衡量企业的融资约束程度,计算公式为:KZ= -10.93074×经营性净现金流/上期总资产-34.11533×现金股利/上期总资产-5.081387×现金持有/上期总资产+4.746103×资产负债率+0.5463714×托宾Q。并且 ,以此为基础构建了政策冲击的虚拟变量与融资约束的交互项(KZ×DID),其余各变量含义与前文一致,回归结果列于表6。

在列(1)中,我们主要考察固定加速折旧政策对企业创新投入的直接影响,主要关注政策评估系数,其结果显著为正。后面几列我们着重检验该政策是否可以通过缓解企业融资约束从而激励其创新投入,主要关注交互项的估计系数。在列(2)中,我们未置入任何控制条件;列(3)至列(5)中,逐步加入时间固定效应、个体固定效应以及控制变量,其结果都在1%或5%水平下显著为正。结果表明,固定资产加速折旧政策可以通过“无息贷款”缓解企业融资约束,降低其资金负担,使得企业拥有更多地投资自主权,增加创新投入。

2.创新投入与创新数量

在上一部分中,我们验证了固定资产加速折旧政策对企业创新投入的激励效应。创新投入是创新数量增加的基础,而创新数量的增加是提升企业创新质量水平的重要因素。接下来,我们将借助中介效应模型,实证探索加速折旧政策激励企业创新数量增加的路径,具体模式设定如下:

Patentit=a0+a1DIDit+∑kakControlkit+ui+ut+εit

RDit=b0+b1DIDit+∑kbkControlkit+ui+ut+εit

Patentit=c0+c1DIDit+c2RDit+∑kckControlkit+ui+ut+εit(5)

模型(5)中,我们以创新产出数量(Patent)为被解释变量,政策冲击(DID)为解释变量,创新投入(RD)为中介变量,其余变量含义与前保持一致,结果详见表7。gzslib202204012144列(1)所示结果说明固定资产加速折旧政策对企业创新数量具有正向显著影响;列(2)和列(4)所得结果均可表明固定资产加速折旧政策可显著促进企业创新投入的增加,这与上一小节中所得结论一致。然而,当我们将创新投入作为中介变量置入模型时,可以发现,列(3)和列(5)中的关键系数并不显著,这说明当各企业创新投入情况相同时,政策对企业创新数量的增加难以发挥作用,其创新数量的增加主要依赖于企业新增的创新投入。从上述检验中我们可以发现,该减税政策的实施确实可以调动企业技术创新的积极性,激励企业更理性地、有针对性地新增创新投入来实现其创新数量的增加。

3.创新数量与创新质量

企业创新数量的增加能否推动其创新质量的提升?固定资产加速折旧政策激励企业实现高质量创新的最终路径是什么?为了解决上述问题,我们再次借助中介变量模型进行实证检验。此模型中,企业创新质量指标(Quality)为被解释变量,是否受到政策冲击(DID)为解释变量,创新数量指标(Patent)为中介变量,其余变量含义不变。

Qualityit=d0+d1DIDit+∑kdkControlkit+ui+ut+εit

Patentit=e0+e1DIDit+∑kekControlkit+ui+ut+εit

Qualityit=f0+f1DIDit+f2Patentit+∑kfkControlkit+ui+ut+εit(6)

表8中结果的结构与表7近似,列(1)、列(2)、列(4)的结果充分说明固定资产加速折旧政策对企业创新质量和创新数量产生积极影响;而在模型中置入中介变量后,关键系数未通过显著性检验,说明

企业原有的创新产出并未获得质量的提升。可能是受到市场需求及对产品包容性的影响,该减税政策主要是通过推动企业新增创新数量弥补既有领域中技术创新的空缺或进军新领域寻找创新突破口,即通过“外延扩张”策略来实现其创新质量的提升,至此假设2a得到验证。

(四)异质性检验

前文研究主要是从整体视角,以固定资产加速折旧为例,探究减税对企业高质量创新的影响,实质上忽略了企业特征、行业特征等异质性的影响。为使研究内容更全面,结论更准确,我们有必要进一步分析该减税政策在不同特征下子样本中的异质性效果。

1.行业异质性

分析固定资产加速折旧政策试点行业范围可以发现,其主要包括制造业及信息传输、软件和信息技术服务业,那么,政策对不同行业企业的创新质量作用效果一致吗?为此,我们根据样本企业所属的行业代码将其划分为制造业和非制造业两个子样本,并进行回归,结果列示于表9中列(1)和列(2)。可以发现,非制造业组企业关键系数在1%水平下显著为正,而制造业组系数为负且未通过显著性检验,这表明在行业特征影响下,固定資产加速折旧政策仅能提升非制造企业的创新质量。造成上述结果可能的原因是:一方面,制造企业以生产和制造产品为其主要业务活动,相较于非制造企业,制造企业受主营业务需求的影响,在政策实施前便已拥有较多固定资产,因此该政策为其带来的边际收益较小,非制造企业则反之。另一方面,相较于软件、信息技术等服务业,多数制造企业对员工素质要求较低,在人才结构层面难以满足将政策带来的红利转化为高质量创新产出的条件,而试点行业中的非制造企业往往相反,其大多属于知识密集型或技术密集型企业,人员素质相对较高,在政策红利下,其辅以更先进的设备对实现企业高质量创新能够产生更显著的效果。

2.企业规模异质性

根据企业总资产规模,我们将样本企业划分为大规模企业和小规模企业两个子样本,[我们以企业期末总资产自然对数的均值(22.44632)为界,将期末总资产大于等于其均值的企业划分为大规模企业,其余划分为小规模企业。]再次进行回归检验,结果详见表9中列(3)和列(4)。结果显示,固定资产加速折旧政策对提升大规模试点企业创新质量发挥积极正向影响,而小规模试点企业组的关键系数却未能通过显著性检验,这表明大规模试点企业对政策变动的灵敏度更高。可能的原因是:通常,大规模企业拥有更强的研发创新能力、更合理的人才层次和更完善的配套设施,使其增加的创新投入更有机会成功创造出高质量的专利;而规模相对较小的企业可能相对缺乏持续性的信息、资金和高素质劳动力等要素的供应,故其研发创新活动能力相对较弱,难以满足高质量创新产出所需条件。

3.企业存续时间异质性

一方面,相较于存续时间短的试点企业,存续时间长的试点企业拥有相对丰富的资源和更稳健的风险应对能力,其更倾向于将税收优惠政策带来的“无息贷款”投资于具有高风险性的创新项目;同时,由于存续时间较长,使得该类企业享受政策带来红利的时间也较长,享受的红利也更多,从而可以用于创新项目的资金更为雄厚,而存续时间短的企业则反之。另一方面,存续时间长的企业具有相对丰富的创新经验,由固定资产加速折旧政策所增加的创新投入更可能转化为高质量的产出;而存续时间较短的企业可能会由于对市场了解不全面或缺乏经验,使其面临的创新风险会相对较大,创新投入与高质量创新产出之间的转化率也相对较低。由此,我们推论固定资产加速折旧政策在存续时间较长的企业中,更能发挥其对高质量创新的激励效应。将全样本根据企业成立年限划分为两个子样本进行回归分析,[我们以“研究年份与企业成立年份之差的自然对数”测算企业存续时间,将存续时间大于等于2的企业划分为存续年限长组,其余划分为存续年限短组。]结果列于表9中最后两列,存续年限长的企业,其关键系数显著为正,而存续年限较短的企业系数为负且未通过显著性检验,表明我们的推论具有一定的合理性。

(五)拓展性分析

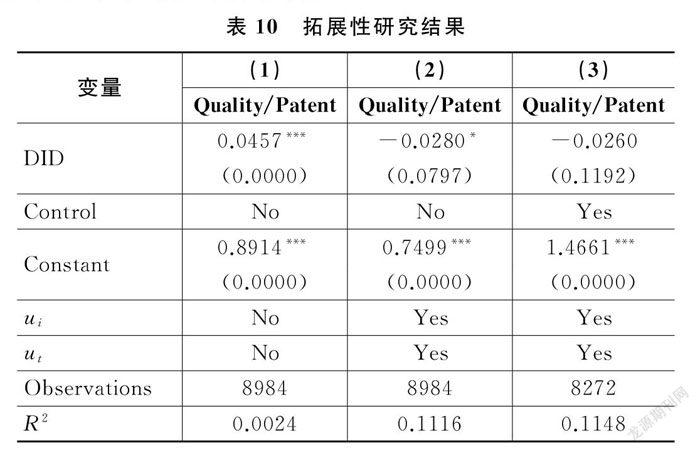

在前面的实证部分中,我们构造了渐进式双重差分模型,以“t+1期企业专利被引用数+1的自然对数”衡量企业创新质量,发现固定资产加速折旧政策可以通过“外延扩张”对企业高质量创新发展发挥积极且正向的效应。那么,该减税政策是否可以通过“纵向深化”推动企业高质量创新?企业原本已有的专利,是否可以得到质量的再优化?为了解决上述疑惑,我们以"Ln(企业t+1期被引专利次数+1)/Ln(t期专利申请数量+1)"测算企业的平均专利被引用数(Quality/Patent),并作为被解释变量引入模型中,结果列示于表10中,在此我们着重关注政策冲击项的估计系数。gzslib202204012145列(1)中,未置入任何控制条件,此列中关键系数在1%水平下显著为正;列(2)中,控制了个体固定效应和时间固定效应,此时关键系数的显著性已下降至10%且方向发生变化;列(3)中,进一步加入控制變量,关键系数的方向与列(2)一致为负,但未通过显著性检验。为了保证实证结果的可比性以及所得结论的可靠性,在此我们主要关注列(3)中显示的结果,遗憾的是该减税政策并未促进企业的平均专利被引数,企业原有的专利并未因此政策实现再优化,假设2b未能通过检验。出现该结果可能的原因是:一方面,受市场需求的不断变化,企业原有的专利产出难以满足当前市场的需求,因此企业未将创新质量提升的重心放置于优化已有专利;另一方面,部分企业可能存在政策迎合行为,为享受政策红利,更多关注对专利包容性高的新领域,放弃相对难以继续攻克的已有专利,而这部分专利中也不乏仍具有现实意义的项目,从这一层面看,该政策还存在进一步提升与完善的空间。

五、结论与建议

创新是我国经济高质量发展的重要驱动力,也是促进建设“双循环”新发展格局的加速器。建立创新型国家和实现质量强国的目标离不开高质量技术创新的支持(闫坤、张鹏,2019)。税收作为国家宏观调控的重要手段,其与企业创新之间的关系是我国经济社会发展中值得关注的问题。本文基于沪、深两市A股上市公司2011-2019年的面板数据,采用渐进式双重差分模型,以固定资产加速折旧政策为例,探究了减税对企业高质量创新的影响。

研究表明:(1)该减税政策对企业高质量创新产生正向积极作用,该结论经过消除政策混杂效应、缩短样本期间、增加控制变量以及更换模型设定形式等一系列稳健性检验后依然成立。(2)该减税政策对企业高质量创新发挥激励效应的路径起始于其“无息贷款”对试点企业融资约束的缓解,经过对企业新增创新投入的促进,最终依赖于“外延扩张”策略实现创新质量的提升。(3)该减税政策对企业创新质量的影响存在显著的异质性,其在非制造行业、规模较大以及存续时间较长企业中激励作用更加显著。(4)该减税政策在现阶段仅能通过丰富企业创新领域,增加创新数量实现其对企业高质量创新的促进作用,未能“纵向深化”原有创新产出的质量,无法提高平均专利产出的被引用数。总体而言,减税对企业高质量创新的促进作用是显著存在的,因此,持续实施该类政策具有必要性,但仍需进一步完善。

本文的研究对于丰富税收层面的科技创新政策体系具有有益的启示。为了更加有效且持续地发挥其激励效应,固定资产加速折旧政策也需做出适当的调整:(1)增强政策的普惠性,进一步扩大固定资产加速折旧政策适用范围。2019年4月,财政部和国家税务总局颁布财税〔2019〕66号文件,将试点范围扩大至整个制造业,然而根据本文的研究结论,该政策对非制造业企业的创新质量能产生更积极的促进作用。因此,有关部门可以着重考虑将该政策的适用范围进一步扩大,惠及更多非制造业行业。(2)以平均专利被引数为标准,达标企业可享受进一步的减税优惠。根据本文所得结论,目前该减税政策仅通过“外延扩张”促进了企业的高质量创新发展,而未能强化原有专利质量。为此,有关部门可权衡利弊,以企业专利平均被引数制定不同层级的标准,当企业达到较高层级后可享受更高层次的减税优惠,以此激励企业从“纵向深化”层面继续提升企业创新质量,而非仅依赖于新增专利。(3)针对行业或企业特征,设计更具针对性的减税条款。以固定资产加速折旧政策为例,该政策并非强制性政策且其以“无息贷款”形成的红利并未明文规定用途,可由企业自主确定。因此,为有效实现该政策促进企业技术升级的目标,有关部门应当根据不同行业中企业的特征进一步细化条款,使不同类型的企业皆可按自身情况享受到实质性的减税优惠,从而积极引导企业运用政策优惠将投资重心置于技术创新项目。(4)发挥政策的组合效应,打出“政策组合拳”。为提高企业技术创新水平,我国出台了一系列税收优惠政策,固定资产加速折旧仅是其中一项,还有诸如“研发加计扣除”、“降低高新技术行业所得税率”、“减免关税”以及“部分行业增值税即征即退”等政策。在充分权衡财政能力与创新发展需要的基础上,有关部门可以制定更为具体的条款,明确允许企业根据自身实际考虑政策之间的交互作用综合利用各种减税政策,弱化政策之间的冲抵效应,强化政策的集聚功能,增强对企业创新活动的促进力度。

参考文献:

[1] 白旭云、王砚羽、苏欣,2019:《研发补贴还是税收激励——政府干预对企业创新绩效和创新质量的影响》,《科研管理》第6期。

[2] 邓向荣、冯学良,2021:《政策激励、杠杆调节与企业高质量创新》,《经济纵横》第3期。

[3] 高正斌、张开志、倪志良,2020:《减税能促进企业创新吗?——基于所得税分享改革的准自然实验》,《财政研究》第8期。

[4] 韩仁月、马海涛,2019:《税收优惠方式与企业研发投入——基于双重差分模型的实证检验》,《中央财经大学学报》第3期。

[5] 贺康、王运陈、张立光、万丽梅,2020:《税收优惠、创新产出与创新效率——基于研发费用加计扣除政策的实证检验》,《华东经济管理》第1期。

[6] 胡华夏、洪荭、肖露璐、刘雯,2017:《税收优惠与研发投入——产权性质调节与成本粘性的中介作用》,《科研管理》第6期。

[7] 胡江峰、黄庆华、潘欣欣,2020:《碳排放交易制度与企业创新质量: 抑制还是促进》,《中国人口·资源与环境》第2期。

[8] 李建强、赵西亮,2020:《劳动保护与企业创新——基于<劳动合同法>的实证研究》,《经济学(季刊)》第1期。

[9] 李香菊、杨欢,2019:《财税激励政策、外部环境与企业研发投入——基于中国战略性新兴产业A股上市公司的实证研究》,《当代财经》第3期。

[10] 刘斐然、胡立君、范小群,2020:《产学研合作对企业创新质量的影响研究》,《经济管理》第10期。gzslib202204012145[11] 劉啟仁、赵灿、黄建忠,2019:《税收优惠、供给侧改革与企业投资》,《管理世界》第1期。

[12] 刘维刚、倪红福,2018:《制造业投入服务化与企业技术进步:效应及作用机制》,《财贸经济》第8期。

[13] 施建军、栗晓云,2021:《政府补助与企业创新能力:一个新的实证发现》,《经济管理》第3期。

[14] 石绍宾、姚淼,2020:《加速折旧如何影响企业创新?——基于A股上市公司数据的实证分析》,《经济问题》第8期。

[15] 王桂军、曹平,2018:《“营改增”对制造业企业自主创新的影响——兼议制造业企业的技术引进》,《财经研究》第3期。

[16] 王瑶、彭凯、支晓强,2021:《税收激励与企业创新——来自“营改增”的经验证据》,《北京工商大学学报》(社会科学版)第1期。

[17] 王宗军、周文斌、后青松,2019:《固定资产加速折旧所得税政策对企业研发创新的效应》,《税务研究》第11期。

[18] 魏志华、曾爱民、李博,2014:《金融生态环境与企业融资约束——基于中国上市公司的实证研究》,《会计研究》第5期。

[19] 伍红、郑家兴,2021:《政府补助和减税降费对企业创新效率的影响——基于制造业上市企业的门槛效应分析》,《当代财经》第3期。

[20] 闫坤、张鹏,2019:《构建推进质量强国战略的财政政策体系》,《宏观质量研究》第1期。

[21] 杨波、李波,2021:《开发区设立提升了企业创新质量吗——来自中国A股上市公司的经验证据》,《科技进步与对策》第3期。

[22] 俞立平,2020:《效率视角下创新数量、质量与速度互动机制研究》,《经济与管理研究》第11期。

[23] 张济建、章祥,2010:《税收政策对高新技术企业研发投入的激励效应研究——基于对95家高新技术企业的问卷调查》,《江海学刊》第4期。

[24] 赵玉林、刘超、谷军健,2021:《研发投入结构对高质量创新的影响——兼论有为政府和有效市场的协同效应》,《中国科技论坛》第1期。

[25] Aldieri, L., 2014, Citation Overlap Proximity within the Triad: Evidence from US and European Patent Citations, Social Science Electronic Publishing, 157-170.

[26] Balsmeier, B., Fleming, L. and Manso, G., 2017, Independent Boards and Innovation, Journal of Financial Economics, 123(3), 536-557.

[27] Criscuolo, P., Verspagen, B., 2008, Does it Matter Where Patent Citations Come From? Inventor vs. Examiner Citations in European Patents. Research Policy, 37(10), 1892-1908.

[28] Czarnitzki, D., Hanel, P. and Rosa, J.M., 2011, Evaluating the Impact of R&D Tax Credits on Innovation:A Microeconometric Study on Canadian Firms, Research Policy, 40(2), 217-229.

[29] Duan, Y., Liu, S., Cheng, H., et al., 2021, The Moderating Effect of Absorptive Capacity on Transnational Knowledge Spillover and the Innovation Quality of High-tech Industries in Host Countries: Evidence from the Chinese Manufacturing Industry, International Journal of Production Economics.

[30] Kwon, H S., Lee, J., Lee, S., et al., 2020, Knowledge Spillovers and Patent Citations: Trends in Geographic Localization, 1976-2015, Economics of Innovation and New Technology, 1-25.

[31] Makridis, C., Mcguire, E., 2020, The Quality of Innovation ‘Booms During ‘Busts, SSRN Electronic Journal.

[32] Zwick, E., Mahon, J., 2017, Tax Policy and Heterogeneous Investment Behavior, American Economic Review, 107(1), 217-248.

How Does Tax Reduction Affect High Quality Innovation of Companies?gzslib202204012145—An Empirical Research on Chinese Listed Companies

Chen Zhiyong, Zhang Chunyu and Chen Sixia

(School of Finance and Taxation, Zhongnan University of Economics and Law)

Abstract:Promoting the high quality development of the China's economic with high quality innovation is an important way to implement the new development concept. As the major body of the market, companies should also become the major body in technological innovation. Whether the tax reduction policies in recent years have promoted high quality innovation of companies has become a topic of concern. Based on the panel data of A-share listed companies in Shanghai and Shenzhen from 2011 to 2019, this paper adopts the progressive difference-in-differences mode and taking the accelerated depreciation policy of fixed assets as an example, this paper explores the impact of tax reduction on high quality innovation of companies. The research shows that :(1) Tax reduction significantly promotes the development of high quality innovation and this conclusion is still valid after a series of robustness tests; (2) Tax reduction mainly promotes high quality innovation of companies through "extensive strategy". The number of new innovation outputs after the implementation of the policy is the main mechanism to promote the improvement of innovation quality of companies, the policy failed to improve the quality of existing innovations through "intensive strategy", and the average patent quality has not been improved; (3) Tax reduction has a heterogeneous effect on high quality innovation, and it has a better incentive effect on non-manufacturing, large-scale and long-term companies. In view of this, the government should continue to implement the tax reduction policy. At the same time, in order to give play to a wider incentive effect, the government should also make adjustments such as enhancing the universality of tax reduction, making hierarchical and targeted concessions and paying closer attention to the effect of policy combination.

Key Words:tax reduction; high quality innovation; difference-in-differences model