CFO会计师事务所经历是否影响审计意见?

邵婉

(首都经济贸易大学会计学院 北京 100070)

一、引言

由于会计师事务所工作的高强度、高压力,不少拥有多年审计经验的审计师从会计师事务所“跳槽”进入企业去担任CFO(Bowlin,et al.,2009)。而这种现象的产生并非偶然,可能原因有以下几点:事务所工作高强度的训练及审计客户的复杂性,使审计人员的专业能力能够在短短几年内有了更高的提升,这给予了审计人员二次择业的资本,企业也更希望聘请这样的财务人员为企业财务的合规性提供一定程度上的保障;一般而言,相对于在事务所工作,在企业工作的财务人员能够获得同等薪酬或者更高的薪酬、更多的闲暇,这种高性价比的工作促使审计人员进入到企业中来。审计师和企业间的双向选择是会计师事务所审计人员进入企业成为CFO的关键原因。

高层梯队理论将研究重点放在管理层的个人特质上,研究其个人特征对公司行为可能带来的影响。但个人的行为并不是完全理性的,可能会受到之前的教育经历、任职企业等的影响。而CFO作为企业的首席财务官,对企业的财务行为、政策具有主导权,因此,不同背景的CFO可能对企业的会计信息质量造成不同的影响。现有研究主要关注高管背景对审计质量、审计意见的影响,较少从CFO的个人特征出发进行研究。审计意见具有“信任品”的特征(张勇,2013),审计意见作为外部审计机构出具的一种结果,能够向信息使用者进行信息传递,而标准无保留审计意见(以下简称标准审计意见)的出具能够加强信息使用者对企业的信任程度。本文从CFO从业背景出发,研究CFO会计师事务所经历对审计意见的影响。具有会计师事务所经历的CFO是否会显著提高外部审计师出具标准审计意见的概率?CFO会计师事务所经历对审计意见的作用路径是怎样的?应计盈余管理是否是CFO会计师事务所经历作用于审计意见的一种可能路径?CFO会计师事务所经历对审计意见的影响是否会因为企业的财务状况、外审机构的不同而有所差异?这些都是本文亟待解决的问题。

本文可能产生的贡献在于:(1)现有文献多研究高管的个人特征的影响,比如,从军经历、事务所关联、学术背景,等等,本文从CFO的个人特征出发,研究其事务所背景对审计意见的影响,可以丰富相关研究。(2)以往研究较少研究高管特征对审计意见的作用机制,本文从应计盈余管理来研究CFO会计师事务所经历对审计意见的作用机制,深化CFO背景对审计决策路径的认识。(3)监管部门角度。在以后进行相关决策时,监管机构可以以本文的研究发现作为参考,对CFO具有会计师事务所背景的上市公司给予更多的关注,并对这种现象可能产生的后果制定更有效的政策。这一研究发现也可以为企业选聘CFO提供一定的参考。

二、理论分析与假设提出

(一)CFO会计师事务所经历与审计意见。Bowlin,et al.(2009)认为,会计师事务所经历是许多审计师未来职业选择路径中的“踏脚石”,不少审计师二次择业时会进入到上市公司去担任财务主管。高层梯队理论认为,人的行为会受到过往经历的影响,而CFO作为企业财务主导人员,其财务决策行为必然受到以往的认知、处理事务的风险偏好以及曾任职过的企业的影响。由于现在企业的所有者不一定具备经营企业的能力,因此会聘请专门的人员去进行企业管理,导致了所有权和经营权的分离,从而企业内部的高管所掌握的企业情况与企业外部的信息使用者是不一致的,存在着严重的信息不对称。

审计意见作为独立审计活动的最终产品因具有信息含量而承担着信号传递功能,具有信任品的特征,能够缓解企业与利益相关者之间的信息不对称。标准审计意见是对企业财务报表真实公允性、公司经营管理状况的肯定,能够增强信息使用者对企业的信任程度。影响审计意见的因素有很多,公司特征、会计师事务所、高管背景和监管环境等因素均会对审计意见类型的出具产生影响(赵彦锋、赵慧娴、石青梅,2021;鲁啸军、王子硕,2020)。事务所的特征(规模、专长、业务类型、声誉等)会在一定程度上影响审计质量。而企业收到的外部审计机构出具的标准审计意见则被认为是低审计质量的象征(Francis,2011;杨柳,2013)。

当被审计企业的高管与外部审计机构存在关联时,企业更容易拿到标准审计意见,这种关联关系的存在降低了审计质量(Lennox,2005)。当企业的高管与外部审计机构具有关联关系时,会导致应计盈余管理的增加,从而导致客户获得外部审计师出具的非标准审计意见(以下简称非标审计意见)的概率会降低(Dowdell、Krishnan,2004;Menon、Williams,2004)。其次,Dowdell和 Krishnan(2004)研究发现,当企业的财务高管具备事务所经历时,会熟知会计师事务所的测试方法,从而会有效绕过。当企业的高管与外部会计师事务所具有关联时,外部审计师发现企业的问题并且报告的概率会大大降低。如果把出具的审计意见看作是发现问题和报告问题的联合概率,标准审计意见对于有外部审计机构关联的企业是更易得的(刘继红,2011)。因此,当企业的CFO经过会计师事务所高强度的训练,会具有更专业的技能、更强的反审计能力、更隐蔽的盈余操纵以及可能存在的事务所关联,这都促使具备会计师事务所经历的CFO更加容易获得审计师出具的标准审计意见。因此,本文拟提出假设1:

H1:CFO的会计师事务所经历会提高外部审计师出具标准审计意见的概率。

(二)应计盈余管理的中介作用。当企业的财务高管与外部会计师事务所具有关联关系时,外部审计师对公司情况比较了解,对公司的重要性水平也有了较大的初步估计,可能导致外部审计师对应计盈余管理的接受水平变高(Parlin、Bartlett,1994)。当企业的高管具备会计师事务所经历时,企业内部所进行的应计盈余管理被外部审计师发现、挑战和更正的可能性会大大降低。因为他们具有更加专业的知识和技能,更熟悉审计流程以及可能存在的私人关系,这些都使他们具备进行额外应计盈余管理的能力,从而在一定程度上使企业的外部审计监管变得更为宽松(Geiger等,2005)。高管以前的审计工作经历,使其熟知会计师事务所将要采用的私密的审计计划和测试、了解审计时关注点,从而知道如何进行盈余操纵使得外审机构的审计师通过一般的风险审计方法和流程难以发现。另一方面,当高管具备会计师事务所背景时,审计师可能会对他们存在过度友好或信任,从而丧失作为一名独立的审计师应有的客观性与职业怀疑,所以有事务所背景的高管可能改变公司的外部审计监管。因而,会有更多的应计盈余管理(刘继红、章丽珠,2014)。刘婷和刘文军(2019)研究发现,盈余程度高的企业更倾向于选聘具备会计师事务所经历的独立董事。

上市公司普遍存在盈余信息操纵的现象,只是盈余操纵的程度有所不同(卜华、陶学禹,2006)。应计盈余管理长期以来,被学界和实务界普遍认可为是上市公司隐藏公司负面消息的重要手段之一(潘越、戴亦一、林超,2011)。而且可操纵性应计并不能完全认同为错误和舞弊,它的存在也有一定的合理性,外部审计机构进行审计时并不能要求企业将所有的应计盈余管理进行调整。基于委托代理理论,上市公司所有者与会计师事务所构成了一种委托代理的关系,审计师按照一定的审计程序对上市公司财务报告进行详细的稽查和监督。上市公司的CFO掌握着自身运营的所有信息,而审计师作为外部审计机构的成员,难以对上市公司的情况全部掌握,从而导致了双方的信息不对称。根据相关文献,当企业的CFO具备会计师事务所经历时,会促使上市公司去进行更多的应计盈余管理,但由于CFO具有更强的专业能力,更熟悉审计流程以及审计师的关注点,了解如何进行盈余管理操纵并且不被发现,甚至可能与外部审计机构存在私密关系,从而使标准审计意见更容易被企业得到。因此,本文拟提出假设2:

H2:应计盈余管理在CFO会计师事务所经历与审计意见的关系中发挥了中介作用。

三、研究设计

(一)样本选择与数据来源。由于本文是研究CFO会计师事务所经历对审计意见的影响,因此首先要明确本文对CFO的定义。本文对首席财务官的选定遵循以下原则:(1)如果该公司使用“首席财务官”或者“CFO”称谓,则该财务管理人员即作为当年该公司的CFO;(2)如果该公司不使用“首席财务官”或者“CFO”称谓,并且当年存在多位财务管理人员,则选定职位最高的财务管理人员作为本公司的CFO;(3)如果该公司不使用“首席财务官”或者“CFO”称谓,并且当年只存在一位财务管理人员,即该财务管理人员作为该年度的CFO。

考虑到2008年金融危机对我国企业造成的重大影响,本文研究数据选择2010—2019年我国沪深A股上市公司,数据均来自CSMAR数据库。本文采用如下数据筛选原则:剔除金融业、保险业上市公司数据样本;剔除ST公司类样本;剔除相关数据缺漏的样本,最终得到有效样本观测值18 060个。为了消除极端值的影响,本文对所有的连续变量进行1%的Winsorize处理。本文数据处理软件采用Stata 15。

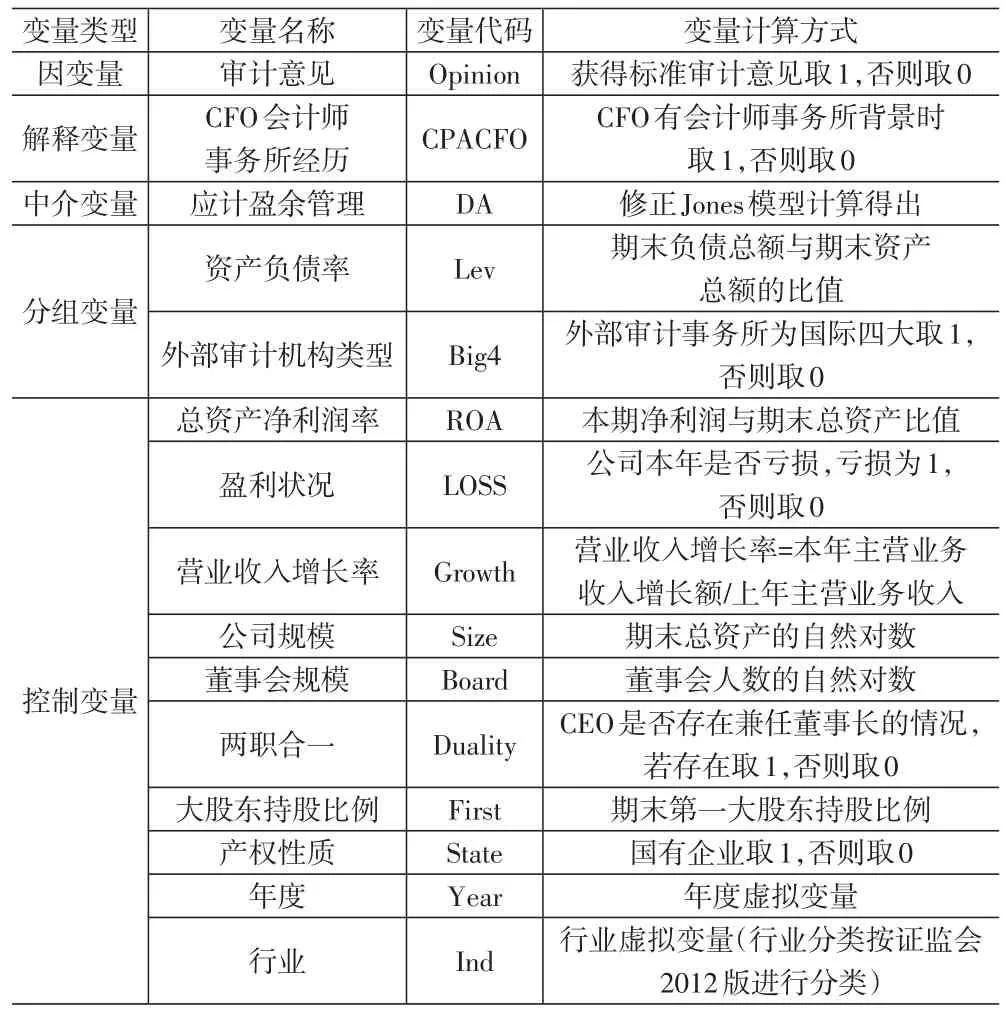

(二)变量定义。

1.因变量。本文选取的因变量为审计意见(Opinion),当审计意见为标准审计意见时取值为1,否则为0。

2.自变量。本文选取的自变量为CFO会计师事务所经历(CPACFO),关于CFO会计师事务所经历的数据均是从CSMAR数据库高管信息中个人简历部分手动筛选得出。蔡春等(2015)认为此项指标可采用虚拟变量进行判定,当CFO具备会计师事务所经历时取1,当CFO不具备会计师事务所经历时取0。

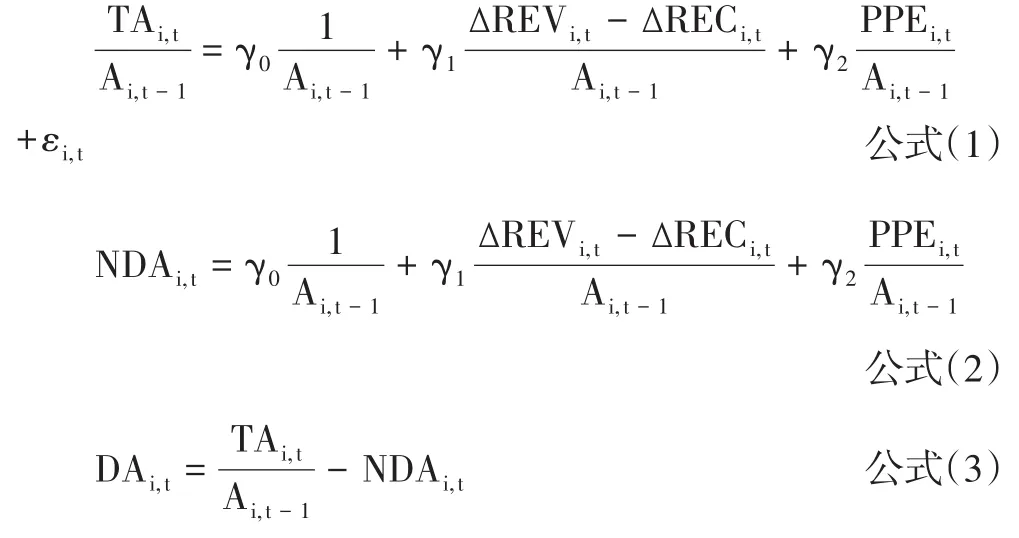

3.中介变量。本文选取的中介变量为应计盈余管理(DA),修正的Jones模型(Dechow et al.,1995)计算过程如下:

公式(1)中的 TA为企业第 t年的总应计利润;△REV为企业第 t年的营业收入增长额;△REC为企业第t年的应收账款增长额;PPE为企业第t年末的固定资产的价值;A为t-1年的总资产。计算过程如下:先根据公式(1)计算出γ、γ、γ,然后将计算出来的γ、γ、γ带入到公式(2)得到NDA,最后将NDA带入到公式(3)中,求出DA。

4.控制变量。考虑到可能会对审计意见产生影响的因素,选取如下控制变量:资产负债率、总资产净利润率、盈利状况、营业收入增长率、公司规模、董事会规模、两职合一、大股东持股比例、外部审计机构类型、产权性质,此外,还控制了年度和行业因素的影响。变量名称、符号、计算公式见表1。

表1 变量定义表

(三)模型设计。为了验证假设1,本文利用模型(1)来验证具有会计师事务所经历的CFO对审计意见产生的影响。为了验证应计盈余管理是否是CFO会计师事务所经历作用于审计意见的一种可能路径,本文借鉴温忠麟等(2014)检验中介效应的方法,进一步对模型(2)、(3)进行回归。如果对模型(1)进行回归,β显著,继续对模型(2)、(3)进行回归;若β、β依旧显著,说明存在中介效应,应计盈余管理在CFO会计师事务所经历与审计意见中发挥了中介作用;若β依旧显著,说明存在部分中介效应。

四、回归结果与分析

(一)描述性统计。主要变量描述性统计分析结果如表2所示。审计意见(Opinion)的均值为0.973,只有2.7%的公司得到非标审计意见,表明我国大部分上市公司的经营活动和会计报表不存在重大错报。CFO会计师事务所经历(CPACFO)这一变量的均值为0.113,标准差为0.316,说明有11.3%的上市公司财务高管先前具备会计师事务所工作经历,说明审计师跳槽到上市公司担任CFO岗位的现象十分普遍。DA的均值为0.001,标准差为0.075,表明不同的上市公司之间进行盈余管理的差异很大,方向也不尽相同,既有负向的,又有正向的。资产负债率(Lev)的均值为0.430,表明我国上市公司的负债水平相对较小,偿债能力较强,使得债权人的利益能够得到很好的保护。外部审计机构类型(Big4)的均值为0.055,表明我国A股上市公司使用非四大会计师事务所进行审计的概率为94.5%,很少聘请“四大”。我国上市公司规模的均值为22.115,并且标准差为1.262,表明不同公司的规模有较大差异。

表2 描述性统计

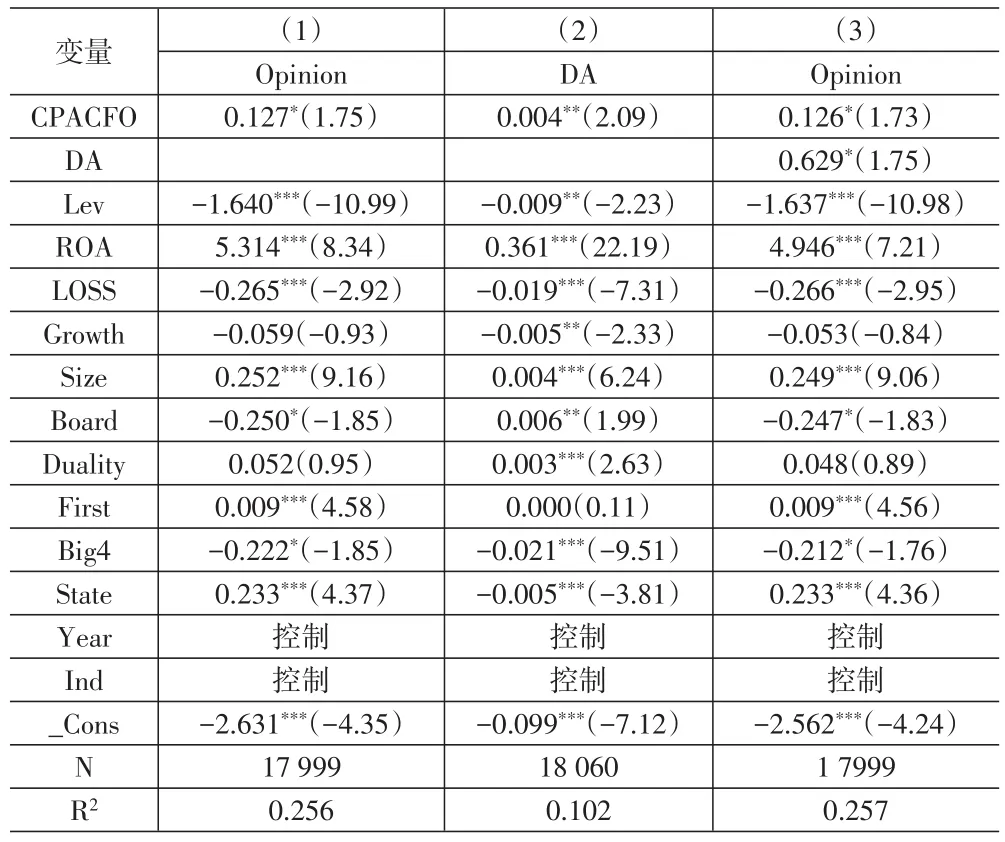

(二)回归分析。为了验证CFO具有会计师事务所经历是否会显著增加审计师出具标准审计意见的概率,以及应计盈余管理是否在二者之间起到了中介作用,本文利用模型(1)、(2)、(3)对样本数据进行回归,结果见表3。

表3 回归分析

利用模型(3)进行回归验证CFO会计师事务所经历与审计意见的关系得到第(1)列结果,CPACFO的系数为0.127,并且在10%的水平上显著,表明具有会计师事务所背景的CFO增加了审计师出具标准审计意见的概率,假设1得到验证。为了进一步检验应计盈余管理的作用机制,对模型(2)、(3)进行回归得到第(2)、(3)列的回归结果。第(2)列显示CPACFO对DA的影响系数为0.004,并且在5%的水平上显著,表明具有会计师事务所经历的CFO会更倾向于进行应计盈余管理操纵。在第(3)列中,CPACFO与DA的系数都在10%的水平上显著正相关,表明应计盈余管理在二者之间发挥了部分中介作用,假设2得到验证。

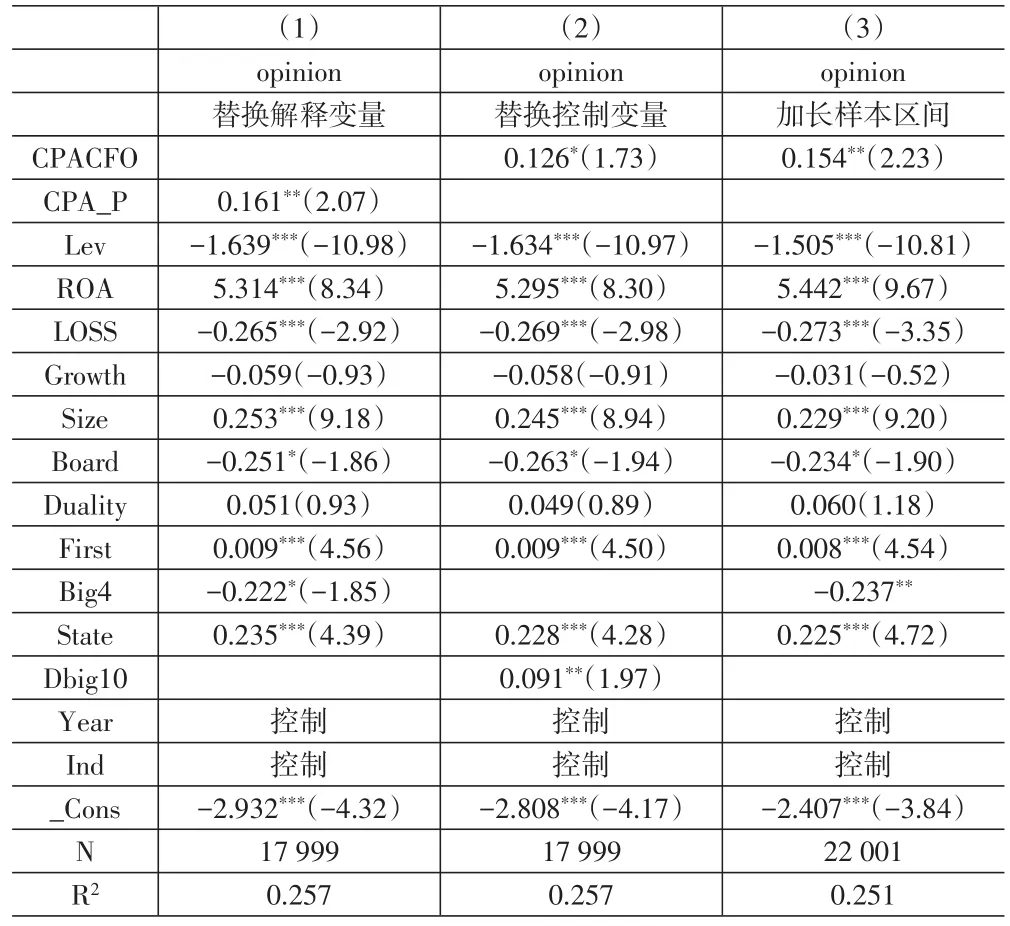

(三)稳健性检验。为了验证本文的结论是否稳健,采取如下方法进行检验。

首先,借鉴刘婷和刘文军(2019)的做法,改变文中主要变量的定义,看回归结果是否稳健。用所有财务人员中具有会计师事务所经历的比率(CPA_P)来替代CFO会计师事务所经历的虚拟变量,对模型(1)进行回归,得到下页表4第(1)列回归结果。CPA_P的系数为0.161,在5%的水平上显著,与主回归结果一致。而且CPA_P的系数为0.161大于第(1)列CPACFO的系数0.127,显著性也更强,因此,CPA_P对审计意见的作用更强。表明当企业财务人员中越多人具有审计师事务所背景,会更易于得到标准审计意见,并且其影响程度会高于仅仅CFO具有事务所背景的情况。

其次,替换文中的控制变量,为了探究内资所(国内“十大”)与外资所(国际“四大”)是否会对结论产生影响,将控制变量中的是否国际“四大”改为是否国内“十大”(王艳艳、陈汉文,2006)替换控制变量的结果如表4第(2)列所示,CPACFO的系数为0.126,在10%的水平上显著为正,与主回归结果一致,表明结论是稳健的。但Big4的系数与Dbig10的系数方向相反,后续可以进行进一步分析。最后,为了探究选取的时间长度是否会对结论产生影响,时间区间由2010—2019年变为2006—2019年。为了规避金融危机的影响,主回归未加2009年及以前数据,现加入金融危机前年份。通过加长样本区间,得到表4第(3)列结果,CPACFO的系数依旧显著为正,证明结果依旧稳健。

表4 稳健性检验

五、进一步分析

基于上述的回归分析,以及稳健性检验,基本可以得出CFO会计师事务所经历与审计意见具有显著的正相关关系。但是尚不清楚企业处于不同的内外部环境下,CFO会计师事务所经历对审计意见的正向影响是否存在差异,因此,进行如下进一步检验。

张莉和刘海燕(2018)认为企业财务风险越高,企业越容易得到非标审计意见。为了进一步探究企业处于不同的财务风险下CFO会计师事务所经历对审计意见的正向影响是否存在差异,分组(以资产负债率均值0.430为临界点)进行回归分析,得到表5第(1)、(2)列的回归结果。第(1)列展示了当企业面临的财务风险比较高(资产负债率>0.430)时,CPACFO与Opinion的系数为0.217,在5%的水平上显著,并且系数大于全样本回归下的系数0.127,显著性水平也更高,表明高的财务风险促进了二者之间的正相关关系。当企业处于低财务风险(资产负债率<0.430)的情况下,二者关系不显著,表明CFO会计师事务所经历对审计意见的作用在财务风险高的企业更能体现。

表5 进一步分析

林永坚和王志强(2013)研究证明:当企业的外部审计机构是国际“四大”时,企业进行应计盈余管理的操纵显著是更小的,从而表明外审机构是“四大”时的审计质量和审计服务是高于非“四大”的。因此,为了进一步探究外部审计机构的变化是否会对CFO会计师事务所经历与审计意见的正向关系产生影响,本文对外部审计机构类型进行了分组:非“四大”、“四大”,回归结果见表5。从第(3)列可以看出:当企业的外部审计机构是非“四大”时,具有会计师事务所经历的CFO更容易得到标准审计意见。当上市公司选用“四大”作为自己的外部审计机构时,其进行盈余管理操纵的空间是更小的,显著低于非“四大”(王艳艳、陈汉文,2006)。当企业的外部审计机构时“四大”时,如第(4)列结果所示,具有会计师事务所经历的CFO与审计意见在10%的水平上显著负相关。王霞(2009)从会计师事务所规模出发进行研究,发现外部审计机构在对上市公司进行审计时,“大所”相对于“小所”,对超过重要性水平的错报更容易出具非标审计意见。说明具有会计师事务所经历的CFO虽然具有很强的反审计能力,有能力为了得到标准审计意见而利用盈余管理操纵粉饰报表。但是当企业的外审机构为“四大”时,由于“四大”具有更加专业的服务、更好的审计技术、更加专业的审计程序,因此更有能力去发现客户可能存在的盈余管理操纵行为。另外,“四大”在业界的声誉是更高的、规模更大,出于对声誉的考虑,“四大”不可能因为某一CFO具备会计师事务所关联而产生审计合谋,对盈余管理的容忍程度更低,因此,不易得到标准审计意见。

六、研究结论

近些年来,审计师把会计师事务所工作经历作为“跳板”从而在二次择业时进入上市公司担任财务主管的现象已经屡见不鲜。在此背景下,本文基于高层梯队理论,以2010—2019年我国沪深A股上市公司作为研究样本,研究CFO会计师事务所经历与审计意见的关系,并进一步对应计盈余管理在CFO会计师事务所经历和审计意见之间的作用机制进行了检验。研究结论如下:(1)相比较于没有会计师事务所经历的CFO,具备会计师事务所经历的CFO会显著提高审计师出具标准审计意见的概率;(2)应计盈余管理在CFO会计师事务所经历与审计意见之间发挥了部分中介作用,即具有事务所经历的CFO会更倾向于应计盈余管理进行报表粉饰,并且他们具有更强的反审计能力,更不易被发现,所以更易得到标准审计意见;(3)进一步分析发现,CFO会计师事务所经历对审计意见的影响在高财务风险的企业更加显著,而在低财务风险的企业,二者的关系并不显著。对外部审计机构分组发现,相对于非“四大”,当外部审计机构为“四大”时,更容易得到非标审计意见,与王霞(2009)的结论一致。而当外部审计机构是非“四大”时,与主回归结论一致,具有会计师事务所经历的CFO会更易得到带有标准审计意见的审计报告。

对上市公司而言,具备会计师事务所工作经历的审计人员由于其业务复杂性及工作的高强度,往往具备更加专业的知识和技能,以及更强的盈余操纵能力并且不易被发现。因此,上市公司在选择CFO时要将其从业经历作为一项参考,并且对外部审计机构的规模也要予以关注。对投资者而言,当准备出资企业的CFO具备会计师事务所经历时,投资者做出投资决策时需要更谨慎。对债权人而言,以此为参考,从而对上市公司财务数据的信赖程度及是否提供借款进行重新考量。对于监管机构而言,一方面要对这种审计人员跳槽进入上市公司担任CFO的现象予以关注,另一方面需要制定相关的政策以解决这种现象所带来的后果。

——基于“关系”的视角