跨境软件交易所得的税法定性研究

崔晓静,孙 奕

(武汉大学 法学院,湖北 武汉 430072)

在新一轮科技革命和产业变革中,软件产业蓬勃发展,成为“信息技术之魂、经济转型之擎、网络安全之盾、数字社会之基”(1)《2020第二十四届中国国际软件博览会开幕》,https://tech.gmw.cn/2020-11/16/content_34371562.htm,2021年1月28日访问。。工信部发布的《软件和信息技术服务业发展规划(2016-2020年)》指出,软件和信息技术服务业既是引领科技创新、驱动经济社会转型发展的核心力量,也是建设制造强国和网络强国的核心支撑。建设强大的软件和信息技术服务业,已经成为中国构建全球竞争新优势、抢占新工业革命制高点的必然选择(2)《软件和信息技术服务业发展规划(2016-2020年)》, https://www.ndrc.gov.cn/fggz/fzzlgh/gjjzxgh/201706/t20170622_1196824.html,2021年1月28日访问。。商务部发布的《中国数字贸易和软件出口报告2017》指出,随着全球数字经济的快速发展,数字贸易将成为数字经济时代的主要贸易方式。作为数字贸易的重要组成部分,软件贸易成为决定数字经济时代服务贸易竞争力的关键领域。“十三五”以来,中国软件出口规模实力明显提升,价值链持续向高端跃升。其中,2017年中国软件出口执行金额为375.56亿美元,相当于2011年的2.6倍(3)《商务部发布〈中国数字贸易和软件出口报告2017〉》,http://www.gov.cn/xinwen/2018-06/12/content_5298244.htm,2020年12月10日访问。。

然而,软件贸易在迅速发展的同时,也对国际税收征管带来了挑战。由于软件的无形性和软件交易的复杂性,如何对跨境软件交易所得进行准确定性,成为困扰各国的一大难题,并引发了国际组织的关注。在国际层面,OECD早在1985年就在《软件:新兴产业》报告中指出了由软件带来的跨境税收问题的重要性。1992年,OECD又发布了《软件的税收待遇》报告,进一步论述了软件的概念与种类、软件付款的性质、各成员国对于软件付款征税的方式,并对税收协定范本的更新提出了修改建议(4)See OECD, The Tax Treatment of Software, adopted by the OECD Council on 23 July 1992.。在吸收上述报告内容的基础上,1992年版的《经济合作与发展组织关于对所得和财产征税的协定范本注释》(以下简称“《OECD范本注释》”)首次明确了对软件交易所得定性的基本原则。尽管如此,在各国的司法实践中,纳税人与税务机关仍然经常就跨境软件交易所得的定性问题发生争议,土耳其、芬兰、印度、澳大利亚、波兰、西班牙等国家的法院均审理过相关案件。为了防范和化解跨境软件交易所得的定性争议,为中国软件产业的发展营造一个稳定、明确、可预期的税收环境,本文首先对跨境软件交易所得的定性问题进行探讨,其次对跨境软件交易所得定性的国际实践进行考察,最后梳理中国处理跨境软件交易所得定性问题的现行立场并提出完善建议。

一、跨境软件交易所得的定性问题

在税收协定的适用中,所得的定性具有相当重要的地位。一般而言,所得的性质不同,将导致其适用不同的税收协定条款,从而享受不同的税收待遇。所得的定性问题直接关涉纳税人和缔约国双方的利益,因而成为各方关注的焦点。然而,在实践中,纳税人与税务机关之间,以及不同国家之间,就各类所得的内涵和外延存在不同的理解,由此导致诸多国际税收争议的产生(5)参见刘建:《刍议税收协定执行中的所得定性问题》,《涉外税务》,2008年第10期。。由于跨境软件交易的特殊性质,跨境软件交易所得的定性在税收征管实践中更加容易引发争议,主要表现为跨境软件交易所得究竟是构成营业利润,还是特许权使用费,抑或是财产收益。从实践来看,跨境软件交易所得的定性之所以面临困境,主要是因为跨境软件交易具有以下特殊性:第一,软件是数字化的产品。在有形产品的交易中,产品销售和知识产权转让之间的界限是十分清晰的,由此产生的营业利润与特许权使用费之间同样界限分明。相比之下,软件是指一个程序或一系列程序,其中包含为计算机本身的操作过程或完成其他任务所需的计算机指令(6)See OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para.12.1.。由于软件产品具有数字化和虚拟化特征,而软件知识产权也同样具有无形性,在实践中,软件产品本身的交易与软件知识产权的交易往往容易发生混淆。第二,软件交易的形式复杂多样。软件交易的主要类型包括软件产品销售,软件版权的许可、转让,软件专有技术的许可、转让,以及软件的开发、咨询、维护等服务。软件交易的类型不同,所得的定性也相应不同。此外,在一些情况下,不同类型的软件交易还同时并存,混合合同中包含多种不同的法律关系,将进一步增加所得定性的难度。第三,基于税收利益的考量,各国在税收协定中可能会对跨境软件交易所得作出不同规定,在司法实践中也可能在这一问题上持不同立场,使得该问题更趋复杂化。

跨境软件交易所得的定性问题,将对纳税人的税收负担和缔约国双方的税收利益产生重要影响。在来源国和居民国对于同一笔所得的定性存在差异的情况下,很可能导致识别冲突的发生,致使从事跨境软件交易的纳税人需要承担额外的税收负担。如果来源国将跨境软件交易所得识别为特许权使用费并对其征收预提税,而居民国却认为其不构成特许权使用费,不承认来源国对此有征税权,进而拒绝向纳税人提供抵免,就会导致双重征税。例如,一家芬兰公司向中国消费者出售计算机软件,消费者有权将软件下载到自己的计算机上并在所经营的业务中使用,但无权复制或分销该软件,纳税人的所得在中国被认定为特许权使用费并依法缴纳了预提税。但芬兰税务机关认为,纳税人的所得属于营业利润,由于该芬兰公司在中国未设有常设机构,这笔所得仅应在芬兰纳税,并据此拒绝了纳税人抵免预提税的要求(7)See Finland: Case KHO:2011:101.。针对跨境软件交易所得的双重征税问题将降低软件制造商从事跨境软件贸易的积极性,这些额外的税收负担也有可能被转嫁给终端消费者,使得终端消费者为软件交易支出的费用增加。此外,频发的软件交易所得定性纠纷,也会将纳税人置于一个不稳定、不明确、不可预期的税收环境中,成为阻碍软件贸易健康发展的重要障碍。因此,有必要对跨境软件交易所得定性的国内外实践进行深入考察,以寻求这一问题的破解之道。

二、跨境软件交易所得定性的国际实践考察

(一)《OECD范本注释》的规定

《经济合作与发展组织关于对所得和财产征税的协定范本》(以下简称“《OECD范本》”)第12条第2款规定,“特许权使用费”是指使用或有权使用任何文学、艺术或科学作品(包括电影影片)的版权,任何专利、商标、设计或模型、计划、秘密配方或程序所支付的作为报酬的各种款项,或者有关工业、商业或科学经验的信息所支付的作为报酬的各种款项。目前,世界上大多数国家都通过版权法对软件的知识产权提供保护。《与贸易有关的知识产权协定》规定:“计算机程序,无论是源代码还是目标代码,应作为《伯尔尼公约》项下的文字作品加以保护。”《世界知识产权组织版权条约》亦规定:“计算机程序作为《伯尔尼公约》第2条意义下的文学作品受到保护。此种保护适用于各计算机程序,而无论其表达方式或表达形式如何。”同时,软件除了可以受到版权法的保护之外,其中所包含的专有技术也可以受到知识产权法的保护。可见,在以下两种情形中,软件交易所得可以构成特许权使用费:一是存在对软件版权的许可使用,二是存在对于软件中有关工业、商业或科学经验的信息(即专有技术)的许可使用。为了对这两种情形加以明确,《OECD范本注释》在对第12条进行解释时,对软件交易所得的定性问题进行了详细论述。其中,注释第12.1段明确了软件的定义,第12.2段明确了对软件交易所得进行定性的基本原则,即软件交易所得的性质,取决于受让人依据有关软件使用和开发的合同所获得的权利的性质。第13段至第17段明确了在对跨境软件交易所得进行定性时,特许权使用费条款与营业利润条款和财产收益条款之间的界限。

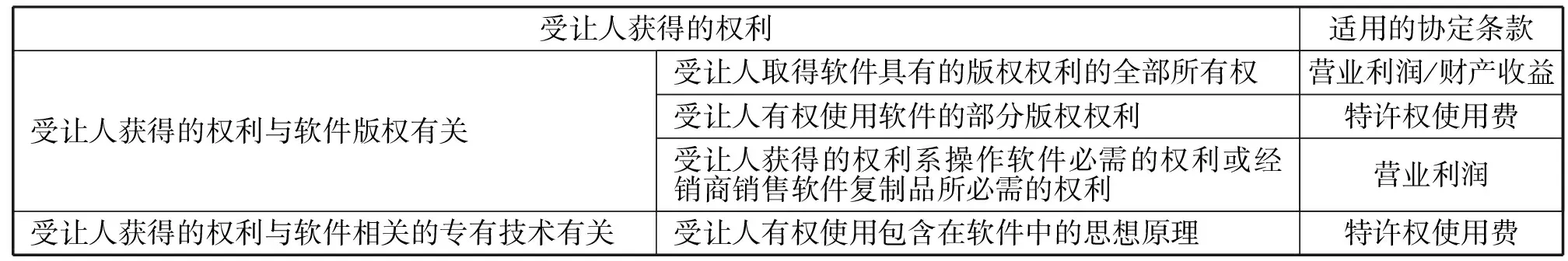

根据《OECD范本注释》,软件交易所得的定性主要分为以下几种情况(见表1):

表1 《OECD范本注释》对于软件交易所得定性的规定

第一,在出让人未完全让渡其版权的情况下,受让人为获得部分版权权利而支出的付款将构成特许权使用费(如果没有被授予这种许可,受让方使用该软件程序将会构成对转让人版权的侵犯)。这种安排的例子包括复制并向公众分发包含受版权保护的程序的软件的许可,或者修改并公开展示该软件的许可。上述情况下,受让人的付款是为了使用对该软件的复制权、发行权、修改权等版权(即为了利用原本是版权所有者专有的权利),故构成特许权使用费(8)OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para. 13.1.。

第二,受让人所获得的版权权利仅限于为了操作软件所必需的权利,如出让人允许受让人将程序拷贝到其计算机硬盘驱动器上,或为了存档目的而拷贝该程序,此种情况下,由于受让人仅被授予了有限复制该软件的权利且该权利系使用该程序的必要步骤,受让人享有有限的版权权利的事实不影响对于此笔所得的定性,对该所得应当按照营业利润处理(9)OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para. 14.。同理,在软件分销交易中,如果出让人授予经销商分销软件复制品的权利,而未授予经销商复制该软件的权利,则经销商所获得的与版权有关的权利仅是其为了销售软件复制品所必需的权利,相应地,其支付的款项只是为了获得软件复制品而不是为了利用软件的任何版权权利,应当按照营业利润处理(10)OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para.14.4。

第三,受让人为了使用包含在软件中的思想和原理的信息(例如程序逻辑、算法、编程语言或技术等)支付的价款,构成使用或有权使用秘密配方或有关工业、商业、科学经验的信息的对价,因而应被认定为特许权使用费(11)OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para.14.3.。需要注意的是,各国版权法普遍采取思想与表达的二分法,即版权法只保护思想与情感的“表达”,而不保护无形的思想与情感本身。因此,此种情形之所以构成特许权使用费,是因为程序中的思想和原理构成“有关工业、商业、科学经验的信息”(即专有技术),而与软件版权的转让无关。

第四,如果受让人支付的对价是为了获得软件所具有的版权权利的全部所有权,这笔付款不能构成特许权使用费,可能按照营业利润或财产收益处理。这是因为,当权利的所有权被全部转让时,其报酬不可能是为权利的使用而支付的(12)OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para. 15-16.。

此外,《OECD范本注释》还对涉及不同类型的软件交易的混合合同(如销售装有内置软件的计算机硬件,或者在销售软件供用户使用的同时提供技术服务)中的交易所得定性问题作出了规定。在处理混合合同的交易所得定性问题时,原则上,应当根据合同中所包含的信息或通过合理的分配方式对出让人根据合同获得的所得总额进行细分,并对细分后的每一部分所得进行分别处理。但是,如果其中部分权利的交易构成合同的主要目的,其他部分仅具有辅助性质,对实现合同目的无关紧要,则对于合同的主要部分对应的所得的定性结果适用于整个合同对应的全部所得(13)OECD, OECD Income and Capital Model Convention and Commentary (Version 2017) on Article 12, para. 11.6 and para. 17.。

可见,《OECD范本注释》对软件交易所得的定性问题提供了较为清晰的指引,以避免各国根据国内法对其进行定性带来的识别冲突问题。但由于仍有一些关键概念(例如软件版权、版权权利的全部所有权)尚未明确,根据《OECD范本》第3条第2款(14)《OECD范本》第3条第2款规定,缔约国一方在任何时候实施本协定时,对于未经本协定明确定义的用语,除上下文另有要求的以外,应当采用协定实施时该国关于本协定适用税种的法律所规定的含义,该国税法对有关用语的定义应优先于该国其他法律对同一用语的定义。,各国在处理这些问题时仍会诉诸国内法,而各国国内法的不同规定仍然可能导致识别冲突问题(15)See García Heredia. A, Software Royalties in Tax Treaties: Should Copyright Rights Be Reconsidered in the OECD Commentary on Article 12, 59(6) Bulletin for International Taxation.。从这个角度来看,《OECD范本注释》关于该问题的规定并不完整。

(二)《UN范本》第12条修改草案的新发展动向

目前,《联合国关于发达国家与发展中国家间避免双重征税的协定范本》(以下简称“《UN范本》”)第12条与《OECD范本》第12条对特许权使用费的定义大体一致(16)二者的区别主要在于,《UN范本》关于特许权使用费的定义中包含“使用或有权工业、商业、科学设备所支出的作为报酬的款项”,而《OECD范本》于1992年的版本中将其删除。这一区别不影响对于软件交易所得的定性。。同时,《联合国关于发达国家与发展中国家间避免双重征税的协定范本注释》(以下简称“《UN范本注释》”)也对《OECD范本注释》中关于软件交易所得定性的规定进行了援引。不过,《UN范本注释》指出,专家委员会的一些成员认为《OECD范本注释》中规定的将软件交易所得认定为营业利润或财产收益的情形均可被归入特许权使用费的范畴(17)根据《UN范本注释》第3段,这些情形包括《OECD范本注释》第12条中第14、14.1、14.2、14.4、15、16、17.2和17.3段规定的情形。。这种观点反映了技术输入国的诉求。

在技术输入国成员的推动之下,2020年10月新发布的关于修改《UN范本》第12条的讨论稿中提出在本条关于特许权使用费的定义中增加“为了使用或有权使用任何计算机软件所支出的作为报酬的款项”的提议(18)See U.N. Update of the UN Model Double Taxation Convention between Developed and Developing Countries - Inclusion of software payments in the definition of royalties 2, adopted on 7 Oct. 2020, available at https://www.un.org/development/desa/financing/sites/www.un.org.development.desa.financing/files/2020-10/CRP38%20Inclusion%20of%20software%20payments%20in%20royalties%20%207OCT20.pdf, visited on 9 Jan. 2021.,这一提议可以有效扩大来源国对于跨境软件交易所得的征税权。

支持该提议的成员国主要基于以下几点考虑:第一,随着通信和信息技术手段的进步,软件成为大多数企业开展业务的关键工具,起着帮助企业提高效率、削减成本的作用,软件在来源国经济生活中的参与程度不断提高,这证明了向来源国分配税收权利的合理性。第二,从税收利益公平分配的角度,由于软件出让人能够从来源国的法律体系和基础设施中受益,扩大来源国的征税权有其必要性。软件版权的保护在很大程度上需要依靠来源国的法律,特别是考虑到软件易于复制的特点,依据来源国法律保护软件版权就显得更为重要。同时,来源国的电信基础设施、人口操作计算机的能力也为软件在该国的使用提供了便利。此外,增加这一规定意味着不再需要对为使用软件版权和使用软件产品支出的付款进行区分,有利于提高税收确定性、减少纠纷(19)See U.N. Update of the UN Model Double Taxation Convention between Developed and Developing Countries - Inclusion of software payments in the definition of royalties 2-4, adopted on 7 Oct. 2020, available at https://www.un.org/development/desa/financing/sites/www.un.org.development.desa.financing/files/2020-10/CRP38%20Inclusion%20of%20software%20payments%20in%20royalties%20%207OCT20.pdf, visited on 9 Jan. 2021.。

然而,该提议也遭到了诸多质疑。第一,对与软件相关的付款和与其他货物相关的付款区别对待缺乏合理性。例如,提供拆封软件(shrink-wrap software)(20)拆封软件是指,转让人将拷贝有软件的光盘放入事先印刷了许可条款的包装内,以这种方式转让给受让人,受让人有权永久使用该软件,但并未获得软件的版权。供消费者使用的行为属于向消费者销售标准化产品的行为,其本质就是产生营业利润的产品销售。虽然软件在来源国经济生活中的参与程度确实不断提高,但石油、稀有金属等自然资源同样在来源国的经济中有着高水平的参与,因而经济参与程度不能证明扩大来源国对软件交易所得的征税权的合理性(21)See U.N. Update of the UN Model Double Taxation Convention between Developed and Developing Countries - Inclusion of software payments in the definition of royalties 4, adopted on 7 Oct. 2020, available at https://www.un.org/development/desa/financing/sites/www.un.org.development.desa.financing/files/2020-10/CRP38%20Inclusion%20of%20software%20payments%20in%20royalties%20%207OCT20.pdf, visited on 9 Jan. 2021.。第二,从税收利益公平分配的角度来说,软件的研发成本非常高昂,而研发成本在居民国(通常是软件研发国)允许税前扣除,故软件研发早期很可能在居民国造成税收流失。由于居民国在软件研发过程中承受了税收损失,赋予居民国对于软件交易所得更多的征税权也是公平合理的。第三,由于来源国对软件付款征收的预提税是以软件转让人的总收入为基础的,不允许其就成本进行扣除,导致纳税人往往需要承担与其实际利润明显不相符的税负。由于软件研发成本高昂,甚至可能出现纳税人在缴纳预提税后没有利润或亏损的情形。此外,在税收征管层面,如何要求个人消费者履行代扣代缴义务也是需要考虑的问题。个人为了日常使用需要而购买软件产品的交易十分常见,将这些交易产生的所得认定为特许权使用费意味着需要由这些个人消费者履行扣缴义务,而对于这些分散的、缺乏代为扣缴税款经验的个人征收特许权使用费是十分困难的(22)澳大利亚税务局1997年发布的《税收与互联网》报告中详细论述了电子商务背景下,对于特许权使用费的宽泛定义带来的税收征管问题。See ATO, Tax and the Internet - Discussion report of the Australian Taxation Office Electronic Commerce Project Team on the challenges of electronic commerce for tax administration(1997-8), available at https://ftp.unpad.ac.id/orari/library/library-ref-eng/ref-eng-2/application/policy/!taxinte.pdf, visited on 15 Dec. 2020.。相较而言,《OECD范本注释》将这一类付款认定为产品销售所得,按税收协定中的营业利润条款处理,即只有在软件出让人在来源国设有常设机构的情况下,来源国才有权对可归属于该常设机构的利润征税,而对常设机构征税不存在上述问题。正是因为上述质疑,该提议最终并未通过。

(三)美国的立法实践

美国国税局和财政部在1998年出台了1.861-18 号文件,该文件详细规定了不同交易情形之下对跨境软件交易所得进行定性的方式,并通过列举18个案例的方式,对易混淆场合下软件交易所得的定性进行了具体的阐释。总体来看,该文件与《OECD范本注释》的立场基本一致(23)实际上,《OECD范本注释》的规定,在很大程度上受到该文件的影响。。相较于《OECD范本注释》,该文件主要具备以下几个特点:

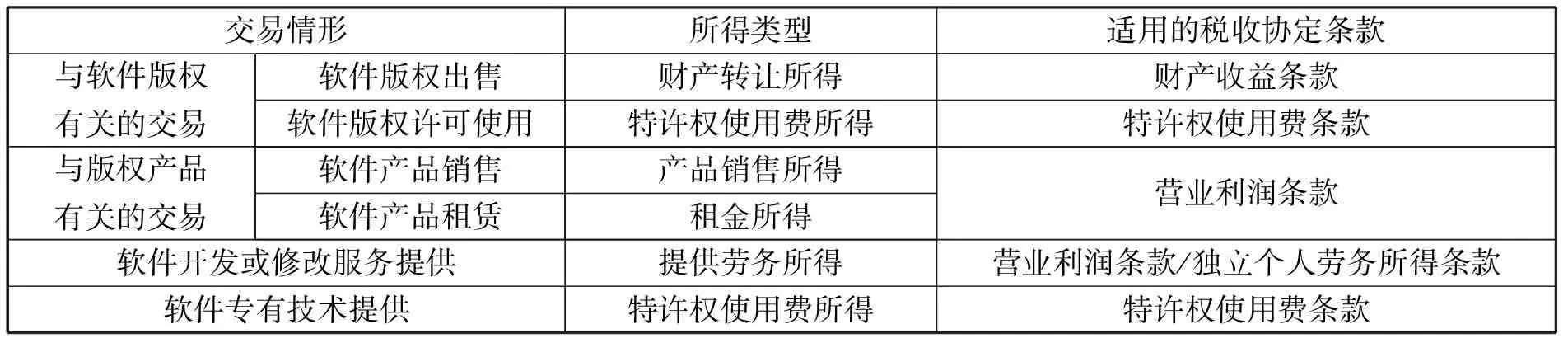

首先,该文件将软件交易合同划分为四种类型,分别涉及软件版权、版权产品、软件相关服务和软件相关的专有技术,并在此基础上明确了不同情形下对于软件交易所得性质的判定(见表2)。其中,与软件版权有关的交易可以区分为产生财产收益的软件版权出售或交换和产生特许权使用费的软件版权许可使用。与版权产品有关的交易,依据该版权产品的所有权是否转移,可以区分为软件产品销售和软件产品租赁。

表2 美国1.861-18号文件对于软件交易所得定性的规定

其次,该文件的规定更为具体、详尽,对于《OECD范本注释》未明确的问题(如税法意义上软件的版权具体包括哪些权利、如何区分软件版权),该文件也作出了规定。关于税法意义上的软件版权权利的定义,包括以下四项:为通过销售或出租向公众分发而复制计算机软件的权利;根据受版权保护的计算机软件开发衍生计算机软件的权利;公开表演计算机软件的权利;公开展示计算机软件的权利。值得注意的是,在美国版权法中,复制计算机软件和向公众分发计算机软件是两项权利(24)See U.S. Copyright Act of 1976, §106. Exclusive rights in copyrighted works.,在该文件的规定中,复制计算机软件并向公众分发则为一项权利。之所以进行这种区分,是因为税法强调商业目的,而单纯地复制计算机软件的权利并不具有商业目的,故在税法上不应单独评价(25)朱一青,曾婧:《计算机软件著作权交易课税性质判定及其法律意义》,《重庆大学学报》(社会科学版),2015年第6期。。关于如何区分软件版权的出售和许可这一问题,该文件认为,这应当取决于版权的全部实质性权利(all substantial rights)是否被转让。版权的所有实质性权利的转让将构成财产的出售或交换。相反,如果所有实质性权利并没有发生转让,则该交易不构成出售或交换,而应当为产生特许权使用费的许可交易(26)See 26 CFR 1.861-18(f)(1).。同时,该文件还通过列举案例的方式具体阐释了应当如何区分软件版权的出售和软件版权的许可使用。例如,美国一家A公司将装在光盘中的软件转让给Z国的B公司,同时授予B公司独占许可的权利,许可B公司在该软件剩余的版权有效期内在Z国无限制地复制该软件再销售,可以基于该软件开发衍生的软件产品,可以公开表演和公开展示该软件。Z国B公司每年需要支付给美国A公司一笔费用,一共支付3年,这3年也基本是该软件有市场开发价值的年份数。由于B公司获得了该软件版权的全部权利,且B公司付款的年限与该软件市场价值年限基本一致,故本案中的情形符合“全部实质性权利”测试的要求,A公司的所得应当被认定为转让全部版权权利的所得(27)See 26 CFR 1.861-18, Example 5.。在另外一个案例中,B公司获得的是在B国非排他性地(non-exclusive right)复制该软件并向公众分销的权利,B公司依据其销售的软件产品的数量向A公司付款,这一许可的时间是2年,低于该软件版权的剩余年限。在这种情况下,B公司获得了该软件版权中的第一项权利,并且该权利在时间上要受到限制,属于版权的许可使用,A公司获得的付款属于特许权使用费(28)See 26 CFR 1.861-18, Example 6.。从这两个案例的对比中可以发现,软件版权权利的通常具备以下几个特征:一是在权利的范围方面,所转让的是全部的版权权利;二是受让人在一国的地理范围内排他性地享有软件的版权;三是受让人享有的版权权利的期限与软件剩余的版权有效期一致。

(四)印度的立法与司法实践

作为与中国同处高速发展阶段的发展中国家,印度处理跨境软件交易所得定性问题的立法与司法实践也值得关注。

就立法而言,税收协定层面,印度在与俄罗斯、马来西亚、摩洛哥、土库曼斯坦、特立尼达和多巴哥等国签订的税收协定中规定,为了使用或有权使用任何计算机软件所支出的作为报酬的款项均构成特许权使用费。根据该规定,为了使用软件版权或为了使用软件产品所支出的费用均可能构成特许权使用费。不过,采此种规定的税收协定仍为少数。国内法层面,印度《所得税法》第九章规定,转让全部或任何使用或有权使用计算机软件的权利(包括授权许可)获取的所得均构成特许权使用费,无论这些权利通过何种媒介转让(29)See Section 9 of Income tax Act.。

就司法实践而言,印度法院的立场则存在摇摆。在部分案件中,法院认为,对于软件交易所得,不论是否涉及版权的交易,都应当认定为特许权使用费。例如,在CGI Information Systems案中,CGI印度公司有权通过内部网使用CGI加拿大公司开发的一款软件。尽管CGI印度公司并未获得该软件的相关版权,但法院仍然认定这笔所得构成特许权使用费(30)See India: CGI Information Systems & Management Consultants Pvt. Ltd. v. DIT, ITA No. 824/2009.。在Rational Software Corpn.案(31)See India: Rational Software Corpn. India (P.) Ltd. v. CIT, IT Appeal No. 648 of 2008.、Microsoft案(32)See India: Microsoft Corporation v. ADIT, ITA No.1392 (Del) of 2005.等案件中,法院也持此种立场。然而,在有些案件中,法院则认为,有必要区分从软件产品交易中获取的获得和从软件版权交易中获取的所得。例如,在Infrasoft案中,Infrasoft公司在印度设有一个分支机构,该分支机构以软盘(floppy disks)或CD的形式进口软件,之后将软件安装在客户的计算机上。所得税上诉法庭和德里高等法院均认为,本案中仅仅涉及软件产品的交易,并不存在软件版权的交易,故Infrasoft公司获得的所得不应当被认定为《印度-美国税收协定》第12条规定的特许权使用费(33)See India: Director of Income Tax v. Infrasoft Ltd. ITA 1034/2009.。在M. Tech India案(34)See India: M. Tech India P. Ltd. v. The Principal CIT, ITA No. 890/2015.中,法院也强调,应当区分从软件产品交易中获取的所得和从软件版权交易中获取的所得。2021年3月,印度最高法院在Engineering Analysis Centre of Excellence案中同样肯定了对软件产品交易所得和软件版权交易所得进行区分的处理方式,认为Engineering Analysis Centre of Excellence公司作为终端消费者从美国销售商处购得拆封软件,并不涉及版权的许可,而应属于货物的销售(35)See India: Engineering Analysis Centre of Excellence Pvt. Ltd. v. CIT, Civil Appeal Nos. 8733-8734 of 2018.。值得注意的是,在该案中,印度最高法院通过长达226页的判决书对于百余个与跨境软件交易所得定性相关的案件进行了批量处理,就该问题作出了具有里程碑意义的判决。

可见,不论是立法层面还是司法实践层面,印度的立场都并非一贯的、统一的,这使得跨境软件交易所得的定性问题在印度始终存在较大争议,跨国纳税人在印度从事软件交易的税收风险较高。但随着Engineering Analysis Centre of Excellence案判决的作出,印度司法实践中关于跨境软件交易所得定性纠纷的争议将在一定程度上得以平息。

(五)小结:跨境软件交易所得定性的立场差异

综上,面对软件交易所得定性这一复杂的问题,各国主要有两种立场。一种立场可以概括为基于权利的方法(rights-based approach)(36)基于权利的方法(rights-based approach)是新加坡国内法中提出的概念,笔者认为,该概念能够精确概括这种立场的内涵,故借鉴之。See IRAS e-Tax Guide: Rights-Based Approach for Characterising Software Payments and Payments for the Use of or the Right to Use Information and Digitised Goods, adopted on 8 Feb. 2013, available at https://www.iras.gov.sg/IRASHome/uploadedFiles/IRASHome/e-Tax_Guides/etaxguides_CIT_rights-based%20approach_2013-02-08.pdf, visited on 15 Dec. 2020.,是指软件交易所得的性质,取决于受让人依据有关软件使用和开发的合同所获得的权利的性质。《OECD范本注释》即采取这一立场,美国、新加坡等国家也持这种观点。另一种则是扩大特许权使用费条款的适用范围,通常不区分从软件产品交易中获取的所得和从软件版权交易中获取的所得,将其均认定为特许权使用费,印度、土耳其(37)土耳其的司法实践倾向于将软件产品交易所得认定为特许权使用费。See Turkey: Case E.2011/777, K.2012/328 ; Case E. 2016/3086, K. 2017/2643.、塞尔维亚(38)塞尔维亚在与捷克共和国、爱尔兰、爱沙尼亚等国签订的税收协定中规定,为了使用或有权使用任何计算机软件所支出的作为报酬的款项构成特许权使用费。等国的立法和司法实践以及《UN范本》讨论稿中均体现了这种倾向。

各国之所以在该问题上持不同立场,主要是基于维护本国税收利益的考量。如果跨境软件交易所得被认定为特许权使用费,根据税收协定中通常采用的“税收分享原则”,所得来源国和居民国均有权征税;如果其被认定为营业所得、财产收益或劳务所得,则一般仅居民国有权征税。因此,在跨国软件交易所得税收征管中常作为来源国的软件输入国倾向于对于特许权使用费采取广泛的定义,从而使本国在软件交易中获得更多税收利益。相反,软件输出国的地位主要为居民国,其倾向于严格限制对于特许权使用费条款的解释(39)Alejandro García Heredia, Copyright and Software and Spanish Tax Treaties: An Issue of Balance between Technology-Importing and Technology-Exporting Countries, (1) European Taxation.。事实上,这一差异也反映出各国在应对数字经济税收挑战时的立场差异。目前,各国数字经济发展水平极不平衡,欧盟国家和部分发展中国家作为数字经济输入国,为了维护本国的税收利益纷纷开征数字税,《UN范本》中也增加技术服务费条款以扩大来源国的征税权。

三、我国处理跨境软件交易所得定性问题的现行立场及完善建议

(一)我国关于跨境软件交易所得定性的现行立场

由于在税收协定条款的适用上,特许权使用费条款应当优先于营业利润条款适用,故在对我国目前关于跨境软件交易所得定性的立场进行分析时,首先应当对软件交易所得构成特许权使用费的情形进行分析。根据我国对外签订的绝大多数税收协定中关于特许权使用费的定义,软件交易所得构成特许权使用费包括两种情形:一是受让人为使用或有权使用文学、艺术或科学作品的版权所支出的款项。对于何为“文学、艺术或科学作品的版权”,我国税法并未作出明确规定,对此,应当适用我国其他法律的规定对其作出解释。根据《著作权法》以及《计算机软件保护条例》,软件属于作品,其版权包括发表权、修改权、复制权、发行权等权利。二是受让人为使用或有权使用有关工业、商业、科学经验的情报所支出的款项。根据《国家税务总局关于印发〈《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》及议定书条文解释〉的通知》(国税发〔2010〕75 号,以下简称75号文)第十二条第三款第(三)项之规定,“有关工业、商业、科学经验的情报”应当具备以下特征:(1)是进行某项产品的生产或工序复制所必需的;(2)未曾公开;(3)具有专有技术性质。故提供的与软件开发相关的编程、算法等信息系为软件产品的生产所必需且未曾公开的,相应的所得属于专有技术使用费,构成特许权使用费。此外,部分税收协定中明确规定,使用或有权使用任何计算机软件所支付的作为报酬的各种款项也构成特许权使用费(40)如中国与新加坡于2007年签订的税收协定、于1996年与巴布亚新几内亚独立国签订的税收协定。。这种规定扩大了特许权使用费的概念,除了上文所述构成特许权使用费的两种情形外,转让软件产品的所得亦应被视为特许权使用费。但目前来看,我国对外签订的税收协定中采取此种规定的仍属少数。

值得注意的是,从前文的分析来看,虽然各国税收协定中对于特许权使用费的定义整体上差别不大,主要参照《OECD范本》和《UN范本》的规定,但由于上述规定较为原则和概括,并且在国际税法体系中缺乏统一、权威和有法律约束力的协定解释方法,各国税务机关和法院对于软件交易所得的定性结果却大相径庭(41)崔晓静:《国际税收协定解释的困境及其纾解》,《法学研究》,2021年第1期。。故对一国处理跨境软件交易所得的定性问题的立场进行分析时,除了税收协定的规定,更要关注一国国内税法对于软件交易所得性质的规定以及该国法院的判决。就国内税法的规定而言,国家税务总局曾于1994年发布《关于外商提供计算机软件使用权所收取的使用费征税问题的批复》(国税函发304号),该文对于外商以使用权形式(包括软件使用权或软件版权使用权)向中国境内用户转让软件所收取的费用和外商非以使用权形式向中国境内用户转让软件所收取的费用进行了区分,规定前者构成特许权使用费,后者构成销售计算机附属产品的收入(42)《关于外商提供计算机软件使用权所收取的使用费征税问题的批复》规定:一、外商以提供专利或版权使用许可形式向中国境内用户提供计算机软件使用权,或虽然计算机软件未作为专利权或版权,但以对其使用范围、方式和期限等规定限制性条款的形式向中国境内用户提供计算机软件使用权,对外商由此所收取的使用费应作为特许权使用费所得征收所得税。 二、凡外商向中国境内用户转让计算机软件不是采取提供使用权方式,对软件使用没有规定任何限定条件的,对外商由此所取得的收入,可作为销售计算机附属产品的收入,不征收所得税。。该文件自2011年废止之后,国家税务总局并未颁布其他的规范性文件以明确软件交易所得的定性问题。就法院判决而言,我国司法实践中尚无相关判例。

故总体来看,我国对于跨境软件交易所得的定性问题的态度并不明确。目前,该问题在我国的税收征管实践中亦出现了相关的争议。例如,新加坡Y 网络科技公司2019年度在中国境内从事了多种类型的业务,包括提供软件供消费者永久使用并提供后续维护、授予某科技公司某软件在中国境内的独占许可权并在软件二次开发过程中提供现场指导、网站开发服务、云存储服务等。就其从上述业务中取得的所得的性质,实务中存在不同观点(43)高金平:《特许权使用费条款适用的案例分析》,《国际税收》,2020年第8期。。为了给纳税人营造一个稳定、明确、可预期的税收环境,推进我国软件产业的发展,顺应“十四五规划”关于推进信息技术产业发展的要求,有必要明确我国的立场,妥善处理跨境软件交易所得定性问题。

(二)我国处理跨境软件交易所得定性问题的完善建议

笔者建议我国采纳基于权利的方法处理跨境软件交易所得定性问题,即根据受让人依据有关软件使用和开发的合同所获得的权利的性质确定软件交易所得的性质。首先,根据这种方法处理跨境软件交易所得的定性问题体现了税法对于民商事法律关系的尊重。就民法与税法的关系而言,学界的主流观点认为,民法对于税法有主导作用,税法应尊重民法的规定、概念和术语等,与民法保持普遍上的一致性。只有在存在税收滥用的情形下,才会出现税法与民法不一致的情况(44)杨小强:《论民法典与税法的关系及协调》,《政法论丛》,2020年第4期。。这是实现国际税法制度的内部协调的内在要求,有助于为税收协定案件的处理提供和谐统一的法律依据(45)崔晓静:《论中国特色国际税收法治体系之建构》,《中国法学》,2020年第5期。。实践中,最高法院也认为,税法原则上应当尊重民法的判断,仅在特定情况下与民法相偏离。例如,在广州德发案中,最高法院指出,原则上税务机关应当尊重作为计税依据的拍卖成交价格,不能以拍卖价格明显偏低为由行使核定征收权。但是,有效的拍卖行为不能绝对地排除税务机关的应纳税额核定权,不过,税务机关行使核定权时仍应有严格限定(46)(2015)行提字第13号判决书。。具体到交易定性问题,税法的交易定性原则上应当与民商事法律关系(即合同性质)保持一致,仅当交易的表面法律形式无法反映交易的经济实质时,税法评价应当追求交易的经济实质(47)滕祥志:《税法的交易定性理论》,《法学家》,2012年第1期。。软件交易虽然在交易形式上与传统交易不同,但交易双方在法律上和经济上的本质关系与传统交易并无区别(48)蔡庆辉,《跨境电子商务国际税收协定适用问题:对所得定性问题的思考》,《税务与经济》,2001年第2期。。故在对软件交易所得课税时,仍应以传统的所得定性理论为依据。其次,这种处理方式对于从事相同性质交易的纳税人进行相同的税法定性,是税收公平原则的体现。例如,销售实体书获得的价款和销售软件产品获得的价款本质上都是从产品销售中取得的收入,如果对前者适用营业利润条款而对后者适用特许权使用费条款,则构成差别待遇。再次,从长远来看,这种立场符合我国的税收利益。近年来,得益于国家产业政策的支持,我国软件产业发展迅速(49)《软件和信息技术服务业“十三五”发展成就综述》, https://www.miit.gov.cn/ztzl/rdzt/sswgyhxxhfzhm/xyzl/art/2020/art_d902fe6093fe411a877e82aa811bd36c.html,2020年12月23日访问。,软件出口量呈现快速增长趋势。“十三五”以来,我国软件出口规模明显扩大,逐渐从技术输入国向技术输出国转变,在跨境软件交易税收征管中越来越多地处于居民国的地位,对于特许权使用费的概念进行相对严格的解释符合我国长期的税收利益。最后,采取基于权利的方法处理该问题更容易与大部分国家的立场达成一致,从而减少识别冲突,保护纳税人权利。不仅《OECD范本注释》规定了此种方法,根据联合国2016年发布的报告,专家委员会的绝大多数成员也认为这种方法更为合理(50)See UN, Committee of Experts on International Cooperation in Tax Matters, Twelfth Session (11-14 October 2016), Possible Amendments to the Commentary on Article 12 (Royalties): Note by the Coordinator 34, adopted on 5 Oct. 2016, available at https://www.un.org/esa/ffd/wp-content/uploads/2017/03/14STM_CRP5_Article12_royalties-amendments.pdf, visited on 15 Dec. 2020.。正因如此,联合国国际税务合作专家委员会关于扩大《UN范本》第12条特许权使用费范围的提议并未通过。这表明,通过基于权利的方法处理软件交易所得的定性问题已经取得广泛的共识,依据这种方法对软件交易所得进行定性能够有效减少因识别冲突而产生的双重征税问题,更有利于保护纳税人的权利。

为此,有必要从税收协定和国内法两个层面完善相关规定。

首先,在税收协定层面,对于部分明确规定使用或有权使用任何计算机软件所支付的作为报酬的各种款项属于特许权使用费的税收协定,建议我国通过与协定伙伴方签订议定书的方式对特许权使用费的概念加以限缩,将使用或有权使用软件产品所支付的作为报酬的各种款项排除在外。例如,阿根廷在其与智利签订的税收协定中同样规定,使用或有权使用任何计算机软件所支付的作为报酬的各种款项属于特许权使用费,但两国通过2015年签订的议定书中明确,就标准化的软件而言,如转让的权利仅限于使用户能够操作该软件的权利,则相应的所得应当按照营业利润条款处理(51)See protocol to the Argentina-Chile Income and Capital Tax Treaty (2015).。此举有助于避免特许权使用费条款的泛化适用,防止将与软件版权交易无关的软件交易所得也一概认定为特许权使用费。

其次,由于税收协定只能为跨境软件交易所得的定性提供相对原则和概括的规定,为了对税务机关和纳税人提供更为清晰的指引,有必要在国内税法层面出台相应的规范性法律文件。总体来说,该文件对于跨境软件交易所得定性的规定应当与民商事法律规范中对于法律关系的划分相协调,仅在特殊情况下对于民商事法律规范的定性进行必要的调整。

具体而言,我国未来颁布的规范性文件中,有必要明确以下几个关键问题:(1)灵活区分从软件版权和软件产品中获取的所得。一般来说,前者依据软件版权的所有权是否发生转让构成财产收益或特许权使用费,后者则构成营业利润(52)由于我国《企业所得税法》规定的租金收入不包括从无形资产使用权中取得的收入(《企业所得税法实施条例》第十九条),故对于从软件产品中获得的所得,不必进一步区分从软件产品销售中获取的所得和从软件产品租赁中获取的所得。。但在实际的交易中,软件版权交易和软件产品交易往往密不可分,具体表现在,软件版权交易有时也需要以软件产品转让为载体,例如,出让人在转让刻录有软件程序的光盘的同时许可受让人复制该软件并销售,软件产品交易中的受让人往往也会享有部分必要的版权。例如,购买软件产品的消费者获得的复制权,销售软件产品的分销商获得的发行权。因而,在处理该问题时不能过于机械,应当考虑何者对于交易性质起决定性作用。如果软件产品的转让仅是软件版权交易的载体,则该交易应被认定为软件版权交易;如果受让人享有的版权仅仅是其行使对于软件产品的权利的必要条件,则该交易应被认定为软件产品交易(53)我国《计算机软件保护条例》中也规定,软件的合法复制品所有人享有有限的复制权、修改权等版权。参见《计算机软件保护条例》第十六条:软件的合法复制品所有人享有下列权利:(一)根据使用的需要把该软件装入计算机等具有信息处理能力的装置内;(二)为了防止复制品损坏而制作备份复制品。这些备份复制品不得通过任何方式提供给他人使用,并在所有人丧失该合法复制品的所有权时,负责将备份复制品销毁;(三)为了把该软件用于实际的计算机应用环境或者改进其功能、性能而进行必要的修改;但是,除合同另有约定外,未经该软件著作权人许可,不得向任何第三方提供修改后的软件。。(2)明确从软件版权中获取的所得构成特许权使用费和财产收益的不同情形。区分特许权使用费和财产收益的关键在于考察受让人获得的是软件版权的使用权还是所有权。根据《计算机软件保护条例》第八条,软件版权交易包括软件版权的许可使用和软件版权的转让,软件版权的转让又分为软件版权的全部转让和软件版权的部分转让。一般情况下,软件版权的许可使用对应特许权使用费,软件版权的转让对应财产收益。但是,在软件版权许可使用合同中,如果被许可人以独占许可的方式被授予在一国范围内排他性地使用该软件的全部版权的权利,并且许可的期限与该软件版权的剩余有效期一致,则被许可人取得的权利实质上与版权的所有权无异,此种情况下,许可人的所得应当被认定为财产收益。(3)明确提供软件相关服务构成劳务所得和特许权使用费的不同情形。原则上,提供软件开发、改写、升级等服务,无论最终形成的软件程序的版权归属于服务提供方还是服务接受方,其所得都应当被认定为劳务所得或营业利润。但如果服务提供方提供的服务构成专有技术的许可使用,则相应的所得应当被认定为特许权使用费。在专有技术的认定上,可以沿用75号文第十二条第三款第(三)项的规定,对于提供软件编程、算法等为软件产品的生产所必需且未曾公开的信息的所得,应当认定为许可使用专有技术的所得。需要注意的是,根据75号文第十二条第三款第四项的规定,“如果服务提供方提供服务形成的成果属于特许权使用费定义范围,并且服务提供方仍保有该项成果的所有权,服务接受方对此成果仅有使用权,则此类服务产生的所得属于特许权使用费”。但笔者认为,这一规定过于武断,此类服务产生的所得是否构成特许权使用费仍应当考察其中是否涉及软件版权或专有技术的转让,最终成果的所有权归属不应成为决定交易所得性质的因素。(4)规定混合合同的处理问题。对此,可以参考《OECD范本注释》的规定,即原则上对于出让人通过合同的不同部分取得的所得分别定性,但在部分权利的交易构成合同的主要目的时,可以将对于这部分交易的定性结果适用于合同整体。(5)明确在处理软件交易所得的定性时不应考虑的因素,如所订立的合同的名称(即买卖合同还是软件许可使用合同)、提供软件的方式(即软件通过光盘、硬盘等方式交付还是通过提供下载码等方式进行网络传输)、受让人的付款方式(即分期支付还是一次性支付价款)等。