企业董事会规模与企业绩效实证分析

王旻

摘要:文章选取2014~2018年美国标准普尔500指数(S&P500)中的372家企业作为样本,运用实证研究方法检验了企业董事会规模与企业绩效之间的关系。研究结果表明,董事会规模与企业绩效之间存在负相关的关系;将样本分为高科技和非高科技产业两类后,研究结果表明这种负相关关系在高科技领域表现更为突出。

关键词:董事会规模;董事会效率;公司治理

一、引言

正如已有的研究所表明的,董事会的主要职能是监督管理者并提供建议,以使股东的财富最大化。为了确保董事会能够良好地发挥其作用,分析董事会效率就显得尤为重要。越来越多的学者致力于研究董事会效率与董事会各种特征之间的关系,现有的文献研究了企业董事会各种特征对董事会的建议和监督职能产生的作用。为了提高董事会效率,研究董事会规模与企业绩效的关系是至关重要的。

关于董事会规模与企业绩效关系的研究是基于代理理论和资源依赖理论。具体而言,前者假定董事会规模对公司业绩有负面影响,表明小型董事会在最大化股东财富方面更有效。基于代理理论,由代理问题导致的沟通成本、协调成本和搭便车问题。较小规模的董事会能够减少这些成本,能更好地做到权衡代理问题的利弊,最终达到提高董事会效率的目的。然而基于资源依赖理论,以往的研究更支持董事会规模与企业绩效成正相关的关系。

为研究企业董事会规模与企业绩效的关系,本文选用了2014~2018年美国S&P500中的372家企业进行实证研究。

二、文献回顾与研究

(一)代理问题和董事会的重要性

公司治理一般是指“公司被指导和控制的系统”。根据Shleifer和Vishny(1997)对公司治理进行的一项调查,“公司治理涉及公司投资者确保自己获得投资回报的方式”。现代企业所有权和控制权的分离可能导致董事和经理之间的利益冲突,这种冲突被称为代理问题。由于代理问题,代理成本被支付给管理人员,以鼓励他们代表股东作出决定。

公司治理中的代理关系也产生了其他问题。尽管有合同来限制高层管理人员(如首席执行官)解决代理问题,但合同并不完美。在合同不完整且管理者拥有更多专业知识的条件下,管理者将拥有剩余的控制权和作出自利决策的机会。解决代理问题的一个合理的解决方案是给高层经理提供激励合同,但是如果激励合同给了管理者太多的权力,这也会导致管理者也为自己的利益行事。根据以前的研究,代理问题对于公司来说可能是严重的。如果代理成本高,公司的价值肯定会受到损害。如果经理们做出的决策不是为了最大化股东的财富,那么公司的价值也会受到损害。资本市场的一个常见例子是,如果这种行为被认为是服务于首席执行官的利益而不是股東的利益,那么管理层宣布特定行动后,股票价格就会下跌。为了最大化股东价值,有必要解决代理问题。

公司治理的目标是解决代理问题,董事会是公司治理结构的重要组成部分。董事会在解决公司代理问题方面发挥着重要作用。 董事会的主要职能是监督管理人员并为实现股东财富提供建议。为了确保董事会正常工作,分析其效率非常重要。影响董事会效率的因素有多种,如董事会人数大小,董事会人员组成和多样性。下面,本文将讨论董事会规模与公司业绩之间的关系。

(二)董事会规模和企业绩效

1. 董事会规模与企业绩效

基于代理理论,研究人员认为董事会规模与公司绩效之间的关系是负相关的。董事会的主要职能之一是监督,以确保管理人员做出决策,实现股东财富最大化。Lipton和Lorsch(1992)和Jensen(1993)认为,一个更大规模的董事会将是昂贵的。这是因为更大的董事会会有更多的代理成本,并且随着董事会规模变大,协调和沟通成本等问题也会增加。企业的价值主要取决于高层管理者的决策。而CEO等高级管理人员在做日常业务决策时,主要受到薪酬、收购威胁、董事会监督和其他控制机制(如法规和法律)的影响。考虑影响董事会的因素以及发现董事会规模与公司价值之间的关系应该是积极还是消极是有意义的。

与此同时,一些研究人员认为,基于资源依赖理论,董事会规模与公司治理之间的关系是正相关的。一个更大的董事会可以确保更多的非执行董事更好地监督管理人员,而更大的董事会将包括来自不同领域的董事,因此在决策中更有效。更大的董事会意味着可以包括更多的成员。更多的成员可以带来更多样化和高质量的信息,并帮助企业获得更多资源。董事会董事可以有不同的背景、性别、年龄、道德、技能和教育,这可以增加董事会多元化。董事会的多元化可以帮助全体成员提出更多建议和更全面的决策结果。董事会董事的多样性和高质量可以带来的资源包括人力、营销和生产资源以及最新的技术。

因此,本文H1:董事会规模与公司业绩之间没有关系。

2. 董事会规模效应的动态分析

根据以上讨论,在不同情况下,董事会规模与公司绩效之间的关系可能是负相关的或正相关的。如非营利组织(如医疗保健公司)喜欢更大的董事会规模,以确保董事会能够很好地监督经理做出的决策。 然而,研究表明,在某些情况下,如果董事会规模更小,董事会的绩效会更好。双方都有实证研究来支持他们的观点。根据大型董事会的成本效益权衡关系,不同行业的董事会规模与公司业绩之间的关系可能会有所不同。

董事会规模与公司业绩之间的负相关关系在面临更多挑战和更具活力的环境的行业尤其突出。具体来说,更具创新性,正经历快速增长,竞争激烈或合并压力较大的行业会在董事会规模与公司业绩之间产生更明显的负相关关系。这是因为这些行业需要更灵活高效的董事会来应对快速变化的经营环境,如技术或法规的快速更新。高科技行业就是这样一个例子:创新,面临快速增长的机会和激烈的竞争。因此,可以预期,高科技领域董事会规模与绩效之间的负相关比低科技产业更为显著。

因此,本文H2:高科技公司和非高科技公司的董事会规模与公司业绩之间的关系是相同的。

三、变量选取和模型构建

(一)样本选取

选取2013~2017年美国S&P500的企业作为样本,进行实证分析。为了确保数据可靠性,对数据做以下处理:(一)剔除金融类企业;(二)剔除2013~2017年中非持续处于美国S&P500中的企业。本文最终得到的样本为美国S&P500中的372家企业。

(二)模型构建

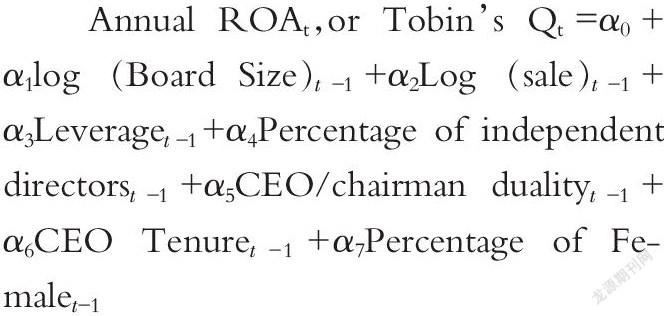

根据以往研究,本文实证模型如下:

其中t表示年度。

(三)变量及其度量

1. 企业绩效

本文根据已有研究结果,选取Tobin’s Q和ROA分别从企业市场价值和会计价值两个角度作为衡量企业绩效的指标。

2. 控制变量

本文模型中包括六个控制变量。选择两个控制变量来控制过去的公司业绩,即财务杠杆(Leverage)和销售收入(sale)。企业财务杠杆可以显示公司的资本结构,这也会影响董事决策和公司业绩。杠杆等于总债务除以总资产。债务总额是当前债务和长期债务的组合。所有的信息都可以从Compustat-Capital IQ收集,销售收入用于控制公司规模。

其他四个控制变量来控制董事会的结构和组成。根据以前的研究分析结果时,公司治理内生性问题不容忽视。为了缓解这些问题,在本文回归分析中控制广泛的公司特征是合理的。

3. 样本统计性描述与实证分析

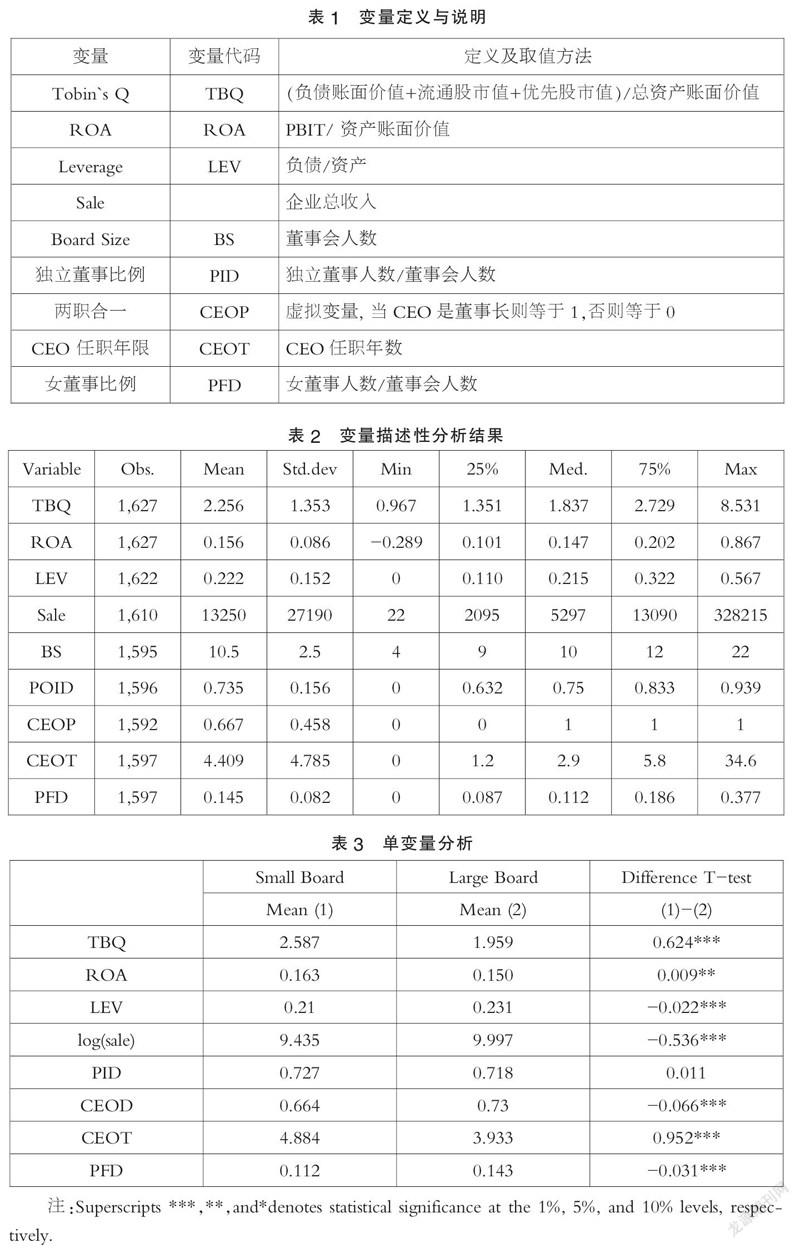

(1)样本的统计性描述。表2包含了回归中的所有变量,总样本观察值为1627。表2列出了公司业绩和公司价值,公司特征和董事会特征的总结统计。结果表明,董事会规模从4到22,平均值为10.5,中位数为10,这与以前的研究一致。独立董事平均比例为72%。

(2)单变量分析。在表3单变量分析中,根据样本中位数10,将所有变量被分为具有小规模董事会或大规模董事会的公司。董事会中有10名以上董事的公司分为大董事会组,其他董事会分为小董事会组。每组的变量均值列于表2第(1)和(2)列中。第三列显示第(1)和(2)列的差异以及差异的T检验结果。

(3)变量相关矩阵。表4是显示变量之间相关性的相关矩阵。结果显示所有的相关性都是可以接受的。这些变量将用于回归分析。

(4)实证分析。在表5中,所有回归(1)至(4)显示了董事会规模与公司业绩之间的负相关关系。 这个结果与许多以前的研究一致,较小的董事会能够更有效地运作。董事会规模与公司业绩之间的负面关系也符合预期。对于样本公司,这些企业基于成本效益原则,在衡量大规模董事会的收益和成本时更倾向于较少其成本。正如第二章中提到的,董事会规模对公司业绩的影响是动态的,应该进行更多的测试来讨论董事会规模与公司业绩之间的关系。

比较非高科技和高科技企业的结果,高科技企业的董事会规模与企业绩效之间的系数为-3.157474,远低于低科技企业-1.504。高科技公司董事会规模增加10%将导致Tobin’s Q下降0.316。然而,对于非高科技企业而言,如果董事会规模增加10%,企业价值仅会下降约0.1504。高科技企业与低科技企业的差异表明,高科技企业董事会规模的变化对企业绩效的影响要远大于低科技企业。导致高科技和低科技企业之间系数差异的一个可能原因是高科技行业需要灵活有效的董事会来跟上这些行业的快速发展,而较小规模的董事会与大规模董事会相比具有更大的灵活性和有效性。

四、结语

通过上述实证分析可知,基于2013~2017年美国S&P500的327家企业的数据,董事会规模与企业绩效成负相关关系。在考虑行业因素后,高科技行业的董事会规模对于企业绩效的影响更为显著。这表明对于企业而言,基于代理问题原理,较小的董事会在一定程度上是能够具有更好决策效率,有利于企业绩效提高。

参考文献:

[1]Yermack,D.Higher market valuation of companies with a small board of directors[J].Journal of Financial Economics,1996, 40(02):185-211.

[2]Liu,Y.,Miletkov,M.,Wei,Z.and Yang,T.Board independence and firm performance in China[J].Journal of Corporate Finance,2015,30:23-244.

[3]Pfeffer,J.Size,composition,and function of hospital boards of directors:A study of organization-environment linkage[J].Administrative Science Quarterly,1973:351-364.

[4]Wintoki,M.,Linck,J.and Netter,J. Endogeneity and the dynamics of internal corporate governance[J].Journal of Financial Economics,2012,105(03):581-606.

[5]张琨,杨丹.董事会性别结构、市场环境与企业绩效[J].南京大学学报(哲学·人文科学·社会科学版),2013(05):42-52.

[6]Ahmad,R.,Said,R.,& Arsad,S.The board governance mechanism and the effect of concentration ownership on Malaysia companies performance[J].International Journal of Academic Research in Business and Social Sciences,2017(02):757-767.

[7]Bhatt,P.R.,& Bhatt,R.R.Corporate governance and firm performance in Malaysia[J].Corporate Governance:The International Journal of Business in Society,2017(05):896-912.

[8]Dang,C.,&(Frank) Li,Z.,& Yang, C. Measuring firm size in empirical corporate finance[J].Journal of Banking & Finance, 2018, 86(519):159-176.

[9]趙晓鹏,郝亚玲.独立董事比例、董事会规模与企业绩效[J].郑州航空工业管理学院学报,2015(08):63-67.

(作者单位:武汉市自来水有限公司)

2535500511386