地方政府隐性债务转化率测算与债务风险识别

苏振兴, 扈文秀, 章伟果

(西安理工大学 经济与管理学院,陕西 西安 710054)

0 引言

地方政府隐性债务已经成为系统性金融风险的潜在触发点[1],所以防范和化解地方政府隐性债务风险,是坚决打好防范化解重大风险攻坚战的题中之义[2]。据财政部统计,2019年末,地方政府债务余额为21.33万亿元,全国政府债务规模为38.11万亿元,债务负担率分别为21.4%、38.5%,低于欧盟60%的警戒线。但是若将隐性债务纳入地方政府债务余额,那么债务风险将会急剧上升,根据李丽珍和安秀梅[3]的研究,2017年地方政府显性债务规模为16.5万亿元,隐性债务为15.42万亿元,综合债务负担率为55%,逼近警戒线。而且不同口径测算的地方政府隐性债务均保持在20%以上的速度快速扩张[4],所以隐性债务已经成为地方政府债务风险的主要来源。但是由于隐性债务的隐蔽性[5],导致其债务规模难以全面统计、财政负担比例也难以确定,所以其实质风险也无法准确测算,这也凸显了地方政府债务治理的现实困境。因此,对地方政府隐性债务进行全面准确的分类统计,确定隐性债务的财政负担比例,可以识别地方政府债务实质风险,为提出更加有效的债务治理措施奠定基础,对地方政府债务治理具有重要现实意义。

地方政府隐性债务统计难点之一在于其举债主体多元、债务形式多样。关于债务类型的划分大多基于Hana Polackova[6]提出的“财政风险矩阵”,将地方政府负债划分为直接显性债务、或有显性债务、直接隐性债务和或有隐性债务四种类型,其中或有隐性债务是隐性债务的主要组成部分。吴盼文等[7]将社会保障缺口刚性支出、融资平台城投债、地方国企债务以及金融机构不良资产作为地方政府或有隐性债务的主要来源[8]。李丽珍和安秀梅[3]又将PPP项目产生的债务纳入或有隐性债务统计口径,并通过对各类隐性债务的测算,发现地方国有企业和融资平台所形成的债务是地方政府隐性债务主要来源[17]。所以本研究延用前人的观点,主要测算隐性债务中的地方国有企业债务和融资平台债务转化为政府财政负担的转化率,进而估算地方政府隐性债务规模。

地方政府隐性债务规模统计的另一个难点在于隐性债务会有多少比例转化成为政府财政负担[15],因为只有隐性债务违约时,政府出于自身职能和维稳方面考虑,才不得不承担起“最后付款人”的兜底责任。有学者使用熵值法[11]、AHP方法[18]和MIMIC模型[19]对地方隐性债务进行赋权,从而确定隐性债务在政府综合负债中的占比。也有学者通过估算担保债务违约率[9]、或有债务不确定触发概率[10]、城投债的政府代偿比例[17]以及政策文件规定的代偿比例[3]等方法测算转化率。但是使用的测算方法并不能真实反映隐性债务主体的违约风险,且指标不具有动态性,无法了解债务主体资产负债表变动导致的债务风险变化。

基于此,本研究重点关注隐性债务中最主要的两类债务地方国有企业债务和融资平台债务,测算这两类债务转化为财政负担的转化率,进而估算隐性债务规模和综合债务规模,最终识别地方政府债务实际风险。其中地方国有企业债务转化率使用KMV模型计算预期违约概率,确定信用等级,根据标准普尔评级机构的信用等级与违约率对照表确定转化率。为了测算融资平台债务的转化率构建了三种测算方法。从资产负债表的角度,与地方国有企业债务转化率测算方法一致,使用KMV模型;从流动性风险的角度,使用基于ROA的负担模型测算转化率;从信用债券的信用利差角度,使用信用债券的市场均衡模型测算转化率,并选择出最优模型。最后,根据计算结果测算地方政府综合负债规模,同时结合地方政府可担保财政收入,使用KMV模型确定地方政府债务风险。本研究的贡献在于:(1)以“财政资金偿还”为统计隐性债务实际规模的标准,较为系统全面的统计了地方政府隐性债务规模、综合债务规模,并识别了地方政府债务的实际风险。(2)基于新巴塞尔资本协议准则,提出使用KMV模型测算地方国有企业债务和融资平台债务转化率的方法,发现地方国有企业债务的转化率更适合使用KMV模型进行测算。(3)对比使用KMV模型、基于ROA的负担模型以及信用债券的市场均衡模型测算的融资平台债务转化率结果,发现融资平台债务的转化率更适合使用基于ROA的负担模型进行测算。

1 文献综述

地方政府隐性债务是指地方政府在法定政府债务限额之外直接或者承诺以财政资金偿还以及违法提供担保等方式举借的债务[16],所以隐性债务来源较为复杂。吉富星[17]根据Hana Polackova[6]提出的财政风险矩阵,认为直接隐性债务是指公共投资项目未来的资本性或经常性支出,或有隐性债务是指政府对公共投资项目未来的财政承诺或担保,以及政府对国有企事业单位从事政府公益性项目导致的补贴、救助支出等。李丽珍和安秀梅[3]同样根据财政风险矩阵,结合我国隐性债务的特征对债务类型进行了系统性划分,认为地方政府直接隐性债务包括各种预算内支出拖欠、社会保障刚性兑付类隐性债务和公共投资形成的未来经常性和资本性支出;或有隐性债务包括违法违规类隐性债务和地方政府有一定救助责任的债务,研究发现地方国有企业和融资平台形成的债务是地方政府隐性债务的主要来源[17],所以本研究着重研究这两类债务的转化率。

若直接统计隐性债务规模,会高估隐性债务实际形成的财政负担,所以有学者使用熵值法和AHP方法[11,18]对地方隐性债务进行赋权,从而确定隐性债务在政府综合负债中的占比,也有学者使用MIMIC模型测量了地方政府隐性债务规模[19]。刘尚希[9]认为可通过估算担保债务违约率、金融机构破产事件发生的可能性来评估隐性债务规模。许友传[10]构建了地方政府隐性债务和或有债务的结构性风险模型,并给出了这两类债务的违约概率。吉富星[17]根据ROA和城投债的平均发行利率,将城投债需要政府代偿比例区间设定为[19.13%,59.58%]。也有研究根据财政部的相关文件、企业债务的风险权重、国有企业资产负债率以及地方政府债务率等指标确定地方国有企业债务和融资平台债务转化为财政负担的转化率[3]。但是使用的评价指标并不能真实反映地方国有企业债务违约率,且指标不具有动态性,无法了解资产负债表变动导致的债务风险变化。地方国有企业和地方政府融资平台是独立的市场经营主体,只有经营主体出现债务违约时,政府出于自身职能和维稳方面考虑,才不得不承担起“最后付款人”的兜底责任。所以隐性债务的违约概率才能更好体现隐性债务的转化率,但是前人的研究并未通过测算经营主体的违约概率来测算隐性债务转化率,进而估算地方政府隐性债务规模。也未考虑融资平台债务的信用利差也是衡量违约概率的重要因素。

2 研究设计

本文的主要研究思路是,首先通过测算隐性债务中地方国有企业债务和融资平台债务的转化率,来确定这两类债务最终需要政府偿付的债务规模。其次,根据测算结果以及其它类型隐性债务的显性化规模,统计出地方政府隐性债务规模和综合债务规模。最后,根据地方政府可担保财政收入和综合债务规模这两个参数,使用KMV模型测算地方政府债务风险。

地方国有企业和融资平台债务均具有公司债的特征,所以只要抵押资产价值高于负债就不会发生违约,否则发生违约,此时地方政府作为“最后付款人”,需要向债权人偿付债务。若假定地方政府不履行“最后付款人”的责任,则地方政府原本需要偿付的债务(EDD)变成了债权人损失(EL),如公式(1):

EDD=EL

(1)

基于新巴塞尔资本协议,假定债权人均为银行,利用内部评级法,以债务违约率(PD)、违约损失率(LGD)和违约风险暴露(EAD)三个主要参数评估债权人银行的预期损失(EL)[20],如公式(2):

EDD=EL=PD×LGD×EAD

(2)

p=PD×LGD

(3)

公式(2)(3)中,债务违约率(PD)是指债务人可能违约的债务规模占债务本金规模的比例。违约损失率(LGD)指债务人违约之后给债权人造成的损失占可能违约债务规模的比例。违约风险暴露(EAD)一般用债务本金规模或债券面值大小来衡量。式(3)中,p为转化率,是债务违约率(PD)和违约损失率(LGD)的乘积。

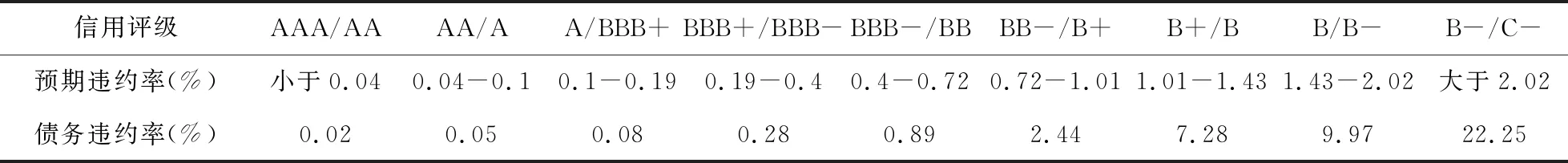

债务违约率(PD)一般是根据历史数据构建模型进行估算,但是由于我国历史数据较少,所以本研究设计了一种基于KMV模型的方法测算违约率。首先依据KMV模型计算地方国有企业和融资平台的预期违约概率;其次,通过预期违约概率确定信用风险等级;最后利用标准普尔根据历史数据计算的信用评级与违约率对照表确定债务违约率。

表1 标准普尔公司的预期违约概率、信用评级与违约率对照表

违约损失率(LGD)指债务人违约之后给债权人造成的损失占可能违约债务规模的比例。刁伟涛等[12]研究中指出,光大证券研究表明国有企业的违约损失率为44.87%,民营企业为75.92%,中金公司统计分析的结果是国有企业违约损失率为52.8%,民营企业为73.8%。学者认为之所以国有企业的违约损失率较低,正是由于地方政府的隐性担保,所以为了准确估算地方国有企业和地方融资平台债务转化为财政负担的规模,本研究使用两个研究机构关于非国有企业违约损失率的均值74.82%作为违约损失率。

由于融资平台发行的城投债大多流入高投入、长周期、低收益的基础设施和公益性项目,所以流动性风险是融资平台主要风险源。吉富星[17]认为城投债的平均发行利率高于总资产报酬率ROA的部分就是需要政府代偿的部分,即本研究中的转化率。

p=(rd-ROA)/rd

(4)

式(4)中p是转化率,rd是城投债发行利率,采用加权平均方法计算每年某省发行城投债的平均发行利率,权重为每只债券的规模。ROA是总资产报酬率,采用加权平均的方法计算每年某省城投债的ROA,为了消除随机波动,采用滞后两期的移动平均法来平滑ROA。若p=(rd-ROA)/rd<0,则转化率为0;若p=(rd-ROA)/rd>1,则转化率为1。

不同于国有企业债务,融资平台债务兼具信用债券的特征。刁伟涛等[12]研究认为,在市场均衡条件下,投资债券的期望收益率应等于投资无风险资产的收益率,融资平台发行的城投债利率高出无风险利率部分是为了补偿投资者的预期损失风险,即:

(1-DR)×rd-DR×LGD=rf

(5)

则p=DR=(rd-rf)/(rf+LGD)

(6)

式(5)(6)中,DR是城投债违约率,rd是城投债发行利率,采用加权平均方法计算每年某省发行城投债的平均发行利率,权重为每只债券的规模。rf是无风险利率,根据wind数据统计发现城投债的平均债务周期为4.54年,所以本研究使用5年期国债收益率作为无风险利率。LGD是违约损失率,参考刁伟涛等[12]研究,设定违约损失率为22.86%。

为了测量地方政府债务风险,需要准确估算地方政府债务规模和地方政府可担保财政收入。本研究主要测量了地方国有企业和融资平台的隐性债务,其它地方政府隐性债务规模的测算根据李丽珍和安秀梅[3]的方法进行估算,显性债务数据来自于wind数据库。可担保地方政府财力的比例根据何德旭和王学凯[21]研究测算。

3 实证分析

3.1 地方国有企业债务转化率估计

根据研究设计,需要使用KMV模型估计预期违约概率,从而确定地方国有企业债务的转化率。首先,为了测算预期违约概率将地方所有国有企业作为一个经营主体,分别测算经营主体期初资产价值、资产价值增长率、资产价值波动率以及债务本息和4个参数。其次,参考标准普尔的信用评级表,使用预期违约概率确定信用风险等级,进而确定债务违约率。最后根据公式(3)计算地方国有企业债务的转化率。地方国有企业的资产价值和债务本息和数据来自于wind数据库、中国财政统计年鉴和中国金融年鉴。

表2 2018年地方国有企业债务转化率与显性化债务规模

根据表2可知,2018年地方国有企业债务预期违约概率较低的省份是北京、安徽、江西、湖北、重庆、四川、甘肃、广西、海南、山西,信用等级高于AA级,转化率为0.01%。预期违约概率较高的省份是江苏、山东、辽宁、内蒙古、贵州、西藏、黑龙江、宁夏、云南和新疆十个省市,信用等级介于B-级至C-级之间,转化率为16.65%,说明我国地方国有企业的债务风险也主要集中于这些省市。不同省市之间的转化率具有较大差异,一方面是由于资产负债率和资产价值波动率差异较大,导致标准差较高,所以置信区间范围较大,故而计算出来的预期违约概率也较高。另一方面是标准普尔对应表中,不同信用等级之间的违约率差别较大。

图1 全国地方国有企业债务转化率与显性化债务规模

根据图1可知,只有2014年全国地方国有企业债务转化率和显性化债务规模显著下降,主要是由于国务院颁布了《国务院关于加强地方政府性债务管理的意见》文件,地方政府将部分国有企业债务转化为地方政府债务,优化资产负债表,所以导致2014年债务规模、转化率和显性化债务规模均显著下降。2014年之前国有企业债务转化率高于2014年之后的转化率,主要是由于“三去一降一补”政策有效降低了国有企业杠杆,优化了国有企业负债结构。除了2014年,其它年份显性化债务规模都在逐步扩大,2018年显性化债务规模达到了6.1万亿元,转换率为6.85%,说明地方国有企业显性化债务规模较高的主要原因是地方国有企业较大的债务规模。

4.2 地方融资平台债务转化率估计

地方融资平台发行的城投债具有信用债券的特征,所以本研究使用三种方法测量转化率,分别是基于KMV模型,基于ROA的负担模型以及基于信用债券的市场均衡模型测量的转化率。其中KMV模型转化率测算方法与国有企业测量方法一致,在此处不再赘述。基于ROA的负担模型测量转化率,使用公式(4)计算城投债需要政府代偿的比例,从而确定转化率。基于信用债的市场均衡模型是使用公式(6)测算转化率。

表3 2018年地方融资平台债务转化率与显性化债务规模

根据表3,使用KMV模型测算的违约概率中,2018年只有西藏融资平台债务的违约概率为10.21%,转化概率为16.65%。其它省市的违约概率均小于0.1%,说明信用评级均在A级以上,转化率小于等于0.04%,全国地方融资平台债务的显性化规模为16.74亿元。可以看出,地方政府将土地、财政资金、股权等资产注入融资平台,使其具备优质资产,其中土地是主要的抵押资产,有赖于我国土地价值不断攀升,所以融资平台的违约概率较低。基于ROA的负担模型计算地方融资平台债务的转化率,各省市的转化率介于41.38%至100%之间,全国城投债的显性化规模为54774.34亿元,与使用KMV模型计算的结果差异巨大,是由于地方融资平台的债务风险主要源于流动性风险,而非资产端的价值变化。基于信用债券的市场均衡模型计算地方融资平台债务转化率,各省市的转化率介于3.12%至11.63%之间,全国融资平台债务的显性化规模为4420.15亿元,与前两种方法的转化率也存在较大差异。

使用KMV模型测算的结果发现,融资平台债务转化率较低,主要是由于土地价值不断攀升,优化了融资平台资产价值,从而降低了债务违约风险,所以这种方法会低估地方融资平台需要政府财政负担债务的比例。基于信用债券的市场均衡模型计算的转化率也偏小,一方面也是由于融资平台资产价值不断升值,另一方面是地方政府的隐性担保作用,会使债权人降低风险预期,所以发行利率较低,无法反映地方融资平台债务的真实风险。由于融资平台发行的城投债大多流入高投入、长周期、低收益的基础设施和公益性项目,所以流动性风险是融资平台的主要风险源。所以基于ROA负担模型测算的转化率更能反应地方融资平台债务会有多少需要地方政府财政来负担,因此本研究使用基于ROA负担模型测算转化率,并估算地方融资平台的显性化债务规模。

4.3 地方政府债务风险估计

估计地方政府债务风险,需要确定地方政府综合债务规模和地方政府可担保财政收入。地方政府综合债务规模是隐性债务与显性债务之和,其中隐性债务规模测算是将地方国企债务和融资平台债务的显性化债务规模,以及其它隐性债务的显性化规模求和得到。根据李丽珍和安秀梅[3]的研究,显性债务为地方政府负有偿还责任的债务规模,数据直接来自于wind数据库,但是由于数据缺失较多,本研究使用2011~2018年每个省市的政府性债务增长率均值作为显性债务的变化率,进而使用已有数据和变化率数据补全缺失数据。

图2 2011~2018年全国地方政府显隐性债务规模

根据图2,2011~2018年之间全国地方政府综合债务规模持续扩大,其中显性债务的规模只有在2016年下降,主要是2015年中央经济工作会议上把去杠杆列入结构性改革重点工作,同时中央对地方政府债务进行限额管理,意图控制地方政府的杠杆率,所以显性债务规模下降。2014年隐性债务规模明显下降,是由于中央政府赋予地方政府适度举债权,并严控地方政府隐性债务,坚决遏制隐性债务增量,所以存量隐性债务逐步开始显性化,导致隐性债务规模开始下降,显性债务规模迅速扩大。隐性债务规模占比由2011年的24.5%上升到2018年的43.4%,说明隐性债务已经成为我国综合债务的重要组成部分,现行地方债监管模式有效性不足,存在“文件虚置”与“制度空转”现象,也凸显了当前地方政府债务治理的现实困境。

使用KMV模型测算2012至2018年地方政府债务预期违约概率,参考何德旭和王学凯[21]的研究,将地方政府债务违约风险分为高风险(违约概率超过10%)、中等风险(介于0.5%与10%之间)和无风险(低于0.5%)。从整体债务风险看,2012至2017年之间,全国地方政府债务不存在违约风险,达到了标准普尔信用评级的AA级以上。但是2018年违约概率是3.07%,处于中等风险区间。从区域结构风险看,存在明显区域特征,东部省市中只有天津和海南有较高违约风险。中部省市除了山西和湖南在部分年份具有违约风险外,其它省份均不会有债务违约风险。而西部省份中,只有甘肃和西藏的债务信用评级在B-级以上,其它省份的评级均在B-级以下,违约风险较高。说明我国中东部地区的经济发展水平较高,虽然举债规模较高,但是地方财力足够偿付债务,不会发生违约风险。而西部地区的地方政府过度举债导致债务违约风险较高。从债务风险的时间演变来看,2012至2018年之间,地方政府的债务违约风险在不断加剧。2018年将近有16个省市处于高风险区间,其中西部省份在2016至2018年之间基本都处于高风险区间。尤其是2015年之后,我国经济步入中高速发展阶段,地方政府债务偿付能力下降,所以导致债务违约风险急剧扩大。

5 研究结论与建议

本研究聚焦于地方政府隐性债务转化率的测算,着重研究隐性债务中两类主要债务类型,地方国有企业债务与地方融资平台债务转化为政府直接财政负担的转化率。研究表明:

(1)2011~2018年之间,地方国有企业债务转化为地方政府显性债务的转化率在5.03%~9.13%之间,地方融资平台债务的转化率介于60.29%~82.31%之间。

(2)地方政府隐性债务规模由2011年的2.56万亿元上升到2018年的12.2万亿元,占比也由24.5%上升到43.4%,说明隐性债务已经成为地方政府债务的重要组成部分。

(3)全国地方政府综合债务规模逐年扩大,债务违约概率由0上升到3.07%,从无违约风险上升到中等风险区间。且地方政府债务风险存在明显区域特征。

基于上述研究结论,得到如下启示和建议:

(1)防范地方政府债务风险的关键是加强对隐性债务统计、评估和监控,尤其需要确定隐性债务的转化率。

(2)地方政府隐性债务中国有企业债务的债务规模大、转化率低,所以化解隐性债务风险需要降低国有企业债务规模,优化企业经营能力。但更重要的是确定国有企业独立经营的主体责任,弱化地方政府的隐性担保,从而降低转化率,将国有企业债务风险与地方政府债务风险有效隔离。

(3)化解融资平台债务风险需要严格区分政府信用担保与公司信用担保,有效抑制风险联保,增加对融资平台流动性指标的考核,确保其自有经营性现金流能够覆盖应还债务本息,从而降低转化率。

(4)中央政府一方面需要提高对西部地区转移支付比例和存量债务置换比例,化解存量债务风险;另一方面应加强和规范审计监管,要求地方政府在预算限额内发债。