河北省激励企业科技创新的财税政策研究*

文/刘涛 刘莎(河北金融学院)

一、引言

2021年11月世界知识产权组织发布报告指出:中国国家知识产权局去年以受理150万件专利申请独占鳌头,比第二大国美国受理的申请量多2.5倍,中国以按类统计的约930万商标申请居全球首位。比2020年商标申请总量增加了13.7%,专利申请总量增加了1.6%,工业品外观设计申请总量增加了2%,而中国在这三方面的申请量均位列全球第一。提升企业的创新能力是国家创新战略实施的重要方面,在关注企业作为科技创新主体的同时,不能忽视政府的引导力量。据不完全统计,从2012年到2018年,国务院共发布46个创新类文件、各部部委文件216个、地方文件643个。

在京津冀协同发展不断向深度、广度拓展的背景下,河北省持续探索科技创新机制,陆续出台了一系列扶持创新创业的政策,这些文件涉及优化财税政策、发展金融市场和创业服务、建设创业创新平台、加强统筹协调等诸多方面。

图1 2012-2018年创新类政策文件类别统计(数据来源:中国政府网)

二、河北省企业科技创新发展现状

(一)河北省企业科技创新发展的总体规模

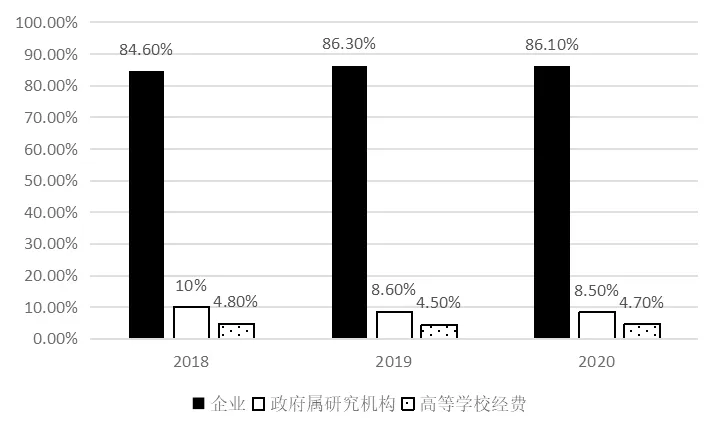

河北省2015年至2020年规模以上企业R&D经费支出不断增加。《2020年河北省科技经费投入统计公报》数据显示,2020年河北省共投入研究与试验发展经费634.4亿元,比上年增加67.7亿元,增长了11.9%;投入强度为1.75%,提高了0.13个百分点。从投入主体来看,各类企业支出546.2亿元,比上年增长11.7%;政府属研究机构经费支出54.0亿元,增长10.7%;高等学校经费支出29.8亿元,增长17.3%。企业、政府属研究机构、高等学校经费所占比重分别为86.1%、8.5%和4.7%。

图2 各类活动主体R&D投入占比(数据来源:各年度河北省科技经费投入统计公报)

根据《中国区域创新能力评价报告2020》显示,河北省创新能力位居全国第19名,比上年上升了一位,得分为23.28。河北省各市科学技术一般公共预算支出也存在差异。从2013年到2020年,河北省各市科学技术一般公共预算支出不断上涨,其中经济较为发达的石家庄和唐山等地区的资金预算较多。

(二)关于科技创新政策的颁布情况

河北省现行科技政策多由省财政厅、省发改委、工信厅等部门签发,涉及优化财税政策、建设创业创新平台、加强统筹协调等多方面。例如,河北省政府在《河北省县域特色产业提质升级工作方案(2021-2025年)》中提出,要支持集群企业提升技术研发水平,对企业规模大,辐射带动作用强的集群龙头企业和细分领域产品行业领先或填补空白近两年研发投入强度4%以上的企业,给予其当年投资额20%且单个项目不超过一定限度的补助。要支持培育集群龙头企业延伸产业链,对县域特色产业集群中新引进县域外企业上一年度营业收入达5000万元以上,且带动5个以上(含5个)的本地市场主体协作配套的企业和当年新进入中国民营企业500强和中国制造企业500强的集群工业企业,给予一定的一次性资金奖励等。再如河北省税务局在全国率先建立起了高新技术企业的云服务平台,利用“研发费用加计扣除服务系统”与企业财务软件相衔接,快速完成网上报税,为企业提供便利。

三、河北省财税政策驱动企业科技创新的现状与问题

(一)现有财税政策基本情况

财税政策主要通过财政科技拨款、财政补贴、政府采购、税收优惠等多种方式来激励企业技术创新。财政科技拨款主要流向科研院所、大学和科技型企业。政府补贴主要包括对企业研发活动的直接补贴、金融机构贷款贴息以及研发委托费等形式。政府采购通过创造新需求,为创新产品背书从而提高产品美誉度,引导社会资本向创新企业聚集。税收政策从税率、税基等方面一定程度上弥补企业创新成本。比如制造业企业研发费用企业所得税100%加计扣除,制造业及部分服务业小型微利企业符合条件的仪器、设备加速折旧等税基式优惠;再比如符合条件的高新技术企业、技术先进型服务企业减按15%的税率征收企业所得税,国家规划布局内重点软件企业、集成电路设计企业减按10%的税率征收企业所得税等税率式优惠。企业所得税、增值税和个人所得税是税收优惠涉及的三大主体税种,其中,企业所得税涵盖的范围最为广泛,优惠力度也较为显著。

从企业类型来看,高新技术企业、小微企业、战略性新兴企业得到的政策扶持较多。从财税政策类型来看,以落实国家税收优惠为主导。例如,河北省财政厅、河北省税务局联合发文,2021年对河北省增值税小规模纳税人,按国家授权的最大幅度即50%的税额幅度顶格减征“六税两附加”。从政府补贴来看,补贴设置的标准不一样。例如,农业科技企业采用直接补助的支持方式,工业制造、设计企业项目支出费用的50%给予资助。再如,对云服务企业以云核算费用为基数进行分档补助等。

(二)存在的问题

1.不同政策辨识度低

各类财政政策由不同部门颁布,如河北省财政厅、省科技厅、省发改委等,不同部门出台的政策具有自身的特殊性,同时有些方面不能做到整体考虑。政府补贴,不同的发放部门标准不一。在《审计署关于印发进一步加大审计力度促进稳增长等政策措施落实意见的通知》中也提到了这一点,创新主体不能准确辨别政策的自身适用性。

2.系统规划性不强

各项税收政策之间的协调性不足,如研发费用加计扣除政策在企业适用15%税率的情况下,存在一定的抵消影响。而还有一些补贴政策存在交叉、重叠的问题,有的企业多重受益,比如高新技术企业在享受低税率和“两免三减半”优惠政策的同时,也获得了比较多的政府补贴。另外一些企业则获得感并不强,传统企业相关优惠较少,一定程度上不利于经济结构调整和转型升级。

3.政策落实速度缓慢

首先,对于创新政策的宣传渠道较少。一般政策以文件的方式下发。近年来,尽管不断增加宣传手段,但是影响范围有限,未能做到通俗易懂,阻碍了政策的落地。其次,政策在实施的过程中,缺乏一个专门的部门进行整体的规划以及实施。对于政策实施的效果,不同部门的评判结果不同,无法进行整体性的评估。不同部门交叉监督,无法实现监督全覆盖。再次,部分创新主体政策敏感度较低,对于优惠政策反应速度慢,创新主体甚至不知道可以通过新政策享受优惠或是合理节税。

四、完善河北省财税政策的对策建议

(一)立足河北省在京津冀协同发展中的定位,深化协同创新研发

河北省政府工作报告中提出,“构建京津冀协同创新共同体,加快形成科技成果转化承载地,培育100家有国际竞争力的科技领军企业”“落实‘三区一基地’功能定位,促进京津冀产业链创新链供应链协同融合”。河北省应抓住此机遇,对于各类企业创新,结合本省实际,在合法范围内实行河北省税收优惠和政府补贴。京津冀产业转移将成为一种常态,实现税收收入分享的制度化诉求越来越迫切,河北省政府在这个过程中要更积极主动,有所作为,推进与北京、天津税务部门税收便利化纵深发展,优化区域纳税服务,做到各类信息和结果的互通互认,增强京津冀三地财政支持、税收优惠等创新发展政策的协同性,制定政策落实的保障机制。

(二)明确重点,优化财政科技支出的领域

政府支持创新与企业创新的目的不同,政府偏向于基础学科的研究,企业更热衷于科技创新成果的转化,中央财政持续加大基础研究的投入,地方各级政府则应协调配合,统筹安排基础研究的领域、规模,避免因交叉和重复投入而浪费财政资源。

(三)优惠政策要更加倾向公平性、普惠性和功能性

当前多数税收优惠政策设置的是身份、资格门槛,给予高新技术企业、技术先进型服务企业、软件企业和集成电路企业的政策数量相对较多,对于尚不具备资格的主体少有适用的优惠,存在优惠不公平的问题。如研发费用加计扣除、加速折旧、税收抵免等现行优惠政策偏重于企业科技研发的投入阶段,对技术开发设备价值、专职研发人员人数、研发费用占比等方面进行重点考察,对企业技术转化和商品化的促进作用有限,建议适度参考国外的专利盒制度,将专利的商业化阶段纳入税收优惠的范围,由对企业主体的优惠税率政策转向对企业实现的技术收入给予优惠,并尽快构建侧重研发效率的综合评价体系,让真正有效利用研发补贴的企业获得更多的财政资金。

(四)积极推动政策下沉

创新政策的发布到实施,就是解决“最后一公里”问题。从政府内部推动政策的传达。各部门加强沟通合作,在各项政策下发之前,明确划分各部门之间的责任,避免出现互相推诿责任的情况。上级机关要根据政策落实情况,准确把握政策实施进度,对重点地区、受惠面低的地区有针对性地开展工作督查。发现思想不重视、工作不到位、责任心不强、落实不力的单位,要认真整改,并实行批评问责。增强基层机关落实各项政策的执行力,对于工作人员进行政策培训,优化服务。利用现代信息化手段,应用电视、网络、公众号等传媒工具,做好宣传工作,推动政策惠及企业,落实到基层,切切实实提高纳税企业“获得感”。

五、结语

在万众创业、大众创新的时代,创新的发展与政府政策紧密相连,政府政策的有力支持促进企业创新的良性发展。完善创新政策,扩大政策受惠面,增加企业获得感。河北省立足京津冀协同发展这一历史机遇,通过财税政策的实施,对企业创新发挥正向的外部效应,使得企业的资金不断向创新研发倾斜,依靠自主创新、转型升级来增强自身抵御风险的能力。只有创新主体不断提高自身能力,适应市场的激烈竞争,才能推动经济转型发展,使我国自主创新工作能够高质量发展。