基于DEA模型的中国上市物流企业经营效率评价研究

吴宗泽,宋良荣 (上海理工大学 管理学院,上海 200093)

0 引 言

2021年商务部等部门关于《“十四五”服务贸易发展规划》的印发,极大地推动了服务贸易类行业的高质量发展。物流业作为扩大内需的一类重点行业,目前正处于从传统物流迈向现代物流的转型关键期,其经营状况应得到特别关注。为更好地推动物流业的转型升级,促进物流业的健康发展,本文将对国内物流类公司的经营效率进行评价。

许多学者对物流效率的研究取得了一定成果。曾丽华[1]等利用DEA-ACE模型和K-means聚类模型对40家中国上市物流企业的持续经营能力进行分析,发现传统物流企业的持续经营能力远低于供应链物流类企业;卢美丽[2]运用DEA分析国内各省级物流业的效率,发现企业经营管理水平是提升其效率的核心因素;梁莹莹[3]等以国内物流企业为样本构建了结构方程模型,发现可以通过拓宽经营思路来提升物流企业的对外投资绩效;丁斌[4]等运用DEA-Tobit模型分析2010—2012年国内物流上市公司,发现整体效率不高并呈现下降趋势。从上述文献内容可以发现,大多数学者虽然在物流效率的研究上已经得出了很多具有实践和理论价值的结论,但总体而言,对物流企业经营效率的研究不够深入,如大部分研究都是从静态的角度分析物流公司的效率。

因此,本文采用DEA-Malmquist方法从静态和动态两个角度对国内物流企业进行全面研究,并分析影响物流企业效率变化的原因。先利用BCC模型分析物流企业的纯技术效率和规模效率,再通过Malmquist指数研究物流企业经营效率在2017—2021年的动态变化情况。

1 评价指标体系的构建

1.1 指标选取

企业的经营是一个多投入、多产出的动态过程,本文基于国内物流公司的实际情况和大量文献对经营效率的界定[5],选择固定资产、企业员工数量和营业成本作为投入指标来反映企业的资产规模、人力资本和运营成本,选择净资产收益率、资产周转率和每股收益作为产出指标反映企业的盈利能力、营运能力以及获利能力。

1.2 样本选取

样本的选取依据证监会2012版行业分类所界定的“交通运输、仓储和邮政业”公司,截至2022年10月,我国在沪深证券交易所上市的A股物流公司共有117家。DEA方法要求DMU应不少于投入与产出指标数之和的3倍,在对首轮公开募股后前两年的样本数据,ST、SST、*ST等挂牌股票有限公司和缺失财务数据的公司进行剔除后,本文最终选取了58家上市物流公司作为样本,所用数据均来源于CSMAR数据库。DEA模型还规定投入和产出指标的数据都是非负的,所以再对上述已选参数进行无量纲的处理,使DMU的准确性不受量纲干扰。

2 结论分析

2.1 经营效率静态分析

2.1.1 物流上市公司层面

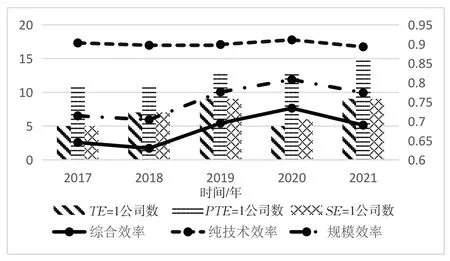

表1和图1为DEA-BCC的运行结果,2017—2021年国内物流公司的经营效率达到有效(TE=1)的数量呈N形趋势,分别在2019年和2021年达到最大值。可见,物流公司的经营状况有所波动,经营效率有待进一步稳定与提高。纯技术效率有效(PTE=1)的公司数量呈逐年阶梯上升的趋势,从2017年的11家上升到2021年的15家,国内物流类公司的整体纯技术效率也都在0.9上下略微浮动。规模效率有效(SE=1)的公司数量的变化情况和TE=1的趋势基本类似,在2020年规模效率值达到最大,为0.808,虽然有上下波动,但是总体较为稳定并且具有上升的空间,不同公司应根据各自所处的阶段适当地整改投入资源的规模,以期提高规模效率。

表1 2017—2021年国内物流上市公司的经营效率变化情况

图1 2017—2021年国内物流上市公司的经营效率变化走势

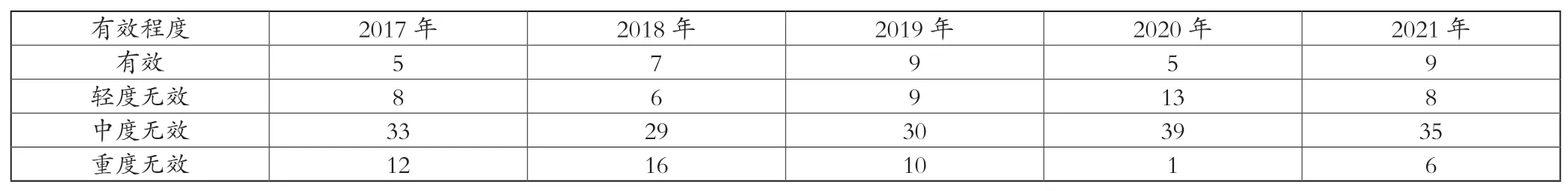

从效率区间的角度来看,根据前文所述,当效率值处在0~0.5、0.5~0.8、0. 8~1这些区间时,分别表示DEA严重无效、中度无效以及轻度无效。由表2可以看出,最近5年,国内物流上市公司的经营效率整体处于中度DEA无效水平,几乎每年都超过30家公司,已经占据所研究样本公司的50%以上。由此可见,大部分物流上市公司并没有达到最优经营水平,各公司应该在其资源的投入与使用过程中做出进一步优化与调整。表2为2017—2021年国内物流上市公司综合效率有效程度数量表。

表2 2017—2021年国内物流上市公司综合效率有效程度数量表

2.1.2 物流细分行业层面

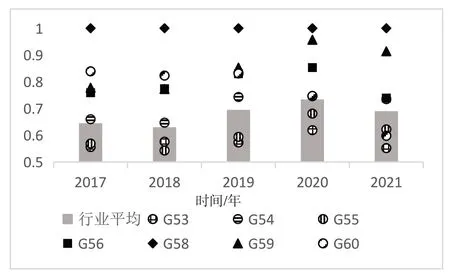

在对国内各物流类上市公司研究的基础上,下面对公司所处的各细分行业展开更进一步的研究。由表3和图2可知,2017—2019年铁路运输业和水上运输业的经营效率均低于物流业的平均水平;装卸和运输代理业的华贸物流的效率值连续有效,一直领先于其他各物流公司;邮政业的经营效率从2017年的0.839下降到2021年的0.598,主要原因在于受到纯技术效率的制约;仓储业的经营效率在近几年实现连年上升,并在2021年有所回落,但也远高于物流业的平均水平;道路运输业和航空运输业的效率变化趋势基本一致,虽然都高于物流业效率的平均值,但仍然要注意存在跌至平均水平以下的风险。

续 表

表3 2017—2021年国内物流类细分行业经营效率统计表

图2 2017—2021年国内物流类细分行业经营效率变化走势

2.2 经营效率动态分析

2.2.1 物流上市公司层面

由表4可以看出,2017—2021年国内物流类上市公司的全要素生产率平均值为0.995,说明物流类上市公司整体全要素生产率下降0.5%;技术效率平均值为1.017,说明技术效率在最近5年提升了1.7%,其中纯技术效率平均值为0.995,说明公司管理效率下降了0.5%,规模效率平均值为1.022;技术进步指数平均值为0.978,与技术前沿相距0.022,说明物流类行业的整体创新能力还有进步的空间。由此可见,国内物流类上市公司全要素生产率下降的原因主要在于纯技术效率与技术进步的指数较低,因此物流类企业应该把研发与创新作为提高经营效益、促进企业发展的重要方式。

细分至各个物流公司,全要素生产率在2017—2021年内有所上升的企业有30家,下降的数量为28家,其中全要素生产率较低的是重庆路桥,为0.768。在全要素生产率下降的公司中,只受技术进步制约的有6家,分别是富临运业、赣粤高速、四川成渝、龙江交通、长航凤凰和锦州港,特别是长航凤凰受技术退步的影响最大;只受规模效率制约的只有珠海港;同时受纯技术效率与规模效率制约的只有厦门港务;同时受技术进步与纯技术效率制约的公司有9家,分别是西部创业、重庆路桥、南京港、日照港、淮河能源、辽港股份、渤海轮渡、华贸物流和中储股份,其中重庆路桥的全要素生产率只有0.768,处于研究样本的最低位;同时受技术进步与规模效率制约的有5家,分别是湖南投资、中远海特、宁波海运、厦门空港和圆通速递;受技术进步、纯技术效率和规模效率三者共同制约的有6家,分别是三峡旅游、福建高速、楚天高速、五洲交通、外服控股和中远海发。表4为2017—2021年国内物流上市公司全要素生产率测算结果表。

表4 2017—2021年国内物流上市公司全要素生产率测算结果表

由表5可以看出,国内物流类上市公司Malmquist指数在2017—2021年间分时段要素分解的大致情况。全要素生产率的整体平均值达到0.995,整体呈动态回落,这主要是受技术进步与纯技术效率的制约影响。其中2017年的全要素生产率为0.984,相较基期下降了1.6%,这主要是因为纯技术效率和规模效率有所下降;较2016年而言,虽然技术效率有所提高,但是技术退步的负向作用超过了技术效率的正向影响,因此2018年的全要素生产率下降了0.6%;2019年的全要素生产率继续下降了9.2%,主要原因与2018年相同,技术退步的负向影响较大;2020年的全要素生产率首次实现正向增长,较2019年上升超过了10%,主要是因为技术进步的正向影响超过了纯技术效率和规模效率的共同制约作用。2020年受疫情冲击,国家各级部门出台了应急物流发展、冷链物流扶持、网络货运等各大政策,这些政策围绕新技术、智慧物流等相关方面展开,这对促进物流业技术进步具有重要意义。

表5 2017—2021年国内物流上市公司全要素生产率逐年测算结果表

由图3可以发现,在技术进步方面,2018—2019年、2019—2020年的技术进步指数小于1,说明在这两个时期,国内物流公司整体上存在技术退步的问题;其余两期的技术进步指数大于1,说明公司在这些时间段内取得技术进步;就行业平均水平0.978而言,国内物流行业整体上受到技术退步带来的影响。在纯技术效率方面,2017—2018年、2020—2021年的纯技术效率变化小于1,说明这两个时期,公司未能有效运用技术给其经营效率带来正向影响;其余两期的效率变化大于1,说明公司在这期间有效利用了相关技术;就行业效率变化的平均水平0.995而言,国内物流行业整体上存在未能合理有效地利用技术的问题。在规模效率方面,其变动趋势和纯技术效率大致相同,2017—2018年、2020—2021年的规模效率小于1 ,说明物流类公司在这段时间存在管理水平不高的问题;从整体来看,规模效率一直在1附近上下浮动,说明其管理水平较为稳定。

图3 2017—2021年国内物流上市公司全要素生产率逐年变化趋势

2.2.2 物流细分行业层面

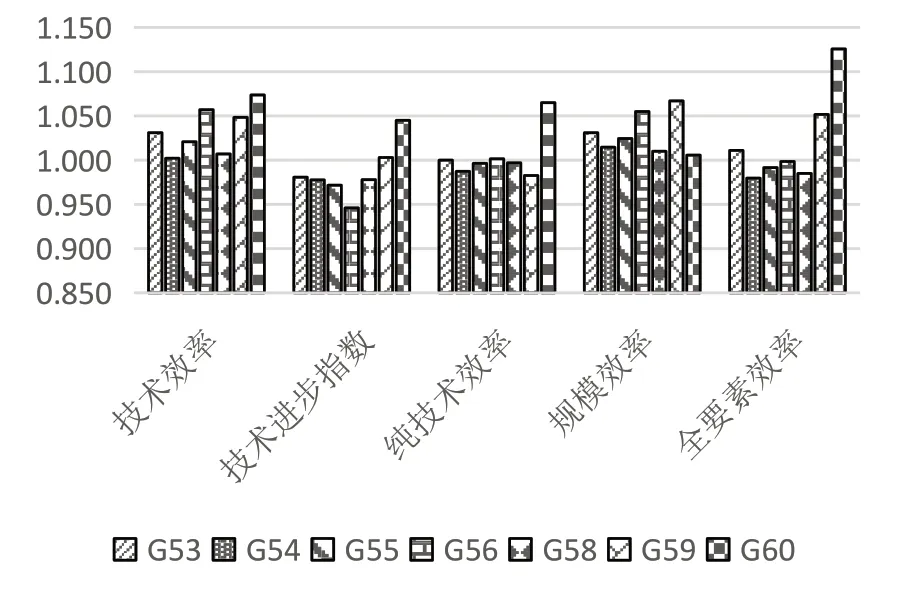

从表6和图4可以看出,2017—2021年国内物流类上市公司所在行业的Malmquist指数要素分解情况。从各细分行业的角度分析可知:最近5年,铁路运输业、仓储业和邮政业的全要素效率分别动态增长了1.1%、5.2%和12.6%,其中邮政业在物流类的7个行业中位于第一位,主要是因为技术效率和技术进步对行业产生了正向影响,特别是电商物流和快递行业在疫情期间得到了较快发展。道路运输业、水上运输业、装卸搬运和运输代理业的全要素生产率因受技术进步和纯技术效率制约在近5年动态小幅下降了,航空运输业的全要素效率受技术退步的负向影响导致动态下降,因此,物流类行业应在相关政策的指引下继续加大研发与创新力度,以期通过技术进步来提高公司的经营效率。

表6 2017—2021年国内物流细分行业Malmquist指数分行业情况表

图4 2017—2021年国内物流细分行业Malmquist指数走势图

3 结 语

本文研究了国内58家物流上市公司及所处细分行业在2017—2021年间的经营效率后,所得结论:一是构建数据包络分析DEA-BCC 模型,分别对物流类上市公司和物流类细分行业做静态分析,发现我国超过50%的物流类上市公司处于中度DEA无效水平,主要是由于规模效率较低导致公司没有达到最优经营水平;从细分物流行业的角度来看,铁路运输业和水上运输业的经营效率总低于物流业的平均水平,装卸和运输代理业的效率水平最高,邮政业因受纯技术效率的制约使得经营效率不断下降,仓储业的效率连年上升,道路运输业和航空运输业要注意效率下降的风险。二是构建Malmquist 模型分别对物流类上市公司和物流类细分行业做动态分析,发现最近5年,国内物流类上市公司受纯技术效率制约和技术退步的影响导致全要素生产率整体下降0.5%;从细分物流行业的角度来看,铁路运输业、仓储业和邮政业的全要素生产率在近几年实现了正增长。