金融发展支持地区经济增长的实证研究

——基于长三角三省一市的比较分析

张守哲 程 仁

(1.滁州学院经济与管理学院 安徽滁州 239000;2.中国人民银行宜春市中心支行 江西宜春 336000)

长三角地区是我国金融发展和经济增长水平最高和最为活跃的地区之一,自2016年以来,安徽省成为长三角城市群的重要组成部分,因此,研究长三角地区的金融发展和经济增长之间的促进作用、探究安徽进一步融入长三角地区具有重要意义。对金融发展与经济增长关系的研究由来已久,随着我国金融业的不断发展国内此类实证研究不断增多。[1-5]我国多数学者认为出金融发展可以促进地区经济增长。然而,我国部分学者认为,金融发展促进了经济增长、经济增长没有促进金融发展[5];也有研究指出,在经济相对发达的东部沿海地区,经济和金融同方向增长,而相对落后的西部地区,两者则呈现反向变化。[2]本文选取长三角江浙沪皖2006-2020年金融发展和经济增长的相关数据,建立指标体系,运用计量工具,进行实证分析,最后在安徽推动金融支持经济高质量发展方面,提出一些有针对性的建议。

一、金融对经济发展的影响因素分析

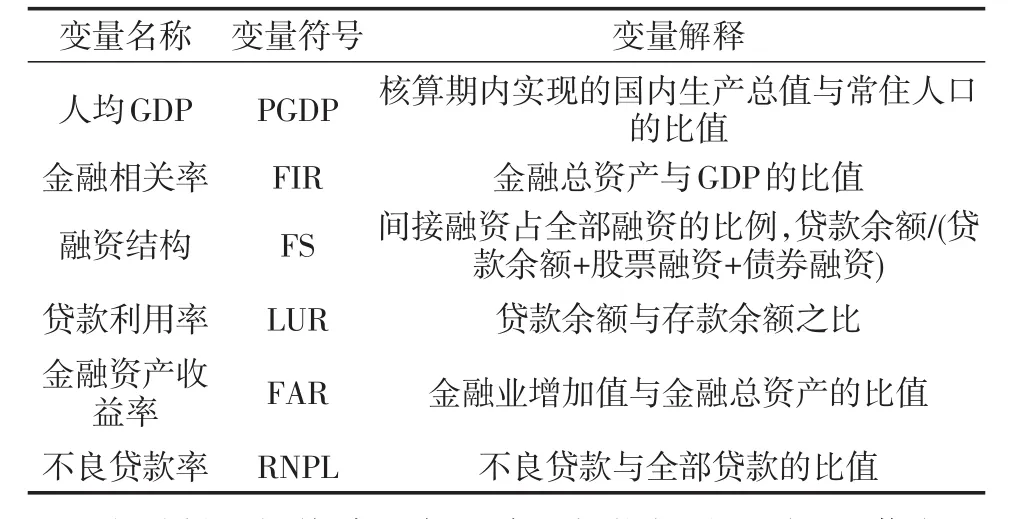

(一)变量选择。

1.金融市场及基础设施发展。采用金融相关率衡量金融市场的发展规模和发达程度;采用贷款余额与存款余额的比值表示贷款利用率,衡量信贷市场的相对规模,即资金的市场利用程度,较低的贷款利用率意味着金融市场的发展不够完善,对经济发展的促进作用受到限制。

2.融资方式与结构。主要是指不同的融资主体与工具、载体以及由其产生的权利与义务。一般认为,融资方式与结构的对金融市场参与主体的融资行为有显著的区别,整体而言,直接融资在风险释放、融资效率方面有着明显优势;间接融资则在门槛准入、流程审批上占据优势。采用融资结构指标反映金融市场融资方式与渠道建设程度,主要以间接融资占全部融资的比例表示。

3.金融发展效益。采用金融资产收益率来衡量金融发展的经济产出效应,金融发展效益越高表明其对经济增长的促进作用越大;采用不良贷款率测度经济发展对金融资产质量的影响,表示经济发展而做出金融决策的代价。

表1 变量选择及定义

(二)描述性统计。本文采用安徽省、浙江省、江苏省和上海市统计年鉴经济金融数据,可有效避免因数据来源不一致或者不同数据统计采集方法导致的口径、时间调整等因素导致数据出现较大差异的情况。选择长三角地区2006年至2020年期间4个样本人均GDP、金融相关率等6个指标数据组成面板数据。鉴于不同类型数据量纲存在较大差异性,对全部指标进行对数化处理。

表2 变量的统计性描述

数据基本上呈现区域稳定性,受样本时间序列跨度较大以及不同个体之间发展程度差异较大等因素影响,部分指标数值差异程度较大,可能会对计量结果的准确性造成一定影响。

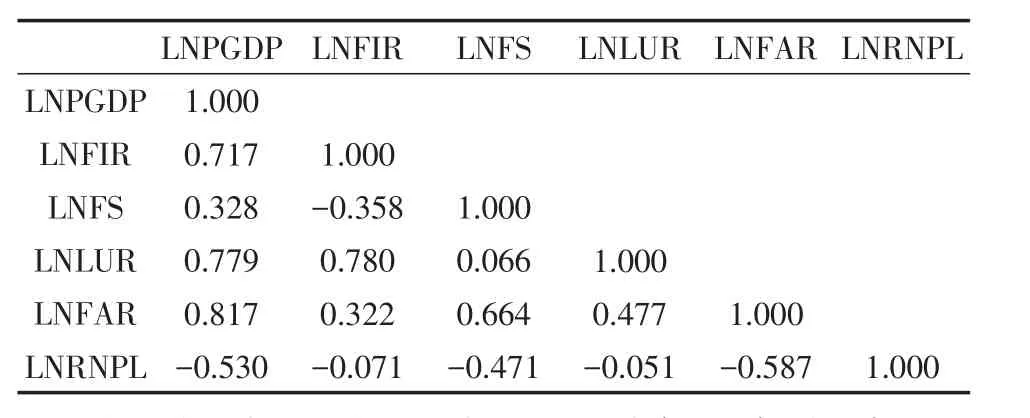

(三)变量之间的相关特征。表3列示了2006年至2020年各样本之间人均GDP(PGDP)、金融相关率(FIR)、融资结构(FS)、信贷利用率(LUR)、金融资产回报率(FAR)与不良贷款率(NPL)对数化之间相关系数矩阵。

表3 各金融变量相关系数

由上表可知,人均GDP与金融相关率、融资利用率以及金融效益之间存在较强的正向相关关系;金融相关率与融资结构与不良贷款率之间存在一定的负相关关系;金融资产回报率与不良贷款率之间存在负向相关关系。上述结果表明经济金融变量之间存在相互依存关系。

二、实证结果分析

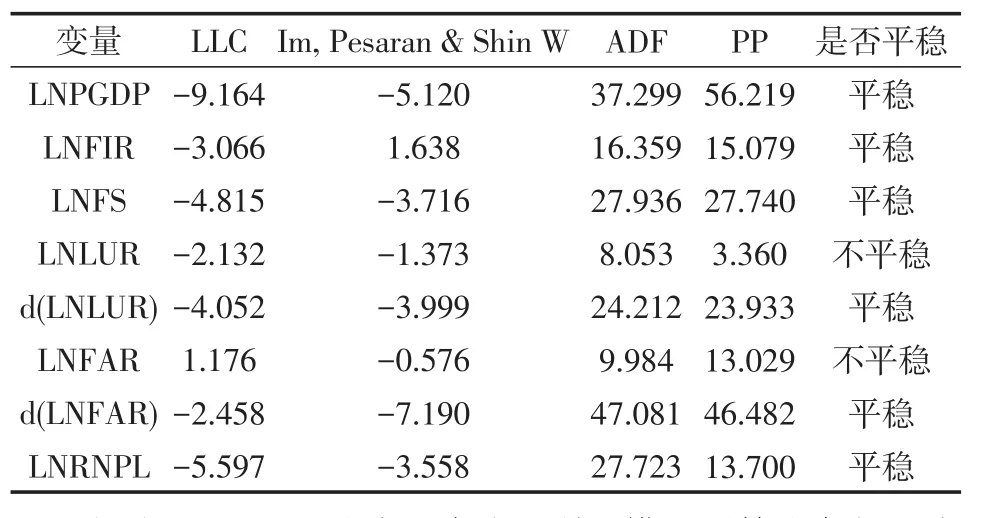

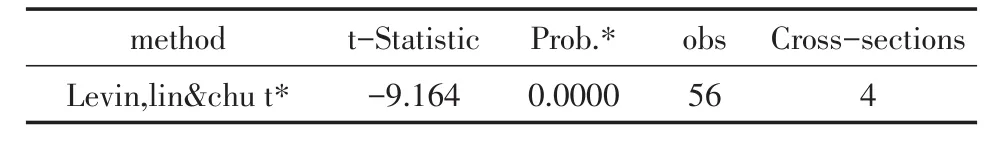

(一)变量平稳性的单位根检验。经计量分析,变量中除LUR和FAR两个指标平稳性检验待定外,其余变量均序列平稳,故需对HEP和LE进行进一步分析,进一步检验显示LUR和FAR一阶差分序列平稳,故认为数据大致是平稳的。

表4 平稳性检验结果

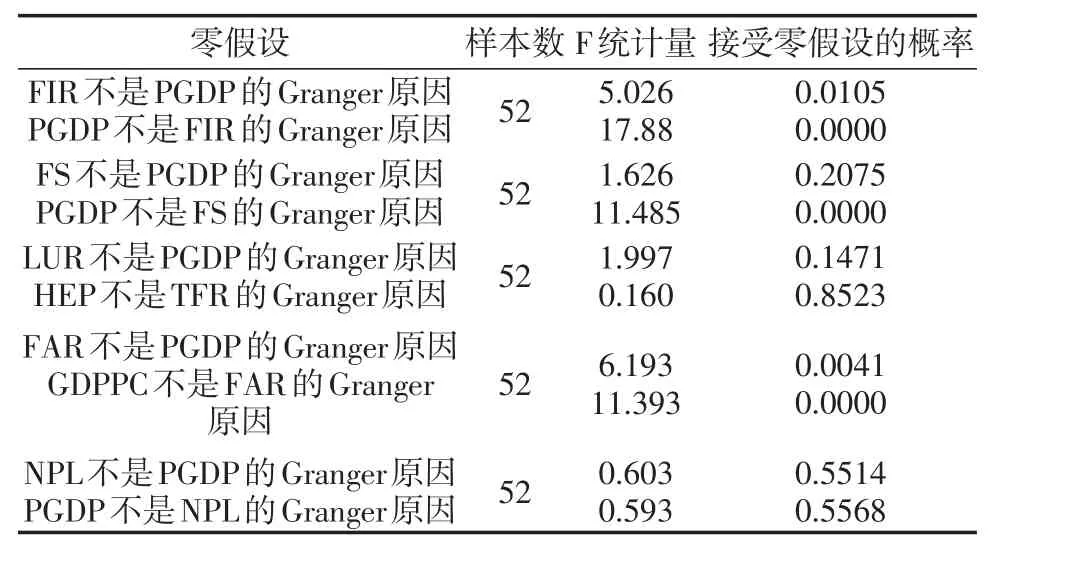

(二)Granger因果关系检验。利用模型测算出各解释变量与被解释变量之间的相互变动的关系,确定一些变量是否是另一些变量的原因,具体测量结果如表5。

表5 相关变量之间的Granger因果检验结果(滞后阶数n=2)

可见,FIR、FAR序列与PGDP序列之间存在双向Granger原因;人均GDP是FS的Granger原因。

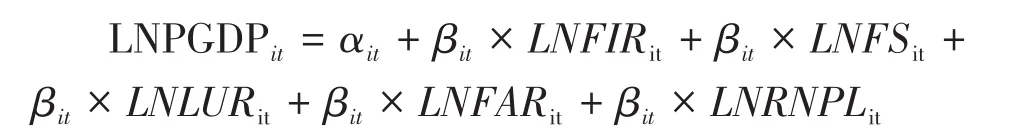

(三)计量模型设定。根据前文确定的面板数据以及对,以2006年至2020年安徽、江苏、上海和浙江三省一市的PGDP、FIR、FS、LUR、FAR、RNPL等6个自变量,PGDP为因变量,建立双对数模型,如下:

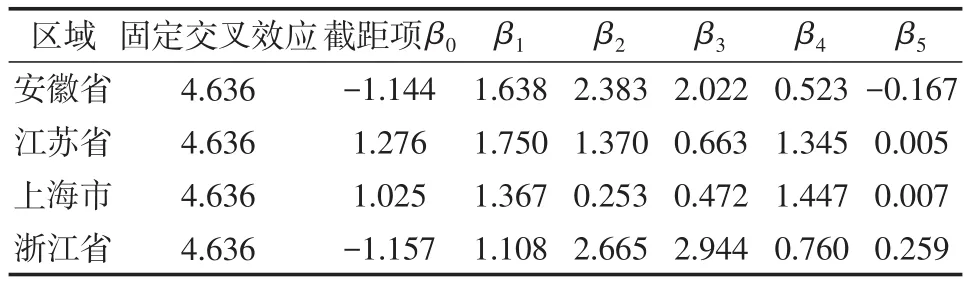

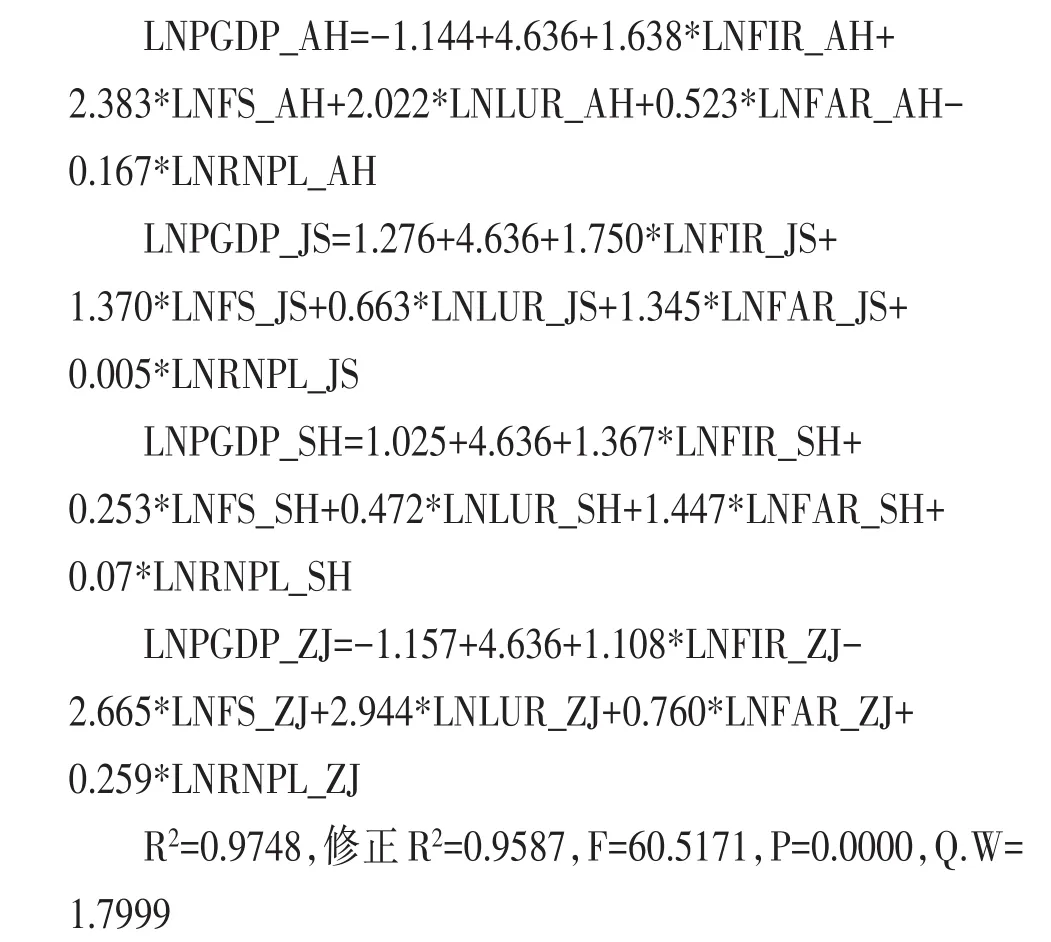

经EVIEWS对基础数据计量,结果如下:

表6 回归方程参数表

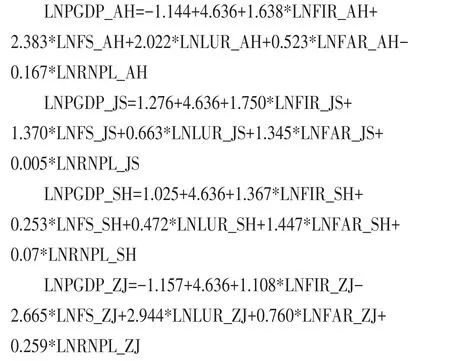

对应所得方程如下:

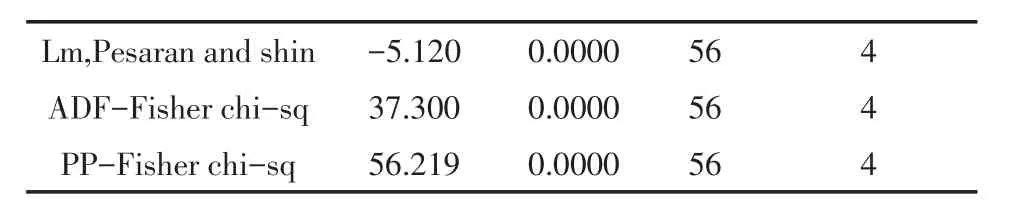

(四)协整检验。对回归模型的残差进行协整检验,测度回归方程的可信程度。计量结果显示,LLC检验统计量为-9.16387,对应的概率值为0.0000,因此可以拒绝“各截面回归残差具有相同单位根过程”的原假设,其余的IPS检验、Fisher-ADF检验、fisher-pp检验值对应的概率值都为0.0000,因此可以拒绝“各截面回归残差序列都有一个单位根”的原假设,可以确定INPGDP与LNFIR、LNFS、LNLUR、LNFARC、LNRNPL之间存在协整关系。

表7 协整检验结果

L m,P e s a r a n a n d s h i n A D F-F i s h e r c h i-s q P P-F i s h e r c h i-s q-5.1 2 0 3 7.3 0 0 5 6.2 1 9 0.0 0 0 0 0.0 0 0 0 0.0 0 0 0 5 6 5 6 5 6 4 4 4

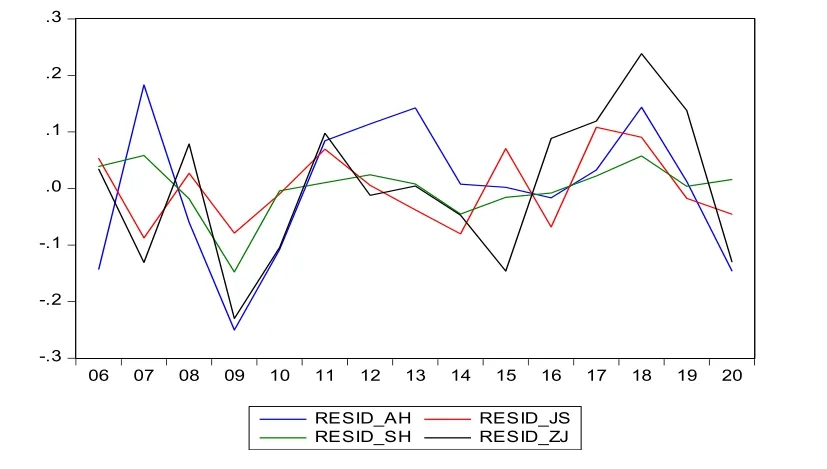

从图中看出,各样本之间的残差基本上是围绕0呈现对称分布,可知解释变量与被解释变量之间存在协整关系。

图1 对数模型拟合效果

显示残差大致围绕0呈对称分布,表明方程拟合效果较好。被解释变量样本人均GDP变化可由上述变量解释。

(五)实证结果分析。通过对样本2006年至2020年长三角地区三省一市人均GDP与金融相关率、融资结构等数据进行测量分析,得出如下结论:

一是长三角地区金融发展水平对经济发展均存在明显促进作用。上海市和江苏省金融对经济发展促进作用最为显著。计量结果表明,长三角地区三省一市金融对经济发展均存在明显的促进作用,其中上海市和江苏省金融对经济增长的交叉固定效应分别为1.025和1.276,显著高于安徽省和浙江省的水平。表明上海市和江苏省金融发展水平较高,对经济发展的促进作用更为显著。

二是金融相关率、金融资产回报率与经济增长之间存在交互正向促进关系。以安徽省为例,在其它条件不变的情况下,FIR每上升或下降1%,人均GDP会上升或下降1.638%。金融市场的不断完善、金融规模的扩大以及融资方式与渠道的不断创新都能显著地提升金融相关率,也提升了金融服务实体经济的能力与水平。长三角地区金融业增加值持续保持较快增长使得金融资产回报率显著提升,在其他条件不变的前提下,安徽省金融资产回报率每提高1%,人均GDP会增长0.523%;纵向对比看,安徽省金融资产回报率处于较低水平,明显低于浙江省0.760的水平,也显著低于上海市1.477%、江苏省1.345%的水平。

三是不同地区融资利用率与融资结构对经济增长的影响存在显著差异。信贷利用率与经济增长呈正向波动,表明贷款比例的提高对经济增长具有显著的促进作用。安徽与浙江两省贷款比例的提高对经济增长促进效应最为显著,分别为贷款占存款比每提高1%,对经济增长的促进作用会提高2.022%和2.944%。

三、关于安徽省金融促进经济高质量发展的建议

(一)加大金融对实体经济发展的支持力度。从上述实证分析发现,安徽省金融对经济增长的促进作用明显低于江苏和上海。因此,安徽省要坚持金融服务实体经济的理念,加大金融对实体经济的支持力度。具体包括:一是积极开展银企对接,做大做强信贷总量,加大对省内特色产业、重点领域和重点企业的信贷支持;金融机构要进一步优化审批流程、简化审批手续,确保重点企业、行业的信贷资金及时投放。二是调整优化信贷结构,积极推动绿色金融与普惠金融融合发展,提升金融服务实体经济的活力。相关职能部门要加强对省内科技创新、绿色经济等行业的情况调研,金融监管部门要引导金融机构加大对绿色经济的支持力度。加大对农村等金融发展薄弱地区的金融供给,鼓励主要涉农金融机构加大对乡村振兴的投入,促进安徽省金融稳定与健康可持续发展。三是继续深化利率市场改革。进一步优化金融营商环境,提升金融服务实体经济的能力。

(二)推动金融与科技的深度融合。充分发挥科技金融在服务与促进经济发展中的突出作用。一是将金融与技术优势转化为产业优势。省会合肥应充分发挥在云计算、大数据等方面的优势,促进信息技术与金融的融合发展。二是以科技提升金融服务实体经济的能力。引导与鼓励金融机构利用信息技术进行金融产品与服务创新,如开展线上信贷产品,线上审批、实时发放小额、专项信贷产品,提升金融产品与服务的应用范围与领域;提升农村地区金融新型支付方式的应用普及,通过建立金融服务站、电子设备终端等方式,充分释放科技红利。

(三)强化金融监管与风险防控。在推进金融发展的同时,也要注意风险防控措施,不断完善金融监管体系,提升监管效率与效能。一是稳妥推进金融风险防控机制,建立金融防火墙,防范高负债、高能耗产业、行业风险传染到金融领域,造成金融波动;引导金融机构合理确定单一产业、行业、企业的贷款集中度,稳妥推进房地产贷款集中度管理政策,确保房地产市场健康平稳运行;二是在发展新金融、鼓励金融创新的实践中,要把握创新与风险的关系。建立测试、容忍、检查、纠正错误的普惠金融创新管理体系,探索风险可控、范围可控的金融发展新方式;三是注重金融跨周期与逆周期调节,发挥金融对稳增长、稳就业的带动作用。避免对受疫情影响而出现暂时经营性困难的行业、产业盲目采取抽贷、短贷、惜贷等做法,加剧企业经营困难和市场波动。

四、研究结论

金融发展与经济高质量发展密不可分。本文选取长三角江浙沪皖2006-2020年金融发展和经济增长的相关数据,建立指标体系,运用计量工具,进行实证分析。结果显示长三角地区金融发展与经济增长之间存在着明显的相互促进作用,同时,安徽与江浙沪之间存在着地区差异。因此,安徽应当从加大金融对实体经济发展的支持力度、推动金融与科技的深度融合、强化金融监管与风险防控等方面进一步推动金融促进经济高质量发展,以期实现全面融入长三角城市群的目标。