资本市场开放对估值重塑的影响研究

——来自科创板纳入MSCI指数的证据

(浙江工商大学 金融学院,浙江 杭州 310018)

一、引言

资本市场开放作为金融市场开放的重要组成部分,是我国提高国际竞争力、实现经济可持续发展的客观要求。在改革开放的基本国策下,我国资本市场开放呈现循序渐进和逐步加速的特征。从RQFII和QFII制度引入境外投资者到“陆港通”的正式启动,从2019年国家外汇管理局宣布取消QFII投资额度限制到中国证监会宣布2020年起全国范围内逐步取消期货公司、基金管理公司及证券公司外资股比限制,再到2021年11月QFII投资标的扩容,资本市场的不断开放使得境外资金可以便捷地进入中国市场,境外投资者参与中国资本市场程度逐年加深,促进我国改善融资环境,市场的价格发现功能不断发挥。

科创板自设立并试点注册制以来,募集资金超6000亿元,对我国资本市场制度创新和高质量发展具有重要意义。作为增量改革补足市场短板的重要举措,科创板的上市标准更加包容、适应,给正处于成长期的创新企业提供了市场化支持,有利于完善我国多层次的资本市场体系,提升资本市场服务实体经济能力。之前一批科技创新企业因各种原因在国内无法上市而选择海外市场,造成许多优质企业资源的流失。科创板的设立在一定程度上缓解了这一问题,使得我国证券市场变得更加开放,有力支持了迫切需要资金但暂时无法在其他渠道融资的科创型企业,对投资者而言也拓宽了投资渠道,有利于吸引新的场外资金投资具有高成长性的科创企业。2019年11月,MSCI中国A股在岸可投资市场指数(MSCI China A Onshore IMI Index)首次纳入包含12只科创小盘股及1只科创标准股在内的13只科创板股票。科创板股票的纳入体现出国际市场对中国资本市场的重视,虽然科创板股票尚未完全实现“陆股通”交易,但具有高发展潜力的中国科创企业得到了国际市场的认可。随着国内资本市场的不断开放,科创板股票将逐步进入全球资本配置,面临更广阔的市场、更多境外投资者的进入。科创板本身的创新驱动及对未盈利创新型企业的包容,加之海外资金的加配,是否会促使科创板股票伴随中国资本市场开放和改革深入推进得以估值重塑,成为关注的焦点。

本文研究科创板股票纳入MSCI指数的影响,探讨资本市场开放是否有利于股票估值的重塑。相较于现有研究,可能存在的边际贡献有以下几方面:(1)在研究内容上,从科创板视角出发,基于倾向得分匹配和双重差分模型对纳入科创板股票进行实证研究,丰富了资本市场对外开放估值重塑方面的研究;(2)从开放政策视角出发,分析政策的实施对科创板超额收益的影响,为推进资本市场开放提供新视角;(3)异质性检验及稳健性分析从实证角度对政策所带来的效应和影响进行评估,为深化资本市场开放提供理论依据。

本文剩余部分的结构安排如下:第二部分为相关文献及研究假设;第三部分为研究设计;第四部分为科创板纳入MSCI指数对股价影响的实证分析;第五部分为进一步分析;第六部分为结论与启示。

二、相关文献及研究假设

资本市场开放使得A股市场与世界市场更加紧密地联系在一起,但目前中国的金融体系发展仍较不成熟(Allen等,2005)[1],虽然一些金融自由化措施使得中国股市与世界市场的联系变得更加紧密,两者的依存度大大提高,但是在提高股市一体化水平方面还需要不断完善相关措施(Yao等,2018;Chan和Kwok,2018;Li,2012)[2-4]。人民币合格境外机构投资者政策公告(RQFII)的研究显示,加速市场化进程可以有效地提高资本开放的效果(Ding等,2020)[5]。股票市场自由化从放松金融约束、强化国内外投资者之间的风险分担以及改善公司治理三个渠道促进了创新产出(Moshirian等,2021)[6],资本账户自由化门槛效应仍然存在,即国家在经济和制度发展方面必须达到一个特定的门槛,才能预期从资本账户自由化中受益(Eichengreen等,2011)[7]。

关于资本市场开放的国内研究主要集中于互联互通机制方面,例如,股价的信息含量和市场运行效率(钟覃琳和陆正飞,2018;钟凯等,2018)[8-9],股价的崩盘风险(纪彰波和臧日宏,2019;郭阳生等,2018)[10-11],改善公司信息环境、优化公司治理、减少公司违规行为(邹洋等,2019;郭阳生等,2018)[12-13],资本市场开放对企业投资的影响(连立帅等,2019)[14],资本市场开放对价值投资的影响(潘慧峰等,2018)[15],等等。新兴股票市场的对外开放不仅降低了资本成本,而且还改变了信息披露、信息生产、信息分析和使用的当地环境,并将外国资源和技能吸引到资本市场,从而促进跨境风险分担,还可能有助于降低自由化和交叉上市后的资本成本(Bae等,2006)[16]。治理较好的公司在股票市场自由化后股价会显著提高,外国投资者倾向于投资在自由化后管理较好的公司,因为这些公司实现了相对于自由化前更高的资本存量增长率(Bae和Goyal,2010)[17]。用新兴市场股票中外国投资者的可进入程度代表外国投资程度的研究显示,较高的投资性提高了全球市场信息传播速度的影响,可投资股票比非可投资股票更快地吸收全球信息,金融自由化带来的可投资性在新兴市场产生了信息效率更高的股票价格(Bae等,2012)[18]。市场自由化缓解了投机交易,提高了股票市场的信息效率(Alhaj-Yaseen等,2017)[19],随着各国取消对外资所有权的监管限制,信息不对称的定价显著下降(Balakrishnan等,2019)[20]。

设立科创板是深化金融供给侧结构性改革的重大举措,科创板的产生是金融供给侧深度改革的具体表现,是一种新的制度供给,扩大了资本服务实体经济范围(黄登仕和王辉,2019)[21]。科创板本质是一种增量改革,在试点注册制、市场化定价等方面为深化资本市场供给侧结构性改革提供了重要探索,能更好地服务于经济高质量发展(资本市场改革课题组,2019)[22]。科创板纳入MSCI指数是中国资本市场开放的重要举措,科创板的创新驱动、对未盈利创新型企业的包容、海外资金的加配是否会促使科创板股票在资本市场开放和改革的持续推进中得以估值重塑,是本文所关注的方向。

关于纳入指数对估值的影响方面,研究较多地集中于标准普尔500指数的变动上。纳入知名股票指数,是国际市场对一国资本市场开放的认可,也是资本市场进一步开放的措施,对于被纳入的股票具有重要的影响。Chan等(2013)[23]通过研究1962—2003年的标准普尔500指数纳入事件,发现被纳入的股票长期价格有着显著的上涨,具有显著的纳入效应;Schnitzler(2018)[24]则在他的研究中强调了股票供给对于标准普尔500指数纳入效应的影响,并且发现近几年的纳入效应的持久性正在消失;Cai(2007)[25]对标准普尔500指数增加的样本研究发现,被纳入的股票具有显著为正的价格效应,但是成交量上并没有明显的反应,而且价格效应的强弱与企业在行业上的权重呈负相关;而Harris和Gurel(1986)[26]的研究发现一旦股票宣布纳入标准普尔500指数,宣告后的第一个交易日股票的价格和成交量均显著增长;Chen等(2004)[27]研究了标准普尔500指数变化的价格效应,发现价格反应对纳入和删除的股票是不对称的,即增加的公司价格会永久上升,但删除的公司价格不会永久下降,可能的解释来自投资者意识的变化;Denis等(2003)[28]通过研究分析师对纳入标准普尔500指数前后的每股盈利预测,将纳入后的实现盈利与纳入前的预测进行比较,发现新加入指数的公司在每股收益预测和实现收益方面均显著提高;Mase(2007)[29]考察了富时100指数变化的影响,发现不论是纳入还是剔除指数的股票,在事件前后均存在短期的价格压力,但与标准普尔500指数相关的研究相反,没有证据表明需求曲线会因永久性的价格效应而永久向下倾斜。相比于标准普尔500指数、富时100指数等,关于中国指数纳入效应方面的文章相对较少。倪骁然和顾明(2020)[30]对首批纳入MSCI新兴市场指数的A股股票的研究发现,股票在公告日前后有显著正的累积超额收益率,标的股票纳入MSCI后分析师评级有显著提升,净融资交易显著增加,净融券交易显著下降,换手率没有明显变化;而管河山和闫文玉(2020)[31]发现A股纳入MSCI指数显著降低了标的股票股价的同步性,提高了股价信息含量,而且是通过信息渠道直接促进知情者交易或者是间接地对公司治理机制进行优化导致的;Hung和Shiu(2016)[32]研究了MSCI中国台湾地区指数成分变动后市场的反应,发现纳入指数的股票存在正向超额收益,而被剔除的股票存在反向的超额收益,此结论与Chen等(2019)[33]一致;而Oberndorfer等(2013)[34]对德国企业被纳入道琼斯斯托克可持续发展指数(DJSI STOXX)和道琼斯可持续发展世界指数(DJSI World)的股票表现进行研究发现,纳入DJSI STOXX指数并没有带来显著的超额收益,但是被纳入DJSI World指数则会导致强烈的负面影响;Bildik和Gulay(2008)[35]以ISE-100和ISE-30指数为研究对象考察股票加入和剔除指数时的异常收益变化情况,发现被纳入(被排除)指数的股票会产生正(负)的异常回报,成交量和成交量的波动性也受到了显著的影响。纳入标准普尔500指数可能带来投资者意识的增强,进而增加了相关股票的价值(Elliott等,2006)[36],体现在Chakrabarti等(2005)[37]将1998年至2001年29个国家的MSCI指数变化进行研究,发现纳入指数的股票价格在公告后大幅上涨,在实际生效前又有进一步上涨。来自投资者意识的变化,可能会带来公司价格的永久上升(Chen等,2004)[27]。基于上述分析,提出本文的研究假设:科创板纳入MSCI指数会重塑估值、提升股价。

三、研究设计

(一)数据来源与样本选取

本文所使用股票交易相关数据、公司财务数据和行业数据来源于同花顺IFind数据库,选取2019年9月30日被选入科创板的股票数据和762只创业板股票进行配对检验,由于倾向得分匹配部分需要行业变量匹配,为提高匹配精确性,剔除创业板股票中非科创板股票所在行业股票,共获取409只创业板股票。参数估计时间窗口为2019年7月23日至2019年10月15日,双重差分时间窗口为2019年10月16日至2020年1月9日。同时为排除极端值的影响,对所有连续变量进行上下1%水平的Winsorize处理。

(二)变量选取

1.被解释变量:日度超额回报率ARi,t

科创板股票在纳入MSCI指数后,其估值重塑体现在收益的变动中,以股票实际收益率(Ri,t)相对预期收益率的日度超额回报率作为衡量股票在加入MSCI窗口期内的收益效应,即ARi,t,股票i在第t期的超额收益率,ARi,t=Ri,t-ERi,t,ERi,t=αi+βiRM,t,并采用市场模型进行参数估计计算:Ri,t=αi+借 鉴侯青川等(2016)[38]、倪骁然和顾明(2020)[30]及张程等(2020)[39]的研究思路,市场收益率RM,t设定为各股票市值加权平均收益率;同时,考虑到科创板上市首日的巨大涨幅对数据准确性的影响,在估计窗口剔除科创板上市首日(2019年7月22日),并以2019年7月23日至事件窗口期前一个交易日(T-31)作为估计窗口期。

2.核心解释变量

以Treati,t表示是否纳入MSCI指数的虚拟变量,处理组定义Treat=1,控制组则定义为Treat=0;Posti,t为时间虚拟变量,Post=1表示科创板股票纳入MSCI指数后,Post=0表示科创板股票纳入MSCI指数前。Treati,t*Posti,t交互项是模型中关注的重点变量。

3.控制变量

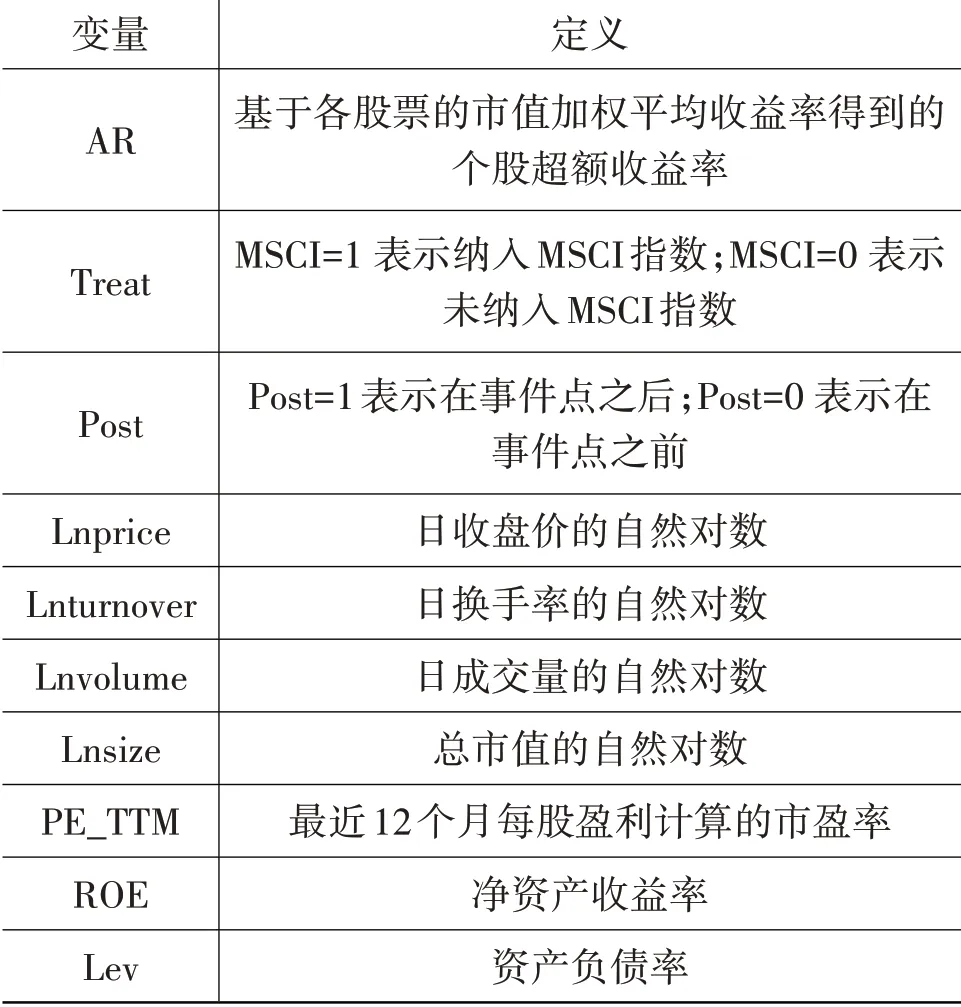

借鉴Chan和Chan(2014)[40]、Morck等(2000)[41]、Chen等(2004)[27]和Bae等(2012)[18]的做法,研究主要从影响收益的指标着手,本文控制变量选取股价的自然对数(Lnprice)、换手率的自然对数(Lnturnover)、成交量的自然对数(Lnvolume)、总市值的自然对数(Lnsize)和市盈率(PE_TTM),同时还控制了个体固定效应(μi)和时间固定效应(λt)。具体变量定义如表1所示。

表1 变量定义

四、科创板纳入MSCI指数对股价影响的实证分析

(一)描述性统计

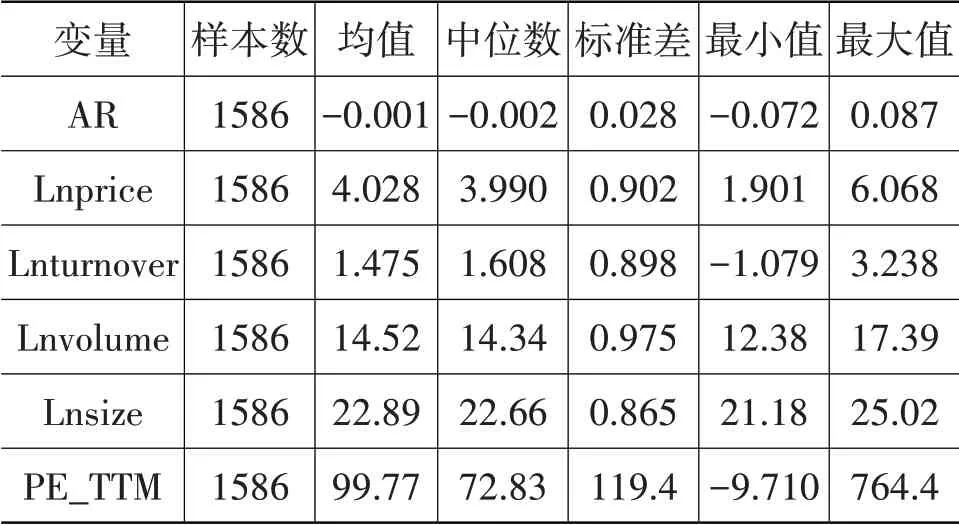

变量描述性统计如表2所示,被解释变量的超额收益率(AR)均值为-0.001,标准差为0.028,显示指标在样本中的差异不大。但最小值为-0.072,最大值为0.087,极差较大,为此还需要进一步进行检验。

(二)基准回归分析

由于倾向得分匹配及双重差分模型可以有效降低样本选择等原因导致的内生性问题,从而使得事件评估结果更加可靠。本文拟采用倾向得分匹配与双重差分模型相结合的方法研究科创板股票纳入MSCI中国A股在岸可投资市场指数(MSCI China A Onshore IMI Index)是否存在收益效应。其中处理组选用明晟公司在半年度审议时宣布加入指数的13只科创板股票(含12只科创板小盘股和1只科创板标准市值股票);为排除随时间的自然增长而形成的时间效应所产生的影响,同时考虑到科创板和创业板上市公司共同具有的高科技含量、高发展潜力等属性,本文采用倾向得分匹配方法,用纳入指数前的股票信息和财务信息构建Logit模型,参考Chen等(2018)[42]的研究,选取股价自然对数(Lnpirce)、总市值的自然对数(Lnsize)、市盈率(PE_TTM)、净资产收益率(ROE)、资产负债率(Lev)和行业(Ind)作为匹配变量,计算倾向性得分,采用一对一无放回的方法为每一只处理组的科创板股票配对了创业板上市股票,从倾向得分匹配结果中获得对应的创业板股票,即为控制组股票(Control Group)。

表2 变量描述性统计

根据MSCI 2019年11月半年度指数审议的结果,以2019年11月27日作为事件时间点(T=0),同时考虑到科创板上市时间跨度及稳健性研究需要,选取事件时间点前后30个交易日[T-30,T+30]作为事件窗口期。基于上述时间和个体构建面板数据,设定基准回归模型:ARi,t=λ0+λ1Treati,t*Posti,t+

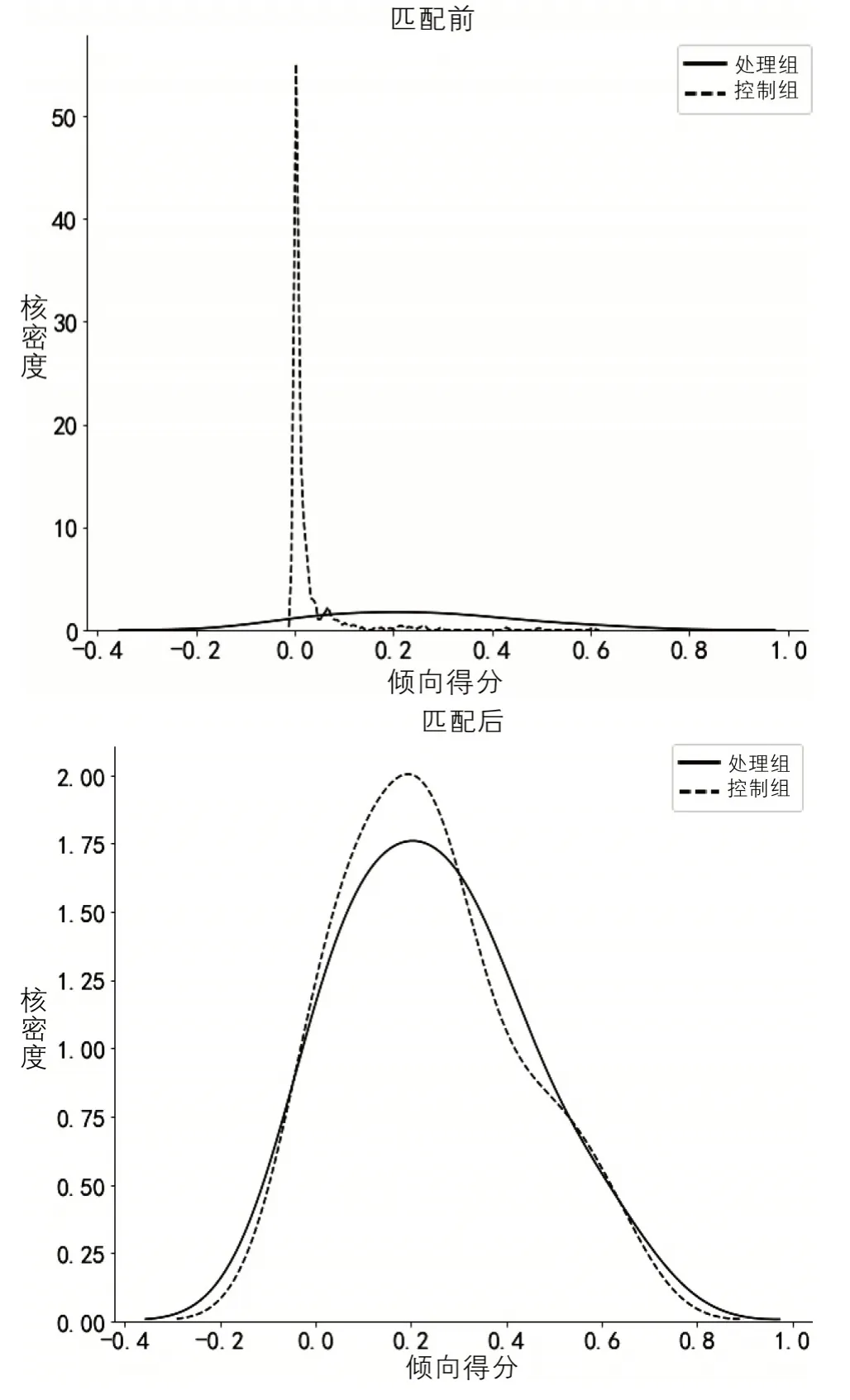

将纳入MSCI指数的科创板股票设置为处理组,以409只创业板股票为控制组,进行倾向得分匹配。通过Logit模型估计各样本倾向得分,采用一对一无放回的方式进行匹配。表3报告了各变量经过倾向得分匹配后,在处理组和控制组中的前后差异对比。结果显示,两组的变量Lnprice、Lnsize和Lev在匹配前偏差都十分显著,而在匹配后,标准化偏差均大幅减少,差异也变为不显著;其他变量在匹配之后标准化偏差也均呈现出大幅减少的趋势,特别是行业变量Ind在匹配后达到了完全相同的效果。

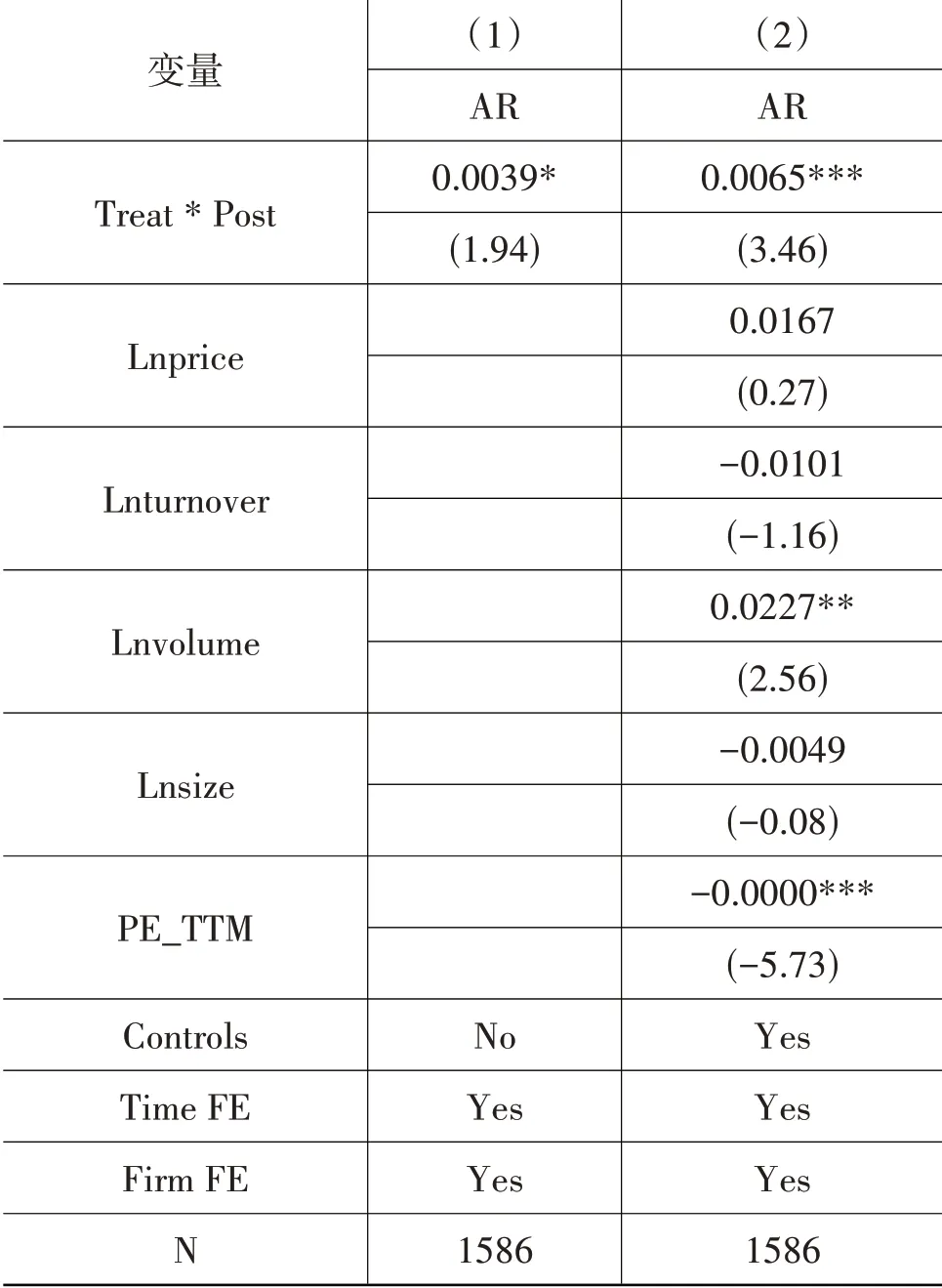

倾向得分匹配前后样本分布如图1所示,可明显看出处理组和控制组的倾向得分在匹配之前有极大差异,而在匹配之后两者极为接近。这些结果都表明了倾向得分匹配之后各个控制变量在处理组和控制组中均不存在显著的差异,从而使得这两组在其他维度上具备可比性,唯一的差别在于是否被纳入MSCI指数,保证后文检验结果的可靠性。经过倾向得分匹配处理获取最终处理组和对照组,采用双重固定效应模型以消除时间变化因素和个体因素,同时控制行业固定效应。对科创板纳入MSCI指数的价格效应进行检验的结果如表4所示。其中,列(1)、列(2)分别为无控制变量的回归结果和有控制变量的回归结果,控制了个体效应、时间效应和行业效应,以增加检验结果的可靠性和准确性。

表3 变量匹配前后差异对比表

列(1)的检验结果显示事件虚拟变量(Treat)和时间虚拟变量(Post)的交互项系数为0.0039,在10%的水平下显著。这说明纳入MSCI指数这个事件对于纳入的科创板股票来说,对超额收益率(AR)这个收益率指标有正向的显著性影响,即会在一定程度上提升股价,给投资带来超额收益。列(2)的回归加入了控制变量,结果显示交互项系数为0.0065,在1%的水平下显著,相较于无控制变量的回归系数更大、更加显著。这可以进一步说明,在控制了其他因素的情况下,纳入MSCI指数显著提升了科创板股票的股价,验证了假设,科创板股票纳入MSCI后股价显著上升,具有明显的公告效应。

图1 倾向得分匹配前后样本分布图

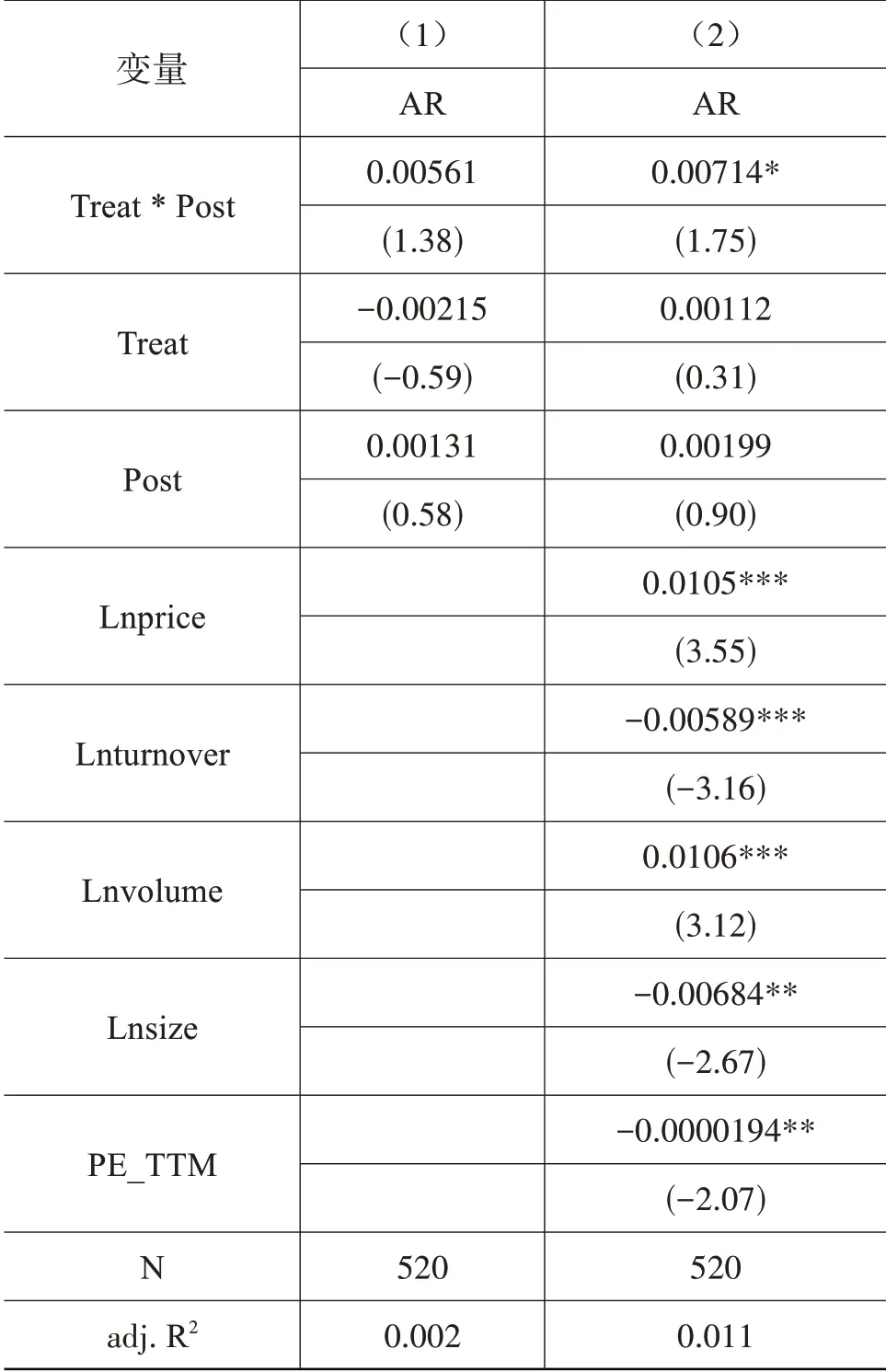

为保障双重差分结果的无偏性,须验证处理组和控制组在事件前超额收益不存在显著差异,因此本文还进行了平行趋势检验(见表5),选取事件前20日作为事件窗口再次运用双重差分进行检验。所得结果显示,无论是否加入控制变量,纳入MSCI指数前处理组和控制组超额收益在5%水平下并不存在显著差异,大致满足了平行趋势,双重差分是适用的。

五、进一步分析

(一)价格效应的异质性检验

由于纳入MSCI指数的估值重塑效应会受到股票本身特征的影响,为探究科创板纳入MSCI指数的股价效应是否存在异质性,结合上文股价效应的检验结果,在股价水平(LnPrice)、交易量(Lnvolume)、总市值(LnSize)和市盈率(PE_TTM)变化趋势相同,并在一定水平下显著的情况下,进一步获取样本股票各变量数据进行分组异质性检验,结果如表6—表10所示。

表4 纳入MSCI指数的股价效应检验

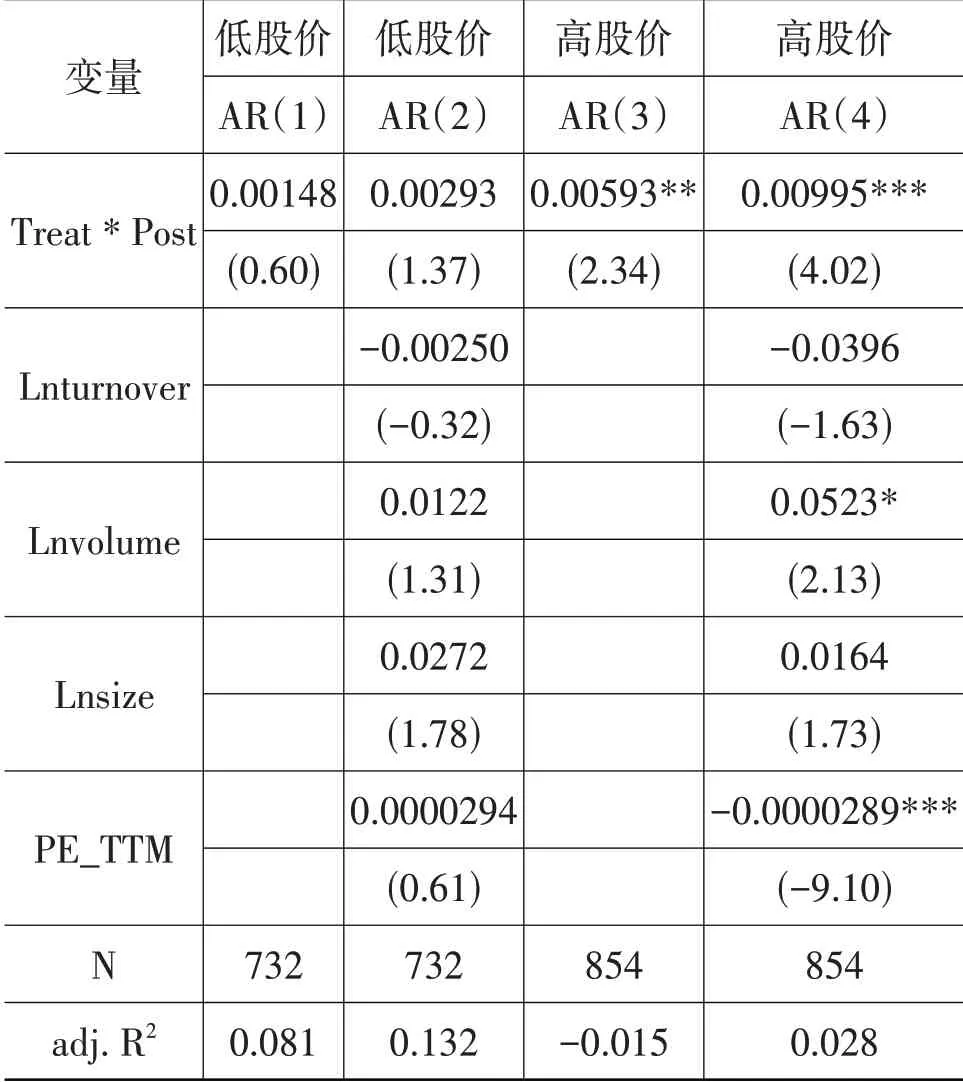

纳入MSCI指数的股价水平价格效应检验结果如表6所示,其中列(1)、列(2)为低股价组,列(3)、列(4)为高股价组,列(1)、列(3)和列(2)、列(4)分别是无控制变量和加控制变量的回归结果。列(1)、列(2)中事件虚拟变量(Treat)和时间虚拟变量(Post)的交互项系数为正但均不显著,而列(3)中事件虚拟变量(Treat)和时间虚拟变量(Post)的交互项系数为0.00593,在5%的水平下显著,这表明股价相对较高的科创板股票在纳入MSCI指数事件中超额收益率(AR)指标有显著的正向效应,在一定程度上说明提升股价给投资带来了超额收益。列(4)加入控制变量后事件虚拟变量(Treat)和时间虚拟变量(Post)的交互项系数为0.00995,在1%的水平下显著,相较于无控制变量的回归系数更大、更加显著,说明股价高的科创板股票在纳入MSCI指数事件中,超额收益率(AR)指标有显著的正向效应,在一定程度上能提升股价,能给投资带来超额收益。这进一步显示,在控制了其他因素的情况下,高股价科创板股票在纳入MSCI指数后股价显著上升,具有明显的公告效应。科创板实施的注册制及其科创属性使科创板股票的估值通常较高,与主板相比,科创板50万元的投资门槛使得投资者对高股价的接受度更高,表现为高股价科创板股票有更显著的估值提升效应。

表5 平行趋势检验

表6 纳入MSCI指数的股价水平价格效应检验

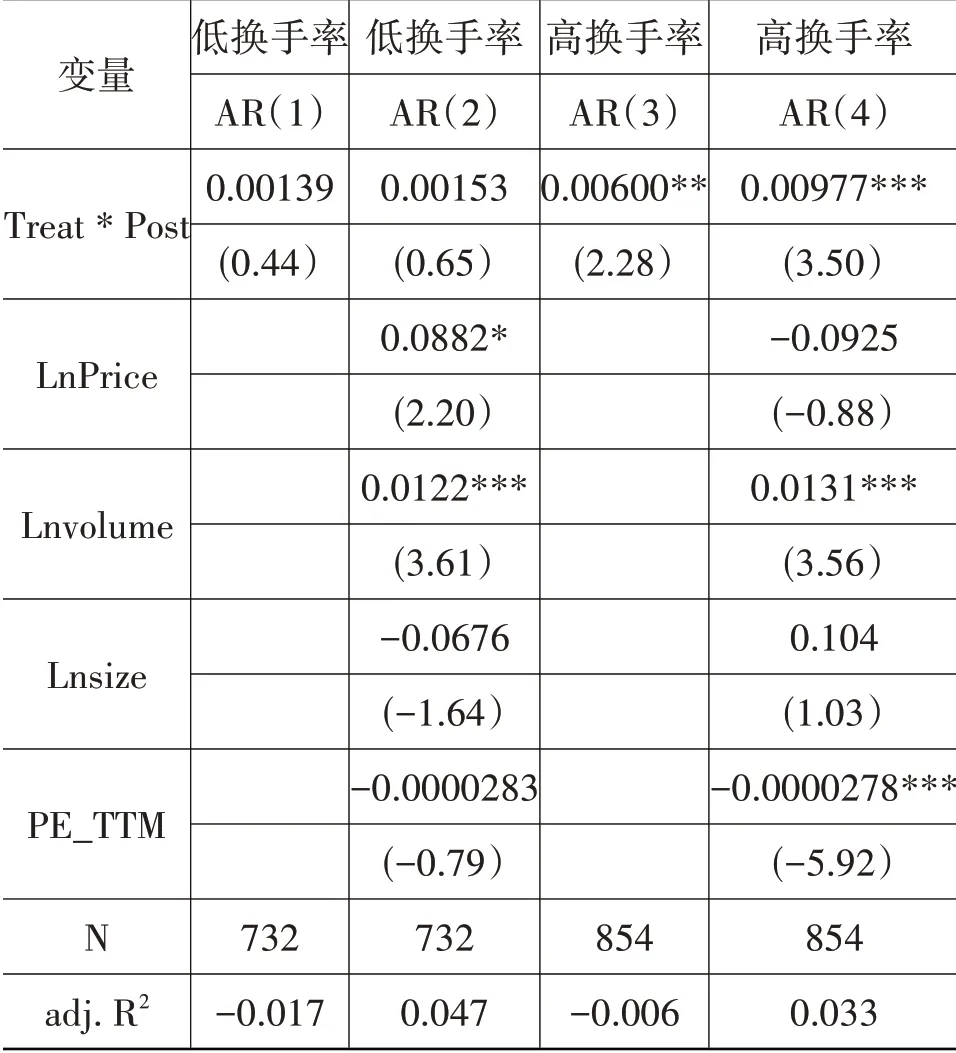

表7显示了纳入MSCI指数的换手率水平价格效应检验结果,其中列(1)、列(2)为低换手率组,列(3)、列(4)为高换手率组,列(1)、列(3)和列(2)、列(4)分别是无控制变量和加控制变量的回归结果。列(1)、列(2)中交互项系数为正但不显著,与此对应,列(3)、列(4)中交互项系数为0.006、0.00977且分别在5%、1%水平下显著。这表明,在控制了其他因素影响下,换手率较高的科创板股票被纳入MSCI指数时,对超额收益率有更显著的正向影响。

表7 纳入MSCI指数的换手率水平价格效应检验

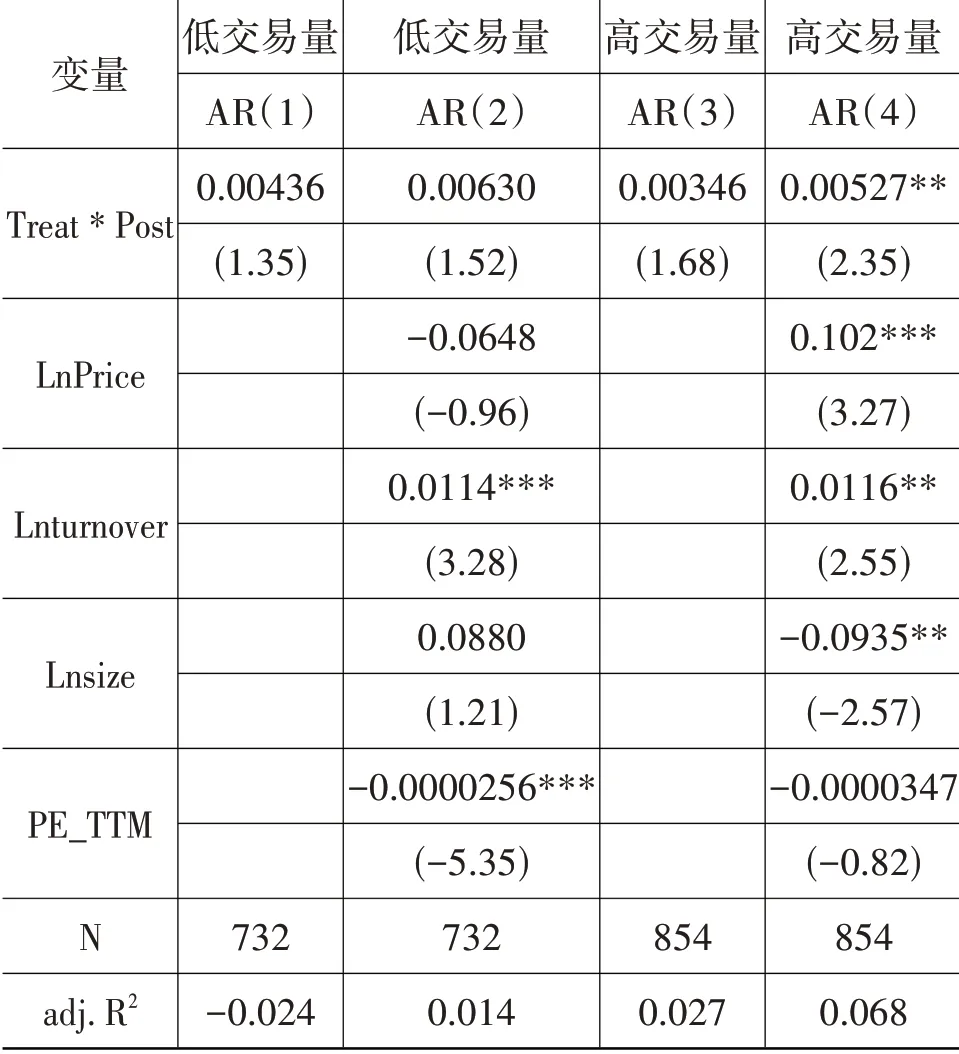

纳入MSCI指数的交易量水平的价格效应检验结果如表8所示,其中列(1)、列(2)为低交易量组,列(3)、列(4)为高交易量组。由结果可以看出,交互项系数均为正值,且在加入了控制变量之后,高交易量组系数为0.00527且在5%水平下显著,说明交易量较高的科创板股票在被纳入MSCI指数时对股价提升有更显著的正向影响。苏冬蔚和熊家财(2013)[43]的研究显示,上市公司通过提高股票流动性,促使公司特质信息的揭示,进而提升股价的信息含量。

表8 纳入MSCI指数的交易量水平价格效应检验

因此,能体现流动性水平指标的换手率和交易量检验结果均表明,拥有更高流动性的科创板股票在纳入MSCI指数后股价提升效应更显著。

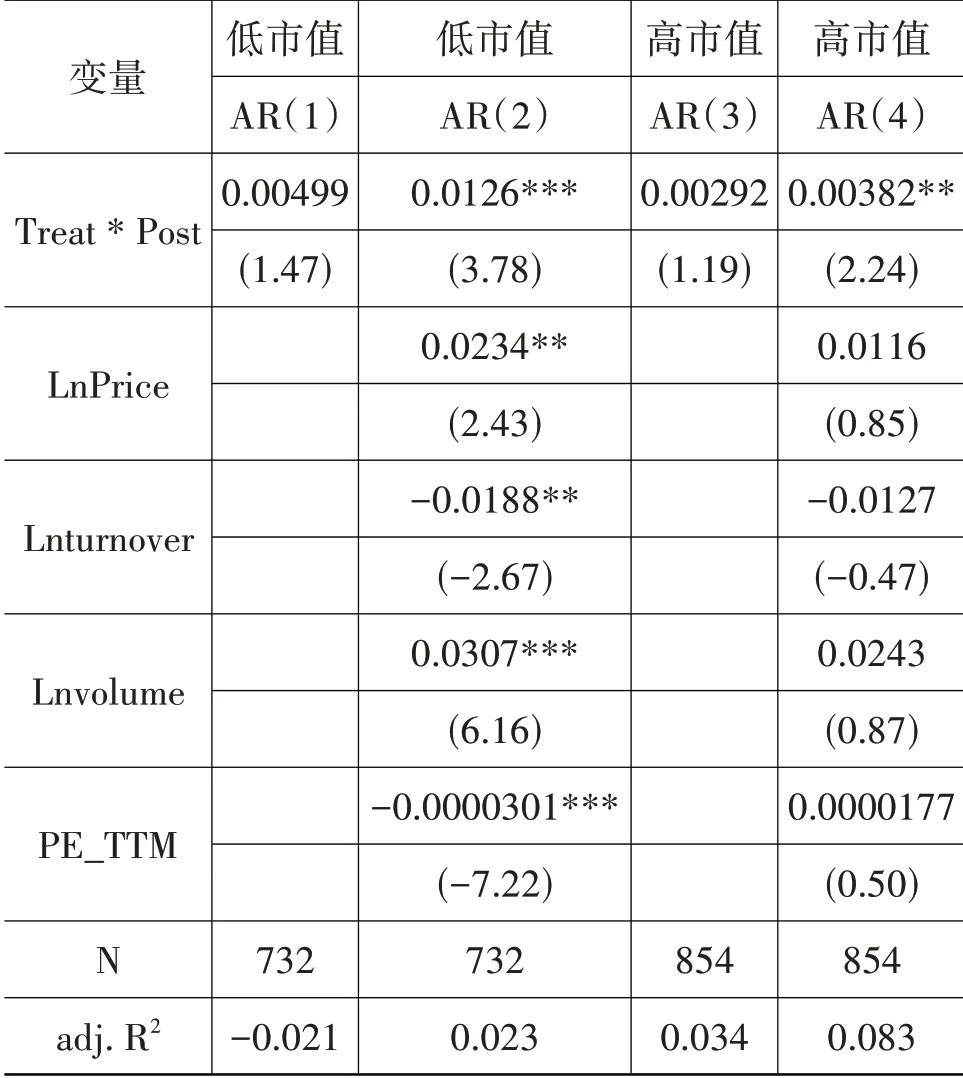

表9 纳入MSCI指数的市值水平价格效应检验

纳入MSCI指数的市值水平价格效应检验结果如表9所示,其中列(1)、列(2)为低市值组,列(3)、列(4)为高市值组,列(1)、列(3)和列(2)、列(4)分别是无控制变量和加控制变量的回归结果。由结果可以看出,列(1)到列(4)的交互项系数均为正,加入控制变量后不同市值均呈现显著的提升股价效应,低市值组较高市值组系数的正向效应更为显著。为验证是否存在市值差异,进一步采用Suest检验,结果显示市值并不存在显著的差异,可能原因在于本次被纳入MSCI的科创板股票超过90%为小盘股,虽然纳入MSCI后整体提升了股价,但科创板个股并不存在市值水平价格效应。

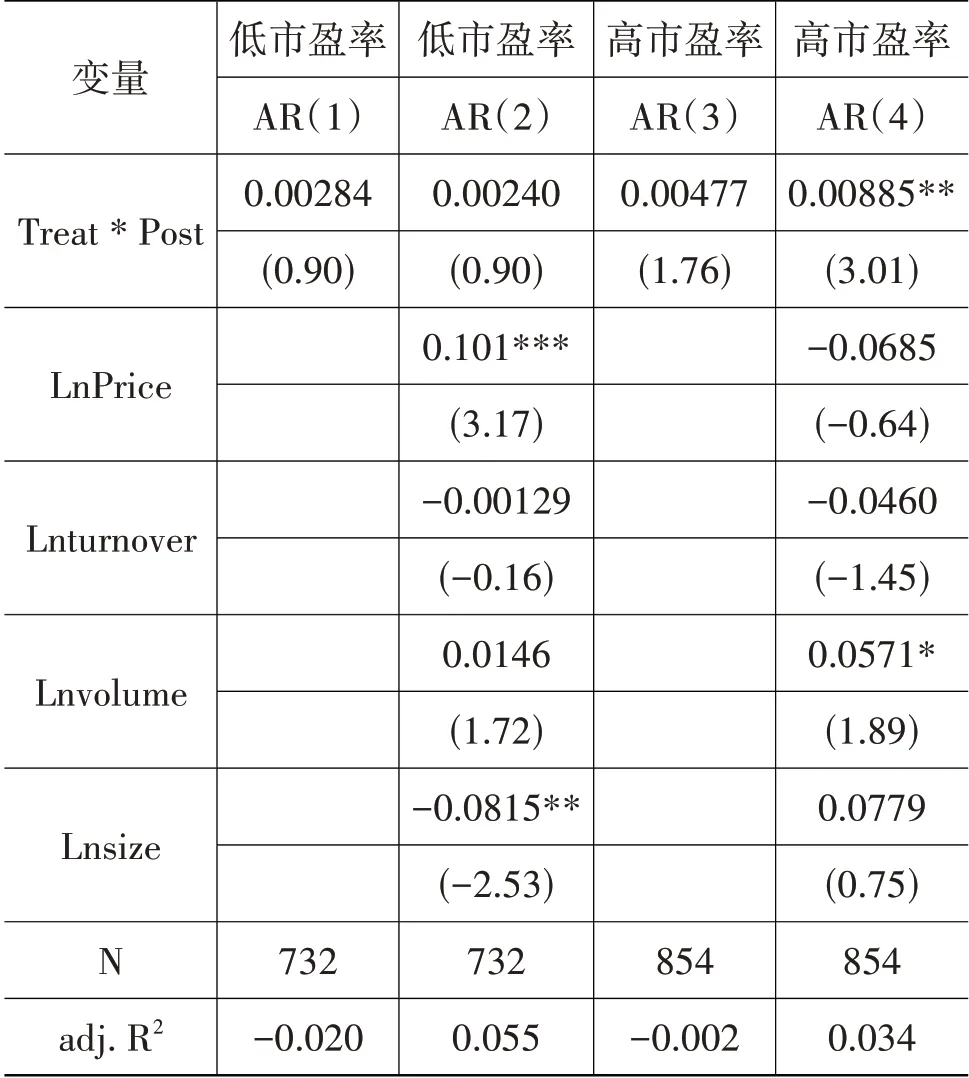

表10显示了纳入MSCI指数的市盈率水平价格效应检验结果,其中列(1)、列(2)为低市盈率组,列(3)、列(4)为高市盈率组。结果显示,列(1)到列(4)的交互项系数均为正,且在控制了其他因素影响下,高市盈率科创板股票在5%水平下显著,其纳入MSCI指数对超额收益率有更显著的正向影响。市盈率通常反映企业的经营状况,成长期股票通常对应较高的市盈率。以上结论在一定程度上说明加之科创板的属性可能导致高市盈率的成长型股票更容易在纳入MSCI指数后获得重塑提升。

表10 纳入MSCI指数市盈率水平价格效应检验

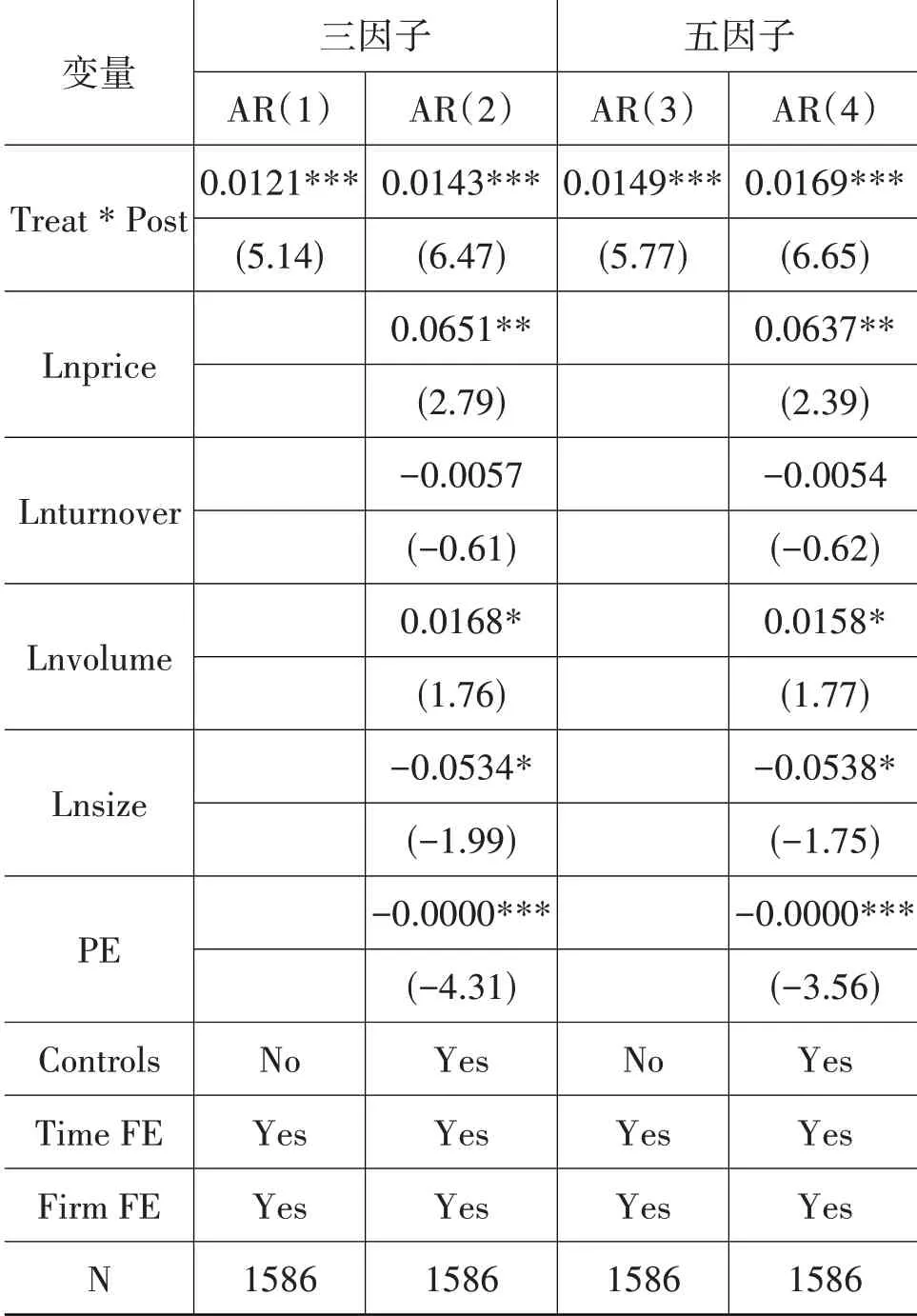

(二)稳健性检验

为验证上文检验结果的稳健性,本文分别采用三因子模型和五因子模型计算超额收益率,用不同的超额收益率来验证本文主要的检验结果,其中因子数据来自CSMAR数据库,检验结果如表11所示。检验结果显示:三因子计算所得检验结果中,交互项系数在控制了相关变量前后分别为0.0121和0.0143,均在1%水平下显著为正;五因子计算所得检验结果中,交互项系数在控制了相关变量前后分别为0.0149和0.0169,也均在1%水平下显著为正。稳健性检验结果与上文检验结果趋于一致,进一步验证了假设,在一定程度上说明了科创板纳入MSCI指数会重塑估值,提升股价。

表11 稳健性检验

六、结论与启示

本文以明晟公司首次将科创板纳入MSCI指数为背景,采用2019年7月科创板开市到纳入MSCI指数的交易数据为研究样本,结合我国推出科创板的实践意义,采用倾向得分匹配方法,用纳入指数前的股票信息和财务信息构建Logit模型,并采用双重差公模型一对一无放回的方法配对创业板股票进行分析,研究科创板股票纳入MSCI指数对估值重塑的影响。并且在此基础上进行了不同水平的价格效应检验。同时采用三因子模型和五因子模型重新构建超额收益率进行稳健性检验,所得结果显示纳入MSCI指数存在明显的公告效应,科创板股票价格在纳入MSCI后超额收益率获得显著提升。进一步研究也发现该估值提升效应在高股价、高流动性和高市盈率的科创板股票中更显著。稳健性检验所得结果保持一致,验证了研究结论的稳健性。

以上研究结论具有如下启示。

第一,科创板实施的注册制及科创板创新驱动特性使得优质的科创板企业在纳入MSCI指数后获取价值重塑提升,但纳入MSCI指数进入国际投资者视野并不意味着绝对安全,科创板企业技术迭代快,应持续关注自身价值的提升,避免因科创板对未盈利创新型企业的包容性等而被指数调出。

第二,随着资本市场对外开放的逐步扩大,高股价、高流动性和高市盈率的科创板股票更容易得到估值提升,这为投资者的资产配置提供了一定的依据;同时为吸引国际资本的加配,监管机构可充分发挥科创属性带来的优势,出台相应政策,培育优质科创板龙头企业推动估值重塑,以构建更加完善的资本市场体系,为进一步推动资本市场高质量发展提供市场基础和制度支撑。