随机利率和死亡率下基于终止风险的DB养老金计划保费估值*

何学强,王传玉,余 鑫

(安徽工程大学 数理与金融学院,安徽 芜湖 241000)

0 引 言

在养老金计划的设计中,根据缴费和支付方式的不同,可以分为确定给付(Defined Benefit,DB)型和确定缴费(Defined Contribution,DC)型计划。DB养老金计划中养老基金是养老金支付的主要来源,养老金发起人在DB养老金计划中有道德义务向养老金计划提供支持。为了对冲投资风险, PBGC为DB养老金计划提供担保。 作为回报,养老金计划发起人向PBGC支付基于风险的保费。对养老基金和养老金计划发起人资产分别定义了一个临界值,如果养老基金低于其临界值,DB养老金计划就会发生提前终止;如果计划发起人资产低于其临界值,DB养老金计划就会发生遇险终止。一旦DB养老金计划出现这两种终止风险,员工退休时的收益就得不到保障。此时,PBGC的作用就得到体现。

PBGC是根据1974年的“雇员退休收入保障法”成立的美国政府机构,以确保DB养老金计划参与者的利益,同时规定PBGC随时准备弥补终止的养老基金的任何短缺。因为PBGC是政府机构,所以它的资产有保障,不会出现赤字情况。

关于PBGC保费计算的一系列工作中,最早的工作可以追溯到Sharpe[1]。在文献[1]中,假定PBGC是解决养老基金赤字的第一条途径;Marcus[2]将PBGC的负债建模为远期合约,这使得PBGC能够从终止的计划中获得盈余,然而这是不太现实的,因为法律不允许PBGC的责任是消极的;Lewis[3]通过为公司的非养老金资产建立独立的随机过程来计算养老金保险的理论保费、非养老金债务、养老基金和养老金负债,并将PBGC的负债建模为看跌期权合约;Bodie[4]和Brown[5]的工作表明,从PBGC的角度来看,统一保费是错误的,而定价不当的养老保险对计划发起人是有害的;Stewart[6]提供了背后的经济理由和相关后果,经济理由是对有风险的公司来说,收取固定的保费会导致股票的市场价值增加,从而为赞助商提供更多风险和资金的激励。

Kalra[7]首先考虑了养老基金的提前终止,并研究了这类非自愿终止的保费评估问题;Chen[8]在完备市场下讨论了养老基金的提前终止,假设PBGC作为二级保险担保发挥作用,考虑到PBGC仅涵盖养老基金的剩余赤字,并建立养老基金和发起人资产模型,该模型解释了养老基金和发起人公司的资产联合动态,有效地确定PBGC提供的基于风险的养老金保险的保费,还用积分的方法得到这种基于提前终止风险的保费的封闭定价公式;Chen[8]扩展了Chen[8]的模型,并且在Chen[8]的基础上建立了养老金担保公司(PBGC)提供的基于风险的保险费计算模型,考虑到养老基金和计划发起人的投资政策,还考虑到发起人资金不足引发的遇险终止,实证地说明了对100家最大的美国DB赞助公司的理论定价公式,同时还观察到,在基于风险的保费计算中,资金比率和杠杆是主要的风险因素;Qian[10]首次同时在提前终止和遇险终止条件下研究PBGC为DB养老金计划担保所收取的保费估值问题,研究结果表明,同时考虑两类终止情况下的保费比考虑单一终止情况下的保费低,说明Qian[10]同时考虑两类终止降低了DB养老金计划发生赤字的概率,进而PBGC对养老金计划提供援助的概率就会降低,这样PBGC收取的保费自然就降低了。

文献[1—10]逐步完善了PBGC为养老金计划担保的保费计算问题的研究,从最开始不考虑养老金计划终止的情况,到后来单独考虑提前终止或遇险终止,再到后来同时考虑两种终止情况。虽然这些研究对养老金计划机制的完善提供了理论依据,但是之前的研究都是在理想的条件下进行的,例如固定利率和死亡率以及无通货膨胀,这就会导致研究结果与现实会有较大的差异,即这些研究结果的应用伴随着一定的风险。而在金融市场中,利率和死亡率是随机变化的,因此,本文就在前人的基础上引入随机利率和随机死亡率因素,这样得出的结果会与现实更接近。

本文引用了Qian[10]中的随机利率和死亡率模型,建立了养老金计划受益人在退休时应得养老金、养老基金资产和计划发起人资产模型,得到了随机利率和死亡率下基于终止风险的DB养老金计划的保费估值。通过数值模拟分析了随机利率和死亡率对PBGC保费的影响,并与Qian[10]的保费估值进行了比较。

1 构建模型

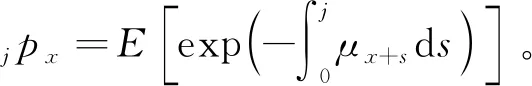

假设养老金计划在0时刻向x岁的一名代表受益人发放,该福利在T时作为一笔一次性付款支付给R岁的该受益人,那么支付的时间为T=R-x。根据文献[10],可以假设雇主有义务支付给受益人的福利为

在上式中,jpx是x岁的代表受益人至少活了j年的概率,rt>0是无风险利率,F是规定的年度福利,具体取决于雇员服务年数、退休年龄、福利乘数和历史收入。主要目标是研究养老金计划发起人和养老基金对PBGC保费支付的影响。

假设所有过程和随机变量都定义在带流概率空间(Ω,F,{Ft}0≤t≤T,P)上,且满足一般条件,其中P表示风险中性测度。

首先假设随机利率满足Vasicek利率模型:

(2)

rt=r0e-kt+α(1-e-kt)+

然后假设随机死亡率满足如下模型:

(3)

然而完备的金融市场是由无风险金融资产(例如银行存款)和有风险金融资产(例如股票)组成。

两种资产的定价过程如下:

dBt=rtBtdt

(4)

现在假设,如果养老基金表现良好,那么所有福利都将由养老基金自己支付;如果养老基金不足,那么计划发起人资产将是支付福利的潜在资源。计划发起人资产At满足下面的微分方程:

(5)

2 养老金计划的资金提供与方案设计

本节将分析计划发起人和PBGC对养老金计划提供的资金情况。对于没有提前终止和遇险终止的情况下,无论是计划发起人还是PBGC,都没有义务对养老金计划提供资金援助。本文研究的重点是DB养老金计划的提前终止和遇险终止。

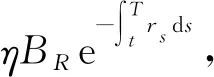

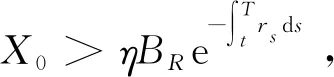

因此,可以在养老基金第一次低于或越过临界值时,得到提前终止时间如下:

(6)

遇险终止与计划发起人资产有关,通常来说,计划发起人会发布公司债务。假定计划发起人公司有责任在t时偿还的债务为θA0evt,0<θ<1是其初始杠杆率,v是反映公司债务增长率的预定常数,A0是计划发起人资产的初始价值。θA0是计划发起人的初始债务水平。现在,使用停止时间τ2来描述计划发起人第一次未能支付债务和继续经营。这种终止的临界值被定义为ξA0evt,其中,ξ是一个比计划发起人的杠杆比率θ更高的参数,假设计划发起人有道德上的义务来弥补所要求的养老金福利的一些赤字。此外,还规定了ξ<1的技术条件,以确保发起人在0时刻不违约。因此,得到提前终止时间如下:

τ2=inf{t|At≤ξA0evt}

2.1 计划发起人对DB养老金计划提供的资金

对于标准终止,PBGC不提供任何资金,因此,集中研究其他两种情况:τ1>τ2和τ1≤τ2。

如果τ1>τ2,则计划发起人公司破产,并将首先触发遇险终止。此外,还可将情况τ1>τ2分成两个子情况:τ2≤T和τ2>T。

此时养老基金的可能结果是:

这意味着养老基金资产的价值大于所承诺的养老金福利付款的贴现值。这种情况下,计划发起人和PBGC都不要提供资金。

因此,这种情况下发起人将能够填补在此情况下养老基金的不足。另一种情况是,当遇险终止发生时,发起人在清偿到期债务后没有剩余多少资金,此时提供的资金是(ξ-θ)A0evτ2。

(2) 发起人资金低于临界值在时刻T之后,即τ2>T。

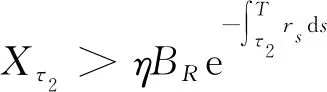

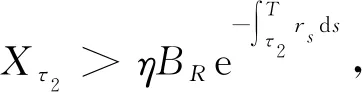

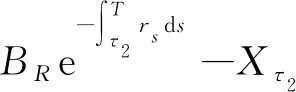

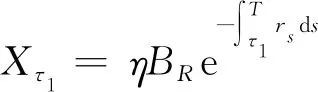

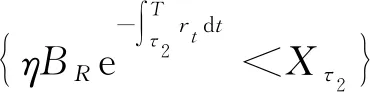

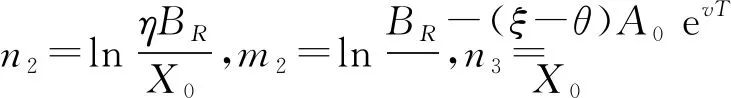

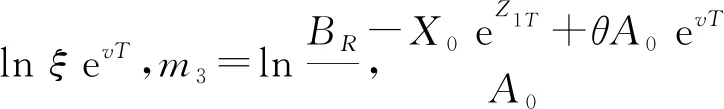

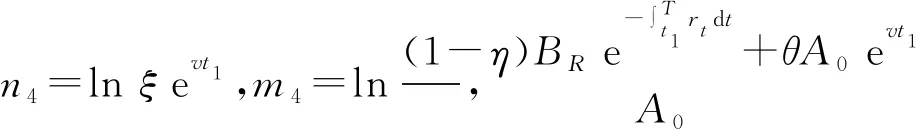

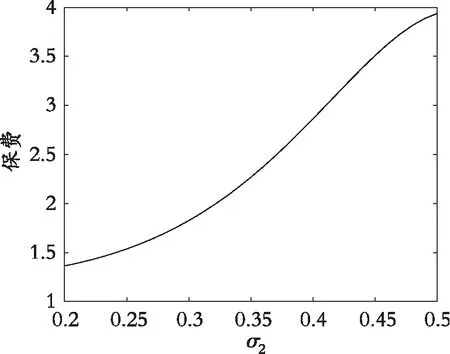

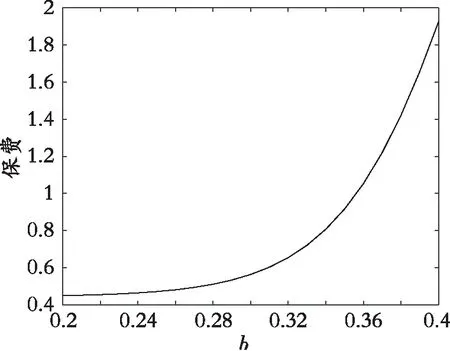

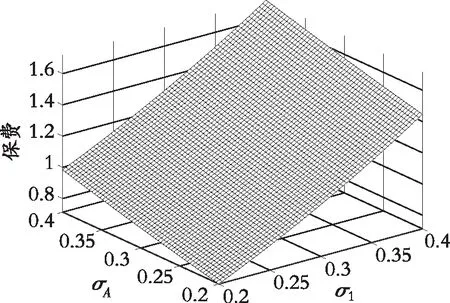

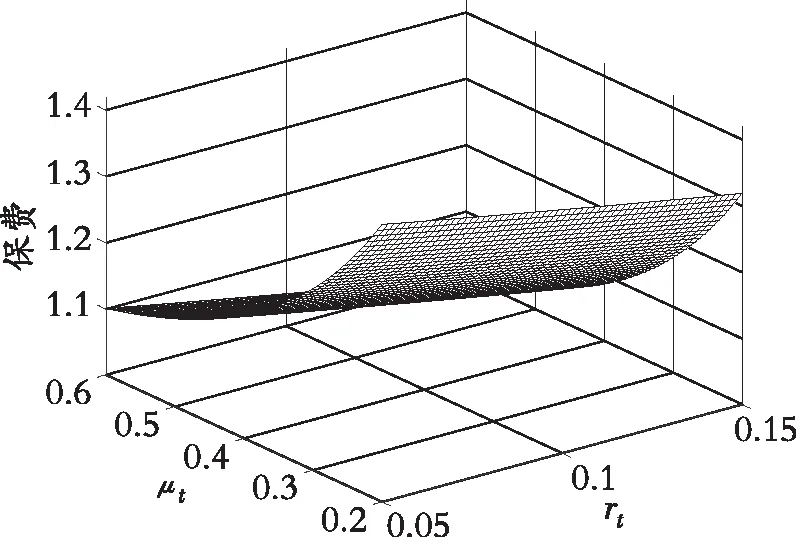

这意味着XT>ηBR且AT>ξA0evT成立。当τ2≥T时,养老基金在到期日T自然关闭。值得注意的是,如果XT≥BR,那么无论是计划发起人还是PBGC都不需要介入并负责养老金的支付,因此,将专注于XT Ss(T)=(BR-XT)I(0 I(AT>ξA0evT)+(AT-θA0evT)I(BR-XT≥AT-θA0evT)I(XT>ηBR)× I(AT>ξA0evT) 如果τ1≤τ2,提前终止将在遇险终止之前触发。此时,也考虑两种情况:τ1≤T和τ1>T。 (3) 养老基金T时刻前资金不足,即τ1≤T。 基于以上分析,可以从发起人获得资金如下: Ss(τ1)=(Aτ1-θA0evτ1)× I(Aτ1>ξA0evτ1) (4) 养老基金低于临界值的时间不早于时刻T,即τ1>T,此时有XT>ηBR和AT>ξA0evT成立。当τ1>T时,养老基金在到期日T自然关闭。只需要关注XT 因此,可以得出: Ss(T)=(BR-XT)I(0 I(AT>ξA0evT)+(AT-θA0evT)I(BR-XT≥AT-θA0evT)I(XT>ηBR)× I(AT>ξA0evT) 综合上述4种情况,计划发起人提供的全部资金为 SS=[Ss(τ2)I(τ2≤T)+Ss(T)I(τ2>T)]I(τ2<τ1)+ [Ss(τ1)I(τ1≤T)+Ss(T)I(τ1>T)]I(τ2≥τ1) 与Chen[10]和Chen[11]相一致,PBGC是养老金支付过程中的第三条途径,它涵盖了养老基金和计划发起人资产无法支付的赤字。因此,PBGC按4种情况分别提供的资金: (1) 如果τ2<τ1且τ2≤T,即养老金计划发生遇险终止,则 (7) (2) 如果τ2<τ1且τ2>T,即养老基金在到期日T自然关闭,则 SP(T)=(BR-XT-(AT-θA0evT))× I(BR-XT≥AT-θA0evT)I(XT>ηBR)I(AT>ξA0evT) (8) (3) 如果τ1≤τ2且τ1≤T,即养老金计划发生提前终止,则 (4) 如果τ1≤τ2且τ1>T,即养老基金在到期日T自然关闭,则 SP(T)=(BR-XT-(AT-θA0evT))× I(BR-XT≥AT-θA0evT)I(XT>ηBR)I(AT>ξA0evT) 结合以上4种情况,得出PBGC提供的资金为 SP=[SP(τ2)I(τ2≤T)+SP(T)I(τ2>T)]I(τ2<τ1)+ [SP(τ1)I(τ1≤T)+SP(T)I(τ1>T)]I(τ2≥τ1) 在本节中,推导随机利率和死亡率下基于终止风险的DB养老金计划的保费估值P。基于风险的保费定义为SP的贴现值的期望,如式(5)所示: (9) 引理1 (Z1,Z2,t)服从二元正态分布,且满足: Z1t,Z2t,(Z1,Z2,t)密度函数分别为 其中t∈[0,T], 证明由伊藤公式可以得到式(4)和式(5)的解如下: 通过回顾布朗运动的一些基本性质,可以立即得到所需的结果。因此,在这里省略了其余证明过程。 引理2在随机利率和死亡率以及两种终止风险的条件下,设g1(t)和g2(t)分别表示τ1和τ2的密度函数,则 其中,φ(·)表示标准正态随机变量的概率密度函数,t∈[0,T]。 证明 由Harrison[12]可知: (10) 其中Φ(·)表示标准正态随机变量的累积分布函数。 式(10)对t求导,有 同理可得: 其中, 为了得出两种终止情况下的保费,将式(9)分解成4个部分,即 ① 养老金计划遇险终止时,DB养老金计划的保费估值: ② 养老金计划在计划到期日T自然终止时,DB养老金计划的保费估值: ③ 养老金计划提前终止时,DB养老金计划的保费估值: ④ 养老金计划在计划到期日T自然终止时,DB养老金计划的保费估值: 定理1 在随机利率式(1)和死亡率式(2)的条件下,考虑提前终止和遇险终止两种风险,则DB养老金计划的保费估值为 P=P1+P2+P3+P4 其中, f1(Z1,t2)g(t1,t2)dZ1dt1dt2 (BR+θA0evT-X0eZ1-A0eZ2)× f(Z1,Z2,T)g(t1,t2)dZ2dZ1dt1dt2 f2(Z2,t1)g(t1,t2)dZ2dt2dt1 (BR+θA0evT-X0eZ1-A0eZ2)× f(Z1,Z2,T)g(t1,t2)dZ2dZ1dt2dt1 其中, n3=lnξevT n4=lnξevt1 其中,τ1的取值范围满足以下不等式: ln(A0(ξ-θ))+vτ1 τ2的取值范围满足以下不等式: ln(A0(ξ-θ))+vτ2 证明 由式(9)可知: P=P1+P2+P3+P4 由式(7),得 (11) (12) 先对式(12)两边取自然对数,得 ln(A0(ξ-θ))+vτ2< 再将式中积分展开,得 ln(A0(ξ-θ))+vτ2< 然后对两边取期望,得 ln(A0(ξ-θ))+vτ2< 最后化简,得 ln(A0(ξ-θ))+vτ2< (13) 先把式(13)先除以X0,然后两边取自然对数得到Z1τ2的定义域如下: 下面令 则有 f1(Z1,t2)g(t1,t2)dZ1dt1dt2 现在继续计算P2,由式(8),得 I(BR-XT≥AT-θA0evT)I(XT>ηBR)× I(AT>ξA0evT)I(τ2>T)I(τ2<τ1)] (14) 为了让式(14)为正值,必须满足下不等式: BR-ηBR>BR-XT>AT-θA0evT≥ ξA0evT-θA0evT 从ηBR (BR+θA0evT-X0eZ1-A0eZ2)× f(Z1,Z2,T)g(t1,t2)dZ2dZ1dt1dt2 遵循同样的想法,可以推导出P4的表达式如下: (BR+θA0evT-X0eZ1-A0eZ2)× f(Z1,Z2,T)g(t1,t2)dZ2dZ1dt2dt1 关于P3,知道 Aτ1-θA0evτ1)× P3的计算和P1相似,为了让P3为正值,下列不等式必须是成立的: Aτ1-θA0evτ1>(ξ-θ)A0evτ1 从上式可以得出 (ξ-θ)A0evτ1< 先将式(13)两边取自然对数得: ln(A0(ξ-θ))+vτ1< 再积分展开得: ln(A0(ξ-θ))+v1< ln(BR(1-η))- 然后对两边取期望得: ln(A0(ξ-θ))+vτ1< 最后对上不等式化简得: ln(A0(ξ-θ))+vτ1< 先把上式除以A0,然后两边取自然对数,得到Z2τ1的定义域如下: lnξevτ1 f2(Z2,t1)g(t1,t2)dZ2dt2dt1 而随机利率和死亡率下基于终止风险的DB养老金计划的保费估值P=P1+P2+P3+P4。 所以定理得证。 这一部分将进行数值分析,以便更直观地表示出随机利率和死亡率对DB养老金计划保费估值的影响。数值分析使用的参数值来自Qian[10]和Qian[11],如下所示: 分别作出: (1) 随机利率的波动率对保费的影响图(图1); 图1 随机利率的波动率对保费的影响 (2) 死亡率的波动率对保费的影响图(图2); 图2 死亡率的波动率对保费的影响 (3) 养老基金的波动率和计划发起人资产的波动率共同对保费的影响图(图3); 图3 养老基金和计划发起人资产的波动率共同对保费的影响 (4) 利率和死亡率共同对保费的影响图(图4); 图4 利率和死亡率共同对保费的影响 (5) 模型利率与Qian[10]模型利率相同、死亡率随机时,本文模型与Qian[10]模型的保费比较图(图5); 图5 本文模型与Qian[10]模型的保费比较(本文模型利率不变、死亡率随机) (6) 模型死亡率不变、利率随机时,本文模型与Qian[10]模型的保费比较图(图6); 图6 本文模型与Qian[10]模型的保费比较(本文模型死亡率不变、利率随机) (7) 模型死亡率和利率都随机时,本文模型与Qian[10]模型的保费比较图(图7)。 图7 本文模型与Qian[10]模型的保费比较(本文模型死亡率和利率都随机) 图1是说明保费如何随着随机利率的波动率的变化而变化的。从图中可以看出,随着波动率的增加,DB养老金计划的保费开始逐渐增加。保费增加可能是因为波动率越大,导致DB养老金计划面临的风险越大,进而导致DB养老金计划出现资金不足的概率就越大。 图2说明保费如何随着死亡率波动率的变化而变化的。从图中可以看出,随着波动率的增加,DB养老金计划的保费开始逐渐增加。保费增加可能是因为随机死亡率波动率越大,导致在养老金计划的受益人数的不确定性就越大,进而需要支付给受益人的养老金就越多,DB养老金计划出现资金赤字的概率就越大。 图3说明养老基金的波动率和计划发起人资产的波动率共同对保费的影响。从图中可以看出,随着养老基金资产的波动率和计划发起人资产的波动率的增加,保费在逐渐增加。导致这样结果的原因可能是因为养老基金的波动率和计划发起人资产的波动率越大,给养老基金和计划发起人资产带来的不确定性就会增加,进而DB养老金计划承担的风险就会变大,资产赤字的缺口可能就会越大,PBGC提供的资金就会越大,所以DB养老金计划的保费增加。 图4是说明利率和死亡率共同对保费的影响。从图中可以看出,随着死亡率和利率的增加,保费在逐渐减少。利率增加导致养老基金投资无风险资产的收益增加,进而养老基金总资产就会增加;而死亡率增加导致需要付给受益人的总福利就会减少,因此DB养老金计划出现资金不足的概率减小,所以DB养老金计划的保费就会减少。 图5,图6和图7都是说明保费如何随着养老基金投资风险资产比例的变化而变化的。通过两条曲线将本文模型和Qian[10]的模型进行比较。图5中本文模型利率不变、死亡率改变,其保费要高于Qian[10]模型的保费,出现这样的结果是因为本文模型中死亡率因素的改变给养老金计划需要支付给受益人的总养老金增加了不确定性,即DB养老金计划增加了风险,导致DB养老金计划的保费增加。图6中本文模型死亡率不变、利率改变,其保费要高于Qian[10]模型的保费,出现这样的结果是因为本文模型中随机利率因素给养老基金和发起人公司资产增加了不确定性,即DB养老金计划增加了风险,导致DB养老金计划的保费增加。图7中本文模型死亡率和利率都改变,其保费要高于Qian[10]模型的保费,并且图7中本文模型的保费要高于图5和图6,出现这样的结果是因为本文模型中随机利率和死亡率因素的共同影响给DB养老金计划增加了更大的风险,导致DB养老金计划的保费增加。而在图5,图6和图7中,随着养老基金投资风险资产比例的增加,DB养老金计划的保费逐渐减少,其原因可能是养老基金投资的风险资产越多,收益也越多,导致养老基金资产越多,DB养老金计划出现资金不足的概率就越小,这样DB养老金计划的保费自然就减少了。 研究了在随机利率和死亡率条件下,PBGC为基于提前终止和遇险终止风险的DB养老金计划提供担保的保费估值问题。建立了养老金计划受益人在退休时应得养老金、养老基金资产和计划发起人资产模型,并且使用期望的方法得到了随机利率和死亡率下基于终止风险的DB养老金计划的保费估值。通过数值模拟分析了随机利率和死亡率对PBGC保费的影响,并与Qian[10]的保费估值进行比较。结果表明:随机利率和死亡率的引入使得保费相较于Qian[10]的保费有所增加,虽然这一结果给计划发起人增加了负担,但是却降低了PBGC所承担的风险。 本文主要的贡献在于同时考虑了养老基金的提前终止和发起人资产遇险终止的情况下增加随机利率和死亡率因素来得到保费估值。此外,本文模型还可以进行深一步拓展,比如考虑文中假设的各布朗运动之间的相关性以及通胀问题。

2.2 PBGC对DB养老金计划提供的资金

3 PBGC为DB养老金计划担保的保费估值

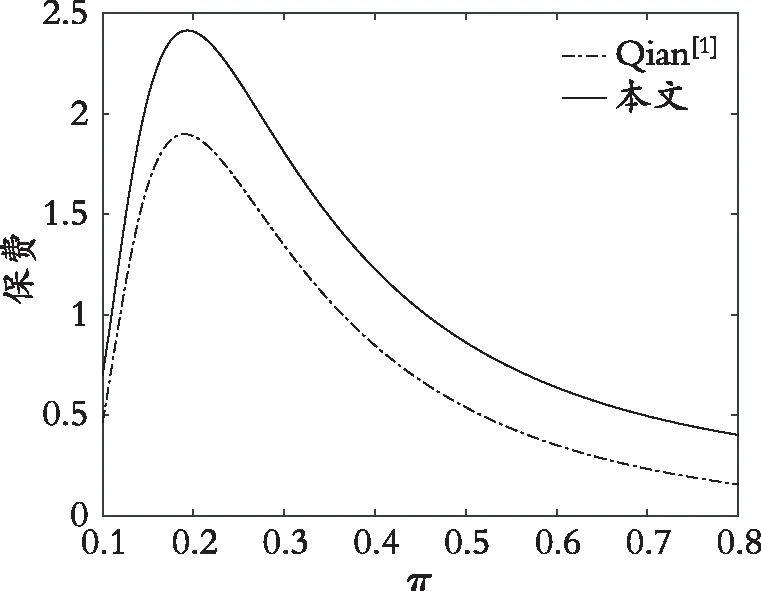

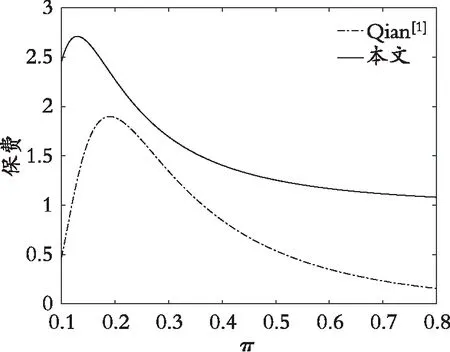

4 数值模拟与实例分析

5 结 论