2021年专用车市场急转直下,未来哪种新能源专用车能迎来大发展?

易钶 邵丽青

2021年我国专用车市场历经“寒冬”。自6月中旬开始,市场需求持续低迷,各家专用车企业年度销量和利润也随着整体环境的不景气出现了不同程度的下滑,传统销售旺季的“金九银十”由于业绩惨淡被业内人士调侃为“铜九铁十”。但是,面对“寒冬”市场,我国新能源专用车产销量却逆势增长且市场渗透率大幅提升,这似乎意味着我国专用车市场正面临着前所未有的大变局(见图1)。

新能源专用车市场概述

有数据显示,2021年前10个月,我国专用车市场销量累计达到163万辆(包含自卸车,不包含挂车,下同)。由于受到国Ⅵ标准实施影响需求提前释放,原材料成本高位运行,物流市场运费维持低位,房地产开发投资增速持续收窄,“能耗双控”政策频出,疫情防控及部分地区有序限电等多重因素的影响,我国专用车市场从7月至今,销量连续多月同比大幅下滑。

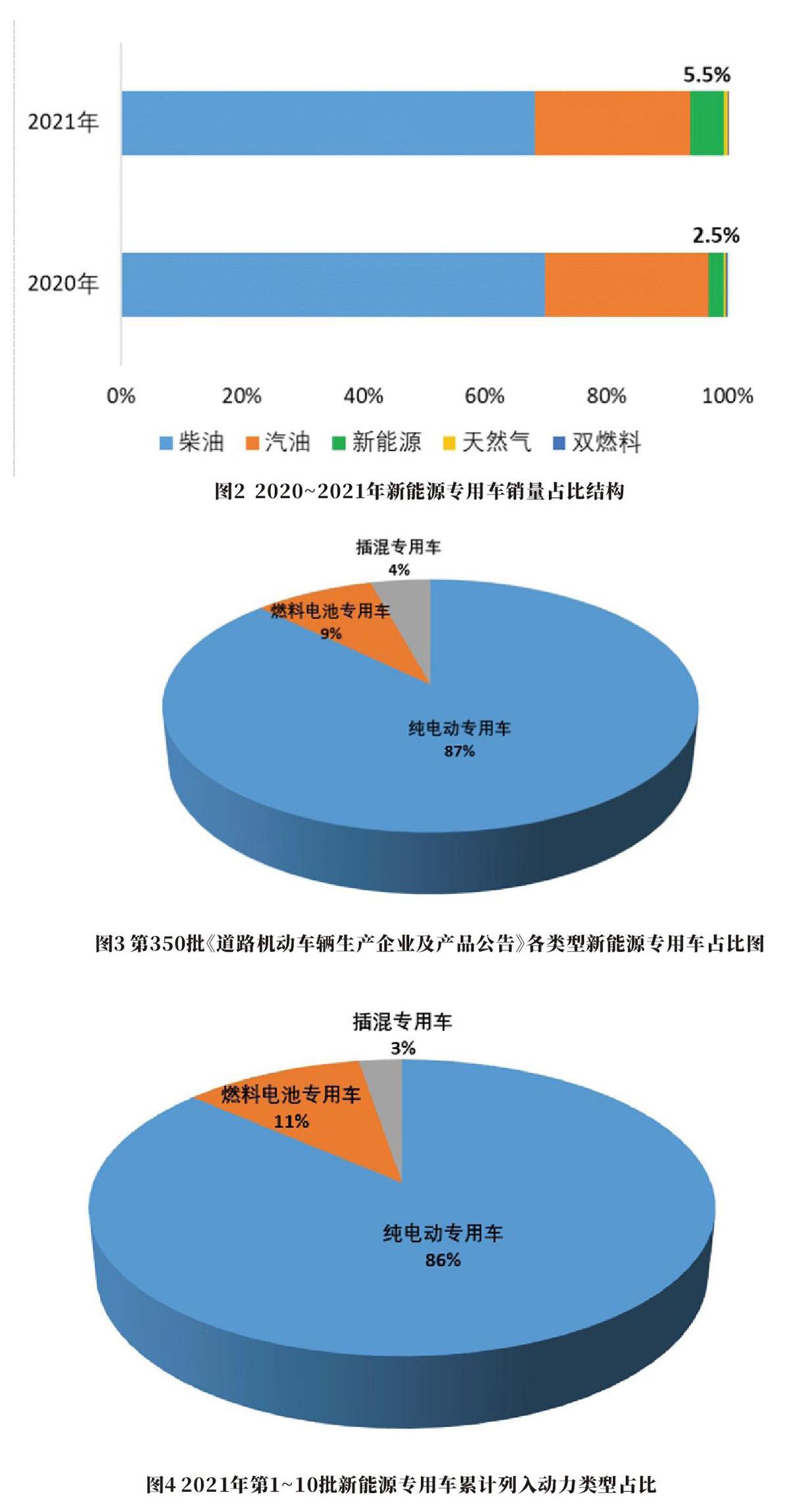

在整个行业需求低迷之下,与传统燃油专用车市场销量的惨淡相比,我国新能源专用车市场表现强劲,“成绩单”令人亮眼(见图2)。据有关数据显示,2021年前10个月,新能源专用车销量达到11.22万辆,同比增长142%,新能源专用车连续七个月同比增长接近一倍以上。尤其是物流类新能源专用车,作为承接国民经济发展重要组成部分的城际、城乡配送的专用车辆,受“双循环”政策的利好影响同比大幅增长,在各类新能源专用车市场份额中达到95%。新能源冷藏车增长幅度更是“一骑绝尘”,同比增长300%以上。预计下阶段我国新能源专用车销量将继续维持高增长,渗透率有望再创新高。

从各地新能源专用车销量来看,目前,我国新能源专用车销量主要集中在深圳、广州、重庆、上海等经济发达城市。尤其是广东省的新能源专用车销量占比全国最高,达30%,笔者分析认为,这与当地财政给予新能源车辆补贴、充电桩建设程度、路权开放政策等因素密不可分。

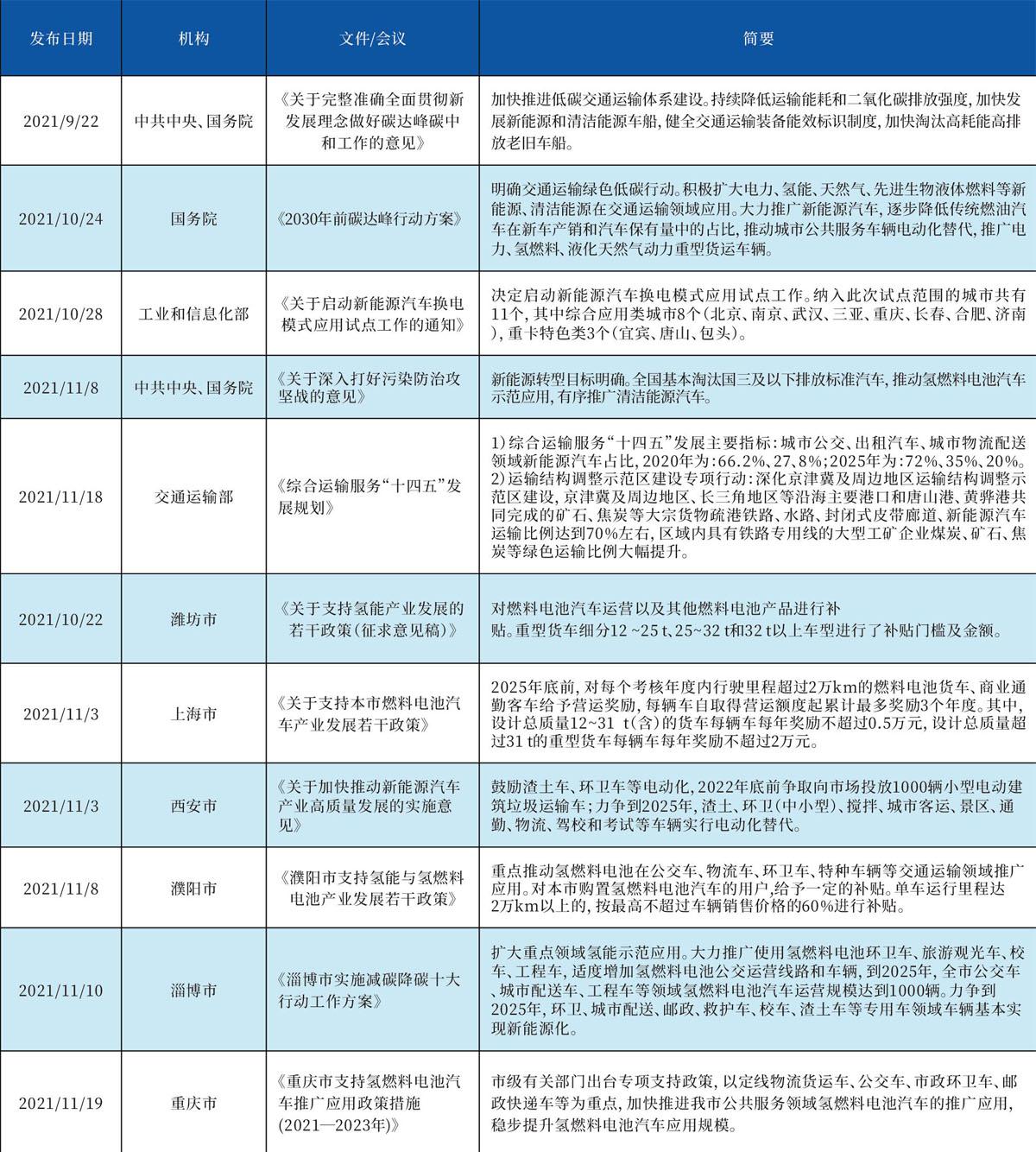

2021年11月9日,工业和信息化部在官方网站公示申报第350批《道路机动车辆生产企业及产品公告》新产品,新能源专用车新产品141款(不含专用车底盘)。从动力类型看,纯电动专用车公告123款,占比为87%;插电式混合动力专用车公告6款,占比为4%:燃料电池专用车公告12款,占比为9%(如图3)。

在工信部所发布的今年第1~10批新能源汽车推广应用推荐车型目录中,累计列入1069款新能源专用车车型。从总体看,主要以纯电动专用车为主(如图4),累计数量为924款(占比86%),其次是燃料电池专用车117款(占比11%),插电式混合动力专用车为28款(占比3%)。

从新能源动力类型来看,纯电动目前是新能源专用车的主流动力类型,市场份额高达85%以上,插电式混合动力、燃料电池等动力类型的新能源专用车市场份额偏小。

纯电动专用车

作为目前新能源专用车的主流动力类型,纯电动专用车使用的是锂离子电池,由于近年来市场需求高速增长,中国锂电池产业在全球牢牢占据了主导地位。在政策支持下,新能源专用车市场持续扩大,可以预见未来几年锂离子动力电池专用车的市场需求将持续旺盛。

同时笔者也预测,在国家政策支持的影响下,氢燃料电池车具有续航里程长,相较燃油车加油时间和纯电动车充电时间,其加氢时间短,且具有真正零排放等特点,氢燃料电池车发展前景广阔。

推动新能源专用车发展的多项举措

为力争2030年前“碳达峰”,2060年前实现“碳中和”的目标,当前我国新能源汽车产业的发展已经确立了以纯电动汽车、混合动力汽车、燃料电池汽车为“三纵”,以多能源动力总成控制系统、驱动电机和动力电池为“三横”的“三纵三横”布局。近期,从中央到地方层面陆续出台了多项新能源汽车扶持政策(见表1),新能源专用车市场预计未来1~3年内有望高增。实现新车和保有量占比的双提升。

在全国碳减排的趋势大背景下,各地对于推进新能源车辆产业的热情空前高涨。从发布的各项政策内容不难看出,物流车、环卫车、工程车显然已经成为未来新能源车可持续发展的突破点。其中,厢式车、邮政车、冷藏车、搅拌车、渣土车、垃圾车、洒水车等细分车型将在未来1~2年快速释放,笔者认为每年市场需求将达到15~20万辆,尤其在国内部分一二线城市的公共交通运输领域,2025年新能源专用车渗透率有望较大增长。

氢燃料电池专用车前景广阔

在新能源专用车动力电池方面,目前使用率较高的锂离子动力电池,其发展受到以下诸多因素制约:充电时间长;续航里程相较于传统燃油车辆偏短:溫度对锂电池的充放电功能的影响较大;全球锂矿储量并不多,还需要应用在玻璃、陶瓷、润滑脂、航天、医疗、冶金等行业。因此,作为一种拥有取之不竭、来源广泛、绿色环保等优势的燃料,氢燃料受到人们关注。但与此同时,氢燃料电池专用车在发展中仍存在一些痛点问题。

一是氢燃料电池车的成本比较高,包括整车、加氢站、加氢成本等。

以一台国产氢燃料电池车为例,综合制造成本高达上百万元,是其同类性能传统燃油车价格的4~5倍。

同时,因为氢气需要高压存储,加之易燃易爆,加氢站建设成本也价格不菲。建设一座日加氢能力为500kg、加注压力位35MPa的加氢站投资成本约为1500~2000万元,相当于传统加油站的3~4倍。目前国内的加氢站数量较少,多以示范运营为主,主要服务于公交、物流车等公共领域,市场规模短期内难以快速形成规模。加氢成本高昂。

二是终端运营场景不明确,尤其是与全生命周期TCO的成本与其他燃料类型相比短期内没有优势,所以终端推动的难度较大。

三是制氢、储氢等环节还存在较大的技术问题。

在氢的制取方面,根据不同技术可划分为石化能源制氢、工业制产氢、电解水制氢和生物制氢。我国的制氢来源大多为化石能源,对环境仍造成污染。从绿色环保角度看,电解水制氢和生物制氢将是今后发展的方向。

在储氢方面,我国目前基础配套设施相较薄弱。根据气体状态的差异,氢气运输可以分为气态、液态和固态氢气输送。气态氢气通常采用长管拖车和管道运输;液态氢气通常用槽车运输;固态氢气运输可直接运输储氢金属。因为没有铺设相关管道,加之气化成本较液化成本低,国内目前普遍采用气氢拖车的运输方式。世界领先的物流装备和能源装备供应商——中集集团,多年来积极参与氢能源时代变革,涉及氢能“储运加”业务,深耕布局氢能上下游产业链。

数据显示,截至2021年10月,我国氢燃料电池相关企业有2250余家,其中近五成企业成立于5年内。据中国证券报载文表示,在“双碳”目标下,我国氢能产业发展正步入快车道,已有50多个地级市发布氢能产业规划。

当然,我们也应该看到随着国内长三角、珠三角、京津冀等多个城市群的示范运营,氢燃料电池汽车将有一定的进展,但是短期内仍以燃油车为主,尤其是特定路线的一些专业用途的车辆。

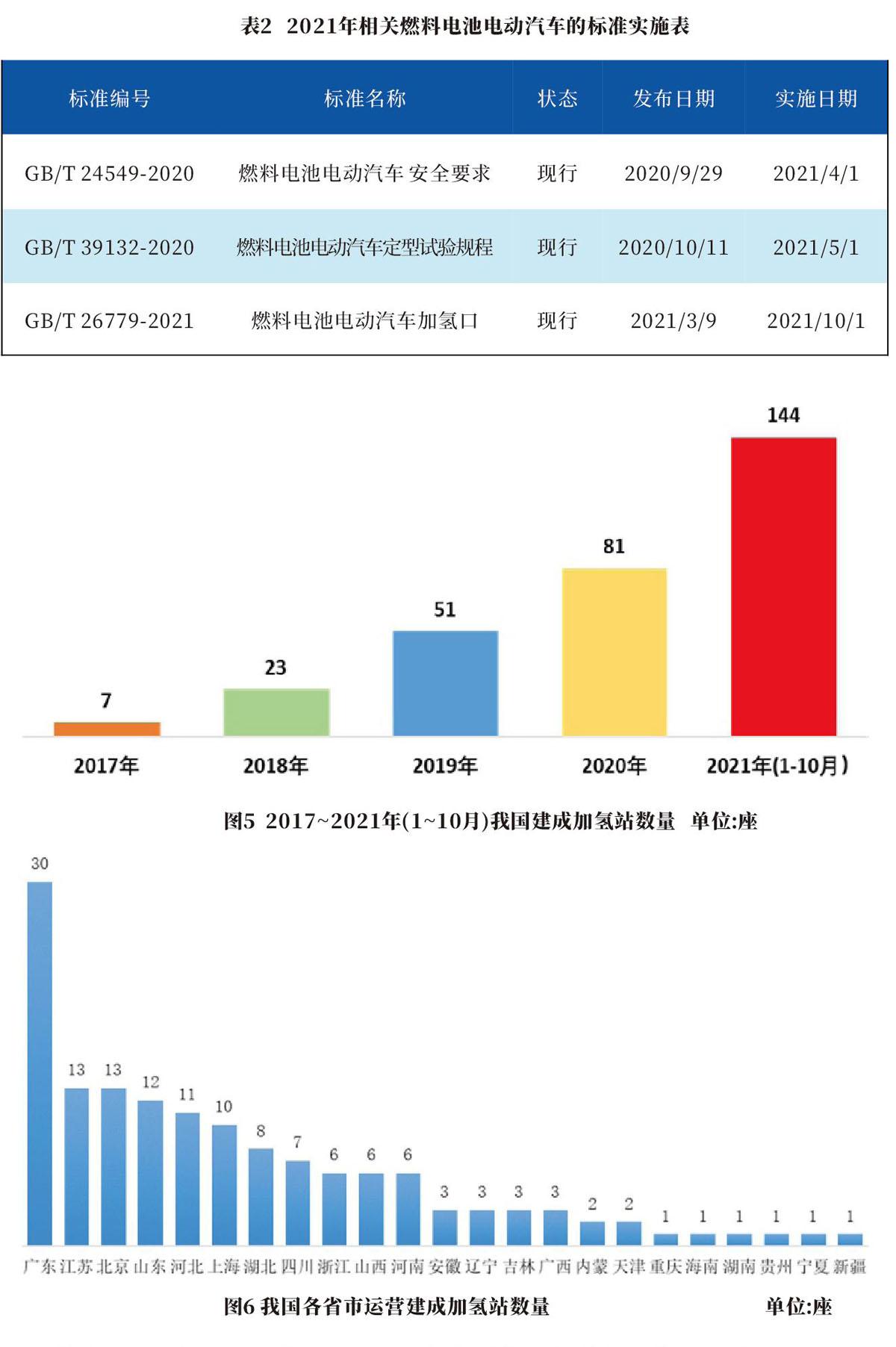

随着国家给予氢燃料电池车的政策标准的相继颁布、实施(见表2),发展氢能产业已成为今后一个时期的战略方向。

自2018年以来,我国加氢站建设驶入快车道。随着燃料电池车对氢气需求递增,加氢站数量未来几年将会迅速增长。根据《中国氢能产业基础设施发展蓝皮书》,到2030年我国加氢站数量达到1000座,高压氢气长输管道建设里程达到3000 km。截止今年10月底,我国运营加氢站已有144座,目前主要分布于珠三角地区、长三角地区、山东、京津冀等地区。从加氢站地区分布来看,作为全国燃料电池汽车产业的重镇一广东省目前建成运营加氢站数量为30座,稳居全国第一(见图5~图6)。

从我国专用车行业来看,传统燃油车辆无论是技术层面还是产业层面都比较成熟,但是在“双碳”目标倒逼下,产业面临加速转型。

锂电池专用车市场目前处于成长阶段,随着2025年各地新能源政策的加持,发展前景广阔,渗透率将会持续提升,尤其是行业头部企业具有很好的机会。

相对而言,当前我国燃料电池专用车产业正处于导入期,短期内推广难度较大。但是,我们也应看到纯电动电池专用车只是燃料电池电动汽车的一个过渡,随着政策的相继落地、技术升级、资金投入等因素影响,氢燃料电池专用车在我国的前景将非常广阔。