季节性供应促使豆粕市场走弱

◆作者:曹扬慧

◆单位:南华期货股份有限公司研究所

2021 年第四季度来自北半球的大豆供应逐渐进入旺季。在本年度前三季度,在供应持续偏紧而需求又比较稳定的背景下,豆粕价格继续偏强运行。尽管5月后,产量逐步回升,豆粕价格有所调整,但此后由于美豆主产区天气不佳且南亚棕榈油产量增长持续受限于劳工问题,油脂供应偏紧局面出现,继续支撑美豆价格走强。并且进入生长季节,美豆种植面积增加但不及预期,且主产区持续干旱影响单产,美豆的库销比持续低位,进一步支撑粕类高位运行。需求方面,下游生猪市场在本年度初期,冬季损失严重后存栏逐步恢复,截至第二季度末已经恢复到2017 年底没有暴发非洲猪瘟疫情的存栏基础,可繁殖母猪更是超过2017 年底的同期水平,生猪价格高位下跌,在一定程度影响饲料需求,今年虽然水产需求旺盛形成对饲料价格的部分支撑,而对豆粕始终没有产生强烈影响。

未来四季度美豆逐步上市,短期供给增加,但库销比仍旧低位。南美大豆产量预期增加,天气炒作仍旧有较大的不确定性。油脂方面,马来西亚出台应对劳工短缺问题措施,但是推进进度制约以及季节性减产季的到来,将继续限制产量增幅,油脂库存重建仍需时间,进而高价油脂将对粕类市场产生压制作用。加之四季度国内生猪价格难有起色,出栏相对积极的态势,对豆粕市场的需求难有较大改观,豆粕期货价格已经回归到年度初期的位置,弱势格局已经初步显现。

图1 为大连商品交易所豆粕2201 合约走势图,红框部分为2021 年前三季度的表现,目前价位已经形成向本年度低点靠近的迹象,整体弱势尽显。

图1 大连商品交易所豆粕2201 合约走势图

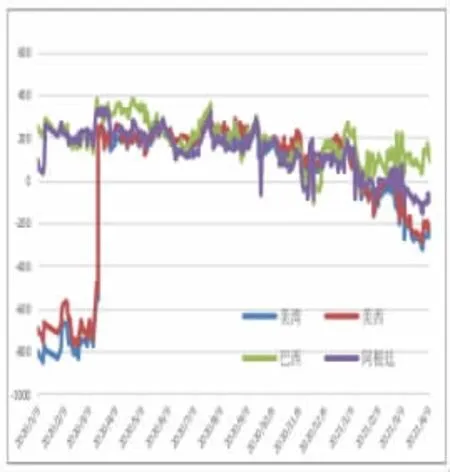

图2 为美国CBOT(芝加哥商品交易所)大豆期货价格连续图,红框部分显示美豆主力合约期价已经回落到年度低点。如果2022 年美国开始缩减货币供应,南美播种期天气相对乐观,对美豆的压力将更加明显地显现出来。

图2 美国CBOT 大豆期货价格连续图

1 美豆产量基本落定,库存消费比相对低位

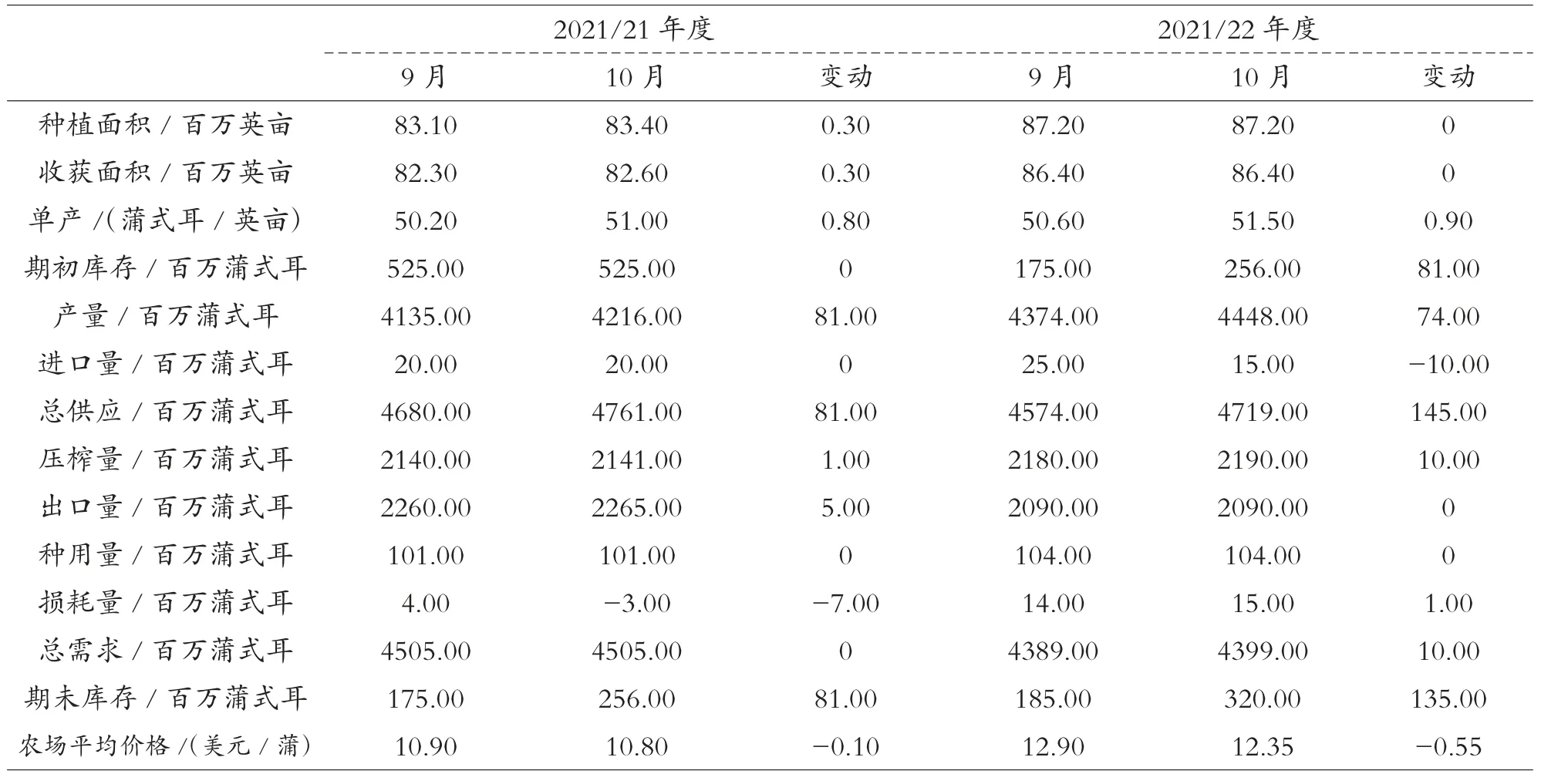

2019/20 年度全球大豆产量下降明显且需求较好,故全球大豆期末库存下降明显,而本年度全球大豆产量尽管创历史新高,但由于消费亦创历史新高,全球大豆供需偏紧,期末库存继续下降。10 月初美国农业部发布了月度供需报告(见表1),本次报告将美国2021/22 年度大豆单产预估由50.6 蒲式耳/ 英亩上调至51.5 蒲式耳/ 英亩,大豆产量预估由43.74 亿蒲式耳调高至44.48 亿蒲式耳,大豆年末库存预估 由1.85 亿蒲式耳上调至3.2 亿蒲式耳。由于本次报告对美豆产量的提升以及库存的增长超出市场预期,CBOT 大豆价格跌落至1200 美分/ 蒲式耳左右,国内豆粕价格受之影响继续向下调整。

表1 美国大豆供需平衡表

对于接下来的新年度,目前美豆已开始陆续收割,产量基本落定,即将到来的南美种植季,南美大豆产量预期大幅增加,传统第四季度是南美大豆播种期天气炒作的关键时期。而目前关于天气可能存在大概率的拉尼娜气候,成为未来关注的焦点。

1.1 美豆和巴西主产区收获和播种情况

美国农业部最新发布的全国作物进展周报显示,美国大豆收获推进了15 个百分点,优良率提高1%。在占到全国大豆播种面积96%的18 个州,截止10月10 日(周日),美国大豆落叶率为91%,上周86%,去年同期92%,五年均值89%。

美国天气:美国政府气象机构10 月14 日称,拉尼娜天气持续到2021 年12 月到2022 年2月份的几率达到87%。作为对比,一个月前CPC 预计北半球冬季出现拉尼娜的概率为70%~ 80%。

巴西大豆种植情况:截至10月8 日,巴西2021/22 年度大豆播种进度达到9.8%,高于一周前的4%, 也高于去年同期的2.3%,但是落后于五年同期平均进度9.1%。在马托格罗索州,大豆播种完成21%,高于历史均值14.2%。在帕拉纳州,大豆播种完成19%,落后于历史均值25.2%。

1.2 美国大豆出口进度

截至10 月7 日,美豆本年度累计净销量为2638.9 万吨,而去年同期4312.4 万吨,其中对中国累计净销量为1307.9 万吨,而去年同期为2370 万吨(见图5)。截至2021 年10 月7 日的,美国大豆出口检验量为1 611 731吨,上周为844 610 吨,去年同期为2 469 405 吨,较一周前提高90.8%,但是比去年同期减少34.7%。迄今为止,2021/22 年度(始于9 月1 日) 美国大豆出口检验总量为3 443 355 吨,同比减少64.0%,一周前同比降低74.2%,两周前同比降低81.2%。目前中国国内压榨持续亏损,对美豆的进口需求存在不确定性,这也将成为后市美豆潜在利空因素。

图5 美国大豆对华出口销售累计及对华装船累计

1.3 南美大豆出口情况

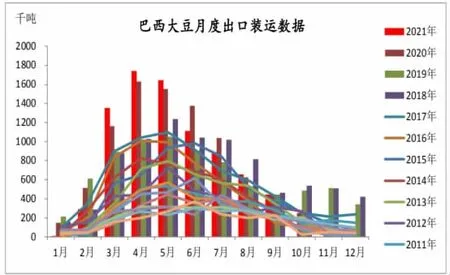

巴西商贸部:9 月第三周,共计12 个工作日,巴西大豆出口量为324.17 万吨,去年9 月为426.1 万吨。日装运量为27.01 万吨/ 日,较去年9 月的20.29 万吨/ 日增33.14%。累计装出豆粕80.35 万吨,去年9 月为161.5万吨。日均装运量为6.70 万吨/日,较去年9 月的7.69 万吨/日,降低12.93%。累计装出玉米169.75 万吨,去年9 月为637.13万吨。日均装运量为14.15 万吨/ 日,较去年9 月的30.34 万吨/日,降低53.38%。

截至10 月8 日,巴西大豆农户已预售约28%的新豆,数量约为4000 万吨,相比之下,上同期的预售比例为53%。 Safras预计2021/22 年度巴西大豆产量将达到1.42 亿吨,高于上年的1.38 亿吨。Safras 的数据显示农户在销售大豆方面更为谨慎,不太可能像去年那样早早预售。在2020/21 年度,农户很早就预售大量大豆,但是随后豆价飙升,令农户后悔。就2020/21 年度大豆而言,巴西还有1500 万吨陈豆等待出售。Safras 表示,农户很保守,只有需要的时候才出售大豆。

图3 全球大豆供需情况

图4 美豆种植情况及美豆生产优良率

2 豆粕——供应相对充足,需求恢复不及预期

2.1 生猪养殖利润不佳影响豆粕需求

进入冬季后,部分地区非洲猪瘟再次回升致使生猪损失严重,直到3 月之后疫情基本得到控制,仅部分地区零散发生。生猪存栏开始回升,饲料需求亦逐步回升,但随着4 月底生猪价格出现持续下跌,目前每头猪亏损已在1000 元以上,养殖户出于养殖利润考虑,重新权衡饲喂,存栏体重持续下降,低价小体重猪、淘汰母猪屠宰量不断攀升,影响饲料需求。除此之外,由于玉米的高价问题,去年开始饲料中小麦替代挤占豆粕需求一直存在,部分产区可达到百分百替代,不过今年以来随着玉米价格的持续回落,替代有所好转,但是国内小麦、稻谷替代玉米仍具有价格优势,一定程度也影响了豆粕需求。

2.2 压榨利润倒挂影响大豆进口

从去年5 月开始,随着库销比的不断下调,美豆价格一路上行直到今年年初上涨至高位后进入顶部宽幅震荡期,美豆价格持续坚挺使得大豆进口成本居高不下,进而支撑下游豆油豆粕价格。尽管近期因美豆调整,国内油脂油料相对强劲,压榨利润有所好转,但是仍旧不佳。目前美湾大豆11 月船期亏损在97元/ 吨左右,巴西大豆2 月船期盘面毛利在125 元/ 吨上下,若扣除150~180 元/ 吨加工费,净榨利仍旧亏损,而因为前期压榨利润持续不佳,大豆买船减少,近期大豆到港量略有不足,再加上部分沿海地区限电政策,油厂开机率不及预期,供应明显减少,市场预期豆粕供应将趋紧,油厂和经销商有挺价意愿,一定程度支撑豆粕价格。

图6 巴西大豆月度出口装运数据

图7 商品猪存栏总计(单位:头)

图8 生猪存栏及能繁母猪存栏情况

图9 生猪价格及猪粮比

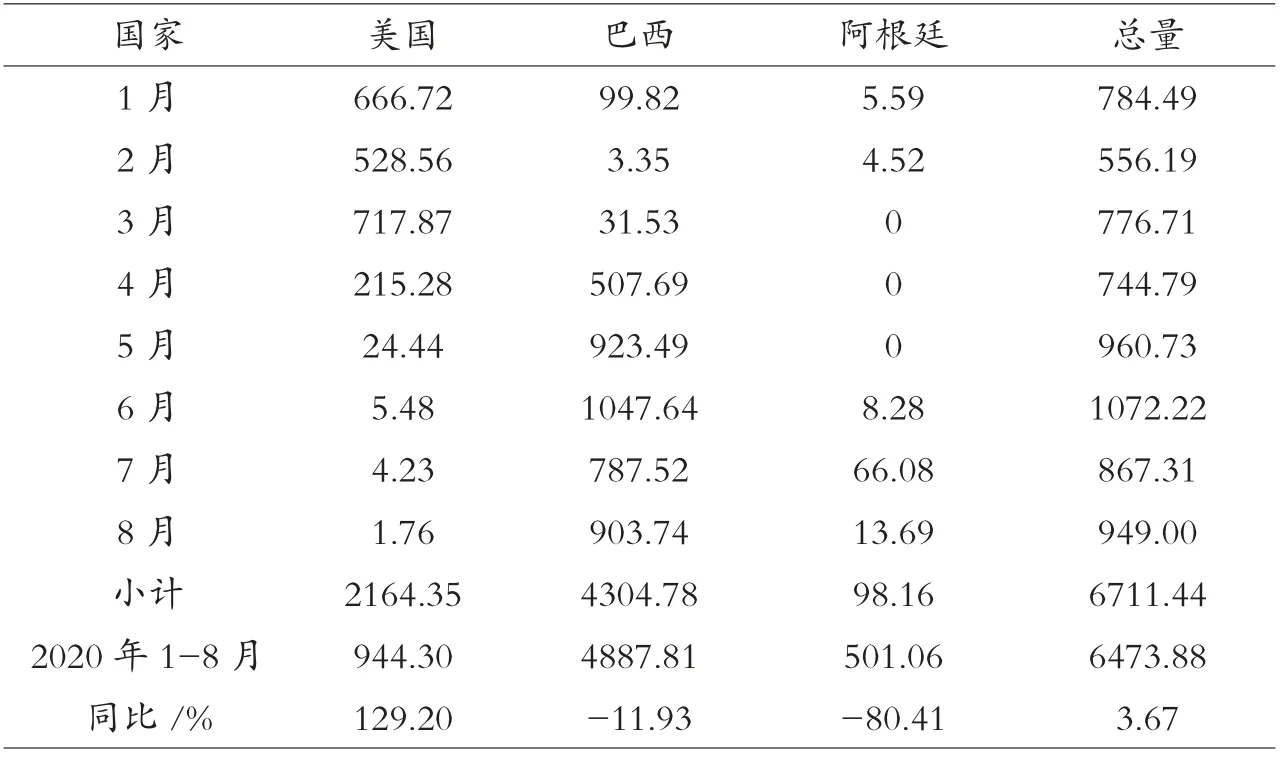

而对于大豆进口方面,今年南美大豆因拉尼娜影响,收获期间雨水偏多,收割和出口装运进程远不及去年同期,拉长了美豆出口窗口,直到4 月底南美大豆陆续到港,国内大豆供需偏紧的情况才有所好转,但是之后压榨利润不佳一直限制进口量。据海关总署数据,2021 年1-8 月累计进口大豆约6712 万吨,同比增加238 万吨,同比增幅3.67%。目前美豆已经开始收获,且产量预期将有明显增长,预计大豆到港量偏少的情况可能要11 月之后才会有明显好转。据Mysteel 农产品数据统计,2021 年9 月份进口大豆到港量预计为634 万吨,10 月进口大豆到港量预计为650 万吨,11 月进口大豆到港量预计为860 万吨,12 月进口大豆到港量预计为780 万吨。

因此,短期因为大豆到港不足以及限电等原因,油厂开机率可能不及预期,豆粕供给趋紧,预计需等到美豆大量上市到港之后才可能好转,需求方面,生猪存栏已逐步恢复,但是由于养殖利润、饲料替代等问题的限制,需求增长预计相对缓慢,故豆粕短期可能继续呈震荡走势。

表2 各国大豆进口量(单位:万吨)

图10 全国大豆库存

图11 全国主要油厂豆粕库存

图12 大豆开机压榨量

图13 大豆压榨利润(盘面)

3 油脂油料展望

2021 年前三季度,在产量增加有限而需求相对稳定的背景下,油脂库存难以有效重建,价格继续呈现偏强走势,而豆粕则因养殖端需求坎坷而呈现震荡走势。未来豆粕价格首先受需求影响,生猪存栏持续回升,但是出栏体重持续下降,养殖利润持续亏损影响豆粕需求,目前水产旺季即将过去、禽类养殖利润亦不佳,预计需求恢复进程可能相对曲折。

因此,对于接下来的油脂油料来说,短期大豆供应不足。10月之后美豆集中上市到港即将缓解,目前豆粕没有明显利多存在,外盘美豆价格短期内仍保持下行趋势,一方面受到新作上市及美豆产量提升的影响;另一方面美豆出口销售进度缓慢,库存的增长会继续压制价格的上行。本年度巴西大豆种植面积预计将继续增长,在拉尼娜气候实际对南美大豆产量造成影响之前,美豆价格都不会出现明显的增长,国内4 季度蛋白消费走向下行,预计国内豆粕价格仍有可能出现下滑。