沪港通的开通对沪港两市股市风险溢出效应的研究

文/杨坤(中央财经大学)

为了加速内地资本市场的市场化和国际化,“沪港通”于2014年11月7日正式实施。沪港通的实施,加强了沪港股市的联动,这不仅会促进两市股市的发展,也可能带来风险的转移和积聚,即风险溢出效应。因此,为了研究沪港通对两市股市的影响,需要对风险溢出效应进行准确的测量。传统的VaR模型并不适合,因为它只能测量一个金融机构的风险,无法体现出两者之间风险的关系。而Adrian和Brunnermeier(2008)对 这 一 模 型进行了改良,提出了条件风险价值(CoVaR)模型,可以很好地对金融机构之间的风险关系进行度量。

因此,本文将以沪港通的实施时间为界,采用分位数回归的方法计算出不同分位点下的CoVaR值,然后对沪港通开通前后风险溢出效应的大小进行对比、分析,来研究沪港通的实施对于沪港股市风险溢出的影响。

一、文献综述

VaR方法自提出以来就一直被广泛运用于风险的测量,并且随着时间的推进,越来越多的学者对VaR方法进行了改进。Danielsson等人(2000)在VaR的基础上提出了一种半参数估计方法,它能很好地对小概率的坏结果进行测度。郑文通(1997)、王春峰等(2000)对VaR方法的背景、原理及其应用作了详细的梳理。范英(2000)根据VaR方法计算了在不同置信水平下深圳股市的风险。叶青(2000)从两类模型入手计算VaR,由GARCH-M模型得到的VaR刻画了市场的绝对风险,半参数法得到的VaR刻画了相对风险。陈守东和俞世典(2002)将GARCH模型和VaR方法结合起来,分析了深圳和上海股市的风险,深圳股市风险更大。

但是,VaR方法有一个致命的缺陷,他只能测量单个风险,无法研究不同主体之间的风险关系。基于此,Adrian和Brunnermeier在VaR的基础上提出了CoVaR方法,它能很好地测量不同主体之间的风险关系和系统性风险,在后续研究中,又对其进行了发展,提出了ΔCoVaR。Xin Huang等人(2009)运用CoVaR方法,研究了单个主体对市场的风险溢出。林娟和郑海龙(2020)基于时变ΔCoVaR模型指出,沪深、港股市之间有正的风险溢出,且后者对前者的效应更强,但是沪、深港通的实施没有显著加强内地与香港股市的风险溢出程度。Yang Xiao(2020)利用CoVaR方法发现中国对东南亚股市的风险溢出随股市的变化而变化,并且上行期与下行期也存在差异。Qiang Ji等(2020)通过计算CoVaR值,分析了美国和G7国家股市的风险溢出关系,这种溢出会随时间变化,且上行期风险溢出更大,另外,其他国家对美国的风险溢出也更大。Kun Yang等(2020)通过时变coupla-CoVaR模型,研究了沪港股市之间的风险溢出,指出其具有不对称性,上行期上海对香港的风险溢出大于下行期,香港对上海则相反,另外,相比长期,短期风险溢出更严重。王皓晔和杨坤(2019)基于EVT-Copula-CoVaR模型对中国和“一带一路”沿线国家股市之间的风险溢出进行研究。结果表明,中国与沿线国家股市之间存在非对称的双向风险溢出。苏宏波和胡丽宁(2019)基于分位数回归方法,计算了沪港通开通前后不同置信水平的沪港股市的Co-VaR值,指出沪港通的开通增加了内地股市的风险,降低了香港股市的风险,但两市的风险溢出均增加,且内地对香港股市的风险溢出更大。周爱民和韩菲(2017)基于时变Coupla-GARCH-CoVaR模型对内地和香港股市间风险溢出效应做了研究。Xiafei Li和Yu Wei(2018)通过计算中国股市和原油市场的VaR、CoVaR、ΔCoVaR,分析了它们之间的风险溢出,指出原油市场和中国股市之间存在非对称风险溢出,且长期下行风险溢出效应显著。Zhihong Jian等(2018)利用CoVaR方法研究了中国股市和期货市场之间的风险溢出效应,指出两个市场风险溢出效应是不对称的,同时,保证金过高会加强对股市的风险溢出,降低对期货市场的风险溢出。刘海云和吕龙(2018)通过计算各国股市的ΔCoVaR,指出全球股市存在非对称的风险溢出,在开放的背景下,发展中国家承受着发达国家输出的风险溢出,香港股市既是内地承受风险的缓冲带,又是主要的外部风险来源。Xiaoye Jin(2018)通过计算不同股市上行期和下行期的VaR值和CoVaR值,发现中国和亚洲股市具有不对称的风险溢出,且下行风险溢出更严重。刘晓星等(2011)结合CoVaR模型和EVTCopula模型,研究了美国股市对英、法、日、中国大陆和中国香港股市的风险溢出,溢出效应均很显著,但对中国内地股市溢出效应最弱。

二、理论模型

(一)CoVaR模型

(二)分位数回归

分位数回归以最小化残差绝对值的加权平均为目标,同时通过取不同的分位数可以对条件分布进行全面的刻画和分析。将分位数回归和CoVaR模型结合起来,可以对风险溢出进行更准确的测度。

三、实证分析

(一)数据来源

本文选用上证指数和恒生指数的日收盘价数据,时间跨度从2011年1月1日到2019年12月31日,并删除了两个序列中不匹配的数据。然后以2014年11月17日沪港通实施为界,研究开通前后沪港股市的风险溢出情况。收益率数据来自国泰安数据库。

(二)数据处理

对上证指数和恒生指数的日收益率进行对数一阶差分,来衡量指数日收益率,然后乘以100,减少误差。

数据的描述性统计结果如表1所示。

表1 描述性统计结果

(三)回归分析

1.分位数回归

根据公式(5)、公式(6),在q=0.01到q=0.10共十个分位点上分别对收益率序列rSZ、rHS做q分位数回归,分位数回归结果分别如表2、表3所示。

表2 沪港通实施前的分位数回归结果

表3 沪港通实施后的分位数回归结果

可以看出,所有的回归结果都特别显著。

2.计算CoVaR

根据公式(7)、公式(8),公式(9)、公式(10)、公式(11)、公式(12)、公式(13)、公式(14),计算出沪港通开通前后上证指数和恒生指数的VaR值、CoVaR值、ΔCoVaR值和%CoVaR值,结果如表4、表5、表6、表7所示。

从表4中,我们可以看到,首先,无论是哪个股市,无论是沪港通实施前还是实施后,随着q的增加,VaR的绝对值都在减小,这意味着,在正常情况下,股市的风险比在极端情况下的风险要小,这符合我们的直觉经验和金融学原理。接下来,我们看单个市场的横向对比。在沪港通实施之后,上海股市的VaR的绝对值增大,且随着q的增加,这种绝对值的增加在减小,这说明沪港通开通后加大了上海股市的风险,且在越极端的情况下,增加的风险越大;而香港股市刚好相反,除在最极端情况下(q=0.01),VaR的绝对值减小,但减小的幅度是波动的,这说明,香港股市的风险在沪港通实施后减小,但减小幅度的波动性可能是由于受到国外其他股市的影响,且在最极端的情况(q=0.01),股市风险反而上升,这可能是极端情况下内地股市和国外股市的风险溢出造成的。然后我们看两个市场的横向对比。在沪港通开通之前,沪港两市的股市风险孰大孰小是不确定的,二者所处的市场环境不同,由于不能互联互通,受到不同的因素影响而表现出不同的风险水平。但在沪港通开通后,上海股市的风险明显大于香港股市的风险,这可能是由于沪港通的实施使得香港股市的部分风险转移到了内地股市。

表4 VaR值

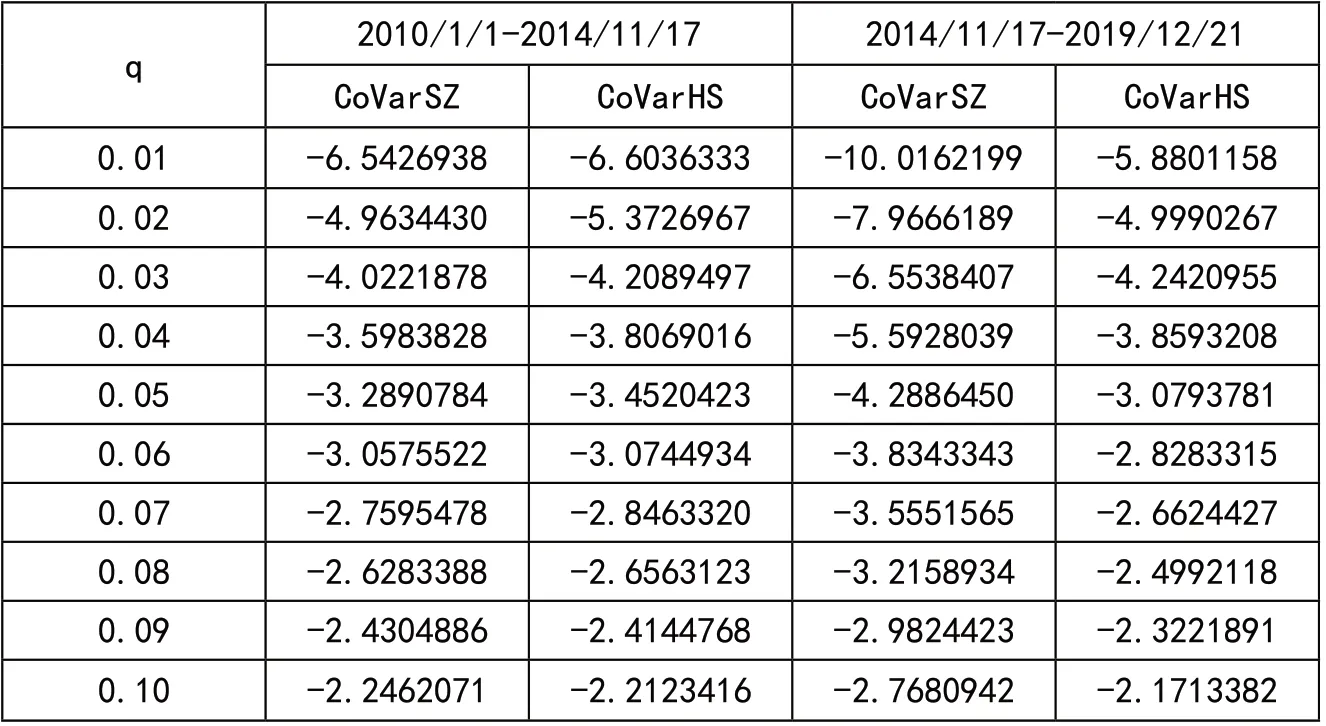

根据表5可以看出,首先,随着q的增加,在每个时间段,两个股市的CoVaR的绝对值都在减小,即在正常的情况下,两个股市的总风险都比在极端情况下的总风险要小。其次,我们横向比较单个市场的CoVaR值,来看一下沪港通开通前后两市股市的变化情况。可以明显看到,在沪港通开通之后,上海股市的CoVaR的绝对值增大,且随着q的减小,这种绝对值的增加也在增大,这表明,沪港通的实施使得上海股市的总风险变大,且在越极端的情况下,风险增加越严重;而香港股市的CoVaR在沪港通实施后绝对值变小(除q=0.03),即沪港通实施后,香港股市的总风险变小。最后,我们综合比较一下两个股市的总风险。在沪港通开通之前,香港股市的总风险在绝大多数情况下都要比上海股市的更大一些(除q=0.09和q=0.10),但是大的程度有限。但在沪港通开通后,上海股市的总风险明显上升——尤其是在极端情况下——且远远大于香港股市的总风险。原因可能是沪港通使得两市股市的联系更加紧密,并且由于香港股市直接对接国际市场,且发育较为完善,因此会有更大的能量将香港股市的部分风险转移到上海股市。

表5 CoVaR值

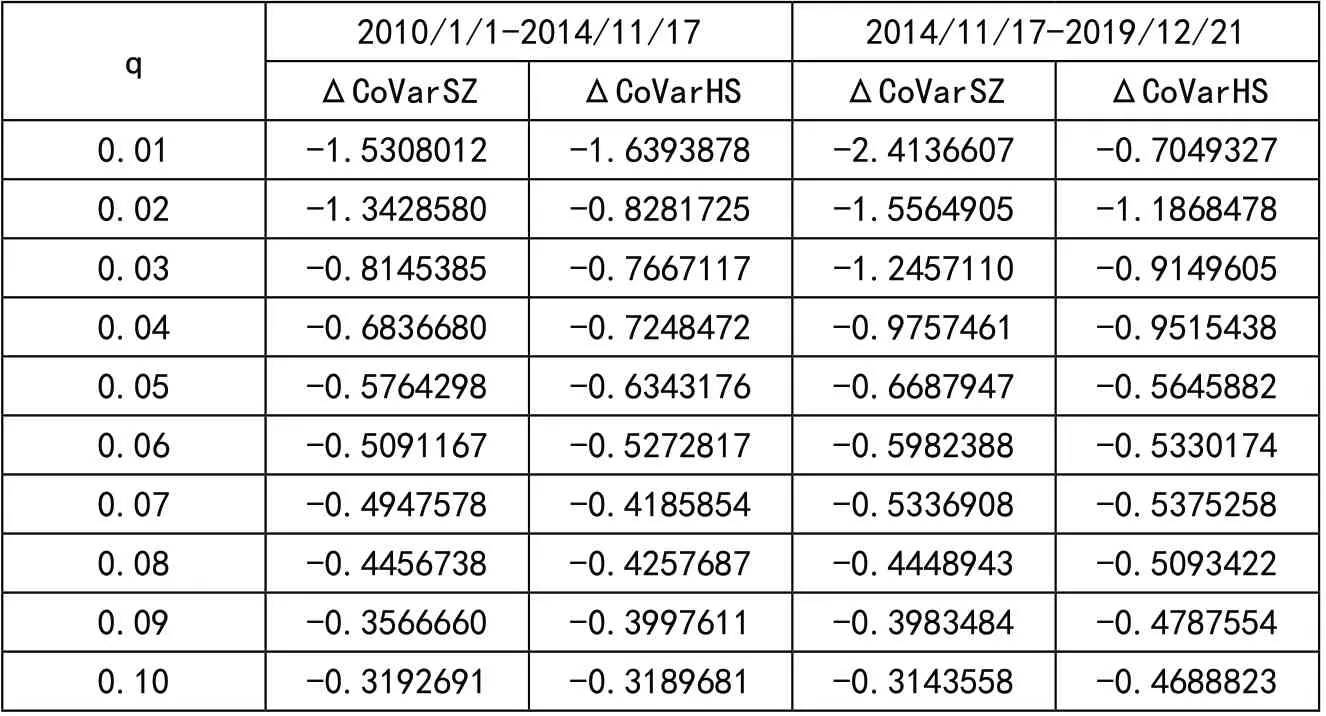

股市的总风险(CoVaR)包括了两部分,无条件风险价值(VaR)和风险溢出(ΔCoVaR),相比于总风险和无条件风险,我们更关注于两地股市之间的风险溢出。首先,如表6所示,跟前边得到的结论相同,随着q的减少,香港股市对上海股市的风险溢出和上海股市对香港股市的风险溢出均增加,也即两市股市的风险溢出在极端情况下也比在正常情况下要大。其次,我们比较一下沪港通实施前后一个股市对另一股市的风险溢出的变化情况。在沪港通实施后,香港股市对上海股市的风险溢出明显变大,且在极端情况下变化更加明显;上海股市对香港股市的风险溢出也变大(除q=0.01和q=0.05)。出现与前两个指标结论不同的原因可能是在沪港通实施之前,沪港两市股市不能互联互通,一个股市的风险很难溢出到另一个股市;而在沪港通开通之后,两市的股市联系加强,风险共担,一个股市的风险较容易地就可以蔓延到另一个股市。最后,我们对两个股市的风险溢出效应做一个横向的对比。在沪港通实施之前,香港股市对上海股市的风险溢出和上海股市对香港股市的风险溢出差别很小,并无明显的大小关系;但是在沪港通实施后,在q值较小时,香港股市对上海股市的风险溢出较大,在q值较大时,上海股市对香港股市的风险溢出较大。原因在于,极端情况下,香港股市受到国外股市的影响更加严重,风险较大,需要更大程度地进行风险的转移,也就具有更高的风险溢出。

表6 ΔCoVaR值

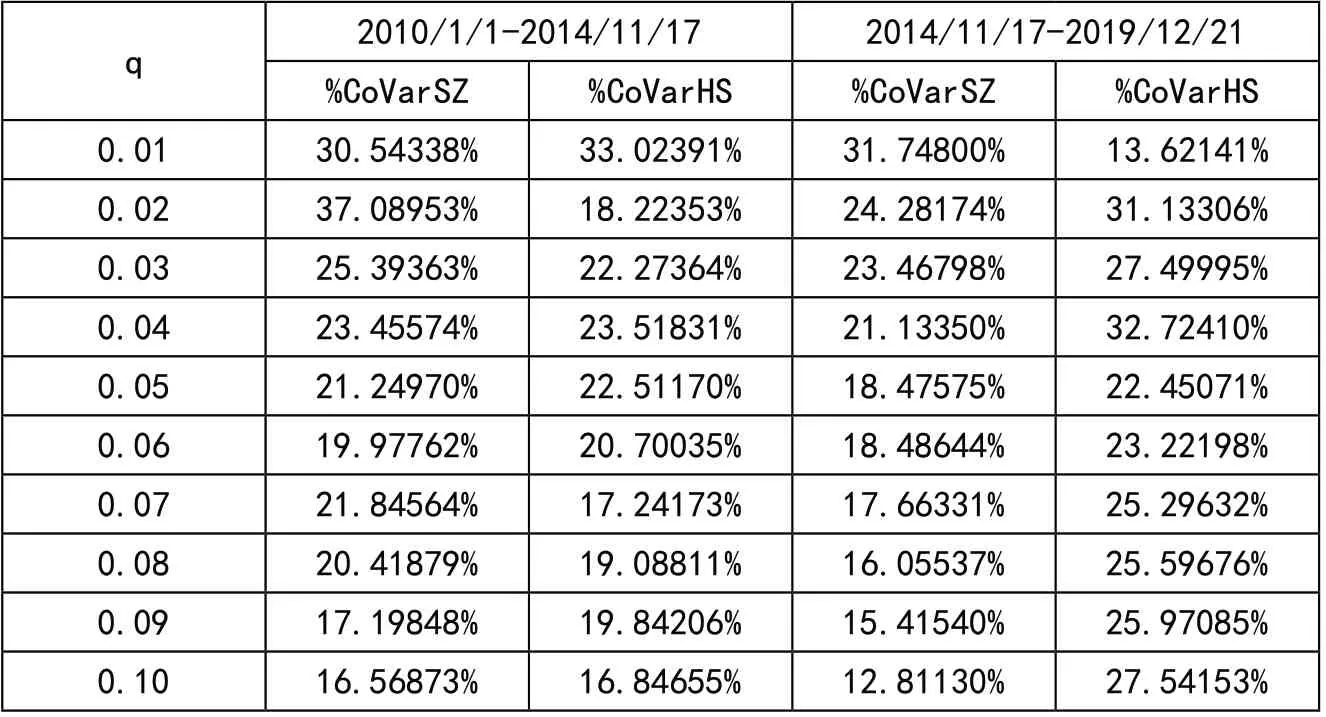

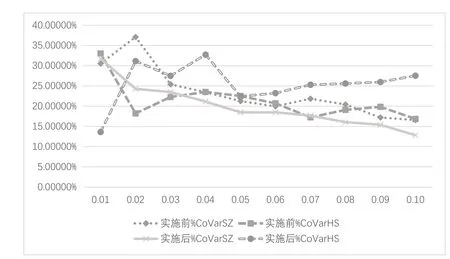

%CoVaR是CoVaR值消除了VaR影响之后得到的,因此更加科学准确。从表7可以看出:%CoVaR值变化没有固定的规律,我们挑选两个特殊的q值(q=0.01和q=0.05)进行说明。在q=0.01时,即在极端情况下,实施沪港通之后,香港股市对上海股市的风险溢出率略微上升,上海股市对香港股市的风险溢出率则显著下降,如果综合来看,两地股市总的风险溢出率是下降的。同时,在沪港通开通前,香港股市对上海股市的风险溢出率和上海股市对香港股市的风险溢出率所差无几,只低2.5个百分点。但是在实施沪港通后,香港股市对上海股市的风险溢出率明显高于上海股市对香港股市的风险溢出率,前者是后者的两倍还多。在稍微正常的情况下(q=0.05),沪港通实施后,两地股市的风险溢出率都有轻微的下降,说明沪港通的开通可以稍微减轻股市之间的风险溢出率。

表7 %CoVaR值

四、结论和建议

本文基于分位数回归计算在不同分位数水平下的VaR值、CoVaR值、ΔCoVaR值 和%CoVaR值,来研究沪港通开通对沪港两市股市之间的风险关系。我们得到的结论如下:

第一,随着q的增加,不论是什么时间段,两个股市的VaR、CoVaR、ΔCoVaR的绝对值都在减小,这意味着,在正常情况下,股市的总风险、无条件风险价值和风险溢出都比在极端情况下的时候要小。但是,%CoVaR值并没有一直呈现出确定的趋势,但大致趋势也是随q的增加而减小。这可能是由于在消除了无条件风险价值的影响之后,与股市运行情况的有关的部分影响也被削弱了。

第二,在沪港通实施之后,上海股市的VaR的绝对值增大,且随着q的增加,这种绝对值增加的幅度在缩小,这说明沪港通开通后加大了上海股市的风险,且在越极端的情况下,增加的风险越大;而香港股市的VaR的绝对值除在最极端情况下(q=0.01)都是在减小的,但减小的幅度是波动的,这说明,香港股市的风险在沪港通实施后变低,但减小的幅度可能受到国外其他股市的影响,且在最极端的情况(q=0.01),股市风险反而上升,这可能是极端情况下内地股市和国外股市的风险溢出造成的。另外,在沪港通开通之前,沪港两市的股市风险没有确定的大小关系,这可能与两个市场所处的市场环境以及市场的资本化程度和开放程度有关。但在沪港通开通后,上海股市的风险明显大于香港股市的风险,这可能是由于沪港通实施之后,两个股市的互联互通机制使得内地股市在分享利益的同时也受到香港股市甚至是国外股市风险的影响。

第三,在沪港通开通之后,上海股市的CoVaR的绝对值增大,且随着q的减小,这种绝对值的增加在变大,即沪港通的实施使上海股市的总风险变大,且越极端的情况,这种总风险的增加越严重;而除q=0.03这种情况外,香港股市的CoVaR的绝对值变小,即沪港通实施后,香港股市的总风险变小。此外,在沪港通开通之前,除q=0.09和q=0.10这两种情况之外,香港股市的总风险都要稍微比上海股市的总风险大。但在沪港通开通后,上海股市的总风险明显上升,且远远大于香港股市的总风险。原因可能是沪港通实施使得两市股市的联系更加紧密,并且由于香港股市的资本化程度更高,发育更加完善,可以将香港股市的部分风险转移到上海股市,使得上海股市除自身风险外,还要面临来自香港甚至是国外股市的风险。

图1 %CoVaR值变化

第四,在沪港通实施后,香港股市对上海股市的风险溢出明显变大,且在极端情况下变化更加明显;上海股市对香港股市的风险溢出也变大(除q=0.01和q=0.05)。可能的原因是在沪港通实施之前,沪港两市股市的联系较为松散,一个股市的风险很难溢出到另一个股市;而在沪港通开通之后,两市的股市互联互通,一个股市的风险可以很容易地蔓延到另一个股市。另外,我们还发现,在沪港通实施之前,香港股市对上海股市的风险溢出和上海股市对香港股市的风险溢出差别很小;但是在沪港通实施后,在q值较小时,香港股市对上海股市的风险溢出较大,在q值较大时,上海股市对香港股市的风险溢出较大。原因在于,极端情况下,香港股市受到国外股市的影响更加严重,风险较大,需要更大程度地转移风险,对上海股市的风险溢出也就更严重。

香港股市是我国内地股市和世界股市连接的桥梁和纽带。沪港通的实施使得上海股市和香港股市紧密联系在一起,二者互联互通,从长期来看势必会有利于内地股市的资本化和国际化,同时也会促进香港股市的发展,并且为香港股市提供强有力的后盾保障,有利于香港股市平稳健康运行。但是从短期来看,由于沪港通的实施使得香港股市和上海股市在利益共享的同时,也会承担更多的风险。当某一个股市面临很强的冲击或发生危机时,很容易蔓延到另一个股票市场,引发危机的连锁反应。因此,我们应加强对风险的监管,时刻关注两市股市的变动,深化体制改革,防范异常的资本流动,同时提高两地股市的透明度,加强信息披露,严防市场投机,同时注意国外游资的冲击,防范金融系统性风险,使沪港通为中国内地和香港股票市场的发展发挥更加积极的作用,促进内地和香港金融发展。