康佳集团资本结构优化分析

文/冯茹 高燕(武汉轻工大学)

一、绪论

随着中国步入新时代,有效促进了经济高质量发展,人民的物质生活不断丰富,所以对生活的质量要求也越来越高。对于电冰箱和空调这些家电行业的需求越来越高,家电行业迅速发展起来,这不仅推动了我国的经济发展,而且在国际层面也有很高的知名度。由于市场仍未完全饱和,增长潜力依旧巨大。如今,随着5G商用、智慧屏、物联网、人工智能等这些高新技术产业不断发展创新,家电行业的竞争越来越激烈,行业变化可谓跌宕起伏。不仅要面对市场竞争的压力,还要面对可能破产的危险。因此,如何优化资本结构,发现并解决资本结构问题,对企业的稳定持续发展变得十分重要。本文从资本结构的角度出发,对康佳集团的资本结构进行优化分析。我国企业的资本结构或多或少都存在一些问题,因此本文的研究有助于帮助其他企业分析可能存在的一些资本结构问题,并通过借鉴康佳集团的案例来对其企业进行合理优化。这对于推动整个行业持续健康、稳定发展有深远的现实意义。

二、康佳集团资本结构现状及原因分析

(一)康佳集团公司简介

康佳集团成立于1980 年,坐落在深圳华侨城。康佳集团主要生产电视、洗衣机、冰箱等家电产品。现有总资产200 多亿元,已经是总资产上百亿的境内外上市的股份有限公司。

康佳集团在三年前就转型为以发展为导向的方式,并且尝试升级自己的产品,逐渐向创造型转变的战略,根据该战略的指导方针,康佳将通过升级到基于消费电子业务的战略性新兴产业,实现新的创新增长点。

(二)康佳集团公司经营状况

本文将从企业运营能力、企业偿债能力、企业盈利能力这三个方面来衡量康佳集团的经营状况。

1.运营能力

资产的周转速度会影响企业的运行能力,本文从流动资产周转情况和总资产周转情况来进行分析,主要的分析指标有流动资产周转率、存货周转率、应收账款周转率、总资产周转率。

由表1 可知,康佳集团的存货周转率、流动资产周转率和应收账款周转率总体都呈现稳定上升的趋势。总资产周转率从2014 年的1.19到2019 年的1.46,四个指标的变化幅度都不是很大,说明康佳集团的运营能力比较稳定。

表1 康佳集团2014 年至2019 年资金运营状况表 单位:次

2.偿债能力

偿债能力是指企业使用其资产偿还长期和短期债务的能力。企业偿还现金和偿还债务的能力是其良好生存和发展的关键。企业的偿付能力是其财务状况和运营能力的重要指标。

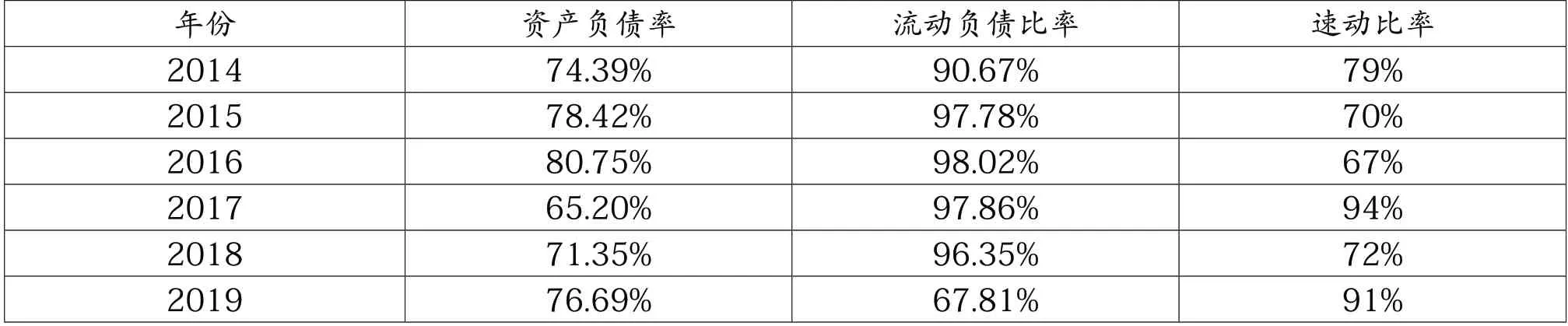

由表2 可知,康佳集团2014 年到2019 年的资本负债率呈现波动趋势,但是波动幅度并不大,整体保持在75%左右。流动负债的比率均值保持在96%。速动比率的浮动较大,在65%至95%之间浮动。

表2 康佳集团2014 年至2019 年偿债能力状况表

3.盈利能力

盈利能力是指企业获取利润的能力,利润率越高,盈利能力越强。对于运营商而言,通过分析盈利能力,可以发现运营和管理中的问题。本文主要从营业收入、净利润、销售净利率、净资产收益率这几个方面来分析。

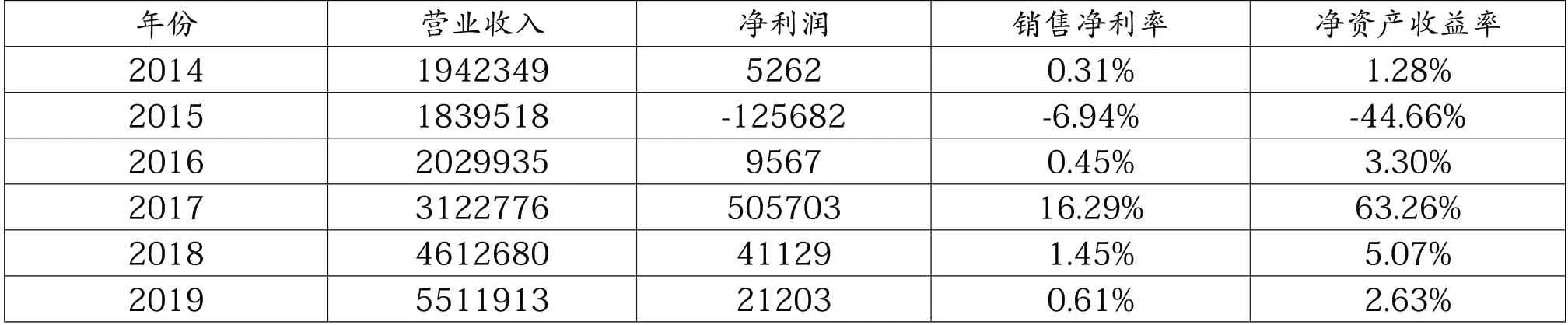

由表3 可知,康佳集团的营业收入呈递增式,营业收入从1942349 万元增长为5511913 万元。净利润2015 年康佳集团亏损最为严重,净利润为-125682,2016 年至2019 年的净利润呈现波动的状态,起伏比较大。销售净利率表示的是销售收入的水平。该公司的销售净利率跟净资产的增减呈正相关,净利润较高,销售净利率较大。该公司2014 年到2015 年的净资产收益率下降比较明显,到了2016年时净资产收益率才逐渐回升,其中2017 年的净资产收益率的数值最高,为63.26%。净资产收益率越高,康佳集团获取收入的能力越强,可以为投资者和债权人的利益提供的担保程度越高。

表3 康佳集团2014 年至2019 年盈利能力状况表 单位:万元

(三)康佳集团资本结构的现状

本文以家电行业中的美的集团作为对比,美的集团和康佳集团一样,主要以生产空调、彩电、冰箱和洗衣机这些家电为主,下面分析企业的资本结构现状,主要从债务比率、负债结构、股权结构三个方面来对其进行分析和比较。

1.债务比率

债务比率是指公司总负债与所有资金来源的比率。它可以反映企业偿还债务本金和债务利息的能力。

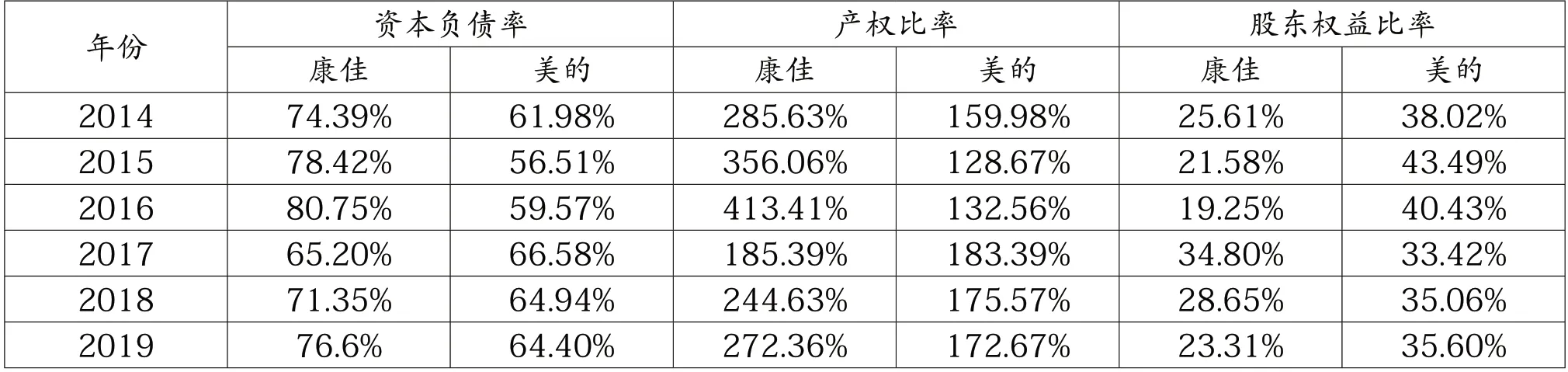

如表4 所示,康佳集团的资本负债率平均保持在75%左右,总体有波动的趋势,不过每年的差距相差不是很大。美的集团的资本负债率波动不大,整体的均值为60%。根据权衡理论,如果企业资本结构的负债率所占的比例过高,则企业将面临偿债风险。如果康佳集团长期处于资产负债率较高的状况,则破产的可能性会更大。

表4 康佳集团2014 年至2019 年债务比率数据

康佳集团的产权比率从2014年 的285.63% 上升到2016年的413.41%,2017 年的产权比率有所下降,2019 年的产权比率有所上升,呈现波动的趋势。康佳集团的产权比率比美的集团高很多,表明康家集团的资本结构风险较高。康佳集团的股东权益比率在19%至34%浮动,美的集团的股东权益比率在33%至43%变动。学术界一般将120%作为产权比率的标准值,如果股东权益比率太小,则意味着企业负债过多,很容易削弱该企业抵御外部冲击的能力;但是如果股东权益比率太大,意味着该企业没有积极地利用财务杠杆来扩大其业务规模,因此股东权益比率应当适中。美的集团的产权比率在120%左右波动,而康佳集团的产权比率比较大,与标准值相比还有很大的差距,说明康佳集团长期偿债能力比较弱,可能会导致财务风险增加。

2.负债结构

见表5,康佳集团的流动负债率均值为96%,而美的集团的流动负债率从2015 年开始下降,到2019 年的流动负债率为74.22%。康佳集团长期负债率有下降的趋势,从2014 年的5.71%下降到2018 年的1.35%。而美的集团从2014 年的0.02%上升到2019 年的13.68%。

一般来说50%的流动负债比率比较合理。由表5 可以看出,康佳集团的流动负债过高,短期负债多,从而使得长期负债率较小,康佳集团主要依靠短期资金,这样会导致康佳集团的短期偿债压力过大。长期负债率在2015 年下降的趋势非常明显,2015 年至2017 年的长期负债率非常低,说明该企业并没有充分利用长期负债,该企业的资本结构不完善,很大程度上会对康佳集团财务风险造成影响,对企业的经营业绩造成较大的伤害。

表5 康佳集团2014 年至2019 年负债结构

3.股权结构

股权结构是指上市公司中股东的持股比率和他们之间的联系。股权是指股票持有者和股东所承担的与其所持股票比例相对应的某些责任或义务的权利。

见表6,康佳集团连续五年第一大股东均为华侨城集团有限公司,占比均为21.75%,其他股东的持股比率都很小,股权较为分散,前十名股东持股的比例相加都没有超过50%。股权结构比较分散,对于股东来说收益分红比较少,股东也不会对该公司的经营状况有过多的关注和重视,容易造成股东不重视对企业管理层的监督,导致企业的管理层缺乏监督,可能会出现管理层掏空企业的现象。

表6 康佳集团2014 年至2019 年股权结构数据

三、康佳集团资本结构问题及原因分析

(一)资产负债率较高

由上文和美的集团的对比可知,康佳集团的资本负债率均值在75%左右,说明了康佳集团的资本负债率较高,容易造成债务人违约风险增加。

随着我国宏观经济的增速放缓,“家电下乡”“家电以旧换新”等政策逐渐退出市场,房地产行业的经济进入停滞期,5G、人工智能等新兴科技的出现。在这些背景下,家电行业的市场竞争将日益激烈,康佳集团必须进行产业升级才能在市场上继续发展,这样就会使得康佳集团的资金投资比较大,从而负债累累,负债业务不断扩大,导致资金利用效率降低,增大了财务风险。

(二)负债结构不合理

从负债情况来看,康佳集团2014 年至2018 年的流动负债率 为90.67%、97.78%、98.02%、97.86%、96.35%,可以看出康佳集团的流动负债比率高。这主要是该企业的经营者的短期借款过多,长期负债率过低,2014 年至2019 年的长期负债率均值只有1.67%。偿债的压力较重,缺乏长期稳定的资金来源。康佳集团的融资方式之一就是依赖于短期负债。家电行业对资金需求量很高,所以更需要很多固定资金。为了保障企业的持续稳定健康发展,银行的短期负债不能为其提供很好的保障,而且会阻碍该企业的发展。

(三)股东监管力度弱

通过康佳集团第一大股东的持股比例和前十大股东持股比例的数据,可以看出,康佳集团的股权较为分散,前十大股东的持股比率相加也没有大于50%,该企业的股东持股比例较小,股东的监管力度也比较弱,股权较为分散。而对于股东来讲,收益分红也比较少,这样会导致股东对企业的经营状况、管理层的监督都不会过于重视。

康佳集团流动负债的比率较高,该企业为了追求较低的资本成本,倾向于这种高负债的融资方式,导致其股权融资比率低,因此在资本结构中,康佳集团的股权融资只占较小的一部分,股东的监管能力比较弱。

四、康佳集团资本结构优化措施

(一)合理降低资产负债率

资产负债率是用来衡量企业利用债权人为经营活动提供资金的能力,并反映了担保债权人贷款的程度。从债权人的角度来看,资产负债率在保证担保和及时收回各种金融工具的本金和利息方面最为重要。如果股东提供的资金仅占公司总资产的一少部分,则公司的风险主要由债权人造成,对债权人不利。通过债务管理,企业将增加生产规模、扩大市场、增强企业活力,以获取更多利润。所以企业应该适量的降低资产负债率,提高企业的抗风险能力。

(二)合理安排负债结构

在企业的资本结构中,负债结构是重要的组成部分之一,负债结构成为企业计划和财务决策的重要因素。确定该企业是否有足够的偿债能力不仅需要稳定的现金流量,还需要合理安排其债务的期限结构。如果企业希望更好地优化资本结构,那么合理的负债结构就变得非常重要。

为了加强风险管理保障,康佳集团应该建立风险预警机制,针对财务管理中的各种问题引入相应的解决方案,以降低或预防风险。必须树立风险意识,充分了解各种潜在风险,并制定相应的预防策略,以确保在风险发生后可以将损失降到最低。

(三)优化企业股权结构

股权集中度是指由于股东所占比例不同,通过股东所占企业股份的份额来表示股权集中度高低如何的指标。股权集中度越高,企业资本结构越合理。由上文的分析可知,康佳集团的股权结构较为分散,管理层的监管较弱,工作效率较低,从而影响到企业的正常经营。因此,在优化企业股权结构的过程中,可以合理提高康佳集团的股权集中度。通过增加该公司员工的持股比例、保障管理层持股制度的有效实施,将公司的利润水平和发展水平与员工和管理层的利益相结合,鼓励员工和管理层积极工作,使他们更愿意为企业创造财富和价值。从另一个方面来说,也可以解决康佳集团的管理层可能存在缺乏监督的问题,积极鼓励中小股东参与公司生产经营的监督、参与公司治理,建立健全的监督机构,解决股权分散引起的问题,从而优化公司的股权结构,这样做也有利于康佳集团的长远发展。

五、总结

随着供给侧结构改革和消费的升级,中国经济形势出现了较高的增长速度。然而,在新形势下,房地产市场的经济制约影响了家电行业,市场日渐饱和。企业之间的竞争压力增加,市场竞争日趋激烈,家电行业面临巨大的挑战。本文以康佳集团为研究对象,通过对比财务数据可以看出,康佳集团在资本结构中还存在很多缺陷,需要进行资本结构优化。本文通过对康佳集团的资本结构进行分析,可以在一定程度上为其他的家电行业的企业一些借鉴。我国家电行业企业正处在产业升级阶段,合理的资本结构有利于在市场竞争者中脱颖而出,提高市场竞争力。然而通过对康佳集团的资本结构进行分析可以知道,家电行业企业的资本结构还存在很多不足之处,过高的资产负债率、不合理的负债结构、过高的财务风险,这些因素影响了该行业的发展。因此,在新时代的背景下,优化资本结构、制定合理的经营战略、提高核心竞争力、引导企业进行技术和产品的升级创新,可以促进我国经济稳定持续发展。