7 月份国内国际钢材市场价格分析

中国钢铁工业协会财务资产部 冶金价格信息中心

一、国内钢材价格指数由降转升

据钢铁协会监测,7月末,中国钢材价格指数(CSPI)升至153.48点,比6月末上升10.01点,升幅为6.98%,升幅较上月扩大7.39个百分点;与上年同期相比上升48.96点,升幅为46.84%(见图1)。

图1 2020-2021年7月中国钢材价格指数(CSPI)走势图

(一)长材价格由降转升,板材价格持续上升

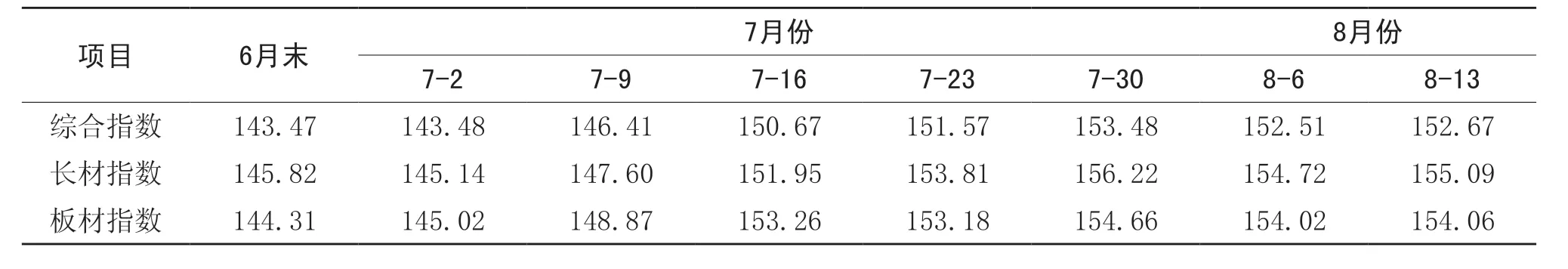

7月末,CSPI长材指数为156.22点,环比上升10.40点,升幅为7.13%,环比由降转升。CSPI板材指数为154.66点,环比上升10.35点,升幅为7.17%,升幅较上月加大6.45个百分点;与上年同期相比,长材、板材指数分别上升47.69点和52.13点,升幅分别为43.94%和50.84%(见图2、表1)。

表1 2021年7月中国钢材价格指数(CSPI)变化情况表

图2 2020-2021年7月CSPI长材和板材价格指数走势图

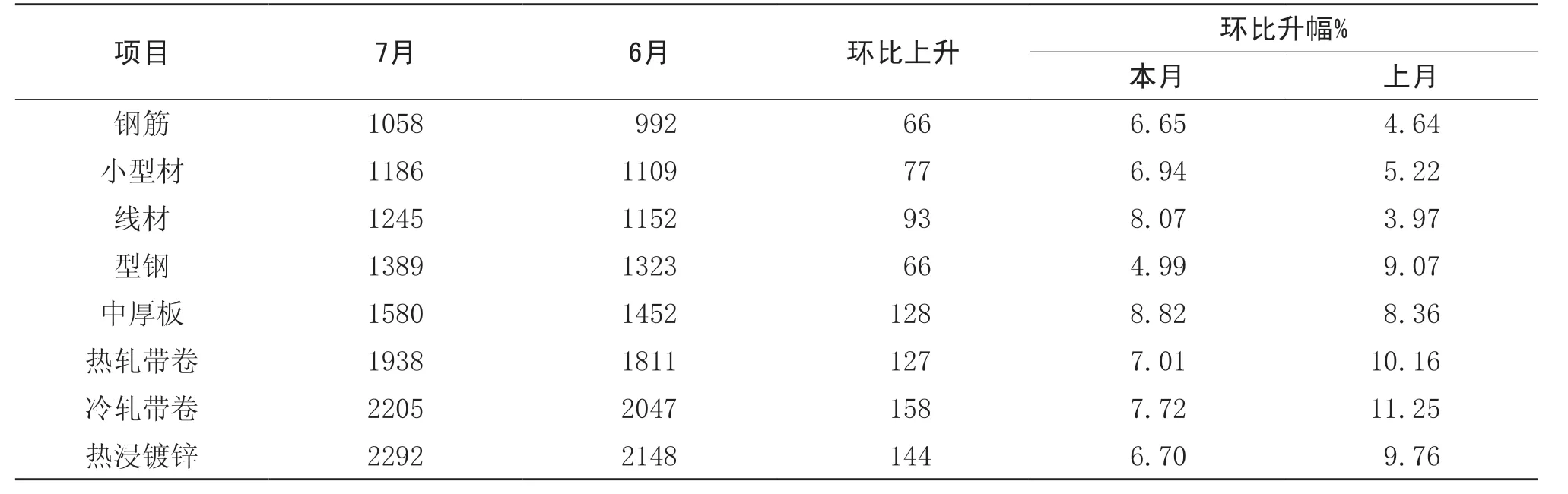

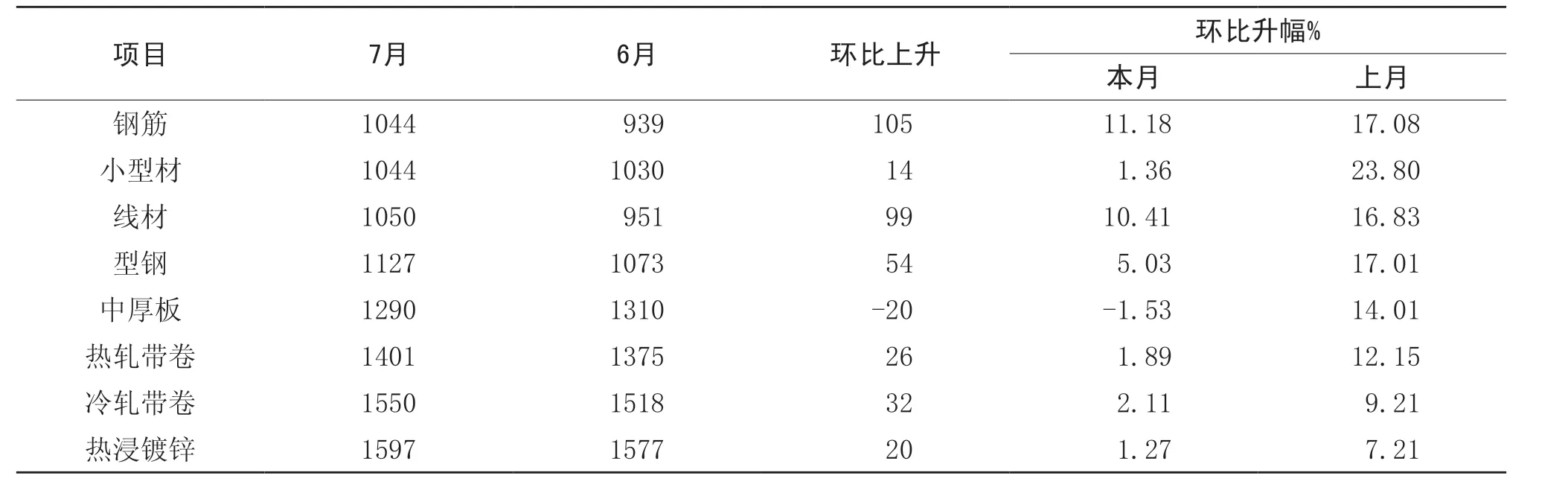

(二)主要品种钢材价格变化情况

7月末,在钢铁协会监测的八大钢材品种中,高线、热轧卷板和冷轧薄板价格持续上升,分别环比上升432元/吨、459元/吨和375元/吨;螺纹钢、角钢、中厚板、镀锌板和热轧无缝管价格由降转升,环比分别上升463元/吨、340元/吨、340元/吨、283元/吨和76元/吨(见表2)。

表2 2021年7月主要钢材品种价格及指数变化情况表 元/吨

(三)各周钢材价格指数变化情况

7月份,CSPI钢材价格指数在各周都有所上升。进入8月份以来,钢材价格呈小幅波动走势。其中第一周小幅下降,第二周小幅上升(见表3)。

表3 2021年7月中国钢材价格指数(CSPI)各周变化情况表

(四)主要区域市场钢材价格变化情况

7月份,CSPI全国六大区域指数均有所回升。其中:华东地区继续上升,升幅为7.29%;华北、东北、中南、西南和西北地区由降转升,升幅分别为7.75%、6.84%、7.38%、5.61%和5.76%(见表4)。

表4 2021年7月CSPI分地区钢材价格指数变化情况

二、国内市场钢材价格变化因素分析

(一)主要用钢行业增速回落,但仍保持增长

据国家统计局数据,1-7月份,全国固定资产投资(不含农户)同比增长10.3%,比1-6月增速回落2.3个百分点,两年平均增长4.3%。其中基础设施投资同比增长4.6%,比1-6月份回落3.2个百分点;制造业投资同比增长17.3%,比1-6月份回落1.9个百分点;房地产开发投资同比增长12.7%,比1-6月份回落2.3个百分点。7月份,规模以上工业增加值同比增长6.4%,比6月份增速回落1.9个百分点。总体情况看,受疫情、汛情影响,7月份主要用钢行业增速有所放缓,但仍保持增长态势。

(二)粗钢产量环比下降,市场供需形势基本平稳

据国家统计局数据,7月份,全国生铁、粗钢和钢材(不含重复材)产量分别为7285万吨、8679万吨和11100万吨,同比分别下降8.9%、8.4%和6.6%;平均粗钢日产279.97万吨,日均环比下降10.53%。另据海关统计数据,7月份,全国出口钢材567万吨,环比减少12.2%;进口钢材105万吨,环比减少16.2%,钢材净出口折粗钢481万吨,环比减少62万吨。从总体情况看,尽管粗钢日产环比降幅较大,但国内市场需求和出口量的减少一定程度上抵消了减产影响,钢材市场供需仍是基本平稳的态势。

(三)原燃材料价格高位波动,对钢价仍有支撑作用

据钢铁协会监测,7月末,国产铁精矿价格环比上升22元/吨,CIOPI进口矿价格环比下降38.43美元/吨,炼焦煤和治金焦价格环比分别上升447元/吨和下降188元/吨,废钢价格环比上升131元/吨。从同比情况看,原燃材料价格仍处高位,其中国产铁精矿和进口矿分别同比上涨74.15%和65.79%,炼焦煤和治金焦价格分别同比上涨75.09%和44.77%,废钢价格同比上涨43.16%。原燃材料价格持续高位,对钢价仍有一定的支撑作用(见表5)。

表5 2021年7月主要原燃材料价格变化情况表

三、国际钢价继续上升,升幅持续收窄

7月份,国际钢材价格指数(CRU)为328.3点,环比上升5.2点,升幅为1.6%,较上月收窄5.7个百分点;与上年同期相比上升187.1点,升幅为132.5%(见图3、表6)。

表6 2021年7月国际钢材价格指数(CRU)变化表

图3 2020-2021年7月国际钢材价格指数(CRU)走势图

(一)长、板材价格环比升幅均收窄,板材升幅高于长材

7月份,CRU长材指数为272.7点,环比上升2.7点,升幅为1.0%,较上月收窄8.8个百分点;CRU板材指数为355.8点,环比上升6.4点,升幅为1.8%,较上月收窄4.6个百分点,比长材升幅高0.8个百分点;与去年同期相比,CRU长材指数上升118.3点,升幅为76.6%;CRU板材指数上升221.2点,升幅为164.3%(见图4)。

图4 2020-2021年7月CRU长材和板材价格指数走势图

(二)北美、欧洲升幅收窄,亚洲由升转降

1.北美市场

7月份,CRU北美钢材价格指数为409.3点,环比上升26.4点,升幅为6.9%,较上月收窄2.9个百分点;美国制造业PMI为59.5%,环比下降1.1个百分点。其中生产指数下降2.4个百分点,库存指数下降2.2个百分点;7月末,美国粗钢产能利用率为85.0%,环比上升2.3个百分点。本月美国中西部钢材价格继续上升(见表7)。

表7 2021年7月美国中西部钢厂钢材出厂价格变化情况表 美元/吨

2.欧洲市场

7月份,CRU欧洲钢材价格指数为362.8点,环比上升20.8点,升幅为6.1%,较上月收窄4.8个百分点;欧元区制造业PMI为62.8%,环比下降0.3个百分点。其中德国、意大利、法国和西班牙制造业PMI分别为65.9%、60.3%、58%和59%,环比上月稳中略降。本月德国市场主要钢材品种除中厚板价格小幅下降外,其他品种价格均继续上升(见表8)。

表8 2021年7月德国市场钢材价格变化情况 美元/吨

3.亚洲市场

7月份,CRU亚洲钢材价格指数为261.5点,环比下降15.9点,降幅为5.7%,环比由升转降;日本制造业PMI为53%,环比上升0.6个百分点;韩国制造业PMI为53%,环比下降0.9个百分点;中国制造业PMI为50.4%,环比下降0.5个百分点。本月印度市场主要钢材品种价格均由升转降(见表9)。

表9 2021年7月CRU印度市场钢材价格变化情况表 美元/吨

四、后期钢材市场价格走势分析

(一)国内市场进入钢材消费淡季,需求强度有所减弱

从国际市场看,全球经济仍呈稳步复苏态势。据世界银行6月份发布的报告预测,2021年全球经济将增长5.6%,比1月份预测值提高了1.5个百分点。其中发达经济体增长5.4%,发展中经济体增长6.0%,分别比1月份预测值提高2.1和0.8个百分点。从国内形势看,面对错综复杂的国际环境和国内疫情、汛情等多重冲击,钢材需求强度有所减弱,主要用钢行业增速回落,但总体仍延续了稳定恢复态势。后期随着一批重大工程项目陆续部署推进,国内市场钢材需求有望保持平稳。

(二)粗钢产量小幅下降,市场偏紧预期有所上升

近期全国主要产钢大省和部分地区的大型钢铁企业先后出台控制粗钢产量措施,是粗钢产量下降的主要原因。7月30日政治局会议提出“纠正运动式减碳”后,市场减产预期有所减弱,但8月份以来的地方环保限产继续升级,“2+26”城市钢厂压减粗钢产量通知发布、唐山冬奥会期间管控文件落地,说明压产目标仍不可动摇。据钢铁协会统计,8月上旬,重点统计钢铁企业粗钢日产204.39万吨,同比下降4.4%,连续两旬同比下降,总体仍处于较高水平。由于国家有关部委再次重申全年粗钢产量要实现同比下降,预计后5个月粗钢产量降幅将会加大。总体来看,市场减产预期较强,钢材价格难以大幅下降。

(三)钢材库存持续上升,市场面临去库存趋势

据钢铁协会统计,8月上旬,全国20个城市五种钢材社会库存为1191万吨,环比减少12万吨,降幅为1.0%;比年初增加461万吨,增长63.2%;比上年同期减少50万吨,下降4.0%。从企业库存情况看, 8月上旬,会员钢铁企业钢材库存为1462万吨,环比增加81万吨,增长5.85%;比年初增加300万吨,增长25.82%;比上年同期增加63万吨,增长4.52%。

(四)后期需要关注的主要问题

一是供需两端均有所下降,维护市场平稳至关重要。从国内市场情况看,钢铁行业面临减产形势,下游行业用钢需求强度也呈减弱态势,供需两端有望形成新的平衡。钢铁企业应认真分析市场变化,积极调整产品结构,维护市场平稳运行。

二是焦煤、焦炭价格大幅上涨,企业降本增效压力仍在。据钢铁协会监测,8月13日,炼焦煤价格为2635元/吨,环比上涨11.89%;焦炭价格2848元/吨,环比上涨10.64%。但同期钢价环比下降0.53%,后期钢铁企业降本增效压力仍在。