住宅物业管理科技化的发展现状与挑战

摘要:近年来,我国住宅物业蓬勃发展,受益于政策利好、需求驱动、增值服务发展和技术进步,住宅物业管理行业的科技化正迎来黄金发展时期。通过研究住宅物业管理科技化的发展现状,指出其面临两大短期挑战,一是产品瓶颈仍需突破,发展不在朝夕之间;二是付费意愿与使用习惯仍需培养,市场教育道阻且长。虽然行业面临短期挑战,但长期来看崛起之势不可挡:一是物业管理行业科技化水平提升是大势所趋,行业参与者不可不察;二是物业管理科技应用成熟度提升可期;三是有望出现率先突破发展瓶颈占领市场的领先服务商,中流击水,奋楫者进。

关键词:物业管理;科技化;挑战

中图分类号:F293 文献标识码:A

文章编号:1001-9138-(2021)10-0065-68 收稿日期:2021-08-20

1 行业现状:科技化发轫之始,底层驱动飞轮加速

1.1 行业空间与发展现状

物业管理科技化是指基于物业管理行业的从业者、消费者、场景、流程等核心要素的结构数据沉淀,使用数字技术重塑业务过程,实现线上线下联动闭环,优化运营管理决策并改善使用体验。

我国住宅物业管理科技化处于初级阶段,科技化水平较低。据贝壳研究院调研及测算,我国住宅物业管理行业的科技化仅实现40%渗透率(渗透率指通过采购或自研科技系统、并实现与业务深度结合的物业管理企业数占全部物业管理企业数的份额),约60%的中小物业服务企业由于付费意愿不足、缺乏资金支持及技术开发能力,科技化程度处于极低水平。

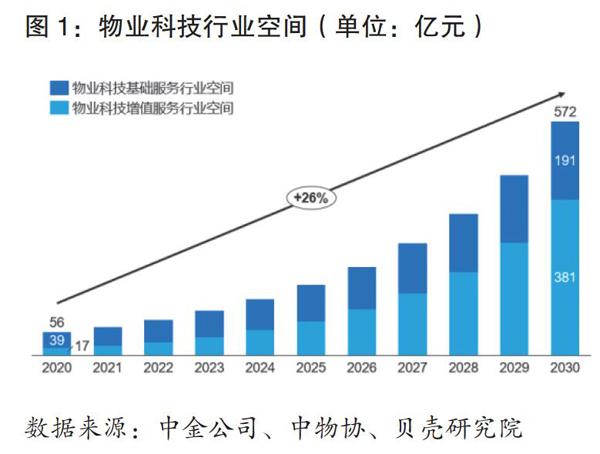

2020年,我国住宅物业行业市场规模约5644亿元,预计2030年将达2万亿元市场空间;经贝壳研究院测算,2020年住宅物业管理科技市场规模约56亿元,受物业管理企业科技投入增加、技术能力提升、增值服务拓展和政策利好四方要素驱动,住宅物业管理科技化将迎来历史性黄金发展契机。见图1。

1.2 四個底层驱动要素

1.2.1 需求驱动:物业服务企业降本破局、生态构建需求与认知觉醒催生科技化需求

降本破局需求。我国物业管理行业长期面临收费难、提价难、人员成本高企的痛点。近年来,行业迎来物业管理从房企母公司分拆的浪潮,自负盈亏的物业服务企业对降低管理成本、提升坪效的精细化运营需求愈发迫切。

生态构建需求。在降低成本之外,物业服务企业的战略主轴是通过拓展增值服务来构建生态系统,而生态构建的底层能力不能脱离科技平台,科技化是物业服务企业生态建设的重要抓手。

认知觉醒驱动。行业开始感知、逐渐认可科技的价值,以万物云为代表的头部企业率先布局,碧桂园、金科服务、绿城服务等紧随其后,科技投入不断增加。

1.2.2 技术进步:物业管理科技化的加速器

科技与物业业务场景的紧密联动成效初现。随着云服务、物联网、AI人工智能和大数据等底层技术的发展水平提升,许多传统技术无法实现的场景应用、数据互联逐渐突破技术瓶颈,在保洁保绿、缴费保修等基础服务外,增值服务的科技应用场景也正不断拓展边界。

1.2.3 增值服务拓展:想象空间打开

科技服务有望分羹巨大的增值服务市场。随着物业管理科技龙头在社区增值服务板块加速布局,可以期待社区增值服务有望跑出规模、跑出盈利模式,物业管理科技服务可通过生态构建、以分佣模式从增值服务中分得丰厚之羹。

1.2.4 政策利好:培育物业管理科技化的沃壤

智慧物业相关政策出台,推动物业管理科技化发展。2020年,住建部等多部门联合印发《关于加快发展数字家庭,提高居住品质的指导意见》,推进数字家庭系统基础平台与智慧物业管理等平台对接,保障居民更加安全便利地获得政务、社会和产品智能化服务;同年,住建部等部门联合印发《关于推动物业服务企业加快发展线上线下生活服务的意见》,提出加快建设智慧物业管理服务平台,推动物业服务线上线下融合发展。此外,多地就推动物业信息化、数字化、智能化均出台相关政策,促进物业管理提质增效、补齐居住社区服务短板。

2 产业图谱与主要参与者:进击的科技提供商

2.1 我国物业管理科技产业图谱

我国物业科技服务提供商分为传统物企龙头和独立第三方供应商两大类。其中,独立第三方供应商又分为科技巨头、独立中小供应商和新型物业服务科技企业,科技巨头利用自身研发优势和资金优势开发物业管理科技软件和SaaS服务并对中小企业赋能,独立中小供应商借助多年深耕垂直领域的优势形成一定竞争壁垒,新型物业服务科技企业诞生于传统软件行业,通过自持物业项目开创出新的商业模式;物企龙头基于对业务理解、行业痛点的把握,自建科技系统,并将打磨成熟的产品对外输出,不断拓展市场。见图2。

2.2 主要参与者

2.2.1 物业服务企业龙头

物业服务企业自建科技系统具有资本雄厚、业务理解深厚的优势,但同时面临缺乏技术积累、外拓困难的困境。近年来,万科、龙湖和金科等在内的头部物业服务企业纷纷加大科技研发投入,构建包括软件服务、硬件设施和落地场景运营在内的全套解决方案。这种商业模式目前以自用为主,但也已有部分企业将打磨成熟的科技产品对外输出并处于高速增长阶段,如金科服务2020年智慧科技服务收入4770万元(YoY +77.6%),新城悦的智慧园区服务2020收入3889万元(YoY +29.8%),占收入比13.6% (数据来源:公司年报,中信证券)。

2.2.2 科技巨头

科技巨头提供物业管理科技服务具有研发实力强、开发经验丰富、具备大客户基础的优势,但由于行业理解薄弱、缺乏落地场景,且物业管理科技服务通常仅为其边缘业务而非主要业务,导致产品深度有限。此类模式代表企业的产品包括SaaS和PaaS,如金蝶我家云主要提供物业SaaS云服务,功能涵盖云收费、云租赁、智能巡更、车场管理、智能门禁等;腾讯海纳以开放平台为核心,向第三方公司提供具备基础功能的平台,第三方公司基于该平台开发满足针对需求的应用;明源云的物业SaaS产品“云空间”管理面积达1.3亿平方米,占总营收约2%左右。

2.2.3 中小独立供应商

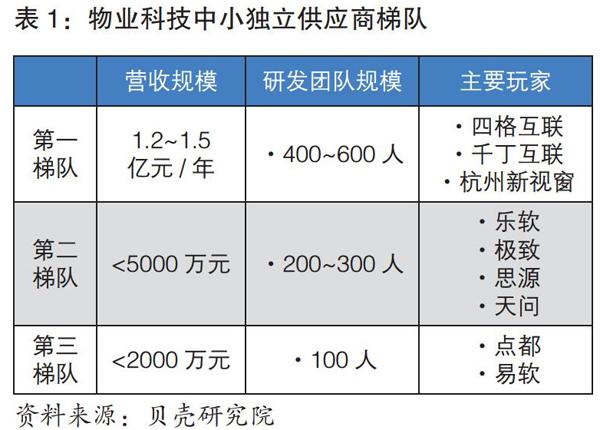

中小独立供应商通常深耕物业细分赛道多年,具备一定科研实力,掌握一定业务理解,易取得中小物业服务企业信赖,但也面临资金实力不够强、落地场景有限、功能迭代滞后、缺乏大型客户等困境。按照营收规模和研发团队规模划分,第一梯队玩家年收入约1.2亿元~1.5亿元、研发团队400~600人;第二梯队玩家年收入在2千万元~5千万元之间,研发团队200~300人;第三梯队玩家年收入少于2千万元,研发团队100人左右。此类供应商數量少、玩家梯队固化、规模方差较大,急切寻求竞争力的突破。四格互联是此类模式的典型代表,面向物业服务企业提供标准化SaaS产品和定制化解决方案,截至2020年,公司研发总投入超过3亿元人民币,服务面积超15亿平方米,服务全国约3万个项目。见表1。

2.2.4 新型物业服务科技企业

以锋物科技为代表的新型物业服务科技企业,生长于传统软件公司,近年来下场自持物业项目,既有对行业逻辑的充分理解,又有较强技术支撑,同时掌握应用场景,能不断打磨科技产品,识别核心诉求,有潜力构建真正产生价值的科技系统。目前,锋物科技自主研发AI安防系统、SaaS平台物业管理系统、SaaS平台社区运营服务系统和全屋智能产品;截止到2020年12月31日,锋物科技在管面积约6000万平方米,2020年收入约5亿元。

3 短期主要挑战

一是产品瓶颈仍需突破,发展不在朝夕之间。物业的业务颗粒细腻,由一针一线构成,失之毫厘,差之千里,如单单一个缴费业务可面临20余种场景。除非扎根项目一线,否则难以打磨出深度结合技术与业务的产品。因此,应用场景的掌握深度和对业务的理解深度将决定物业管理科技化质量,业务场景掌握深度指的是科技企业和物业项目的连结深度,即由完全不自有物业项目至完全自有物业项目;目前已有产品的应用成熟度较低,行业仍有较长道路要走。

二是付费意愿与使用习惯仍需培养,市场教育道阻且长。由于科技产品尚不成熟,对业务的提升效益难以评估,中小物业服务企业对科技的价值感知还未就位,偏好免费产品,对“无形”服务的付费意愿较为薄弱,行业对潜在消费群体的市场教育需要时间。

4 长期发展趋势

虽然行业面临短期挑战,但长期来看崛起之势不可挡:

一是科技化水平提升是大势所趋,传统物业将日渐落后。随着物业服务企业的科技认知持续提升,头部企业的科技支出比例不断上涨,降本增效的效益显现,形成业主满意度提升和业务管理结构优化的正向反馈,中长尾市场科技渗透率提升;在行业认知共同推进下,未跟上科技化脚步的传统物业将逐渐失去竞争力。基于基础服务和增值服务两个维度测算,预计2030年,我国住宅物业管理科技行业空间有望超572亿元,物业管理行业的科技化水平将实现全面提升。

二是物业管理科技应用成熟度提升可期。随着技术创新涌现,物联网应用深化,领军物业管理科技提供商深入一线打磨产品,物业管理科技行业的落地应用将趋于成熟,给企业带来业务方面的可观效益,业务正向效果反哺科技应用,形成行业发展的正向循环。

三是中流击水,奋楫者进。行业目前尚未出现龙头服务商,但以物业服务企业为代表的科技提供服务新兴之秀表现活跃,资本关注度白热化,在众多集中发力的参与者中,有望出现率先突破发展瓶颈占领市场的领先服务商。

作者简介:许闻苑,贝壳研究院。